One Stop Shop - zvláštní režim jednoho správního místa

One Stop Shop (OSS) slouží od 1.7.2021 k odvodu DPH v ČR u vybraných plnění, která jsou poskytována přeshraničně koncovým spotřebitelům do jiných států EU a u kterých vzniká dodavateli povinnost odvodu DPH v členském státě spotřebitele (členský stát spotřeby). Dodavatel (uživatel OSS) se registruje do režimu OSS a odvádí DPH pouze v jednom členském státě EU (tedy v ČR), ačkoliv se jedná o přeshraniční plnění v EU.

OSS zahrnuje 3 režimy:

- Režim EU – pro osoby se sídlem v ČR, nebo pro osoby s provozovnou v ČR, pokud mají sídlo mimo EU, nebo pro osoby se sídlem nebo provozovnou mimo EU, pokud je zahájena přeprava nebo odeslání zboží v tuzemsku. V rámci tohoto režimu lze přiznávat a odvádět DPH z následujících plnění:

- Prodej zboží na dálku osobě, pro kterou není pořízení zboží předmětem daně (koncovému spotřebiteli) do jiného členského státu EU (dříve „zasílání zboží“);

- Poskytnutí služby osobě nepovinné k dani (koncovému spotřebiteli) v jiném členském státu EU;

- Dodání zboží osobě nepovinné k dani v rámci tuzemska, které usnadňuje zahraniční osobě provozovatel elektronického rozhraní;

- Dovozní režim – pro osoby se sídlem v ČR, nebo pro osoby s provozovnou v ČR, pokud mají sídlo mimo EU, nebo pro osoby se sídlem nebo provozovnou mimo EU zastoupené zprostředkovatelem. V rámci tohoto režimu lze přiznávat a odvádět DPH:

- z prodeje dovezeného zboží na dálku, které není předmětem spotřební daně a jehož vlastní hodnota zásilky nepřesahuje 150 EUR. Jedná se o dodání zboží, které je dodavatelem nebo na jeho účet fyzicky odesláno nebo přepraveno z 3. země (např. USA, Čína) pořizovateli do členského státu EU.

- Plnění v rámci dovozního režimu se považují za uskutečněná již okamžikem přijetí úplaty.

- Režim mimo EU – pro osoby, které nemají na území EU sídlo ani provozovnu a nepoužívají tento režim v jiném členském státě. V rámci tohoto režimu lze přiznávat a odvádět DPH:

- z poskytnutí služby osobě nepovinné k dani (typicky koncovému spotřebiteli) s místem plnění na území Evropské unie.

Použití OSS není povinné, ale výrazně zjednodušuje odvod DPH u vybraných plnění, u nichž má být DPH vybraná v jiném členském státě EU.

Osoba povinná k dani, která hodlá používat některý z režimů OSS, je povinna podat přihlášku k registraci. Registrace je možná pouze elektronicky na daňovém portále Finanční správy. Správcem daně OSS je Finanční úřad pro Jihomoravský kraj, Územní pracoviště pro Brno.

Daňové přiznání

Daňové přiznání musí být podáno nejpozději do konce kalendářního měsíce následujícího po skončení příslušného zdaňovacího období:

- Režim EU - čtvrtletní výkaz. Prvním zdaňovacím obdobím je třetí čtvrtletí 2021, tzn. období od 1. 7. 2021 do 30. 9. 2021. Daňové přiznání za třetí čtvrtletí roku 2021 musí být podáno do 31. 10. 2021.

- Dovozní režim - měsíční výkaz. Prvním zdaňovacím obdobím je červenec 2021, tzn. od 1. 7. 2021 do 31. 7. 2021. Daňové přiznání za měsíc červenec 2021 musí být podáno nejpozději do 31. 8. 2021.

- Režim mimo EU - čtvrtletní výkaz. Prvním zdaňovacím obdobím je třetí čtvrtletí 2021, tzn. období od 1. 7. 2021 do 30. 9. 2021. Daňové přiznání za třetí čtvrtletí roku 2021 musí být podáno do 31. 10. 2021.

Zaregistruje-li se osoba do režimu EU, podává také tzv. nulové daňové přiznání, pokud neuskuteční ve zdaňovacím období žádné plnění, které spadá do režimu EU.

Opravy

Opravy před lhůtou pro podání daňového přiznání

Pro provedení opravy lze do konce kalendářního měsíce následujícího po konci zdaňovacího období (tzn. ve lhůtě pro podání daňového přiznání) podat více daňových přiznání za předchozí zdaňovací období. Později podané daňové přiznání zcela nahradí předchozí daňové přiznání. Do jiného členského státu se posílají údaje z posledního podaného daňového přiznání, které je podáno ve lhůtě, tzn. do konce měsíce následujícího po konci zdaňovacího období.

Opravy po lhůtě pro podání daňového přiznání

Po konci lhůty pro podání daňového přiznání za příslušné čtvrtletí (tj. po konci kalendářního měsíce následujícího po čtvrtletí) lze provést opravu daně za ukončené čtvrtletí (rozdílem plus nebo mínus) až v daňovém přiznání za probíhající zdaňovací období. Toto daňové přiznání lze podat až po skončení probíhajícího zdaňovacího období. V daňovém přiznání se uvádí údaje o opravě a zdaňovací období, které se týká opravy. Zvýšení i snížení daňové povinnosti za předcházející zdaňovací období se uvádí rozdílem, tzn. zvýšení nebo snížením daňové povinnosti. Snížení daňové povinnosti lze započíst vůči aktuální daňové povinnosti.

To znamená, že opravy nejsou prováděny v rámci samostatného přiznání za období, ke kterému se vztahují, ale jsou vždy zahrnuty v rámci aktuálně probíhajícího zdaňovacího období, kdy byla chyba zjištěna.

Pokud se provádí oprava plnění, které se uskutečnilo před 1.7.2021, oprava nemůže být zahrnuta v daňovém přiznání OSS.

Platba a splatnost daně

Daň je splatná ve lhůtě, která je shodná s lhůtou pro podání daňového přiznání, tzn. do konce kalendářního měsíce následujícího po skončení zdaňovacího období. Číslo účtu správce daně vedeného v eurech je 34534 – 177653621/0710.

Variabilní symbol pro platbu bude vygenerován v autentizované části daňového portálu před podáním daňového přiznání. Jedná se o referenční číslo daňového přiznání ve formátu:

Režim EU: CZ/CZ+číselná část DIČ/Q3.2021

Dovozní režim: CZ/IM+číselná část DEČ/M09.2021

Režim mimo EU: CZ/EU+číselná část DEČ/Q3.2021

Kde číslo za Q označuje příslušné kalendářní čtvrtletí (pro dovozní režim měsíc). Uvedený příklad je tedy daňové přiznání za 3. čtvrtletí roku 2021.

Více informací k OSS najdete na webu Finanční správy (https://www.financnisprava.cz/cs/mezinarodni-spoluprace/mezinarodni-spoluprace-a-dph/oss).

Řešení OSS v IS K2

V IS K2 lze vystavit přiznání pro všechny tři režimy v rámci OSS.

Na fakturách vydaných a zálohách přijatých je třeba použít typ daně pro příslušný režim OSS.

Ve Správě vlastních firem se nastaví Parametry OSS. Nastavení některých údajů se provede v Knihách prodeje.

Pro odevzdání Přiznání k DPH OSS finančnímu úřadu se využije vyexportovaný soubor.xml, který připraví funkce pro jednotlivé režimy OSS. K přiznání lze vytisknout také sestavy One Stop Shop s výpisem hodnot a Soupis dokladů.

Daň se vyčíslí v eurech. Pro přepočet u plnění v jiné měně než euro se použije směnný kurz Evropské centrální banky zveřejněný pro poslední den zdaňovacího období, nebo nejbližší následující den, pokud pro poslední den zdaňovacího období není kurz zveřejněn. Pro vyčíslení daně u oprav se použije směnný kurz použitý u původního plnění.

Součástí řešení je také funkce OSS - vytvoření int. dokladu pro tuz. Přiznání k DPH na vytvoření interního dokladu, pomocí kterého se základ daně z dokladů vstupujících do přiznání OSS vykáže na příslušném řádku tuzemského přiznání k DPH.

Zkratka |

Popis v K2 |

Bližší popis |

||

OG |

OSS - Režim EU, dodání zboží |

Prodej zboží na dálku koncovému spotřebiteli do jiného státu EU. |

||

OS |

OSS - Režim EU, poskytnutí služby |

Poskytnutí služby koncovému spotřebiteli do jiného státu EU. |

OI |

OSS - Dovozní režim |

Prodeje dovezeného zboží na dálku, které není předmětem spotřební daně a jehož vlastní hodnota zásilky nepřesahuje 150 EUR. Jedná se o dodání zboží, které je dodavatelem nebo na jeho účet fyzicky odesláno nebo přepraveno z 3. země (např. USA, Čína) pořizovateli do členského státu EU. |

OM |

OSS - Režim mimo EU |

Poskytnutí služby koncovému spotřebiteli s místem plnění na území Evropské unie osobami, které nemají na území EU sídlo ani provozovnu a nepoužívají tento režim v jiném členském státě. |

Příslušný typ daně se použije také na zálohách, které předchází plnění (platí pro všechny 3 režimy).

Ve stromovém menu, Správce - Systém - Správa vlastních firem nastavíme Parametry OSS.

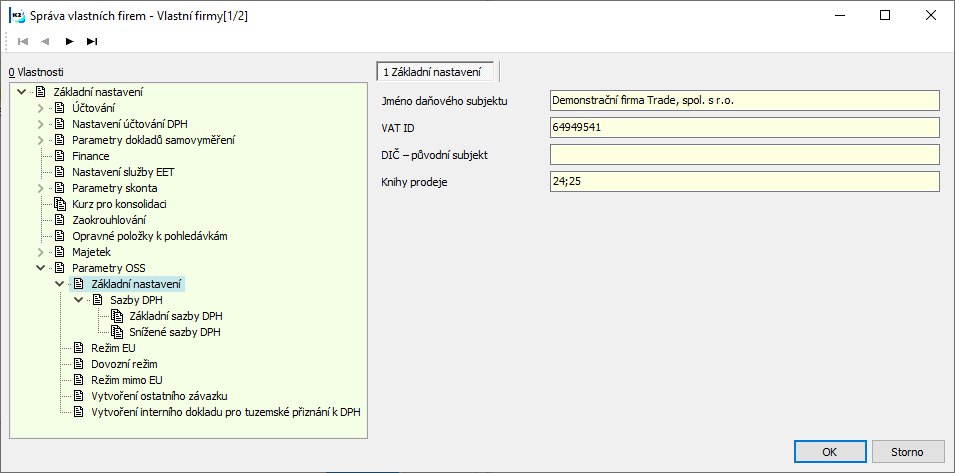

Základní nastavení

Ve formuláři zadáme hodnoty Základního nastavení OSS.

Obr.: Parametry OSS - Základní nastavení

Jméno daňového subjektu |

Jméno daňového subjektu registrovaného k OSS, jméno dovozce. |

VAT ID |

Kmenová část DIČ (tj. DIČ bez počátečního CZ). |

DIČ - původní subjekt |

Vyplňte, pokud je daňové přiznání podáváno za osobu, u které došlo ke změně DIČ. Zde uveďte kmenovou (číselnou) část DIČ platného ve zdaňovacím období, za které je podáváno DAP. Jedná s o tzv. konečné nebo opožděné DAP. |

Knihy prodeje |

Knihy prodeje, zařazené do výpočtu (oddělené středníkem). Implicitně je parametr prázdný - načtou se doklady ze všech knih. Je doporučeno vytvořit samostatnou Knihu prodeje, ve které budou doklady vytvářeny. |

Sazby DPH |

Sazby DPH. |

Základní sazby DPH |

Základní sazby DPH, které jsou zahrnuty do výpočtu. |

Snížené sazby DPH |

Snížené sazby DPH, které jsou zahrnuty do výpočtu. |

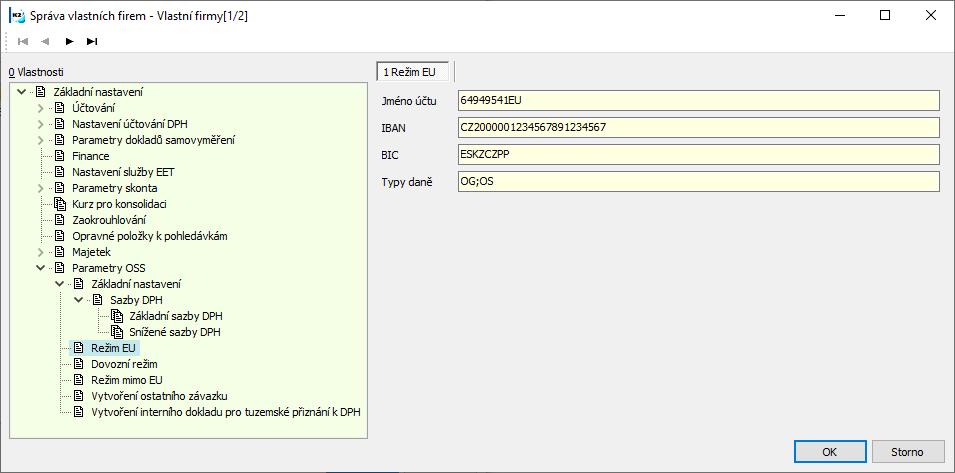

Režim EU

Obr. Parametry OSS - Základní nastavení - Režim EU

Jméno účtu |

Jméno účtu. |

IBAN |

Kód IBAN - mezinárodní číslo účtu. |

BIC |

Swift adresa dané banky BIC (Bank Identifier Code = bankovní identifikační kód) je osmi nebo jedenáctimístný údaj. Může obsahovat pouze velká písmena v prvních šesti znacích, další znaky mohou být kromě velkých písmen i číslice. |

Typy daně |

Typy daní pro režim EU. |

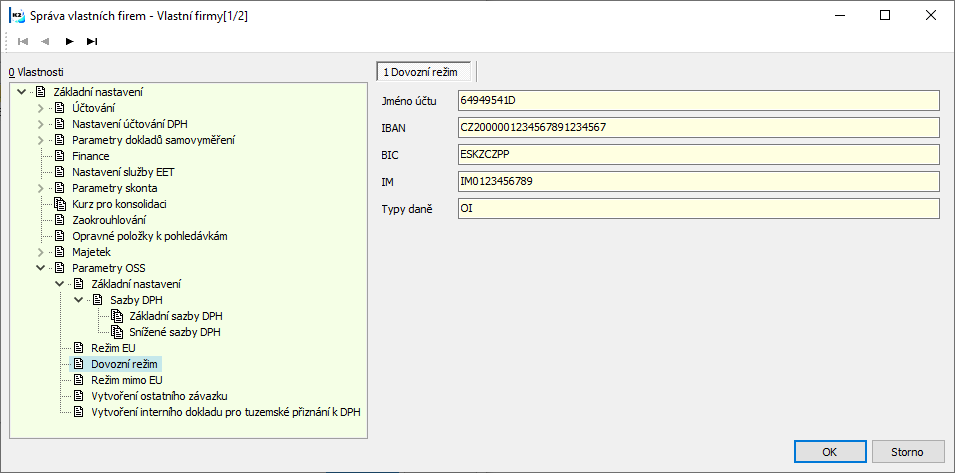

Dovozní režim

Obr. Parametry OSS - Základní nastavení - Dovozní režim

Jméno účtu |

Jméno účtu. |

IBAN |

Kód IBAN - mezinárodní číslo účtu. |

BIC |

Swift adresa dané banky BIC (Bank Identifier Code = bankovní identifikační kód) je osmi nebo jedenáctimístný údaj. Může obsahovat pouze velká písmena v prvních šesti znacích, další znaky mohou být kromě velkých písmen i číslice. |

IM |

Identifikátor IM pro subjekty registrované k dovoznímu režimu, tvořen znaky „IM“ + 10 číslicemi. |

Typy daně |

Typy daní pro dovozní režim. |

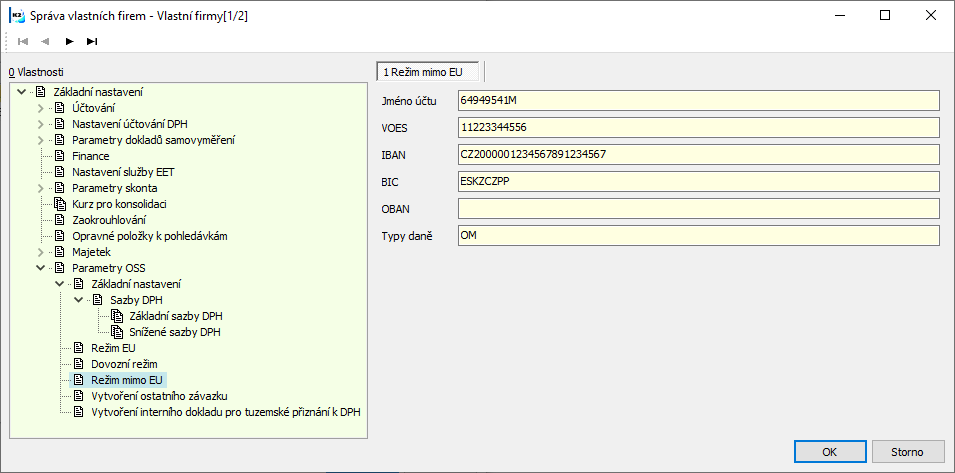

Režim mimo EU

Obr. Parametry OSS - Základní nastavení - Režim mimo EU

Jméno účtu |

Jméno účtu. |

VOES |

Identifikátor DPH pro subjekty registrované k režimu mimo EU. |

IBAN |

Kód IBAN - mezinárodní číslo účtu. |

BIC |

Swift adresa dané banky BIC (Bank Identifier Code = bankovní identifikační kód) je osmi nebo jedenáctimístný údaj. Může obsahovat pouze velká písmena v prvních šesti znacích, další znaky mohou být kromě velkých písmen i číslice. |

OBAN |

Kód OBAN - mezinárodní číslo účtu. OBAN se vyplňuje bez mezer. |

Typy daně |

Typy daní pro režim mimo EU. |

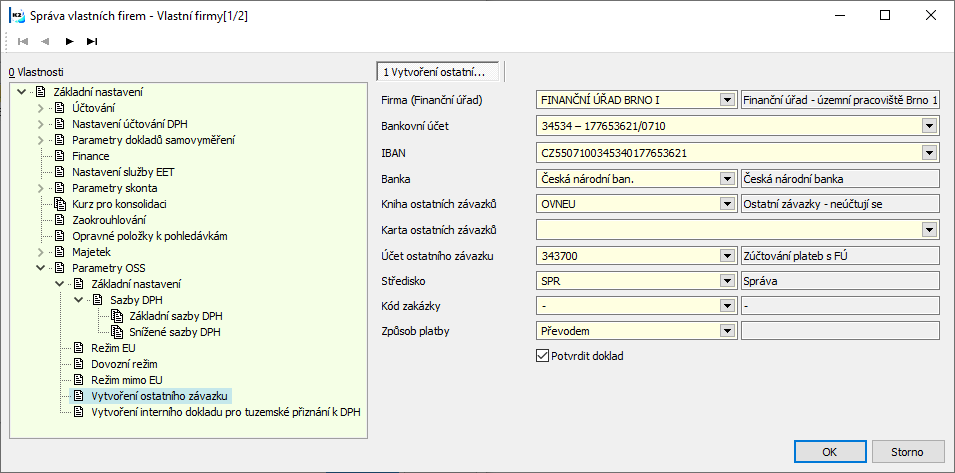

Vytvoření ostatního závazku

Obr. Parametry OSS - Vytvoření ostatního závazku

Firma (Finanční úřad) |

Finanční úřad - výběr z číselníku Dod./Odb.. |

Bankovní účet |

Bankovní spojení Finančního úřadu pro DPH - OSS. |

IBAN |

Kód IBAN - mezinárodní číslo účtu. |

Banka |

Bankovní spojení Finančního úřadu pro DPH - OSS. |

Kniha ostatních závazků |

Kniha ostatních závazků, ve které se vystaví závazek. |

Karta ostatních závazků |

Karta, která se vloží na položku ostatního závazku. |

Účet ostatního závazku |

Účet pro zúčtování s DPH s Finančním úřadem. |

Středisko |

Hodnota, která se vloží do hlavičky ostatního závazku. |

Kód zakázky |

Hodnota, která se vloží do hlavičky ostatního závazku. |

Způsob platby |

Hodnota, která se vloží do hlavičky ostatního závazku. |

Potvrdit doklad |

Pokud je zatrženo, ostatní závazek se automaticky potvrdí. |

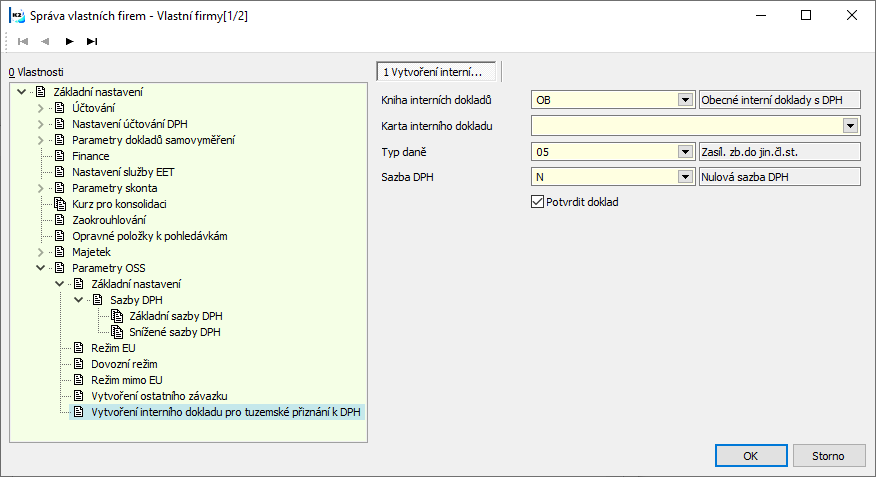

Vytvoření interního dokladu pro tuzemské přiznání k DPH

Obr. Parametry OSS - Vytvoření interního dokladu pro tuzemské přiznání k DPH

Kniha interních dokladů |

Kniha, ve které se vytvoří doklad pro tuzemské přiznání DPH. (Interní doklad se nebude účtovat, měl by být vystaven v knize bez nastavené kontace.) |

Karta interního dokladu |

Karta, která se vloží na položku interního dokladu. |

Typ daně |

Typ daně pro české přiznání k DPH. |

Sazba DPH |

Sazba daně N. |

Potvrdit doklad |

Pokud je zatrženo, interní doklad se automaticky potvrdí. |

V Knihách prodeje jsou ve výchozím nastavení pro režim One Stop Shop pole:

- Stát provozovny - vyplní se v případě, že zboží je dodáváno z jiného členského státu EU.

- Tin provozovny – identifikace provozovny v jiném členském státu EU, pokud nemá zahraniční DIČ.

- IN zprostředkovatele - pro OSS - dovozní režim - identifikátor IN pro subjekty registrované k dovoznímu režimu v roli Zprostředkovatele, tvořen znaky „IN“ + 10 číslicemi. Vyplňte, pokud je dovozce zastoupen zprostředkovatelem.

Na dokladech prodeje použijeme typ daně pro OSS - Režim EU ("OG" pro zboží, "OS" pro služby).

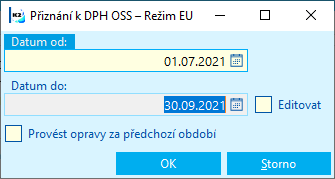

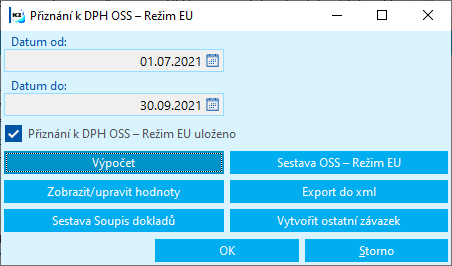

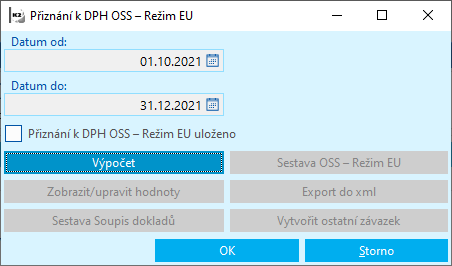

Spustíme skript Přiznání k DPH OSS - Režim EU. Zobrazí se vstupní formulář funkce, ve kterém zadáme:

Obr.: Přiznání k DPH OSS - Režim EU - Vstupní formulář

Datum od |

První den zdaňovacího období (čtvrtletí). |

Datum do |

Pole nelze editovat. Po zadání Data od se doplní datum konce zdaňovacího období (čtvrtletí). |

Editovat |

Zatrhávací pole. Pokud je zatrženo, lze editovat Datum do. |

Provést opravy za předchozí období |

Pokud je zatrženo, je možné vybrat předchozí uložená přiznání stejného typu stejné vlastní firmy (i více najednou). |

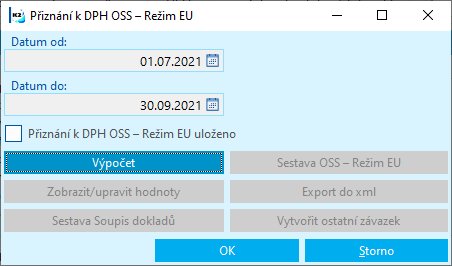

Po odsouhlasení vstupního formuláře se zobrazí formulář Přiznání k DPH OSS - Režim EU pro výpočet. Pokud dosud Přiznání k DPH OSS nebylo vypočteno, je přístupné jen tlačítko Výpočet.

Obr.: Formulář funkce Přiznání k DPH OSS - Režim EU - za dané období nebylo vypočteno

Stiskneme tlačítko Výpočet - proběhne výpočet Přiznání k DPH OSS - Režim EU. Na formuláři se zatrhne příznak Přiznání k DPH OSS - Režim EU uloženo a zpřístupní se všechna tlačítka.

Obr.: Formulář funkce Přiznání k DPH OSS - Režim EU - za dané období bylo vypočteno

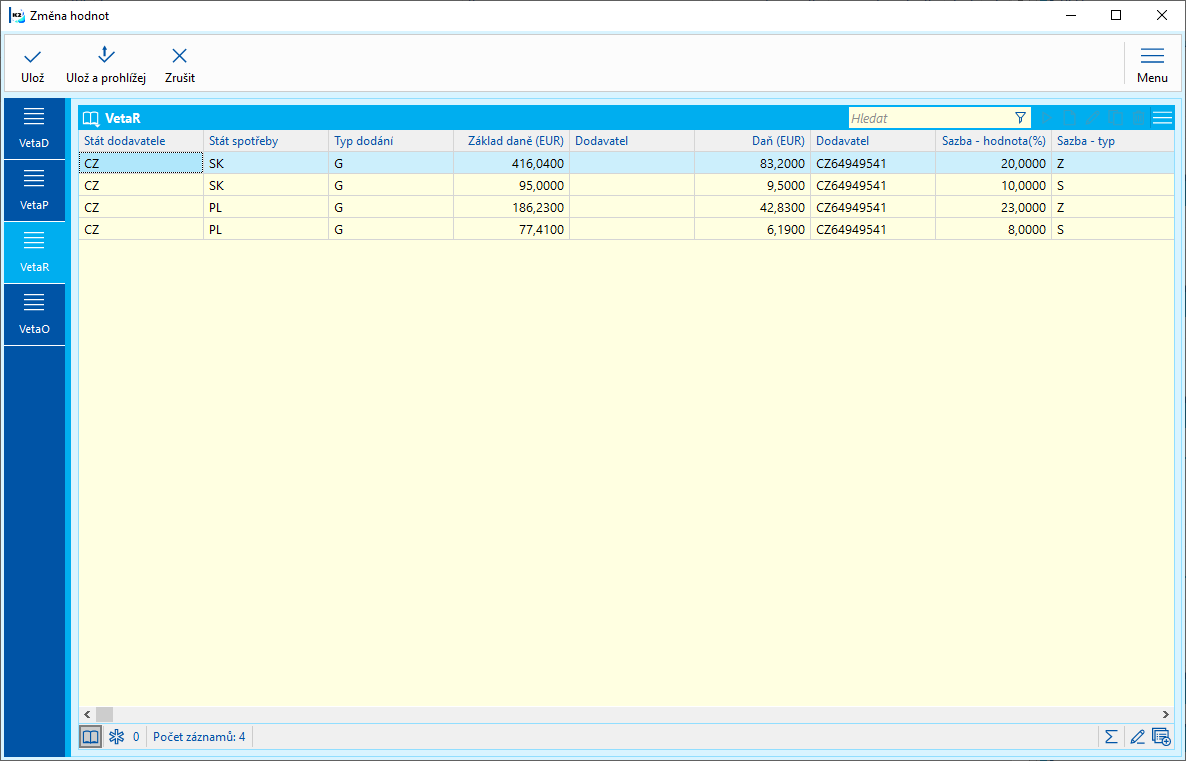

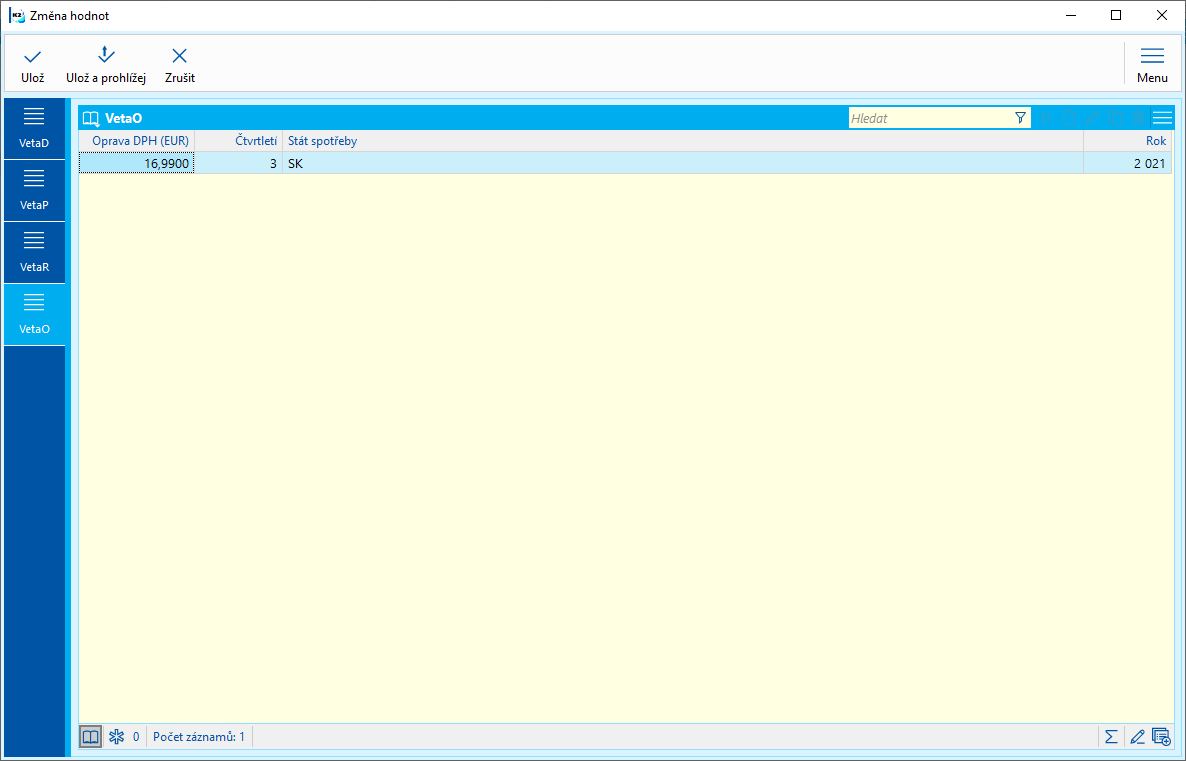

Po stisknutí tlačítka Zobrazit/upravit hodnoty se zobrazí napočtené hodnoty, které lze editovat:

- VetaD - Záznam nesoucí základní údaje o přiznání k DPH k OSS - Režim EU.

- VetaP - Věta obsahuje informace o subjektu.

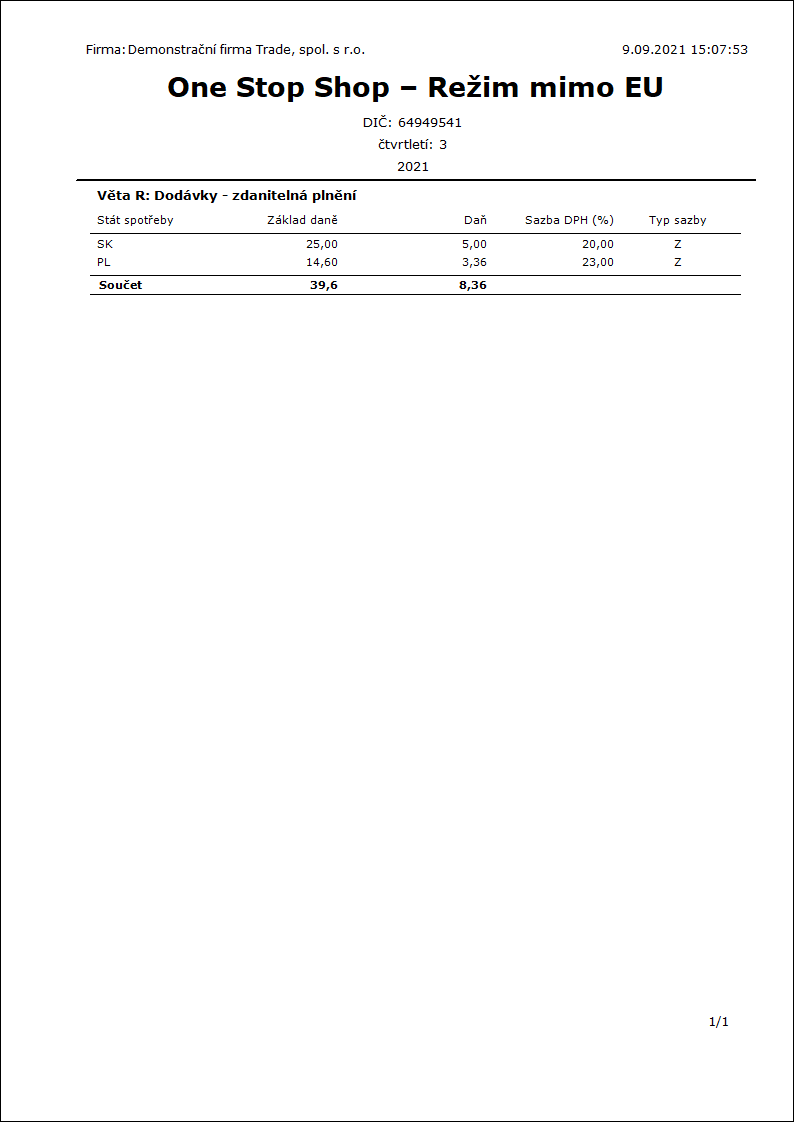

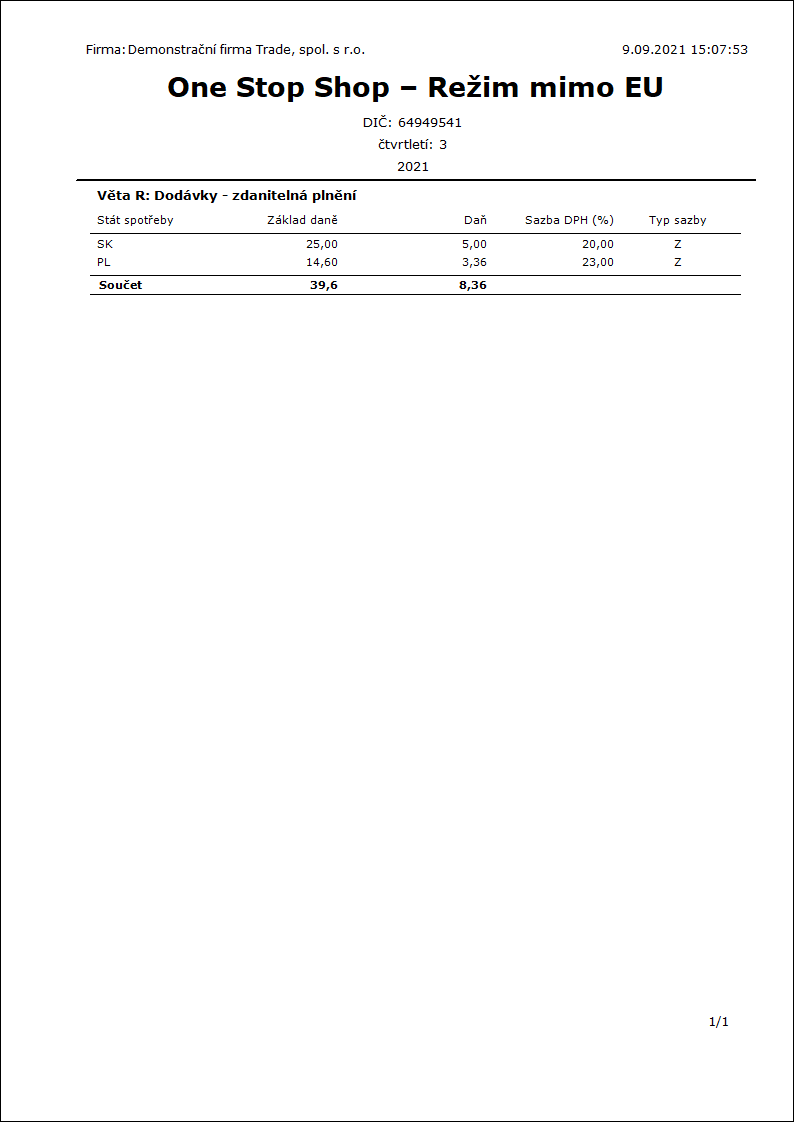

- VetaR - Dodávky - zdanitelná plnění.

- VetaO - Dodávky - oprava.

Obr.: Editace hodnot - VetaR

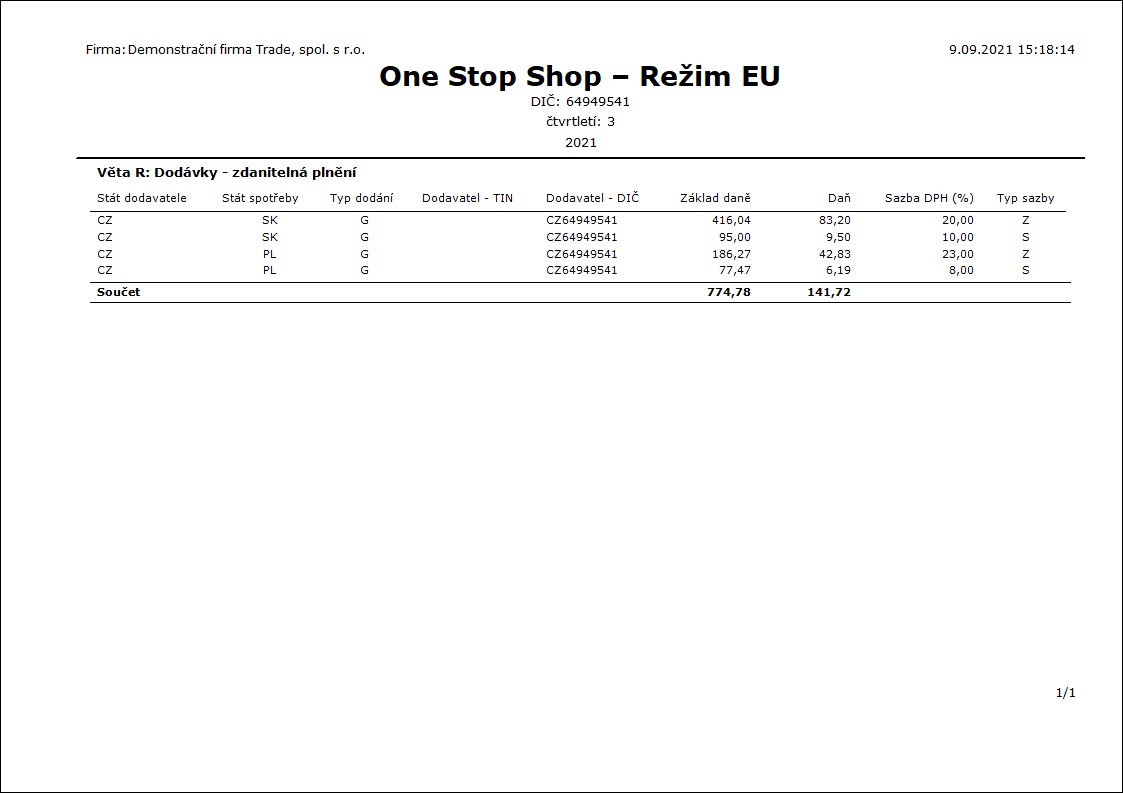

V daňovém přiznání uvádí uživatel celkovou hodnotu všech plnění bez DPH, typ plnění (zboží nebo služby), platnou sazbu daně daného členského státu spotřeby a příslušnou výši DPH z uskutečněných plnění rozdělených podle jednotlivých členských států spotřeby.

Stát dodavatele |

Pokud je v nastavení knihy prodeje zadán Stát provozovny, Stát dodavatele = kódu státu provozovny, jinak = kódu státu aktuální vlastní firmy. |

Stát spotřeby |

Pokud je na faktuře vydané Dodací adresa, Stát spotřeby = kódu státu dle Dodací adresy. Pokud není dodací adresa a je Fakturační adresa, Stát spotřeby = kódu státu Fakturační adresy. Pokud nejsou uvedené adresy zadány, Stát spotřeby = kódu státu na kartě odběratele. |

Typ dodání |

Pro typ daně „OG“ Typ dodání = „G“. Pro typ daně „OS“ Typ dodání = „S“. |

Základ daně (EUR) |

Částka netto z daňové rekapitulace faktury nebo z položky zálohy. |

Dodavatel |

TIN z nastavení Knihy dokladu. |

Daň (EUR) |

Částka daně DPH. Základ daně*Sazba/100. Uvádí se nezaokrouhlená částka ořezaná na 2 desetinná místa. |

Dodavatel |

DIČ vlastní firmy z nastavení Knihy prodeje. Pokud je toto DIČ prázdné a je prázdný i TIN, načte se DIČ aktuální vlastní firmy. |

Sazba - hodnota (%) |

Procento sazby daně z položky daňové rekapitulace faktury nebo z položky zálohy. |

Sazba - typ |

"Z" - základní sazba. "S" - snížená sazba. |

Hodnoty Přiznání k DPH OSS můžeme zobrazit a vytisknout stisknutím tlačítka Sestava OSS - Režim EU.

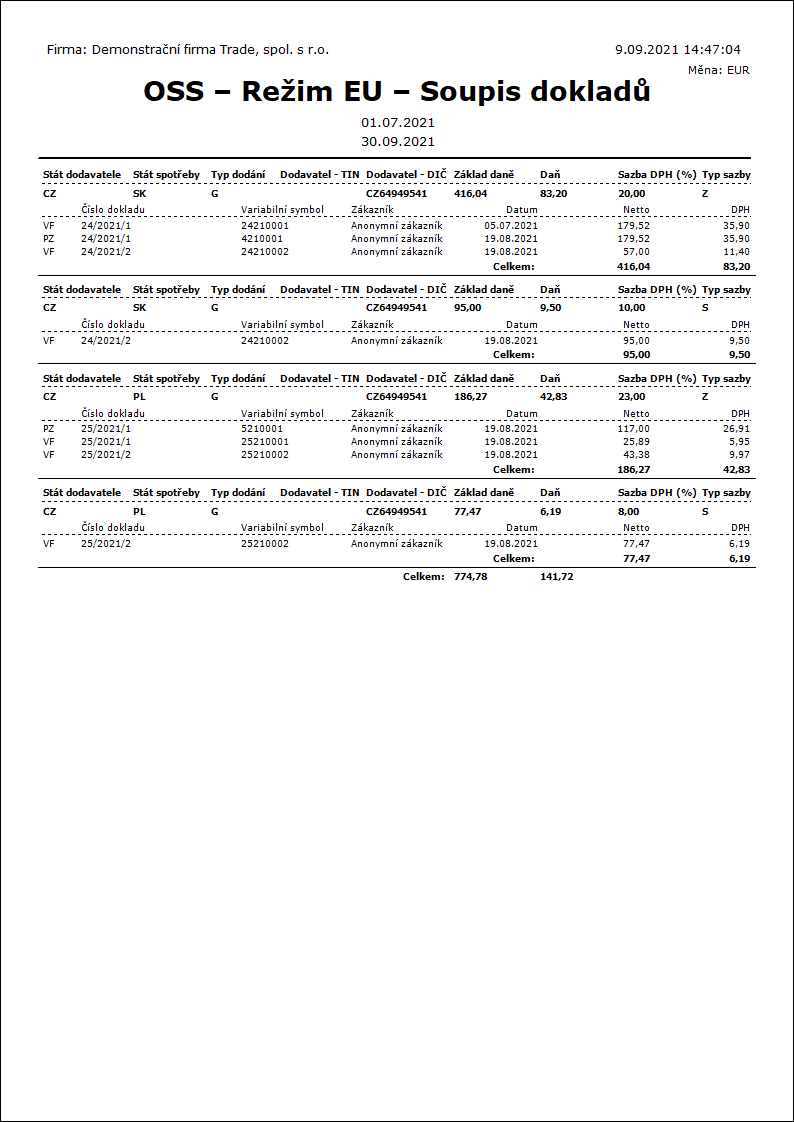

Po stisknutí tlačítka Sestava Soupis dokladů se zobrazí sestava s doklady s Datem UZP v příslušném období a s příslušným typem daně.

Pro odevzdání Přiznání k DPH Finančnímu úřadu se využije soubor.xml, který vytvoříme stisknutím tlačítka Export do xml - otevře se úložiště, do kterého se bude xml exportovat.

Po stisknutí tlačítka Vytvořit ostatní závazek se zobrazí dotaz: "Přejete si vytvořit/aktualizovat ostatní závazek - odvod DPH?" Po odsouhlasení se vytvoří ostatní závazek dle nastavení v Parametrech OSS.

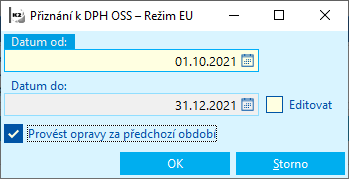

Opravy za předchozí období

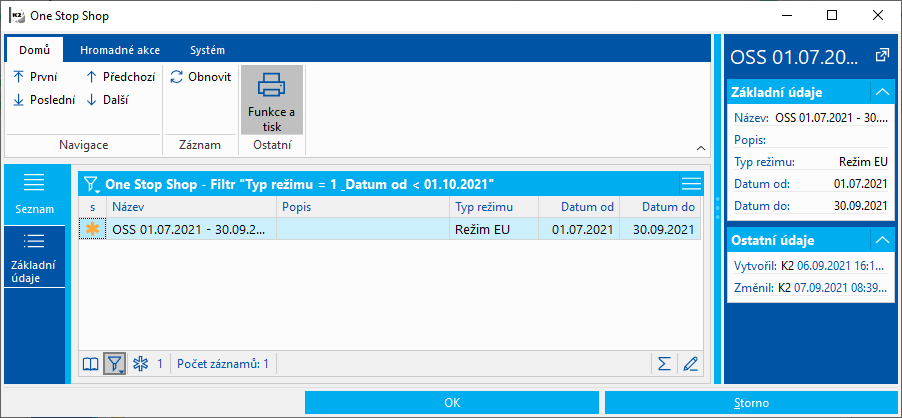

Spustíme funkci Přiznání k DPH OSS - Režim EU. Zadáme aktuální čtvrtletí, zatrhneme pole Provést opravy za předchozí období a odsouhlasíme.

Obr.: Přiznání k DPH OSS - Režim EU - Vstupní formulář - Provést opravy za předchozí období

V následujícím formuláři je možné vybrat (označit hvězdičkou) předchozí uložená přiznání stejného typu stejné vlastní firmy (i více najednou).

Obr.: Výběr předchozího uloženého Přiznání k opravě

Následně se zobrazí formulář Přiznání k DPH OSS - Režim EU. Stiskneme tlačítko pro výpočet hodnot pro aktuální čtvrtletí.

Obr.: Formulář funkce Přiznání k DPH OSS - Režim EU - Výpočet hodnot

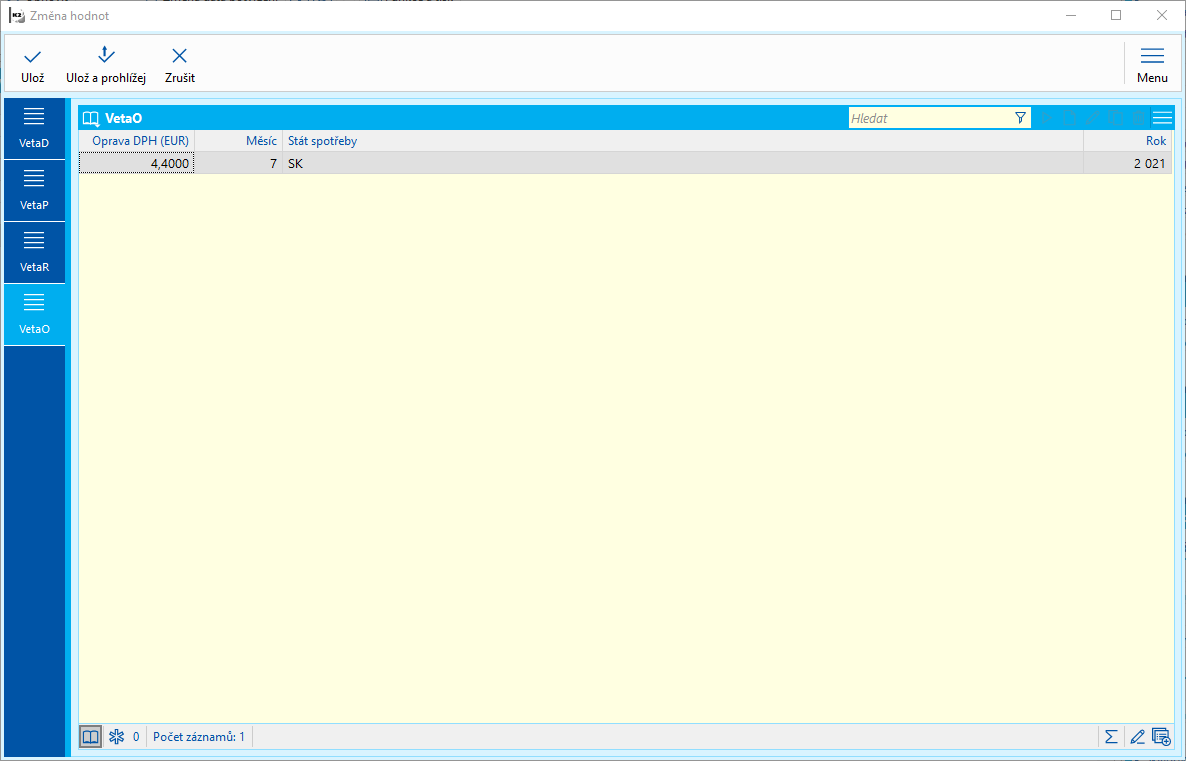

Po provedení výpočtu se zpřístupní tlačítko Zobrazit/upravit hodnoty. Po stisknutí tlačítka se zobrazí oprava DPH za vybrané předchozí období (čtvrtletí) v sekci VetaO.

Obr. Zobrazit/upravit hodnoty - Opravy

V daňovém přiznání se uvádí údaje o opravě a zdaňovací období, které se týká opravy. Zvýšení i snížení daňové povinnosti za předcházející zdaňovací období se uvádí rozdílem, tzn. zvýšením nebo snížením daňové povinnosti. Snížení daňové povinnosti lze započíst vůči aktuální daňové povinnosti.

Číslo procesu: UCT039 |

Id. číslo skriptu: FUCT091 |

Soubor: OSS_VatReturn_EUScheme.PAS |

Popis skriptu: Po spuštění skriptu se zobrazí formulář, ve kterém zadáme, pro které čtvrtletí se bude Přiznání k DPH OSS - Režim EU vytvářet. Poté je možné provést výpočet, zobrazit nebo upravit hodnoty k přiznání, vytisknout sestavy. Bližší popis viz Uživatelská dokumentace. |

||

Adresa ve stromu: [Účetnictví] [DPH] [One Stop Shop] |

||

Parametry skriptu:

Databox - Ne Datová schránka příjemce. |

PathForExport Zadá se adresa adresáře pro export souborů. |

SendByDatabox - Ne Ano - po exportu odeslat přes datovou schránku. |

Číslo procesu: UCT039 |

Id. číslo sestavy: SUCT347 |

Soubor: OSS_VatReturn_EUScheme.AM |

Popis sestavy: Sestavu lze spustit ze skriptu Přiznání k DPH OSS – Režim EU a zobrazí hodnoty přiznání k DPH pro příslušný režim OSS. |

||

Adresa ve stromu: |

||

Parametry sestavy:

Bez parametrů.

|

Číslo procesu: UCT039 |

Ident. číslo sestavy: SUCT348 |

Soubor: OSS_EUSchemeDocuments.AM |

Popis sestavy: Zobrazí soupis dokladů, které vstupují do Přiznání k DPH OSS - Režim EU. Sestavu lze spustit ze skriptu Přiznání k DPH OSS – Režim EU. |

||

Adresa ve stromu: |

||

Parametry sestavy:

Bez parametrů.

|

Na dokladech prodeje použijeme typ daně pro OSS - Dovozní režim ("OI").

Pokud Přiznání podává zprostředkovatel, který zastupuje dovozce, v Knize prodeje nastaví IN zprostředkovatele (identifikátor pro subjekty registrované k dovoznímu režimu v roli zprostředkovatele) a před spuštěním skriptu je třeba nastavit parametr INParam.

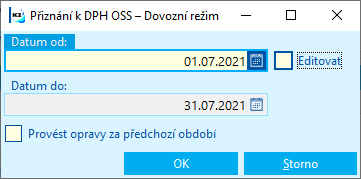

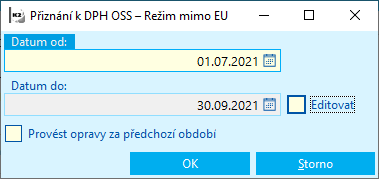

Spustíme skript Přiznání k DPH OSS - Dovozní režim. Zobrazí se vstupní formulář funkce, ve kterém zadáme:

Obr.: Přiznání k DPH OSS - Dovozní režim - Vstupní formulář

Datum od |

První den zdaňovacího období (měsíce). |

Datum do |

Pole nelze editovat. Po zadání Data od se doplní datum konce zdaňovacího období (měsíce). |

Editovat |

Zatrhávací pole. Pokud je zatrženo, lze editovat Datum do. |

Provést opravy za předchozí období |

Pokud je zatrženo, je možné vybrat předchozí uložená přiznání stejného typu stejné vlastní firmy (i více najednou). |

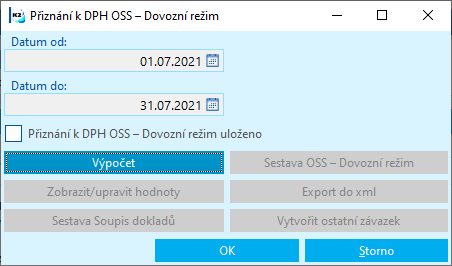

Po odsouhlasení vstupního formuláře se zobrazí formulář Přiznání k DPH OSS - Dovozní režim pro výpočet. Pokud dosud Přiznání k DPH OSS nebylo vypočteno, je přístupné jen tlačítko Výpočet.

Obr.: Formulář funkce Přiznání k DPH OSS - Režim EU - za dané období nebylo vypočteno

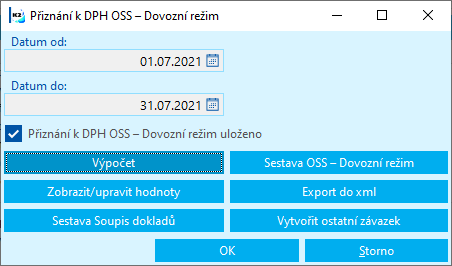

Stiskneme tlačítko Výpočet - proběhne výpočet Přiznání k DPH OSS - Dovozní režim. Na formuláři se zatrhne příznak Přiznání k DPH OSS - Dovozní režim uloženo a zpřístupní se všechna tlačítka.

Obr.: Formulář funkce Přiznání k DPH OSS - Dovozní režim - za dané období bylo vypočteno

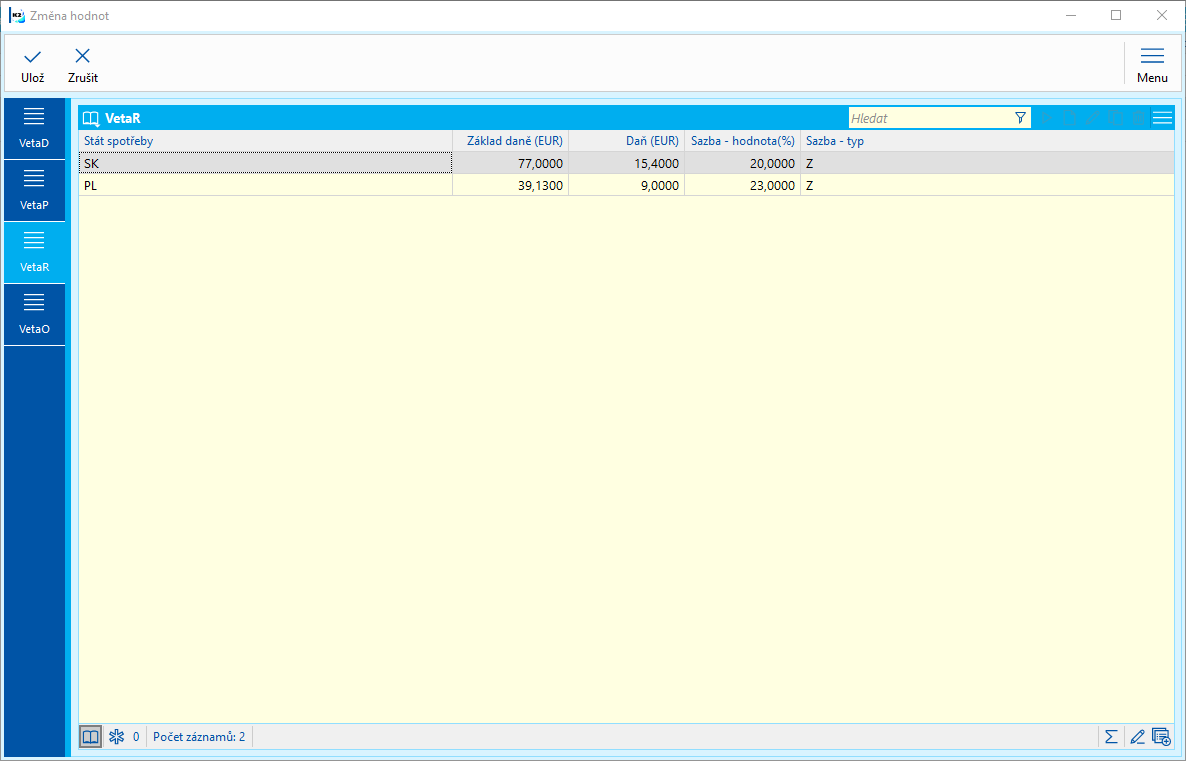

Po stisknutí tlačítka Zobrazit/upravit hodnoty se zobrazí napočtené hodnoty, které lze editovat:

- VetaD - Záznam nesoucí základní údaje o přiznání k DPH k OSS - Dovozní režim.

- VetaP - Věta obsahuje informace o subjektu.

- VetaR - Dodávky - zdanitelná plnění.

- VetaO - Dodávky - oprava.

Obr.: Editace hodnot - VetaR

Zdaňovacím obdobím je kalendářní měsíc. V daňovém přiznání uvádí uživatel celkovou hodnotu plnění bez DPH, platnou sazbu daně a příslušnou DPH z uskutečněných plnění rozdělených podle jednotlivých členských států spotřeby.

Stát spotřeby |

Pokud je na faktuře vydané Dodací adresa, Stát spotřeby = kódu státu dle Dodací adresy. Pokud není dodací adresa a je Fakturační adresa, Stát spotřeby = kódu státu Fakturační adresy. Pokud nejsou uvedené adresy zadány, Stát spotřeby = kódu státu na kartě odběratele. |

Základ daně (EUR) |

Částka netto z daňové rekapitulace. |

Daň (EUR) |

Částka daně DPH. Základ daně*Sazba/100. Uvádí se nezaokrouhlená částka ořezaná na 2 desetinná místa. |

Sazba - hodnota (%) |

Procento sazby daně z položky daňové rekapitulace. |

Sazba - typ |

"Z" - základní sazba. "S" - snížená sazba. |

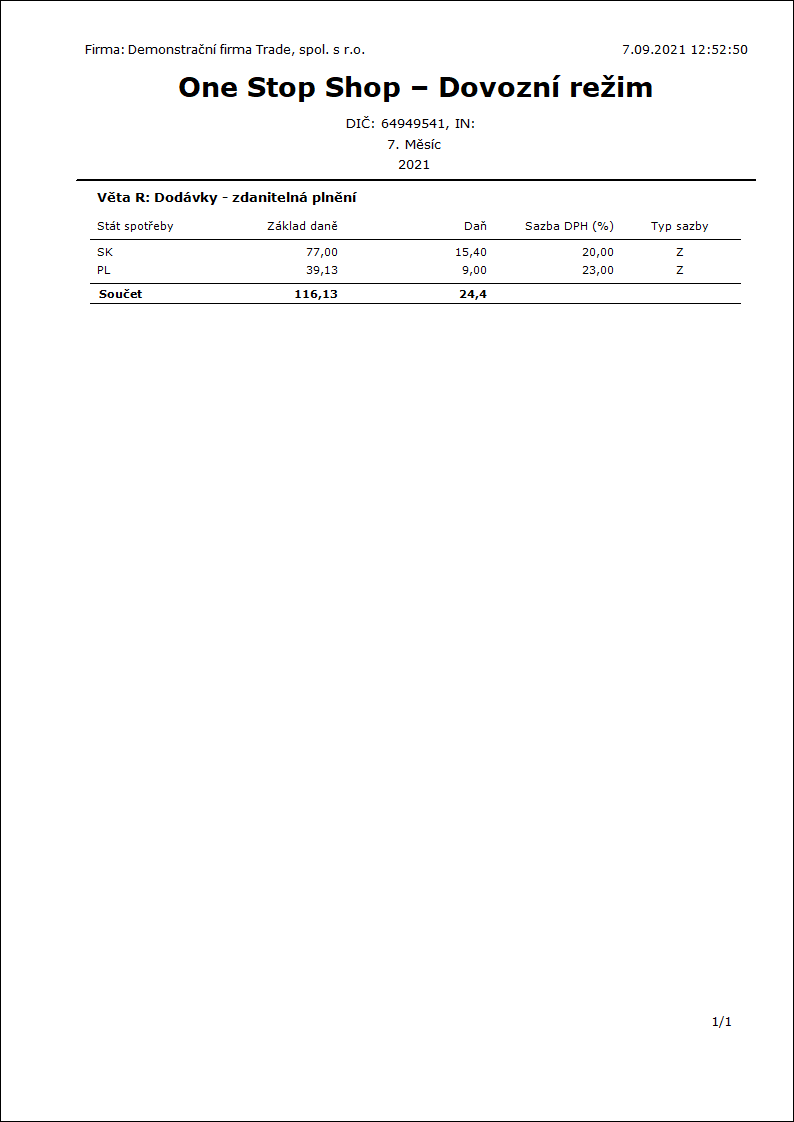

Hodnoty Přiznání k DPH OSS můžeme zobrazit a vytisknout stisknutím tlačítka Sestava OSS - Dovozní režim.

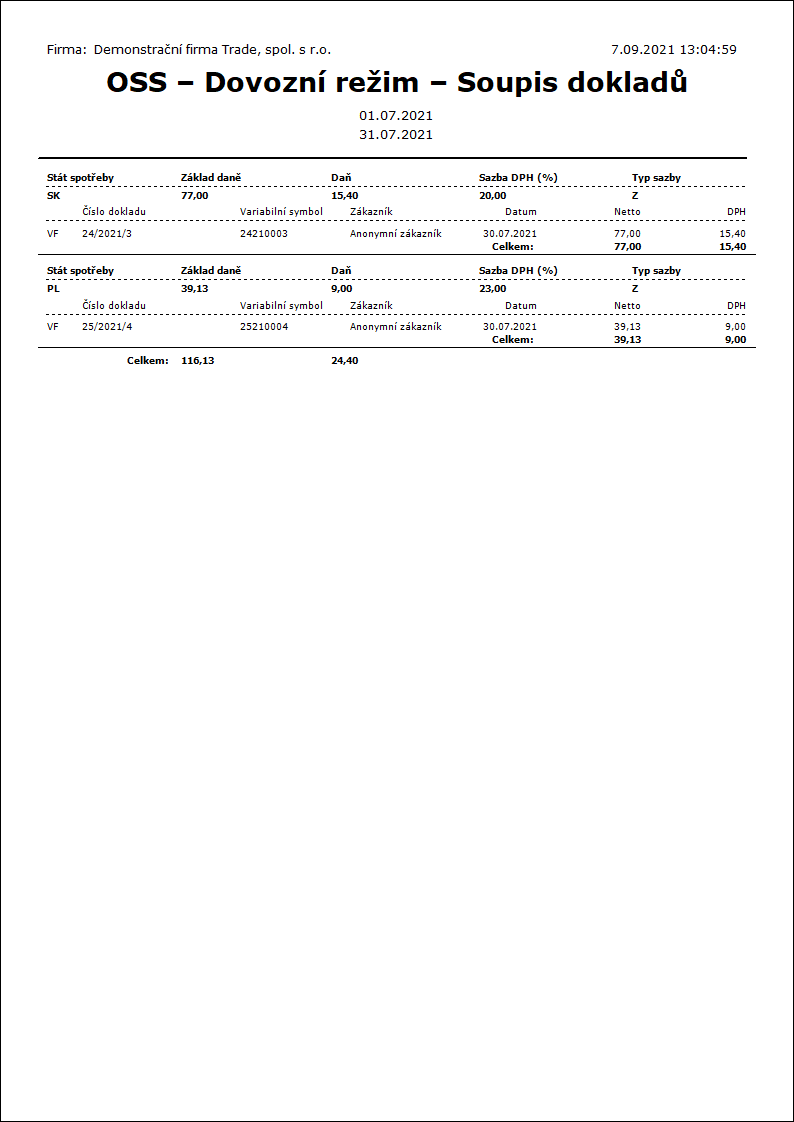

Po stisknutí tlačítka Sestava Soupis dokladů se zobrazí sestava s doklady s Datem UZP v příslušném období a s příslušným typem daně.

Pro odevzdání Přiznání k DPH Finančnímu úřadu se využije soubor .xml, který vytvoříme stisknutím tlačítka Export do xml - otevře se úložiště, do kterého se bude xml exportovat.

Po stisknutí tlačítka Vytvořit ostatní závazek se zobrazí dotaz: "Přejete si vytvořit/aktualizovat ostatní závazek - odvod DPH?" Po odsouhlasení se vytvoří ostatní závazek dle nastavení v Parametrech OSS.

Opravy za předchozí období

Spustíme funkci Přiznání k DPH OSS - Dovozní režim. Zadáme aktuální neuzavřené období, zaškrtneme pole Provést opravy za předchozí období a odsouhlasíme. V následujícím formuláři je možné vybrat (označit hvězdičkou) předchozí uložená přiznání stejného typu stejné vlastní firmy (i více najednou). Následně se zobrazí formulář Přiznání k DPH OSS - Dovozní režim. Stiskneme tlačítko pro výpočet hodnot pro aktuální měsíc. Po stisknutí tlačítka Zobrazit/upravit hodnoty se zobrazí oprava DPH za vybrané předchozí období (měsíc) v sekci VetaO.

Obr.: Zobrazit/upravit hodnoty - Opravy

V daňovém přiznání se uvádí údaje o opravě a zdaňovací období, které se týká opravy. Zvýšení i snížení daňové povinnosti za předcházející zdaňovací období se uvádí rozdílem, tzn. zvýšením nebo snížením daňové povinnosti. Snížení daňové povinnosti lze započíst vůči aktuální daňové povinnosti.

Číslo procesu: |

Id. číslo skriptu: FUCT092 |

Soubor: OSS_VatReturn_ImportScheme.PAS |

Popis skriptu: Po spuštění skriptu se zobrazí formulář, ve kterém zadáme, pro který měsíc se bude Přiznání k DPH OSS - Dovozní režim vytvářet. Poté je možné provést výpočet, zobrazit nebo upravit hodnoty k přiznání, vytisknout sestavy. Bližší popis viz Uživatelská dokumentace. |

||

Adresa ve stromu: [Účetnictví] [DPH] [One Stop Shop] |

||

Parametry skriptu:

Databox - Ne Datová schránka příjemce. |

INParam Identifikátor IN pro subjekty registrované k dovoznímu režimu v roli Zprostředkovatele. |

PathForExport Zadá se adresa adresáře pro export souborů. |

SendByDatabox - Ne Ano - po exportu odeslat přes datovou schránku. |

Číslo procesu: UCT039 |

Id. číslo sestavy: SUCT349 |

Soubor: OSS_VatReturn_ImportScheme.AM |

Popis sestavy: Sestavu lze spustit ze skriptu Přiznání k DPH OSS – Dovozní režim a zobrazí hodnoty přiznání k DPH pro příslušný režim OSS. |

||

Adresa ve stromu: |

||

Parametry sestavy:

Bez parametrů.

|

Číslo procesu: UCT039 |

Ident. číslo sestavy: SUCT350 |

Soubor: OSS_ImportSchemeDocuments.AM |

Popis sestavy: Zobrazí soupis dokladů, které vstupují do Přiznání k DPH OSS - Dovozní režim. Sestavu lze spustit ze skriptu Přiznání k DPH OSS – Dovozní režim. |

||

Adresa ve stromu: |

||

Parametry sestavy:

Bez parametrů.

|

Na dokladech prodeje použijeme typ daně pro OSS - Režim mimo EU ("OM").

Spustíme skript Přiznání k DPH OSS - Režim mimo EU. Zobrazí se vstupní formulář funkce, ve kterém zadáme:

Obr.: Přiznání k DPH OSS - Režim mimo EU - Vstupní formulář

Datum od |

První den zdaňovacího období (čtvrtletí). |

Datum do |

Pole nelze editovat. Po zadání Data od se doplní datum konce zdaňovacího období (čtvrtletí). |

Editovat |

Zatrhávací pole. Pokud je zatrženo, lze editovat Datum do. |

Provést opravy za předchozí období |

Pokud je zatrženo, je možné vybrat předchozí uložená přiznání stejného typu stejné vlastní firmy (i více najednou). |

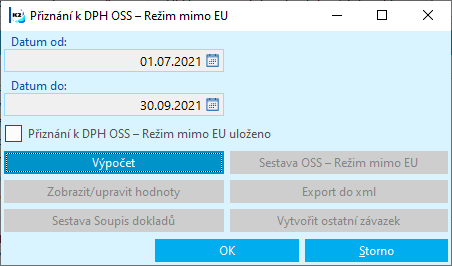

Po odsouhlasení vstupního formuláře se zobrazí formulář Přiznání k DPH OSS - Režim mimo EU pro výpočet. Pokud dosud Přiznání k DPH OSS nebylo vypočteno, je přístupné jen tlačítko Výpočet.

Obr.: Formulář funkce Přiznání k DPH OSS - Režim mimo EU - za dané období nebylo vypočteno

Stiskneme tlačítko Výpočet - proběhne výpočet Přiznání k DPH OSS - Režim mimo EU. Na formuláři se zatrhne příznak Přiznání k DPH OSS - Režim mimo EU uloženo a zpřístupní se všechna tlačítka.

Obr.: Formulář funkce Přiznání k DPH OSS - Režim mimo EU - za dané období bylo vypočteno

Po stisknutí tlačítka Zobrazit/upravit hodnoty se zobrazí napočtené hodnoty, které lze editovat:

- VetaD - Záznam nesoucí základní údaje o přiznání k DPH k OSS - Režim mimo EU.

- VetaP - Věta obsahuje informace o subjektu.

- VetaR - Dodávky - zdanitelná plnění.

- VetaO - Dodávky - oprava.

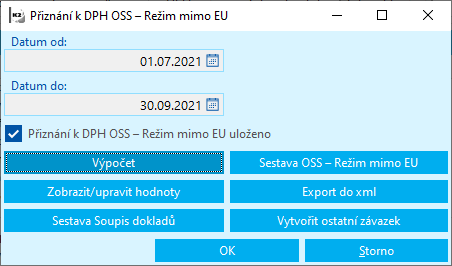

Obr.: Editace hodnot - VetaR

Zdaňovacím obdobím je čtvrtletí. V daňovém přiznání uvádí uživatel celkovou hodnotu plnění bez DPH, platnou sazbu daně a příslušnou DPH z uskutečněných plnění rozdělených podle jednotlivých členských států spotřeby.

Stát spotřeby |

Pokud je na faktuře vydané Dodací adresa, Stát spotřeby = kódu státu dle Dodací adresy. Pokud není dodací adresa a je Fakturační adresa, Stát spotřeby = kódu státu Fakturační adresy. Pokud nejsou uvedené adresy zadány, Stát spotřeby = kódu státu na kartě odběratele. |

Základ daně (EUR) |

Částka netto z daňové rekapitulace. |

Daň (EUR) |

Částka daně DPH. Základ daně*Sazba/100. Uvádí se nezaokrouhlená částka ořezaná na 2 desetinná místa. |

Sazba - hodnota (%) |

Procento sazby daně z položky daňové rekapitulace. |

Sazba - typ |

"Z" - základní sazba. "S" - snížená sazba. |

Hodnoty Přiznání k DPH OSS můžeme zobrazit a vytisknout stisknutím tlačítka Sestava OSS - Režim mimo EU.

Po stisknutí tlačítka Sestava Soupis dokladů se zobrazí sestava s doklady s Datem UZP v příslušném období a s příslušným typem daně.

Pro odevzdání Přiznání k DPH Finančnímu úřadu se využije soubor .xml, který vytvoříme stisknutím tlačítka Export do xml - otevře se úložiště, do kterého se bude xml exportovat.

Po stisknutí tlačítka Vytvořit ostatní závazek se zobrazí dotaz: "Přejete si vytvořit/aktualizovat ostatní závazek - odvod DPH?" Po odsouhlasení se vytvoří ostatní závazek dle nastavení v Parametrech OSS.

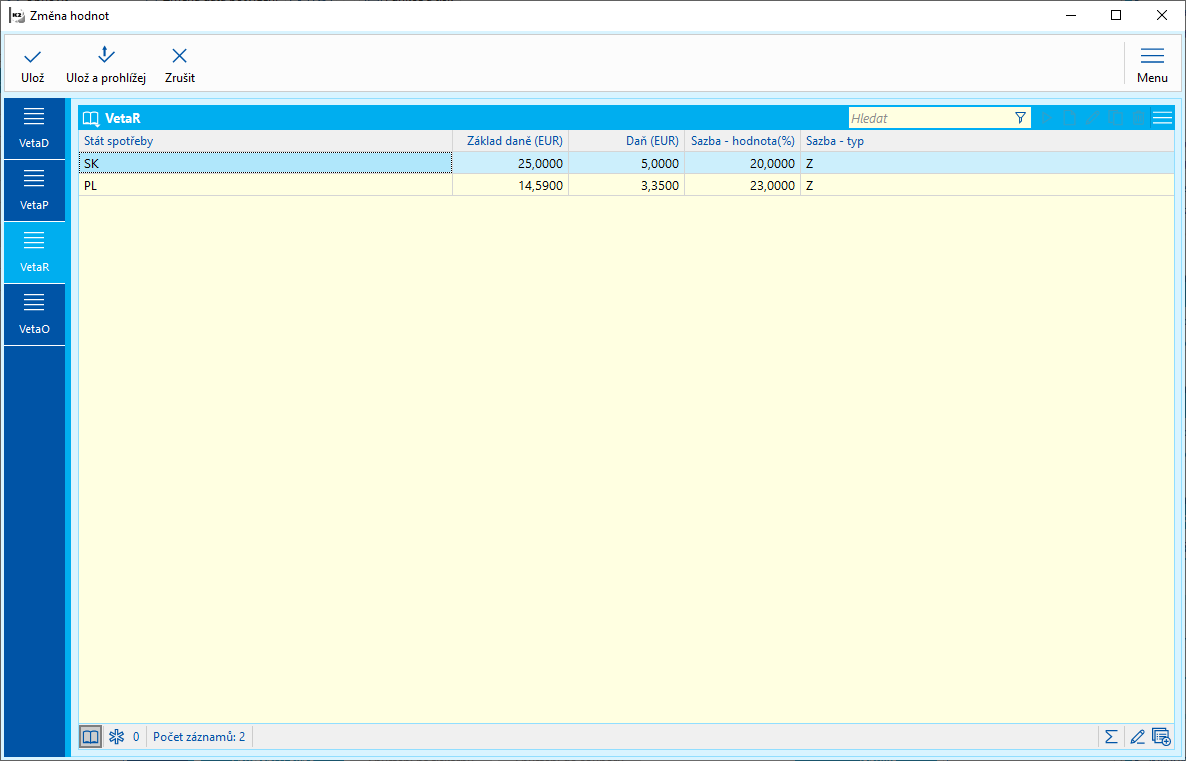

Opravy za předchozí období

Spustíme funkci Přiznání k DPH OSS - Režim mimo EU. Zadáme aktuální neuzavřené období, zaškrtneme pole Provést opravy za předchozí období a odsouhlasíme. V následujícím formuláři je možné vybrat (označit hvězdičkou) předchozí uložená přiznání stejného typu stejné vlastní firmy (i více najednou). Následně se zobrazí formulář Přiznání k DPH OSS - Režim mimo EU. Stiskneme tlačítko pro výpočet hodnot pro aktuální měsíc. Po stisknutí tlačítka Zobrazit/upravit hodnoty se zobrazí oprava DPH za vybrané předchozí období (čtvrtletí) v sekci VetaO.

Obr.: Zobrazit/upravit hodnoty - Opravy

V daňovém přiznání se uvádí údaje o opravě a zdaňovací období, které se týká opravy. Zvýšení i snížení daňové povinnosti za předcházející zdaňovací období se uvádí rozdílem, tzn. zvýšením nebo snížením daňové povinnosti. Snížení daňové povinnosti lze započíst vůči aktuální daňové povinnosti.

Číslo procesu: |

Id. číslo skriptu: FUCT093 |

Soubor: OSS_VatReturn_NonEUScheme.PAS |

Popis skriptu: Po spuštění skriptu se zobrazí formulář, ve kterém zadáme, pro které čtvrtletí se bude Přiznání k DPH OSS - Režim mimo EU vytvářet. Poté je možné provést výpočet, zobrazit nebo upravit hodnoty k přiznání, vytisknout sestavy. Bližší popis viz Uživatelská dokumentace. |

||

Adresa ve stromu: [Účetnictví] [DPH] [One Stop Shop] |

||

Parametry skriptu:

Databox - Ne Datová schránka příjemce. |

PathForExport Zadá se adresa adresáře pro export souborů. |

SendByDatabox - Ne Ano - po exportu odeslat přes datovou schránku. |

Číslo procesu: UCT039 |

Id. číslo sestavy: SUCT351 |

Soubor: OSS_VatReturn_NonEUScheme.AM |

Popis sestavy: Sestavu lze spustit ze skriptu Přiznání k DPH OSS – Režim mimo EU a zobrazí hodnoty přiznání k DPH pro příslušný režim OSS. |

||

Adresa ve stromu: |

||

Parametry sestavy:

Bez parametrů.

|

Číslo procesu: UCT039 |

Ident. číslo sestavy: SUCT352 |

Soubor: OSS_NonEUSchemeDocuments.AM |

Popis sestavy: Zobrazí soupis dokladů, které vstupují do Přiznání k DPH OSS - Režim mimo EU. Sestavu lze spustit ze skriptu Přiznání k DPH OSS – Režim mimo EU. |

||

Adresa ve stromu: |

||

Parametry sestavy:

Bez parametrů.

|

Pro vytvoření interního dokladu pro tuzemské Přiznání k DPH použijeme funkci OSS - vytvoření int. dokladu pro tuz. Přiznání k DPH (OSS_CreateInternalDocument.PAS).

Do Interního dokladu se načtou netto částky dokladů ze všech režimů OSS (One Stop Shop) v měně vlastní firmy, které mají Datum UZP v období, za které je povinnost odvést tuzemské DPH. Suma těchto částek se vykáže na řádku 24 tuzemského Přiznání k DPH.

(30.9.2021 byla ve Sbírce zákonů vyhlášena novela Zákona o DPH pod číslem 355/2021. Novela nabývá účinnosti 1.10.2021. Před nabytím účinnosti novely se základ daně vykazoval na řádku 26, použil se typ daně "VS").

Pro vytvoření Interního dokladu je nutné mít nastaveny Parametry OSS:

- Základní nastavení – Knihy prodeje

- Typy daní pro jednotlivé režimy

- Vytvoření interního dokladu pro tuzemské Přiznání k DPH – Kniha interních dokladů (interní doklad se nebude účtovat), Sazba daně „N“, typ daně „05“ (pro české přiznání k DPH). Tento typ daně je třeba nastavit před vytvořením interního dokladu za říjen 2021.

Číslo procesu: UCT039 |

Id. číslo skriptu: FUCT094 |

Soubor: OSS_CreateInternalDocument.PAS |

Popis skriptu: Do interního dokladu se načtou netto částky dokladů ze všech režimů OSS (One Stop Shop) v měně vlastní firmy, které mají Datum UZP v období, za které je povinnost odvést tuzemské DPH. Suma těchto částek se vykáže na řádku č. 24 tuzemského Přiznání k DPH. |

||

Adresa ve stromu: [Účetnictví] [DPH] [One Stop Shop] |

||

Parametry skriptu:

Skript nemá parametry. Parametry se načítají z Parametrů OSS ve Správě vlastních firem. |

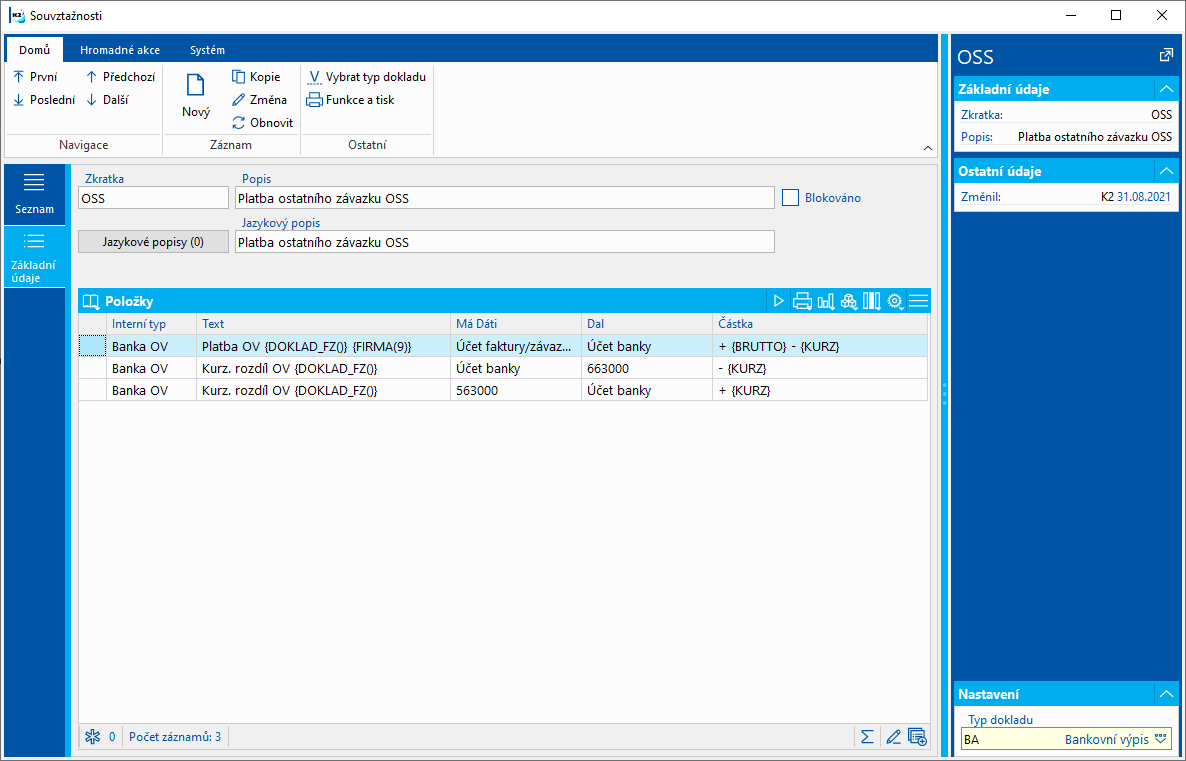

Pro zúčtování DPH vůči FÚ v Brně vytvoříme samostatnou analytiku (např. 343900), na kterou se budou převádět částky DPH (např. z analytiky 343500, analytik může být více), na které se budou účtovat doklady vystavené v režimu OSS.

Příklad:

Za 3. čtvrtletí bylo vypočteno OSS plnění ve výši 10 000 EUR. Suma částek DPH v korunách je 250 786 Kč.

Firmě vzniká daňová povinnost 10 000 EUR. V K2 se na tuto částku vytvoří ostatní závazek pro odvod DPH. Na Ostatním závazku bude kurz k poslednímu dni zdaňovacího období (např. 25 Kč/EUR), tj. 250 000 Kč. Ostatní závazek bude zaplacen v jiném kurzu, (např. 26 Kč/EUR).

Na analytickém účtu 343500 na straně DAL je 250 786 Kč. Na konci zdaňovacího období tuto částku přeúčtujeme interním dokladem na účet zúčtování s FÚ, 343500/343900. Rozdíl mezi částkou DPH, zaúčtovanou na vydaných fakturách, a částkou DPH zaúčtovanou interním dokladem (786 Kč) představuje provozní výnos (náklad). Zaúčtujeme rovněž interním dokladem.

Položka |

Částka |

Účet |

Faktury vydané |

250 786 Kč |

311/343500 |

Ostatní závazek OSS (kurz 25 Kč) |

10 000 EUR |

Není účtován |

Interní doklad Provozní výnosy (Provozní náklady) |

250 786 Kč 786 Kč |

343500/343900 343900/648 (548/343900) |

Platba Ostatního závazku, 10 000 EUR, kurz 26 Kč Kurzový rozdíl platby |

10 000 EUR tj. 250 000 Kč 10 000 Kč |

343900/221 563/221 |

Při platbě závazku vůči Finančnímu úřadu je třeba do položky bankovního výpisu vložit kontaci, speciálně upravenou pro platbu ostatního závazku vyplývajícího z Přiznání k DPH OSS (v mandantovi INIT je kontace „OSS“). Na účtu 343 se nemůže účtovat kurzový rozdíl.

Obr.: Souvztažnosti - Platba ostatního závazku OSS

Ručení za neuhrazenou daň z přidané hodnoty v případě poskytnutí úplaty na jiný než správcem daně zveřejněný bankovní účet

Příjemci zdanitelného plnění vzniklo od 1. 1. 2014 ručení podle § 109 odst. 2 písm. c) zákona o dani z přidané hodnoty pouze tehdy, pokud budou současně splněny dvě podmínky:

- První podmínkou je poskytnutí úplaty za zdanitelné plnění zcela nebo zčásti bezhotovostním převodem na jiný účet než účet poskytovatele zdanitelného plnění, který je správcem daně zveřejněn způsobem umožňujícím dálkový přístup.

- Druhou podmínkou, vztahující se k úplatě za zdanitelné plnění, je překročení částky zdanitelného plnění 700.000 Kč (tj. dvojnásobek částky podle zákona upravujícího omezení plateb v hotovosti, při jejímž překročení je stanovena povinnost provést platbu bezhotovostně). Pro vznik ručení je irelevantní, zda je úplata poskytnuta celá bezhotovostním převodem, či částečně v hotovosti a částečně převodem bezhotovostním. Příjemce tedy bude ručit i v případě, kdy úplatu za zdanitelné plnění ve výši 800.000 Kč poskytne částečně ve výši 350.000 Kč v hotovosti a ve výši 450.000 Kč bezhotovostním převodem na účet.

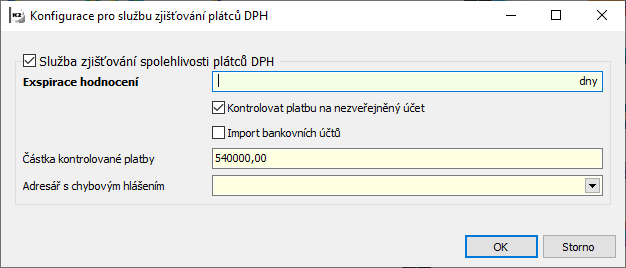

Nastavení pro službu zjišťování spolehlivosti plátců DPH

Nastavení služby se provádí funkcí Nastavení spolehlivosti DPH, která je zařazená ve stromovém menu Finance - Základní data - Nastavení spolehlivosti DPH.

Obr.: Konfigurace pro službu zjišťování plátců DPH

Zatrhnutím volby Služba zjišťování spolehlivosti plátců DPH službu aktivujeme. V této funkci je možné nastavit Exspiraci hodnocení - tedy dobu, za jak dlouho se má změnit barva ikony pokud nedojde k aktualizaci. Zatržením volby Kontrolovat platbu na nezveřejněný účet při potvrzení bankovního příkazu proběhne:

- kontrola úhrad přijatých faktur a poskytnutých záloh, které mají částku Brutto > 540.000 Kč a Dodavatel nebo firma uvedená ve Fakturační adrese hrazeného dokladu se ověřuje v registru plátců DPH (DIČ firmy začíná CZ...) - zkontroluje se, zda je účet, uvedený na položce příkazu, zveřejněný v registru plátců,

- kontrola, zda firma z hrazeného dokladu nebo Firma z položky bankovního příkazu nemá status nespolehlivého plátce.

Zatrhnutím volby Import bankovních účtů dojde k importu bankovních účtů do záložky Banky v knize Dodavatel/Odběratel.

V poli Částka kontrolované platby je uvedena částka, která když bude na bankovním příkaze větší než hodnota zde uvedena, pak dojde k automatickému spuštění funkce Spolehlivost plátce.

Do pole Adresář s chybovým hlášením je možné nastavit cestu k adresáři, do kterého se bude ukládat log s chybovým hlášením. Pokud pole není vyplněno, log se ukládá do uživatelského adresáře.

V případě, že je nalezen problém, zobrazí se dotaz "Na příkaze jsou platby na neověřené nebo neevidované účty v registru plátců DPH. Přejete si provézt potvrzení?" a zobrazí se textový soubor s výpisem chyb. Na tuto akci je možné nastavit notifikaci "Potvrzení bankovního příkazu, kde jsou platby na neověřené nebo neevidované účty v registru plátců DPH", která se vyvolá po odsouhlášení dotazu při potvrzení bankovního příkazu.

V textovém souboru se mohou zobrazit chyby:

- Účet není evidován v registru plátců DPH - DIČ firmy začíná na "CZ...", účet z bankovního příkazu není evidován v registru plátců,

- Pro účet nebyla provedena kontrola, zda je zveřejněn v registru plátců DPH - DIČ firmy začíná na "CZ...", ale bankovní účet není zadán na kartě Dod./Odb.,

- Firma je označena jako nespolehlivý plátce - firma má status nespolehlivého plátce.

Pozn.: Při potvrzení bankovního příkazu se kontrolují informace uložené na kartě Dod./Odb. (neprobíhá on-line aktualizace z registru plátců DPH).

Služba zjišťování spolehlivosti plátců DPH

Na zákazníkovi na 1. straně je tlačítko DPH spoleh., po jeho stlačení dojde k ověření, zda daný zákazník není zveřejněn jako nespolehlivý plátce. K ověření dochází u zákazníků, kterým DIČ začíná zkratkou CZ. Po ověření se do tlačítka dostane:

zákazník není zveřejněn jako nespolehlivý plátce,

zákazník není zveřejněn jako nespolehlivý plátce,![]() zákazník je zveřejněn jako nespolehlivý plátce,

zákazník je zveřejněn jako nespolehlivý plátce, služba na ověření nemůže DIČ rozeznat (DIČ může být chybně zadané, nebo firma není plátce DPH).

služba na ověření nemůže DIČ rozeznat (DIČ může být chybně zadané, nebo firma není plátce DPH).

Tyto informace o spolehlivosti jsou v knize zákazníků (0. strana) - sloupec SP - Spolehlivost plátce.

Dále je možné si vybrat sloupce:

- RatingCrpDate, zobrazí datum, kdy došlo k ověření v K2 ,

- RatingCrpDateFrom, zobrazí datum zveřejnění nespolehlivosti.

Současně s ověřením spolehlivosti plátce dochází k ověření bankovních účtů. V záložce Banky na 1. straně zákazníka je v implicitních sloupcích pole:

- CrpRankBmp – zobrazí

pokud je bankovní účet registrován,

pokud je bankovní účet registrován, - CrpRankDate – zobrazí datum ověření v K2.

Dále je možné si vybrat sloupce:

- CFCrpRegDateFrom – zobrazí datum zveřejnění účtu,

- CFCrpRegDateTo – zobrazí datum odstranění zveřejněného účtu.

Pomocí funkce Aktualizace spolehlivosti plátců DPH lze hromadně ověřit spolehlivost plátců DPH a zveřejněné bankovní účty.

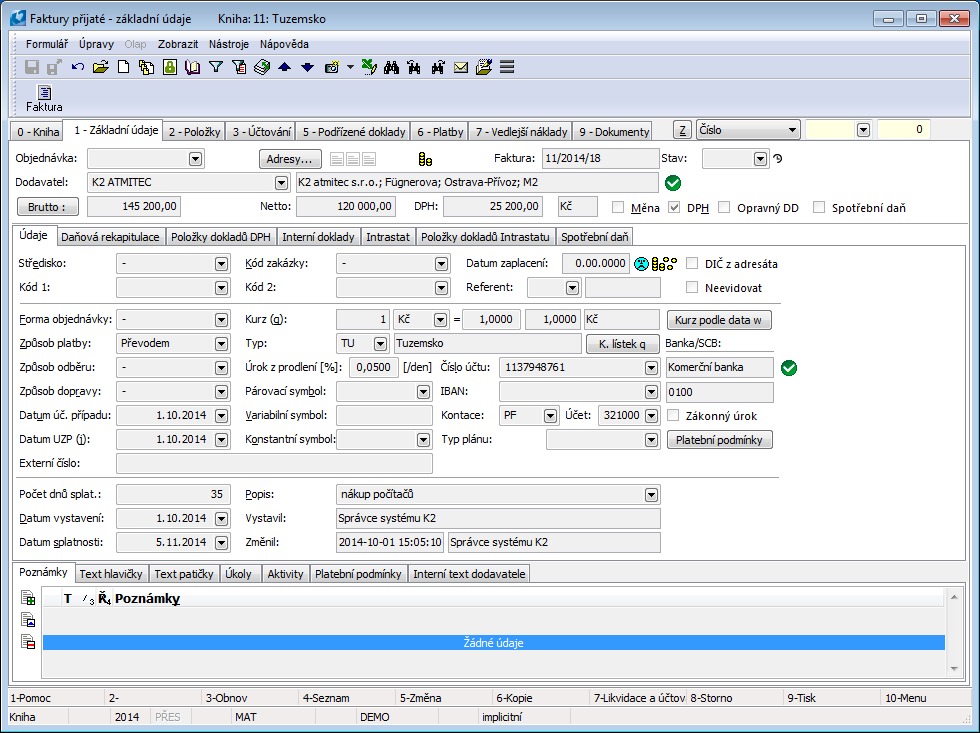

Na 1. straně přijaté faktury a poskytnuté zálohy se u Dodavatele zobrazuje bitmapa se statusem spolehlivosti plátce. U spolehlivého plátce se zobrazuje  . Pokud se tato bitmapa zobrazuje u Čísla účtu, jedná se o účet, který je správcem daně zveřejněn způsobem umožňujícím dálkový přístup.

. Pokud se tato bitmapa zobrazuje u Čísla účtu, jedná se o účet, který je správcem daně zveřejněn způsobem umožňujícím dálkový přístup.

Obr.: 1. strana faktury přijaté

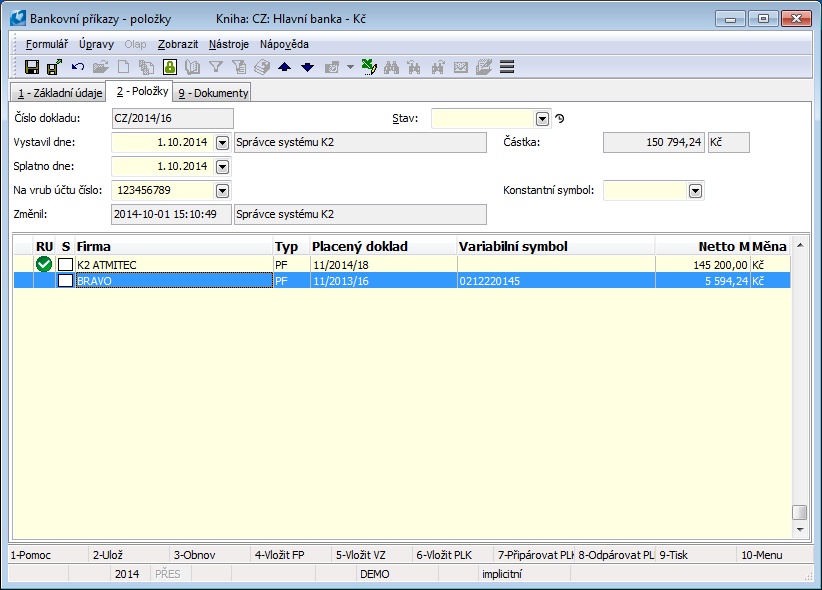

Stejná bitmapa se zobrazuje i na 2. straně bankovního příkazu v sloupci RU (pokud je na položce příkazu zadán zveřejněný účet).

Obr.: 2. strana bankovního příkazu

Při potvrzení bankovního příkazu se kontroluje, zda úhrada faktury přijaté/zálohy poskytnuté má být provedena na zveřejněný účet a zda firma, uvedená na placeném dokladu nebo na položce příkazu, nemá status nespolehlivého plátce.

Při používání webové služby pro zjišťování spolehlivosti plátců DPH a bankovních účtů plátců DPH je třeba respektovat pravidla zveřejněná na (http://epodpora.mfcr.cz/33-1218.html), kde GFŘ specifikovalo podmínky služby (plánovaná technologická odstávka).

Ověřování DIČ systémem VIES

Do IS K2 byl implementován systém VIES, pomocí kterého je možné ověřit platnost daňového identifikačního čísla (DIČ) přiděleného pro účely DPH v nějakém členském státě EU. Tento systém je dostupný v knize Dodavatelé/Odběratelé a v knize Partneři. Jednotlivé zákazníky a partnery v těchto knihách je možné hodnotit hromadně i jednotlivě. Výsledkem ověřování je zobrazení bitmap v poli Ověřování DIČ na 1. straně knihy Dodavatele/Odbratelé a knihy Partneři.

Nastavení služby ověřování DIČ systému VIES

Aby mohl uživatel používat funkci Ověřování DIČ, musí mít nastaveno právo Finance/Služby hodnocení zákazník/Nastavení služby ověřování DIČ systému VIES.

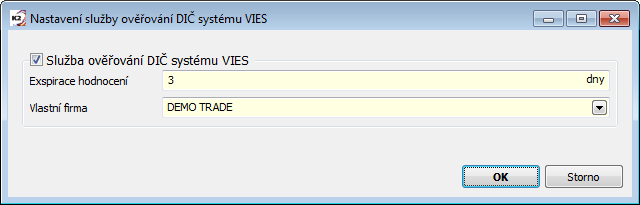

Nastavení služby se provádí funkcí Nastavení služby ověřování DIČ systému VIES, která je zařazená ve stromovém menu Finance - Základní data - Nastavení služby ověřování DIČ systému VIES.

Obr.: Konfigurace pro službu ověřování DIČ

Zatrhnutím volby Služba ověřování DIČ systému VIES službu aktivujeme. Ve formuláři se zadá počet dní pro expiraci posledního ověřování a zvolí se aktuální firma. Pole Expirace hodnocení slouží pro zadání doby, která je považována za aktuální pro ověření DIČ zákazníků/partnerů. Po vypršení zde zadané lhůty veškeré ikony představující ověření DIČ u zákazníků/partnerů budou šedé. To je signálem pro uživatele, že je nutné provést hodnocení znovu. Záleží čistě na uživateli, jakým způsobem bude tuto možnost využívat. Pokud nechce zobrazovat hodnocení jako neaktuální, zadá do tohoto pole vysoké číslo.

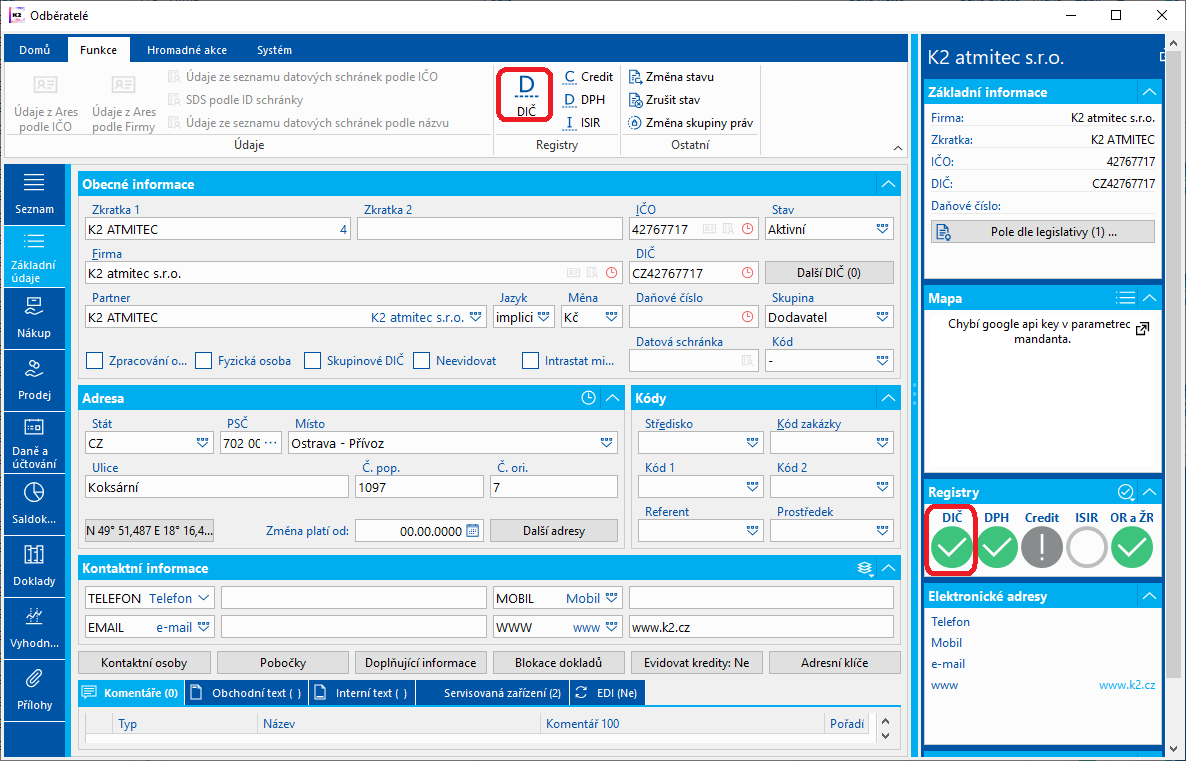

Služba ověřování DIČ

Pokud chceme provést Ověření DIČ, můžeme tak učinit pro každého zákazníka/partnera zvláště nebo hromadně pro více zákazníků/partnerů. Jednotlivě to provedeme stiskem tlačítka Ověření DIČ (1. strana knihy Dodavatelé/Odběratelé nebo knihy Partneři). Pozn.: Funkce v knize Dod./Odb. není spustitelná ve změně, je spustitelná jen v prohlížení.

Hromadně pak z knihy Partnerů nebo z knihy Dodavatelé/Odběratelé spuštěním hromadné akce Aktualizace ověření DIČ pro označené záznamy nebo kontejner zákazníků/partnerů. Ověření DIČ všech Partnerů nebo Dod./Odb. lze provézt pomocí K2 Plugin Aktualizace ověření DIČ (TCheckVatRating).

Pokud má zákazník/partner nezadané DIČ, pak se záznam přeskočí a oveření se neprovede. Pokud má zákazník zkratku státu jinou než je v databázi VIES, dojde po skončení hromadné změny ke zobrazení logu s výpisem zákazníků/partnerů a zobrazení textu "Zákazník: zkratka stát je neplatná nebo DIČ je prázdné". Pozn.: Text je přejímán z aplikace VIES.

Tuto funkci lze nastavit také do plánovače úloh.

Na zákazníkovi resp. na partnerovi na 1. straně je tlačítko Ověření DIČ, po jeho stisku dojde k ověření, zda daný zákazník/partner má platné DIČ. Po ověření se pod tlačítkem zobrazí:

zákazník/partner má platné DIČ,

zákazník/partner má platné DIČ,![]() zákazník/partner nemá platné DIČ.

zákazník/partner nemá platné DIČ.

Obr.: Kniha Dod./Odb. - 1.strana s tlačítkem Ověření DIČ

Tyto informace se zobrazí v knize Partneři (0. strana) ve sloupci V- Hodnocení VIES.

Dále je možné si vybrat sloupec RatingVIESDate, který zobrazí datum, kdy došlo k ověření DIČ v K2.

Sloupec V je součásti implicitních sloupců knihy Dodavatelé/Odběratelé.