Pořízení majetku s dotací

Příklad: Dne 15.8.2019 byla zakoupena budova školícího střediska za částku 5.500.000,- Kč. Budova byla zařazena do užívání 1.9.2019. Na budovu byla poskytnuta dotace 2.750.000 Kč. Dotace byla proplacena 21.11.2019.

Postup:

- Vytvoříme kartu majetku. Na záložce Základní údaje zadáme Název, Obor majetku, Odpisovou skupinu, Vstupní cenu, Pořízeno (15.8.2019), Zařazeno do užívání (1.9.2019), Navedeno v programu (1.9.2019), popřípadě další údaje. Na záložce Položky vybereme pro daný typ plánu Předvolbu 1 (např. 06-D-ZRYCHLENÝ) a Předvolbu 2 (050-U-PROCENTUÁLNÍ 50 LET). Podle nastavených podmínek program vytvořil pro daňový a účetní plán odpisy. Kartu majetku potvrdíme.

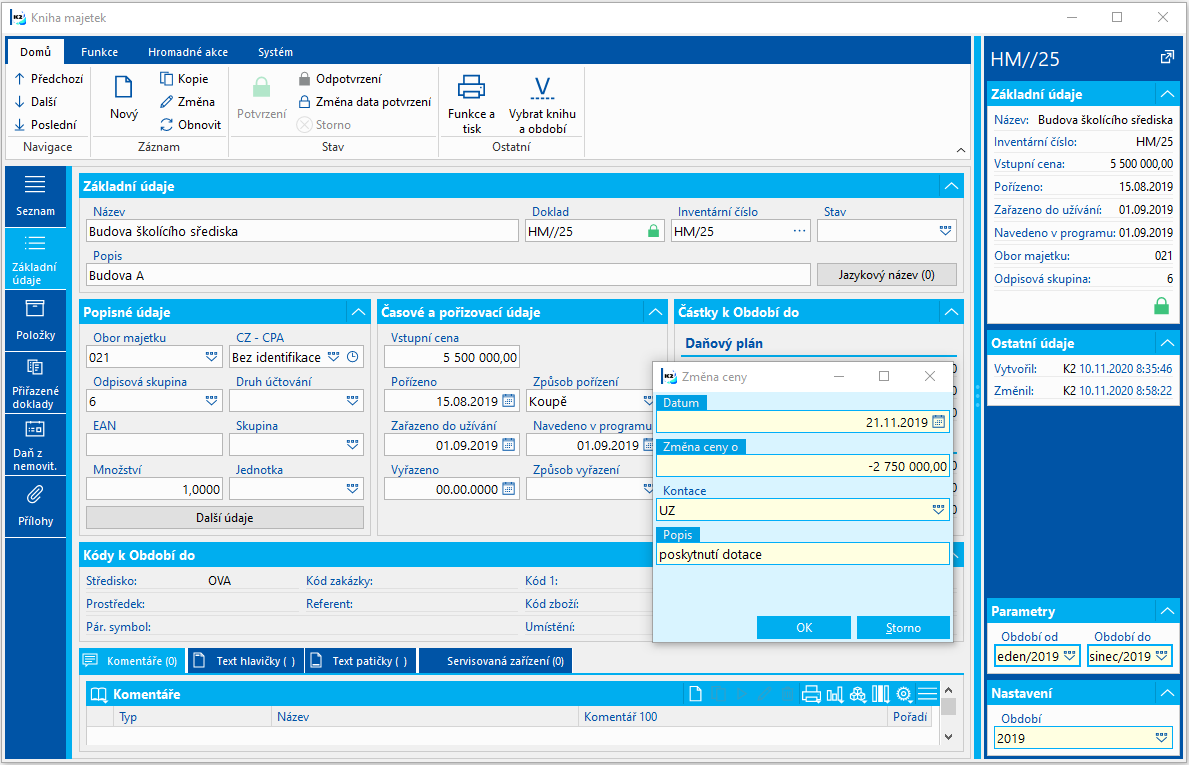

- Ke dni proplacení dotace provedeme akci Změna ceny (Ctrl+F4). Do vstupního formuláře akce zadáme Datum (21.11.2019), Změnu ceny o (-2.750.000), Kontaci (např. UZ), můžeme zadat Popis.

Obr.: Změna ceny - dotace

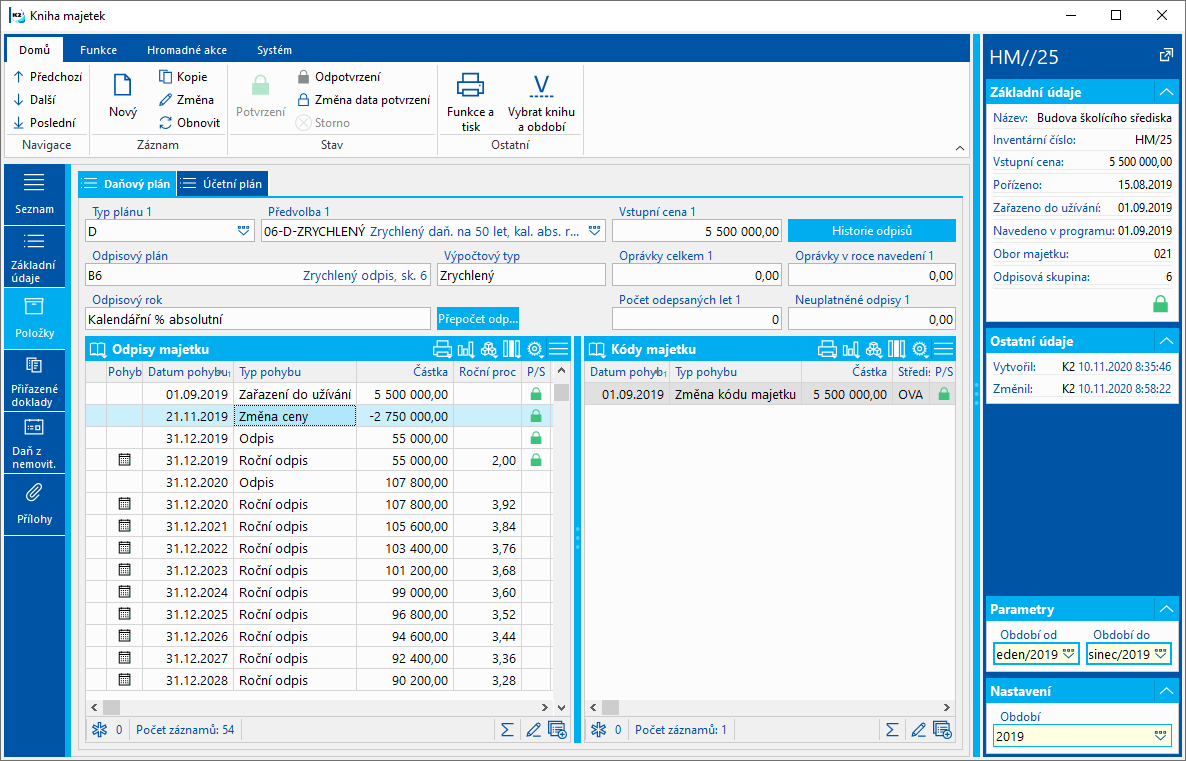

Po odsouhlasení formuláře se změnou ceny se na stranu daňových i účetních odpisů přidá řádek s typem pohybu "Změna ceny" v částce -2.750.000,- Kč a přepočtou se následující odpisy.

Obr.: Karta majetku po změně ceny

- Částku dotace můžeme zadat také na záložku Základní údaje do pole Dotace. Toto pole je však jen informativní a nemá návaznost na jiné části programu.

- Po zpracování odpisů a zaúčtování všech pohybů do listopadu 2019 bude na kartě majetku kromě odpisů zaúčtováno také:

|

1.9.2019 Zařazení do užívání |

021/042 |

5.500.000,- Kč |

|

21.11.2019 Změna ceny |

021/042 |

-2.750.000,- Kč |

- Ke dni poskytnutí dotace zaúčtujeme obecným účetním dokladem (nebo interním dokladem):

|

21.11.2019 Dotace |

347/042 |

2.750.000,- Kč |

- Na bankovním výpise zaúčtujeme příjem dotace:

|

21.11.2019 Dotace |

221/347 |

2.750.000,- Kč |

Technické zhodnocení s dotací

Při poskytnutí dotace na technické zhodnocení majetku se postupuje obdobně jako při pořízení majetku s dotací.

Následující příklad navazuje na příklad v kapitole Pořízení majetku s dotací.

Příklad: Dne 30.6.2020 bylo provedeno technické zhodnocení budovy školícího střediska ve výši 300.000,- Kč. Na technické zhodnocení byla poskytnuta dotace 150.000 Kč. Dotace byla proplacena 20.8.2020.

Postup:

- Na kartě provedeme akci Technické zhodnocení (Ctrl+F3). Do vstupního formuláře zadáme Datum (30.6.2020), Technické zhodnocení o (300.000), Kontaci (např. UZ), můžeme zadat Popis.

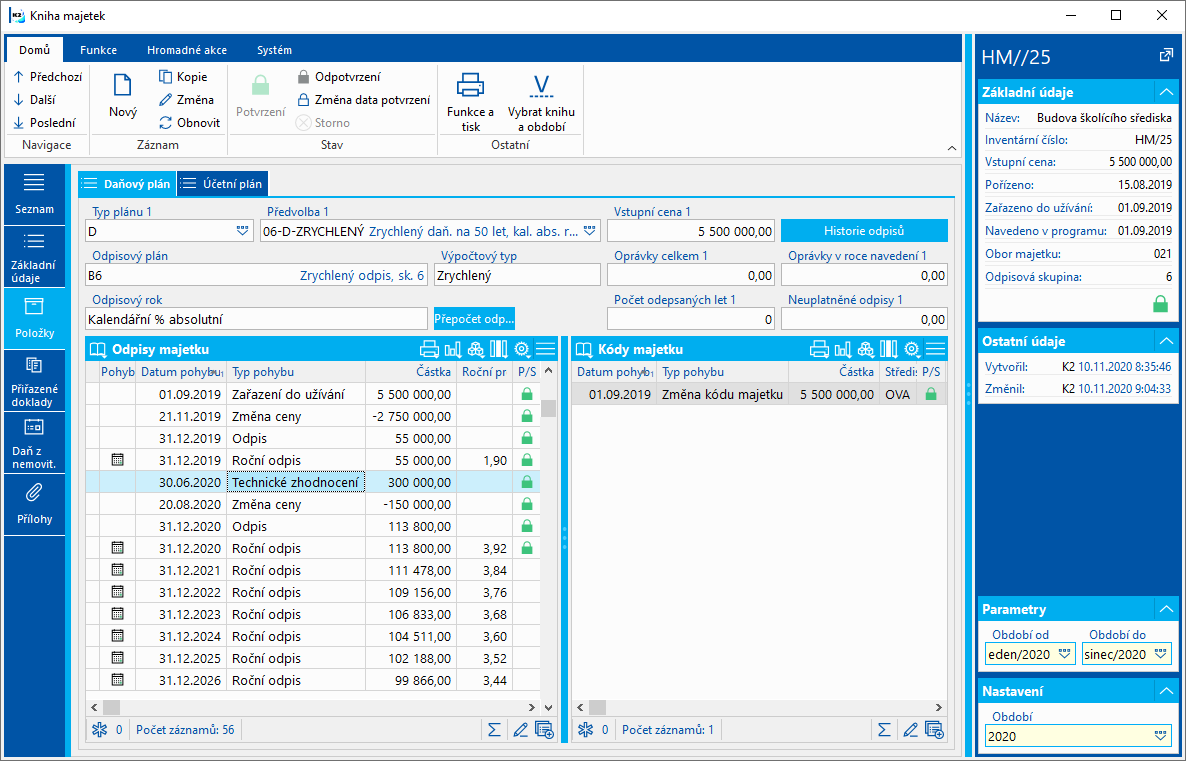

- Po odsouhlasení formuláře se v daňových i účetních odpisech přidá pohyb majetku s typem "Technické zhodnocení" v částce 300.000,- Kč. a přepočtou se následující odpisy.

- Ke dni proplacení dotace provedeme akci Změna ceny (Ctrl+F4). Do vstupního formuláře akce zadáme Datum (20.8.2020), Změnu ceny o (-150.000), Kontaci (např. OD), můžeme zadat Popis.

- Po odsouhlasení formuláře se změnou ceny se na stranu daňových i účetních odpisů přidá pohyb majetku s typem "Změna ceny" v částce -150.000,- Kč a přepočtou se následující odpisy.

Obr.: Karta majetku po technickém zhodnocení a změně ceny

- Částku dotace můžeme zadat také na záložku Základní údaje do pole Dotace. Toto pole je však jen informativní a nemá návaznost na jiné části programu.

- Po zpracování odpisů a zaúčtování všech pohybů do srpna 2020 bude na kartě majetku kromě odpisů zaúčtováno také:

|

30.6.2020 Technické zhodnocení |

021/042 |

300.000,- Kč |

|

20.8.2020 Změna ceny |

021/042 |

-150.000,- Kč |

- Ke dni poskytnutí dotace zaúčtujeme obecným účetním dokladem (nebo interním dokladem):

|

20.8.2020 Dotace |

347/042 |

150.000,- Kč |

- Na bankovním výpise zaúčtujeme příjem dotace:

|

20.8.2020 Dotace |

221/347 |

150.000,- Kč |

Navedení majetku po přeměně společnosti

Při přeměně společností nástupnická společnost pokračuje v odpisování majetku rozdělované nebo zanikající společnosti.

Příklad: Zanikající účetní jednotka eviduje v majetku budovu, která byla zařazena do užívání 1. 9. 2011 ve vstupní ceně 5.500.000 Kč. Na budově bylo v letech 2012 a 2016 provedeno technické zhodnocení v celkové výši 5.794.344 Kč. V letech 2011 a 2012 byly na budovu poskytnuty dotace v celkové výši 2.900.000 Kč (na kartě majetku se eviduje jako záporná změna ceny). Budova je zařazena v šesté odpisové skupině, daňově se odpisuje zrychleně, účetně se odpisuje procentuálně na 50 let. K 31. 12. 2019 bylo odepsáno daňově 1.721.277 Kč, účetně 829.569 Kč. Rozhodný den přeměny je 1. 1. 2020. Nástupnická účetní jednotka pokračuje od 1. 1. 2020 v odpisování majetku.

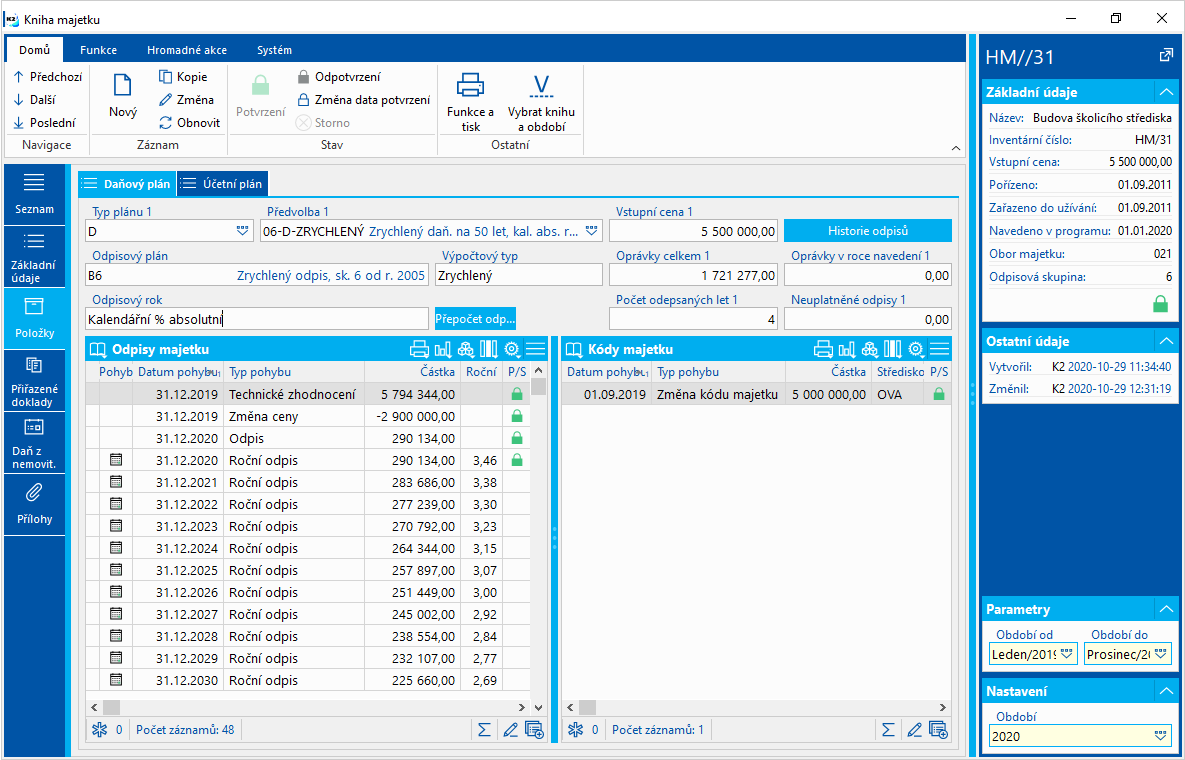

Obr.: Karta majetku navedená do nástupnické společnosti

Postup navedení karty majetku do IS K2 nástupnické účetní jednotky:

- Vstupní cena je shodná se vstupní cenou karty majetku v zanikající účetní jednotce.

- Datum Pořízeno a Zařazeno do užívání zadáme dle pořízení a zařazení v zanikající účetní jednotce.

- Do pole Navedeno v programu se zadá rozhodné datum přeměny.

- V poli Odpisová skupina zvolíme „6“.

- V Předvolbě 1 vybereme předvolbu odpisování pro zrychlené daňové odpisy a v Předvolbě 2 pro procentuální odpisy.

- V poli Oprávky celkem 1 zadáme celkové daňové odpisy do konce roku 2019. V poli Počet již odeps. let 1 zadáme „4“ – tj. počet již odepsaných let po posledním technickém zhodnocení (musí se uvádět v případě zrychlených odpisů; pokud na majetku nebylo provedeno technické zhodnocení, uvede se celkový počet již odepsaných let). V poli Oprávky celkem 2 zadáme celkové účetní odpisy do konce roku 2019.

- Na kartě majetku spustíme funkci Změna ceny - zadáme Datum = 31. 12. 2019 a částku s celkovou změnou ceny (-2.900.000 Kč). Pak spustíme funkci Technické zhodnocení, zadáme Datum = 31. 12. 2019 a částku s celkovým technickým zhodnocením (5.794.344 Kč), které provedla zanikající účetní jednotka do konce roku 2019.

- V IS K2 se vytvoří odpisy od roku 2020 a navazují na odpisy zanikající účetní jednotky.

Vyřazení karty majetku v zanikající účetní jednotce (stejný postup použije rozdělovaná účetní jednotka):

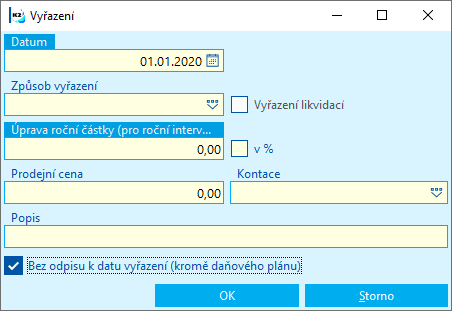

- Zanikající účetní jednotka vyřadí kartu majetku k 1. 1. 2020. Po stisknutí klávesové zkratky Ctrl + F8 ve vstupním formuláři Vyřazení v poli Úprava roční částky zadáme „0“ % a zatrhneme volbu bez odpisu k datu vyřazení.

Obr.: Formulář při vyřazení majetku v zanikající účetní jednotce

Mimořádné odpisy hmotného majetku

Hmotný majetek, zařazený v první a druhé odpisové skupině, který byl pořízen v období od 1. ledna 2020 do 31. prosince 2023, může první vlastník odepsat dle § 30a (Mimořádné odpisy) Zákona o dani z příjmů:

- Hmotný majetek zařazený v odpisové skupině 1 lze odepsat rovnoměrně bez přerušení do 100 % vstupní ceny za 12 měsíců.

- Hmotný majetek zařazený v odpisové skupině 2 lze odepsat bez přerušení do 100 % vstupní ceny za 24 měsíců, přitom za prvních 12 měsíců uplatní odpisy rovnoměrně do výše 60 % vstupní ceny hmotného majetku a za dalších bezprostředně následujících 12 měsíců uplatní odpisy rovnoměrně do výše 40 % vstupní ceny hmotného majetku.

- Odpisy se stanoví s přesností na celé měsíce; přitom poplatník má povinnost zahájit odpisování počínaje následujícím měsícem po dni, v němž byly splněny podmínky pro odpisování. Při zahájení nebo ukončení odpisování v průběhu zdaňovacího období lze uplatnit odpisy pouze ve výši připadající na toto zdaňovací období. Odpisy se zaokrouhlují na celé koruny nahoru.

- Technické zhodnocení hmotného majetku, odpisovaného podle mimořádných odpisů, nezvyšuje jeho vstupní cenu – odpisuje se na samostatné kartě majetku. Technické zhodnocení se zatřídí do odpisové skupiny, ve které je zatříděn hmotný majetek, na kterém je technické zhodnocení provedeno, a odpisuje se jako hmotný majetek podle § 26 až 30 a § 31 až 33 Zákona o dani z příjmů.

Mimořádné odpisy hmotného majetku nelze uplatnit u hmotného majetku odpisovaného podle § 30 odst. 4 a 5 Zákona o dani z příjmů.

Od r. 2024 byla prodloužena možnost uplatnit mimořádné odpisy majetku, ale pouze pro silniční motorová vozidla, která jsou současně bezemisními vozidly a jsou pořízena od 1.1.2024 do 31.12.2028.

Mimořádné odpisy v IS K2

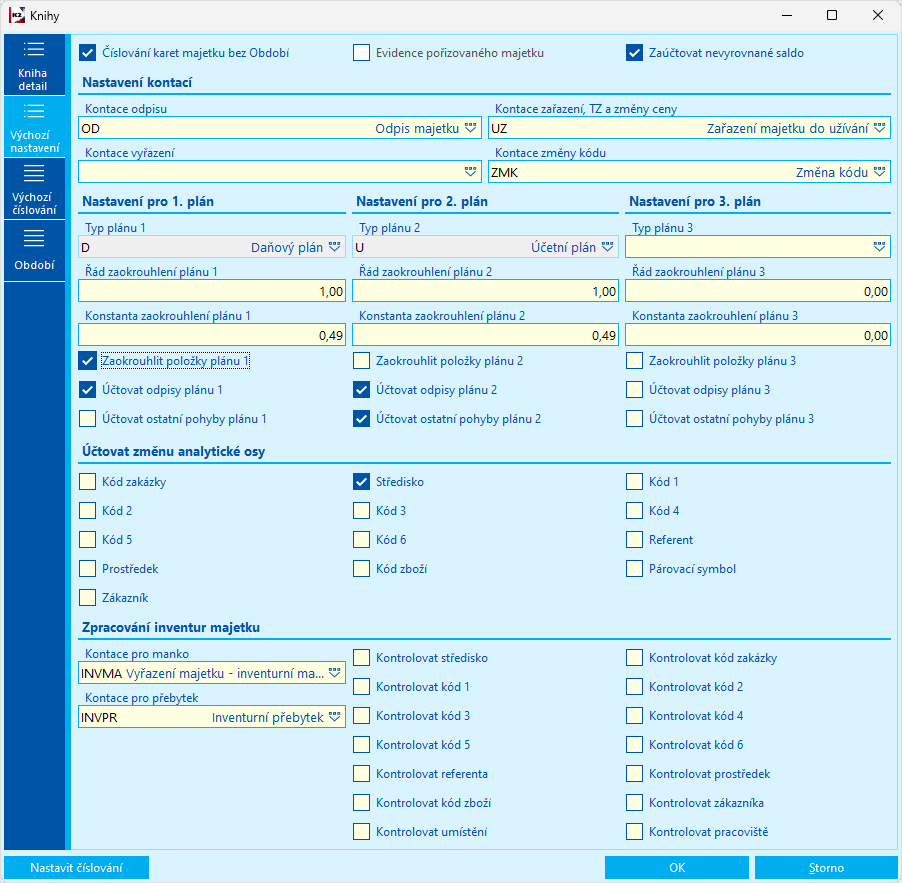

V IS K2 je třeba karty majetku odpisované dle mimořádných odpisů evidovat v knize, ve které je nastaveno zaokrouhlení položek (odpisů) daňového plánu.

V Knize majetku zatrhneme v nastavení pro daňový plán zatržítko Zaokrouhlit položky plánu.

Obr.: Kniha majetku s nastaveným zaokrouhlením jednotlivých odpisů na celé Kč nahoru.

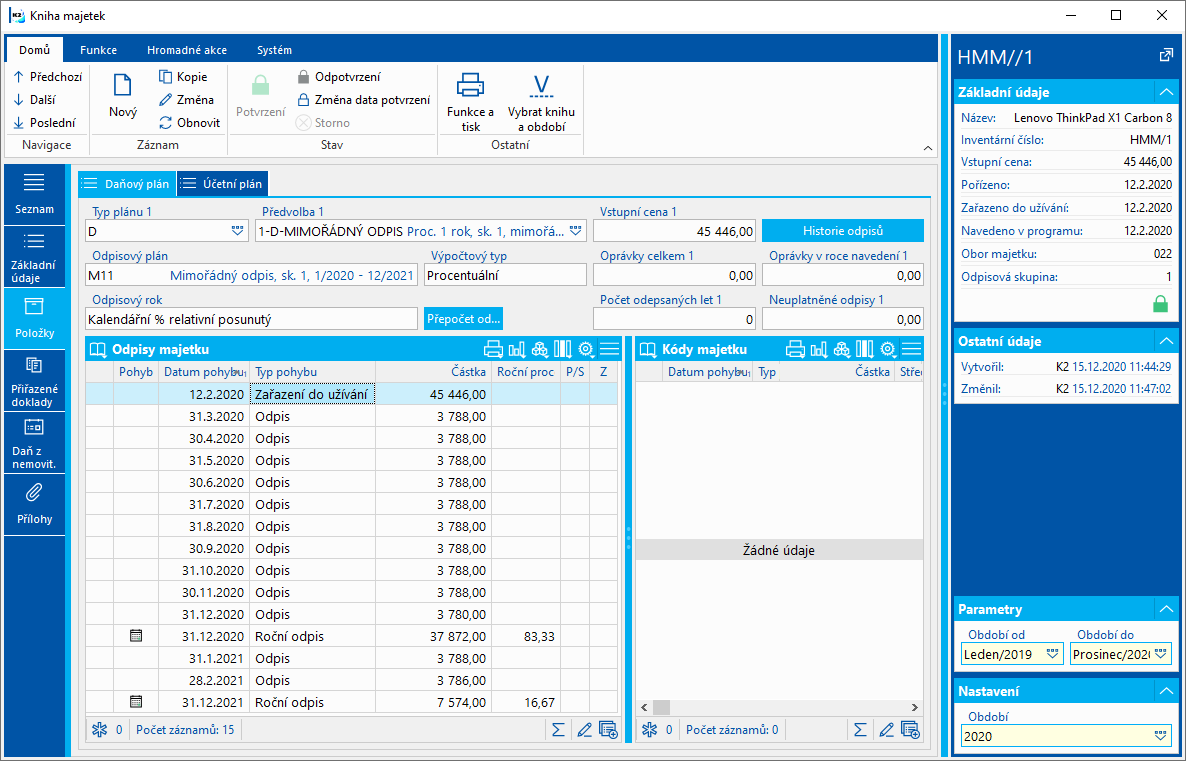

Příklad 1: V únoru 2020 firma zakoupila notebook za 45.446 Kč bez DPH a zařadila jej do užívání. Majetek firma odpisuje dle mimořádných odpisů v 1. odpisové skupině.

Postup:

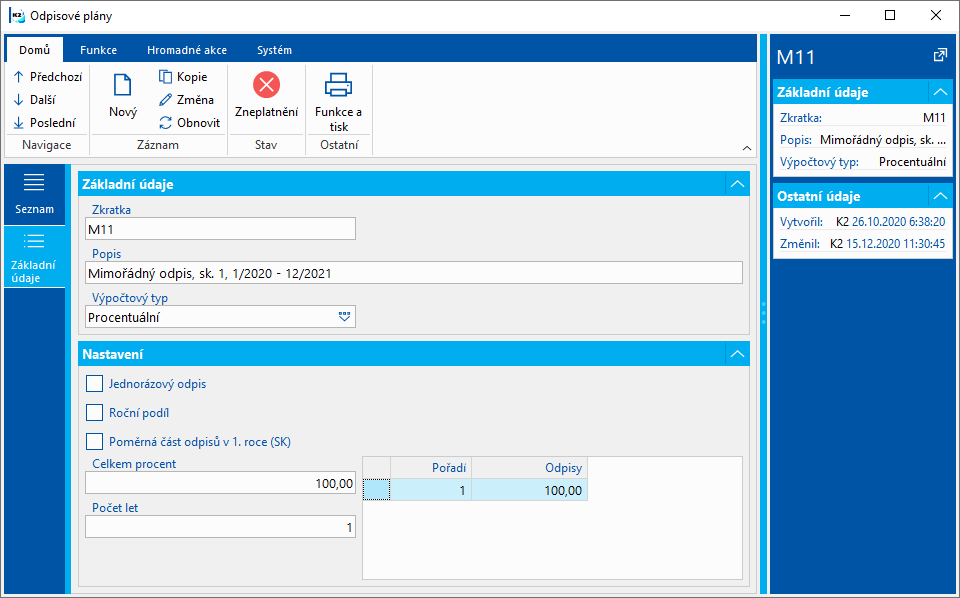

Pro odpisování majetku použijeme odpisový plán se zkratkou „M11“ (nastaven procentuální odpis na 1 rok). Tento plán se používal již v minulosti pro mimořádné odpisy v období 1/2009 – 6/2010. V případě, že je odpisový plán zneplatněný, zplatníme jej klávesou F8. Ve Změně pak můžeme aktualizovat Popis.

Obr.: Plán majetku „M11“ pro mimořádný odpis sk. 1

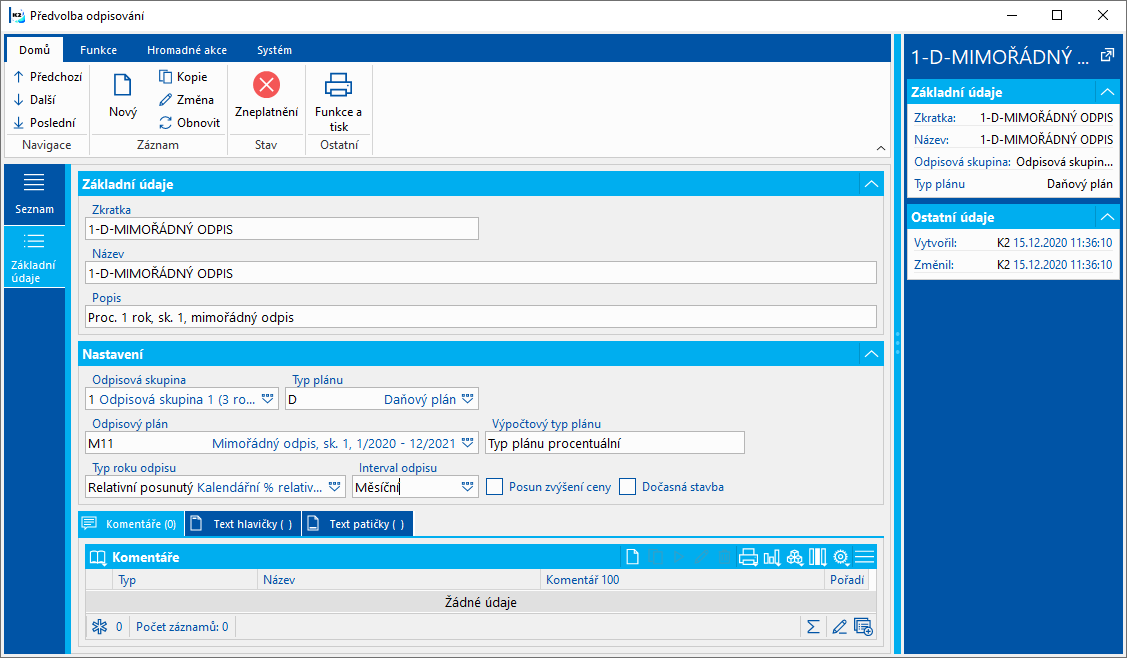

Pokud dosud nemáme vytvořenu předvolbu odpisování s tímto plánem, vytvoříme novou. V předvolbě je zadáno:

- Zkratka, Název, Popis

- Odpisová skupina „1“

- Typ plánu „D“

- Odpisový plán „M11“

- Typ roku odpisu „Relativní posunutý“

- Interval odpisu „Měsíční“

Obr.: Předvolba odpisování pro mimořádný odpis sk. 1

Vytvoříme kartu majetku, na kartu zadáme datum pořízení a zařazení do užívání v únoru 2020, vstupní cenu 45.446 Kč, odpisovou skupinu „1“. Pro daňový plán zvolíme předvolbu s odpisovým plánem pro mimořádný odpis.

Obr.: Karta majetku – 1. odpisová skupina, mimořádný odpis

Příklad 2: V únoru 2020 firma zakoupila osobní automobil za 600.000 Kč a zařadila jej do užívání. Majetek firma odpisuje dle mimořádných odpisů v 2. odpisové skupině.

Postup:

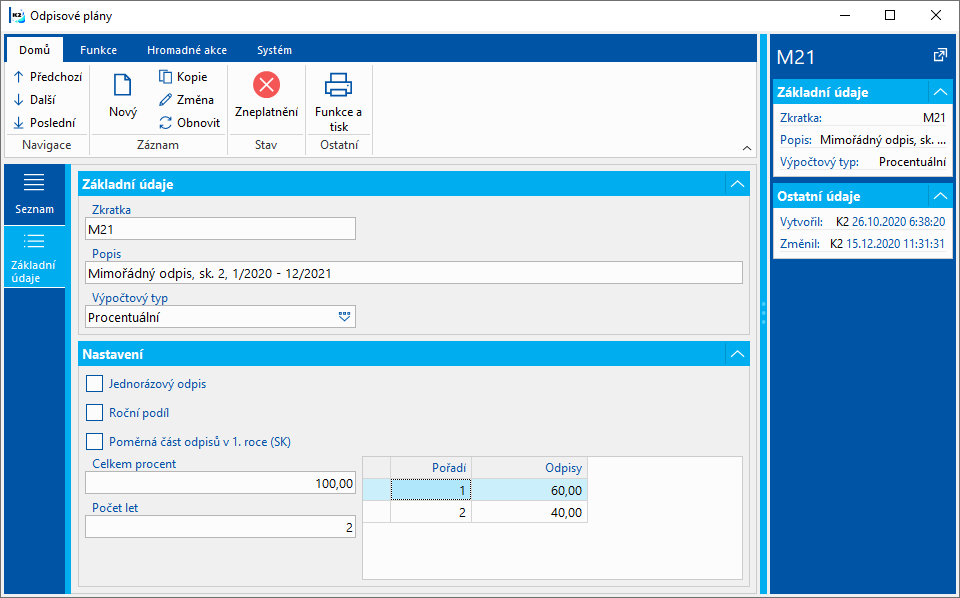

Pro odpisování majetku použijeme odpisový plán se zkratkou „M21“ (nastaven procentuální odpis na 2 roky - pro první rok je zadáno 60 %, pro druhý rok 40 %). Tento plán se používal již v minulosti pro mimořádné odpisy v období 1/2009 – 6/2010. V případě, že je odpisový plán zneplatněný, zplatníme jej klávesou F8. Ve Změně pak můžeme aktualizovat Popis.

Obr.: Odpisový plán „M21“ pro mimořádný odpis sk. 2

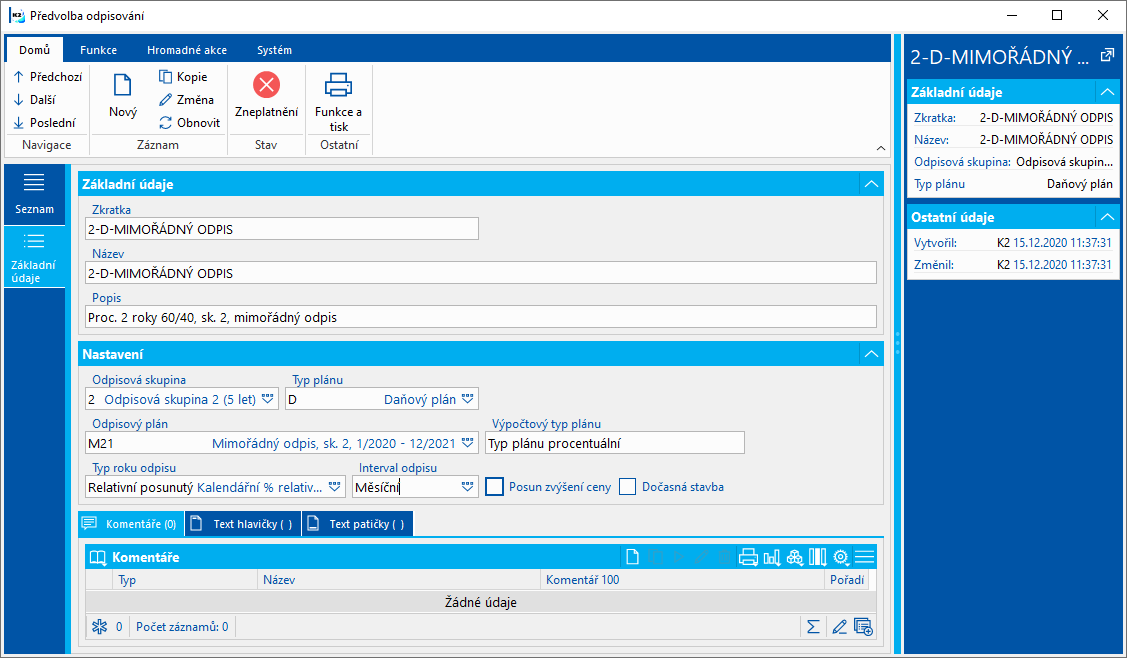

Pokud dosud nemáme vytvořenu předvolbu odpisování s tímto plánem, vytvoříme novou. V předvolbě je zadáno:

- Zkratka, Název, Popis

- Odpisová skupina „2“

- Typ plánu „D“

- Odpisový plán „M21“

- Typ roku odpisu „Relativní posunutý“

- Interval odpisu „Měsíční“

Obr.: Předvolba odpisování pro mimořádný odpis sk. 2

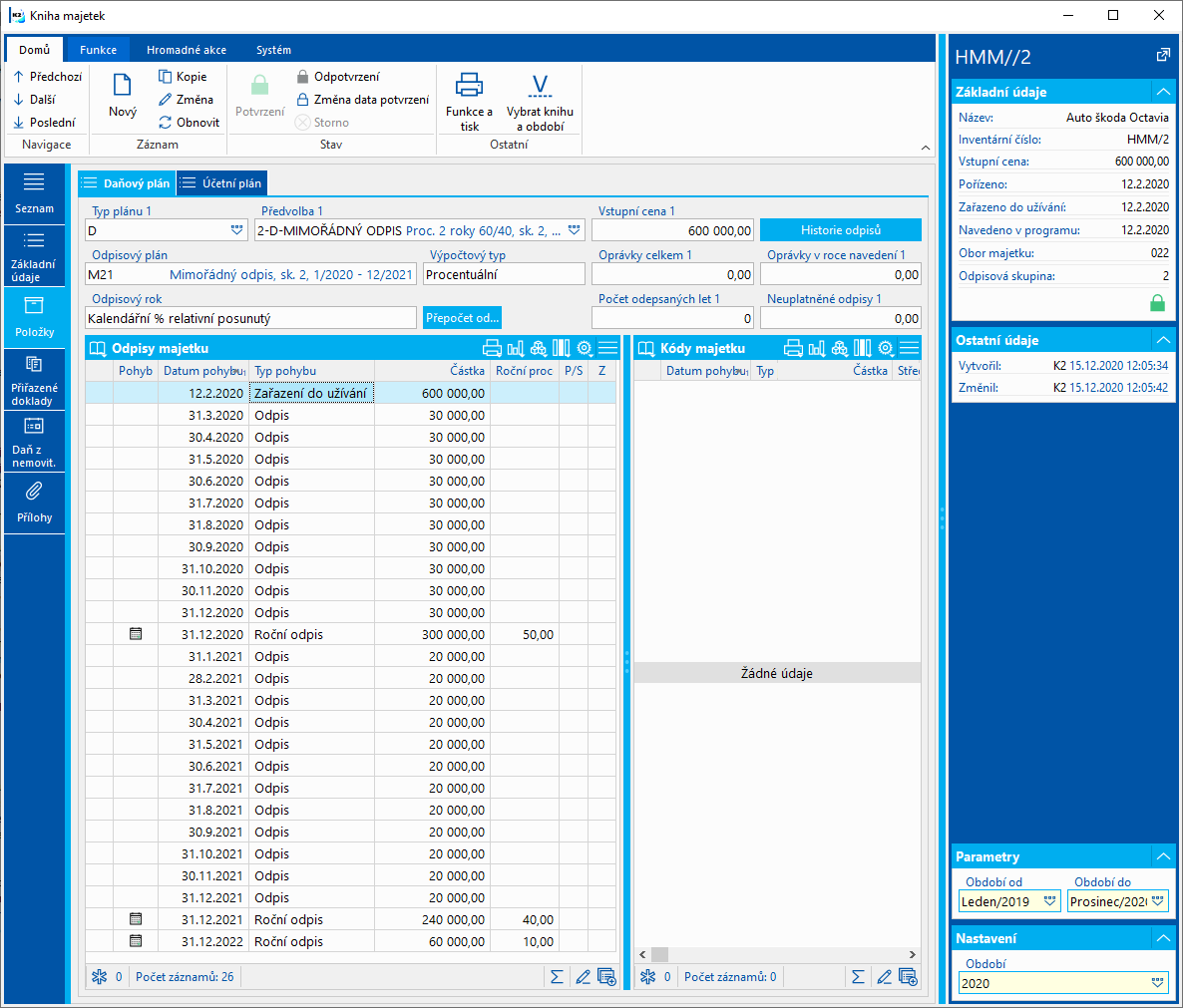

Vytvoříme kartu majetku, na kartu zadáme datum pořízení a zařazení do užívání v únoru 2020, vstupní cenu 600.000 Kč, odpisovou skupinu „2“. Pro daňový plán zvolíme předvolbu s odpisovým plánem pro mimořádný odpis.

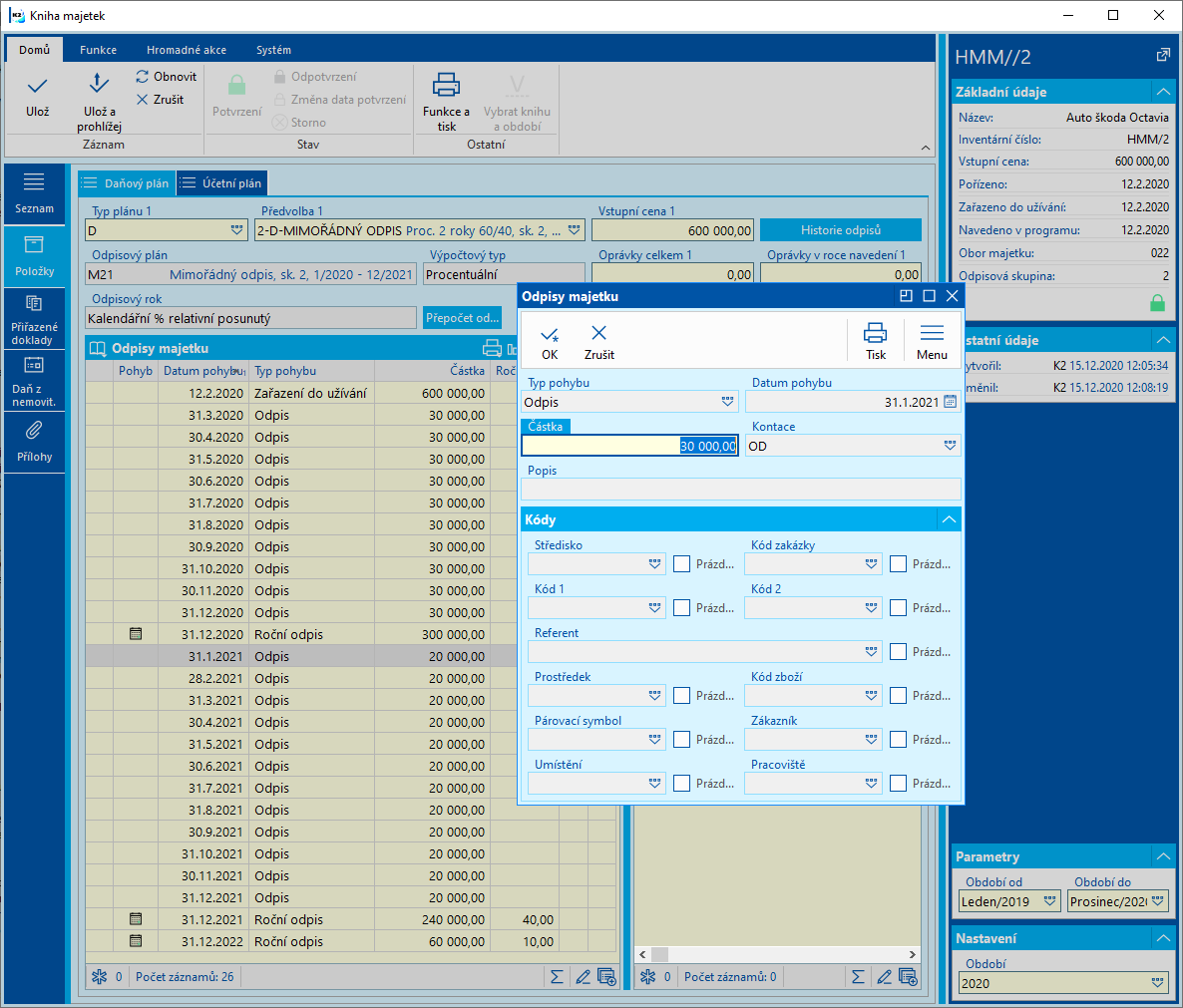

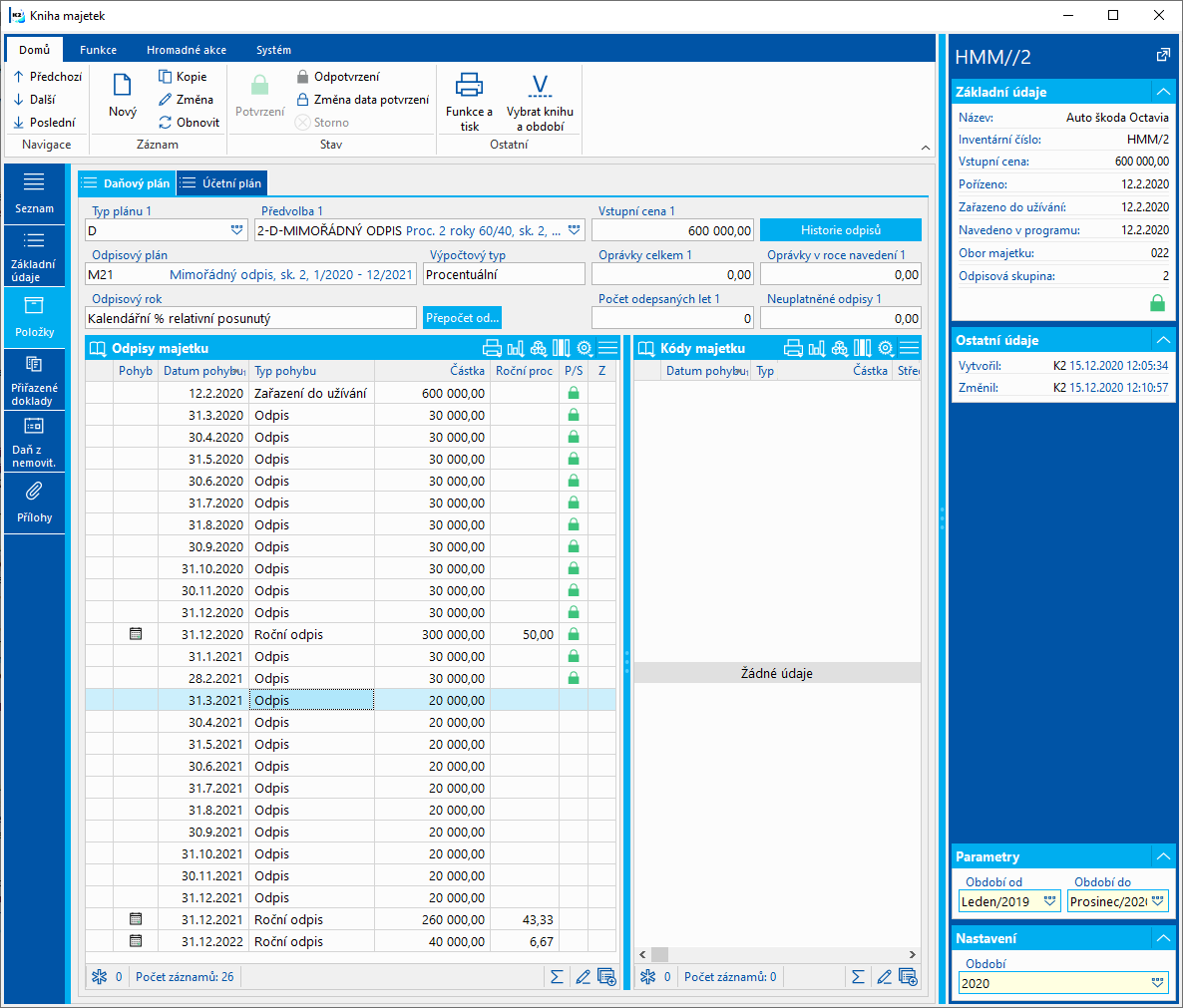

Obr.: Karta majetku – 2. odpisová skupina, mimořádný odpis

Na kartě majetku se pro rok 2020 vypočtou měsíční odpisy ve výši 30.000 Kč (60 % z částky 600.000 Kč / 12 měsíců). Pro rok 2021 se vypočtou měsíční odpisy ve výši 20.000 Kč (40 % z částky 600.000 Kč / 12 měsíců). Částka ročního odpisu pro rok 2022 je 60.000 Kč.

Částku odpisů za leden a únor 2021 upravíme ručně na 30.000 Kč (částka odpisu musí být stejná prvních 12 měsíců) - ve Změně klávesou Enter otevřeme položku odpisu s datem 31.1.2021, upravíme částku na 30.000 Kč a položku odsouhlasíme.

Obr.: Karta majetku – úprava částky odpisu

- Stejným způsobem upravíme položku odpisu s datem 28.2.2021.

- Kartu majetku uložíme a opustíme změnu.

- Provedeme zpracování odpisů do února 2021.

- Na kartě majetku stiskneme tlačítko Přepočet – přepočtou se odpisy od března 2021 (měsíční odpis je 20.000 Kč), částka ročního odpisu pro rok 2022 je 40.000 Kč.

Obr.:Karta majetku po úpravách odpisů a přepočtu