DPH

Úvod

Modul DPH je určený pre výpočet riadneho, opravného riadneho, dodatočného priznania k DPH za zdaňovacie obdobie pre kontinuálneho platcu DPH, tvorbu súpisov a rekapituláciu dokladov a tlač týchto dokumentov. V module DPH sa tiež vytvára Súhrnný výkaz.

Pre docielenie korektných výstupov má zásadný význam správne nastavenie číselníkov a navedenie údaj do prvotných dokladov (faktúry vydané - VF, prijaté zálohy – PZ, ostatné pohľadávky - OP, faktúry prijaté - PF, poskytnuté zálohy – VZ, ostatné záväzky - OV, pokladničné doklady - PO, interné doklady - IN, bankové výpisy - BV).

V tejto časti dokumentácie je okrem samotného modulu DPH popísané správne nastavenie číselníkov, ktoré sa používajú v prvotných dokladoch a majú vplyv na Priznanie k DPH a metodiky pre dovoz a vývoz, v ktorých sú uvedené postupy ako vystavovať doklady v IS K2 v súvislosti s DPH.

Navedenie údajov do prvotných dokladov - DPH

Popis číselníkov

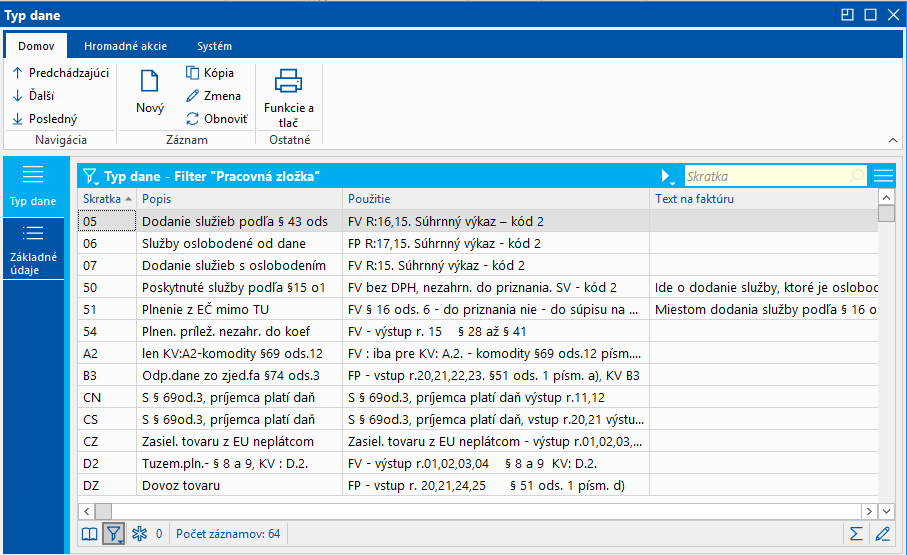

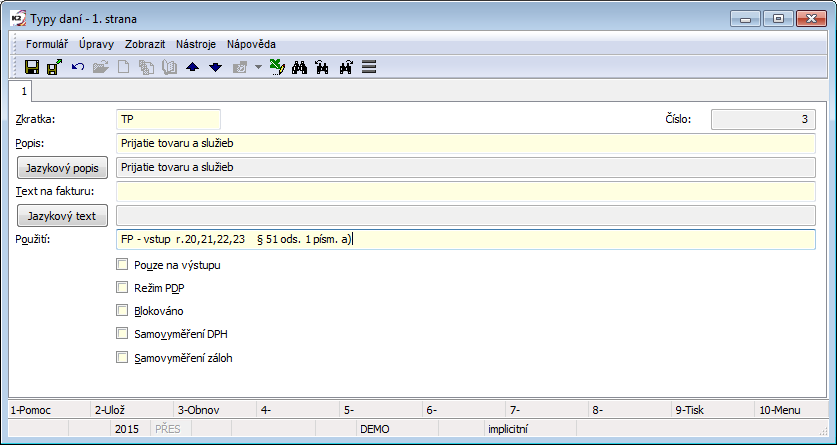

Číselník obsahuje typy DPH, ktoré charakterizujú jednotlivé daňové prípady bez ohľadu na konkrétnu výšku sadzby DPH spôsobom vhodným pre zatriedenie/vylúčenie daného prípadu do/z jednotlivých oblastí formulára pre Priznanie dane z pridanej hodnoty. Číselník je možné aktualizovať skriptom Import typov daní.

Obr.: Číselník Typy dane

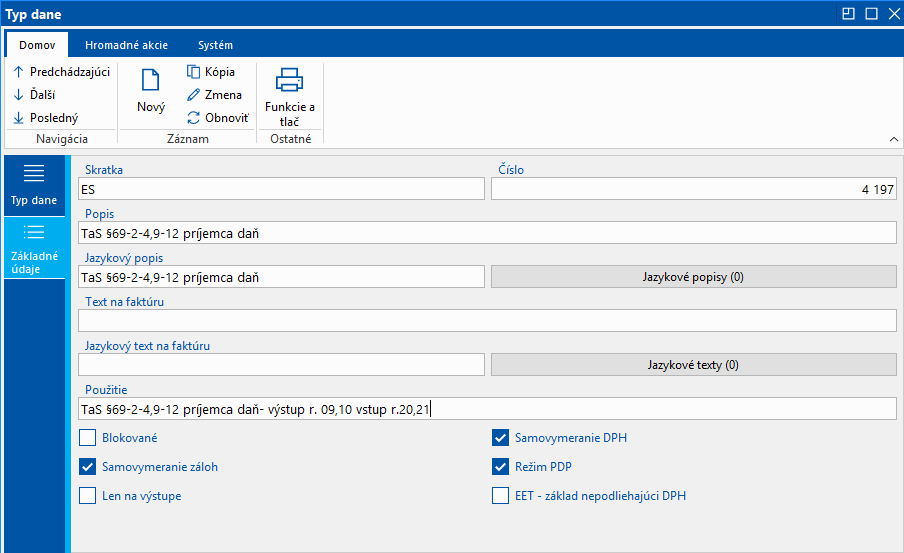

Význam začiarkovacích polí na záložke Základné údaje:

- Pri typoch daní, pri ktorých sa vytvára k faktúre prijatej samovymeranie DPH, musí byť na záložke Základné údaje daného typu dane začiarknutý príznak Samovymeranie DPH.

- Pokiaľ sa typ dane v priznaní k DPH uvádza iba na výstupe, musí byť začiarknutý tiež príznak Iba na výstupe (napr. "EN" - Obstaranie tovaru z EÚ bez nároku na odpočet).

- Pri typoch daní, pri ktorých sa vykoná samovymeranie DPH na poskytnutých zálohách, musí byť začiarknutý príznak Samovymeranie záloh.

- Pri typoch daní, ktoré sa používajú pre tuzemské plnenie v režime prenesenia daňovej povinnosti, musí byť začiarknutý príznak Režim PDP.

Obr.: Číselník Typy dane - Základné údaje

Pokiaľ má typ dane začiarknutý príznak Samovymeranie DPH, potom pokiaľ je začiarknutý príznak DPH v daňovej rekapitulácii VF, PF a v položkách PZ, VZ potom sa pri potvrdení týchto dokladov zobrazí hlásenie o nájdení typu dane, ktorý sa nemá používať na dokladoch DPH.

Pozn.: Začiarkovacie pole EET - zakl_nepodl_dph nesúvisí s Priznaním k DPH. Platné pre českú legislatívu.

Číslo procesu: UCT005 |

Id. číslo skriptu: FUCT050 |

Súbor: TypeTax.PAS |

Popis skriptu: Skript pre pridanie nových typov daní (v prípade legislatívnych zmien DPH). Nové typy daní načíta zo súboru NewTax.csv, texty na faktúru zo súboru NewTax_InvText.csv. Po spustení sa zobrazí otázka "Prajete si naimportovať nové typy daní a aktualizovať popis všetkých typov daní?" Po kladnej odpovedi dôjde k importu a k aktualizácii typov daní. |

||

Adresa v strome: [Účtovníctvo] [DPH] [Základné nastavenie] |

||

Parametre skriptu:

ImportInvoiceText - Áno Áno - typy daní sa aktualizujú vrátane poľa Text na faktúre; Nie - Text na faktúre sa doplní iba pri nových naimportovaných typoch daní. |

FileName - SupportFiles\Lang3\NewTax.csv Cesta a názov súboru. |

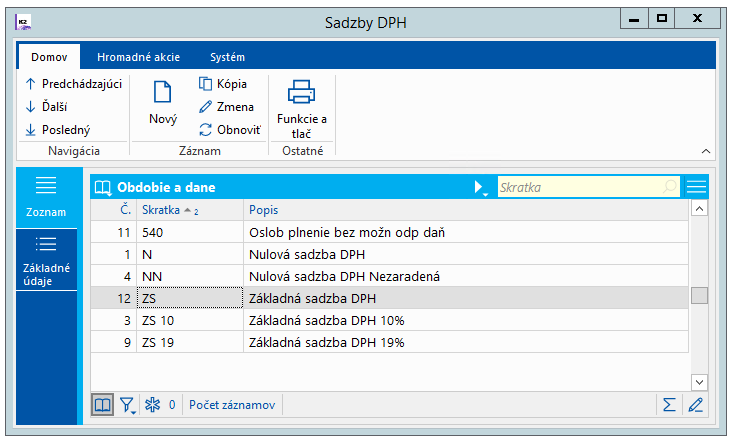

Tento číselník obsahuje jednotlivé sadzby dane (napr. 10 %, 20 %).

Obr.: Číselník Sadzby dane

Typy daní a sadzby dane na dokladoch

Na prijatých a poskytnutých zálohách, ostatných pohľadávkach a záväzkoch, pokladničných a interných dokladoch platí pre Priznanie k DPH vždy Typ dane a Sadzba DPH z položky dokladu.

Pri bankových výpisoch (vytvorených v knihách, v ktorých sú začiarknuté Doklady s DPH) je možné do položky dokladu zadať typ dane (pole Typ dane) a sadzbu dane (pole Daň).

Pre určenie toho, do ktorého typu dane patrí každá položka vydaných a prijatých faktúr platia nasledujúce pravidlá:

- Pokiaľ položka dokladu nemá zadaný Typ dane, potom pre túto položku dokladu platí typ dane, ktorý je zadaný v hlavičke faktúry (pole Typ).

- Pokiaľ položka dokladu má zadaný Typ dane, typ dane z hlavičky dokladu sa pre danú položku ignoruje.

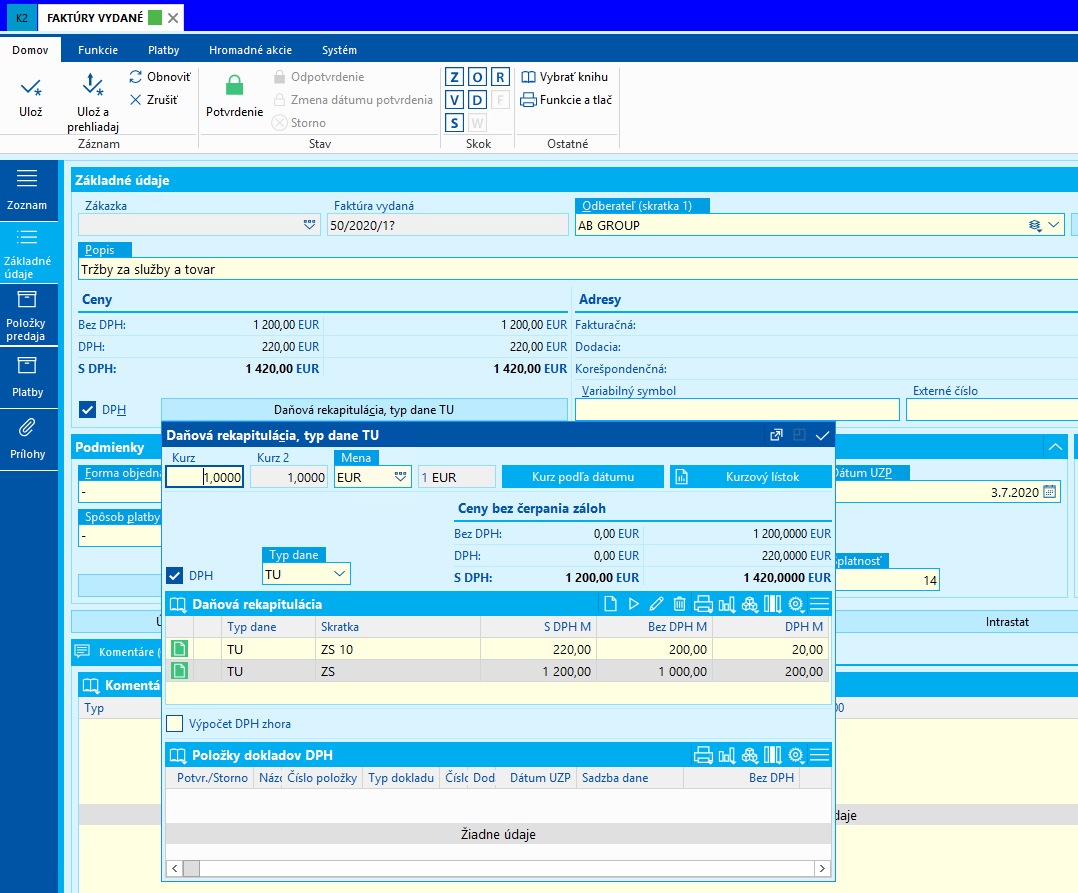

Vyššie uvedeným mechanizmom sa zaistí, aby každá položka faktúry mala jednoznačne určený typ dane a sadzbu dane, čo umožňuje aj jej zatriedenie vzhľadom k jednotlivým riadkom priznania k dani z pridanej hodnoty. Na záložke Daňová rekapitulácia je možné zistiť, aké sú cenové relácie faktúry z hľadiska typu dane a sadzby dane.

Obr.: Zoskupenie cien faktúry podľa typu dane a sadzby dane

Prehľad typov daní a ich použitie v Priznaní k DPH

Vysvetlivky:

„Musí existovať daňová faktúra“ znamená, že bude vytvorená ďalšia (daňová) faktúra s vyčíslením DPH v patričnom daňovom kurze. Bližší popis daňových faktúr je v kapitole Zdanenie obstaraného tovaru z EU.

Skratka |

Popis v K2 |

Bližší popis |

|

TU, CZ, FM, OZ |

Tuzemsko |

Tuzemské plnenie s nárokom na odpočet |

|

|

Použitie: |

Použije sa aj na plnenie neplatcom členských štátov, kedy je zdaňované slovenskou DPH. Použije sa tiež pri prijatí preddavku. Oprava typu TU je typ ZT CZ je typ ZC FM je typ ZF OZ je typ ZO bude zahrnuté na r. 22, 23 DP. |

|

EZ |

Obstar. tov. z EÚ |

Obstaranie tovaru z EÚ |

musí existovať doklad samovymerania |

|

Použitie: |

Zavádza sa pri obstaraní tovaru z iného členského štátu od registrovaného platcu. Bude zahrnuté na r. 5, 6, 7, 8 a pri uplatnení nároku na odpočet na r. 20, 21 DP. Oprava typu EZ je typ Z1, bude zahrnuté na r. 26, 27 a 28 DP. |

|

EO |

Obstar. tov. z EÚ bez O |

Obstaranie tovaru z EÚ - bez nároku na odpočet |

musí existovať doklad samovymerania |

|

Použitie: |

Bude zahrnuté na r. 5, 6, 7, 8 DP. Oprava typu EO typ Z2, bude zahrnuté na r. 26 a 27 DP. |

|

ES |

Obstar. sl.a tov. z EÚ |

Tovary a služby z EÚ |

musí existovať doklad samovymerania |

|

Použitie: |

Použije sa pri tovare a službách z iného členského štátu od registrovaného platcu. Bude zahrnuté na r. 9, 10 a pri uplatnení nároku na odpočet na r. 20, 21 DP. Oprava typu ES typ Z3, bude zahrnuté na r. 26, 27 a 28 DP. |

|

EN |

Obstar.sl.a tov. z EÚ bez O |

Tovary a služby z EÚ - bez nároku na odpočet |

musí existovať doklad samovymerania |

|

Použitie: |

Bude zahrnuté na r. 9, 10 DP. Oprava typu EN typ Z4, bude zahrnuté na r. 26 a 27 DP. |

|

CS |

Obstar. sl. z EÚ |

Obstaranie služby z EÚ |

musí existovať doklad samovymerania |

|

Použitie: |

Použije sa pri prijatí služby z EÚ s nárokom na odpočet. Bude zahrnuté na r. 11, 12 a pri uplatnení nároku na odpočet na r. 20, 21 DP. Oprava typu CS typ Z6, bude zahrnuté na r. 26, 27 a 28 DP. |

|

CN |

Obstar. sl. z EÚ bez O |

Obstaranie služby z EÚ - bez nároku na odpočet |

musí existovať doklad samovymerania |

|

Použitie: |

Bude zahrnuté na r. 11, 12 DP. Oprava typu CN typ Z7, bude zahrnuté na r. 26, 27 DP. |

|

ED |

Obstar. tovaru z EÚ |

Obstaranie tovaru z EÚ, druhý odberateľ platí daň |

musí existovať doklad samovymerania |

|

Použitie: |

Uvedie sa pri obstaraní tovaru z iného členského štátu s nárokom na odpočet. Bude zahrnuté na r. 13, 14 a pri uplatnení nároku na odpočet na r. 20, 21 DP. Oprava typu ED typ Z5, bude zahrnuté na r. 26, 27 a 28 DP. |

|

VE |

Dod. tov. do EÚ |

Dodanie tovaru do EÚ |

|

|

Použitie: |

Uvádza sa pre dodanie tovaru do iných členských štátov EÚ registrovaných platcom dane ako oslobodené plnenie. Zahrnuté na r. 16, 15 DP. Zahrňované do súhrnného výpisu. |

|

05 |

Dod. tov. do EÚ |

Dodanie tovaru do EÚ |

|

|

Použitie: |

Uvádza sa pre dodanie tovaru do iných členských štátov EÚ registrovaných platcom dane ako oslobodené plnenie. Zahrnuté na r. 16, 15 DP. |

|

VZ |

Vývoz tovaru a služieb |

Vývoz tovaru a služieb |

|

|

Použitie: |

Použije sa pri vývoze do krajín tretieho sveta podľa údajov JCD. Zahŕňa sa na r. 17, 15 DP. |

|

06 |

Vývoz tovaru a služieb |

Vývoz tovaru a služieb |

|

|

Použitie: |

Použije sa pri vývoze do krajín tretieho sveta podľa údajov JCD. Zahŕňa sa na r. 17, 15 DP. |

|

54 |

Vývoz tovaru a služieb |

Vývoz tovaru a služieb |

|

|

Použitie: |

Použije sa pri vývoze ako oslobodené plnenie. Zahŕňa sa na r. 15 DP. |

|

07 |

Vývoz tovaru a služieb |

Vývoz tovaru a služieb |

|

|

Použitie: |

Použije sa pri vývoze ako oslobodené plnenie. Zahŕňa sa na r. 15 DP. |

|

DZ |

Dovoz tovaru - CÚ |

Dovoz tovaru |

|

|

Použitie: |

Použije sa pri dovoze tovaru, kedy je správcom dane colný úrad na r. 24, 25 a 20, 21 DP. |

|

TP, B3, PZ |

Tuzemské PP |

Tuzemské PP |

|

|

Použitie: |

Použije sa pri prijatých plneniach v tuzemsku na odpočet dane a poskytnutých preddavkov na takéto plnenie. Zahŕňa sa na r. 22, 23 a 20, 21. Oprava typu TP typ ZN, B3 typ Z9, PZ typ ZZ, bude zahrnuté na r. 28 DP. |

|

TK |

Tuzemská PP s KR |

Tuzemská PP s krátením |

|

|

Použitie: |

Použije sa pri prijatých plneniach v tuzemsku s povinnosťou krátiť nárok na odpočet dane a poskytnutých preddavkov na takéto plnenie. Zahŕňa sa na r. 20, 21 DP. Oprava typu TK je zyp ZK |

|

VR |

Vrátená daň |

Vrátená daň |

|

|

Použitie: |

Použije sa pri vrátení dane fyzickým osobám z krajín tretieho sveta. Zahŕňa sa na r. 30 DP. |

|

N3 |

Obstaranie tovaru |

Prvý odberateľ v trojstrannom obchode |

|

|

Použitie: |

Nadobudnutie tovaru prvým odberateľom v trojstrannom obchode r. 35 DP. |

|

K3 |

Dodanie tovaru |

Prvý odberateľ v trojstrannom obchode |

|

|

Použitie: |

Dodanie tovaru prvým odberateľom v trojstrannom obchode r. 36. Zahrňované do súhrnného výkazu. |

|

51 |

Nezahrňované do DP |

Dodanie služby do EÚ § 16 |

|

|

Použitie: |

Miestom dodania služby je členský štát odberateľa. Nezahrňované do DP. |

|

50 |

Nezahrňované do DP |

Poskytnuté služby podľa § 15 ods. 1 |

|

|

Použitie: |

Dodanie služieb, pri ktorých sa miesto dodania určí v zmysle § 15. Nezahrňované do DP. Zahrňované do súhrnného výkazu. |

|

D2 |

Dodanie T a S - § 8 a 9 |

Tuzemské plnenie podľa § 8 a 9 zákona o dani z pridanej hodnoty |

|

|

Použitie: |

Faktúry vydané. Kontrolný výkaz – časť D2. Daňové priznanie – výstup - r. 01, 02, 03, 04. Oprava typu D2 je typ ZD. |

|

A2 |

§69 ods.12 písm. f a g |

Prenesenie daňovej povinnosti podľa §69 ods.12 písm. f a g |

|

|

Použitie: |

Faktúry vydané. Iba pre kontrolný výkaz – časť A2. Oprava typu A2 je typ ZA, bude zahrnutá iba v KV – časť C1. |

|

IO |

§69 ods.12 písm. i |

Prenesenie daňovej povinnosti podľa §69 ods.12 písm. i |

|

|

Použitie: |

Faktúry vydané. Iba pre kontrolný výkaz – časť A2. Oprava typu IO je typ Z8, bude zahrnutá iba v KV – časť C1. |

|

MT |

§69 ods.12 písm. h |

Prenesenie daňovej povinnosti podľa §69 ods.12 písm. h |

|

|

Použitie: |

Faktúry vydané. Iba pre kontrolný výkaz – časť A2. Oprava typu MT je typ ZB, bude zahrnutá iba v KV – časť C1.

|

|

KU |

Zníženie výšky odpočítanej dane - B1 |

Zníženie výšky odpočítanej dane na dokladoch v časti B1 |

|

|

Použitie: |

Zníženie výšky odpočítanej dane na dokladoch FP, PO, IN, OV. Iba pre kontrolný výkaz – časť B1.

|

|

KV |

Zníženie výšky odpočítanej dane - B2, B3 |

Zníženie výšky odpočítanej dane na dokladoch v časti B2, B3 |

|

|

Použitie: |

Zníženie výšky odpočítanej dane na dokladoch FP, PO, IN, OV. Iba pre kontrolný výkaz – časť B2, B3.

|

|

O1 |

Oprava poskyt. plnenia SR |

Oprava poskytnutého plnenia podľa § 25 ods. 1 až 3 zákona o DPH |

|

|

Použitie: |

Faktúry vydané. Daňové priznanie – výstup - r. 01, 02, 03, 04. |

|

O2 |

Oprava prij. T a S v tuzemsku |

Oprava prijatých tovarov a služieb v tuzemsku podľa § 25 ods. 1 až 3 zákona o DPH |

|

|

Použitie: |

Faktúry prijaté. Daňové priznanie – vstup r. 20, 21. |

|

O3 |

Oprava prij. T a S z čl. štát. EÚ |

Oprava prijatých tovarov a služieb z členských štátov EÚ podľa § 25 od. 1 až 3 zákona o DPH |

musí existovať doklad samovymerania |

|

Použitie: |

Faktúry prijaté. Daňové priznanie – vstup r. 20, 21 a výstup r. 05, 06, 07, 08. |

|

SP |

Komodity §69 ods. 12 písm. j. |

Prenesenie daňovej povinnosti podľa §69 ods.12 písm. j. zákona o DPH |

|

|

Použitie: |

Iba pre kontrolný výkaz – časť A2. Oprava typu SP je typ ZQ, bude zahrnutá iba v KV – časť C1. |

|

Daňové priznanie SS |

Slovenské samozdanenie §69 odst. 2-4, 9-12 |

Prenesenie daňovej povinnosti podľa §69 odstavec 2 až 4, 9 až 12 |

musí existovať doklad samovymerania |

|

Použitie: |

|

|

44 |

Nadobudnutie tovaru s oslobodením od dane |

Nadobudnutie tovaru s oslobodením od dane podľa §44 zákona |

|

|

Použitie: |

Faktúry prijaté, Zálohy poskytnuté, Ostatné záväzky, Interné doklady na vstupe, Výdavkové pokladničné doklady. Daňové priznanie: r. 15. |

|

RO |

Ukončenie režimov s oslobodením od dane |

Daň podľa §48ca ods. 2, §48 ods. 15 a §48e ods. 3 6 a 8 zákona |

|

|

Použitie: |

Faktúry prijaté, Zálohy poskytnuté, Ostatné záväzky, Interné doklady na vstupe, Výdavkové pokladničné doklady. Daňové priznanie: r. 18. |

|

53 |

Oprava odpočítanej dane |

Oprava odpočítanej dane zo služby vykonanej na investičnom majetku podľa §53a. |

|

|

Použitie: |

Faktúry prijaté, Zálohy poskytnuté, Ostatné záväzky, Interné doklady na vstupe, Výdavkové pokladničné doklady. Daňové priznanie: r. 28. |

|

N |

Nezahrňované do DP |

|

|

|

Použitie: |

|

|

NN |

Nezahrňované do DP |

|

|

|

Použitie: |

|

|

Typy daní vo formulári:

|

Základ dane |

Daň |

||||||||

Dodanie tovaru a služby podľa § 8 a 9 zákona a podľa § 81 zákona |

znížená sadzba dane |

01 |

TU, O1, CZ, FM, OZ, D2 |

02 |

TU, O1, CZ, FM, OZ, D2 |

|||||

základná sadzba dane |

03 |

TU, O1, CZ, FM, OZ, D2 |

04 |

TU, O1, CZ, FM, OZ, D2 |

||||||

Nadobudnutie tovaru v tuzemsku |

znížená sadzba dane |

05 |

EZ, EO, O3 |

06 |

EZ, EO, O3 |

|||||

základná sadzba dane |

07 |

EZ, EO, O3 |

08 |

EZ, EO, O3 |

||||||

Tovary a služby, pri ktorých príjemca platí daň podľa § 69 ods. 2 až 4 a 9 až 12 zákona |

09 |

ES, EN, SS |

10 |

ES, EN, SS |

||||||

Služby, pri ktorých príjemca platí daň podľa § 69 ods. 3 zákona |

11 |

CS, CN |

12 |

CS, CN |

||||||

Tovary, pri ktorých druhý odberateľ |

13 |

ED |

14 |

ED |

||||||

Dodanie tovarov a služieb a nadobudnutie tovarov |

15 |

54, VE, VZ, 05, 06, 07, 44 |

|

|

||||||

Z toho: |

podľa § 43 ods. 1, 2 a 4 zákona |

16 |

VE, 05 |

|

|

|||||

podľa § 46, 47 a § 48 ods. 8 zákona |

17 |

VZ, 06 |

|

|

||||||

Daň podľa §48ca ods. 2, § 48d ods. 15 a § 48e ods. 3 a 8 zákona |

18 |

RO |

||||||||

Daň celkom |

19 |

|

||||||||

Odpočítanie dane celkom |

znížená sadzba dane |

20 |

CS, DZ, ED, ES, EZ, O2, O3, PZ, TP, B3, TK, SS |

|||||||

základná sadzba dane |

21 |

CS, DZ, ED, ES, EZ, O2, O3, PZ, TP, B3, TK, SS |

||||||||

Z toho: |

podľa § 51 ods. 1 písm. a) zákona |

znížená sadzba dane |

22 |

TP, B3, PZ, TK, B3 |

||||||

|

základná sadzba dane |

23 |

TP, B3, PZ, TK, B3 |

|||||||

podľa § 51 ods. 1 písm. d) zákona |

znížená sadzba dane |

24 |

DZ |

|||||||

|

základná sadzba dane |

25 |

DZ |

|||||||

Rozdiel v základe dane a v dani po oprave podľa § 25 ods. 1 až 3 zákona (+/-) |

26 |

ZT,ZC,ZF,ZO, Z1,Z2,Z3,Z4,Z5,Z6,Z7,ZS,ZD |

27 |

ZT,ZC,ZF,ZO,Z1,Z2,Z3,Z4,Z5,Z6,Z7,ZS,ZD |

||||||

Oprava odpočítanej dane podľa § 53 a § 53a zákona (+/-) |

28 |

Z1,Z3,Z5,Z6,ZS,ZN,ZZ,Z9,ZK,53 |

||||||||

Odpočítanie dane pri registrácii platiteľa dane podľa § 55 zákona |

29 |

|

||||||||

Vrátenie dane cestujúcim pri vývoze tovaru podľa § 60 zákona |

30 |

VR |

||||||||

Vlastná daňová povinnosť |

31 |

|

||||||||

Nadmerný odpočet |

Splnenie podmienok |

32 - |

|

|||||||

Nadmerný odpočet odpočítaný od vlastnej daňovej povinnosti podľa § 79 zákona |

33 - |

|

||||||||

Vlastná daňová povinnosť na úhradu |

34 |

|

||||||||

Trojstranný obchod podľa § 45 zákona |

35 |

Nadobudnutie tovaru prvým odberateľom |

36 |

Dodanie tovaru prvým odberateľom |

||||||

N3 |

K3 |

|||||||||

ÚDAJE DODATOČNÉHO |

37 |

Rozdiel oproti poslednej známej vlastnej daňovej povinnosti alebo nadmernému odpočtu (+/-) |

38 |

Daň na úhradu (+/-) |

||||||

MF/014640/2019-731 |

|

|||||||||

Smerodajný dátum pre DPH

Pod pojmom Smerodajný dátum pre DPH budeme pre účely ďalšieho výkladu problematiky v tejto kapitole rozumieť dátum, podľa ktorého sa rozhoduje, či určitý doklad spadá alebo nespadá do zadaného obdobia.

Pri VF, PF, PZ, VZ, OP a OV je smerodajným dátumom Dátum UZP v hlavičke dokladu, ktorý je dátumom uskutočneného zdaniteľného plnenia z hľadiska DPH. Pokiaľ je Dátum UZP na doklade nulový, doklad nevstupuje do Priznania k DPH.

Pri IN, PO a BV je smerodajným dátumom Dátum UZP na položke dokladu, ktorý je dátumom uskutočnenia zdaniteľného plnenia z hľadiska DPH. Pokiaľ je Dátum UZP na položke týchto dokladov nulový, položka nevstupuje do Priznania k DPH.

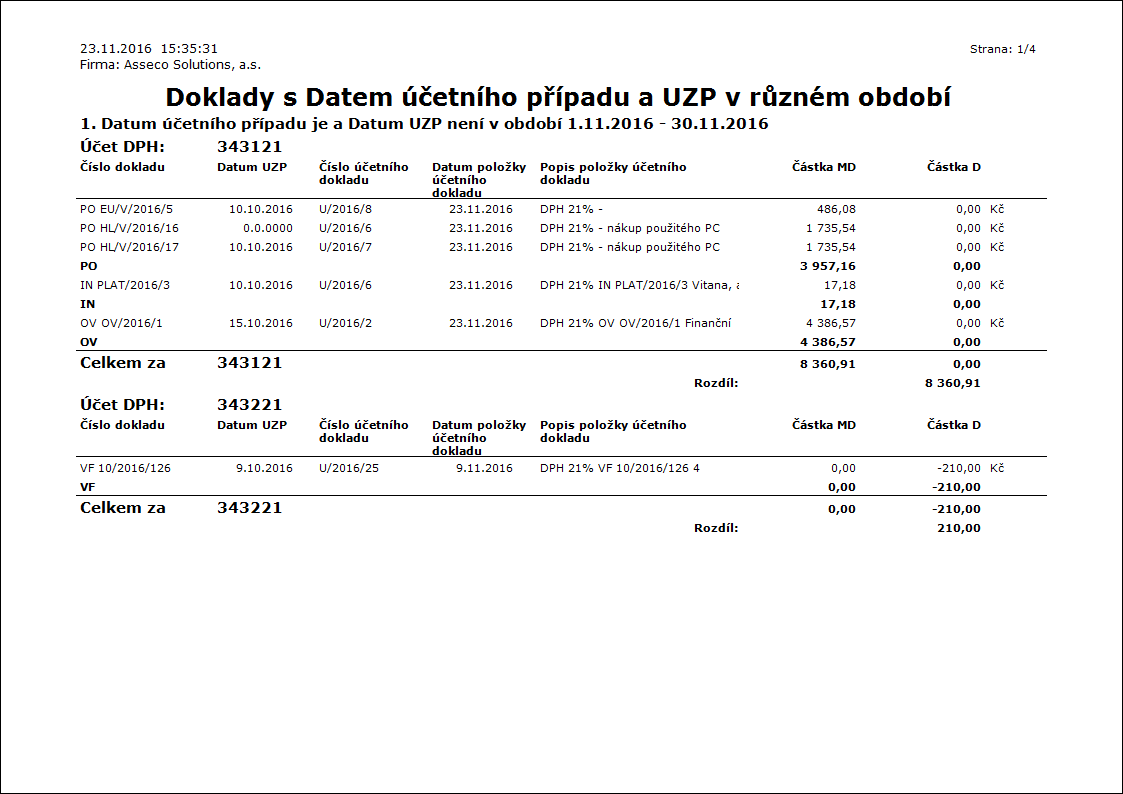

Dátum účtovného prípadu a smerodajný dátum pre DPH v rôznych obdobiach:

Niekedy môže nastať situácia, kedy Dátum účtovného prípadu a Dátum UZP na jednom doklade spadajú do iného zdaňovacieho obdobia. V takom prípade je vhodné k poslednému dňu zdaňovacieho obdobia preúčtovať všeobecným účtovným dokladom čiastky z jednotlivých analytik DPH na pomocný analytický účet pre DPH. K prvému dňu nasledujúceho zdaňovacieho obdobia sa čiastky preúčtujú späť. Postup je popísaný v kap. Kontrola zostatkov účtov DPH.

Doklady s DPH a doklady bez DPH

Aj keby mal doklad dátum smerodajný pre DPH spadajúci do zvoleného obdobia a bol by zaradený pre spracovanie, nemusí vždy byť zohľadnený pri výpočte DPH. Záleží tiež na tom, či sa jedná o „doklad s DPH“ alebo o „doklad bez DPH“.

- Pri VF a PF je v daňovej rekapitulácii príznak DPH, ktorý určuje, či sa daná položka dokladu považuje za „doklad s DPH“ (začiarknuté) alebo za „doklad bez DPH“ (nezačiarknuté).

- Pri PZ a VZ je stav položky dokladu Daňový doklad, ktorý určuje, či sa záloha považuje za „doklad s DPH“ (položka zálohy je v stave Daňový doklad) alebo za „doklad bez DPH“ (položka nie je v stave Daňový doklad).

- Pri OP a OV je v hlavičke príznak DPH, ktorý určuje, či sa položky dokladu považujú za „doklad s DPH“ (začiarknuté) alebo za „doklad bez DPH“ (nezačiarknuté).

- Pri IN, PO a BV je na položke príznak DPH, ktorý určuje, či sa daná položka dokladu považuje za „doklad s DPH“ (začiarknuté) alebo za „doklad bez DPH“ (nezačiarknuté).

Platia pritom nasledujúce pravidlá:

- Položky „dokladov s DPH“ sa zohľadňujú pri výpočte DPH vždy. Výnimkou sú typy dane uvedené v parametri výpočtu Typy dane nezaradené do výpočtu (napr. typ dane "N").

- „Doklady bez DPH“ sa nezohľadňujú pri výpočte DPH. Výnimkou sú typy dane uvedené v parametri výpočtu Typy dane zaradené do výpočtu aj bez začiarknutia DPH (napr. typ dane VE, VZ, 54...). V prípade, že VF a PF majú vstupovať do Priznania k DPH a poskytnutá (prijatá) záloha k týmto faktúram nemá vstupovať, musí mať daná záloha typ dane "N" - Nezaradiť do priznania, nulovú sadzbu dane, nie je daňovým dokladom a nemá začiarknutý krížik DPH.

Metodiky pre DPH, dovoz a vývoz

Zdanenie obstaraného tovaru z EÚ

Zdanenie obstaraného tovaru (služieb, …) z iného členského štátu od osoby, ktorá je registrovaná k DPH v inému členskému štátu.

Vzhľadom k tomu, že dodanie tovaru (služieb, …) medzi platcov DPH v rámci EU je považované za oslobodené zdaniteľné plnenie s nárokom na odpočet DPH, obstarávateľ tovaru (slovenský platca DPH) bude nakupovať tovar za cenu bez dane. Je povinný obstaraný tovar riadne priznať a zdaniť v SR v rámci svojho priznania k DPH(uplatňuje pritom sadzby SR podľa zákona o DPH) a v prípade, že má riadny daňový doklad, uplatní si odpočet.

V tomto obchodnom prípade k jednej faktúre prijatej náležia dva kurzy – jeden zo dňa, kedy je faktúra odberateľom prijatá (tento kurz je pre účtovníctvo) a druhý zo dňa, kedy dodávateľ vystavil doklad (tento kurz je kurzom pre DPH).

V súvislosti s touto problematikou bola v IS K2 vytvorená registrovaná funkcia, ktorá po zavedení a potvrdení faktúry prijatej v IS K2 automaticky vytvorí interný doklad (ďalej je tento doklad nazývaný ako „doklad samovymerania“), na ktorom je vyčíslené DPH. Tento doklad samovymerania slúži jednak k zaúčtovaniu DPH, jednak vstupuje do výpočtu Priznania k DPH.

Skôr ako začneme funkciu používať, je potrebné nastaviť parametre pre vytváranie dokladov samovymerania, viď kapitola Nastavenie pre vytváranie dokladov samovymerania. Nastavenie pre vytváranie dokladov samovymerania.

Do systému zavedieme prijatú faktúru zvyčajným spôsobom, v účtovnom kurze, položky faktúry navádzame so správnou sadzbou DPH podľa zákona o DPH, na záložke Základné údaje dokladu však nezačiarkneme príznak DPH.

V Základných údajoch dokladu ďalej zvolíme správny typ dane. Napr. Napr. "EZ" pre prijaté plnenie s nárokom na odpočet DPH , "EN" pre prijaté plnenie, pri ktorom platca nemá nárok na odpočet dane alebo iný vhodný typ dane.

Doklad uložíme a potvrdíme. Pri potvrdení faktúry sa objaví formulár s otázkou na dátum UZP a kurz dokladu samovymerania. Po odsúhlasení týchto údajov sa automaticky vytvára interný doklad v knihe určenej pre doklady samovymerania.

Vytváranie daňových faktúr pri potvrdení faktúry prijatej sa vykonáva vtedy, keď má typ dane začiarknutý príznak Samovymerania DPH.

Faktúra a interný doklad sa automaticky prepojí:

- v hlavičke interného dokladu je prijatá faktúra uložená v poli Doklad,

- na záložke Prílohy sa v časti Interné doklady zobrazuje odkaz na interný doklad.

Pokiaľ dôjde pri faktúre k zmene typu dane na typ dane, ku ktorému sa nevystavuje doklad samovymerania, potom pri pokuse o potvrdenie zmenenej faktúry sa zobrazí oznámenie: "K tejto faktúre existuje nestornovaný doklad samovymerania. Prajete si ho stornovať?".

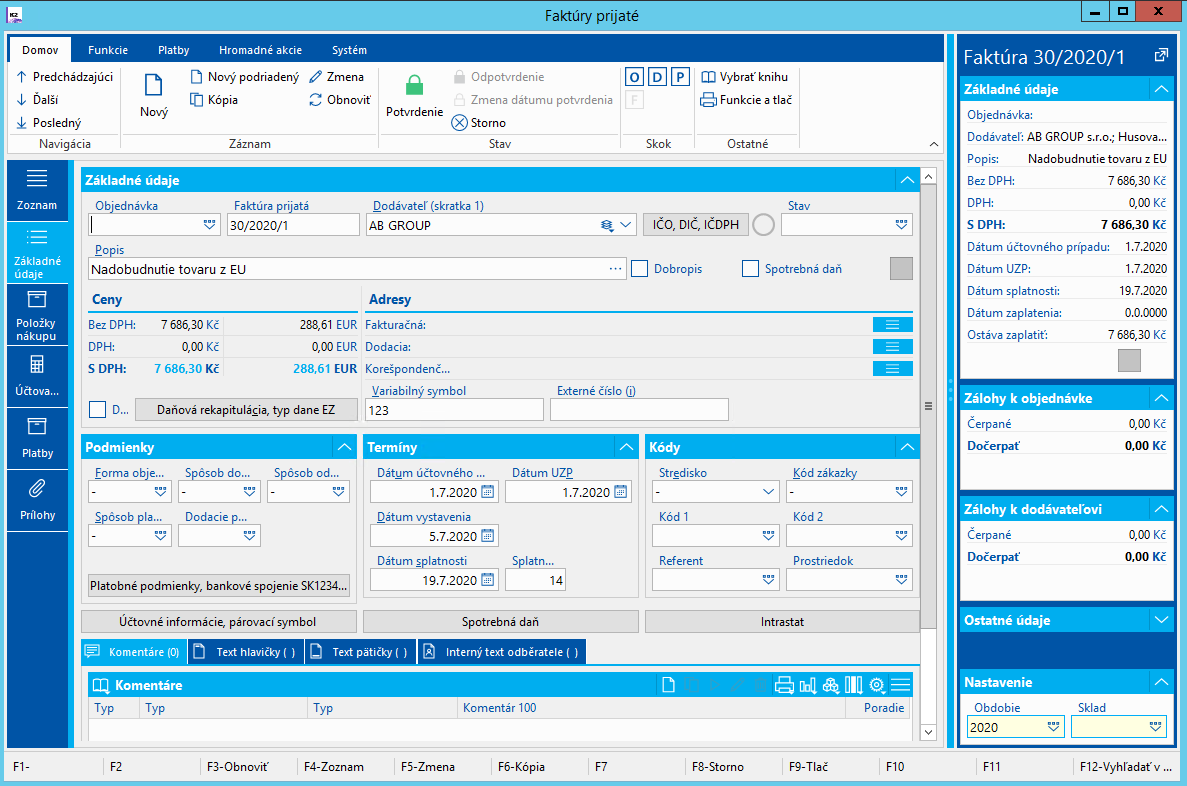

Obr.: Faktúra prijatá – Základné údaje

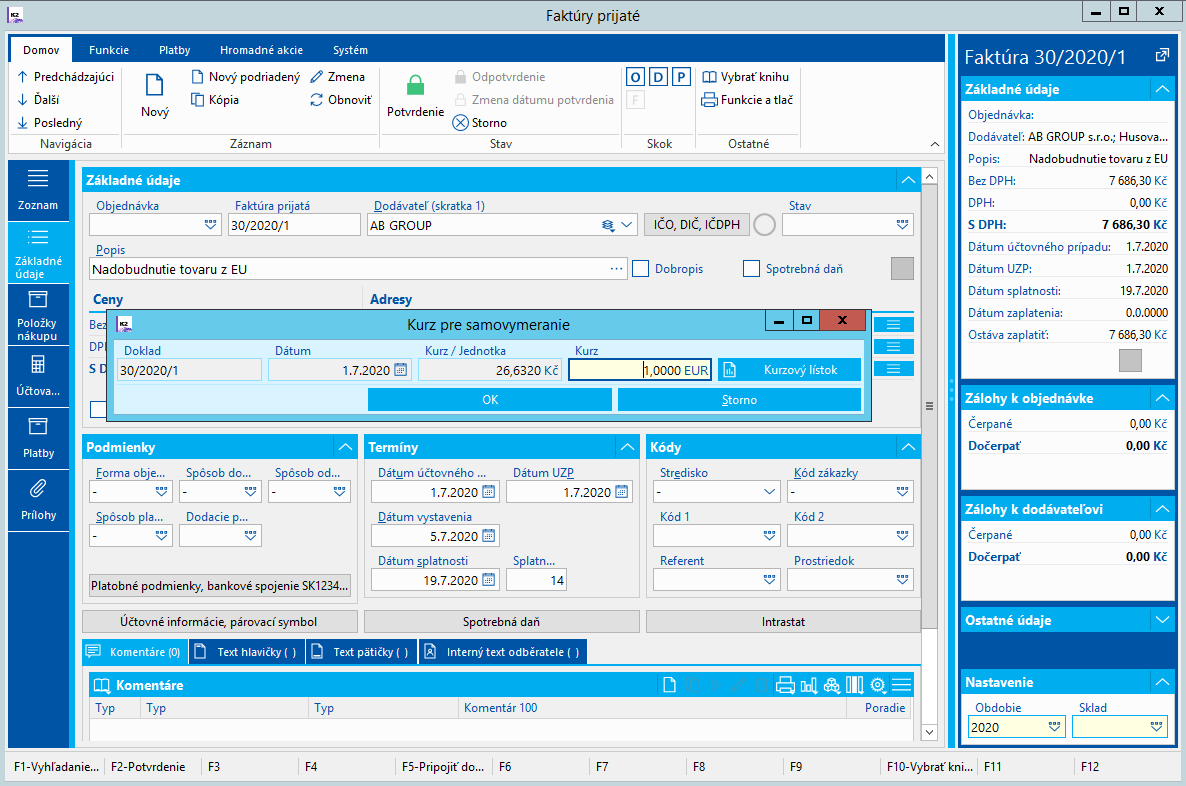

Obr.: Faktúra prijatá – pri potvrdení dokladu sa objaví otázka na dátum UZP a kurz dokladu samovymerania

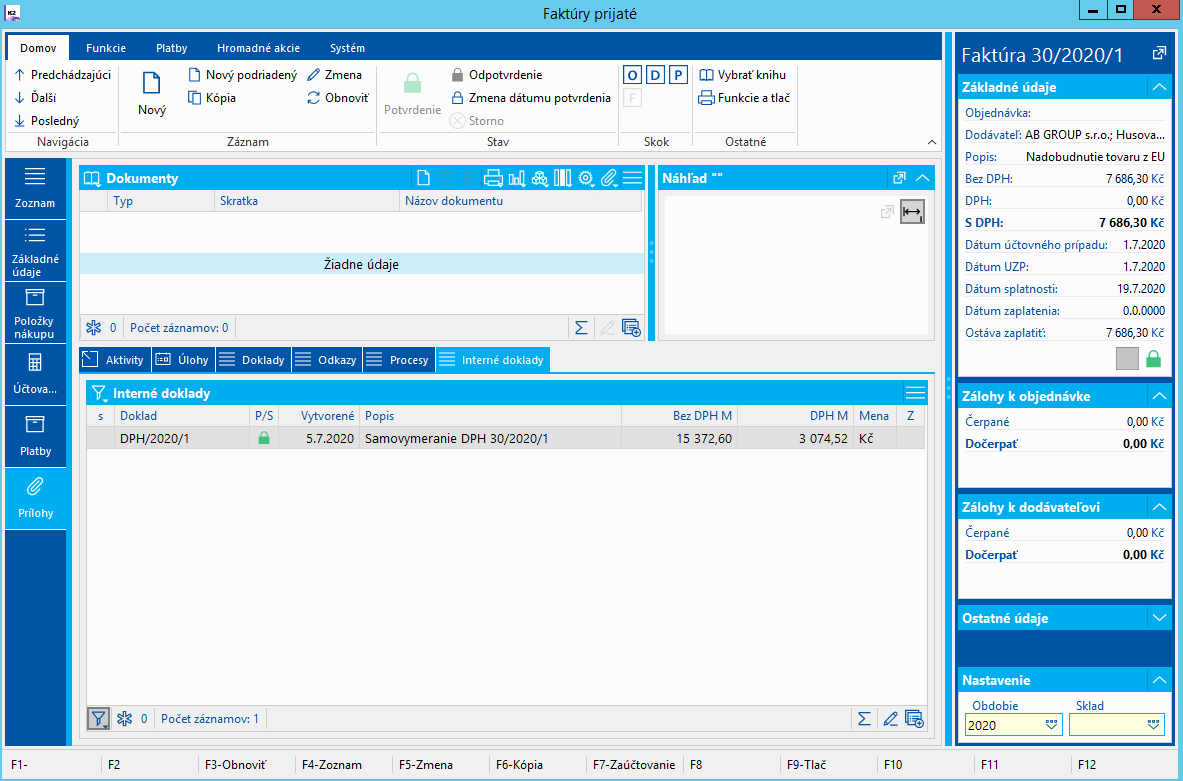

Obr.: Faktúra prijatá – Prílohy – záložka Interné doklady

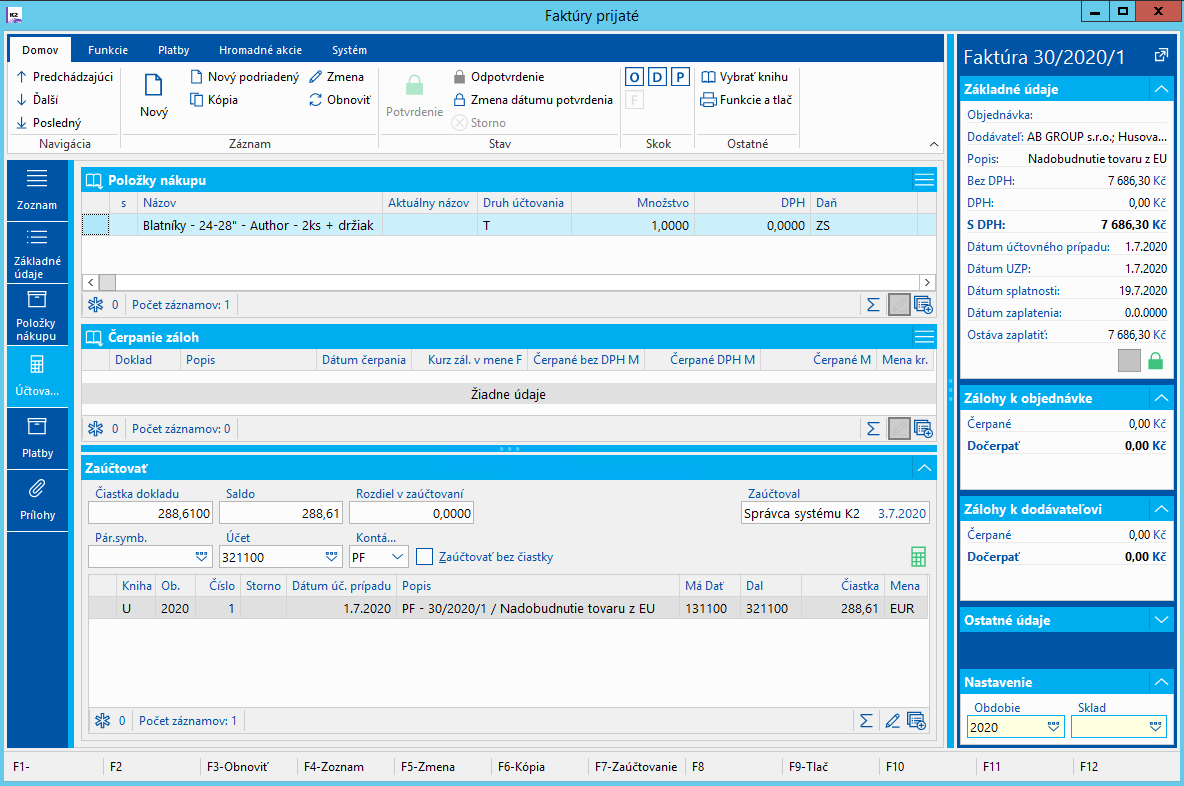

Faktúry prijaté účtujeme obvyklým spôsobom. Uvádzame príklad účtovania v prípade, že typ dane je "EZ" alebo "EN".

Má dať |

Dal |

Čiastka |

131 |

321 |

Bez DPH |

Obr.: Faktúra prijatá – Účtovanie – zaúčtovanie

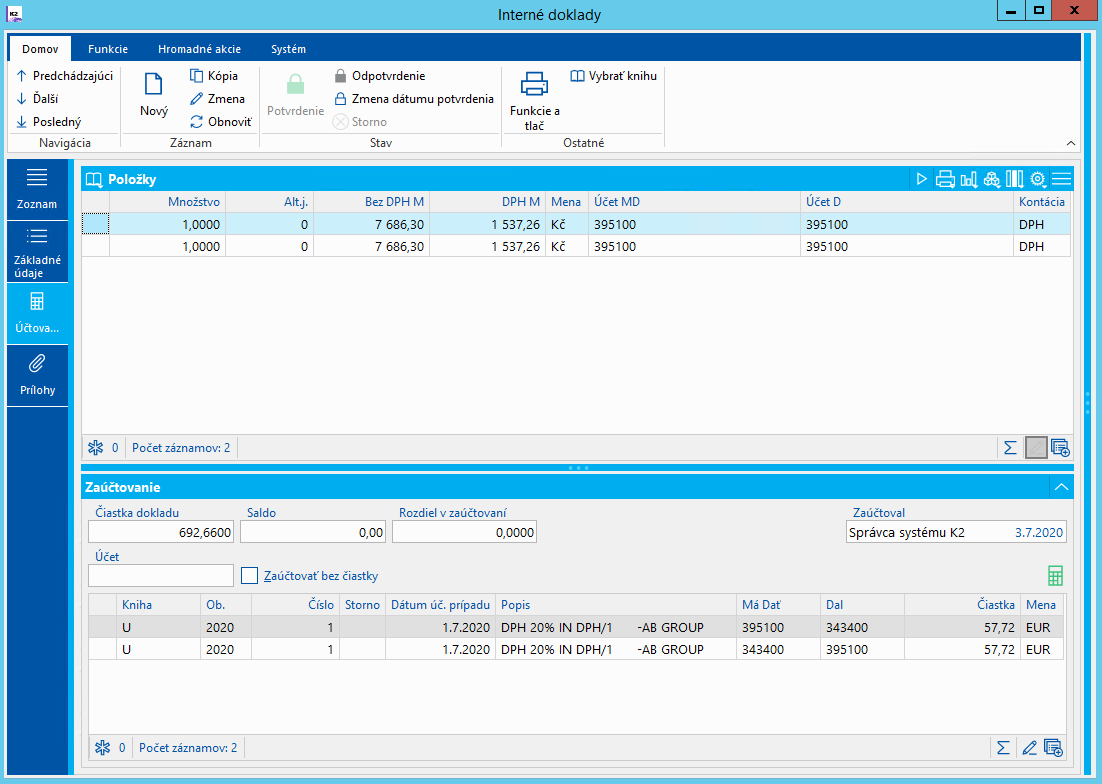

Pri potvrdení faktúry prijatej sa automaticky vytvorí interný doklad. V hlavičke je v poli Doklad väzba na faktúru. Pokiaľ sa samovymeranie DPH uplatňuje na vstupe aj výstupe, sú na internom doklade 2 položky (položka pre uplatnenie na vstupe a položka pre uplatnenie na výstupe), na položkách je začiarknutý príznak DPH.

Položky interného dokladu kopírujú položky daňovej rekapitulácie faktúry – každá položka interného dokladu má rovnakú hodnotu bez DPH čiastky, sadzbu DPH, typ dane.

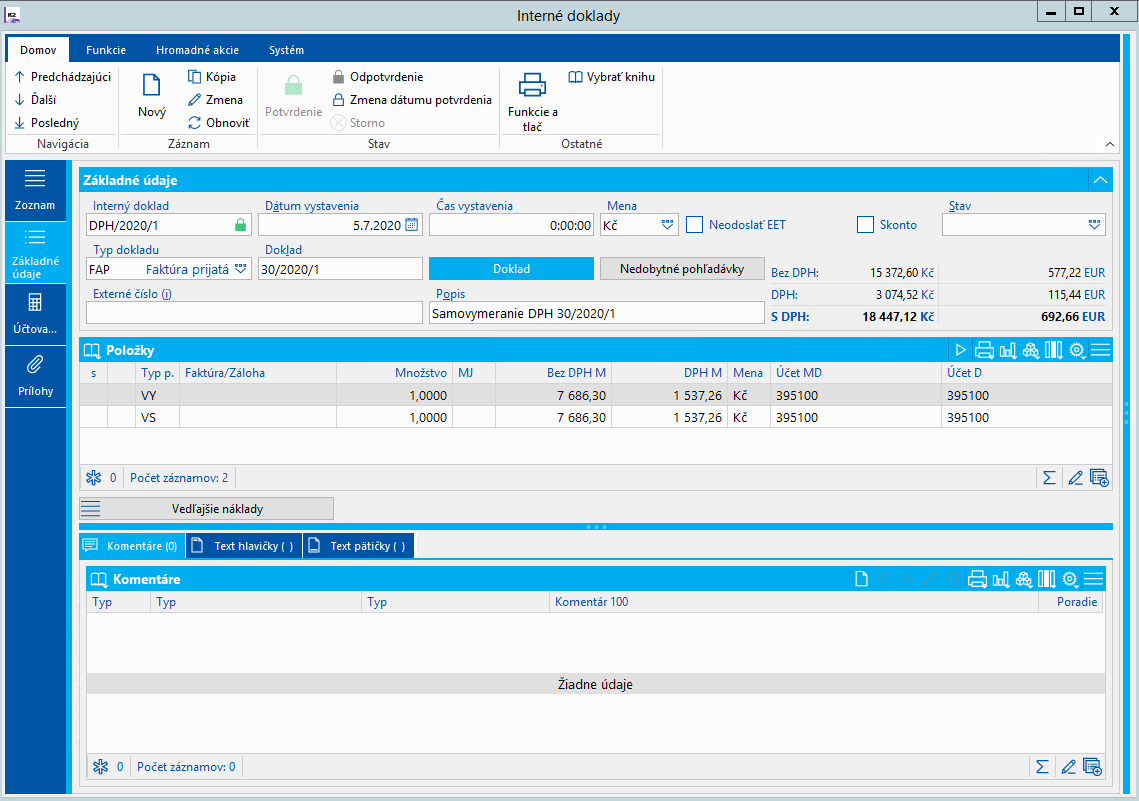

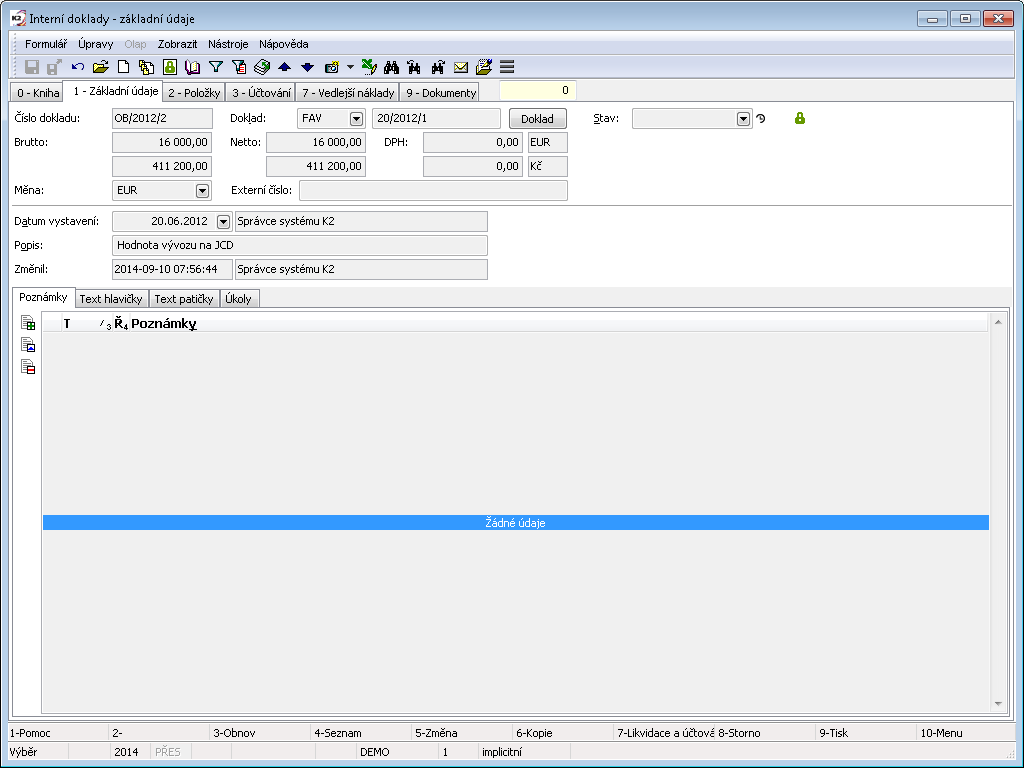

Obr.: Interný doklad – Základné údaje – samovymeranie DPH

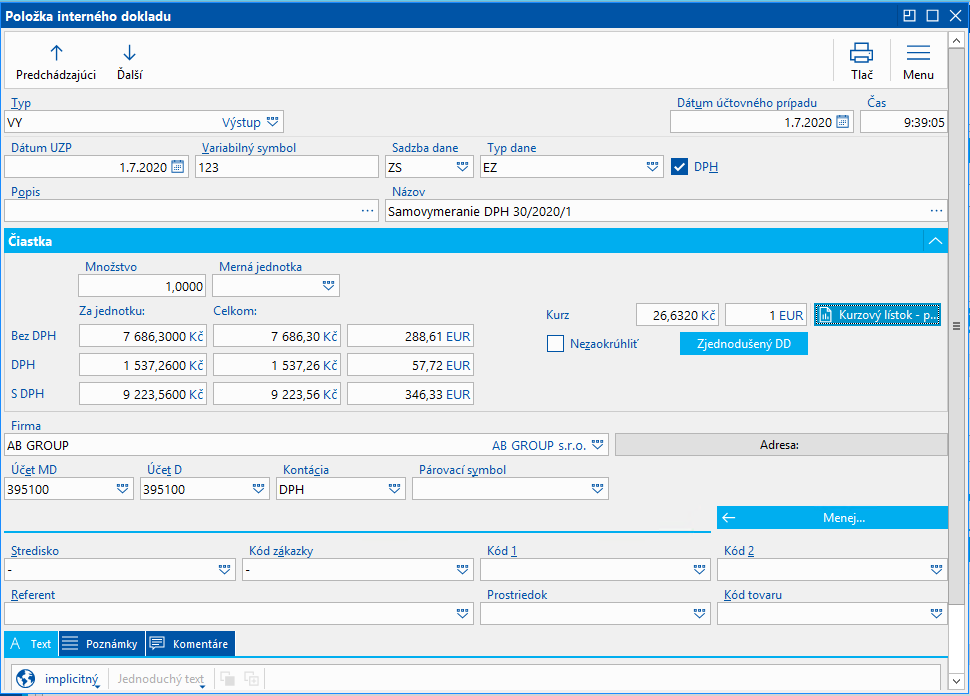

Obr.: Položka interného dokladu - samovymeranie DPH

Interné doklady zaúčtujeme nasledujúcim spôsobom:

Typ dane "EZ" (DPH sa vykazuje na vstupe aj výstupe):

Typ položky |

Má dať |

Dal |

Čiastka |

Výstup |

395- Vyrovnávací účet pre DPH |

343 – DPH na výstupe |

DPH |

Vstup |

343 – DPH na vstupe |

395- Vyrovnávací účet pre DPH |

DPH |

Vyrovnávací účet pre DPH sa na položku interného dokladu dosadí z nastavenia účtov MD a D v Knihe interných dokladov.

Typ dane "EN" (DPH sa vykazuje iba na výstupe):

Typ položky |

Má dať |

Dal |

Čiastka |

Výstup |

131 - obstaranie tovaru |

343 – DPH na výstupe |

DPH |

Pokiaľ sa DPH vykazuje iba na výstupe, účet obstarania sa na položku interného dokladu dosadí z Parametrov dokladov samovymerania - parameter Vyrovnávací účet samovymerania DPH iba na výstupe.

Účtovanie pre ostatné typy daní je obdobné.

Obr.: Interný doklad – Účtovanie – zaúčtovanie samovymerania DPH

Doklady samovymerania k poskytnutým zálohám je možné vytvoriť pomocou funkcie Samovymeranie záloh (FAP_DPH_ZAL.PAS). Funkciu môžeme spustiť nad poskytnutými zálohami.

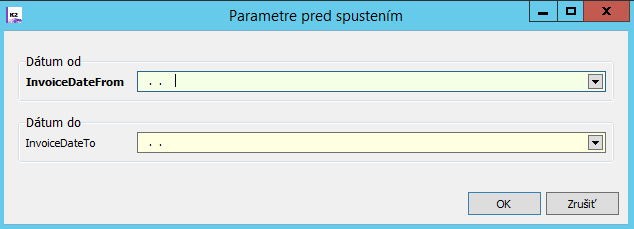

Vo vstupnom formulári funkcie zadáme vstupné informácie pre spracovanie - Dátum od, Dátum do.

Obr.: Vstupný formulár funkcie Samovymerania záloh

Popis polí:

Dátum od |

Začiatok obdobia pre spracovanie. |

Dátum do |

Koniec obdobia pre spracovanie. |

Po odsúhlasení formulára sa prejdú zálohy za dané obdobie a k potvrdeným zaplateným zálohám sa vytvoria interné doklady. Na 1. strane interného dokladu sa do poľa Doklad vloží odkaz na poskytnutú zálohu. Pokiaľ k zálohám už existujú interné doklady a nie sú potvrdené, dôjde k ich aktualizácii. Vytvorené interné doklady sú rovnaké ako pri obstaraní tovaru a služieb z EÚ.

Spracované zálohy sa zobrazia v textovom súbore. Pokiaľ sa niektoré zálohy nespracujú (napr. nedoplatené), zobrazí sa tiež textový súbor s chybami.

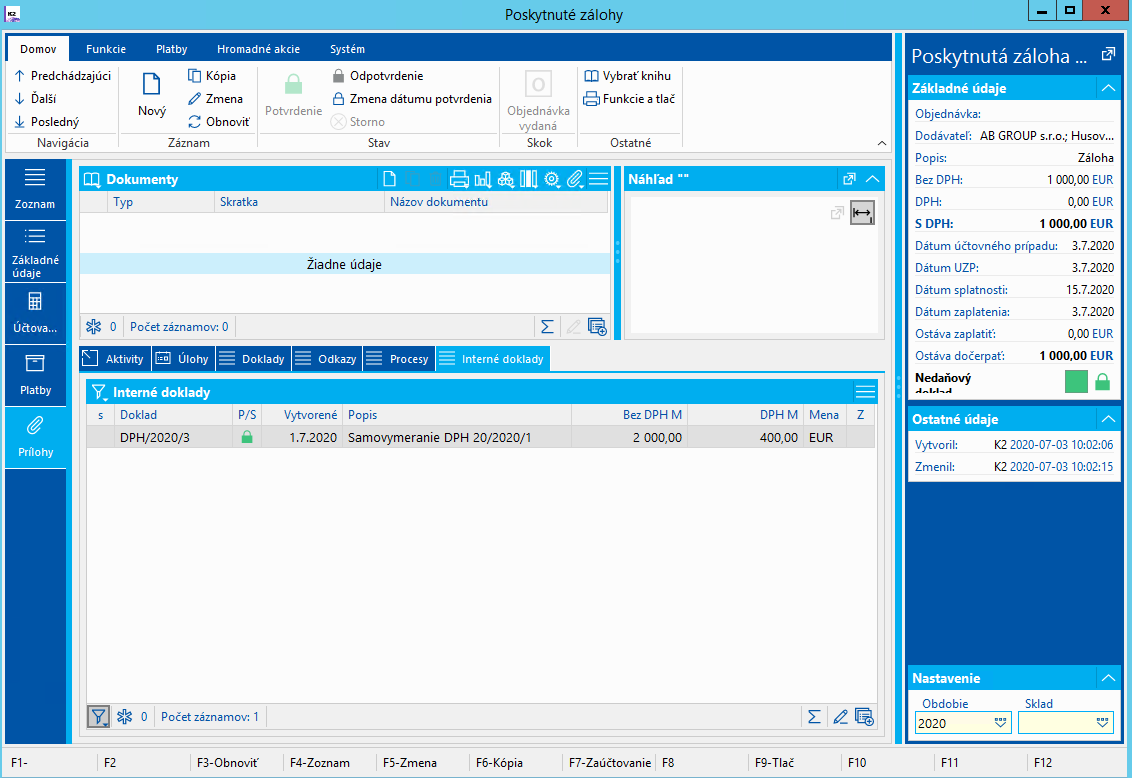

Obr.: Poskytnutá záloha - Prílohy

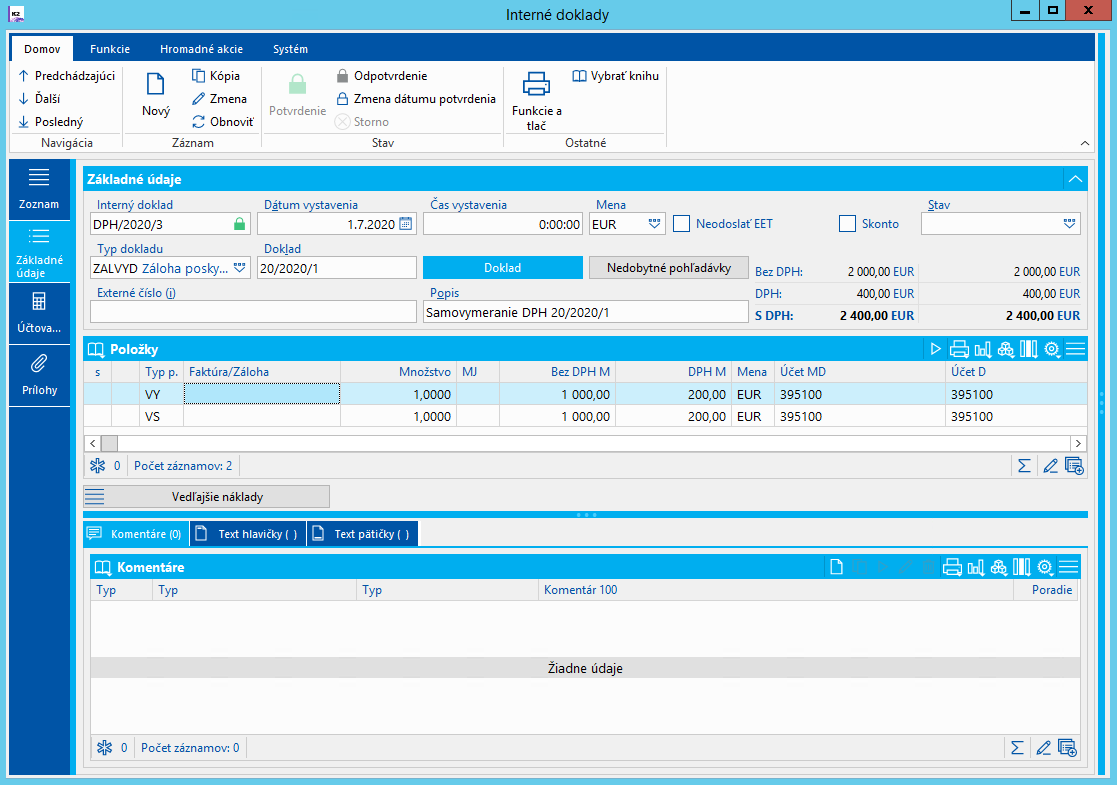

Obr.: Interný doklad - samovymeranie DPH k poskytnutej zálohe - Základné údaje

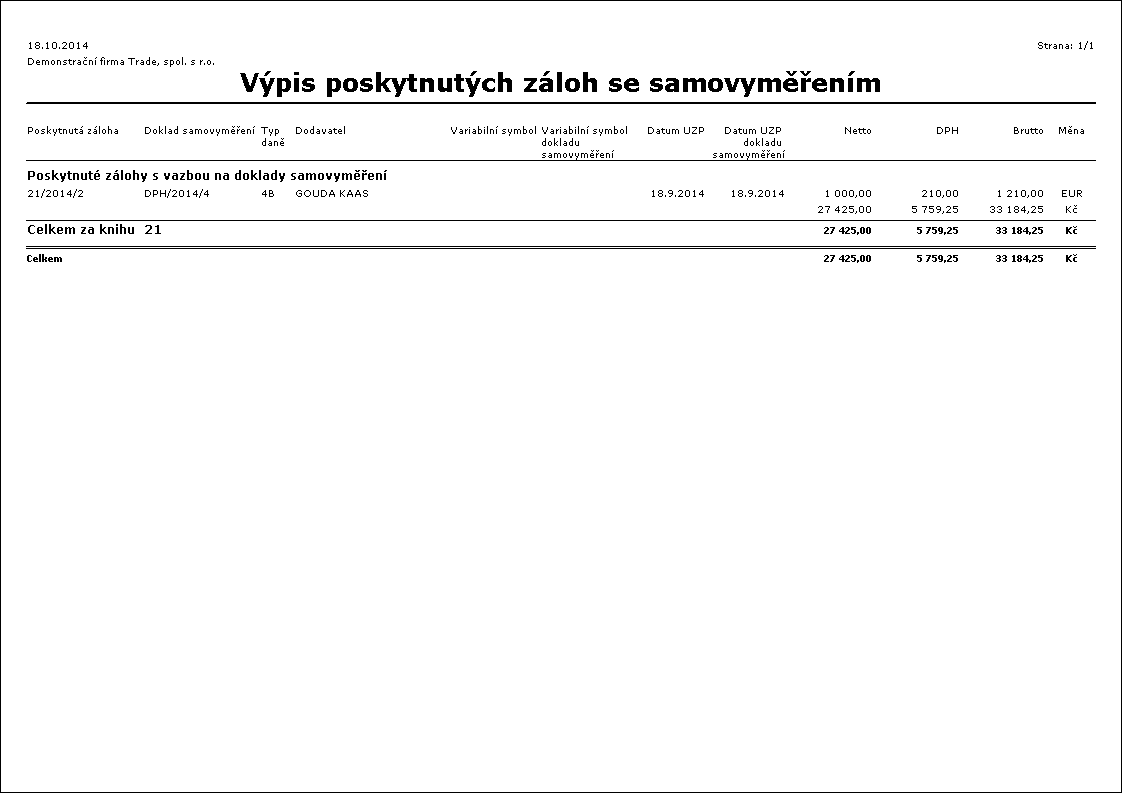

Nad zálohami je možné vytlačiť zostavu Výpis poskytnutých záloh so samovymeraním.

Obr.: Zostava Výpis poskytnutých záloh so samovymeraním

Funkciu pre vytvorenie dokladov samovymerania je možné spustiť len nad vybranými zálohami - v takom prípade je potrebné nastaviť parameter UseSelection na „Áno".

Pokiaľ dôjde k zmene typu dane pri zálohe na typ dane, pre ktorý sa nevytvára samovymeranie DPH, potom pri opakovanom spustení funkcie Samovymeranie záloh dôjde k zobrazeniu otázky: "K niektorým dokladom existujú nestornované doklady samovymerania. Prajete si ich stornovať?"

- Pre typy daní, kde sa odvádza DPH len na výstupe, o zaradení rozhoduje len to, či dátum UZP interného dokladu je z vykazovaného obdobie.

- Pre typy daní, kde je daň na vstupe aj na výstupe, platia nasledujúce pravidlá:

- V prípade, kedy faktúra aj interný doklad majú dátum UZP vo vykazovanom období, sa objaví daň na vstupe aj výstupe.

- V prípade, kedy faktúra má dátum UZP z iného obdobia ako interný doklad, potom pokiaľ vykazujeme DPH za obdobie, do ktorého spadá interný doklad, objaví sa daň na výstupe. Pokiaľ vykazujeme daň za obdobie, do ktorého spadá faktúra, objaví sa daň na vstupe.

- V prípade samostatného interného dokladu, ktorý má dátum UZP vo vykazovanom období, sa objaví daň na výstupe.

- V prípade samostatnej faktúry sa nestane nič. K takejto faktúre chýba doklad, na ktorom je DPH vyčíslené. Toto je chybný variant.

- V prípade dvojice zálohy a interného dokladu sa objaví daň na vstupe i výstupe vždy podľa obdobia interného dokladu.

Účtovné a colné kurzy pri vývoze v cudzej mene

V praxi, v závislosti na podmienkach dodávky na export, interných pravidiel organizácie, reálnom obehu dokladov v čase (napr. neskoré obdržanie predpísanej časti JCD), prípadne na ďalších okolnostiach, môže vzniknúť potreba zohľadniť čiastku vývozu pre účely účtovníctva a pre účely súvisiace s priznaním k DPH v rôznych kurzoch meny vývozu k euro mene. V tomto prípade je možné vytvoriť v IS K2 doklad k vývoznej faktúre. V podmienkach, kedy je clo na vývoz nulové, je možné tento postup ilustrovať na nižšie uvedenom príklade:

Príklad: Predpokladáme, že faktúra 20/2012/1 vo výške 408.000 Kč je evidovaná v účtovníctve pri kurze 25,50 Kč/EUR (=16.000,- EUR a na vývoznom JCD je uvedená čiastka 15.875,49 EUR (kurz 25,70 Kč/EUR). V tomto prípade sa daňové hľadisko zohľadní vytvorením interného dokladu.

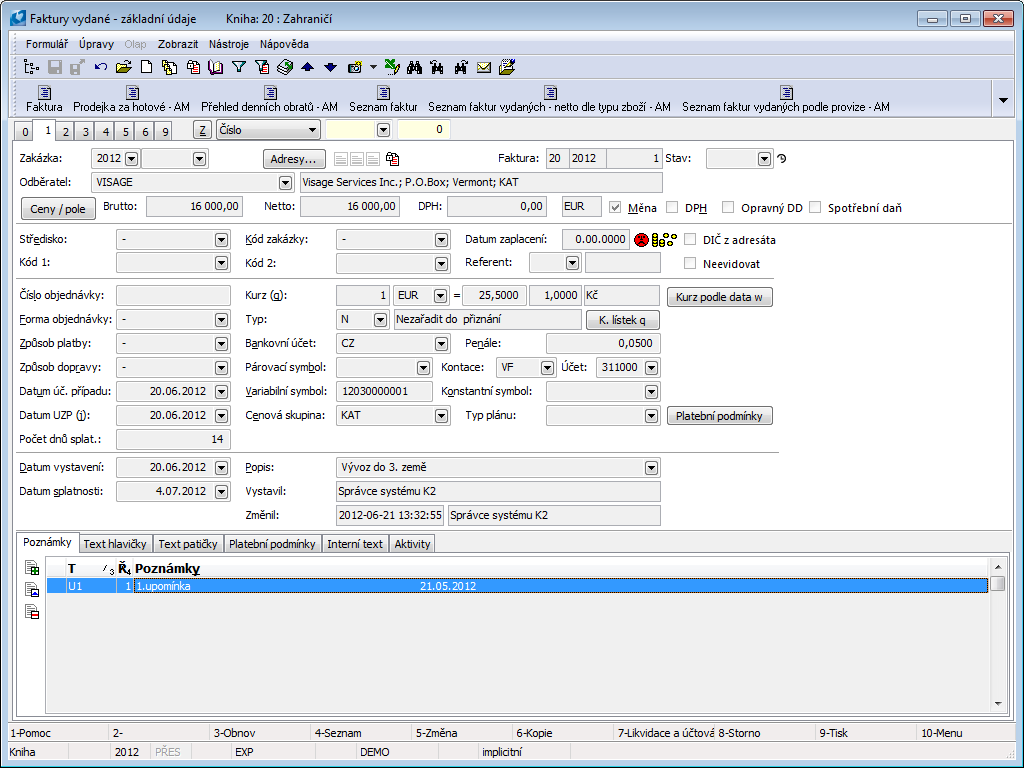

- Vystavíme vývoznú faktúru - na 1. strane zadáme Typ dane = "N" (Nezaradiť do priznania), príznak DPH nebude začiarknutý, bude začiarknutý príznak Mena, vyberieme menu "Kč", zadáme Kurz = 25,50 Kč/EUR. Na 2. strane vložíme fakturované položky.

Obr.: Faktúra vydaná (vývozná) - 1. strana

- Vytvoríme interný doklad k vývoznej faktúre. Na doklade bude zadané:

- v hlavičke (1. strana)vyberieme Menu "Kč", v poli Doklad vyberieme príslušnú faktúru vydanú,

Obr.: Interný doklad - 1. strana

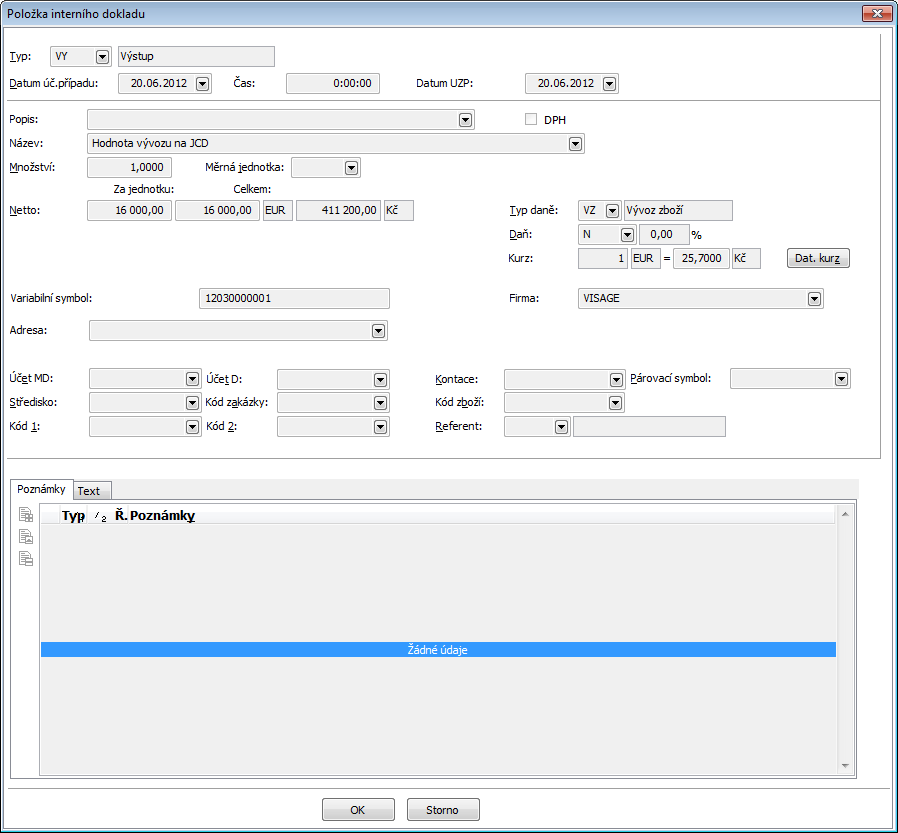

- do položky (2. strana) zadáme Typ = "Výstup", Dátum UZP, Názov = "Hodnota vývozu na JCD", príznak DPH nebude začiarknutý, Cena bez DPH celkom = "16.000" EUR, Typ dane je "VZ" (Vývoz tovaru), Daň = "N" (nulová sadzba DPH), zadáme Kurz = 25,70 Kč/EUR, vyberieme Firmu. Do poľa Variabilný symbol skopírujeme v.s. faktúry.

Obr.: Položka interného dokladu

Do popisu interného dokladu je vhodné dať skutočné číslo vývozného JCD. Doklad potvrdíme.

Interný doklad vstúpi do priznania k DPH na riadok "Vývoz tovaru".

Prijaté faktúry v cudzej mene s DPH

Pokiaľ účtovná jednotka (platca DPH) obdržala faktúru - daňový doklad za zdaniteľné plnenie v cudzej mene od tuzemského platcu DPH, mala by použiť pri zaevidovaní príslušného dokladu (prijatej faktúry) v IS K2 svoj účtovný kurz. Do Priznania k DPH musí faktúra vstúpiť s kurzom dodávateľa, ktorý je uvedený na obdržanom doklade.

Účtovná jednotka môže prijať internú smernicu, že pre tieto prípady bude v účtovníctve používať kurz dodávateľa. V takom prípade na faktúru v IS K2 zadá kurz dodávateľa.

V prípade, že sa účtovná jednotka rozhodne použiť svoj účtovný kurz, potom je potrebné zaistiť, aby doklady vystavené v IS K2, riešili korektne ako účtovnú problematiku, tak aj problematiku súvisiacu s Priznaním k DPH. V praxi to znamená, že zaevidujeme prijatú faktúru s účtovným kurzom, ručne upravíme daňovú rekapituláciu podľa kurzu, ktorý je uvedený na obdržanej faktúre. Potom upravíme celkové Brutto v cudzej mene tak, aby zodpovedalo Brutto čiastke na obdržanom doklade.

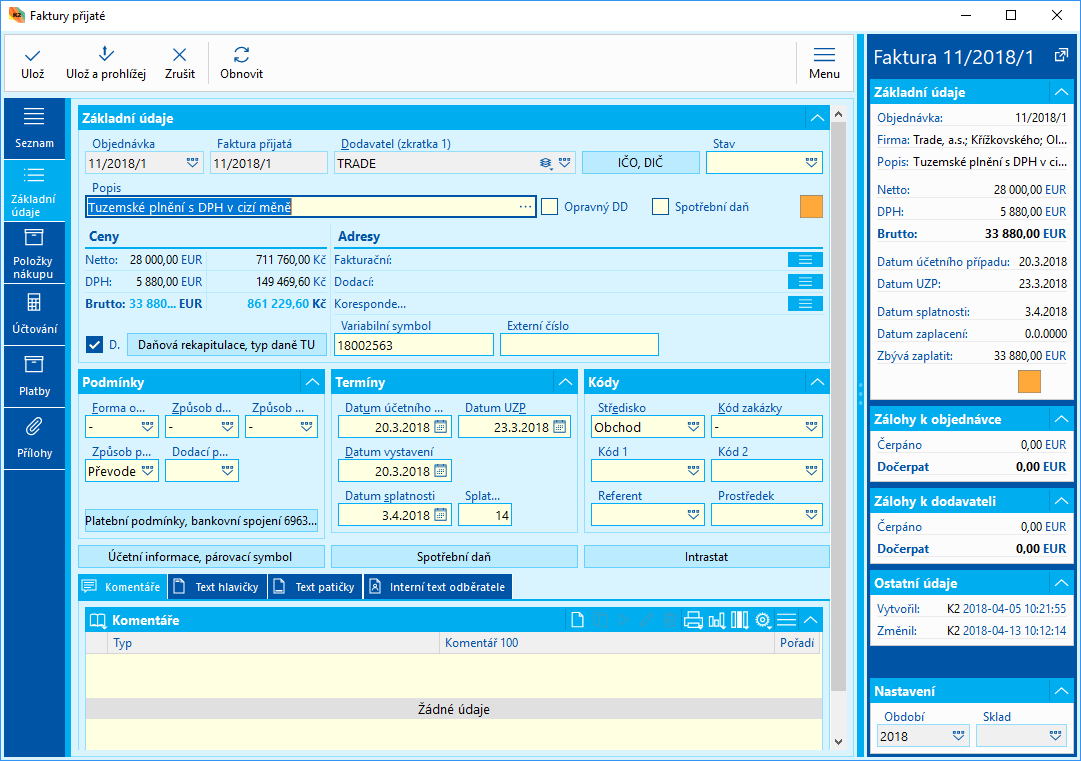

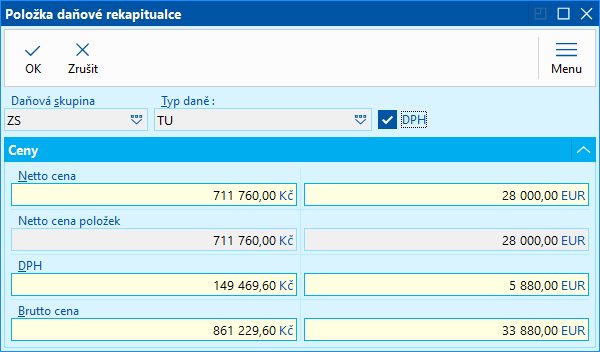

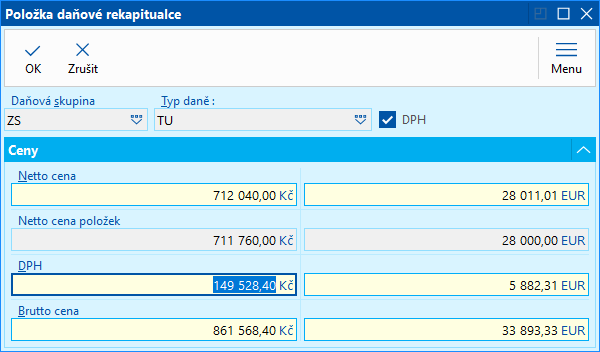

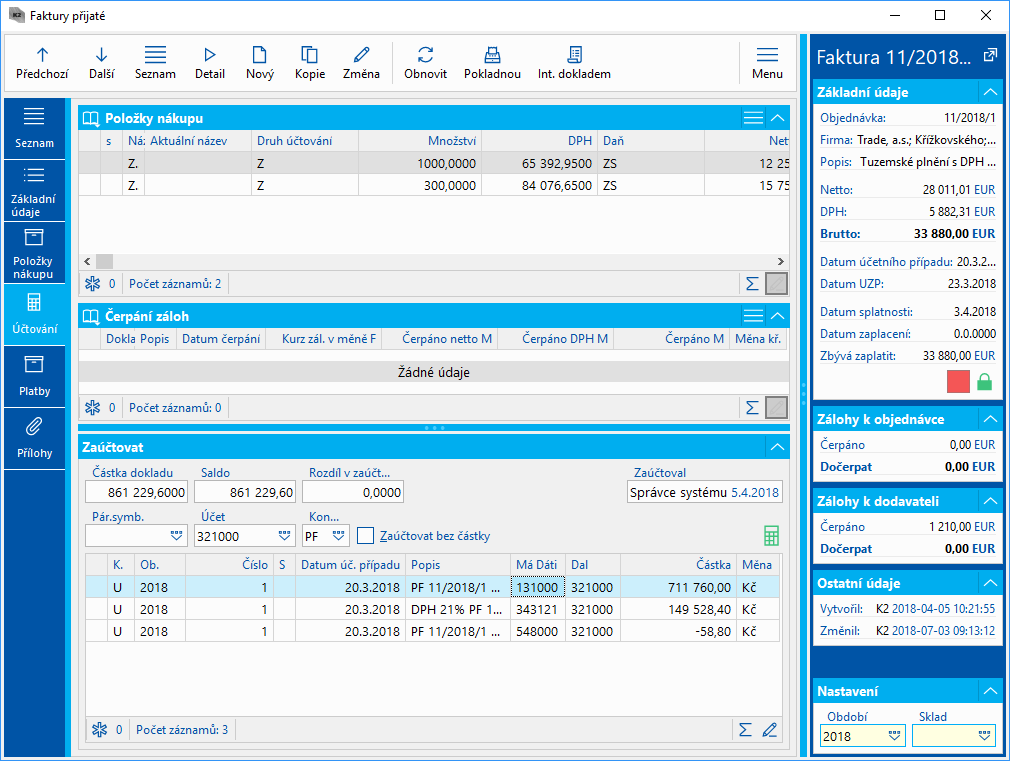

Príklad: Firma v marci 2018 obdržala faktúru - daňový doklad za zdaniteľné plnenie vo výške 33.880 EUR, z toho základ dane 28.233,33 EUR a DPH (základná sadzba 20 %) 5.646,67 EUR. Doklad je vystavený v kurze 25,43 Kč/EUR a tento kurz spolu s príslušnými čiastkami v českej mene sú na doklade vyznačené (Netto = 717.973,58 Kč DPH = 143.594,81 Kč). Firma používa mesačný účtovný kurz, ktorý je 25,42 Kč/EUR.

Postup:

- Vytvoríme faktúru prijatú - tuzemské plnenie s DPH, vyberieme menu "EUR", zadáme Kurz = 25,42 Kč/EUR. Vložíme fakturované položky.

Obr.: Faktúra prijatá - Základné údaje

Obr.: Faktúra prijatá - položka daňovej rekapitulácie pred úpravou

- V daňovej rekapitulácii upravíme Bez DPH cenu a DPH podľa obdržaného dokladu. Tieto čiastky vstúpia do Priznania k DPH.

Obr.: Faktúra prijatá - položka daňovej rekapitulácie po úprave

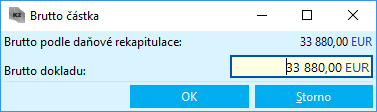

- Na faktúre sa v dôsledku úpravy daňovej rekapitulácie zmení Čiastka s DPH na 33.893,33 EUR. Na záložke Základné údaje v časti Ceny klikneme tlačidlom myší na čiastku Brutto (v mene dokladu) a upravíme celkové Brutto na 33.880 EUR.

Obr.: Faktúra prijatá - úprava Brutto čiastky faktúry

- Faktúru potvrdíme a zaúčtujeme (pri zaúčtovaní dokladu musí byť vypnutý Parameter užívateľa Max. rozdiel pre parameter čiastky BR_UCH, inak by sa nezaúčtoval rozdiel). Zaúčtuje sa:

- 131/321 - Netto čiastka položiek (v účtovnom kurze),

- 343/321 - čiastka DPH z daňovej rekapitulácie (v kurze podľa obdržaného dokladu),

- 548/321 - rozdiel, ktorý zahŕňa rozdiel medzi čiastku bez DPH z hlavičky a položiek dokladu a úpravu celkovej čiastky dokladu.

Obr.: Faktúra prijatá - Účtovanie

Poskytnuté zálohy v cudzej mene s DPH

Pokiaľ účtovná jednotka (platca DPH) obdržala zálohu - daňový doklad v cudzej mene od tuzemského platcu DPH, mala by použiť pri zaevidovaní príslušného dokladu (poskytnuté zálohy) v IS K2 svoj účtovný kurz. Do Priznania k DPH musí záloha - daňový doklad vstúpiť s kurzom dodávateľa, ktorý je uvedený na obdržanom doklade.

Účtovná jednotka môže prijať internú smernicu, že pre tieto prípady bude v účtovníctve používať kurz dodávateľa. V takom prípade na zálohu v IS K2 zadá kurz dodávateľa.

V prípade, že sa účtovná jednotka rozhodne použiť svoj účtovný kurz, potom je potrebné zaistiť, aby doklady vystavené v IS K2, riešili korektne ako účtovnú problematiku, tak aj problematiku súvisiacu s Priznaním k DPH. V praxi to znamená, že zaevidujeme poskytnutú zálohu s účtovným kurzom a vytvoríme interný doklad vo výške rozdielu čiastok medzi kurzom účtovným a kurzom dodávateľa.

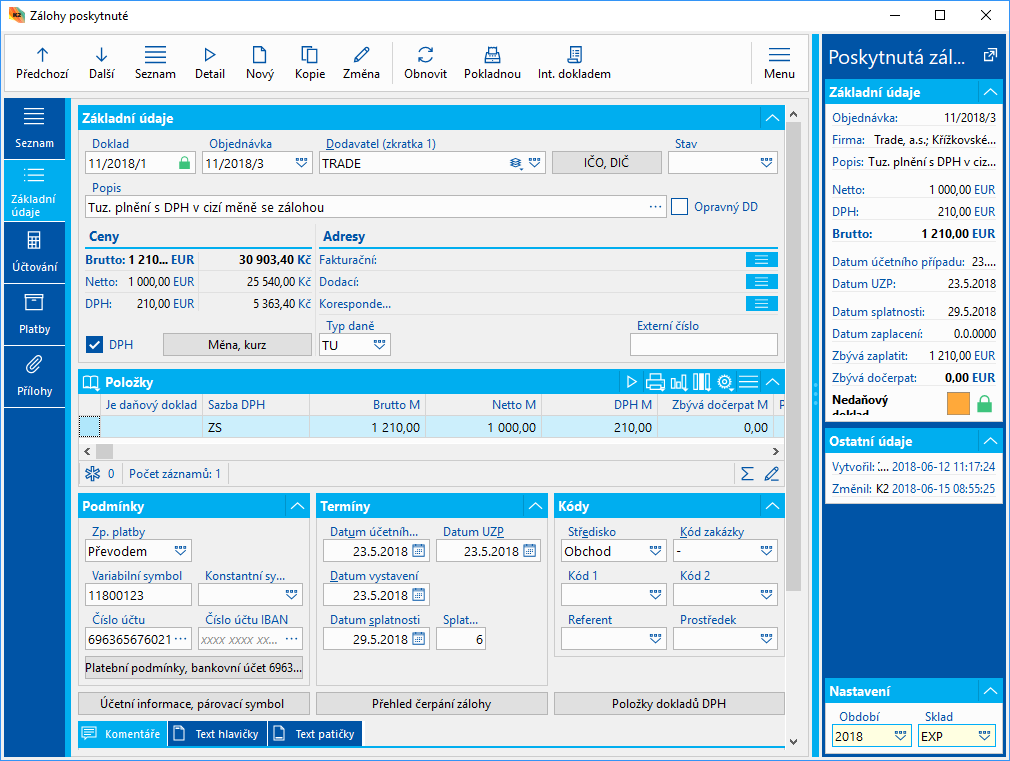

Príklad: Firma v máji 2018 uhradila prevodom zálohu na tovar vo výške 1.210 EUR, k zálohe obdržala daňový doklad vo výške 1.210 EUR, z toho základ dane 1.000 EUR a DPH (základná sadzba 21 %) 210 EUR. Doklad je vystavený v kurze 25,81 Kč/EUR a tento kurz spolu s príslušnými čiastkami v českej mene sú na daňovom doklade vyznačený (Netto = 25.810,- Kč; DPH = 5.420,10 Kč). Firma používa mesačný účtovný kurz, ktorý je 25,54 Kč/EUR.

Postup:

- Vytvoríme zálohu poskytnutú - záloha má zapnutý príznak DPH, Mena = "EUR", Kurz = 25,54 Kč/EUR, so základnou sadzbou DPH a čiastkou 1.210 EUR Brutto. Zálohu potvrdíme.

Obr.: Záloha poskytnutá - Základné údaje

- Zálohu zaplatíme bankovým výpisom.

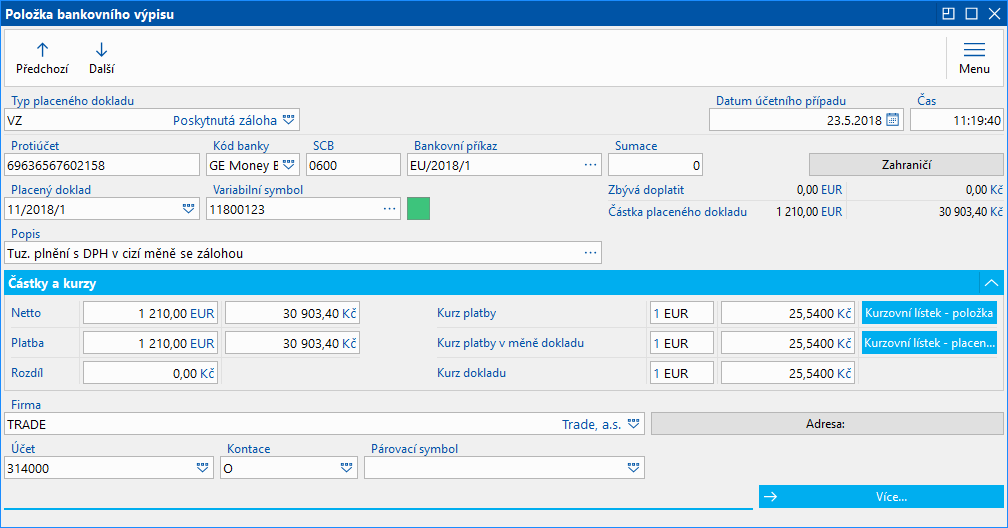

Obr.: Bankový výpis - položka s platbou zálohy

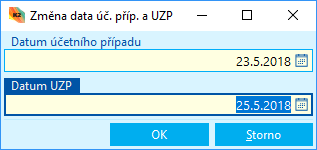

- Po obdržaní daňového dokladu zadáme na poskytnutú zálohu do poľa Dátum UZP dátum, kedy sme daňový doklad obdržali. Na zálohe stlačíme klávesovú skratku Ctrl+F6 a vo formulári funkcie Zmena dátumu úč. prípadu a UZP zadáme Dátum UZP.

Obr.: Formulár funkcie Zmena dátumu úč. prípadu a UZP

- Zálohu prepneme do stavu daňový doklad (Alt+F3) a zaúčtujeme:

- 314_Bez DPH/314_s DPH 25.540 Kč,

- 343/314_S DPH 5.363,40 Kč.

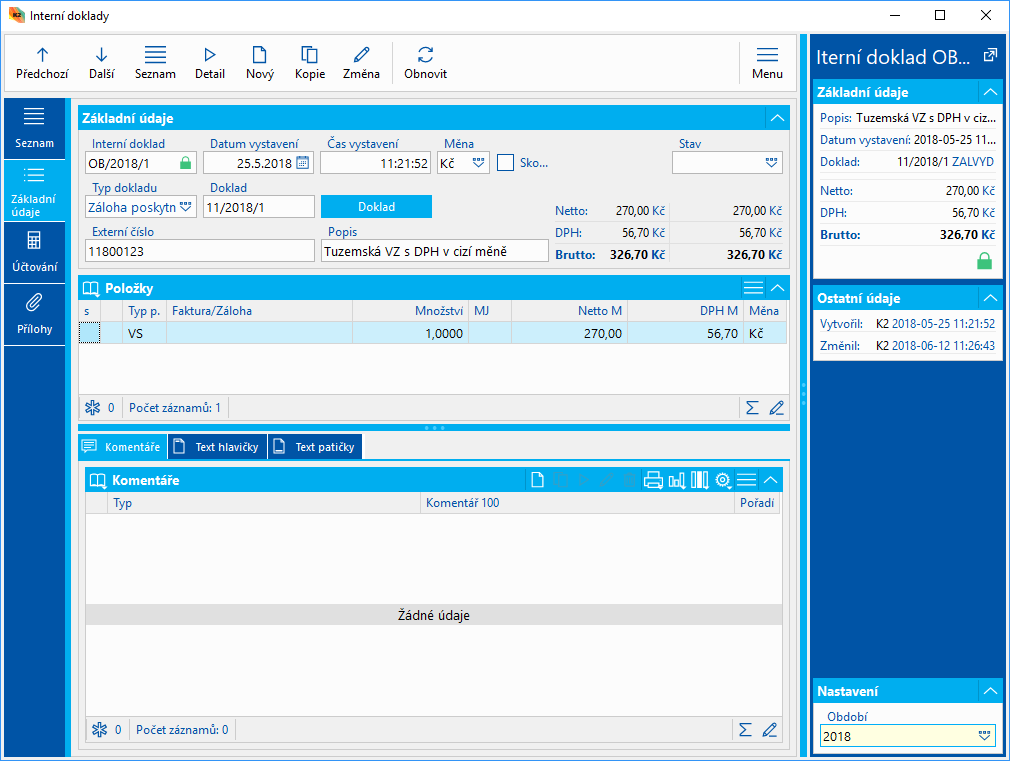

- Vytvoríme interný doklad na rozdiel čiastok medzi kurzom účtovným a kurzom dodávateľa.

- V hlavičke zadáme:

- Mena = "Kč",

- interný doklad prepojíme so zálohou: v poli Typ dokladu vyberieme "Záloha poskytnutá", stlačíme tlačidlo Doklad a vyberieme príslušnú zálohu,

- v poli Externé číslo zadáme rovnaké evidenčné číslo, ako je na záložke poskytnuté (tzn. buď Externé číslo alebo Variabilný symbol zálohy) - takto bude zaistené, že v Kontrolnom hlásení sa záloha poskytnutá a interný doklad zlúči do jedného dokladu.

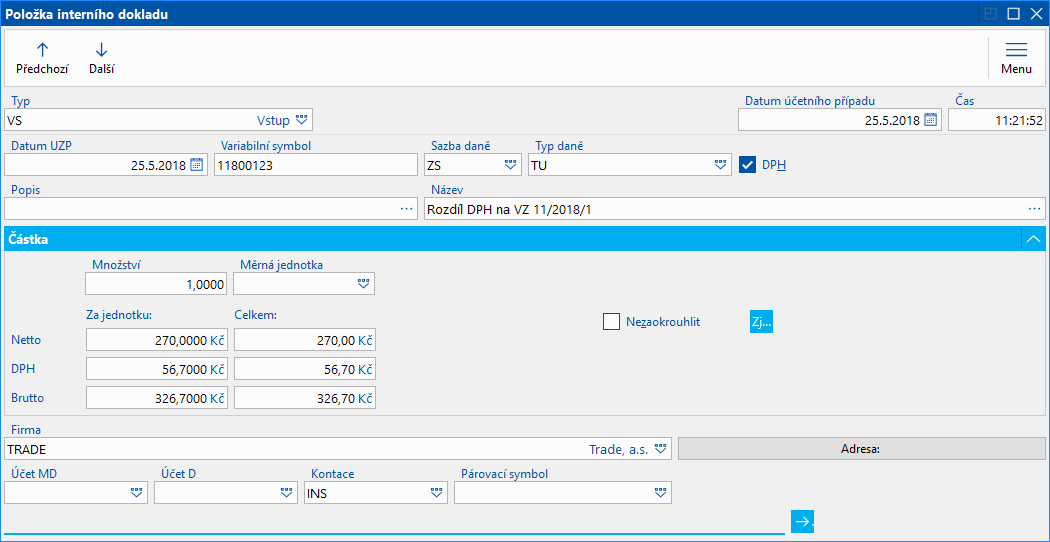

- Na položke zadáme:

- Typ = "VS" (vstup),

- zapneme príznak DPH,

- Dátum účtovného prípadu, Dátum UZP, Variabilný symbol, Sadzba DPH, Firma budú rovnaké ako na zálohe,

- pokiaľ je celková čiastka daňového dokladu k zálohe nad 10.000 Kč, Typ dane = "TV", inak použijeme Typ dane rovnaký ako na poskytnutej zálohe,

- Množstvo = 1,

- Netto = 270 Kč (t.j. rozdiel základu dane 1.000 EUR prepočítaného kurzom dodávateľa (25.810 Kč) a účtovným kurzom (25.540 Kč)),

- DPH = 56,70 Kč,

- Kontácie = "INS" ( v kontácii "INS" je nastavené účtovanie DPH: účet DPH proti účtu prevádzkových nákladov/výnosov).

Obr.: Interný doklad - Základné údaje

Obr.: Interný doklad - položka

- Interný doklad potvrdíme a zaúčtujeme.

- 343/648 56,70 Kč (pokiaľ je kurz dodávateľa nižší ako účtovný kurz, na internom doklade je čiastka záporná a zaúčtuje sa 548/343).

Pozn.: Pri čerpaní zálohy na faktúre sa už nevytvára ďalší doklad.

Režim prenesenia daňovej povinnosti

Režim prenesenia daňovej povinnosti na príjemcu plnenia sa týka nasledujúcich plnení z IČŠ a tuzemských plnení (tuzemské samozdanenie) podľa § 69.

Pri poskytnutí týchto plnení NEPLATCOVI bude uplatňovaná daň na výstupe ako doteraz (doklad s DPH).

Pre režim prenesenia daňovej povinnosti sa používajú nasledujúce typy daní u príjemcu : EZ, ES, EN, CS, CN, ED, SS

Režim prenesenia daňovej povinnosti na príjemcu plnenia sa týka nasledujúcich tuzemských plnení:

- dodanie zlata vo forme suroviny,

- dodanie kovového odpadu a kovového šrotu v tuzemsku,

- prevod emisných kvót skleníkových plynov podľa osobitného predpisu v tuzemsku,

- dodanie nehnuteľnosti alebo jej časti v tuzemsku,

- dodanie tovaru, ktorý je predmetom záruky zabezpečujúcej pohľadávku veriteľa.

- poskytovanie stavebných a montážnych prác.

Režim prenesenia daňovej povinnosti sa ďalej týka tuzemského plnenia vybraného tovaru:

- obilniny a technické plodiny,

- kovy,

- mobilné telefóny, ak celková čiastka základu dane prekračuje čiastku 5000,- eur

- integrované obvody, ak celková čiastka základu dane prekračuje čiastku 5000,- eur

Pri poskytnutí týchto plnení PLATCOVI – daň priznáva príjemca plnenia ku dňu UZP.

Poskytovateľ plnení, ktorý prijme zálohu na tovar alebo služby, pri ktorých je povinný použiť režim prenesenia daňovej povinnosti, ku dňu prijatia preddavku neprizná daň na výstupe, nie je ani povinný pri prijatí takéhoto preddavku vystaviť daňový doklad. Na zálohe v IS K2 musí byť v takom prípade zadaný typ dane "N" (Nezaradiť do priznania).

Pre režim prenesenia daňovej povinnosti sa používajú nasledujúce typy daní:

A2 |

Prenes. DP |

Režim prenesenia daňovej povinnosti - pre komodity §69 ods.12 f) a g) |

|

|

Použitie: |

Použije sa pri predaji, nejde do výkazu DPH Ide do kontrolného výkazu - časť A.2, kde sa roztriedi podľa Spoločného colného sadzobníka |

|

MT |

Prenes. DP |

Režim prenesenia daňovej povinnosti - pre komodity podľa §69 ods.12 h) |

|

|

Použitie: |

Použije sa pri predaji, nejde do výkazu DPH Ide do kontrolného výkazu - časťA.2. |

|

IO |

Prenes. DP |

Režim prenesenia daňovej povinnosti - pre komodity podľa §69 ods.12 i) |

|

|

Použitie: |

Použije sa pri predaji, nejde do výkazu DPH Ide do kontrolného výkazu - časťA.2. |

|

ZA |

Prenes. DP -oprava typu A2 |

Režim prenesenia daňovej povinnosti - pre komodity §69 ods.12 f) a g) |

|

|

Použitie: |

Použije sa pri predaji, nejde do výkazu DPH Ide do kontrolného výkazu - časť C.1, |

|

ZB |

Prenes. DP oprava typu MT |

Režim prenesenia daňovej povinnosti - pre komodity podľa §69 ods.12 h) |

|

|

Použitie: |

Použije sa pri predaji, nejde do výkazu DPH Ide do kontrolného výkazu - časť C.1. |

|

Z8 |

Prenes. DP oprava typu IO |

Režim prenesenia daňovej povinnosti - pre komodity podľa §69 ods.12 i) |

|

|

Použitie: |

Použije sa pri predaji, nejde do výkazu DPH Ide do kontrolného výkazu - časť C.1. |

|

ES |

Prenes. DP |

Režim prenesenia daňovej povinnosti - Ta S podľa §69 ods.2 až 4 a 9 až 12 |

musí existovať doklad samovymerania DPH (pre nákup) |

|

Použitie: |

Použije sa pri nákupe v režime prenesenia daňovej povinnosti, uvedie sa na r. 09/10 a r .20/21 s nárokom na odpočet. Možno použiť aj pre tuzemské samozdanenie. |

|

EN |

Prenes. DP bez odpočtu |

Režim prenesenia daňovej povinnosti - Ta S podľa §69 ods.2 až 4 a 9 až 12 bez nároku na odpočet |

musí existovať doklad samovymerania DPH |

|

Použitie: |

Použije sa pri nákupe v režime prenesenia daňovej povinnosti, uvedie sa na r. 09/10, bez nároku na odpočet |

|

CS |

Prenes. DP |

Režim prenesenia daňovej povinnosti - S, pri ktorých príjemca platí daň §69 ods.3 |

musí existovať doklad samovymerania DPH |

|

Použitie: |

Použije sa pri nákupe v režime prenesenia daňovej povinnosti, uvedie sa na r. 11/12 a r. 20/21 s nárokom na odpočet. |

|

CN |

Prenes. DP bez odpočtu |

Režim prenesenia daňovej povinnosti - S, pri ktorých príjemca platí daň §69 ods.3 bez nároku na odpočet |

musí existovať doklad samovymerania DPH |

|

Použitie: |

Použije sa pri nákupe v režime prenesenia daňovej povinnosti, uvedie sa na r. 11/12 bez nároku na odpočet. |

|

ED |

Prenes. DP |

Režim prenesenia daňovej povinnosti - S, pri ktorých príjemca platí daň §69 ods.7 |

musí existovať doklad samovymerania DPH |

|

Použitie: |

Použije sa pri nákupe v režime prenesenia daňovej povinnosti, uvedie sa na r. 13/14 a r. 20/21 s nárokom na odpočet. |

|

Z3 |

Prenes. DP oprava ES |

Režim prenesenia daňovej povinnosti - Ta S podľa §69 ods.2 až 4 a 9 až 12 |

musí existovať doklad samovymerania DPH (pre nákup) |

|

Použitie: |

Použije sa pri nákupe v režime prenesenia daňovej povinnosti, uvedie sa na r.27/28. Možno použiť aj pre tuzemské samozdanenie. |

|

Z6 |

Prenes. DP oprava CS |

Režim prenesenia daňovej povinnosti - S, pri ktorých príjemca platí daň §69 ods.3 |

musí existovať doklad samovymerania DPH |

|

Použitie: |

Použije sa pri nákupe v režime prenesenia daňovej povinnosti, uvedie sa na r.27/28. |

|

Z5 |

Prenes. DP oprava ED |

Režim prenesenia daňovej povinnosti - S, pri ktorých príjemca platí daň §69 ods.7 |

musí existovať doklad samovymerania DPH |

|

Použitie: |

Použije sa pri nákupe v režime prenesenia daňovej povinnosti, uvedie sa na r.27/28. |

|

Z4 |

Prenes. DP oprava EN |

Režim prenesenia daňovej povinnosti - Ta S podľa §69 ods.2 až 4 a 9 až 12 bez nároku na odpočet |

musí existovať doklad samovymerania DPH (pre nákup) |

|

Použitie: |

Použije sa pri nákupe v režime prenesenia daňovej povinnosti, uvedie sa na r.27. |

|

Z7 |

Prenes. DP oprava CN |

Režim prenesenia daňovej povinnosti - S, pri ktorých príjemca platí daň §69 ods.3 bez nároku na odpočet |

musí existovať doklad samovymerania DPH |

|

Použitie: |

Použije sa pri nákupe v režime prenesenia daňovej povinnosti, uvedie sa na r.27. |

|

EZ |

Prenes. DP |

Režim prenesenia daňovej povinnosti - Nadobudnutie T v tuzemsku podľa §11 a 11a |

musí existovať doklad samovymerania DPH |

|

Použitie: |

Použije sa pri nákupe v režime prenesenia daňovej povinnosti, uvedie sa na r. 07/8 a r .20/21 s nárokom na odpočet. |

|

Z1 |

Prenes. DP oprava EZ |

Režim prenesenia daňovej povinnosti - Nadobudnutie T v tuzemsku podľa §11 a 11a |

musí existovať doklad samovymerania DPH (pre nákup) |

|

Použitie: |

Použije sa pri nákupe v režime prenesenia daňovej povinnosti, uvedie sa na r.27/28. |

|

SS |

Prenes. DP |

Režim prenesenia daňovej povinnosti - Ta S podľa §69 ods.2 až 4 a 9 až 12 |

musí existovať doklad samovymerania DPH (pre nákup) |

|

Použitie: |

Použije sa pri nákupe v režime prenesenia daňovej povinnosti, uvedie sa na r. 09/10 a r .20/21 s nárokom na odpočet. Použije sa pre tuzemské samozdanenie. |

|

ZS |

Prenes. DP oprava SS |

Režim prenesenia daňovej povinnosti - Ta S podľa §69 ods.2 až 4 a 9 až 12 |

musí existovať doklad samovymerania DPH (pre nákup) |

|

Použitie: |

Použije sa pri nákupe v režime prenesenia daňovej povinnosti, uvedie sa na r.27/28. Použije sa pre tuzemské samozdanenie. |

|

SP |

Prenes. DP |

Režim prenesenia daňovej povinnosti - pre komodity podľa §69 ods.12 j) |

|

|

Použitie: |

Použije sa pri predaji, nejde do výkazu DPH Ide do kontrolného výkazu - časťA.2. |

|

ZQ |

Prenes. DP oprava SP |

Režim prenesenia daňovej povinnosti - pre komodity podľa §69 ods.12 j) |

|

|

Použitie: |

Použije sa pri predaji, nejde do výkazu DPH Ide do kontrolného výkazu - časť C.1. |

|

1. Číselník Typy daní

V číselníku Typy daní je pri typoch daní, ktoré sú určené pre plnenie v režime prenesenia daňovej povinnosti, zapnutý príznak Režim PDP.

2. Položky nákupu/predaja

Na položkách nákupu a predaja, pre ktoré platí Typ dane určený pre režim PDP, je zapnutý príznak PDP. Takáto položka sa berie ako položka bez DPH, aj keď je v hlavičke dokladu začiarknutý príznak DPH (pole nemožno editovať).

(Pre položky, na ktorých nie je vyplnený Typ dane, platí typ dane z hlavičky dokladu. V prípade viazaných dokladov platí pre položku s prázdnym typom dane typ dane z hlavičky faktúry, a ak položka nie je na faktúre, tak typ dane z hlavičky nadriadeného dokladu - zákazka/objednávka vydaná).

Na 2. strane dokladov je možné zobraziť polia:

- Platný typ dane (TypeOfTaxCalc) - typ dane, platný pre položku,

- PDP (PDPCalcMode) - na položke je/nie je zapnutý príznak Režim PDP.

3. Daňová rekapitulácia dokladov nákupu/predaja

V daňovej rekapitulácii je príznak DPH, ktorý určuje, či sa jedná o plnenie s DPH alebo bez DPH. Pole nemožno editovať a nastavuje sa automaticky:

- Pokiaľ v hlavičke dokladu nie je začiarknutý príznak DPH, príznak DPH nie je začiarknutý ani v položkách daňovej rekapitulácie.

- Pokiaľ v hlavičke dokladu je začiarknutý príznak DPH, v daňovej rekapitulácii je začiarknutý príznak DPH na položkách s Typom dane s vypnutým príznakom Režim PDP.

- Na položkách daňovej rekapitulácie s Typom dane so zapnutým príznakom Režim PDP je príznak DPH vždy vypnutý (výnimkou sú daňové faktúry - samovymeranie DPH).

Informáciu, či je zapnutý príznak DPH v položke daňovej rekapitulácie, môžeme v stĺpcoch zobraziť v poli DPH (VATSwitchCalc).

4. Zálohy

Pri vystavení zálohy k zákazke/objednávke pomocou tlačidiel na 2. strane nadriadeného dokladu sa vytvoria položky zálohy podľa daňovej rekapitulácie. V prípade, že je na nadriadenom doklade typ dane určený pre režim prenesenia daňovej povinnosti, nastaví sa na položke zálohy automaticky Typ dane "N".

6. Tlač faktúry

Ak je na faktúre plnenie v režime prenesenia daňovej povinnosti:

- v daňovej rekapitulácii sa na riadku platnom pre prenesenú daňovú povinnosť tlačí pri sadzbe DPH text "Režim PDP",

- na doklade sa automaticky zobrazí text "Režim prenesenia daňovej povinnosti - daň odvedie zákazník." - na zostave nie je potrebné mať nastavený parameter TextExemptSuppl = 4 (hodnota parametra sa v tomto prípade ignoruje), ignorujú sa aj dodatky pre typy daní s PDP, zadané v parametroch mandanta.

Príklad: Zákazníkovi (platcovi DPH) dodáme 20 mobilov za 6000 eur a 5 monitorov za 600 eur bez DPH. Zákazník zaplatí v hotovosti zálohu vo výške 5% objemu zákazky.

Predaj mobilov nad 5000 eur podlieha režimu prenesenia daňovej povinnosti, predaj mobilov je tuzemské plnenie s DPH.

Predaj:

1. Vystavíme zákazku - Typ dane = "TU", v hlavičke bude začiarknutý príznak DPH.

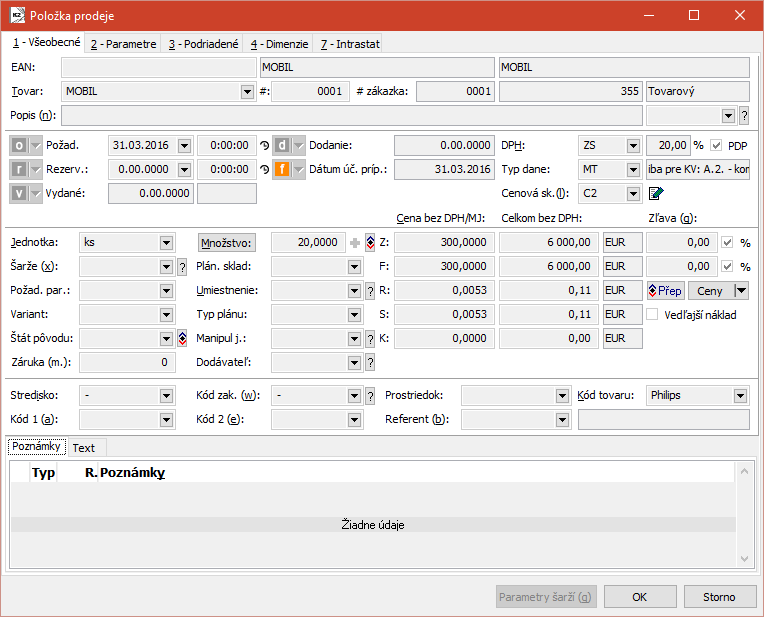

Na zákazku vložíme 2 položky - vyberieme kartu tovaru, zadáme množstvo, cenu, a pod. Na položke "Mobil" zadáme Typ dane = "MT" (Prenesená daňová povinnosť) - na položke sa automaticky začiarkne príznak PDP.

Obr.: Položka zákazky "Mobil"

Po zadaní obidvoch položiek je celková čiastka zákazky Bez DPH = 6600 eur, DPH = 120 eur (DPH je vyčíslené iba pre položku monitor).

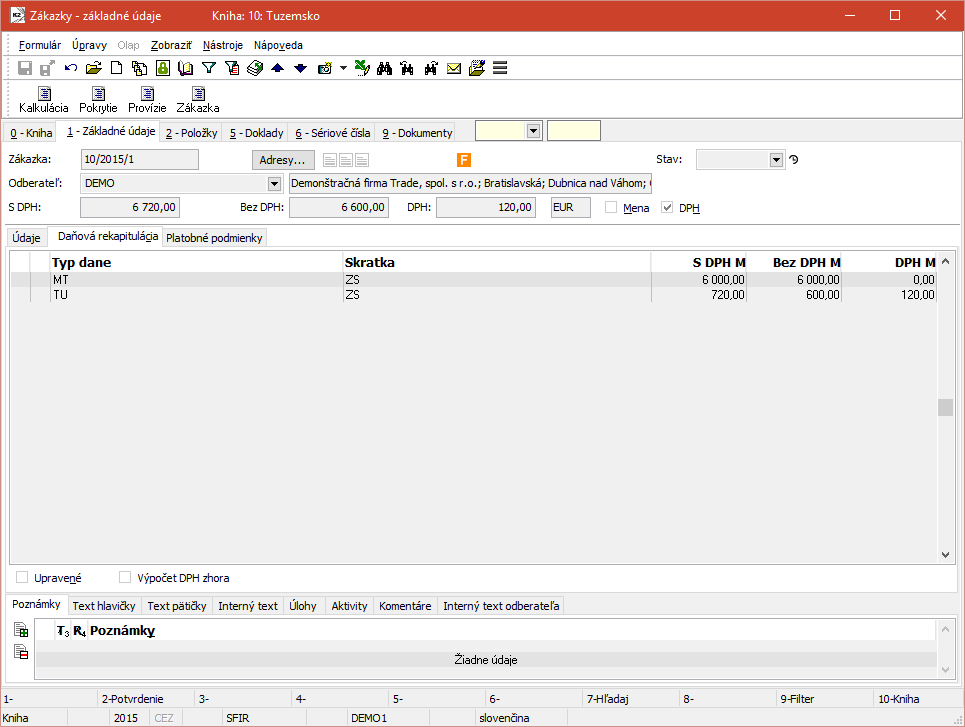

Obr.: Zákazka - 1. strana, záložka Daňová rekapitulácia

2. Na 2. strane zákazky vystavíme zálohu pomocou tlačidla Nová záloha k zákazke %, vo formulári zadáme percento čiastky "5". Vytvorí sa záloha - v hlavičke je Typ dane = "TU" a je začiarknutý príznak DPH (podľa hlavičky zákazky). Na zálohe sú 2 položky:

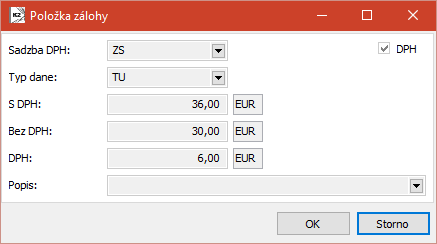

- položka s Typom dane = "TU", základnou sadzbou DPH, na položke je začiarknutý príznak DPH, čiastka zodpovedá 5% čiastky za monitory,

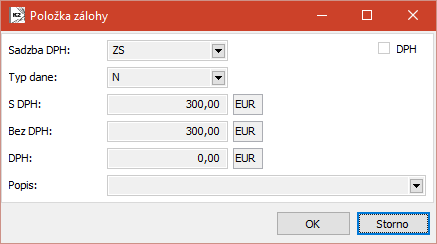

- položka s Typom dane = "N", základnou sadzbou DPH, na položke nie je začiarknutý príznak DPH, čiastka zodpovedá 5% čiastky za mobily.

Obr.: Položka zálohy s DPH

Obr.: Položka zálohy bez DPH

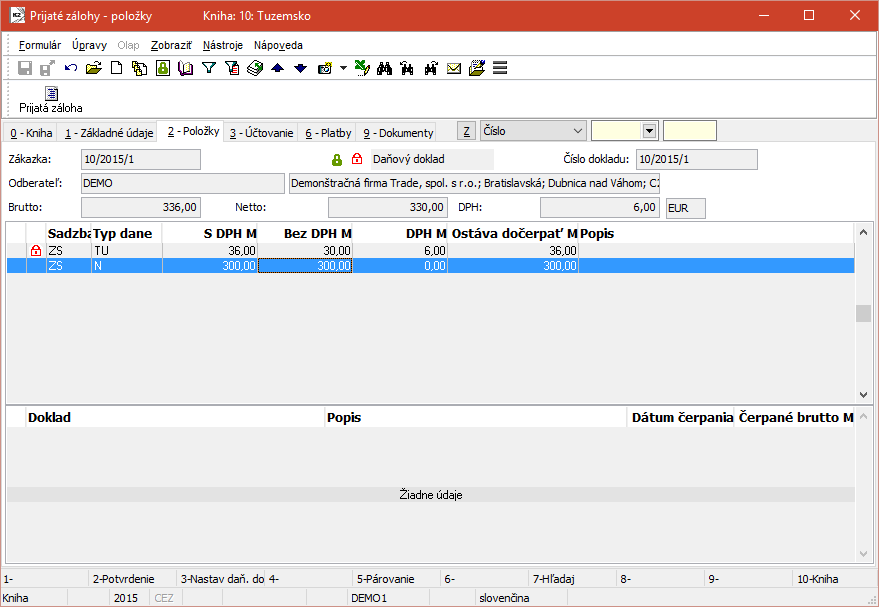

3. Zálohu potvrdíme a uskutočníme platbu pokladnicou. Po zaplatení prepneme zálohu do stavu daňový doklad (pokiaľ sa neprepne automaticky). Na 2. strane zálohy je v stave daňový doklad iba položka s typom dane "TU" (so začiarknutým príznakom DPH).

Obr.: Prijatá záloha - daňový doklad - 2. strana

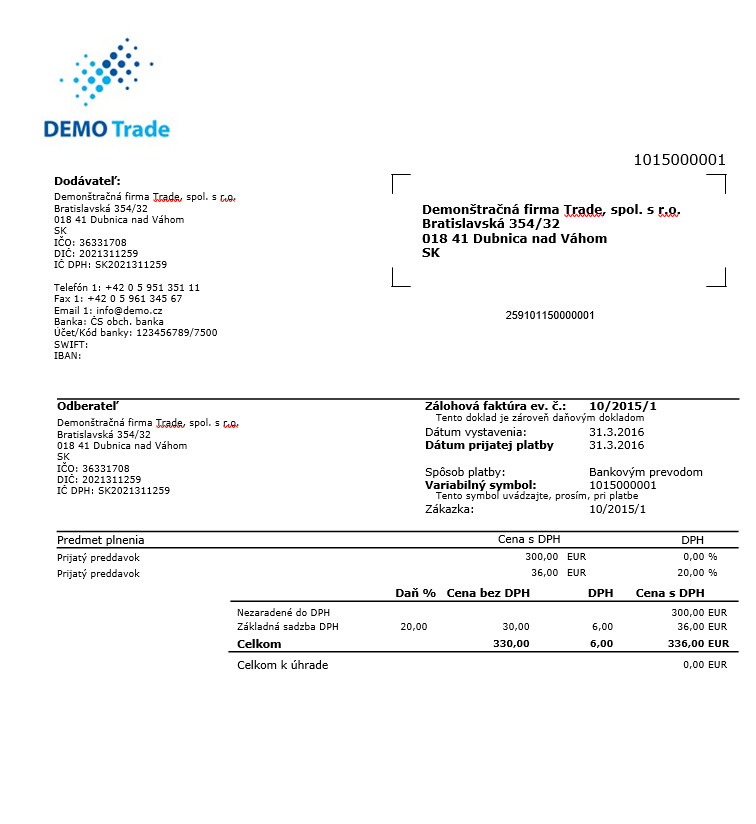

4. Vytlačíme zostavu Záloha prijatá. Pri položke, ktorá nie je v stave daňový doklad, sa zobrazí iba čiastka S DPH.

Obr.: Zostava Záloha prijatá (daňový doklad)

5. Záloha v Priznaní k DPH - do priznania vstúpi iba položka zálohy v stave daňový doklad:

- r. 1: Základ dane = 30 eur, Daň na výstupe = 6 eur.

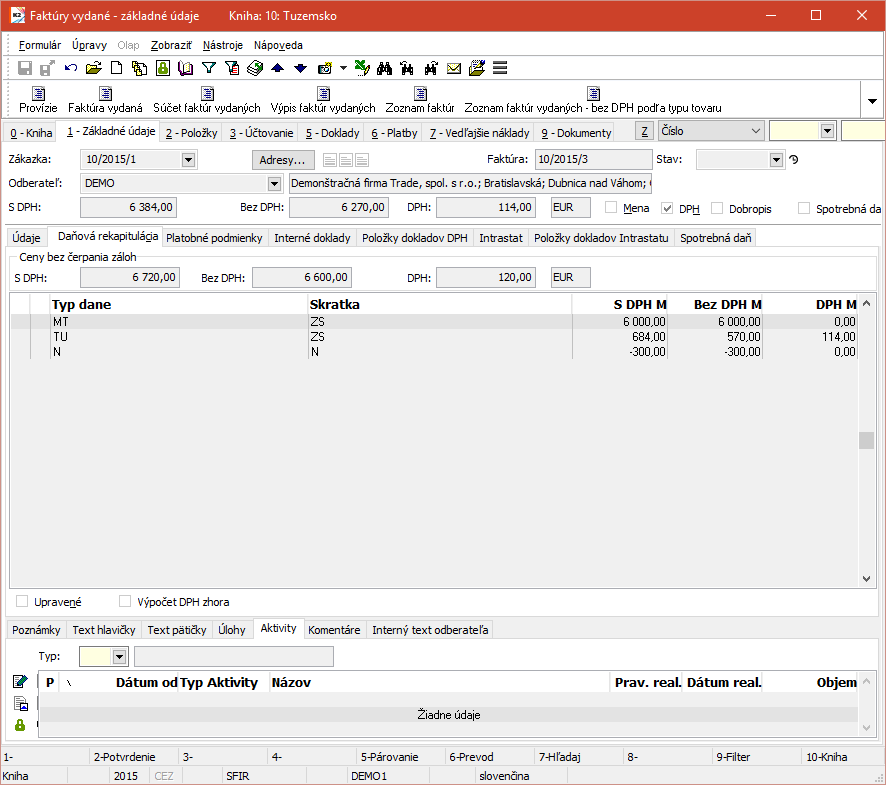

6. Po dodaní tovaru vystavíme k zákazke faktúru a vykonáme čerpanie zálohy k zákazke. V daňovej rekapitulácii faktúry budú 3 riadky - na riadku s typom dane "TU" je začiarknutý príznak DPH a je uvedená čiastka DPH, na ďalších riadkoch DPH nie je.

Obr.: Faktúra vydaná - 1. strana - záložka Daňová rekapitulácia (po čerpaní zálohy)

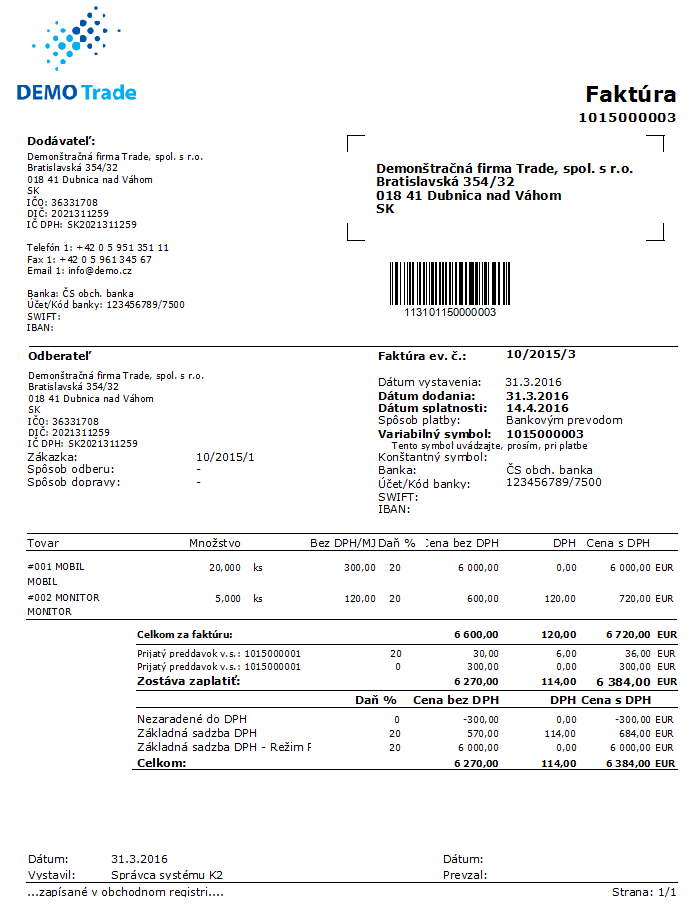

7. Faktúru potvrdíme a vytlačíme. V daňovej rekapitulácii sa na riadku platnom pre prenesenú daňovú povinnosť zobrazí pri sadzbe DPH text "Režim PDP", na doklade sa automaticky zobrazí text "Režim prenesenia daňovej povinnosti - daň odvedie zákazník."

Obr.: Tlač faktúry vydanej

8. Faktúra vydaná v Priznaní k DPH:

- r. 1: Základ dane = 570 eur Daň na výstupe = 114 eur,

Hodnota 6000 - režim prenesenie daňovej povinnosti (PDP) nejde do priznania k DPH, ide do A.2 kontrolného výkazu

Nákup:

Postup pre vytvorenie faktúry s položkami s DPH a s položkami prenesenia daňovej povinnosti bez DPH na jednej faktúre je rovnaký s príkladom pre predaj s tým rozdielom, že pri položkách PDP sa vytvára samozdanenie.

1. Záloha bola prijatá pred nadobudnutím účinnosti zmeny, plnenie na vybraný tovar bolo poskytnuté po tomto dátume,. základ dane presiahol 5000, eur:

Záloha bude daňová. Režim prenesenia daňovej povinnosti sa uplatní iba na rozdiel medzi základom dane plnenia a zaplatenej zálohy. V IS K2 sa vytvoria doklady:

- Záloha v stave daňový doklad,

- 1. faktúra - tuzemské plnenie s DPH vo výške zaplatenej zálohy, na faktúre sa bude čerpať daňová záloha,

- 2. faktúra - režim prenesenia daňovej povinnosti na rozdiel medzi základom dane plnenia a zálohy.

Ďalšie varianty sa týkajú zálohy zaplatené po nadobudnutí účinnosti zmeny.

2. Rozsah zákazky na vybraný tovar bol stanovený na čiastku presahujúcu 5000 eur, skutočný rozsah plnenia presiahol 5000 eur:

Záloha bude nedaňová, režim prenesenia daňovej povinnosti sa uplatní na plnenie vybraného tovaru. V IS K2 sa vytvoria doklady:

- Záloha nedaňová (Typ dane = "N"),

- Faktúra - režim prenesenia daňovej povinnosti na plnenie vybraného tovaru, na faktúre sa bude čerpať nedaňová záloha.

3. Rozsah zákazky na vybraný tovar bol stanovený na čiastku presahujúcu 5000 eur, skutočný rozsah plnenia potom neprekročil čiastku 5000 eur:

Záloha bude nedaňová. Režim prenesenia daňovej povinnosti sa v tomto prípade neuplatní. V IS K2 sa vytvoria doklady:

- Záloha nedaňová (Typ dane = "N"),

- Faktúra - tuzemské plnenie s DPH, na faktúre sa bude čerpať nedaňová záloha.

4. Rozsah zákazky na vybraný tovar bol stanovený na čiastku nižšiu 5000 eur, skutočný rozsah plnenia potom prekročil čiastku 5000, eur:

Záloha bude daňová. Režim prenesenia daňovej povinnosti sa uplatní iba na rozdiel medzi základom dane plnenia a zaplatenej zálohy. V IS K2 sa vytvoria doklady:

- Záloha v stave daňový doklad,

- 1. faktúra - tuzemské plnenie s DPH vo výške zaplatenej zálohy, na faktúre sa bude čerpať daňová záloha,

- 2. faktúra - režim prenesenia daňovej povinnosti na rozdiel medzi základom dane plnenia a zálohy.

Nastavenie modulu DPH

Číselníky - DPH

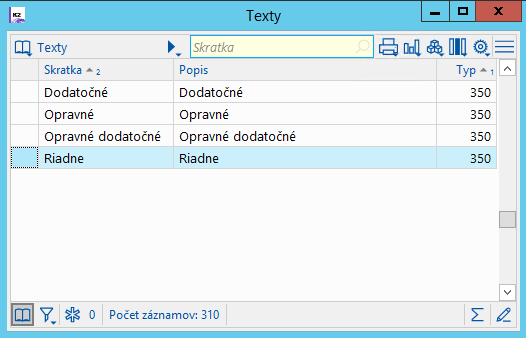

Typ priznania k dani z pridanej hodnoty. Do dokladu DPH sa vloží automaticky podľa zvoleného výpočtu.

Obr.: Číselník Typ priznania

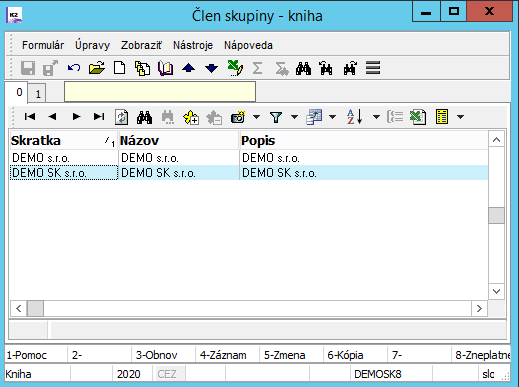

Číselník Člen skupiny sa využíva iba v prípadoch, kedy:

- V rámci jedného mandanta v IS K2 obstaráva doklady viacerých subjektov, ktorí podávajú Priznanie k DPH samostatne.

- Subjekt podáva priznanie za skupinu.

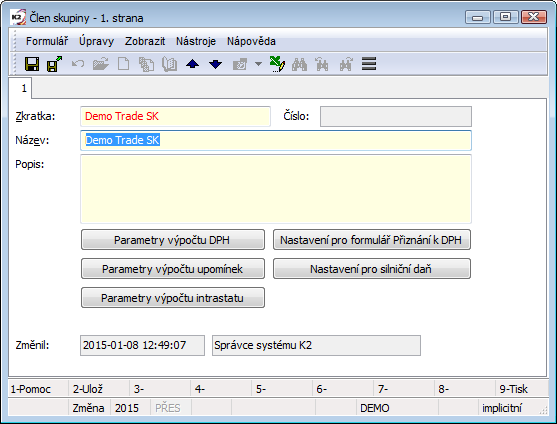

Obr.: Číselník Člen skupiny

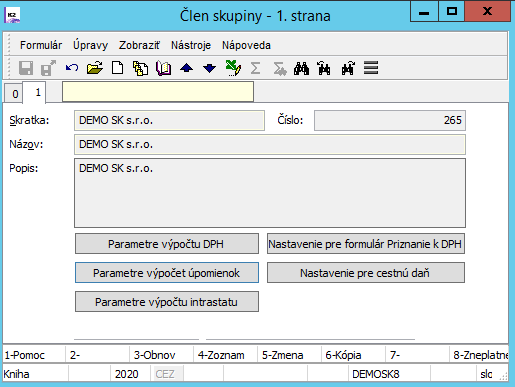

Obr.: Číselník Člen skupiny – 1. strana

Popis polí:

Skratka |

Skratka člena skupiny. |

Názov |

Názov člena skupiny. |

Popis |

Ľubovoľný popis. |

Pre každého člena skupiny je možné definovať Parametre výpočtu DPH a Nastavenie pre Priznanie k DPH. Bližší popis je v kapitole Nastavenie parametrov.

Nastavenie pre vytváranie dokladov samovymerania

Doklady samovymerania sa vytvárajú v prípade, kedy nakupujeme tovar / služby bez DPH a následne ich zdaňujeme v rámci svojho priznania k DPH (na vstupe, výstupe). Používa sa napr. pri obstaraní tovaru a služieb z EÚ alebo pri nákupe v režime prenesenia daňovej povinnosti.

Pri potvrdení faktúry prijatej, ostatného záväzku, prípadne pokladničného alebo interného dokladu s príslušným typom dane sa v IS K2 vytvorí automaticky doklad samovymerania (interný doklad), na ktorom je vyčíslené DPH. Tento doklad slúži jednak k zaúčtovaniu DPH, jednak vstupuje do výpočtu Priznania k DPH.

V nasledujúcich kapitolách je popísané nastavenie knihy interných dokladov, v ktorých sa vytvárajú doklady samovymerania, a nastavenie parametrov pre vytváranie dokladov samovymerania.

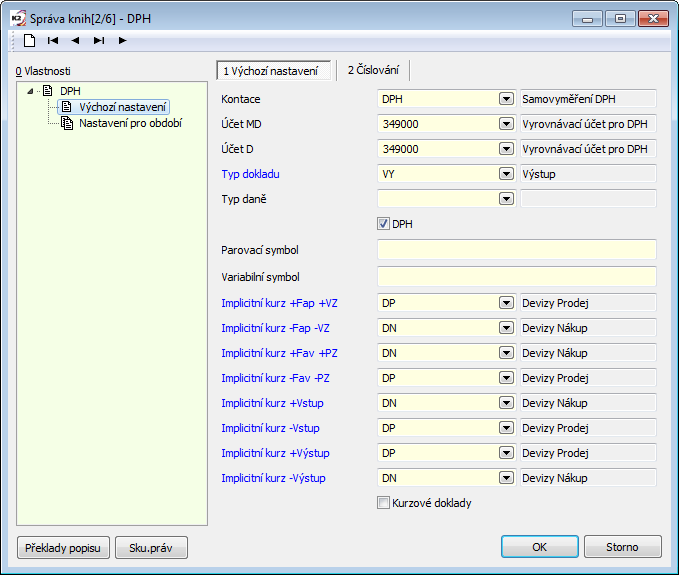

Vytvoríme knihu interných dokladov, v ktorej sa budú vytvárať doklady samovymerania.

Obr.: Nastavenie knihy interných dokladov - samovymeranie DPH

Popis vybraných polí:

Kontácia |

Kontácia pre zaúčtovanie samovymerania DPH (v kontácii je nastavené iba účtovanie DPH). |

Účet MD |

Vyrovnávací účet pre DPH - napr. "349000". |

Účet D |

Vyrovnávací účet pre DPH - napr. "349000". |

Typ dokladu |

Nastavíme "VY" - Výstup. |

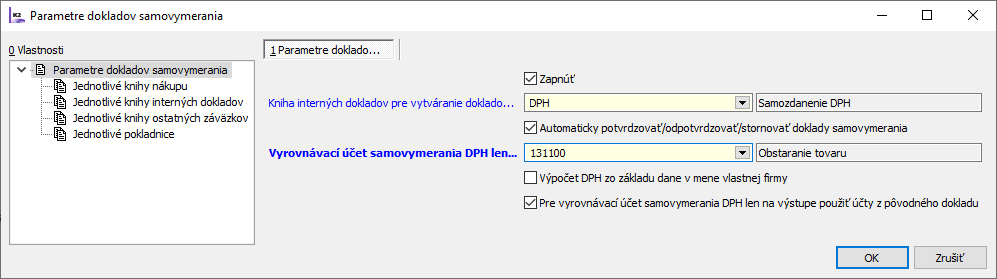

Parametre nastavíme spustením funkcie Parametre dokladov samovymerania zo stromového menu Účtovníctvo – DPH – Základné nastavenie.

Obr.: Formulár Parametre dokladov samovymerania

Funkciu aktivujeme začiarknutím poľa Zapnúť.

Pokiaľ budeme evidovať doklady samovymerania v jednej knihe, nastavíme nasledujúce parametre:

Kniha interných dokladov pre vytváranie dokladov samovymerania |

Kniha, v ktorej sa budú vytvárať iba doklady samovymerania. |

Vyrovnávací účet samovymerania DPH iba na výstupe |

Účet, ktorý sa doplní do dokladu samovymerania v prípade, že sa DPH vykazuje iba na výstupe. |

Automaticky potvrdzovať/ odpotvrdzovať/stornovať DF |

Začiarknuté pole vykoná pri potvrdení faktúry prijatej, ostatného záväzku, príp. pokladničného alebo interného dokladu automatické potvrdenie dokladu samovymerania. Začiarknuté pole vykoná pri odpotvrdení faktúry prijatej, ostatného záväzku, príp. pokladničného alebo interného dokladu automatické odpotvrdenie dokladu samovymerania. Pokiaľ je nezačiarknuté pole, dôjde pri odpotvrdení dokladu k zobrazeniu otázky: "K tomuto dokladu existuje potvrdený doklad samovymerania. Prajete si ho odpotvrdiť?" Začiarknuté pole vykoná pri storne faktúry prijatej, ostatného záväzku, príp. pokladničného alebo interného dokladu automatické storno dokladu samovymerania. Pokiaľ je nezačiarknuté pole, dôjde pri storne dokladu k zobrazeniu otázky: "K tomuto dokladu existuje nestornovaný doklad samovymerania. Prajete si ho stornovať?". |

Výpočet DPH zo základu dane v mene vlastnej firmy |

Voľba má vplyv na výpočet čiastky DPH v mene vlastnej firmy na doklade samovymerania: - Vypnuté: DPH = DPH v mene dokladu * Kurz |

Pokiaľ budeme evidovať doklady samovymerania k určitému typu dokladov vo viacerých knihách, nastavíme parametre pre jednotlivé knihy:

- Jednotlivé knihy nákupu - pre každú knihu nákupu definujeme knihu interných dokladov - samovymeranie,

- Jednotlivé knihy interných dokladov - pre každú knihu interných dokladov definujeme knihu interných dokladov - samovymeranie,

- Jednotlivé knihy ostatných záväzkov - pre každú knihu ostatných záväzkov definujeme knihu interných dokladov - samovymeranie,

- Jednotlivé pokladnice - pre každú pokladnicu definujeme knihu interných dokladov - samovymeranie.

Obr.: Formulár Parametre dokladov samovymerania - Jednotlivé knihy nákupu

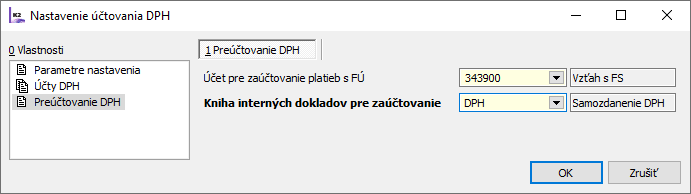

Nastavenie parametrov DPH

Pred prvým výpočtom je potrebné nastaviť:

- Parametre výpočtu DPH (tj. parametre ovplyvňujúce načítanie položiek do dokladu DPH),

- Nastavenie pre formulár Priznanie k DPH (tj. nastavenie hodnôt a parametrov a nastavenie parametrov pre vytvorenie ostatného záväzku / pohľadávky z DPH).

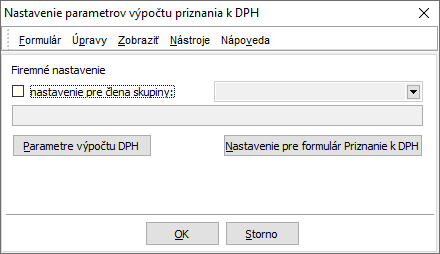

Oboje nastavíme vo funkcii Parametre DPH.

Vo vstupnom formulári funkcia Parametre DPH stisneme tlačidlo Parametre výpočtu DPH.

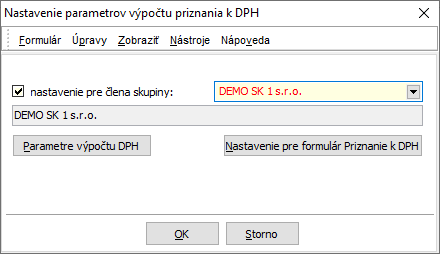

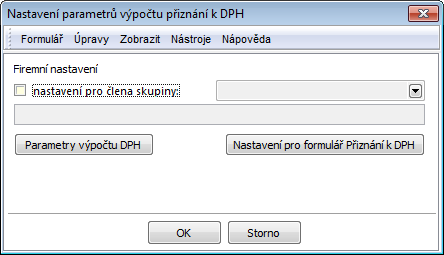

Obr.: Vstupný formulár funkcie Parametre DPH

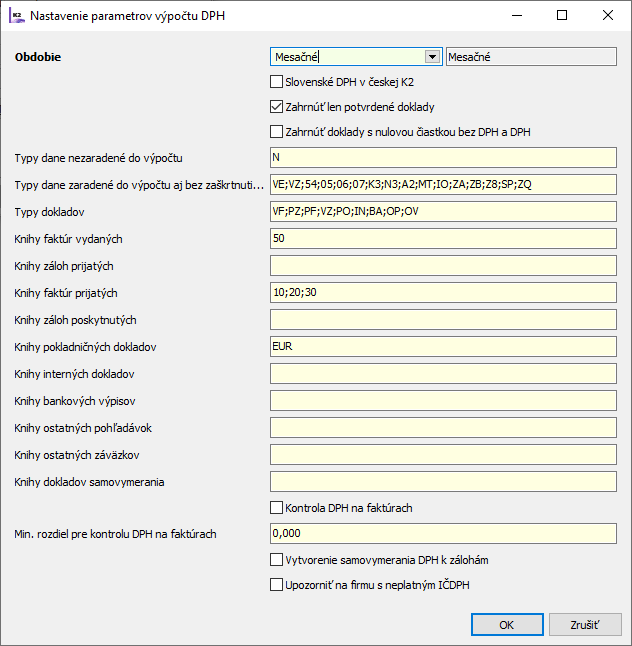

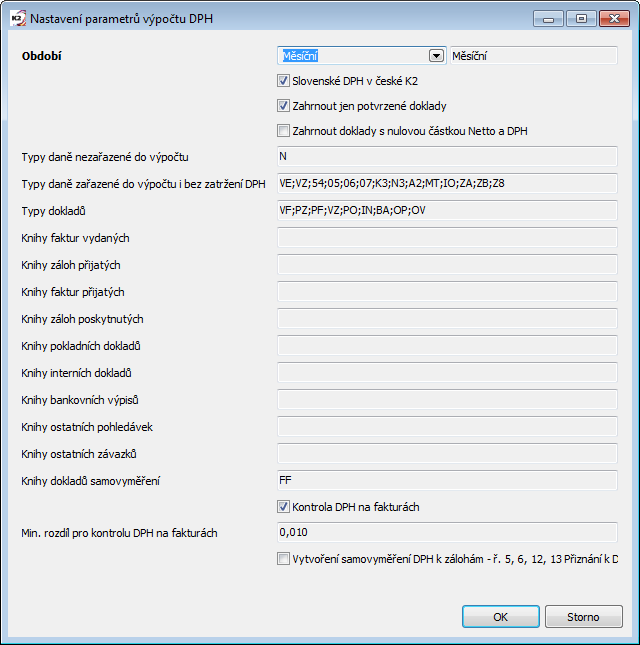

Zobrazí sa formulár s parametrami výpočtu.

Obr.: Formulár Nastavenie parametrov výpočtu DPH

Popis parametrov:

Obdobie |

Zdaňovacie obdobie. Implicitná hodnota je "Mesačné". |

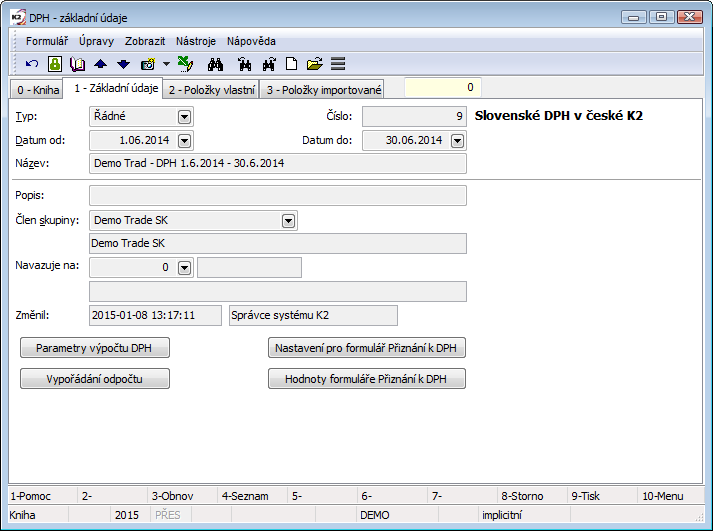

Slovenská DPH v českej K2 |

Pokiaľ má hodnotu "Áno", pri výpočte dokladu DPH sa čiastky načítajú v mene "EUR" a riadky priznania sa napočítajú podľa slovenskej legislatívy. |

Zahrnúť iba potvrdené doklady |

Pokiaľ má hodnotu "Áno", bude výpočet brať do úvahy iba potvrdené doklady. Pokiaľ má hodnotu "Nie", do spracovania sa zahrnú aj nepotvrdené doklady. Implicitnou hodnotou je "Áno". |

Zahrnúť doklady s nulovou čiastkou Netto a DPH |

Pokiaľ má hodnotu "Áno", zahrnú sa do spracovania aj doklady, kde čiastky Netto a DPH = 0. Implicitnou hodnotou je "Nie". |

Typy dane nezaradené do výpočtu |

Typy dane uvedené v tomto parametri sa nebudú zohľadňovať pri výpočte DPH. Implicitnou hodnotou je "N". |

Typy dane zaradené do výpočtu aj bez začiarknutia DPH |

Typy dane uvedené v tomto parametri sa budú zohľadňovať pri výpočte DPH aj v prípade, že sa jedná o doklad bez DPH. Implicitnou hodnotou je „VE;VZ;54;05;06;07;K3;N3;A2;MT;IO;ZA;ZB;Z8;SP;ZQ“. |

Typy dokladov |

Typy dokladov, zaradené do výpočtu. Implicitnou hodnotou je "VF;PZ;PF;VZ;PO;IN;BA;OP;OV". |

Knihy faktúr vydaných |

Knihy VF, zaradené do výpočtu (oddelené bodkočiarkou). Implicitne je parameter prázdny - spracujú sa VF zo všetkých kníh. |

Knihy záloh prijatých |

Knihy PZ, zaradené do výpočtu (oddelené bodkočiarkou). Implicitne je parameter prázdny - spracujú sa PZ zo všetkých kníh. |

Knihy faktúr prijatých |

Knihy PF, zaradené do výpočtu (oddelené bodkočiarkou). Implicitne je parameter prázdny - spracujú sa PF zo všetkých kníh. |

Knihy záloh poskytnutých |

Knihy VZ, zaradené do výpočtu (oddelené bodkočiarkou). Implicitne je parameter prázdny - spracujú sa VZ zo všetkých kníh. |

Knihy pokladničných dokladov |

Knihy PO, zaradené do výpočtu (oddelené bodkočiarkou). Implicitne je parameter prázdny - spracujú sa PO zo všetkých kníh. |

Knihy interných dokladov |

Knihy IN, zaradené do výpočtu (oddelené bodkočiarkou). Implicitne je parameter prázdny - spracujú sa IN zo všetkých kníh. |

Knihy bankových výpisov |

Knihy BV, zaradené do výpočtu (oddelené bodkočiarkou). Implicitne je parameter prázdny - spracujú sa BV zo všetkých kníh. |

Knihy ostatných pohľadávok |

Knihy OP, zaradené do výpočtu (oddelené bodkočiarkou). Implicitne je parameter prázdny - spracujú sa OP zo všetkých kníh. |

Knihy ostatných záväzkov |

Knihy OV, zaradené do výpočtu (oddelené bodkočiarkou). Implicitne je parameter prázdny - spracujú sa OV zo všetkých kníh. |

Knihy daňových dokladov |

Knihy, v ktorých vznikajú daňové faktúry ku skutočným prijatým faktúram. Implicitne je parameter prázdny - nespracujú sa žiadne doklady. Pokiaľ je kníh viac, oddelia sa bodkočiarkou. Pozn.: Pre samovymeranie DPH internými dokladmi sa parameter nevyužíva. |

Kontrola DPH na faktúrach |

Pokiaľ má hodnotu "Áno", kontroluje sa zhoda DPH v hlavičke dokladu s položkami cenovej rekapitulácie. Implicitnou hodnotou je "Áno". |

Min. rozdiel pre kontrolu DPH na faktúrach |

Minimálny rozdiel pre parameter Kontrola DPH na faktúrach. Implicitnou hodnotou je "0,01". |

|

|

Upozorniť na firmu s neplatným IČ DPH |

Pokiaľ má hodnotu "Áno", v protokole výpočtu DPH sa zobrazí zoznam dodávateľov / odberateľov, ktorí sú uvedení na doklade DPH a majú neplatné IČDPH (na karte Dod./Odb. je v poli Overenie IČDPH krížik). |

Pri uložení Parametrov výpočtu DPH vždy prebehne kontrola, či v parametroch nie sú zadané chybné údaje (napr. neexistujúce typy dokladov, knihy, typy daní). Pokiaľ sa zobrazí chybové hlásenie, môžeme ho vytlačiť pomocou zostavy Výpis chybových hlásení (po spustení zostavy vyberieme chybový súbor "ERR10053").

Pokiaľ budeme v rámci jedného mandanta vykonávať výpočet DPH pre rôzne subjekty, tieto subjekty musíme mať zadané v číselníku Člen skupiny a pre každého člena nastavíme parametre zvlášť. Vo vstupnom formulári funkcie Parametre DPH začiarkneme pole Nastavenie pre člena skupiny a vyberieme člena skupiny. Po stlačení tlačidla Parametre výpočtu DPH sa zobrazia parametre výpočtu vybraného člena skupiny.

Obr.: Vstupný formulár funkcie Parametre DPH s vybraným členom skupiny

Vo vstupnom formulári funkcie Parametre DPH stlačíme tlačidlo Nastavenie pre formulár Priznanie k DPH.

Obr.: Vstupný formulár funkcie Parametre DPH

Zobrazí sa formulár, v ktorom nastavíme hodnoty pre výpočet Priznania k dani z pridanej hodnoty. Pri prvom spustení funkcie sa niektoré polia vyplnia podľa Parametrov mandanta (názov, IČDPH, DIČ, adresa a telefón firmy) a Parametrov užívateľa (meno a telefón).

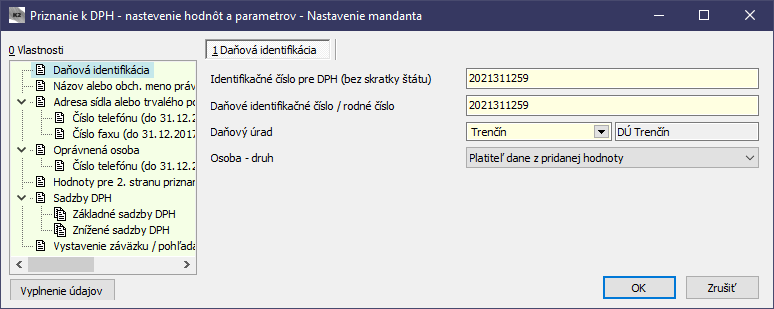

Obr.: Formulár Priznanie k DPH - nastavenie hodnôt a parametrov

Popis polí:

Identifikačné číslo |

Uvádza sa číselná hodnota IČDPH bez kódu štátu. Pre export do xml desaťmiestne číslo. |

Daňové identifikačné číslo / Rodné číslo |

DIČ subjektu alebo rodné číslo. Pre export do xml desaťmiestne číslo. |

Daňový úrad |

Výber miestne príslušného daňového úradu z číselníka. |

Osoba - druh |

Označenie typu platcu. |

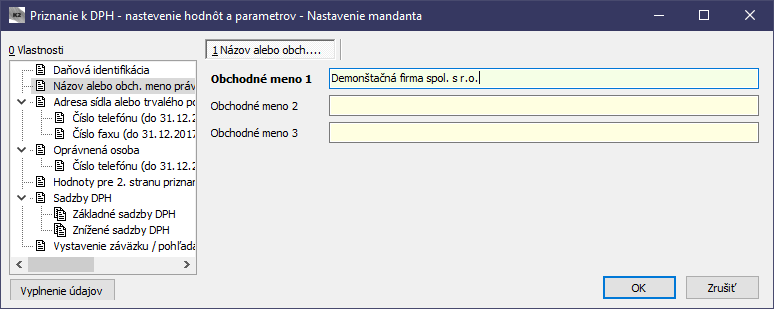

Obr.: Formulár Priznanie k DPH - nastavenie hodnôt a parametrov - obchodné meno

Obchodné meno 1, 2, 3 |

Uvedie sa obchodné meno právnickej alebo fyzickej osoby. Jednotlivé riadky zodpovedajú riadkom na tlačive daňového priznania, resp. v XML formáte. Max. 37 znakov pre každý riadok. |

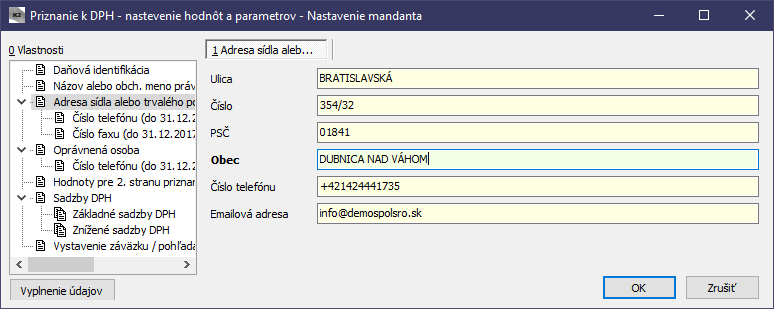

Obr.: Formulár Priznanie k DPH - nastavenie hodnôt a parametrov - adresa sídla alebo trvalého pobytu

Ulica |

Ulica sídla/trvalého pobytu. Pre export do xml 28 znakov. |

|

Číslo |

Číslo sídla/trvalého pobytu. Pre export do xml 8 znakov. |

|

PSČ |

PSČ sídla/trvalého pobytu bez medzier. Pre export do xml 5 znakov. |

|

Obec |

Obec sídla/trvalého pobytu. Pre export do xml 31 znakov. |

|

Číslo telefónu |

Telefónne číslo. Pre export do xml 13 znakov. |

|

Emailová adresa |

Emailová adresa. Pre export do xml 200 znakov. |

|

Číslo telefónu, číslo faxu

|

Číslo telefónu a faxu boli využívané pre staršie priznania DPH (do 31.12.2017) Predvoľba telefónneho/faxového čísla začínajúca nulou. Pre export do xml 4 znaky. Telefónne/faxové číslo bez predvoľby, pre export do xml 8 znakov. |

|

|

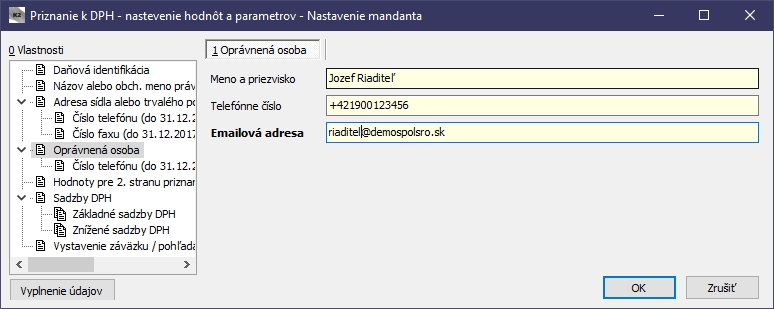

Obr.: Formulár Priznanie k DPH - nastavenie hodnôt a parametrov - oprávnená osoba firmy alebo zástupca

Meno a priezvisko |

Meno a priezvisko oprávnenej osoby, pre export do xml 37 znakov. |

Číslo telefónu |

Telefónne číslo. Pre export do xml 13 znakov. |

Emailová adresa |

Emailová adresa. Pre export do xml 200 znakov. |

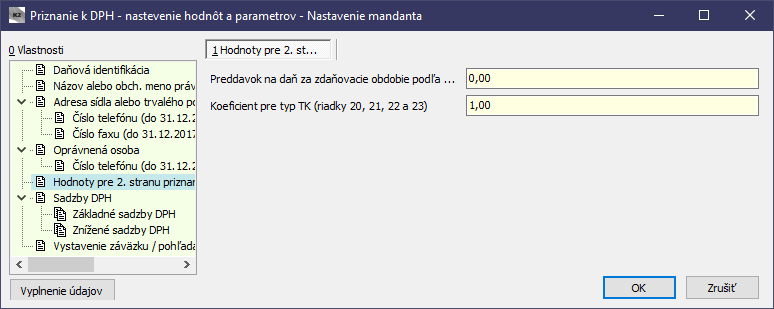

Obr.: Formulár Priznanie k DPH - nastavenie hodnôt a parametrov - hodnoty pre 2. stranu priznania

Koeficient pre typ TK |

Vstupný údaj Koeficient. Implicitná hodnota je 0. |

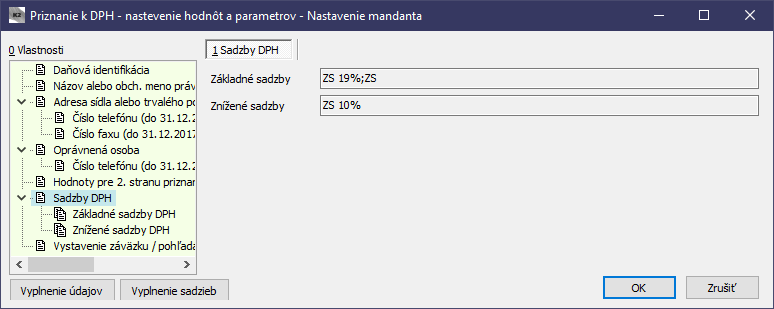

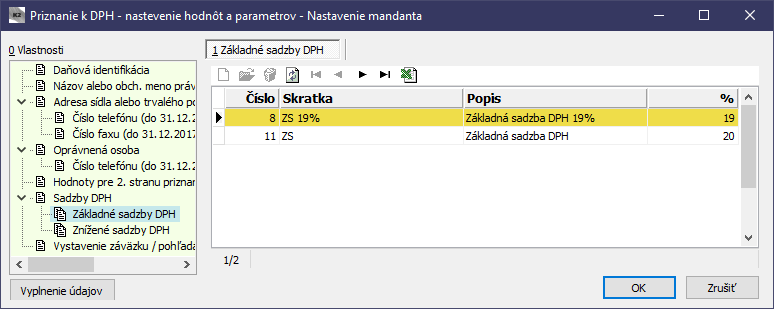

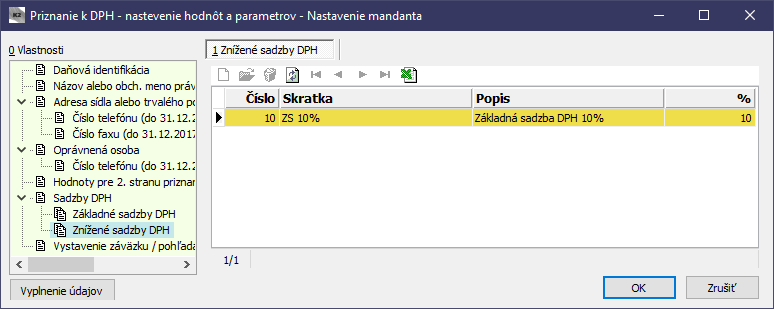

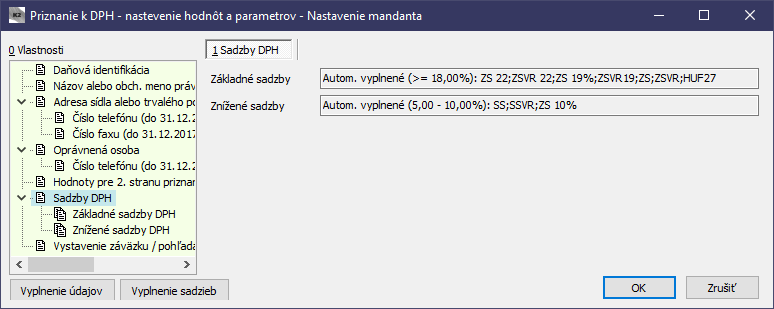

Obr.: Formulár Priznanie k DPH - nastavenie hodnôt a parametrov - zoznam sadzieb DPH pre výpočet

Základné sadzby |

Skratky sadzieb dane, ktoré sa budú načítať v Priznaní k DPH do riadkov so základnou sadzbou dane. Zoznam je len na čítanie, samotné sadzby sa zadávajú do zoznamu v časti "Základné sadzby DPH". |

Znížené sadzby |

Skratky sadzieb dane, ktoré sa budú načítať v Priznaní k DPH do riadkov so zníženou sadzbou dane. Zoznam je len na čítanie, samotné sadzby sa zadávajú do zoznamu v časti "Znížené sadzby DPH". |

Obr.: Formulár Priznania k DPH - nastavenie hodnôt a parametrov - zadávanie sadzieb DPH

Pri prvom spustení sa automaticky do zoznamov načítajú sadzby DPH. Pre základnú sadzbu všetky, ktoré majú percento dane vyššie alebo rovné 18%. Pre zníženú sadzbu všetky, ktoré majú percento dane v rozsahu 5% - 10% vrátane. Túto funkciu možno vyvolať tlačidlom "Vyplnenie sadzieb", ktoré sa sprístupní, keď klikneme na vetvu "Sadzby DPH" v strome. Táto funkcia sa zavolá aj vtedy, ak je zoznam "Základné sadzby DPH" alebo "Znížené sadzby DPH" prázdny a klikneme na vetvu "Sadzby DPH" v strome.

Obr.: Formulár Priznania k DPH - nastavenie hodnôt a parametrov - automatické vyplnenie sadzieb DPH

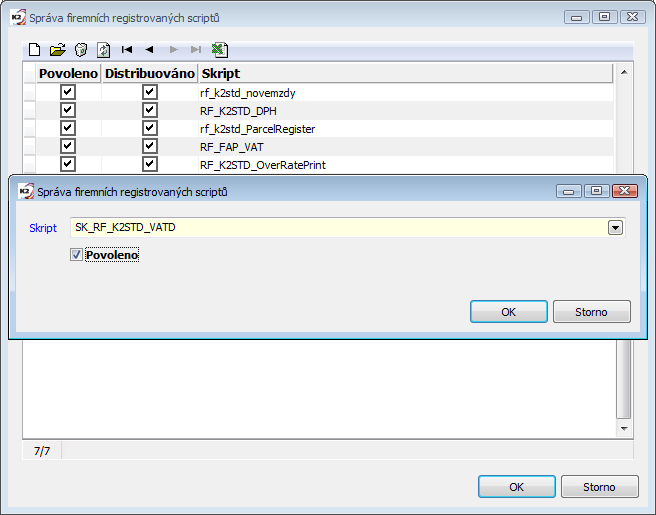

Číslo procesu: UCT005 |

Id. číslo skriptu: FUCT060 |

Súbor: VATD_Init.PAS |

Popis skriptu: Skript, ktorý naplní základné a znížené sadzby do formulára Nastavenie pre parametre Priznanie k DPH. Naplní parameter Typy dane nezaradené do výpočtu, Typy dane zaradené do výpočtu aj bez začiarknutia DPH a Typy dokladov vo formulári Parametre výpočtu DPH. |

||

Adresa v strome: [Účtovníctvo] [DPH] [Základné nastavenie] |

||

Parametre skriptu:

Bez parametrov. |

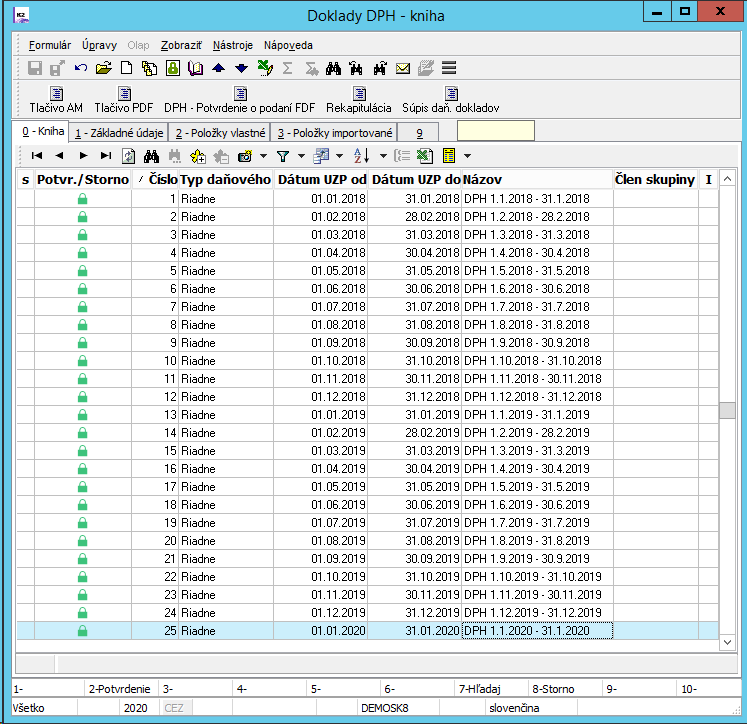

Doklady DPH

Kniha DPH

V knihe DPH sa zobrazujú všetky doklady, tj. riadne, opravné a dodatočné priznania - vlastnej firmy aj členov skupiny.

Doklady DPH sa číslujú bez ohľadu na obdobie alebo typ priznania.

Obr.: Kniha DPH

Bitmapa ![]() v stĺpci I znamená, že doklad bol importovaný do IS K2.

v stĺpci I znamená, že doklad bol importovaný do IS K2.

Do stĺpcov je možné pridať Výsledok DPH, v ktorom sa zobrazuje daňová povinnosť (kladná čiastka) alebo nadmerný odpočet (záporná čiastka).

Doklad DPH

Nový doklad DPH v IS K2 vznikne:

- Spustením funkcie pre výpočet riadneho (Ctrl+F3), opravného (Ctrl+F4), dodatočného priznania (Ctrl+F5) alebo opravného dodatočného priznania (Ctrl+F8) (na Slovensku sa nepoužíva),

- Importom (funkcia Import dokladu).

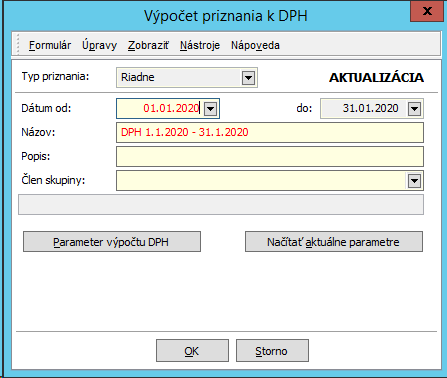

Doklad DPH je možné zmeniť:

- Spustením funkcie pre aktualizáciu (Ctrl+F6),

- Importom (funkcia Aktualizácia dokladu).

Na 1. strane sú základne údaje, ktoré slúžia k identifikácii dokladu.

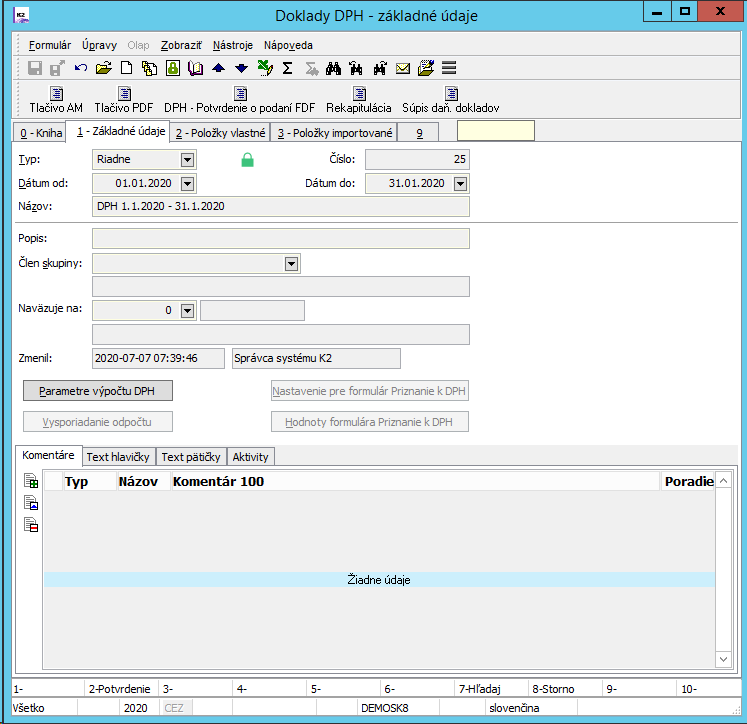

Obr.: Doklad DPH - 1. strana

Popis polí:

Typ |

Typ priznania k DPH. |

Číslo |

Interné číslo dokladu. |

Dátum od |

Začiatok obdobia pre spracovanie. |

Dátum do |

Koniec obdobia pre spracovanie. |

Názov |

Názov dokladu. Pokiaľ ho nevyplníme, doplní sa automaticky pri uložení dokladu. |

Popis |

Ľubovoľný popis dokladu. |

Člen skupiny |

Člen skupiny. Vypĺňa sa iba v prípadoch, popísaných v kapitole Člen skupiny. |

Nadväzuje na |

Číslo dokladu DPH, na ktoré nadväzuje tento doklad. Je vyplnené v prípade opravného alebo dodatočného priznania k DPH. |

Po stlačení tlačidla Parametre výpočtu DPH sa zobrazia parametre výpočtu, podľa ktorých sa do položiek dokladu DPH načítali prvotné doklady.

Pokiaľ je doklad DPH nepotvrdený, je možné editovať hodnoty.

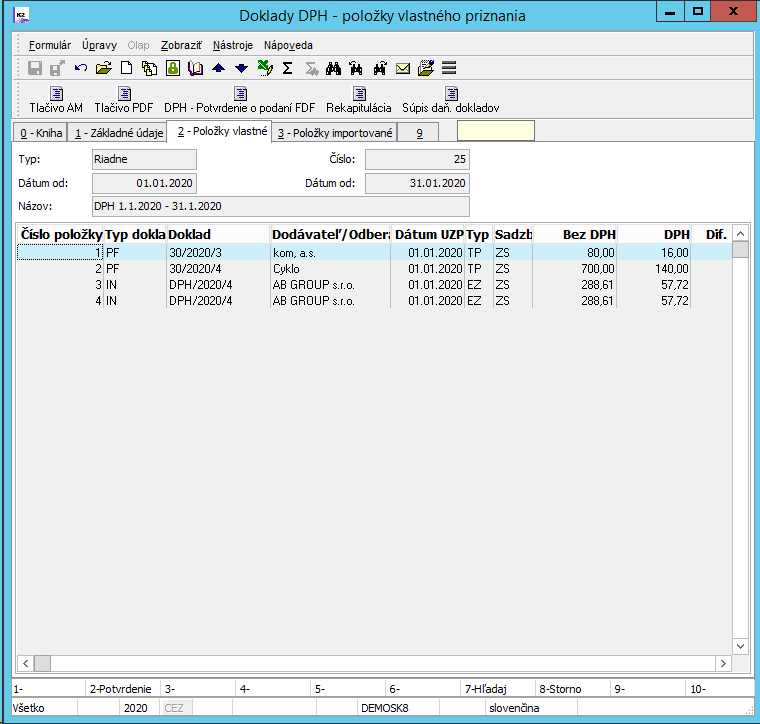

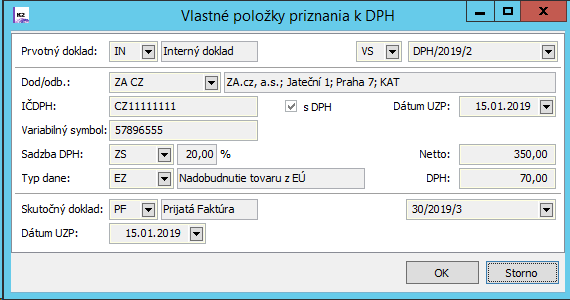

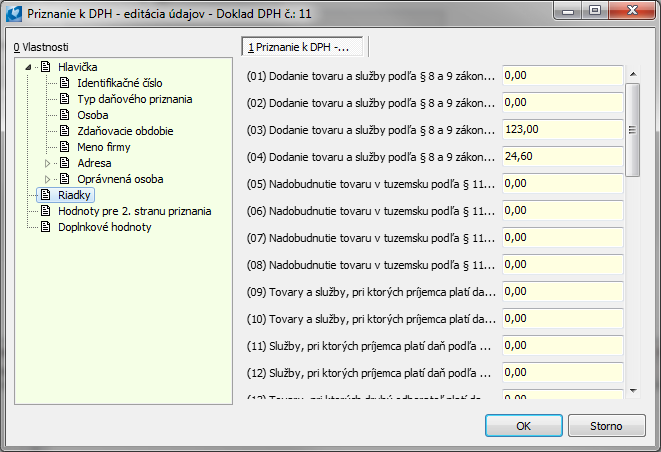

Na 2. strane dokladu DPH sú položky vlastného priznania, ktoré boli napočítané z prvotných dokladov. Pokiaľ je na prvotnom doklade viacero typov daní alebo viacero sadzieb DPH, rozpadá sa v doklade DPH prvotný doklad do viacerých položiek.

Obr.: Doklad DPH - 2. strana

Popis polí:

Prvotný doklad |

Typ a číslo prvotného dokladu. |

Dod/odb. |

Dodávateľ/Odberateľ. |

IČDPH |

IČDPH Dodávateľa/Odberateľa. Pokiaľ je na prvotnom doklade zadaná Fakturačná adresa a súčasne je začiarknuté pole IČDPH z adresáta, je tu uvedené IČDPH Dodávateľa/Odberateľa, uvedeného vo fakturačnej adrese. |

Variabilný symbol |

Pri VF, PF, PZ, VZ, IN je uvedený Variabilný symbol dokladu, pri PO je uvedené Prijaté od (pokiaľ je prázdne, tak Názov), pri BV je uvedený Názov. |

S DPH |

Príznak je začiarknutý, pokiaľ na PF, VF, IN, PO a BV je začiarknuté pole DPH, PZ a VZ je v stave Daňový doklad. |

Dátum UZP |

Pri VF, PF, PZ, VZ, Dátum UZP z hlavičky, pri PO, IN a BV Dátum UZP z položky. |

Sadzba DPH |

Sadzba DPH. |

Typ dane |

Typ dane. |

Bez DPH |

Čiastka bez DPH v mene mandanta. |

DPH |

Čiastka DPH v mene mandanta. |

Pokiaľ je na položke dokladu DPH uvedená tzv. „daňová“ faktúra (viď kapitola Zdanenie obstaraného tovaru z EÚ), sú na položke tiež informácie o skutočnej faktúre – Číslo dokladu a Dátum UZP.

Obr.: Doklad DPH - položka vlastného priznania - daňová a skutočná faktúra

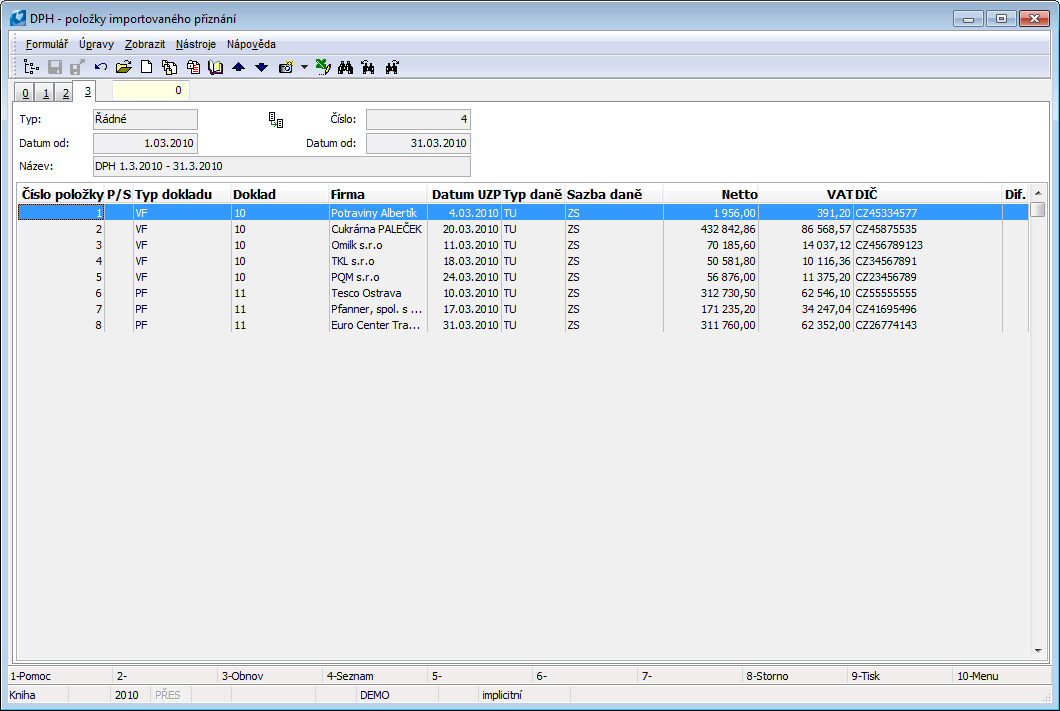

Na 3. strane dokladu DPH sú položky importovaného priznania, ktoré boli do IS K2 importované pomocou funkcie Import dokladu. Tieto položky obsahujú rovnaké informácie ako položky vlastného priznania. Rozdiel je v tom, že číslo prvotného dokladu a Dod/odb nemajú väzbu na doklad / číselník v IS K2.

Obr.: Doklad DPH - 3. strana

Funkcie nad dokladmi DPH

Ctrl+F3 |

Stlačením klávesu spustíme funkciu pre výpočet riadneho Priznania k DPH. Bližší popis je v kapitole Riadne priznanie. |

Ctrl+F4 |

Stlačením klávesu spustíme funkciu pre výpočet opravného Priznania k DPH. Bližší popis je v kapitole Opravné priznanie. |

Ctrl+F5 |

Stlačením klávesu spustíme funkciu pre výpočet dodatočného Priznania k DPH. Bližší popis je v kapitole Dodatočné priznanie. |

Ctrl+F6 |

Stlačením klávesu spustíme aktualizáciu Priznania k DPH. Bližší popis je v kapitole Aktualizácia priznania. |

Ctrl+F7 |

Stlačením klávesu spustíme funkciu pre výpočet opravného dodatočného Priznania k DPH. Platné pre českú legislatívu. |

Ctrl+F8 |

Stlačením klávesu spustíme funkciu pre výpočet opravného dodatočného Priznania k DPH. Bližší popis je v kapitole Opravné priznanie. (platné pre českú legislatívu) |

F8 |

Storno dokladu. Stornovaný doklad nemožno odstornovať ručne. Bližší popis je v kapitole Potvrdenie a storno. |

Ctrl+Enter |

Po stlačení klávesu na 2. strane na položke dokladu sa zobrazí prvotný doklad. |

Číslo procesu: UCT005 |

Id. číslo skriptu: FUCT071 |

Súbor: VatD_CreateOtherRelation.PAS |

Popis skriptu: Skript slúži k vytvoreniu ostatného záväzku (odvod DPH) alebo pohľadávky (nadmerný odpočet) k dokladu DPH. |

||

Adresa v strome: [Účtovníctvo] [DPH] [DPH] |

||

Parametre skriptu:

Other_LR_ForGroup - Nie Áno - vytvorí sa ostatný záväzok / pohľadávka za skupinu. |

Väzba dokladov DPH na prvotné doklady

Na prvotných dokladoch je možné zobraziť, na ktorých dokladoch DPH je zaradený daný doklad:

- Na faktúre, zálohe, ostatnej pohľadávke a ostatnom záväzku na 1. strane dokladu na záložke Položky dokladov DPH.

- Na pokladničnom a internom doklade a na bankovom výpise po stlačení tlačidla Zobraziť položky dokladov DPH na 2. strane dokladu.

Na prvotných dokladoch je možné pomocou poľa Doklad DPH filtrovať záznamy, ktoré sú (alebo nie sú) zaradené na dokladoch DPH. Na 0. strane je možné tiež zobraziť stĺpec s bitmapou. ![]() , ktorá znamená, že prvotný doklad je zaradený na doklade DPH.

, ktorá znamená, že prvotný doklad je zaradený na doklade DPH.

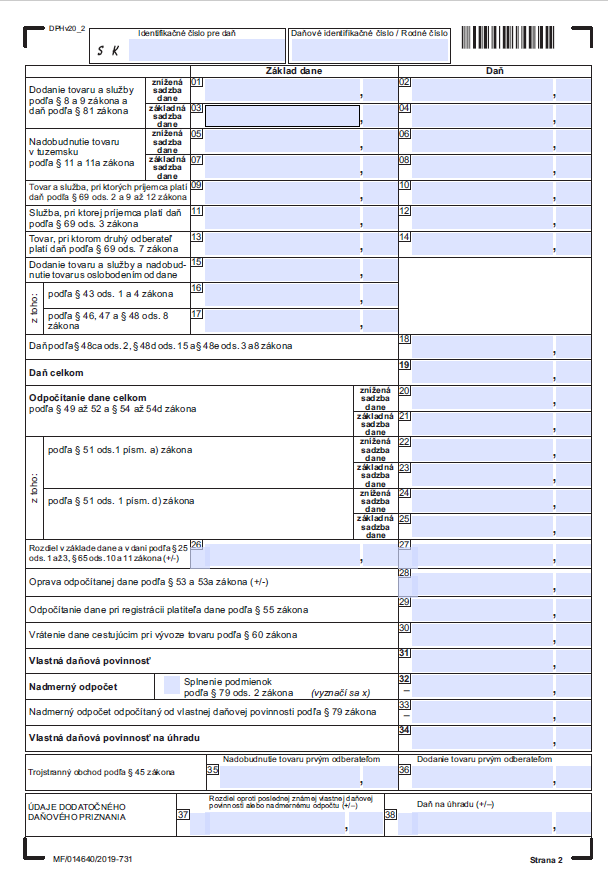

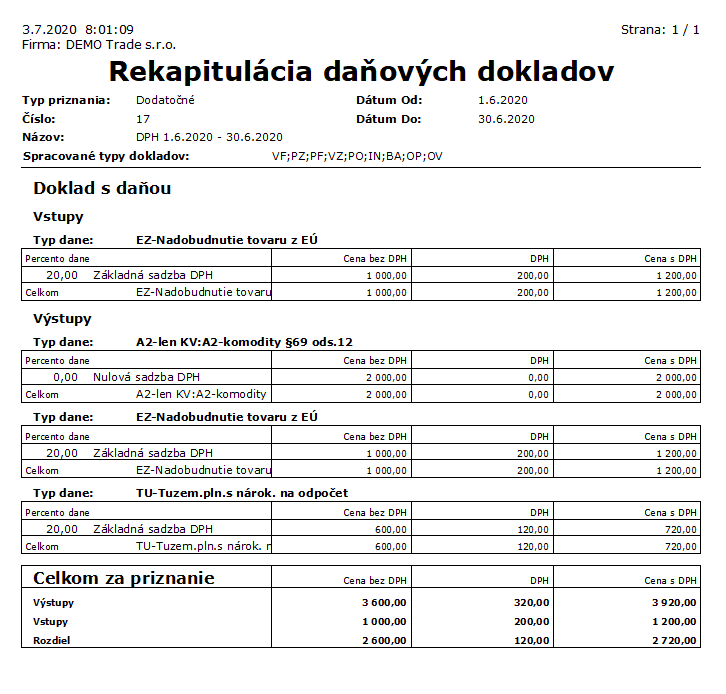

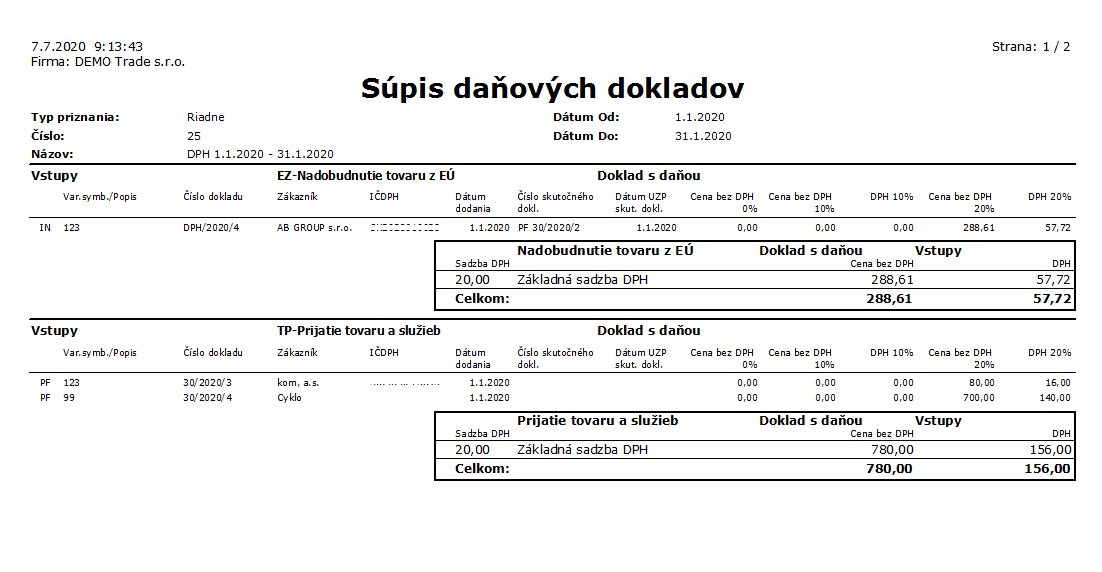

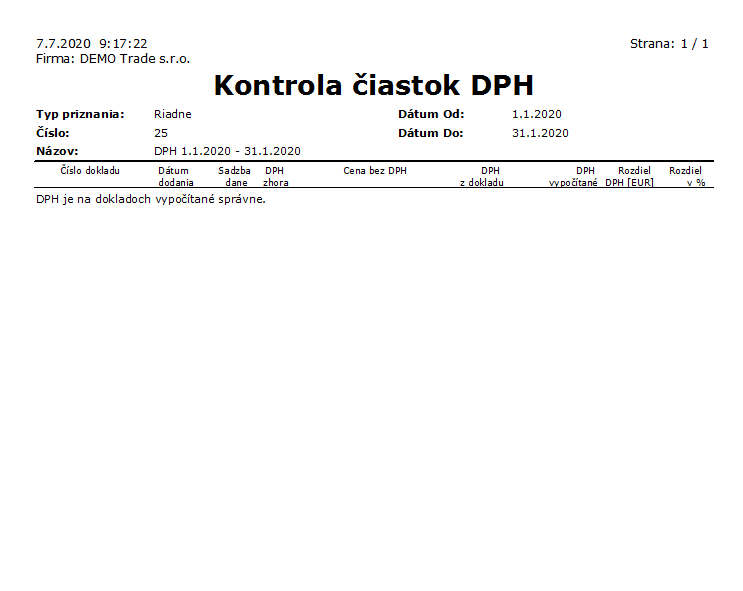

Priznanie k dani z pridanej hodnoty

V IS K2 je možné vystaviť riadne, opravné, dodatočné a Priznanie k dani z pridanej hodnoty. Zostavuje sa v knihe DPH.

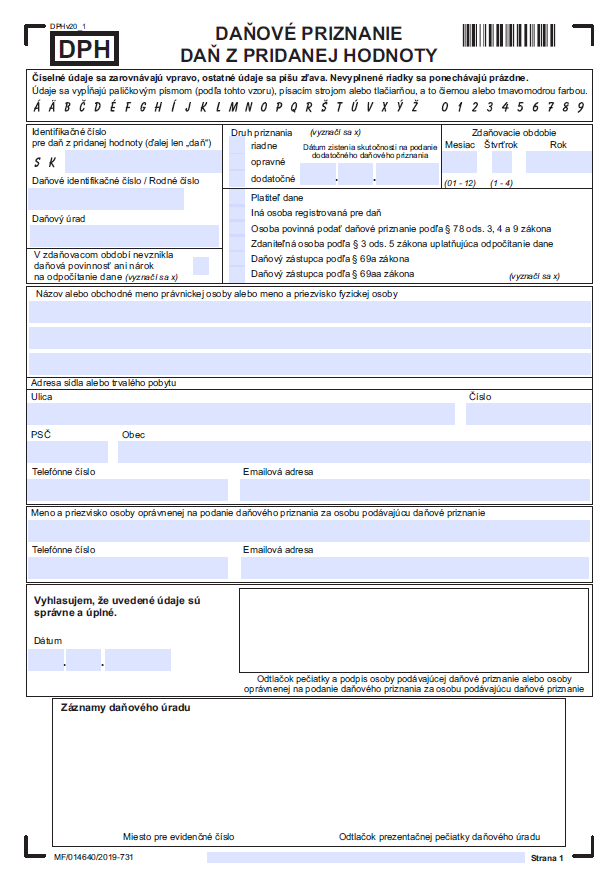

Pre odovzdanie Priznania k DPH finančnému úradu sa využije vyexportovaný súbor .xml, ktorý pripraví funkcia Priznanie k DPH - Export (VATD_ReturnValuesExport.PAS). Formulár priznania zobrazí tlačová zostava DPH - tlačivo AM (SK_VATD_FORM01.AM).

K Priznaniu k DPH je možné vytlačiť tiež zostavy Súpis daňových dokladov (VATD_SEZ01.AM) a Rekapituláciu daňových dokladov (VATD_RECAP01.AM).

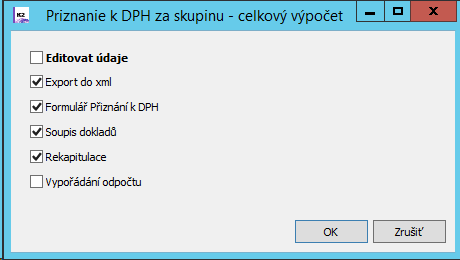

Priznanie k DPH za skupinu sa vytvorí pomocou funkcie Priznanie k DPH za skupinu - Celkový výpočet (VATD_RetValGr.PAS).

Doklady členov skupiny je možné exportovať pomocou funkcie Export dokladov (VATD_ExpDoc.PAS) a importovať pomocou funkcie Import dokladov (VATD_ImpDoc.PAS). Importovaný doklad je možné aktualizovať pomocou funkcie Aktualizácia dokladu (VATD_ImpDocRew.PAS)

Riadne priznanie

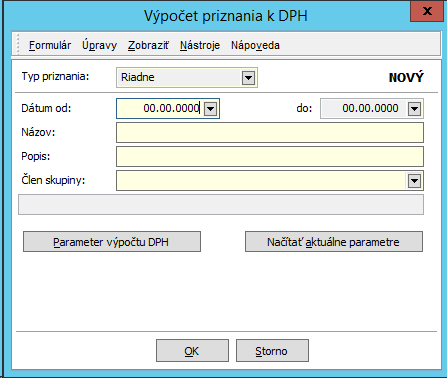

Výpočet riadneho priznania spustíme v knihe DPH pomocou klávesovej skratky Ctrl+F3 alebo stlačením ikony Riadne priznanie (Ctrl+F3) v hornej lište. Zobrazí sa vstupný formulár funkcie.

Obr.: Vstupný formulár funkcie Riadne priznanie

Popis polí:

Typ priznania |

Typ priznania k DPH. Vyplní sa automaticky a nemožno ho editovať. |

Názov |

Ľubovoľný názov. Pokiaľ ho nevyplníme, doplní sa automaticky pri uložení dokladu. |

Popis |

Ľubovoľný popis. |

Člen skupiny |

Vypĺňa sa iba v prípadoch, popísaných v kapitole Člen skupiny. |

Dátum od |

Začiatok obdobia pre spracovanie. Pokiaľ nezadáme 1. deň v mesiaci, zobrazí sa upozornenie, že zadaný dátum nie je prvým dňom mesiaca. |

do |

Koniec obdobia pre spracovanie. Doplní sa automaticky podľa Obdobia v Parametroch výpočtu. Dátum do je možné editovať iba v prípade, že parameter Obdobie je nastavený na hodnotu "Dátum od-do". |

Pomocou tlačidla Parametre výpočtu DPH je možné upraviť parametre výpočtu.

Pomocou tlačidla Načítať aktuálne parametre sa načítajú z nastavení Parametrov DPH aktuálne hodnoty parametrov pre daného člena skupiny.

Po odsúhlasení vstupného formulára sa aktualizuje doklad DPH, do položiek na 2. strane sa načítajú hodnoty z prvotných dokladov za dané obdobie. Súčasne sa do dokladu uloží Nastavenie pre formulár priznania k DPH (skopíruje sa z Nastavenia parametrov DPH) a vypočítajú sa Hodnoty formulára Priznania k DPH.

Nad dokladom môžeme vytlačiť zostavy alebo spustiť export do xml.

Po potvrdení dokladu DPH nemožno meniť prvotné doklady s Dátumom UZP, ktorý spadá do Dátumu od - Dátumu do dokladu DPH (v Blokácii periód sa automaticky aktualizuje blokácia Prvotné doklady - Dátum UZP).

Pri spustení výpočtu prebehne kontrola parametrov výpočtu a obdobia spracovania:

- V Parametroch výpočtu DPH musia byť zadané typy dokladov, knihy dokladov a typy daní podľa číselníkov v IS K2.

- Pokiaľ sa Dátum od – do, zadaný vo vstupnom formulári, prekrýva s obdobím na inom doklade (pre daného člena skupiny), nový doklad sa nevytvorí a užívateľovi sa zobrazí chybové hlásenie.

- Dátum od nesmie byť v blokovaných periódach pre zmeny Účtovníctva.

Po ukončení výpočtu sa zobrazí protokol spracovania. Pri jednotlivých typoch dokladov môžu byť uvedené chyby, nájdené pri spracovaní. Napr.:

- pri kontrole DPH nie je zhoda DPH v hlavičke dokladu s položkami cenovej rekapitulácie,

- k prijatým faktúram, ku ktorým by mala byť vytvorená daňová faktúra, nebola nájdená takáto faktúra.

Pri vytvorení nového dokladu DPH sa do dokladu uloží Nastavenie pre formulár priznania k DPH (skopíruje sa z Nastavenia parametrov DPH) a vypočítajú sa Hodnoty formulára Priznanie k DPH.

Na nepotvrdenom doklade DPH je možné editovať nastavenie pre formulár aj hodnoty priznania.

Pokiaľ pre dané priznanie potrebujeme zmeniť napr. zodpovednú osobu, na 1. strane dokladu DPH stlačíme tlačidlo Nastavenie pre formulár Priznanie k DPH. Po editácii údajov stlačíme OK. Zobrazí sa otázka "Znovu napočítať hodnoty?", stlačíme Áno.

Pokiaľ potrebujeme ručne zmeniť hodnoty oddielu formulára Priznanie k DPH, stlačíme na 1. strane dokladu DPH tlačidlo Hodnoty formulára Priznanie k DPH. Po editácii hodnôt stlačíme OK.

Obr.: Hodnoty formulára Priznanie k DPH - záložka Základné údaje

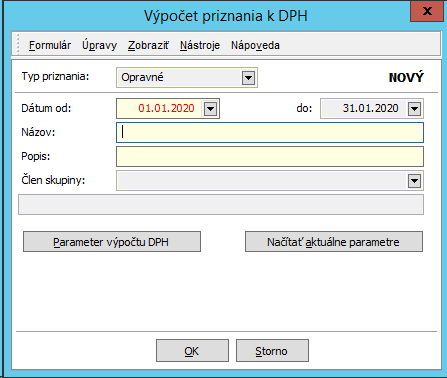

Opravné priznanie

Po podaní riadneho Priznania k DPH za určité obdobie (doklad DPH s riadnym priznaním je v IS K2 potvrdený) nemožno vytvárať alebo meniť prvotné doklady s Dátumom UZP v tomto období. Pokiaľ potrebujeme doklady v tomto období zmeniť alebo pridať a následne vytvoriť opravné priznanie, musíme postupovať nasledujúcim spôsobom:

- Zo stromového menu Účtovníctvo - DPH - DPH spustíme funkciu Zrušenie blokácie - dátum UZP (funkcie pre rušenie blokovania sú popísané v module Správca, kap. Blokácia periód). Vo vstupnom formulári funkcie nastavíme Dočasnú blokáciu do určitej periódy (podľa potreby).

- V prvotných dokladoch vykonávame potrebné zmeny.

- Vytvoríme opravné riadne priznanie.

Postup pre vytvorenie opravného riadneho priznania:

V knihe DPH nastavíme pravítko na doklad s riadnym alebo opravným riadnym priznaním, ku ktorému chceme vytvoriť opravné riadne priznanie. Doklad musí byť potvrdený.

Opravné riadne priznanie vytvoríme pomocou klávesovej skratky Ctrl+F4. Zobrazí sa vstupný formulár funkcie.

Typ priznania = "Opravné riadne", ostatné polia sa predvyplnia podľa dokladu s pôvodným priznaním.

Obr.: Vstupný formulár funkcie Opravné riadne priznanie

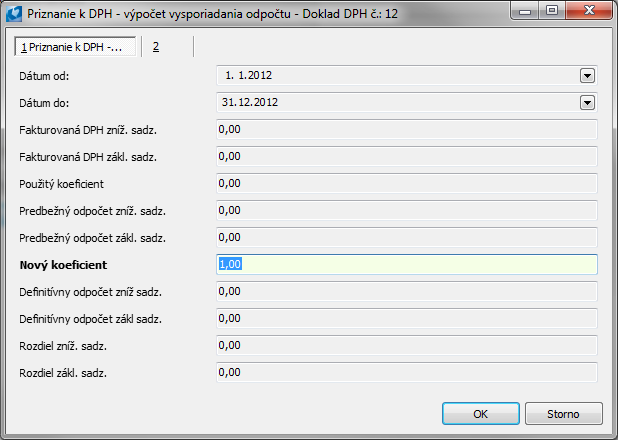

Môžeme editovať pole Názov, Popis, Dátum od – do. Pomocou tlačidla Parametre výpočtu DPH je možné upraviť parametre výpočtu.