DPH

Úvod

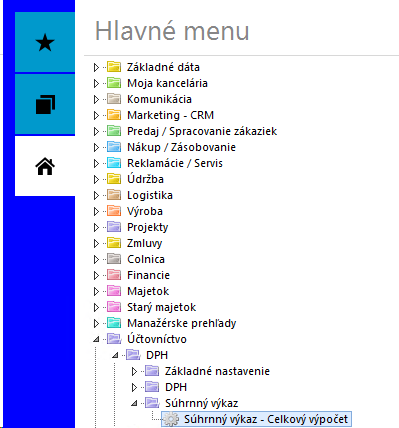

Modul DPH je určený pre výpočet riadneho, opravného a dodatočného priznania k DPH za zdaňovacie obdobie pre kontinuálneho platcu DPH, tvorbu súpisov a rekapituláciu dokladov a tlač týchto dokumentov. V module DPH sa tiež vytvára Súhrnný výkaz.

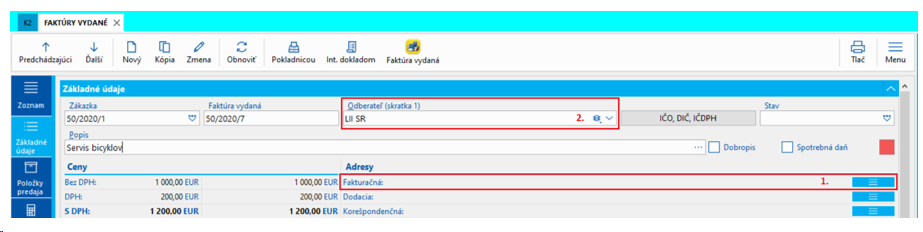

Pre docielenie korektných výstupov má zásadný význam správne nastavenie číselníkov a navedenie údajov do prvotných dokladov (faktúry vydané - VF, prijaté zálohy – PZ, ostatné pohľadávky - OP, faktúry prijaté - PF, poskytnuté zálohy – VZ, ostatné záväzky - OV, pokladničné doklady - PO, interné doklady - IN, bankové výpisy - BV).

V tejto časti dokumentácie je okrem samotného modulu DPH popísané správne nastavenie číselníkov, ktoré sa používajú v prvotných dokladoch a majú vplyv na Priznanie k DPH a metodiky pre dovoz a vývoz, v ktorých sú uvedené postupy ako vystavovať doklady v IS K2 v súvislosti s DPH.

Navedenie údajov do prvotných dokladov - DPH

Popis číselníkov

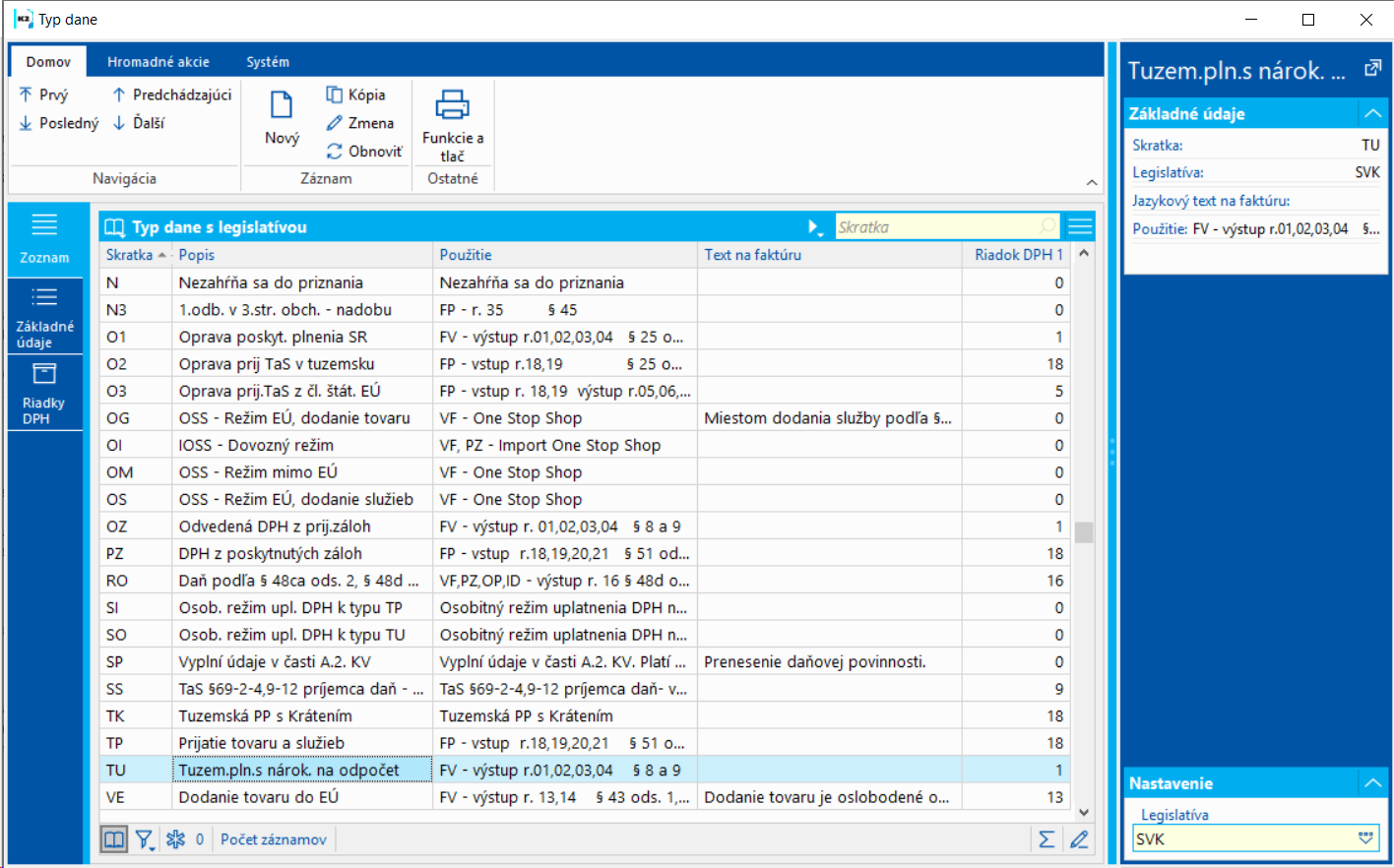

Číselník obsahuje typy DPH s ohľadom na vybranú legislatívu, ktoré charakterizujú jednotlivé daňové prípady bez ohľadu na konkrétnu výšku sadzby DPH spôsobom vhodným pre zatriedenie/vylúčenie daného prípadu do/z jednotlivých oblastí formulára pre Priznanie dane z pridanej hodnoty. Číselník je možné aktualizovať skriptom Import typov daní. V náhľade záznamu vpravo je možné zvoliť legislatívu - zobrazia sa záznamy pre príslušnú legislatívu.

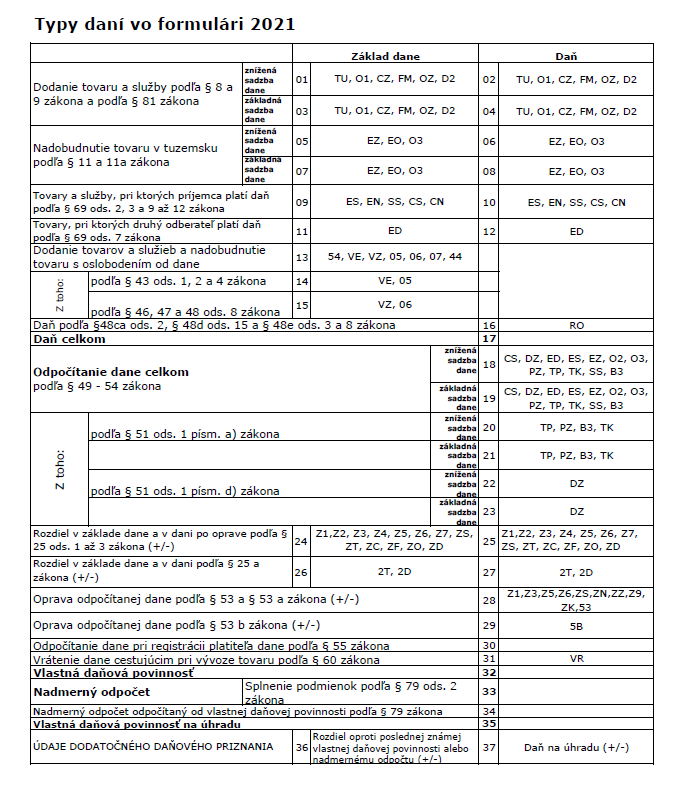

Obr.: Číselník Typ dane

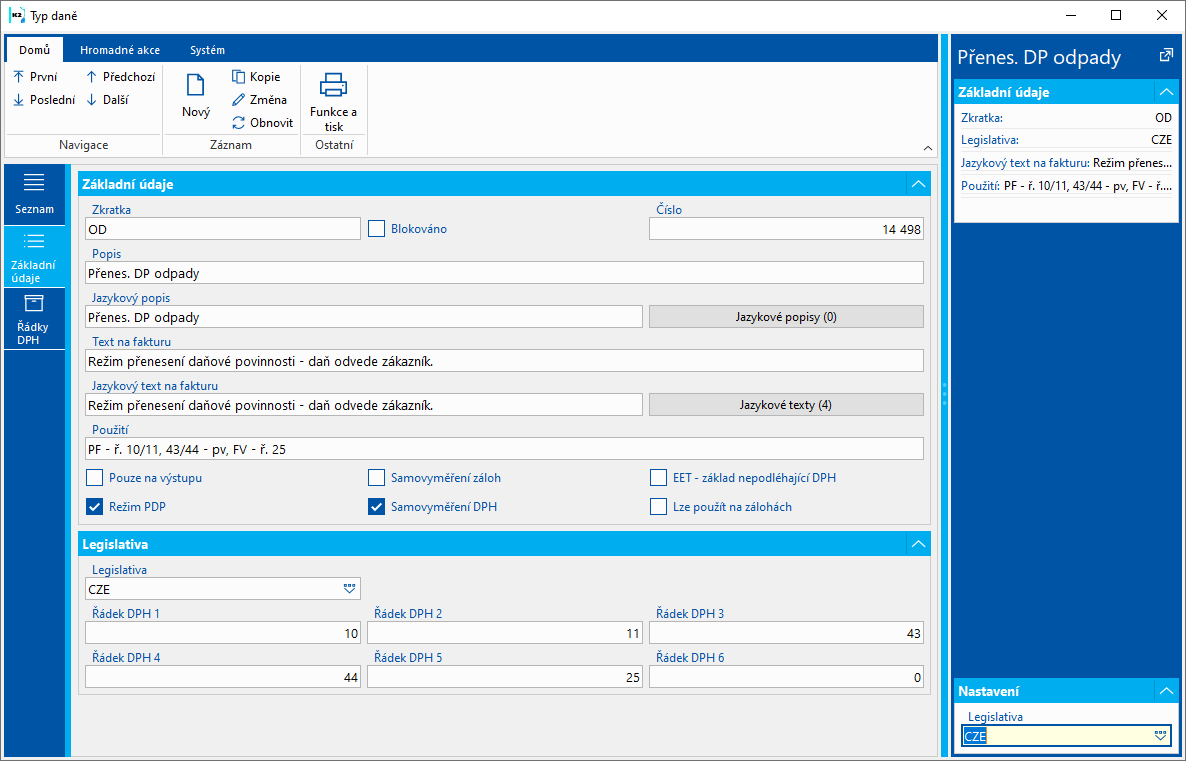

Význam začiarkávacích polí na záložke Základné údaje:

- Pri typoch daní, pri ktorých sa vytvára k faktúre prijatej samovymeranie DPH, musí byť na záložke Základné údaje typu dane začiarknutý príznak Samovymeranie DPH.

- Pokiaľ sa typ dane v priznaní k DPH uvádza iba na výstupe, musí byť začiarknutý tiež príznak Iba na výstupe (napr. "EN" - Obstaranie tovaru z EÚ bez nároku na odpočet).

- Pri typoch daní, pri ktorých sa vykoná samovymeranie DPH na poskytnutých zálohách, musí byť začiarknutý príznak Samovymeranie záloh.

- Pri typoch daní, ktoré sa používajú pre tuzemské plnenie v režime prenesenia daňovej povinnosti, musí byť začiarknutý príznak Režim PDP.

Obr.: Číselník Typy dane - Základné údaje

Pokiaľ má typ dane začiarknutý príznak Samovymeranie DPH, potom pokiaľ je začiarknutý príznak DPH v daňovej rekapitulácii VF, PF a v položkách PZ, VZ potom sa pri potvrdení týchto dokladov zobrazí hlásenie o nájdení typu dane, ktorý sa nemá používať na dokladoch DPH.

Číslo procesu: UCT005 |

Id. číslo skriptu: FUCT050 |

Súbor: ImportTaxType.PAS

|

Popis skriptu: Skript pre pridanie nových typov daní (v prípade legislatívnych zmien DPH). Nové typy daní načíta zo súboru TaxType.csv, texty na faktúru zo súboru TaxType_InvText.csv, čísla riadkov DPH TaxType_VatRow.csv. Po spustení sa zobrazí otázka "Prajete si naimportovať nové typy daní a aktualizovať popis všetkých typov daní?" Po kladnej odpovedi dôjde k importu a k aktualizácii typov daní. |

||

Adresa v strome: [Účtovníctvo] [DPH] [Základné nastavenie] |

||

Parametre skriptu:

ImportInvoiceText - Áno Áno - typy daní sa aktualizujú vrátane poľa Text na faktúre; Nie - Text na faktúre sa doplní iba pri nových naimportovaných typoch daní. |

FileName - SupportFiles\Lang3\NewTax.csv Cesta a názov súboru. |

Legislation = "CZE"

|

Interactive (boolean) = Áno

|

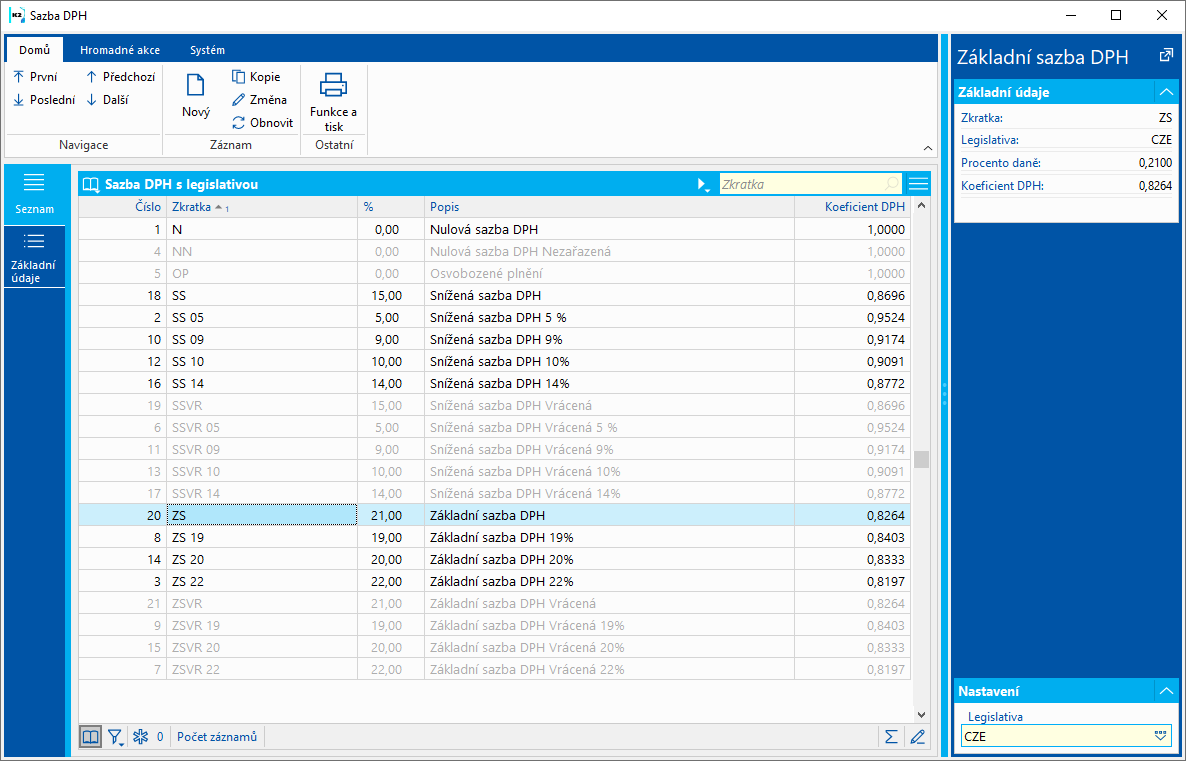

Tento číselník obsahuje jednotlivé sadzby dane (napr. 20 %, 10 %). V náhľade záznamu vpravo je možné zvoliť legislatívu - zobrazia sa záznamy pre príslušnú legislatívu.

Obr.: Číselník Sadzba DPH s legislatívou

Typy daní a sadzby dane na dokladoch

Na prijatých a poskytnutých zálohách, ostatných pohľadávkach a záväzkoch, pokladničných a interných dokladoch platí pre Priznanie k DPH vždy Typ dane a Sadzba DPH z položky dokladu. Na doklady sa dosádza Typ dane, Sadzba DPH a Colný sadzobník podľa legislatívy platnej pre knihu. Nie je možné kopírovať doklady medzi knihami z rôznych legislatív.

Pri bankových výpisoch (vytvorených v knihách, v ktorých sú začiarknuté Doklady s DPH) je možné do položky dokladu zadať typ dane (pole Typ dane) a sadzbu dane (pole Daň).

Pre určenie toho, do ktorého typu dane patrí každá položka vydaných a prijatých faktúr platia nasledujúce pravidlá:

- Pokiaľ položka dokladu nemá zadaný Typ dane, potom pre túto položku dokladu platí typ dane, ktorý je zadaný v hlavičke faktúry (pole Typ).

- Pokiaľ položka dokladu má zadaný Typ dane, typ dane z hlavičky dokladu sa pre danú položku ignoruje.

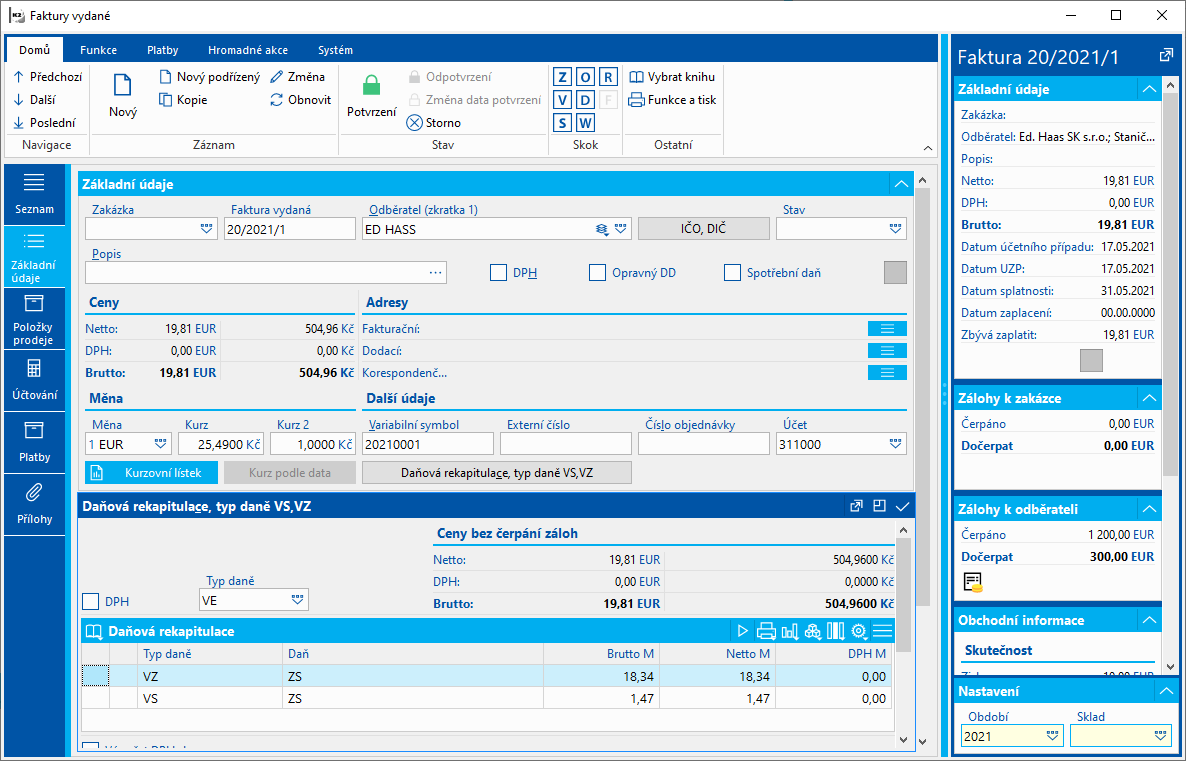

Vyššie uvedeným mechanizmom sa zaistí, aby každá položka faktúry mala jednoznačne určený typ dane a sadzbu dane, čo umožňuje aj jej zatriedenie vzhľadom k jednotlivým riadkom priznania k dani z pridanej hodnoty. Stlačením tlačidla Daňová rekapitulácia na záložke Základné údaje je možné zistiť, aké sú cenové relácie faktúry z hľadiska typu dane a sadzby dane.

Obr.: Zoskupenie cien faktúry podľa typu dane a sadzby dane

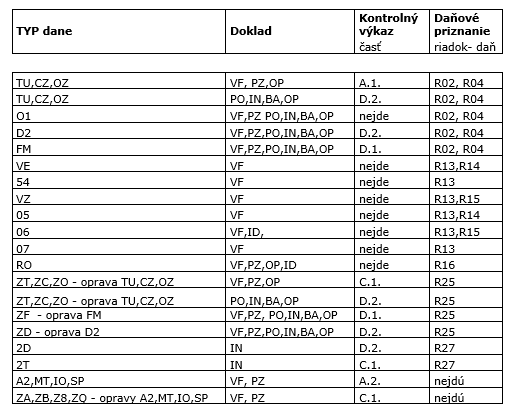

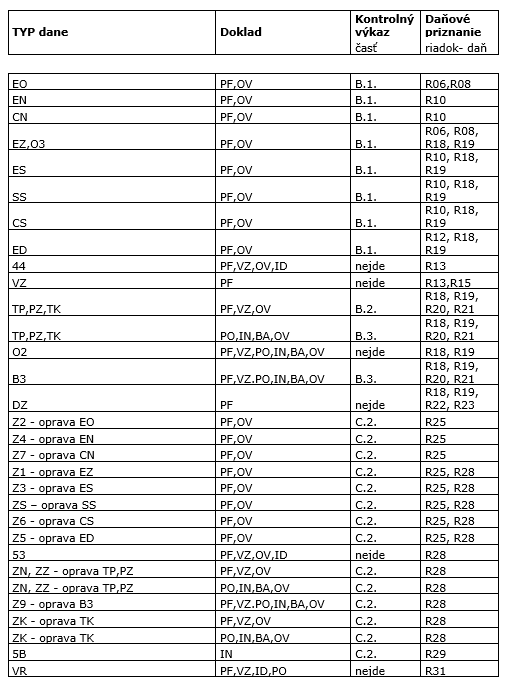

Prehľad typov daní a ich použitie v Priznaní k DPH

Vysvetlivky:

„Musí existovať daňová faktúra“ znamená, že bude vytvorená ďalšia (daňová) faktúra s vyčíslením DPH v patričnom daňovom kurze. Bližší popis daňových faktúr je v kapitole Zdanenie obstaraného tovaru z EU.

Skratka |

Popis v K2 |

Bližší popis |

|

TU, CZ, FM, OZ |

Tuzemsko |

Tuzemské plnenie s nárokom na odpočet |

|

|

Použitie: |

Použije sa pri predaji, vykazovanom na r. 01, 02, 03, 04 DP, tiež pri prijatí preddavku. Oprava typu: TU je typ ZT CZ je typ ZC FM je typ ZF OZ je typ ZO bude zahrnutá na r. 24, 25 DP. |

|

EZ |

Obstar. tov. z EÚ |

Obstaranie tovaru z EÚ |

musí existovať doklad samovymerania |

|

Použitie: |

Zavádza sa pri obstaraní tovaru z iného členského štátu od registrovaného platcu. Bude zahrnuté na r. 5, 6, 7, 8 a pri uplatnení nároku na odpočet na r. 18, 19 DP. Oprava typu EZ je Z1, bude zahrnutá na r. 24, 25, 28 DP. |

|

EO |

Obstar. tov. z EÚ bez O |

Obstaranie tovaru z EÚ - bez nároku na odpočet |

musí existovať doklad samovymerania |

|

Použitie: |

Bude zahrnuté na r. 5, 6, 7, 8 DP. Oprava typu EO typ Z2, bude zahrnutá na r. 24 a 25 DP. |

|

ES, SS |

Obstar. sl.a tov. z EÚ |

Tovary a služby z EÚ |

musí existovať doklad samovymerania |

|

Použitie: |

Použije sa pri tovare a službách z iného členského štátu od registrovaného platcu. Bude zahrnuté na r. 9, 10 a pri uplatnení nároku na odpočet na r. 18, 19 DP. Oprava typu ES typ Z3, bude zahrnutá na r. 24, 25 a 28 DP. Oprava typu SS typ ZS, bude zahrnutá na r. 24, 25 a 28 DP. |

|

EN |

Obstar.sl.a tov. z EÚ bez O |

Tovary a služby z EÚ - bez nároku na odpočet |

musí existovať doklad samovymerania |

|

Použitie: |

Bude zahrnuté na r. 9, 10 DP. Oprava typu EN typ Z4, bude zahrnuté na r. 24 a 25 DP. |

|

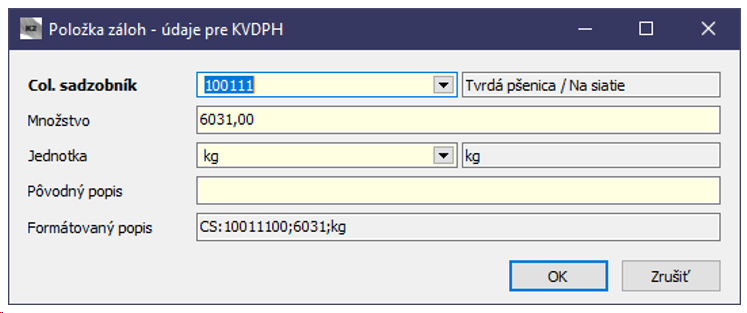

CS |

Obstar. sl. z EÚ |

Obstaranie služby z EÚ |

musí existovať doklad samovymerania |

|

Použitie: |

Použije sa pri prijatí služby z EÚ s nárokom na odpočet. Bude zahrnuté na r. 09, 10 a pri uplatnení nároku na odpočet na r. 18, 19 DP. Oprava typu CS typ Z6, bude zahrnutá na r. 24, 25 a 28 DP. |

|

CN |

Obstar. sl. z EÚ bez O |

Obstaranie služby z EÚ - bez nároku na odpočet |

musí existovať doklad samovymerania |

|

Použitie: |

Bude zahrnuté na r. 09, 10 DP. Oprava typu CN typ Z7, bude zahrnutá na r. 24, 25 DP. |

|

ED |

Obstar. tovaru z EÚ |

Obstaranie tovaru z EÚ, druhý odberateľ platí daň |

musí existovať doklad samovymerania |

|

Použitie: |

Uvedie sa pri obstaraní tovaru z iného členského štátu s nárokom na odpočet. Bude zahrnuté na r. 11, 12 a pri uplatnení nároku na odpočet na r. 18, 19 DP. Oprava typu ED typ Z5, bude zahrnuté na r. 24, 25 a 28 DP. |

|

VE |

Dod. tov. do EÚ |

Dodanie tovaru do EÚ |

|

|

Použitie: |

Uvádza sa pre dodanie tovaru do iných členských štátov EÚ registrovaných platcom dane ako oslobodené plnenie. Zahrnuté na r. 13, 14 DP. Zahrňované aj do súhrnného výpisu. |

|

05 |

Dod. tov. do EÚ |

Dodanie tovaru do EÚ |

|

|

Použitie: |

Uvádza sa pre dodanie tovaru do iných členských štátov EÚ registrovaných platcom dane ako oslobodené plnenie. Zahrnuté na r. 13, 14 DP. |

|

VZ |

Vývoz tovaru a služieb |

Vývoz tovaru a služieb |

|

|

Použitie: |

Použije sa pri vývoze do tretích krajín podľa údajov JCD. Zahŕňa sa na r. 13, 15 DP. |

|

06 |

Vývoz tovaru a služieb |

Vývoz tovaru a služieb |

|

|

Použitie: |

Použije sa pri vývoze do tretích krajín podľa údajov JCD. Zahŕňa sa na r. 13, 15 DP. |

|

54 |

Vývoz tovaru a služieb |

Vývoz tovaru a služieb |

|

|

Použitie: |

Použije sa pri vývoze ako oslobodené plnenie. Zahŕňa sa na r. 13 DP. |

|

07 |

Vývoz tovaru a služieb |

Vývoz tovaru a služieb |

|

|

Použitie: |

Použije sa pri vývoze ako oslobodené plnenie. Zahŕňa sa na r. 13 DP. |

|

DZ |

Dovoz tovaru - CÚ |

Dovoz tovaru |

|

|

Použitie: |

Použije sa pri dovoze tovaru, kedy je správcom dane colný úrad na r. 18, 19 a 22, 23 DP. |

|

TP, B3, PZ |

Tuzemské PP |

Tuzemské PP |

|

|

Použitie: |

Použije sa pri prijatých plneniach v tuzemsku na odpočet dane a poskytnutých preddavkov na takéto plnenie. Zahŕňa sa na r. 18, 19 a 20, 21. Oprava typu: TP typ ZN, B3 typ Z9, PZ typ ZZ, bude zahrnutá na r. 28 DP. |

|

TK |

Tuzemská PP s KR |

Tuzemská PP s krátením |

|

|

Použitie: |

Použije sa pri prijatých plneniach v tuzemsku s povinnosťou krátiť nárok na odpočet dane a poskytnutých preddavkov na takéto plnenie. Zahŕňa sa na r. 18, 19, 20, 21 DP. Oprava typu TK je zyp ZK bude zahrnutá na r. 28 DP. |

|

VR |

Vrátená daň |

Vrátená daň |

|

|

Použitie: |

Použije sa pri vrátení dane fyzickým osobám z tretích krajín. Zahŕňa sa na r. 31 DP. |

|

51 |

Nezahrňované do DP |

Dodanie služby do EÚ § 16 |

|

|

Použitie: |

Miestom dodania služby je členský štát odberateľa. Nezahrňované do DP. |

|

50 |

Nezahrňované do DP |

Poskytnuté služby podľa § 15 ods. 1 |

|

|

Použitie: |

Dodanie služieb, pri ktorých sa miesto dodania určí v zmysle § 15. Nezahrňované do DP. Zahrňované do súhrnného výkazu. |

|

D2 |

Dodanie T a S - § 8 a 9 |

Tuzemské plnenie podľa § 8 a 9 zákona o dani z pridanej hodnoty |

|

|

Použitie: |

Faktúry vydané. Kontrolný výkaz – časť D2. Daňové priznanie – výstup - r. 01, 02, 03, 04. Oprava typu D2 je typ ZD r. 24, 25. |

|

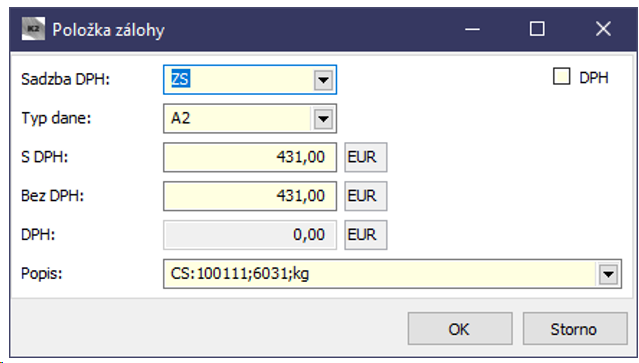

A2 |

§69 ods.12 písm. f a g |

Prenesenie daňovej povinnosti podľa §69 ods.12 písm. f a g |

|

|

Použitie: |

Faktúry vydané. Iba pre kontrolný výkaz – časť A2. Oprava typu A2 je typ ZA, bude zahrnutá iba v KV – časť C1. |

|

IO |

§69 ods.12 písm. i |

Prenesenie daňovej povinnosti podľa §69 ods.12 písm. i |

|

|

Použitie: |

Faktúry vydané. Iba pre kontrolný výkaz – časť A2. Oprava typu IO je typ Z8, bude zahrnutá iba v KV – časť C1. |

|

MT |

§69 ods.12 písm. h |

Prenesenie daňovej povinnosti podľa §69 ods.12 písm. h |

|

|

Použitie: |

Faktúry vydané. Iba pre kontrolný výkaz – časť A2. Oprava typu MT je typ ZB, bude zahrnutá iba v KV – časť C1.

|

|

KU |

Zníženie výšky odpočítanej dane - B1 |

Zníženie výšky odpočítanej dane na dokladoch v časti B1 |

|

|

Použitie: |

Zníženie výšky odpočítanej dane na dokladoch FP, PO, IN, OV. Iba pre kontrolný výkaz – časť B1.

|

|

KV |

Zníženie výšky odpočítanej dane - B2, B3 |

Zníženie výšky odpočítanej dane na dokladoch v časti B2, B3 |

|

|

Použitie: |

Zníženie výšky odpočítanej dane na dokladoch FP, PO, IN, OV. Iba pre kontrolný výkaz – časť B2, B3.

|

|

O1 |

Oprava poskyt. plnenia SR |

Oprava poskytnutého plnenia podľa § 25 ods. 1 až 3 zákona o DPH |

|

|

Použitie: |

Faktúry vydané. Daňové priznanie – výstup - r. 01, 02, 03, 04. |

|

O2 |

Oprava prij. T a S v tuzemsku |

Oprava prijatých tovarov a služieb v tuzemsku podľa § 25 ods. 1 až 3 zákona o DPH |

|

|

Použitie: |

Faktúry prijaté. Daňové priznanie – vstup r. 18, 19. |

|

O3 |

Oprava prij. T a S z čl. štát. EÚ |

Oprava prijatých tovarov a služieb z členských štátov EÚ podľa § 25 od. 1 až 3 zákona o DPH |

musí existovať doklad samovymerania |

|

Použitie: |

Faktúry prijaté. Daňové priznanie – vstup r. 18, 19 a výstup r. 05, 06, 07, 08. |

|

SP |

Komodity §69 ods. 12 písm. j. |

Prenesenie daňovej povinnosti podľa §69 ods.12 písm. j. zákona o DPH |

|

|

Použitie: |

Iba pre kontrolný výkaz – časť A2. Oprava typu SP je typ ZQ, bude zahrnutá iba v KV – časť C1. |

|

44 |

Nadobudnutie tovaru s oslobodením od dane |

Nadobudnutie tovaru s oslobodením od dane podľa §44 zákona |

|

|

Použitie: |

Faktúry prijaté, Zálohy poskytnuté, Ostatné záväzky, Interné doklady na vstupe, Výdavkové pokladničné doklady. Daňové priznanie: r. 15. |

|

RO |

Ukončenie režimov s oslobodením od dane |

Daň podľa §48ca ods. 2, §48 ods. 15 a §48e ods. 3 6 a 8 zákona |

|

|

Použitie: |

Faktúry prijaté, Zálohy poskytnuté, Ostatné záväzky, Interné doklady na vstupe, Výdavkové pokladničné doklady. Daňové priznanie: r. 16. |

|

53 |

Oprava odpočítanej dane |

Oprava odpočítanej dane zo služby vykonanej na investičnom majetku podľa §53a. |

|

|

Použitie: |

Faktúry prijaté, Zálohy poskytnuté, Ostatné záväzky, Interné doklady na vstupe, Výdavkové pokladničné doklady. Daňové priznanie: r. 28. |

|

N,NN |

Nezahrňované do DP |

|

|

|

Použitie: |

|

|

2T, 2D |

Oprava dane podľa §25a |

Oprava dane podľa §25a |

|

|

Použitie: |

Použije sa pri oprave dane podľa §25a. Zahŕňa sa na r. 26, 27 DP. |

|

5B |

Oprava odpočítanej dane podľa §53b |

Oprava odpočítanej dane podľa §53b |

|

|

Použitie: |

Použije sa pri oprave odpočítanej dane podľa §53b. Zahŕňa sa na r. 29 DP. |

|

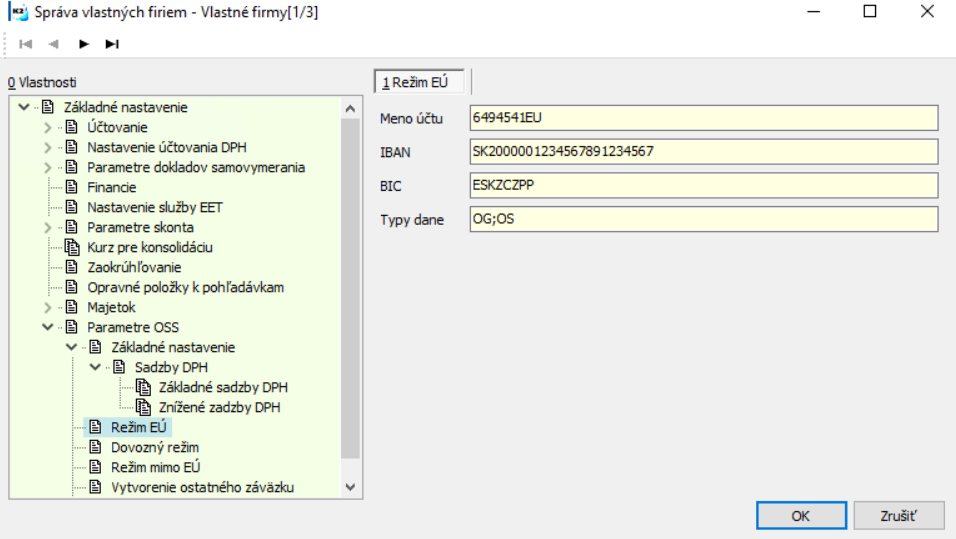

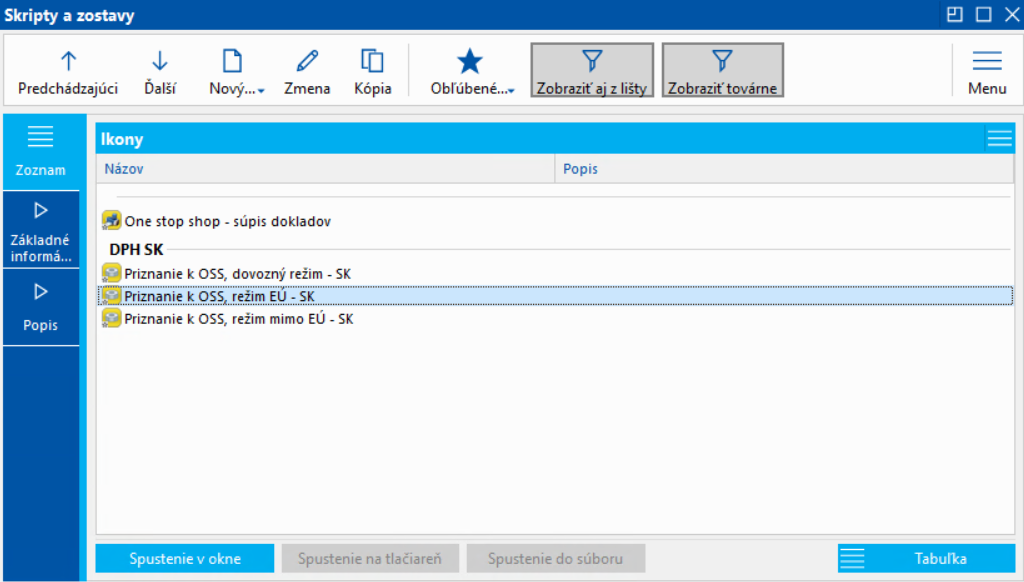

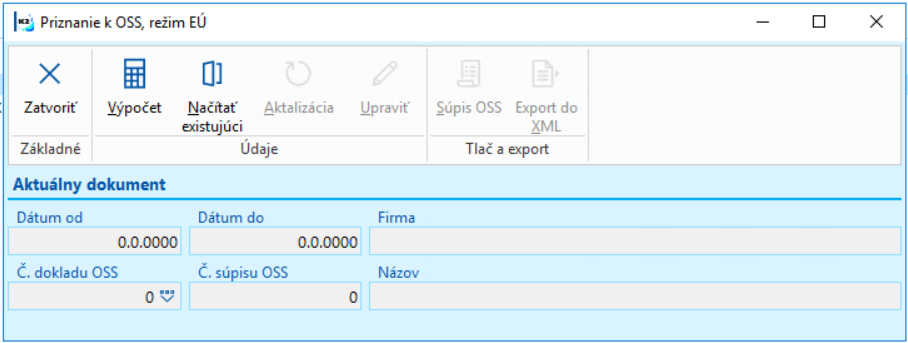

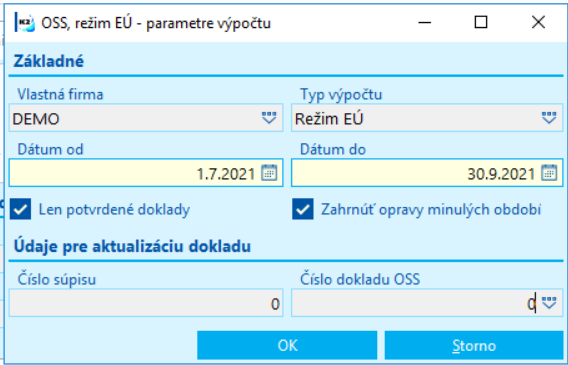

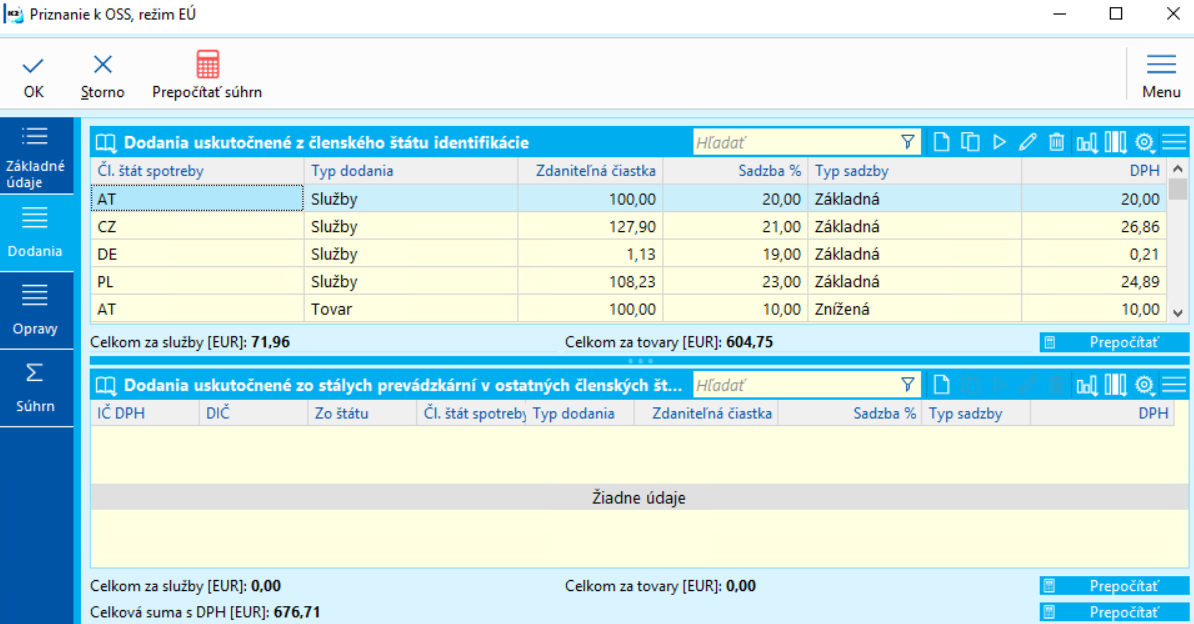

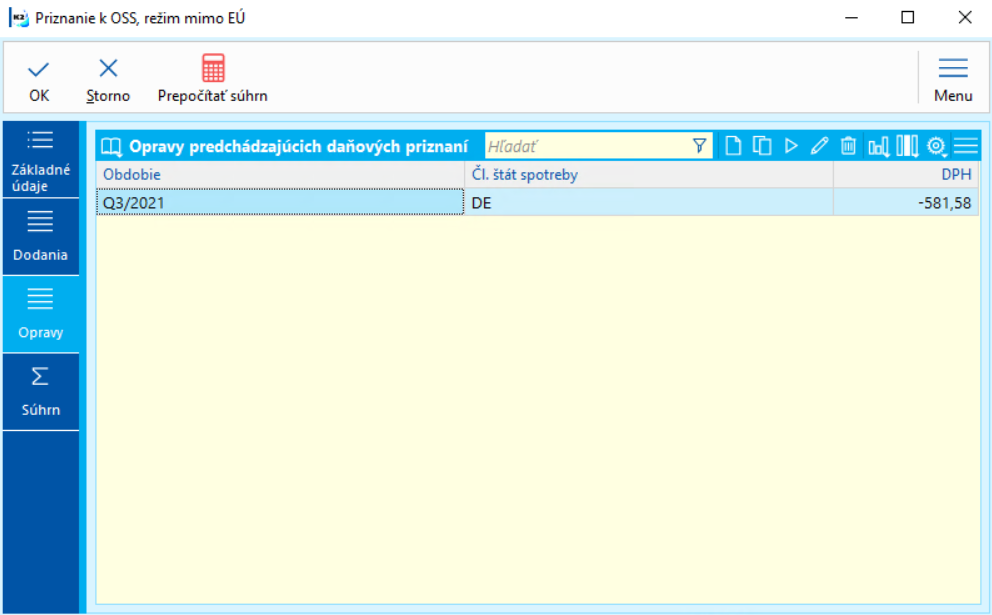

Prehľad typov daní a ich použitie v priznaní One Stop Shop od 1.7.2021

Skratka |

Popis v K2 |

Bližší popis |

||

OG |

OSS - Režim EÚ, dodanie tovaru |

Predaj tovaru na diaľku koncovému spotrebiteľovi do iného štátu EÚ. |

||

OS |

OSS - Režim EÚ, poskytnutie služby |

Poskytnutie služby koncovému spotrebiteľovi do iného štátu EÚ. |

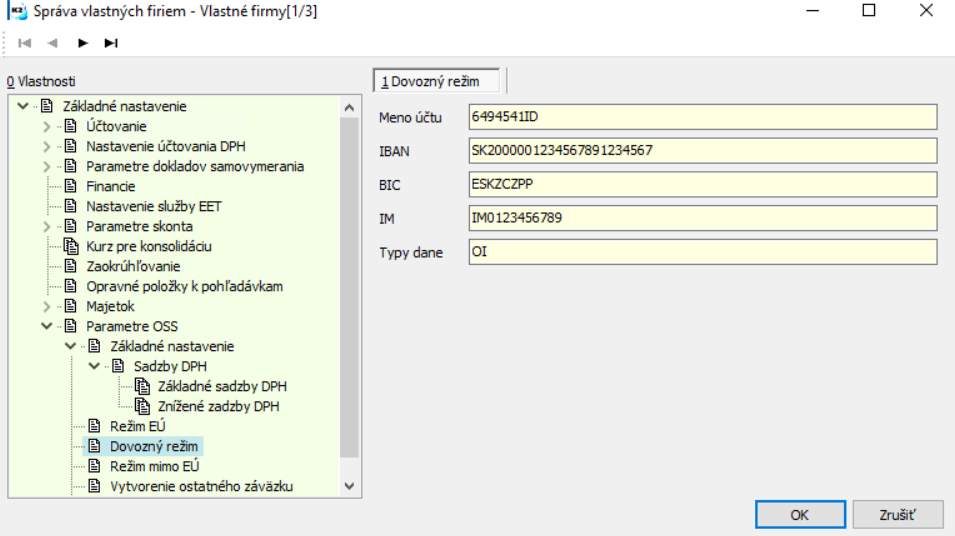

OI |

OSS - Dovozný režim |

Predaj dovezeného tovaru na diaľku, ktorý nie je predmetom spotrebnej dane a jeho vlastná hodnota zásielky nepresahuje 150 EUR. Jedná sa o dodanie tovaru, ktorý je dodávateľom alebo na jeho účet fyzicky odoslaný alebo prepravený z 3. krajín (napr. USA, Čína) obstarávateľom do členského štátu EÚ. |

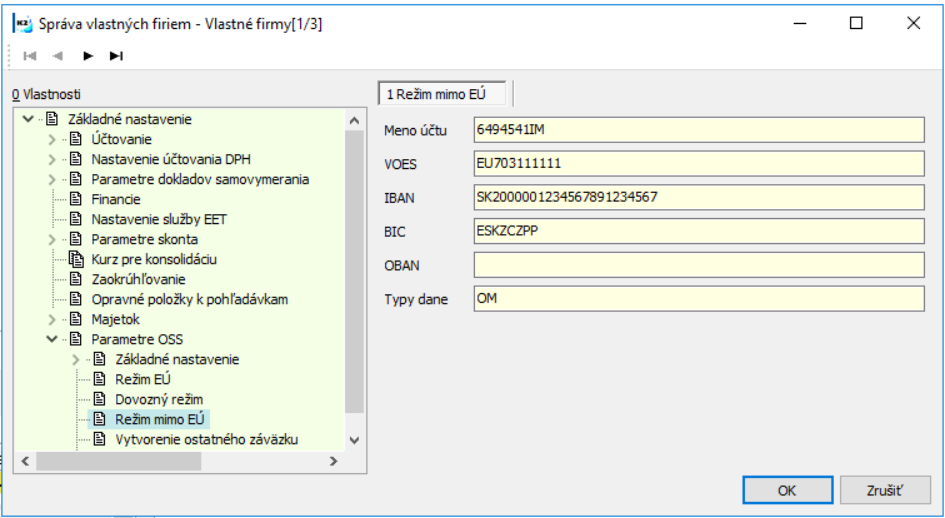

OM |

OSS - Režim mimo EÚ |

Poskytnutie služby koncovému spotrebiteľovi s miestom plnenia na území Európskej únie osobami, ktoré nemajú na území EU sídlo ani prevádzkareň a nepoužívajú tento režim v inom členskom štáte. |

Príslušný typ dane sa použije na zálohách, ktoré predchádzajú plneniu (platí pre všetky 3 režimy).

Smerodajný dátum pre DPH

Pod pojmom Smerodajný dátum pre DPH budeme pre účely ďalšieho výkladu problematiky v tejto kapitole rozumieť dátum, podľa ktorého sa rozhoduje, či určitý doklad spadá alebo nespadá do zadaného obdobia.

Pri VF, PF, PZ, VZ, OP a OV je smerodajným dátumom Dátum UZP v hlavičke dokladu, ktorý je dátumom uskutočneného zdaniteľného plnenia z hľadiska DPH. Pokiaľ je Dátum UZP na doklade nulový, doklad nevstupuje do Priznania k DPH.

Pri IN, PO a BV je smerodajným dátumom Dátum UZP na položke dokladu, ktorý je dátumom uskutočnenia zdaniteľného plnenia z hľadiska DPH. Pokiaľ je Dátum UZP na položke týchto dokladov nulový, položka nevstupuje do Priznania k DPH.

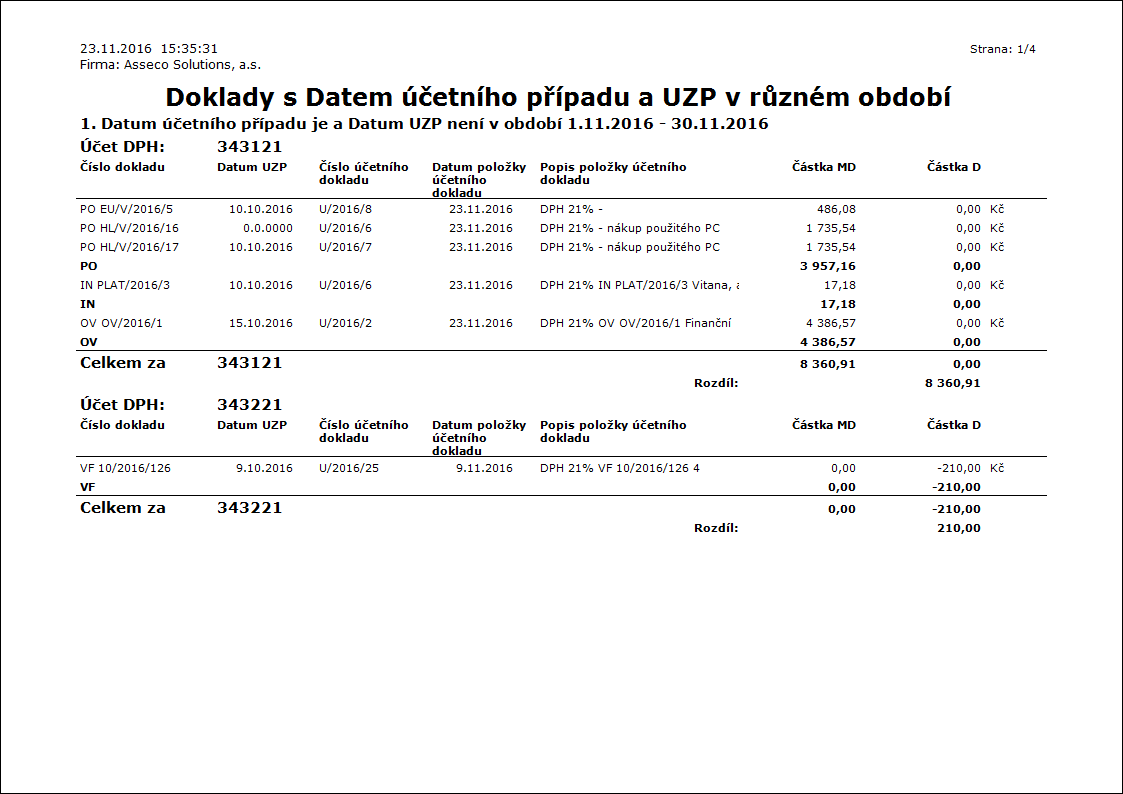

Dátum účtovného prípadu a smerodajný dátum pre DPH v rôznych obdobiach:

Niekedy môže nastať situácia, kedy Dátum účtovného prípadu a Dátum UZP na jednom doklade spadajú do iného zdaňovacieho obdobia. V takom prípade je vhodné k poslednému dňu zdaňovacieho obdobia preúčtovať všeobecným účtovným dokladom čiastky z jednotlivých analytík DPH na pomocný analytický účet pre DPH. K prvému dňu nasledujúceho zdaňovacieho obdobia sa čiastky preúčtujú späť. Postup je popísaný v kap. Kontrola zostatkov účtov DPH.

Doklady s DPH a doklady bez DPH

Aj keby mal doklad dátum smerodajný pre DPH spadajúci do zvoleného obdobia a bol by zaradený pre spracovanie, nemusí vždy byť zohľadnený pri výpočte DPH. Záleží tiež na tom, či sa jedná o „doklad s DPH“ alebo o „doklad bez DPH“.

- Pri VF a PF je na záložke Základné údaje v daňovej rekapitulácii príznak DPH, ktorý určuje, či sa daná položka dokladu považuje za „doklad s DPH“ (začiarknuté) alebo za „doklad bez DPH“ (nezačiarknuté).

- Pri PZ a VZ je stav položky dokladu Daňový doklad, ktorý určuje, či sa záloha považuje za „doklad s DPH“ (položka zálohy je v stave Daňový doklad) alebo za „doklad bez DPH“ (položka nie je v stave Daňový doklad).

- Pri OP a OV je v hlavičke príznak DPH, ktorý určuje, či sa položky dokladu považujú za „doklad s DPH“ (začiarknuté) alebo za „doklad bez DPH“ (nezačiarknuté).

- Pri IN, PO a BV je na položke príznak DPH, ktorý určuje, či sa daná položka dokladu považuje za „doklad s DPH“ (začiarknuté) alebo za „doklad bez DPH“ (nezačiarknuté).

Platia pritom nasledujúce pravidlá:

- Položky „dokladov s DPH“ sa zohľadňujú pri výpočte DPH vždy. Výnimkou sú typy dane uvedené v parametri výpočtu Typy dane nezaradené do výpočtu (napr. typ dane "N").

- „Doklady bez DPH“ sa nezohľadňujú pri výpočte DPH. Výnimkou sú typy dane uvedené v parametri výpočtu Typy dane zaradené do výpočtu aj bez začiarknutia DPH (napr. typ dane VE, VZ, 54...). V prípade, že VF a PF majú vstupovať do Priznania k DPH a poskytnutá (prijatá) záloha k týmto faktúram nemá vstupovať, musí mať daná záloha typ dane "N" - Nezaradiť do priznania, nulovú sadzbu dane, nie je daňovým dokladom a nemá začiarknutý krížik DPH.

Metodiky pre DPH, dovoz a vývoz

Zdanenie obstaraného tovaru z EÚ

Zdanenie obstaraného tovaru (služieb, …) z iného členského štátu od osoby, ktorá je registrovaná k DPH v inému členskému štátu.

Vzhľadom k tomu, že dodanie tovaru (služieb, …) medzi platcov DPH v rámci EU je považované za oslobodené zdaniteľné plnenie s nárokom na odpočet DPH, obstarávateľ tovaru (slovenský platca DPH) bude nakupovať tovar za cenu bez dane. Je povinný obstaraný tovar riadne priznať a zdaniť v SR v rámci svojho priznania k DPH(uplatňuje pritom sadzby SR podľa zákona o DPH) a v prípade, že má riadny daňový doklad, uplatní si odpočet.

V tomto obchodnom prípade k jednej faktúre prijatej náležia dva kurzy – jeden zo dňa, kedy je faktúra odberateľom prijatá (tento kurz je pre účtovníctvo) a druhý zo dňa, kedy dodávateľ vystavil doklad (tento kurz je kurzom pre DPH).

V súvislosti s touto problematikou bola v IS K2 vytvorená registrovaná funkcia, ktorá po zavedení a potvrdení faktúry prijatej v IS K2 automaticky vytvorí interný doklad (ďalej je tento doklad nazývaný ako „doklad samovymerania“), na ktorom je vyčíslené DPH. Tento doklad samovymerania slúži jednak k zaúčtovaniu DPH, jednak vstupuje do výpočtu Priznania k DPH.

Skôr ako začneme funkciu používať, je potrebné nastaviť parametre pre vytváranie dokladov samovymerania, pozri kap. Nastavenie pre vytváranie dokladov samovymerania.

Do systému zavedieme prijatú faktúru zvyčajným spôsobom, v účtovnom kurze, položky faktúry navádzame so správnou sadzbou DPH podľa zákona o DPH, na záložke Základné údaje dokladu však nezačiarkneme príznak DPH.

Na záložke Základné údaje dokladu ďalej zvolíme správny typ dane. Napr. Napr. "EZ" pre prijaté plnenie s nárokom na odpočet DPH , "EN" pre prijaté plnenie, pri ktorom platca nemá nárok na odpočet dane alebo iný vhodný typ dane.

Doklad uložíme a potvrdíme. Pri potvrdení faktúry sa objaví formulár s otázkou na dátum UZP a kurz dokladu samovymerania. Po odsúhlasení týchto údajov sa automaticky vytvára interný doklad v knihe určenej pre doklady samovymerania.

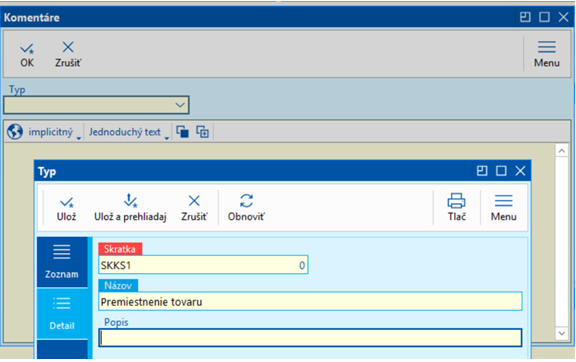

Vytváranie daňových faktúr pri potvrdení faktúry prijatej sa vykonáva vtedy, keď má typ dane začiarknutý príznak Samovymerania DPH.

Faktúra a interný doklad sa automaticky prepojí:

- v hlavičke interného dokladu je prijatá faktúra uložená v poli Doklad,

- na záložke Prílohy v záložke Interné doklady zobrazuje odkaz na interný doklad.

Pokiaľ dôjde pri faktúre k zmene typu dane na typ dane, ku ktorému sa nevystavuje doklad samovymerania, potom pri pokuse o potvrdenie zmenenej faktúry sa zobrazí oznámenie: "K tejto faktúre existuje nestornovaný doklad samovymerania. Prajete si ho stornovať?".

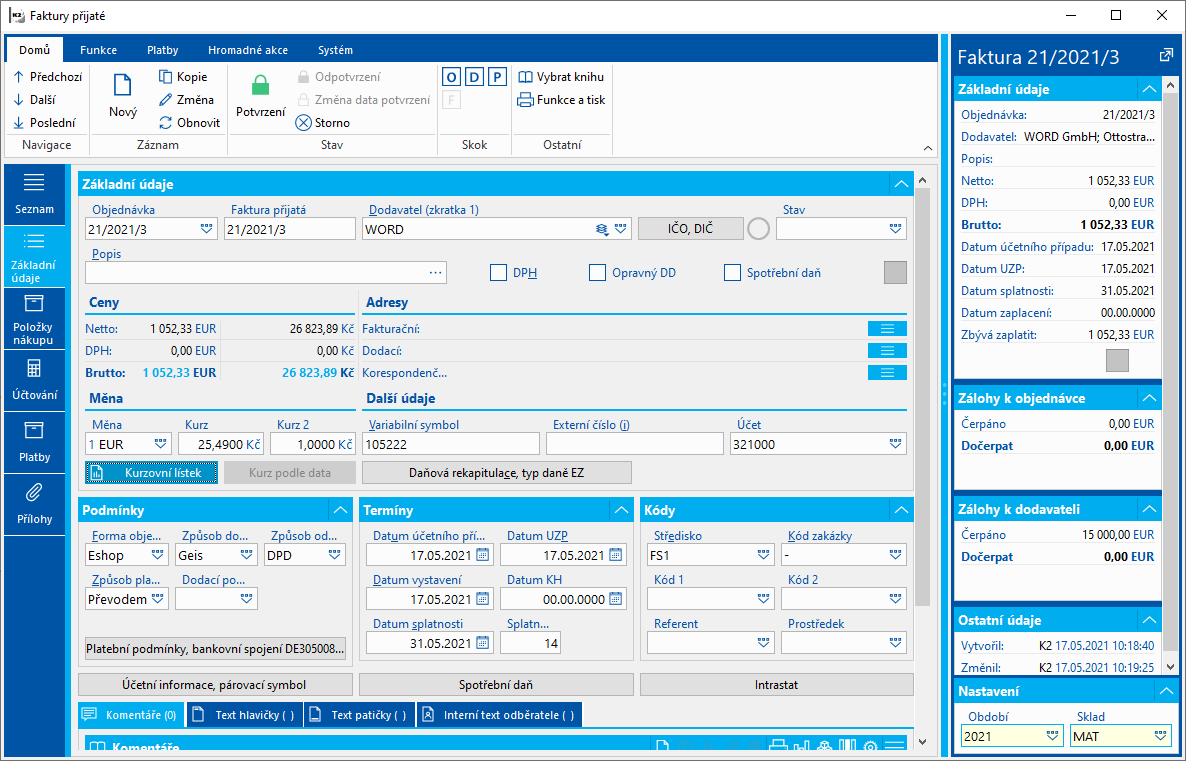

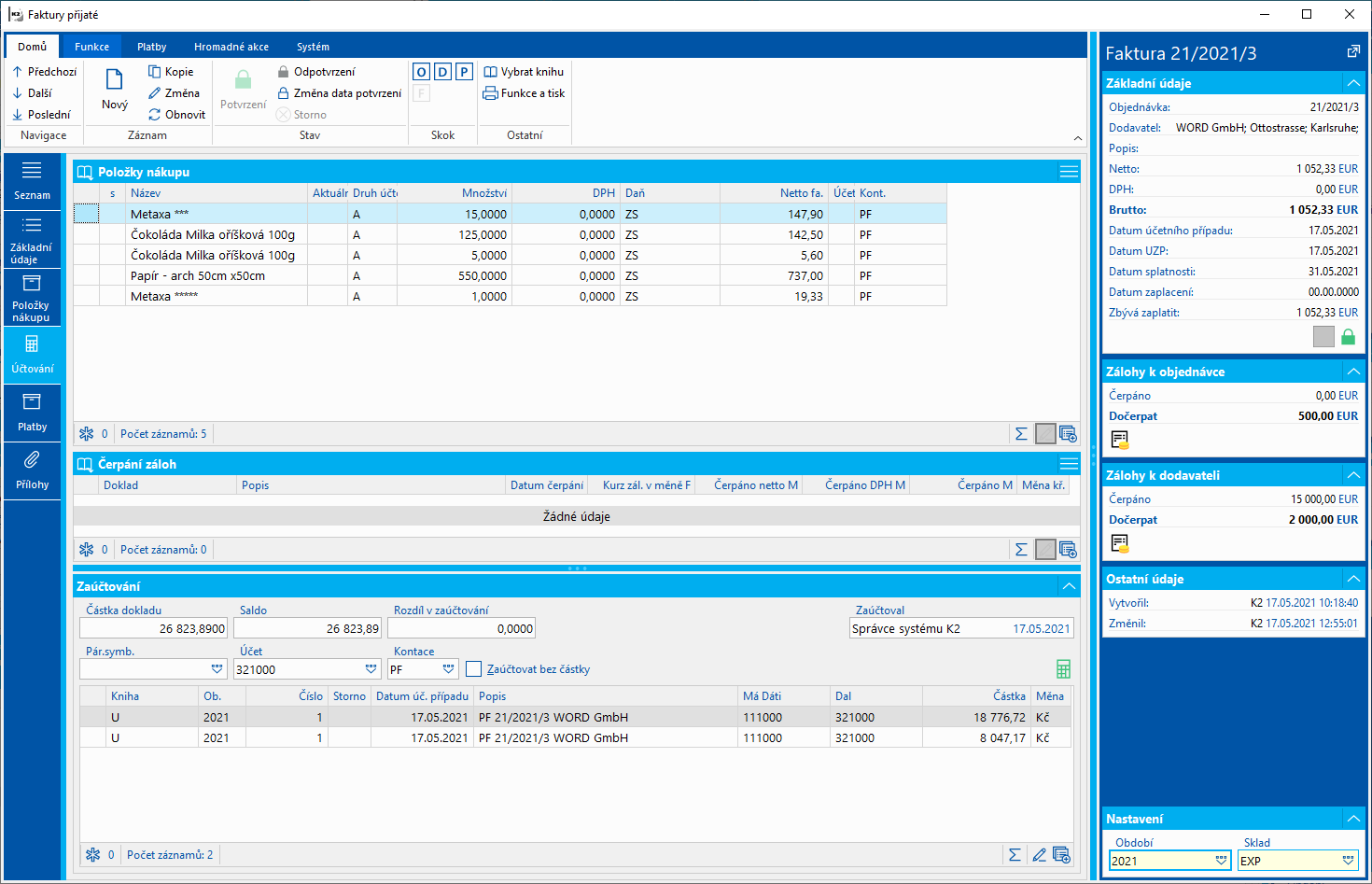

Obr.: Faktúra prijatá - záložka Základné údaje

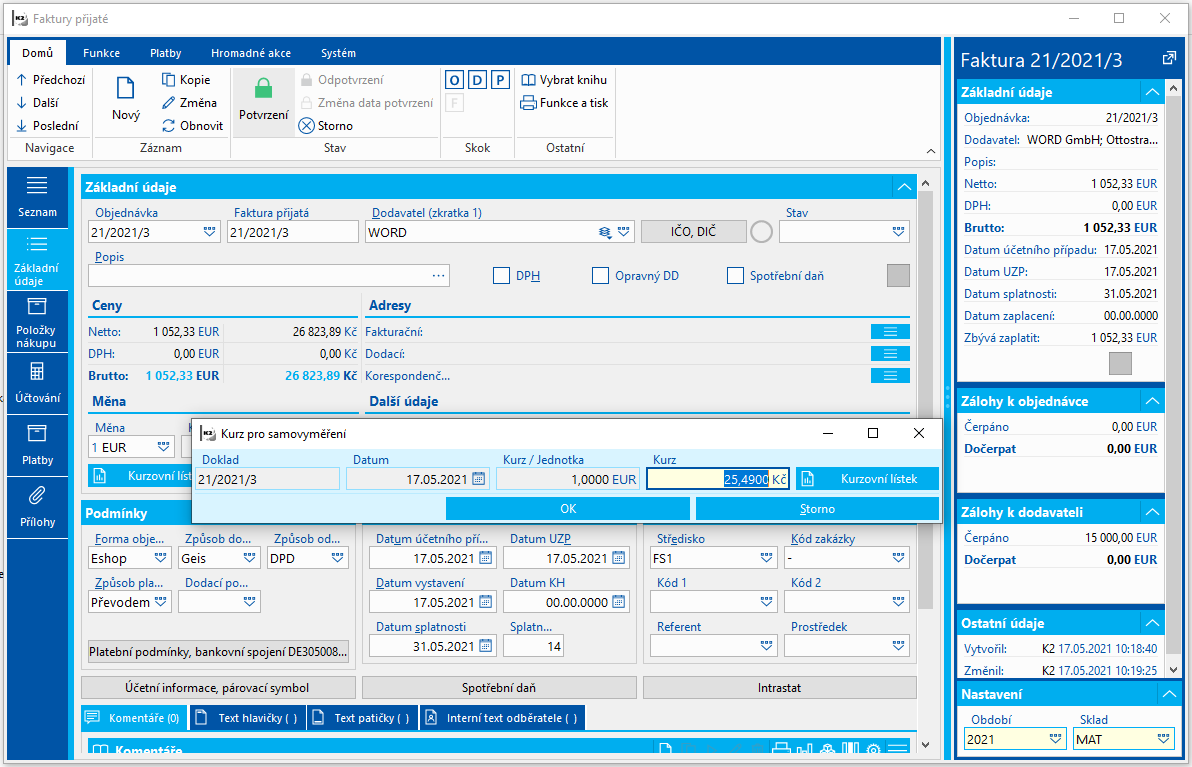

Obr.: Faktúra prijatá – záložka Základné údaje - pri potvrdení dokladu sa objaví otázka na dátum UZP a kurz dokladu samovymerania

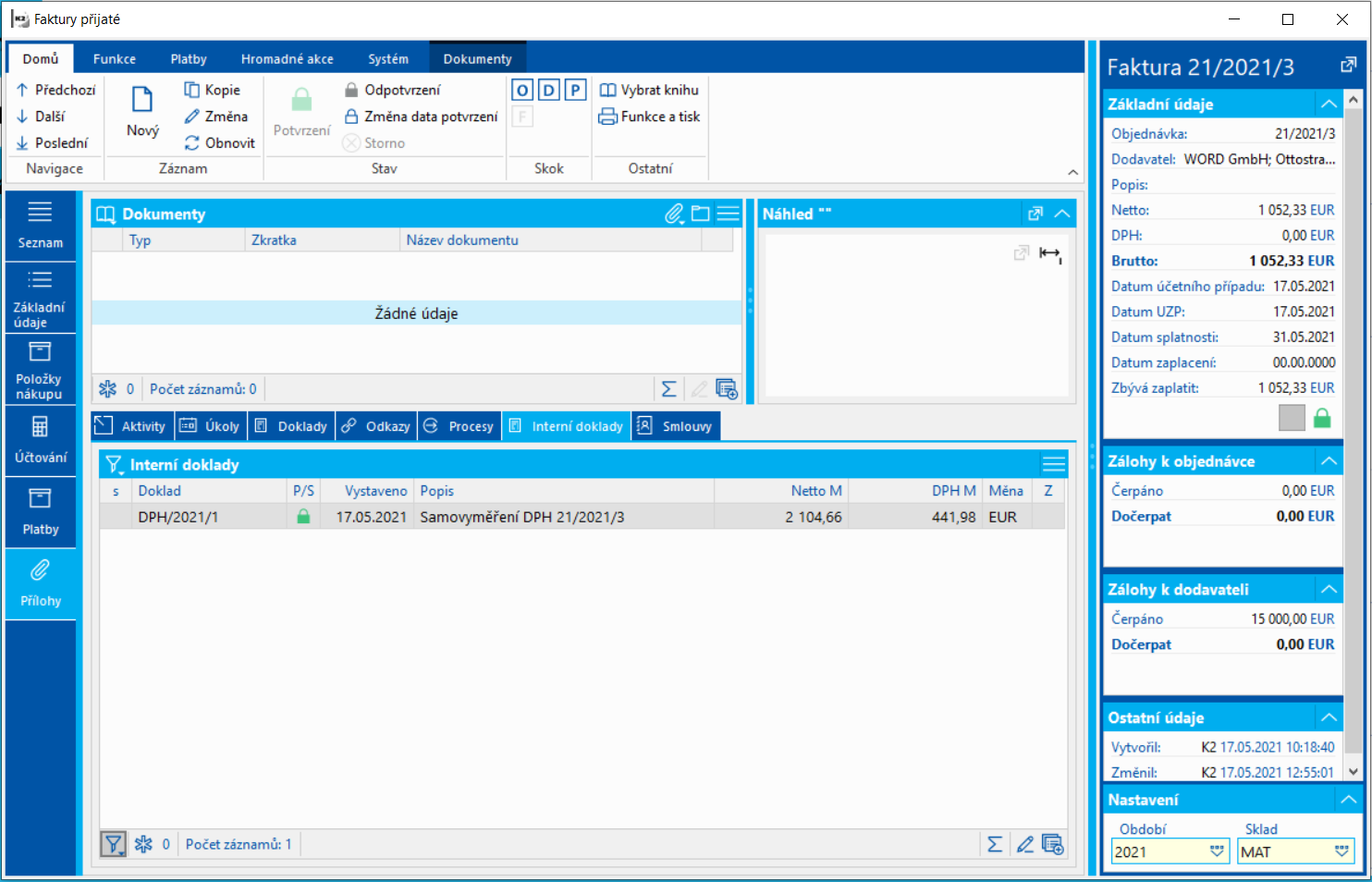

Obr.: Faktúra prijatá - záložka Prílohy, Interné doklady

Faktúry prijaté účtujeme obvyklým spôsobom. Uvádzame príklad účtovania v prípade, že typ dane je "EZ“, "EK“ alebo "EN".

Má dať |

Dal |

Čiastka |

111 |

321 |

Bez DPH |

Obr.: Faktúra prijatá - záložka Účtovanie

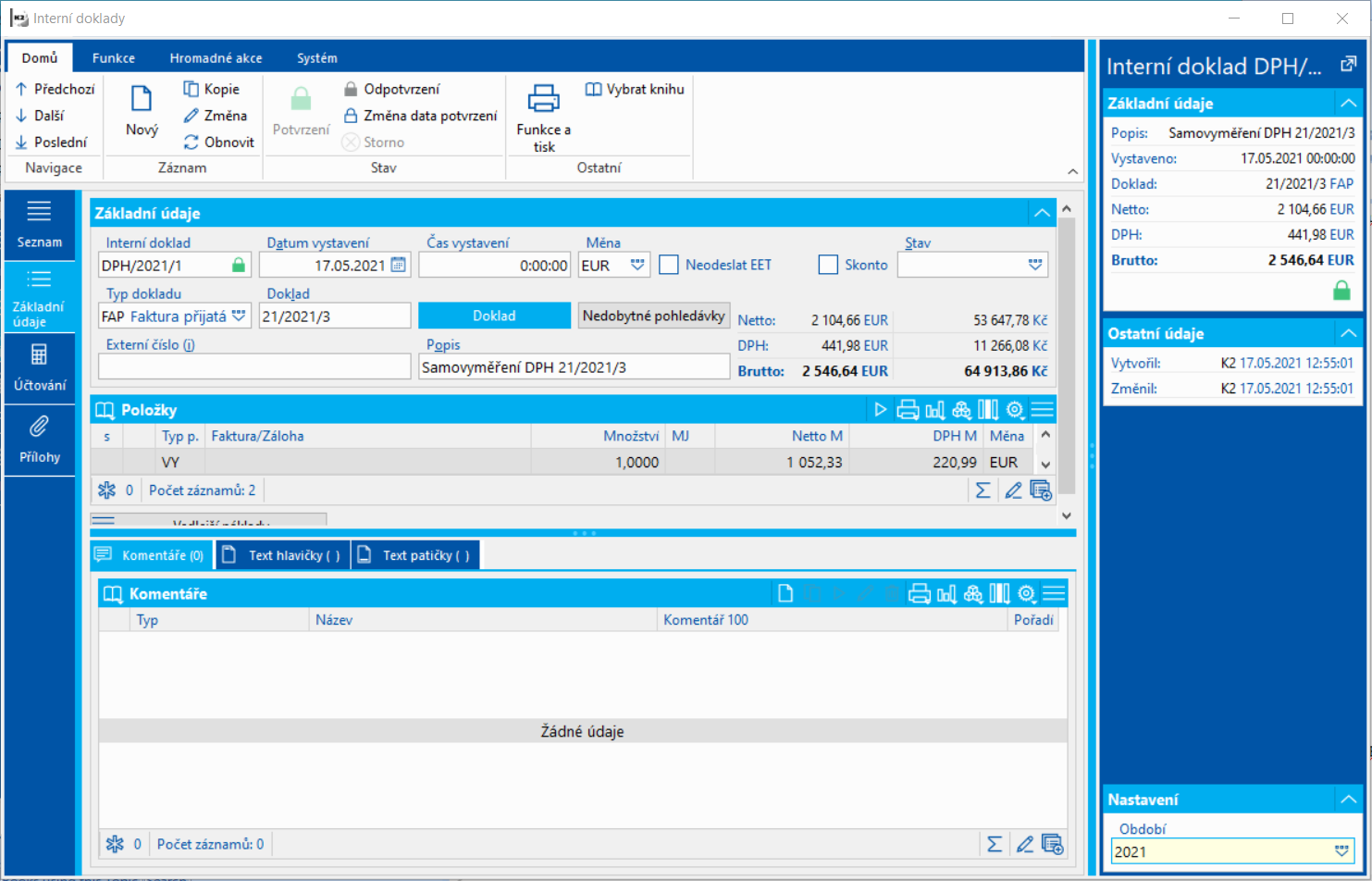

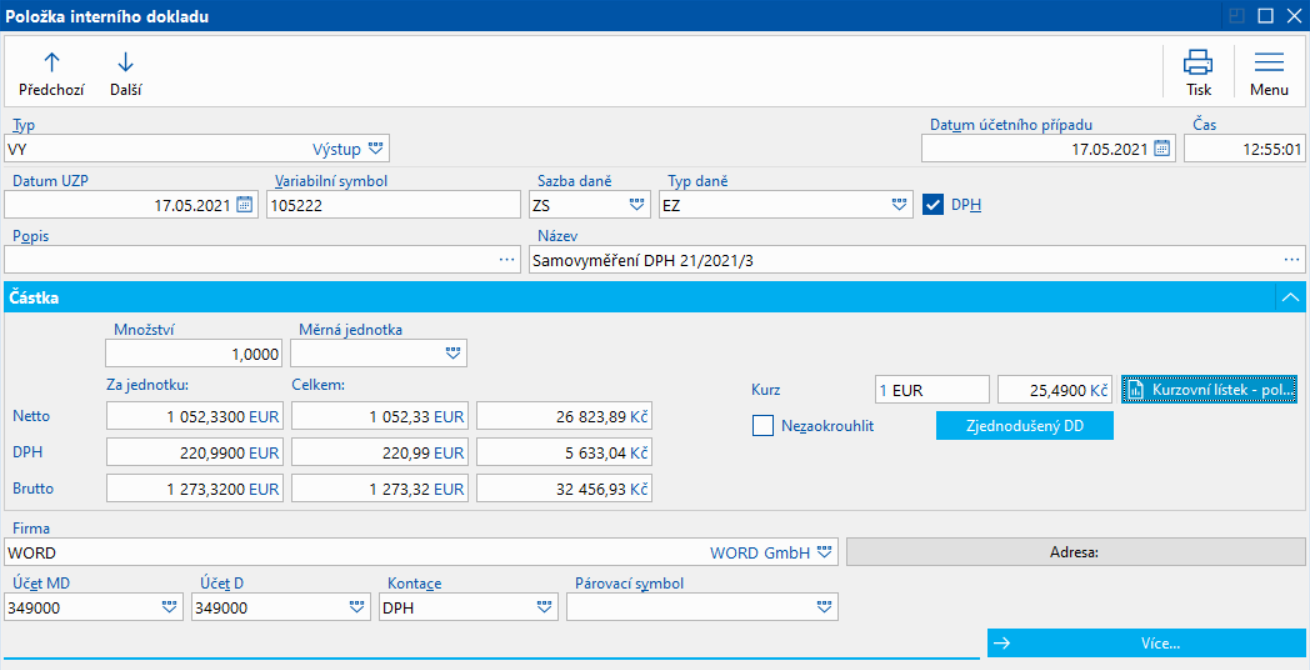

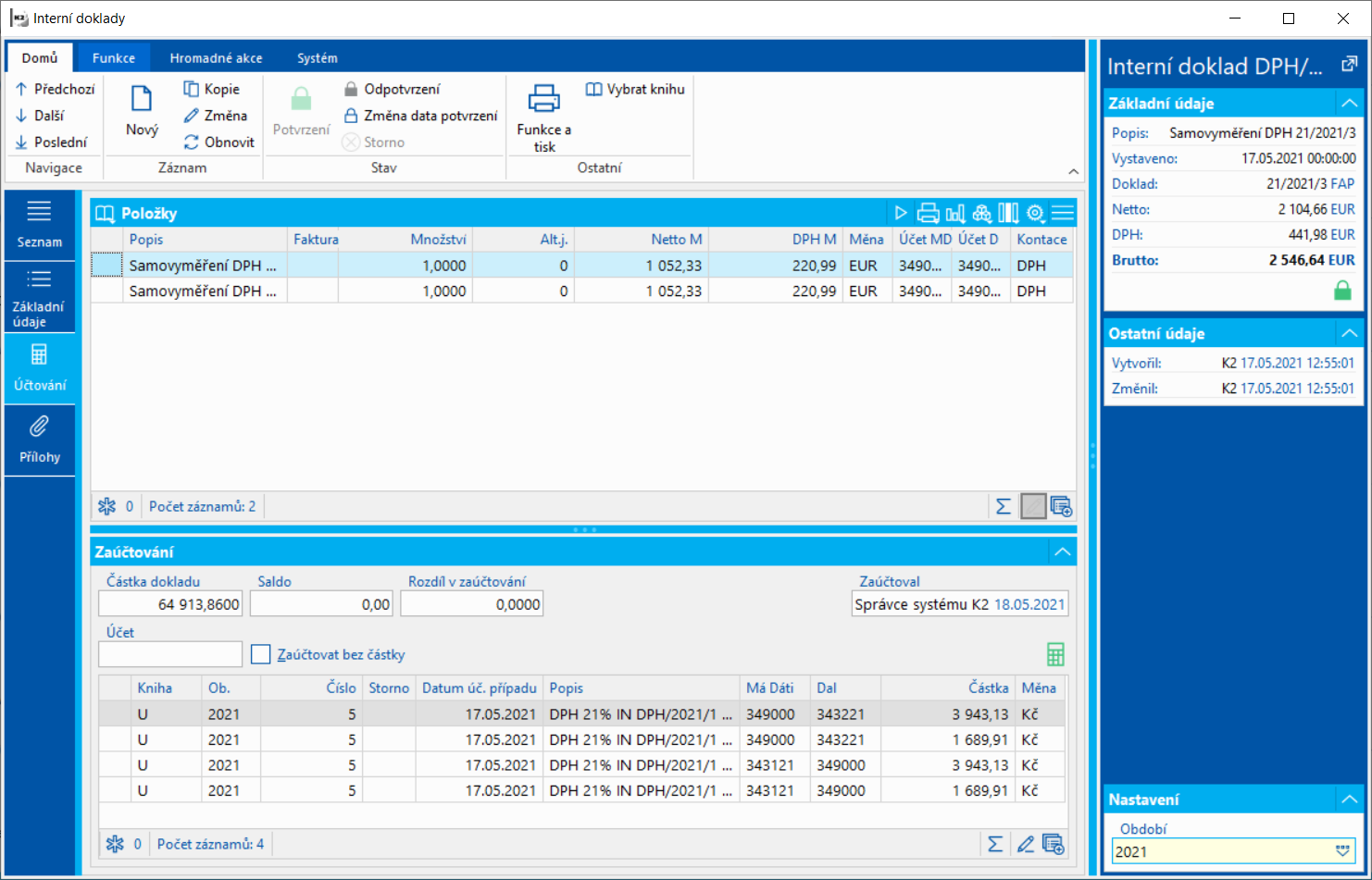

Pri potvrdení faktúry prijatej sa automaticky vytvorí interný doklad. V hlavičke je v poli Doklad väzba na faktúru. Pokiaľ sa samovymeranie DPH uplatňuje na vstupe aj výstupe, sú na internom doklade 2 položky (položka pre uplatnenie na vstupe a položka pre uplatnenie na výstupe), na položkách je začiarknutý príznak DPH.

Obr.: Interný doklad - záložka Základné údaje - samovymeranie DPH

Položky interného dokladu kopírujú položky daňovej rekapitulácie faktúry – každá položka interného dokladu má rovnakú hodnotu bez DPH čiastky, sadzbu DPH, typ dane.

Obr.: Interný doklad - záložka Základné údaje - Položky - samovymeranie DPH

Obr.: Položka interného dokladu - samovymeranie DPH

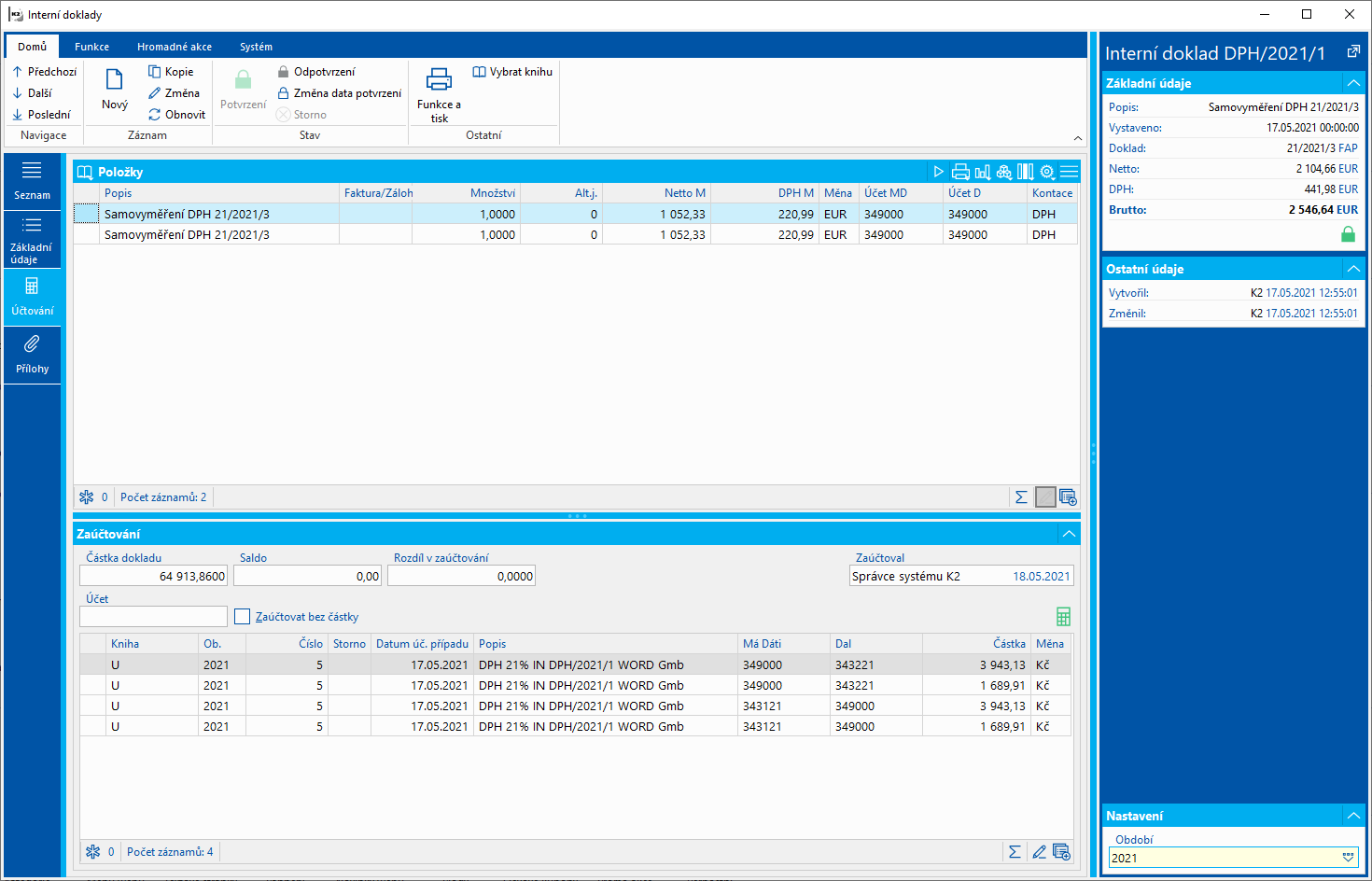

Interné doklady zaúčtujeme nasledujúcim spôsobom:

Typ dane "EZ" (DPH sa vykazuje na vstupe aj výstupe):

Typ položky |

Má dať |

Dal |

Čiastka |

Výstup |

395- Vyrovnávací účet pre DPH |

343 – DPH na výstupe |

DPH |

Vstup |

343 – DPH na vstupe |

395- Vyrovnávací účet pre DPH |

DPH |

Vyrovnávací účet pre DPH sa na položku interného dokladu dosadí z nastavenia účtov MD a D v Knihe interných dokladov.

Typ dane "EN" (DPH sa vykazuje iba na výstupe):

Typ položky |

Má dať |

Dal |

Čiastka |

Výstup |

111 - obstaranie tovaru |

343 – DPH na výstupe |

DPH |

Pokiaľ sa DPH vykazuje iba na výstupe, účet obstarania sa na položku interného dokladu dosadí z Parametrov dokladov samovymerania - parameter Vyrovnávací účet samovymerania DPH iba na výstupe.

Účtovanie pre ostatné typy daní je obdobné.

Obr.: Interný doklad – záložka Účtovanie – zaúčtovanie samovymerania DPH

- Pre typy daní, kde sa odvádza DPH len na výstupe, o zaradení rozhoduje len to, či dátum UZP interného dokladu je z vykazovaného obdobie.

- Pre typy daní, kde je daň na vstupe aj na výstupe, platia nasledujúce pravidlá:

- V prípade, kedy faktúra aj interný doklad majú dátum UZP vo vykazovanom období, sa objaví daň na vstupe aj výstupe.

- V prípade, kedy faktúra má dátum UZP z iného obdobia ako interný doklad, potom pokiaľ vykazujeme DPH za obdobie, do ktorého spadá interný doklad, objaví sa daň na výstupe. Pokiaľ vykazujeme daň za obdobie, do ktorého spadá faktúra, objaví sa daň na vstupe.

- V prípade samostatného interného dokladu, ktorý má dátum UZP vo vykazovanom období, sa objaví daň na výstupe.

- V prípade samostatnej faktúry sa nestane nič. K takejto faktúre chýba doklad, na ktorom je DPH vyčíslené. Toto je chybný variant.

- V prípade dvojice zálohy a interného dokladu sa objaví daň na vstupe i výstupe vždy podľa obdobia interného dokladu.

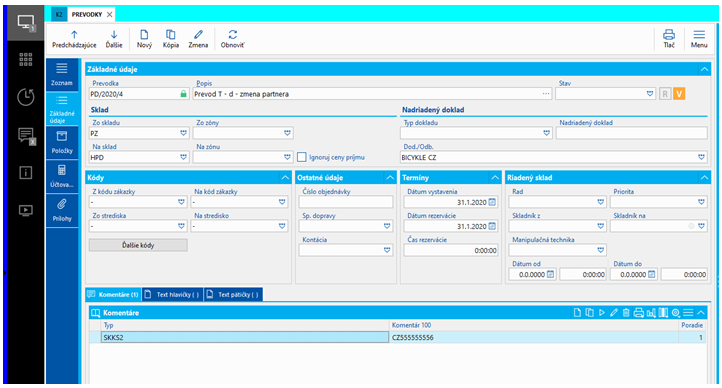

Režim prenesenia daňovej povinnosti

Režim prenesenia daňovej povinnosti na príjemcu plnenia sa týka nasledujúcich plnení z IČŠ a tuzemských plnení (tuzemské samozdanenie) podľa § 69.

Pri poskytnutí týchto plnení NEPLATCOVI bude uplatňovaná daň na výstupe ako doteraz (doklad s DPH).

Pre režim prenesenia daňovej povinnosti sa používajú nasledujúce typy daní u príjemcu : EZ, ES, EN, CS, CN, ED, SS.

Režim prenesenia daňovej povinnosti na príjemcu plnenia sa týka nasledujúcich tuzemských plnení:

- dodanie zlata vo forme suroviny,

- dodanie kovového odpadu a kovového šrotu v tuzemsku,

- prevod emisných kvót skleníkových plynov podľa osobitného predpisu v tuzemsku,

- dodanie nehnuteľnosti alebo jej časti v tuzemsku,

- dodanie tovaru, ktorý je predmetom záruky zabezpečujúcej pohľadávku veriteľa.

- poskytovanie stavebných a montážnych prác.

Režim prenesenia daňovej povinnosti sa ďalej týka tuzemského plnenia vybraného tovaru:

- obilniny a technické plodiny,

- kovy,

- mobilné telefóny, ak celková čiastka základu dane prekračuje čiastku 5000,- eur

- integrované obvody, ak celková čiastka základu dane prekračuje čiastku 5000,- eur

Pri poskytnutí týchto plnení PLATCOVI – daň priznáva príjemca plnenia ku dňu UZP.

Poskytovateľ plnení, ktorý prijme zálohu na tovar alebo služby, pri ktorých je povinný použiť režim prenesenia daňovej povinnosti, ku dňu prijatia preddavku neprizná daň na výstupe, nie je ani povinný pri prijatí takéhoto preddavku vystaviť daňový doklad. Na zálohe v IS K2 musí byť v takom prípade zadaný typ dane "N" (Nezaradiť do priznania).

Pre režim prenesenia daňovej povinnosti sa používajú nasledujúce typy daní:

A2 |

Prenes. DP |

Režim prenesenia daňovej povinnosti - pre komodity §69 ods.12 f) a g) |

|

|

Použitie: |

Použije sa pri predaji, nejde do výkazu DPH Ide do kontrolného výkazu - časť A.2, kde sa roztriedi podľa Spoločného colného sadzobníka |

|

MT |

Prenes. DP |

Režim prenesenia daňovej povinnosti - pre komodity podľa §69 ods.12 h) |

|

|

Použitie: |

Použije sa pri predaji, nejde do výkazu DPH Ide do kontrolného výkazu - časťA.2. |

|

IO |

Prenes. DP |

Režim prenesenia daňovej povinnosti - pre komodity podľa §69 ods.12 i) |

|

|

Použitie: |

Použije sa pri predaji, nejde do výkazu DPH Ide do kontrolného výkazu - časťA.2. |

|

ZA |

Prenes. DP -oprava typu A2 |

Režim prenesenia daňovej povinnosti - pre komodity §69 ods.12 f) a g) |

|

|

Použitie: |

Použije sa pri predaji, nejde do výkazu DPH Ide do kontrolného výkazu - časť C.1, |

|

ZB |

Prenes. DP oprava typu MT |

Režim prenesenia daňovej povinnosti - pre komodity podľa §69 ods.12 h) |

|

|

Použitie: |

Použije sa pri predaji, nejde do výkazu DPH Ide do kontrolného výkazu - časť C.1. |

|

Z8 |

Prenes. DP oprava typu IO |

Režim prenesenia daňovej povinnosti - pre komodity podľa §69 ods.12 i) |

|

|

Použitie: |

Použije sa pri predaji, nejde do výkazu DPH Ide do kontrolného výkazu - časť C.1. |

|

ES |

Prenes. DP |

Režim prenesenia daňovej povinnosti - Ta S podľa §69 ods.2 až 4 a 9 až 12 |

musí existovať doklad samovymerania DPH (pre nákup) |

|

Použitie: |

Použije sa pri nákupe v režime prenesenia daňovej povinnosti, uvedie sa na r. 09, 10 a r. 18, 19 s nárokom na odpočet. Možno použiť aj pre tuzemské samozdanenie. |

|

EN |

Prenes. DP bez odpočtu |

Režim prenesenia daňovej povinnosti - Ta S podľa §69 ods.2 až 4 a 9 až 12 bez nároku na odpočet |

musí existovať doklad samovymerania DPH |

|

Použitie: |

Použije sa pri nákupe v režime prenesenia daňovej povinnosti, uvedie sa na r. 09, 10, bez nároku na odpočet. |

|

CS |

Prenes. DP |

Režim prenesenia daňovej povinnosti - S, pri ktorých príjemca platí daň §69 ods.3 |

musí existovať doklad samovymerania DPH |

|

Použitie: |

Použije sa pri nákupe v režime prenesenia daňovej povinnosti, uvedie sa na r. 09, 10 a r. 18, 19 s nárokom na odpočet. |

|

CN |

Prenes. DP bez odpočtu |

Režim prenesenia daňovej povinnosti - S, pri ktorých príjemca platí daň §69 ods.3 bez nároku na odpočet |

musí existovať doklad samovymerania DPH |

|

Použitie: |

Použije sa pri nákupe v režime prenesenia daňovej povinnosti, uvedie sa na r. 09, 10 bez nároku na odpočet. |

|

ED |

Prenes. DP |

Režim prenesenia daňovej povinnosti - S, pri ktorých príjemca platí daň §69 ods.7 |

musí existovať doklad samovymerania DPH |

|

Použitie: |

Použije sa pri nákupe v režime prenesenia daňovej povinnosti, uvedie sa na r. 11, 12 a 18, 19 s nárokom na odpočet. |

|

Z3 |

Prenes. DP oprava ES |

Režim prenesenia daňovej povinnosti - Ta S podľa §69 ods.2 až 4 a 9 až 12 |

musí existovať doklad samovymerania DPH (pre nákup) |

|

Použitie: |

Použije sa pri nákupe v režime prenesenia daňovej povinnosti, uvedie sa na r. 24, 25 a 28 DP. Možno použiť aj pre tuzemské samozdanenie. |

|

Z6 |

Prenes. DP oprava CS |

Režim prenesenia daňovej povinnosti - S, pri ktorých príjemca platí daň §69 ods.3 |

musí existovať doklad samovymerania DPH |

|

Použitie: |

Použije sa pri nákupe v režime prenesenia daňovej povinnosti, uvedie sa na r. 24, 25 a 28 DP. |

|

Z5 |

Prenes. DP oprava ED |

Režim prenesenia daňovej povinnosti - S, pri ktorých príjemca platí daň §69 ods.7 |

musí existovať doklad samovymerania DPH |

|

Použitie: |

Použije sa pri nákupe v režime prenesenia daňovej povinnosti, uvedie sa na r. 24, 25 a 28 DP. |

|

Z4 |

Prenes. DP oprava EN |

Režim prenesenia daňovej povinnosti - Ta S podľa §69 ods.2 až 4 a 9 až 12 bez nároku na odpočet |

musí existovať doklad samovymerania DPH (pre nákup) |

|

Použitie: |

Použije sa pri nákupe v režime prenesenia daňovej povinnosti, uvedie sa na r. 24, 25. |

|

Z7 |

Prenes. DP oprava CN |

Režim prenesenia daňovej povinnosti - S, pri ktorých príjemca platí daň §69 ods.3 bez nároku na odpočet |

musí existovať doklad samovymerania DPH |

|

Použitie: |

Použije sa pri nákupe v režime prenesenia daňovej povinnosti, uvedie sa na r. 24, 25. |

|

EZ |

Prenes. DP |

Režim prenesenia daňovej povinnosti - Nadobudnutie T v tuzemsku podľa §11 a 11a |

musí existovať doklad samovymerania DPH |

|

Použitie: |

Použije sa pri nákupe v režime prenesenia daňovej povinnosti, uvedie sa na r. 05, 06, 07, 08 a r. 18, 19 DP s nárokom na odpočet. |

|

Z1 |

Prenes. DP oprava EZ |

Režim prenesenia daňovej povinnosti - Nadobudnutie T v tuzemsku podľa §11 a 11a |

musí existovať doklad samovymerania DPH (pre nákup) |

|

Použitie: |

Použije sa pri nákupe v režime prenesenia daňovej povinnosti, uvedie sa na r. 24, 25 a 28 DP. |

|

SS |

Prenes. DP |

Režim prenesenia daňovej povinnosti - Ta S podľa §69 ods.2 až 4 a 9 až 12 |

musí existovať doklad samovymerania DPH (pre nákup) |

|

Použitie: |

Použije sa pri nákupe v režime prenesenia daňovej povinnosti, uvedie sa na r. 09, 10 a r. 18, 19 DP s nárokom na odpočet. Použije sa pre tuzemské samozdanenie. |

|

ZS |

Prenes. DP oprava SS |

Režim prenesenia daňovej povinnosti - Ta S podľa §69 ods.2 až 4 a 9 až 12 |

musí existovať doklad samovymerania DPH (pre nákup) |

|

Použitie: |

Použije sa pri nákupe v režime prenesenia daňovej povinnosti, uvedie sa na r. 24, 25 a 28 DP. Použije sa pre tuzemské samozdanenie. |

|

SP |

Prenes. DP |

Režim prenesenia daňovej povinnosti - pre komodity podľa §69 ods.12 j) |

|

|

Použitie: |

Použije sa pri predaji, nejde do výkazu DPH Ide do kontrolného výkazu - časťA.2. |

|

ZQ |

Prenes. DP oprava SP |

Režim prenesenia daňovej povinnosti - pre komodity podľa §69 ods.12 j) |

|

|

Použitie: |

Použije sa pri predaji, nejde do výkazu DPH Ide do kontrolného výkazu - časť C.1. |

|

1. Číselník Typy daní

V číselníku Typy daní je pri typoch daní, ktoré sú určené pre plnenie v režime prenesenia daňovej povinnosti, zapnutý príznak Režim PDP.

2. Položky nákupu/predaja

Na položkách nákupu a predaja, pre ktoré platí Typ dane určený pre režim PDP, je zapnutý príznak PDP. Takáto položka sa berie ako položka bez DPH, aj keď je v hlavičke dokladu začiarknutý príznak DPH (pole nemožno editovať).

(Pre položky, na ktorých nie je vyplnený Typ dane, platí typ dane z hlavičky dokladu. V prípade viazaných dokladov platí pre položku s prázdnym typom dane typ dane z hlavičky faktúry, a ak položka nie je na faktúre, tak typ dane z hlavičky nadriadeného dokladu - zákazka/objednávka vydaná).

Na 2. strane dokladov je možné zobraziť polia:

- Platný typ dane (TypeOfTaxCalc) - typ dane, platný pre položku,

- PDP (PDPCalcMode) - na položke je/nie je zapnutý príznak Režim PDP.

3. Daňová rekapitulácia dokladov nákupu/predaja

V daňovej rekapitulácii je príznak DPH, ktorý určuje, či sa jedná o plnenie s DPH alebo bez DPH. Pole nemožno editovať a nastavuje sa automaticky:

- Pokiaľ v hlavičke dokladu nie je začiarknutý príznak DPH, príznak DPH nie je začiarknutý ani v položkách daňovej rekapitulácie.

- Pokiaľ v hlavičke dokladu je začiarknutý príznak DPH, v daňovej rekapitulácii je začiarknutý príznak DPH na položkách s Typom dane s vypnutým príznakom Režim PDP.

- Na položkách daňovej rekapitulácie s Typom dane so zapnutým príznakom Režim PDP je príznak DPH vždy vypnutý (výnimkou sú daňové faktúry - samovymeranie DPH).

Informáciu, či je zapnutý príznak DPH v položke daňovej rekapitulácie, môžeme v stĺpcoch zobraziť v poli DPH (VATSwitchCalc).

4. Zálohy

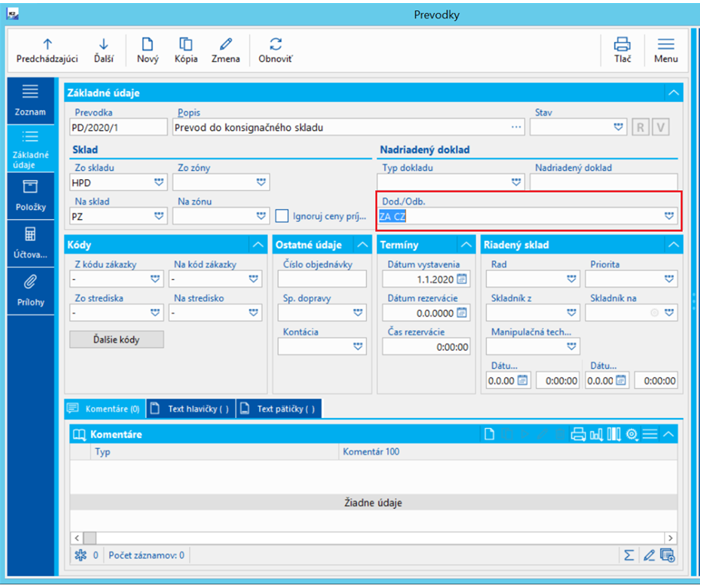

Pri vystavení zálohy k zákazke/objednávke pomocou tlačidiel na 2. strane nadriadeného dokladu sa vytvoria položky zálohy podľa daňovej rekapitulácie. V prípade, že je na nadriadenom doklade typ dane určený pre režim prenesenia daňovej povinnosti, nastaví sa na položke zálohy automaticky Typ dane "N".

6. Tlač faktúry

Ak je na faktúre plnenie v režime prenesenia daňovej povinnosti:

- v daňovej rekapitulácii sa na riadku platnom pre prenesenú daňovú povinnosť tlačí pri sadzbe DPH text "Režim PDP",

- na doklade sa automaticky zobrazí text "Režim prenesenia daňovej povinnosti - daň odvedie zákazník." - na zostave nie je potrebné mať nastavený parameter TextExemptSuppl = 4 (hodnota parametra sa v tomto prípade ignoruje), ignorujú sa aj dodatky pre typy daní s PDP, zadané v parametroch mandanta.

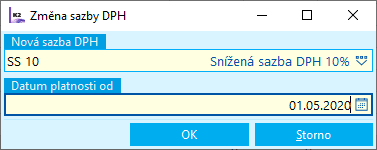

Zmena sadzby DPH

V tejto kapitole je popísaný postup pre prípad, kedy príde k zmene sadzby DPH.

Riešenie v IS K2:

Novú sadzbu s novým dátumom platnosti zadáme nad vybranými kartami Tovar pomocou hromadnej akcie Zmena sadzby DPH. Vo vstupnom formulári hromadné akcie zadáme Novú sadzbu DPH a Dátum platnosti od.

Obr.: Vstupný formulár hromadnej akcie Zmena sadzby DPH

Z karty Tovar sa na novú položku dokladu nákupu/predaja dosadí stará alebo nová sadzba DPH podľa dátumu na doklade.

V tejto súvislosti je vhodné v Parametroch mandanta zapnúť parameter Aktualizovať sadzbu DPH podľa karty Tovaru.

Pokiaľ je parameter Aktualizovať sadzbu DPH podľa karty Tovaru zapnutý, potom:

- Pri vystavení faktúry zo zákazky/objednávky sa automaticky aktualizuje sadzba DPH podľa Dátumu úč. prípadu faktúry (neplatí pre opravné daňové doklady).

- Pri zmene dátumu v hlavičke dokladu nákupu/predaja prebehne kontrola, či sú na položkách dokladu aktuálne sadzby DPH k dátumu; pokiaľ nie, zobrazí sa otázka "Prajete si zmeniť sadzbu DPH na položkách podľa dátumu ...?“ Po odsúhlasení otázky sa aktualizuje sadba DPH a čiastky DPH a S DPH na všetkých podriadených dokladoch zákazky/objednávky vydané. Kontrola prebieha na dokladoch:

- zákazka, objednávka prijatá, dodací list vydaný alebo potvrdenie dodania - po zmene Termínu dodania,

- objednávka vydaná - po zmene dátumu Požadované,

- faktúra vydaná, faktúra prijatá - po zmene Dátumu úč. prípadu.

Nastavenie modulu DPH

Číselníky - DPH

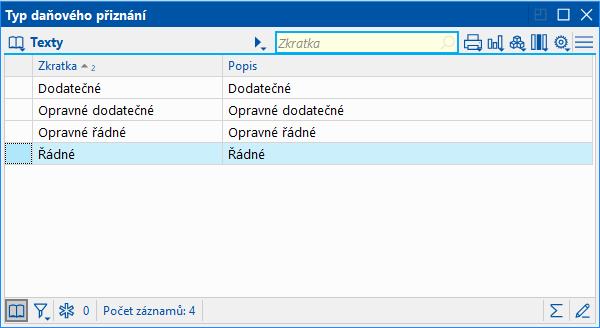

Typ priznania k dani z pridanej hodnoty. Do dokladu DPH sa vloží automaticky podľa zvoleného výpočtu.

Obr.: Číselník Typ daňového priznania

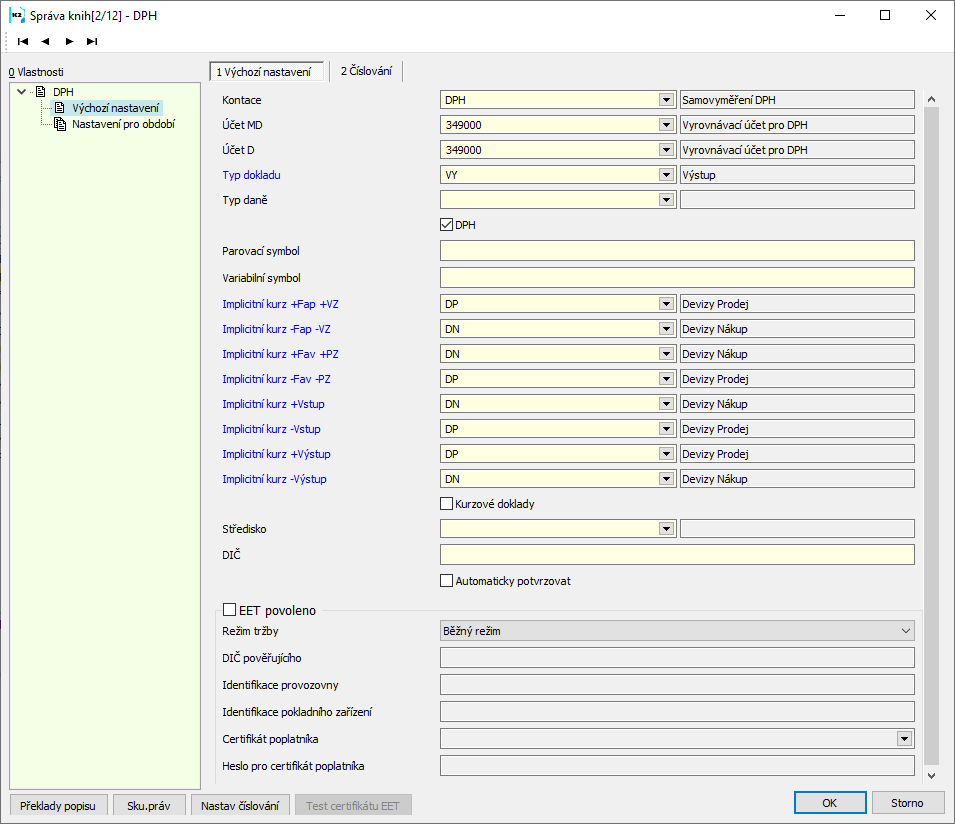

Nastavenie pre vytváranie dokladov samovymerania

Doklady samovymerania sa vytvárajú v prípade, kedy nakupujeme tovar / služby bez DPH a následne ich zdaňujeme v rámci svojho priznania k DPH (na vstupe, výstupe). Používa sa napr. pri obstaraní tovaru a služieb z EÚ alebo pri nákupe v režime prenesenia daňovej povinnosti.

Pri potvrdení faktúry prijatej, ostatného záväzku, prípadne pokladničného alebo interného dokladu s príslušným typom dane sa v IS K2 vytvorí automaticky doklad samovymerania (interný doklad), na ktorom je vyčíslené DPH. Tento doklad slúži jednak k zaúčtovaniu DPH, jednak vstupuje do výpočtu Priznania k DPH.

V nasledujúcich kapitolách je popísané nastavenie knihy interných dokladov, v ktorých sa vytvárajú doklady samovymerania, a nastavenie parametrov pre vytváranie dokladov samovymerania.

Vytvoríme knihu interných dokladov, v ktorej sa budú vytvárať doklady samovymerania.

Obr.: Nastavenie knihy interných dokladov - samovymeranie DPH

Popis vybraných polí:

Kontácia |

Kontácia pre zaúčtovanie samovymerania DPH (v kontácii je nastavené iba účtovanie DPH). |

Účet MD |

Vyrovnávací účet pre DPH - napr. "349000". |

Účet D |

Vyrovnávací účet pre DPH - napr. "349000". |

Typ dokladu |

Nastavíme "VY" - Výstup. |

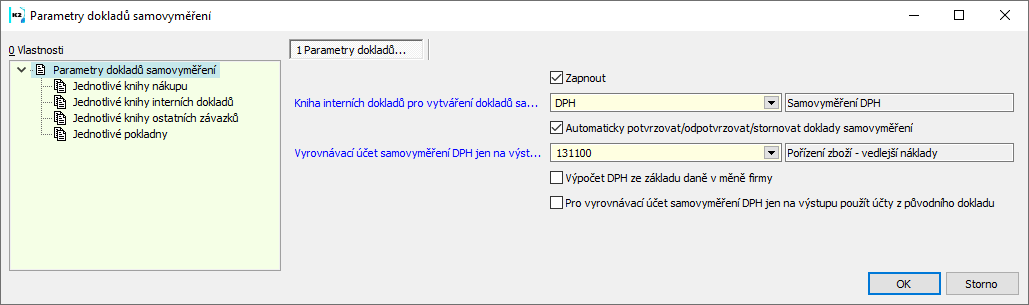

Parametre nastavíme spustením funkcie Parametre dokladov samovymerania zo stromového menu Účtovníctvo – DPH – Základné nastavenie.

Obr.: Formulár Parametre dokladov samovymerania

Funkciu aktivujeme začiarknutím poľa Zapnúť.

Pokiaľ budeme evidovať doklady samovymerania v jednej knihe, nastavíme nasledujúce parametre:

Kniha interných dokladov pre vytváranie dokladov samovymerania |

Kniha, v ktorej sa budú vytvárať iba doklady samovymerania. |

Vyrovnávací účet samovymerania DPH iba na výstupe |

Účet, ktorý sa doplní do dokladu samovymerania v prípade, že sa DPH vykazuje iba na výstupe. |

Automaticky potvrdzovať/odpotvrdzovať/stornovať doklady samovymerania |

Začiarknuté pole vykoná pri potvrdení faktúry prijatej, ostatného záväzku, príp. pokladničného alebo interného dokladu automatické potvrdenie dokladu samovymerania. Začiarknuté pole vykoná pri odpotvrdení faktúry prijatej, ostatného záväzku, príp. pokladničného alebo interného dokladu automatické odpotvrdenie dokladu samovymerania. Pokiaľ je nezačiarknuté pole, dôjde pri odpotvrdení dokladu k zobrazeniu otázky: "K tomuto dokladu existuje potvrdený doklad samovymerania. Prajete si ho odpotvrdiť?" Začiarknuté pole vykoná pri storne faktúry prijatej, ostatného záväzku, príp. pokladničného alebo interného dokladu automatické storno dokladu samovymerania. Pokiaľ je nezačiarknuté pole, dôjde pri storne dokladu k zobrazeniu otázky: "K tomuto dokladu existuje nestornovaný doklad samovymerania. Prajete si ho stornovať?". |

Výpočet DPH zo základu dane v mene vlastnej firmy |

Voľba má vplyv na výpočet čiastky DPH v mene firmy na doklade samovymerania: - Vypnuté: DPH = DPH v mene dokladu * Kurz |

Pre vyrovnávací účet samovymerania DPH iba na výstupe použiť účet z pôvodného dokladu. |

Pokiaľ je voľba zapnutá, pri zaúčtovaní dokladu, ktorému je vytvorené samovymeranie DPH len na výstupe, sa na internom doklade so samovymeraním zmenia položky - doplnia sa do nich analytické osi a účty podľa zaúčtovania skutočného dokladu (u samovymerania poskytnuté zálohy sa doplnia len analytické osi). |

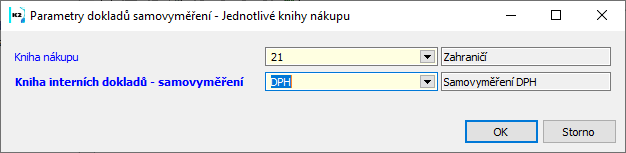

Pokiaľ budeme evidovať doklady samovymerania k určitému typu dokladov vo viacerých knihách, nastavíme parametre pre jednotlivé knihy:

- Jednotlivé knihy nákupu - pre každú knihu nákupu definujeme knihu interných dokladov - samovymeranie,

- Jednotlivé knihy interných dokladov - pre každú knihu interných dokladov definujeme knihu interných dokladov - samovymeranie,

- Jednotlivé knihy ostatných záväzkov - pre každú knihu ostatných záväzkov definujeme knihu interných dokladov - samovymeranie,

- Jednotlivé pokladnice - pre každú pokladnicu definujeme knihu interných dokladov - samovymeranie.

Obr.: Formulár Parametre dokladov samovymerania - Jednotlivé knihy nákupu

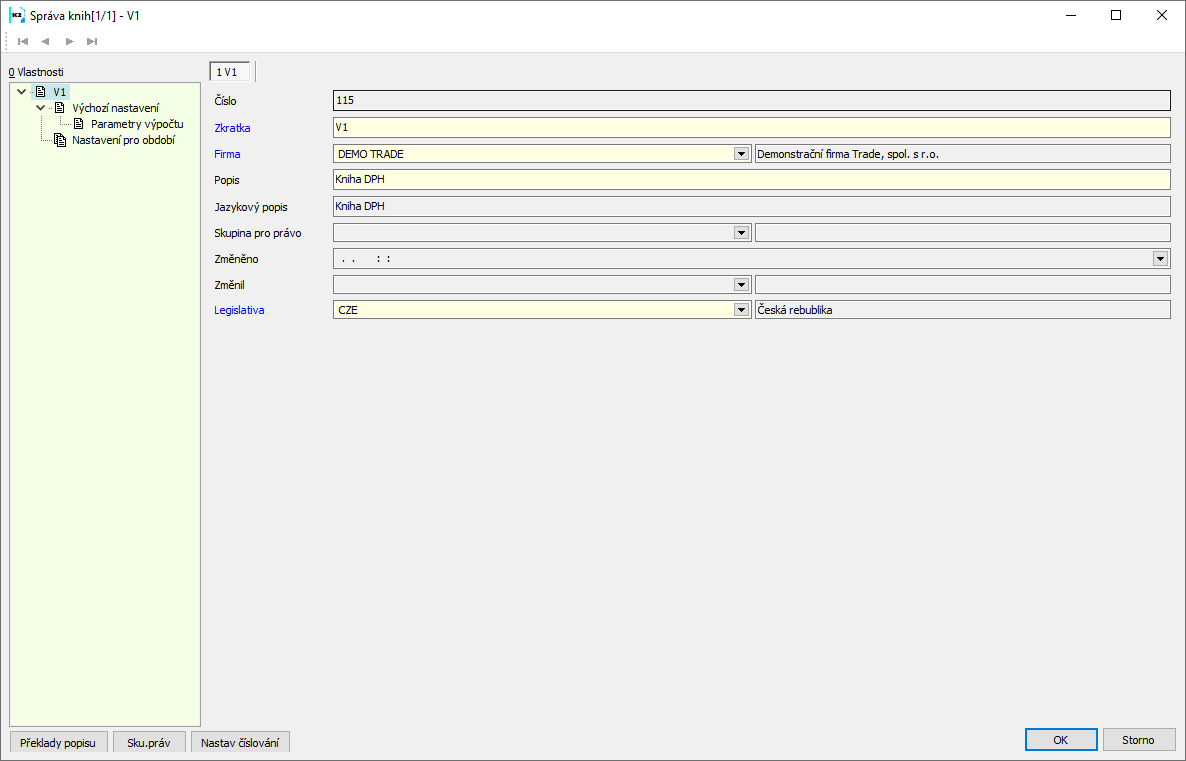

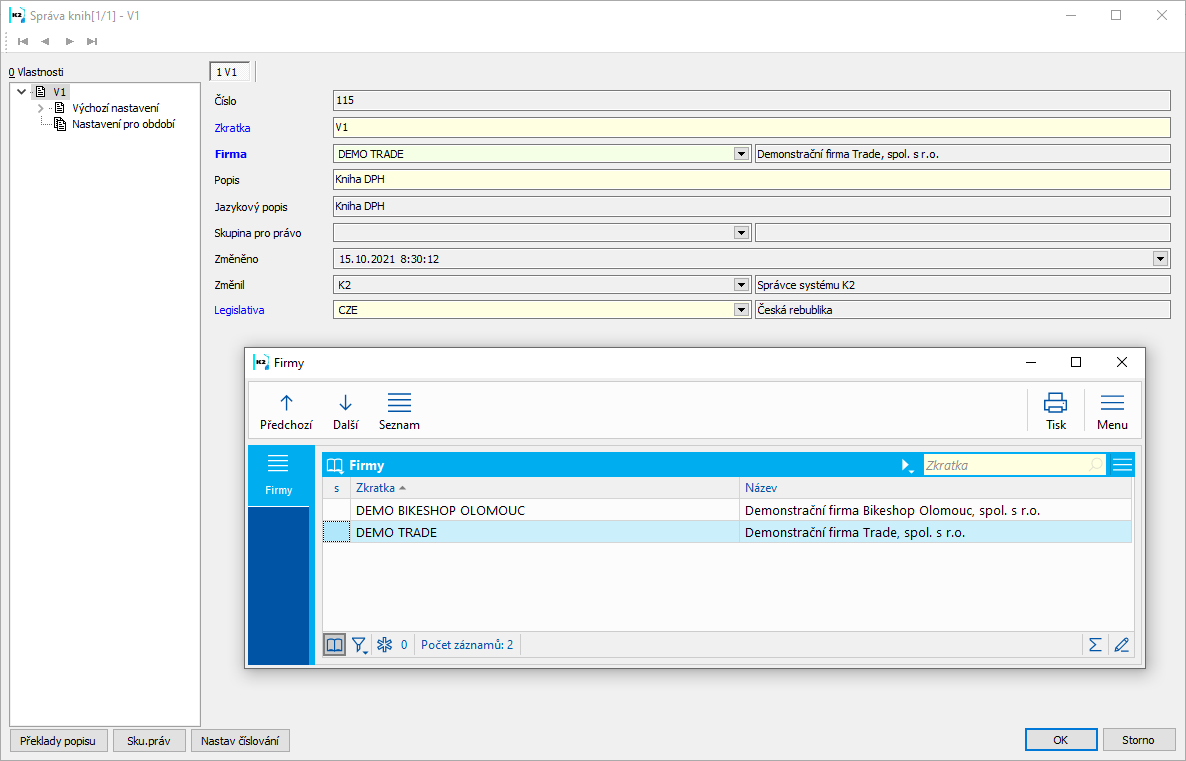

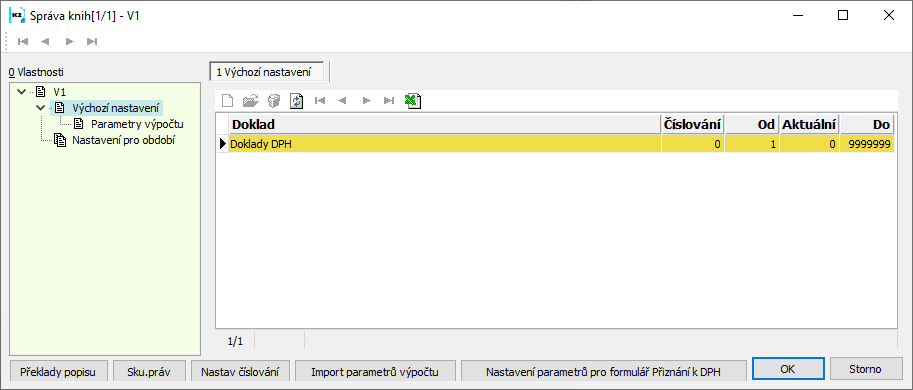

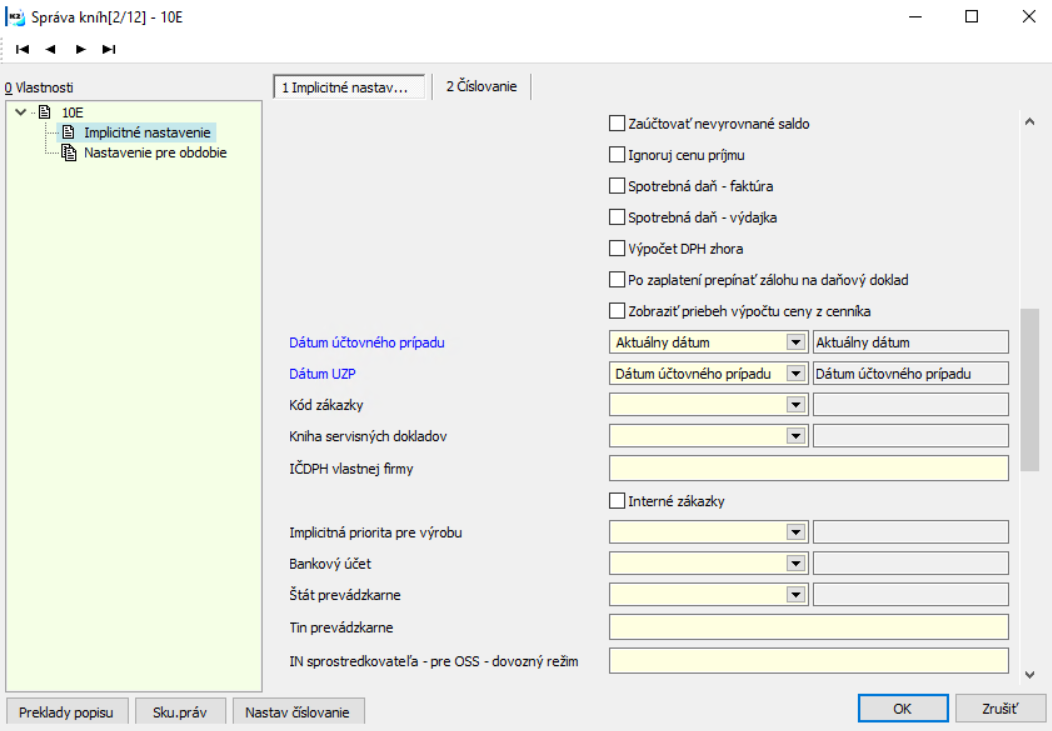

Knihy DPH

Doklady DPH je možné deliť do jednotlivých kníh. Knihy je možné nastaviť vo funkcií Správa kníh. Číselník Knihy DPH je k dispozícií v stromovom menu.

Prepínanie kníh vo všetkých dokladoch sa vykoná klávesom Alt+F10 (po prepnutí kníh sa pravítko automaticky nastaví na posledný záznam v tabuľke).

Pred prvým výpočtom DPH je potrebné nastaviť:

- Parametre výpočtu DPH (t.j. parametre ovplyvňujúce načítanie položiek do dokladu DPH),

- Nastavenie pre formulár Priznania k DPH (t.j. nastavenie hodnôt oddielu A a B parametrov pre oddiel C Priznania k dani z pridanej hodnoty a nastavenie parametrov pre vytvorenie ostatného záväzku / pohľadávky z DPH).

Obe nastavíme v Knihách DPH.

Pri zavedení novej knihy (klávesom Ins) je potrebné zadať povinnú skratku, popis, vybrať firmu a legislatívu.

Popis práve s knihami, princíp nastavenia a popis nultej záložky nájdete v kapitole Správca / Správa kníh.

Vo vstupnom formulári Správa kníh DPH zadáme základné nastavenie knihy. Môžeme editovať Firmu, Legislatívu. Ďalej Parametre výpočtu a nastavenie pre formulár Priznania k DPH v implicitnom nastavení.

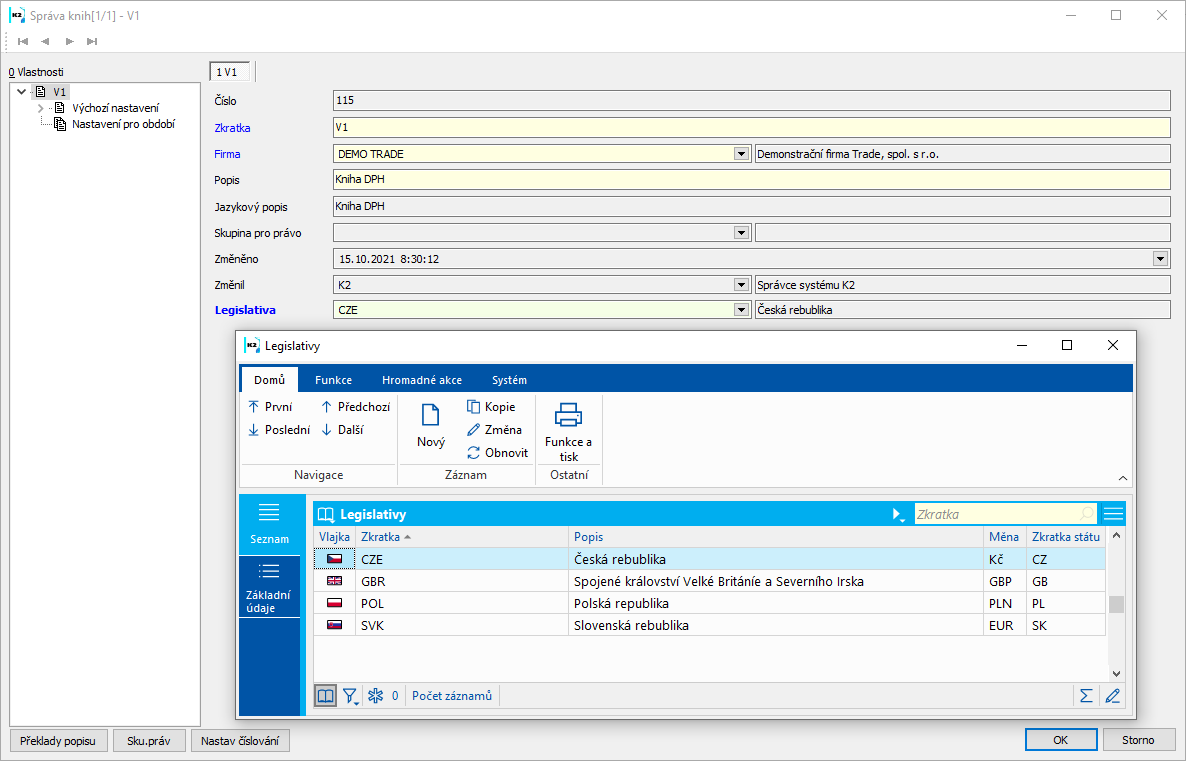

Obr.: Správa kníh DPH - Vstupný formulár

Pokiaľ budeme v rámci jedného mandanta vykonávať výpočet DPH pre rôzne subjekty, tieto subjekty musíme mať zadané v číselníku Firma a pre každého člena nastavíme parametre zvlášť.

Obr.: Správa kníh - Firmy

V číselníku Legislatíva zvolíme legislatívu štátu, podľa ktorého sa bude DPH počítať.

Obr.: Správa kníh - Legislatívy

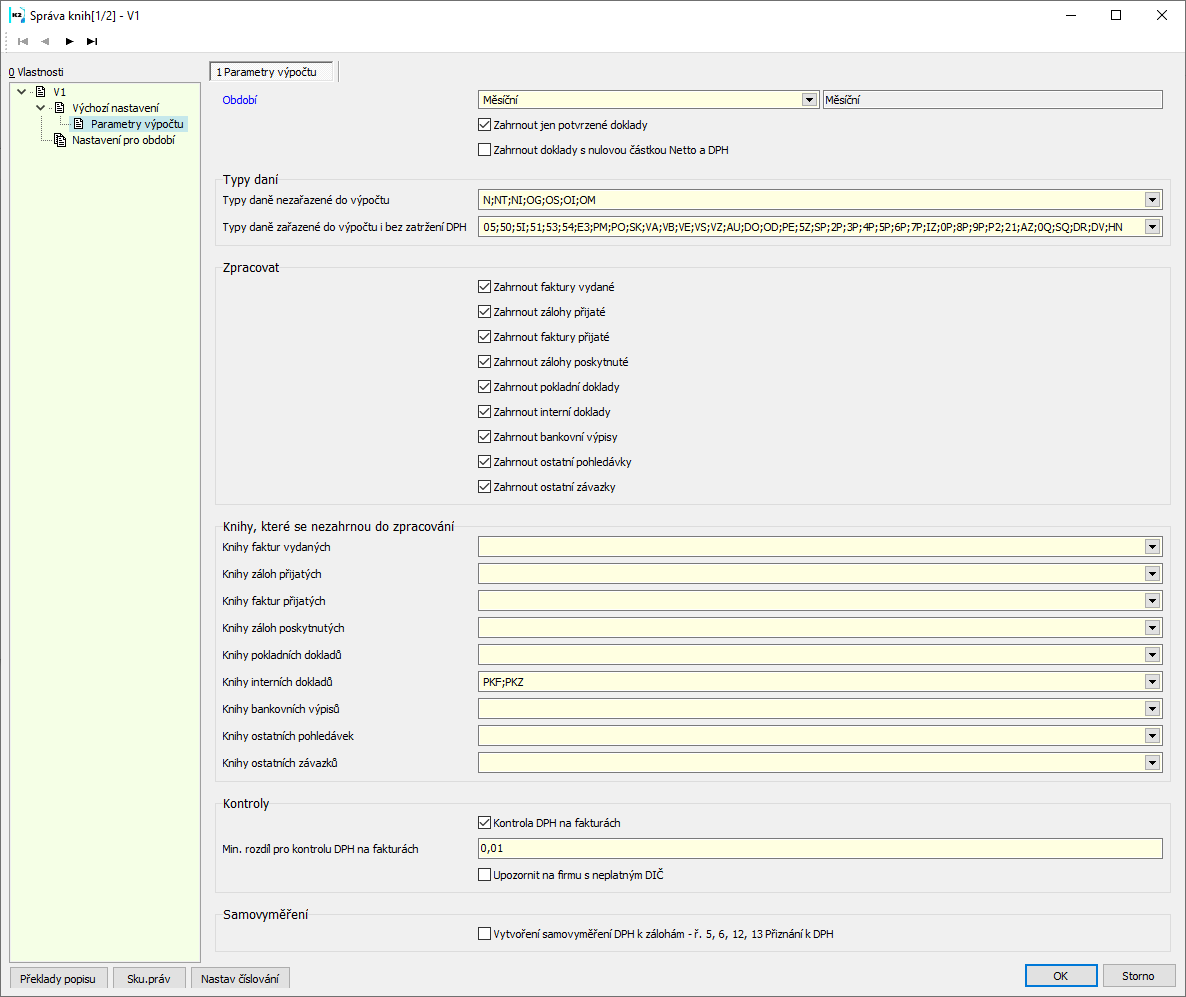

V Implicitnom nastavení zadáme Parametre výpočtu.

Obr.: Formulár Parametre výpočtu

Popis parametrov Obdobie:

Obdobie |

Zdaňovacie obdobie. Implicitná hodnota je "Mesačné". |

Zahrnúť iba potvrdené doklady |

Pokiaľ má hodnotu "Áno", bude výpočet brať do úvahy iba potvrdené doklady. Pokiaľ má hodnotu "Nie", do spracovania sa zahrnú aj nepotvrdené doklady. Implicitnou hodnotou je "Áno". |

Zahrnúť doklady s nulovou čiastkou Netto a DPH |

Pokiaľ má hodnotu "Áno", zahrnú sa do spracovania aj doklady, kde čiastky Netto a DPH = 0. Implicitnou hodnotou je "Nie". |

Popis parametrov Typy daní:

Typy dane nezaradené do výpočtu |

Typy dane uvedené v tomto parametri sa nebudú zohľadňovať pri výpočte DPH. Implicitnou hodnotou je "N;OG;OS;OI;OM". |

Typy dane zaradené do výpočtu aj bez začiarknutia DPH |

Typy dane uvedené v tomto parametri sa budú zohľadňovať pri výpočte DPH aj v prípade, že sa jedná o doklad bez DPH. Implicitnou hodnotou je „VE;VZ;54;05;06;07;K3;N3;A2;MT;IO;ZA;ZB;Z8;SP;ZQ;44“. |

Popis parametrov Spracovať:

Faktúry vydané |

Začiarknuť, pokiaľ majú byť VF zahrnuté do spracovania. |

Zálohy prijaté |

Začiarknuť, pokiaľ majú byť PZ zahrnuté do spracovania. |

Faktúry prijaté |

Začiarknuť, pokiaľ majú byť VF zahrnuté do spracovania. |

Zálohy poskytnuté |

Začiarknuť, pokiaľ majú byť VZ zahrnuté do spracovania. |

Pokladničné doklady |

Začiarknuť, pokiaľ majú byť PO zahrnuté do spracovania. |

Interné doklady |

Začiarknuť, pokiaľ majú byť ID zahrnuté do spracovania. |

Bankové výpisy |

Začiarknuť, pokiaľ majú byť BV zahrnuté do spracovania. |

Ostatná pohľadávka |

Začiarknuť, pokiaľ majú byť OP zahrnuté do spracovania. |

Ostatné záväzky |

Začiarknuť, pokiaľ majú byť OV zahrnuté do spracovania. |

Popis parametrov Knihy, ktoré sa nazahrnú do spracovania:

Knihy faktúr vydaných |

Knihy VF, ktoré sa nezahrnú do výpočtu (oddelené bodkočiarkou). |

Knihy záloh prijatých |

Knihy PZ, ktoré sa nezahrnú do výpočtu (oddelené bodkočiarkou). |

Knihy faktúr prijatých |

Knihy PF, ktoré sa nezahrnú do výpočtu (oddelené bodkočiarkou). |

Knihy záloh poskytnutých |

Knihy VZ, ktoré sa nezahrnú do výpočtu (oddelené bodkočiarkou). |

Knihy pokladničných dokladov |

Knihy PO, ktoré sa nezahrnú do výpočtu (oddelené bodkočiarkou). |

Knihy interných dokladov |

Knihy IN, ktoré sa nezahrnú do výpočtu (oddelené bodkočiarkou). |

Knihy bankových výpisov |

Knihy BV, ktoré sa nezahrnú do výpočtu (oddelené bodkočiarkou). |

Knihy ostatných pohľadávok |

Knihy OP, ktoré sa nezahrnú do výpočtu (oddelené bodkočiarkou). |

Knihy ostatných záväzkov |

Knihy OV, ktoré sa nezahrnú do výpočtu (oddelené bodkočiarkou). |

Popis parametrov Kontroly

Kontrola DPH na faktúrach |

Pokiaľ má hodnotu "Áno", kontroluje sa zhoda DPH v hlavičke dokladu s položkami cenovej rekapitulácie. Implicitnou hodnotou je "Áno". |

Min. rozdiel pre kontrolu DPH na faktúrach |

Minimálny rozdiel pre parameter Kontrola DPH na faktúrach. Implicitnou hodnotou je "0,01". |

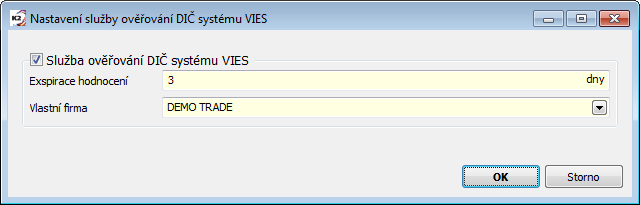

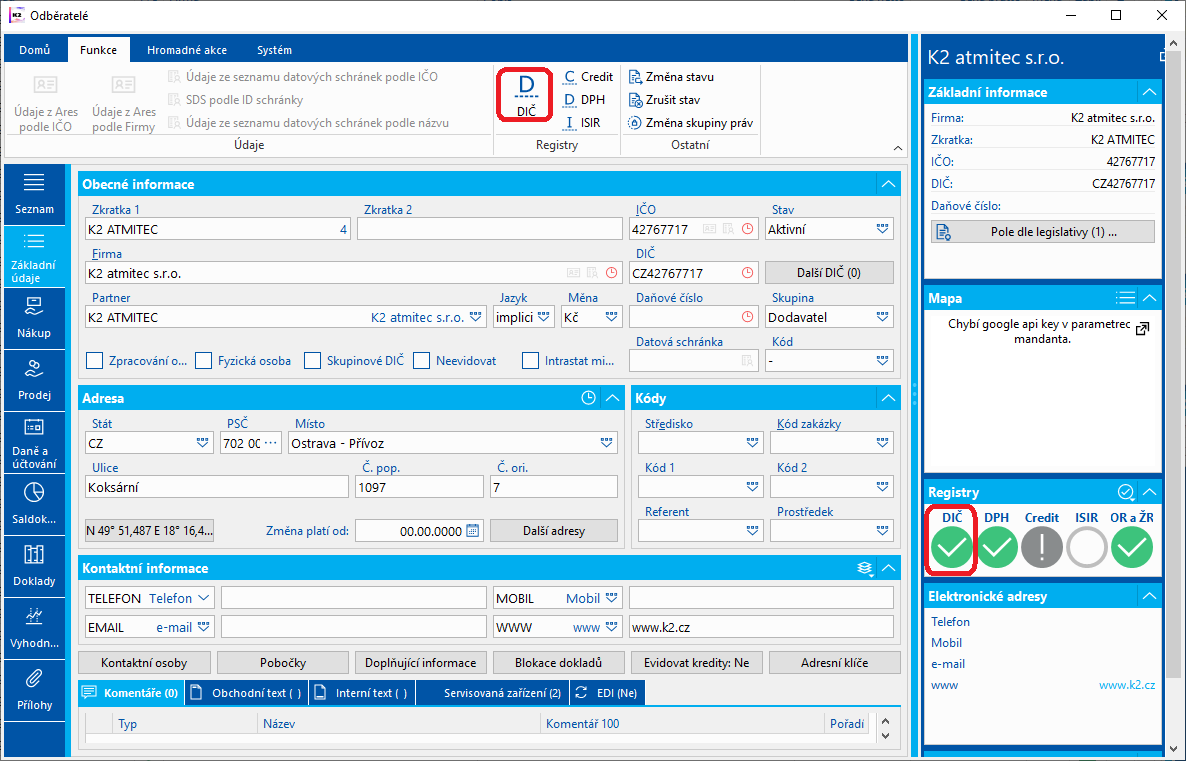

Upozorniť na firmu s neplatným IČ DPH |

Pokiaľ má hodnotu "Áno", v protokole výpočtu DPH sa zobrazí zoznam dodávateľov / odberateľov, ktorí sú uvedení na doklade DPH a majú neplatné IČDPH (na karte Dod./Odb. je v poli Overenie IČDPH krížik). |

Pri uložení Parametrov výpočtu DPH vždy prebehne kontrola, či v parametroch nie sú zadané chybné údaje (napr. neexistujúce typy dokladov, knihy, typy daní). Pokiaľ sa zobrazí chybové hlásenie, môžeme ho vytlačiť pomocou zostavy Výpis chybových hlásení (po spustení zostavy vyberieme chybový súbor "ERR10053").

V Správe kníh v Implicitnom nastavení stlačíme tlačidlo Nastavenie pre formulár Priznanie k DPH.

Obr.: Správa kníh - Implicitné nastavenie

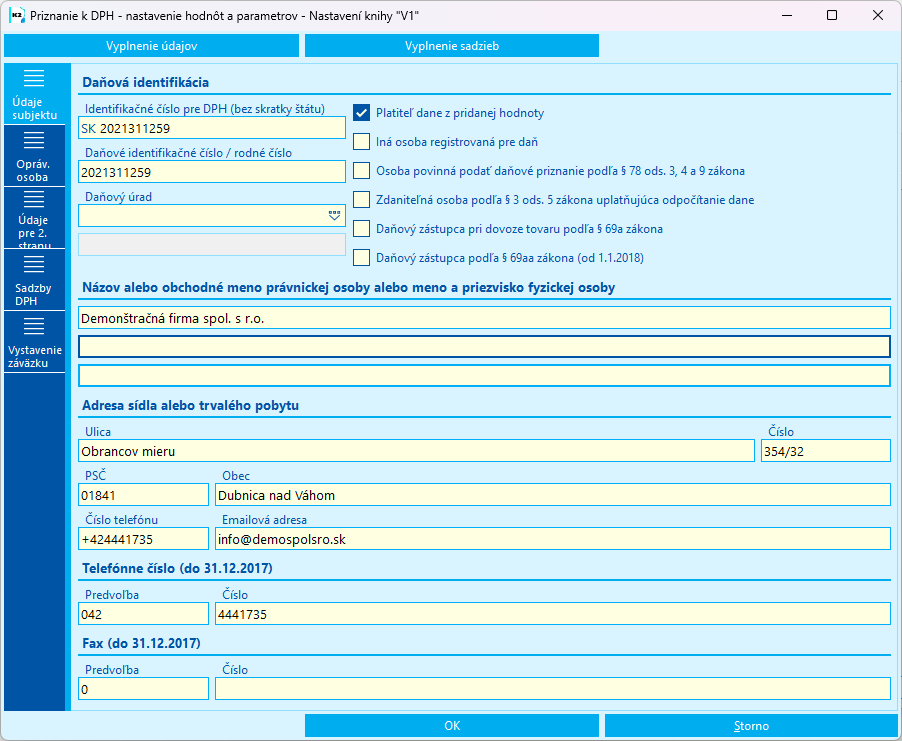

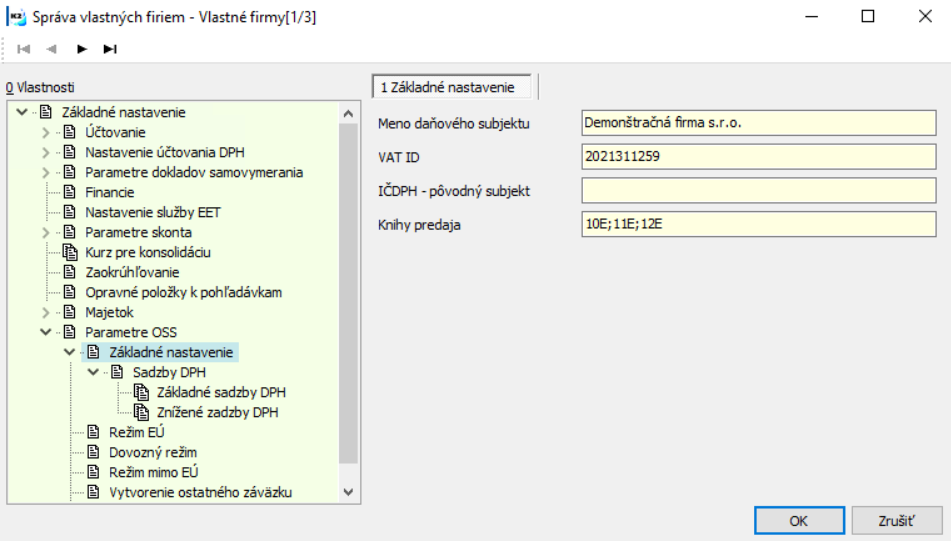

Nastavenie pre slovenskú legislatívu

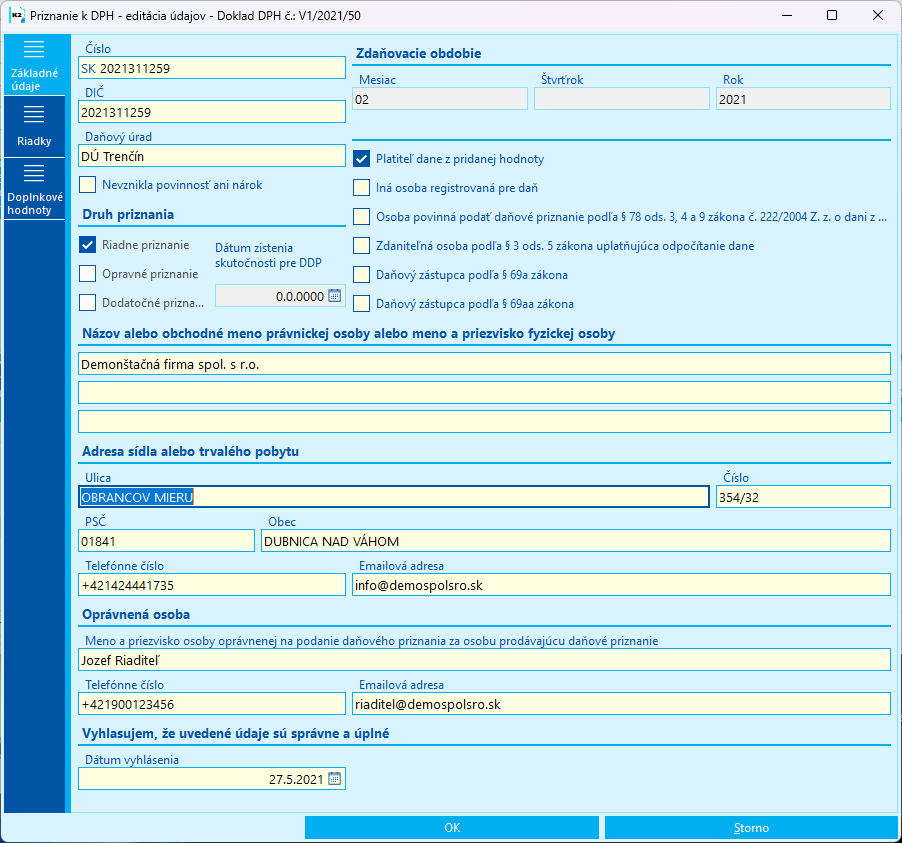

Zobrazí sa formulár, v ktorom nastavíme hodnoty pre výpočet Priznania k dani z pridanej hodnoty. Pri prvom spustení funkcie sa niektoré polia vyplnia podľa Parametrov mandanta (názov, IČDPH, DIČ, adresa a telefón firmy) a Parametrov užívateľa (meno a telefón).

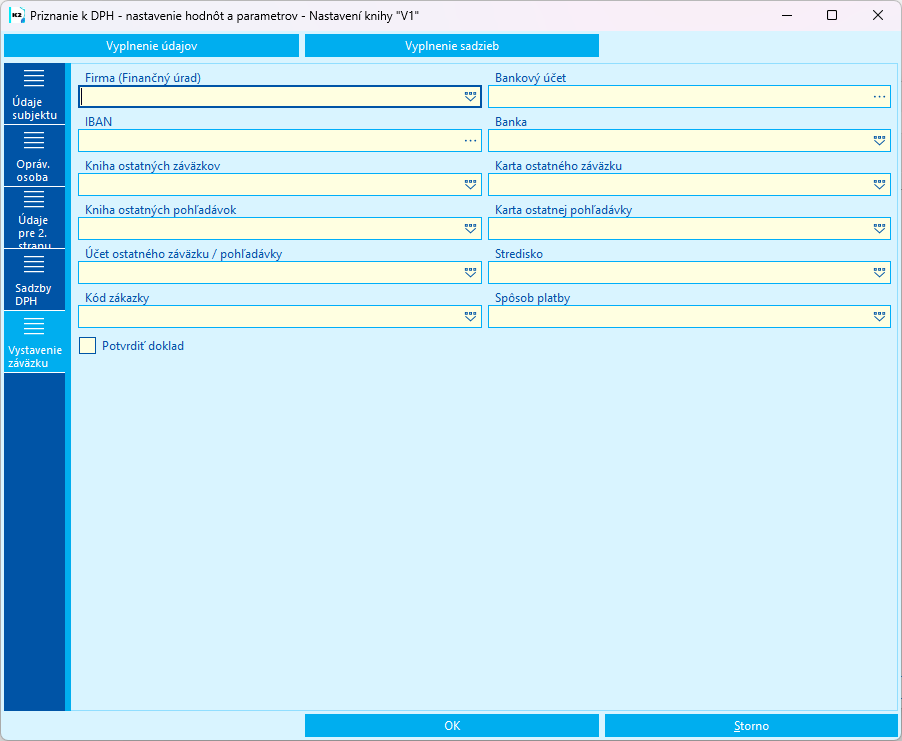

Obr.: Formulár Priznanie k DPH - nastavenie hodnôt a parametrov

Popis polí:

Identifikačné číslo |

Uvádza sa číselná hodnota IČDPH bez kódu štátu. Pre export do xml desaťmiestne číslo. |

|

Daňové identifikačné číslo / Rodné číslo |

DIČ subjektu alebo rodné číslo. Pre export do xml desaťmiestne číslo. |

|

Daňový úrad |

Výber miestne príslušného daňového úradu z číselníka. |

|

Osoba - druh |

Označenie typu platcu. |

|

Názov alebo obchodné meno právnickej osoby alebo meno a priezvisko fyzickej osoby |

Uvedie sa obchodné meno právnickej alebo fyzickej osoby. Jednotlivé riadky zodpovedajú riadkom na tlačive daňového priznania, resp. v XML formáte. Max. 37 znakov pre každý riadok. |

|

Ulica |

Ulica sídla/trvalého pobytu. Pre export do xml 28 znakov. |

|

Číslo |

Číslo sídla/trvalého pobytu. Pre export do xml 8 znakov. |

|

PSČ |

PSČ sídla/trvalého pobytu bez medzier. Pre export do xml 5 znakov. |

|

Obec |

Obec sídla/trvalého pobytu. Pre export do xml 31 znakov. |

|

Číslo telefónu |

Telefónne číslo. Pre export do xml 13 znakov. |

|

Emailová adresa |

Emailová adresa. Pre export do xml 200 znakov. |

|

Číslo telefónu, číslo faxu

|

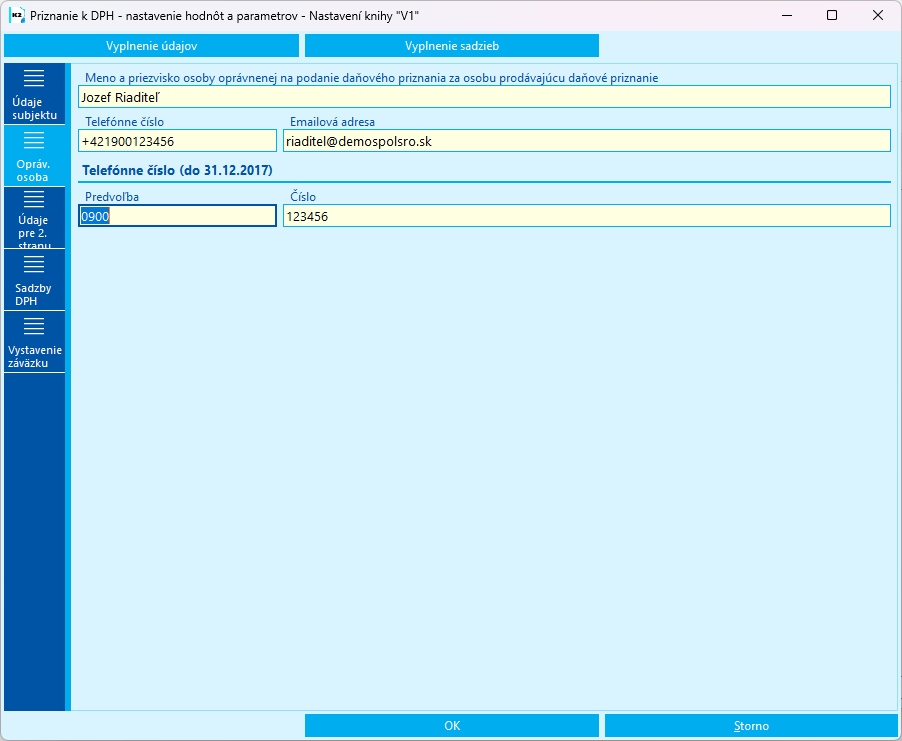

Číslo telefónu a faxu boli využívané pre staršie priznania DPH (do 31.12.2017) Predvoľba telefónneho/faxového čísla začínajúca nulou. Pre export do xml 4 znaky. Telefónne/faxové číslo bez predvoľby, pre export do xml 8 znakov. |

|

|

Obr.: Formulár Priznanie k DPH - nastavenie hodnôt a parametrov - oprávnená osoba firmy alebo zástupca

Meno a priezvisko |

Meno a priezvisko oprávnenej osoby, pre export do xml 37 znakov. |

Číslo telefónu |

Telefónne číslo. Pre export do xml 13 znakov. |

Emailová adresa |

Emailová adresa. Pre export do xml 200 znakov. |

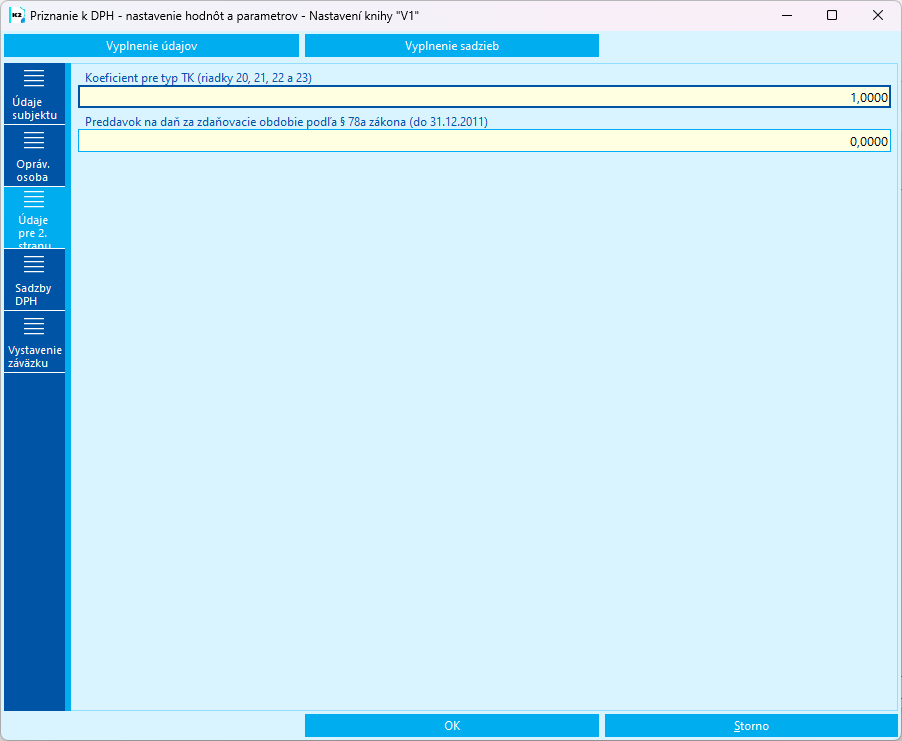

Obr.: Formulár Priznanie k DPH - nastavenie hodnôt a parametrov - hodnoty pre 2. stranu priznania

Koeficient pre typ TK |

Vstupný údaj Koeficient. Implicitná hodnota je 0. |

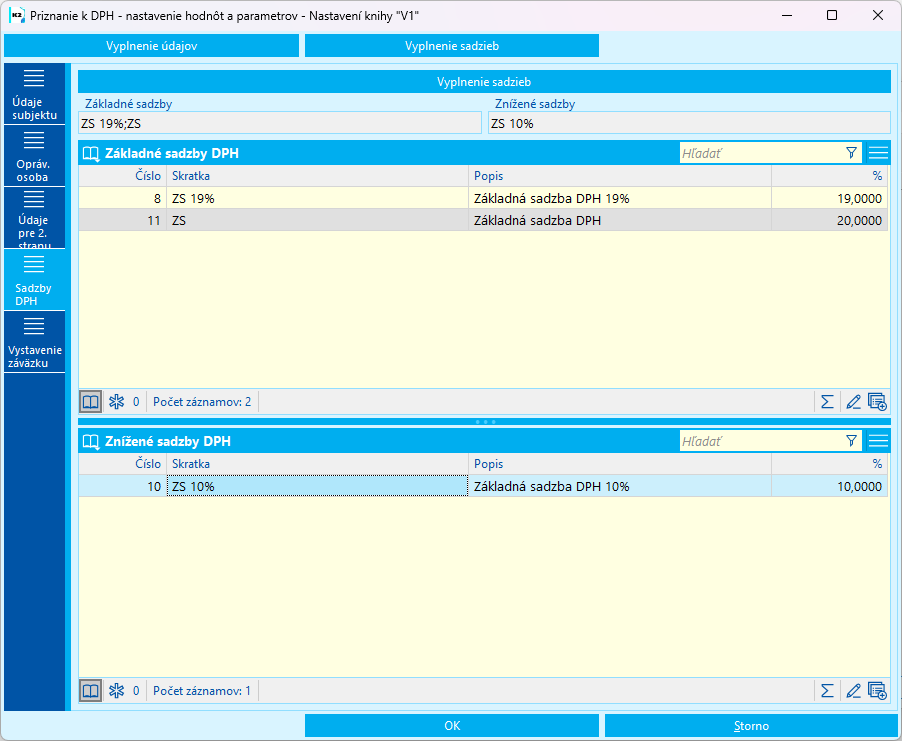

Obr.: Formulár Priznanie k DPH - nastavenie hodnôt a parametrov - zoznam sadzieb DPH pre výpočet

Základné sadzby |

Skratky sadzieb dane, ktoré sa budú načítať v Priznaní k DPH do riadkov so základnou sadzbou dane. Zoznam je len na čítanie, samotné sadzby sa zadávajú do zoznamu v časti "Základné sadzby DPH". |

Znížené sadzby |

Skratky sadzieb dane, ktoré sa budú načítať v Priznaní k DPH do riadkov so zníženou sadzbou dane. Zoznam je len na čítanie, samotné sadzby sa zadávajú do zoznamu v časti "Znížené sadzby DPH". |

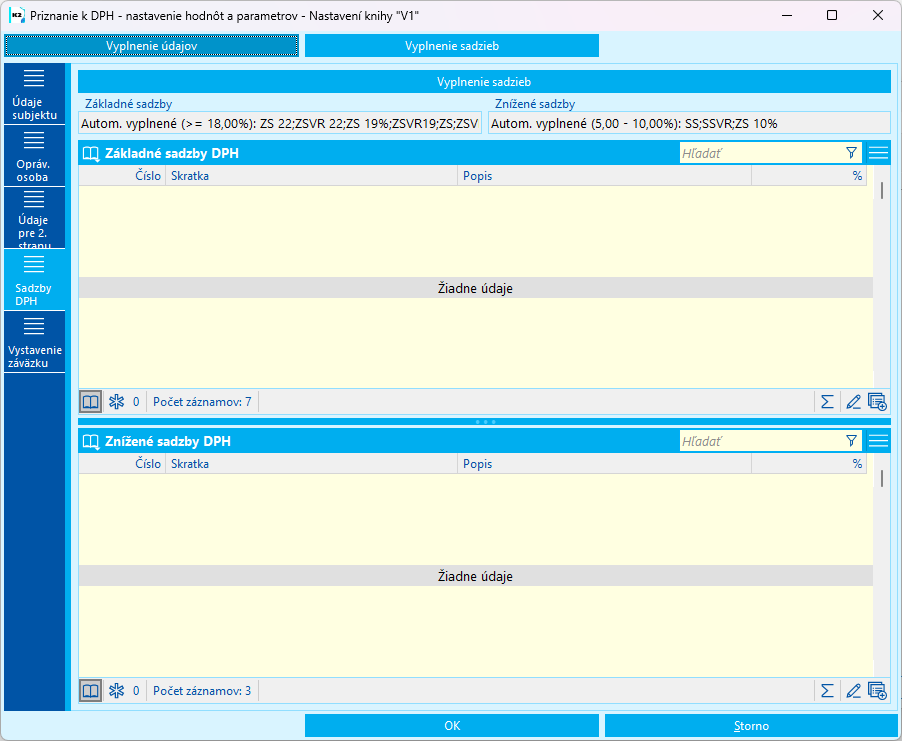

Pri prvom spustení sa automaticky do zoznamov načítajú sadzby DPH. Pre základnú sadzbu všetky, ktoré majú percento dane vyššie alebo rovné 18%. Pre zníženú sadzbu všetky, ktoré majú percento dane v rozsahu 5% - 10% vrátane. Túto funkciu možno vyvolať tlačidlom "Vyplnenie sadzieb", ktoré sa sprístupní, keď klikneme na vetvu "Sadzby DPH" v strome. Táto funkcia sa zavolá aj vtedy, ak je zoznam "Základné sadzby DPH" alebo "Znížené sadzby DPH" prázdny a klikneme na vetvu "Sadzby DPH" v strome.

Obr.: Formulár Priznania k DPH - nastavenie hodnôt a parametrov - automatické vyplnenie sadzieb DPH

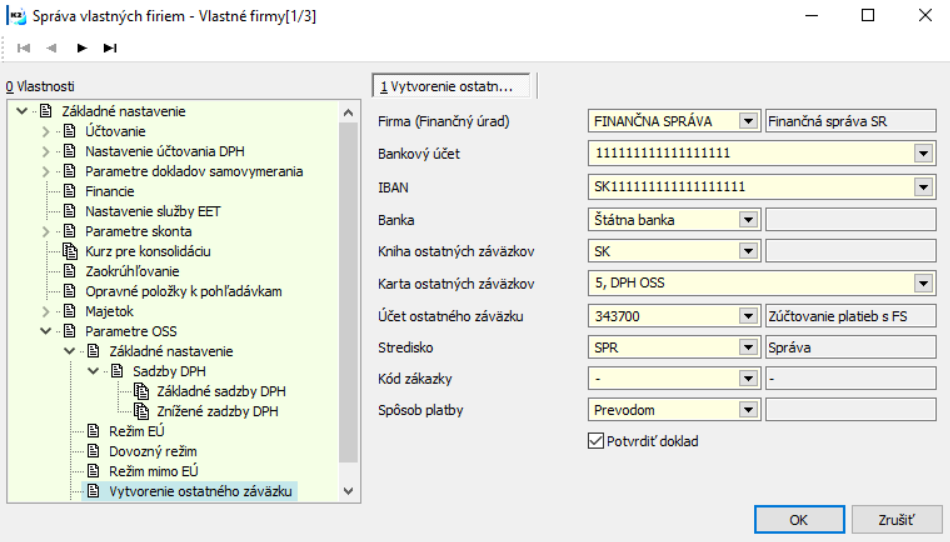

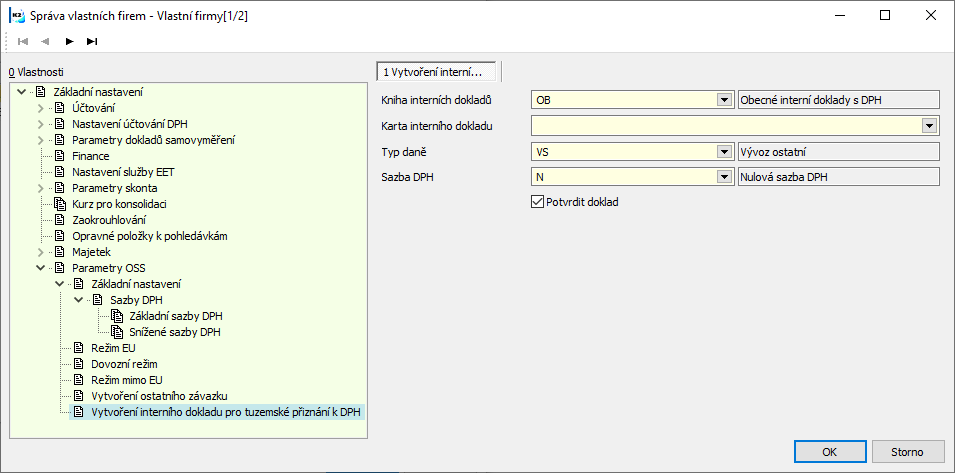

Obr. Formulár Priznanie k DPH - nastavenie hodnôt a parametrov - Vystavenie záväzku

Firma (Finančný úrad) |

Finančný úrad - Výber z číselníka Dod./Odb. |

Bankový účet, IBAN, Banka |

Bankové spojenie finančného úradu pre DPH. |

Kniha ostatných záväzkov |

Kniha ostatných záväzkov, v ktorej sa vystaví záväzok. |

Karta ostatného záväzku. |

Karta, ktorá sa vloží na položku ostatného záväzku. |

Kniha ostatných pohľadávok |

Kniha ostatných pohľadávok, v ktorej sa vytvorí pohľadávka v prípade nadmerného odpočtu DPH. |

Karta ostatnej pohľadávky. |

Karta, ktorá sa vloží na položku ostatnej pohľadávky. |

Účet ostatného záväzku / pohľadávky |

Účet pre zúčtovanie s DPH s finančným úradom. |

Stredisko. Kód zákazky, Spôsob platby |

Hodnoty, ktoré sa vložia do hlavičky ostatného záväzku / pohľadávky. |

Potvrdiť doklad |

Pokiaľ je začiarknuté, ostatný záväzok / pohľadávka sa automaticky potvrdí. |

Číslo procesu: UCT005 |

Id. číslo skriptu: FUCT060 |

Súbor: VATD_Init.PAS |

Popis skriptu: Skript, ktorý naplní základné a znížené sadzby do formulára Nastavenie pre parametre Priznanie k DPH. Naplní parameter Typy dane nezaradené do výpočtu, Typy dane zaradené do výpočtu aj bez začiarknutia DPH a Typy dokladov v Knihe DPH na formulári Parametre výpočtu DPH. |

||

Adresa v strome: [Účtovníctvo] [DPH] [Základné nastavenie] |

||

Parametre skriptu:

Bez parametrov. |

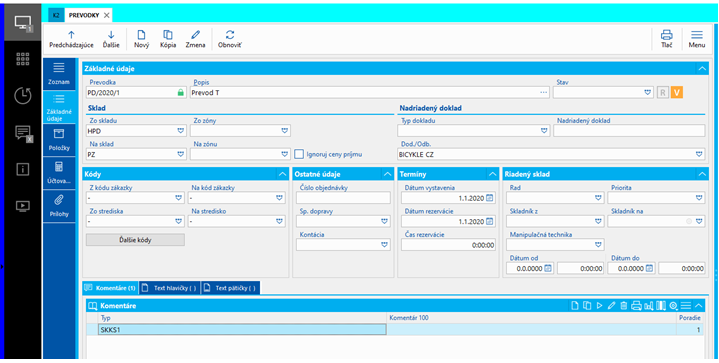

Doklady DPH

Kniha DPH

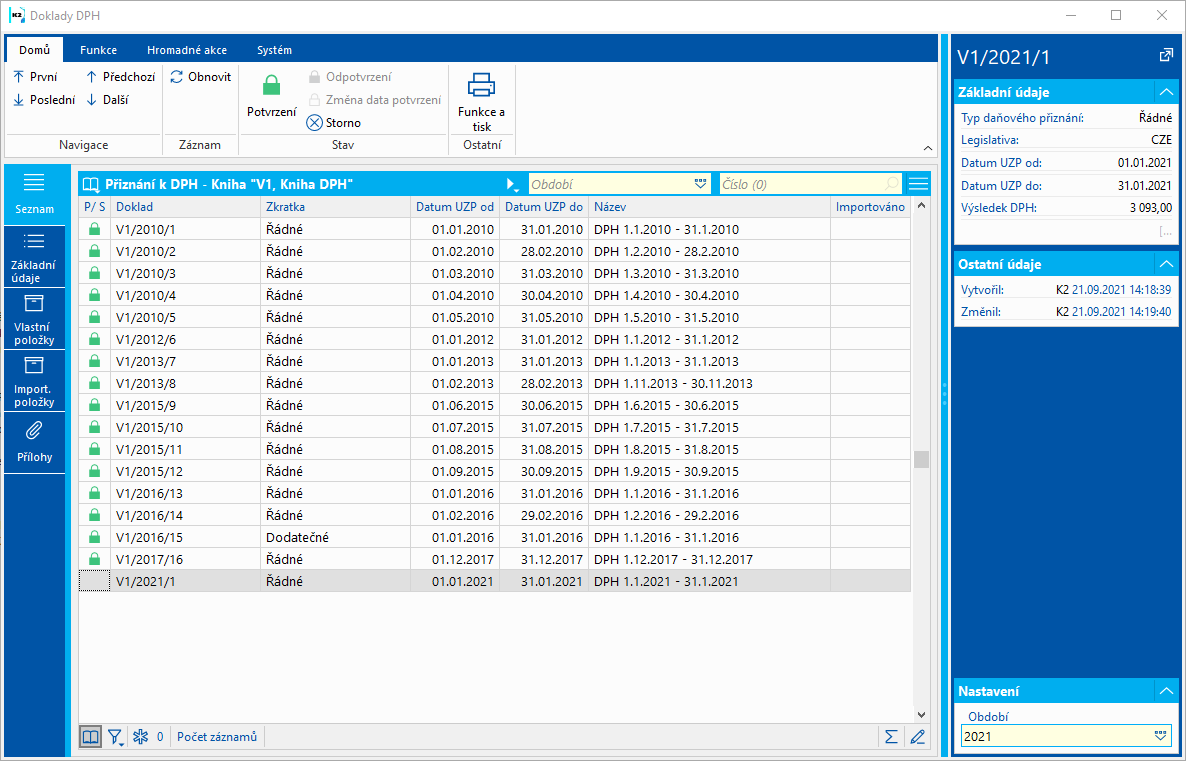

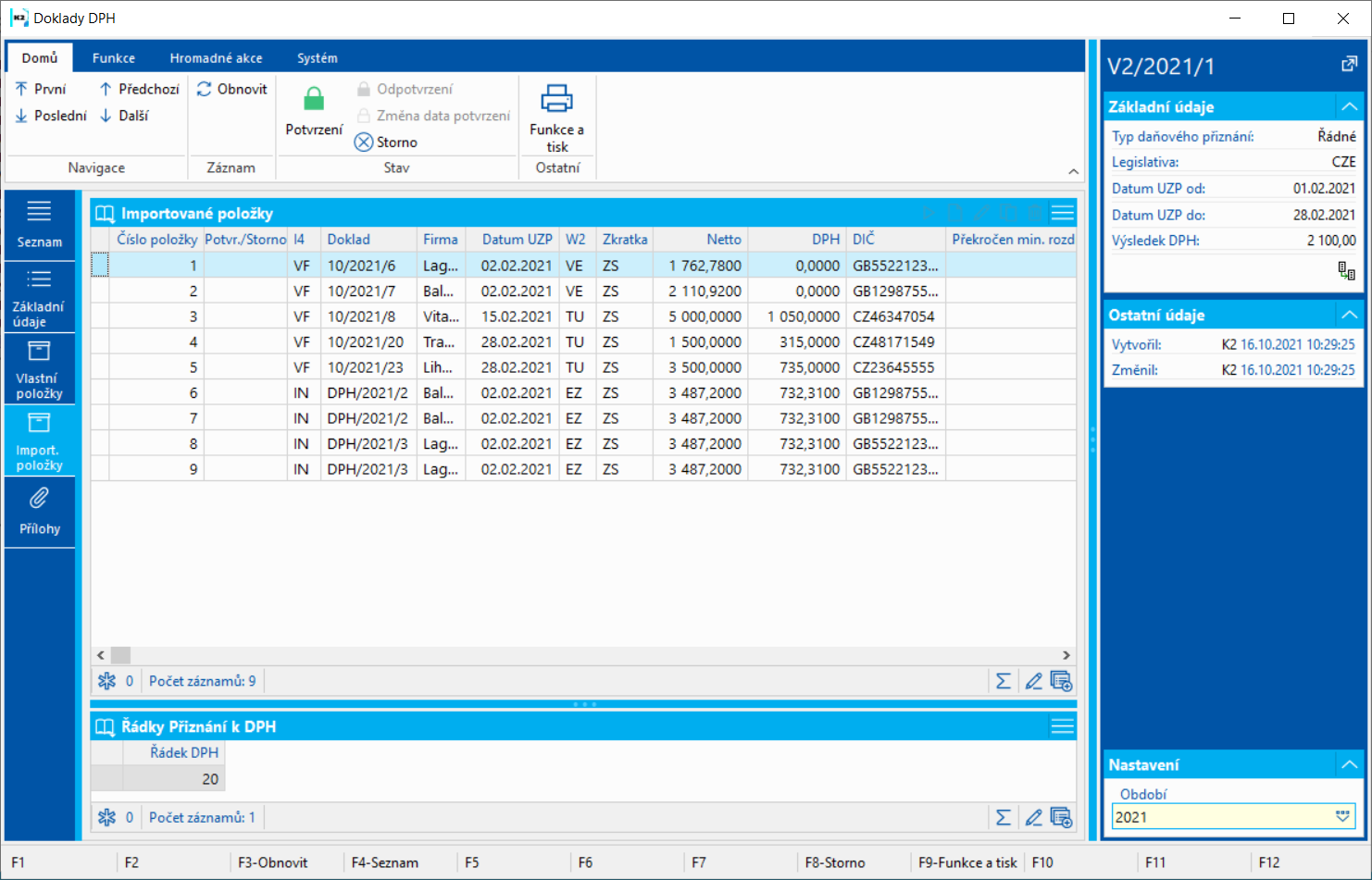

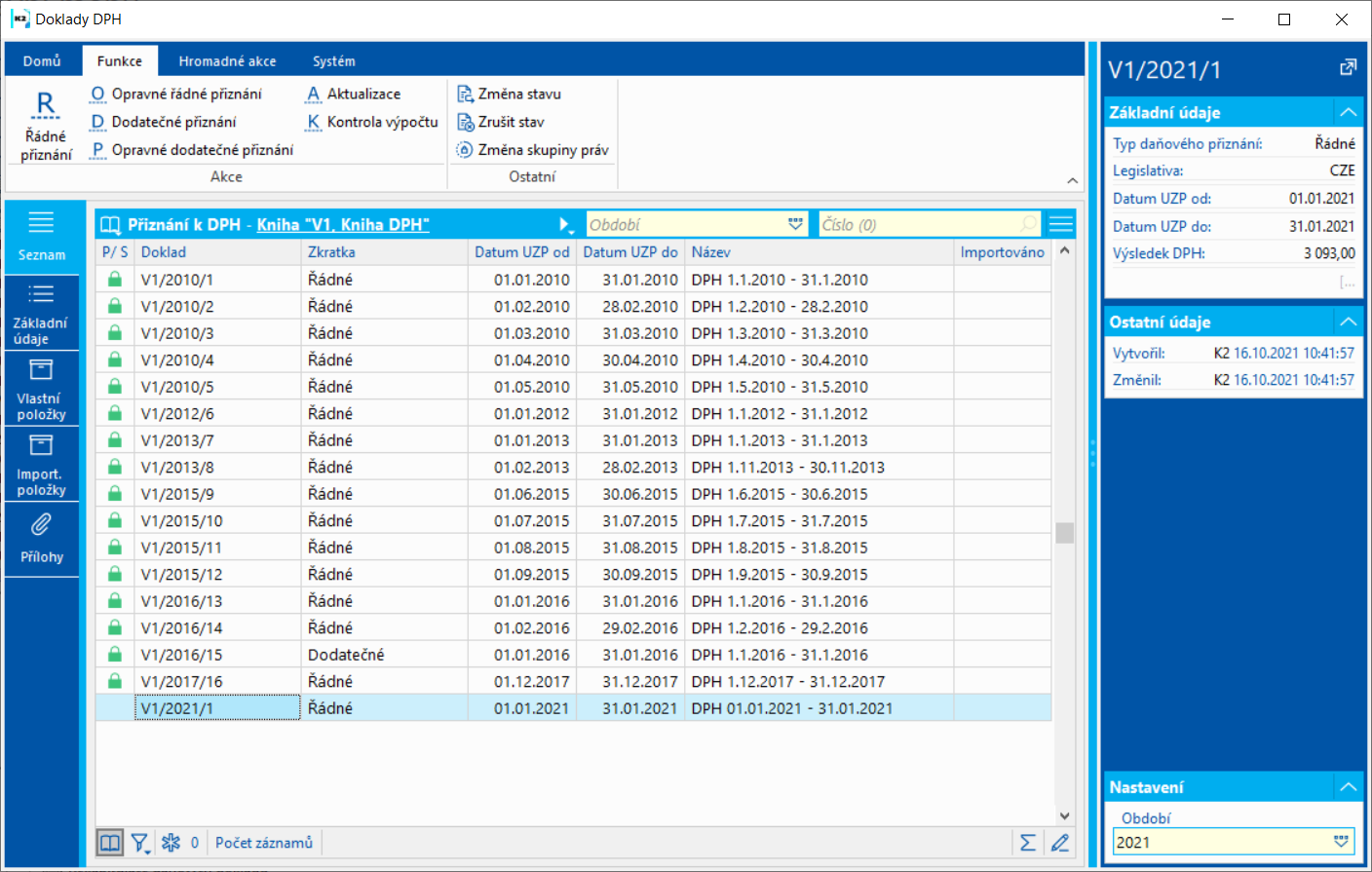

V Knihe DPH sa zobrazujú všetky doklady, tj. riadne, opravné a dodatočné priznania.

Obr.: Kniha DPH

Bitmapa ![]() v stĺpci Importované znamená, že doklad bol do IS K2 importovaný .

v stĺpci Importované znamená, že doklad bol do IS K2 importovaný .

Do stĺpcov je možné pridať Výsledok DPH, v ktorom sa zobrazuje daňová povinnosť (kladná čiastka) alebo nadmerný odpočet (záporná čiastka).

Doklad DPH

Nový Doklad DPH v IS K2 vznikne:

- Spustením funkcie pre výpočet riadneho (Ctrl+F3), opravného (Ctrl+F4), dodatočného priznania (Ctrl+F3) alebo opravného dodatočného priznania (Ctrl+F4), (na Slovensku sa nepoužíva),

- Importom (funkcia Import dokladu).

Doklad DPH je možné zmeniť:

- Spustením funkcie pre aktualizáciu (Ctrl+F6),

- Importom (funkcia Aktualizácia dokladu).

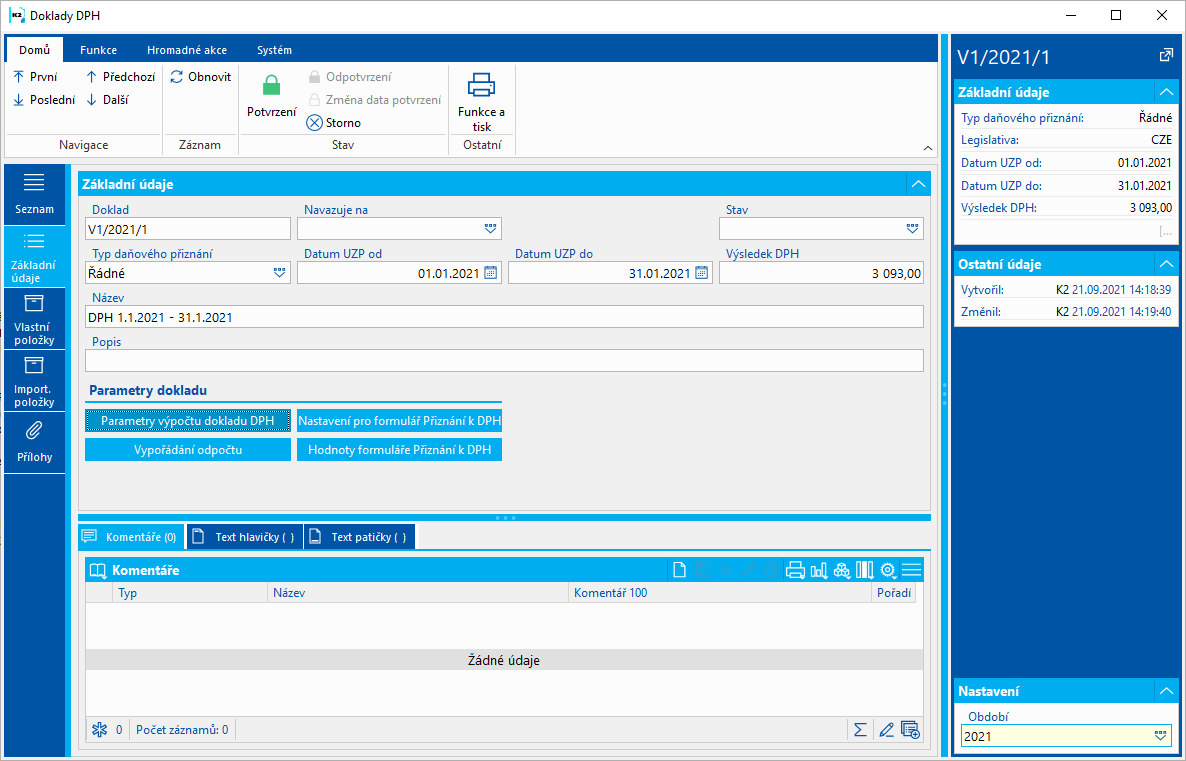

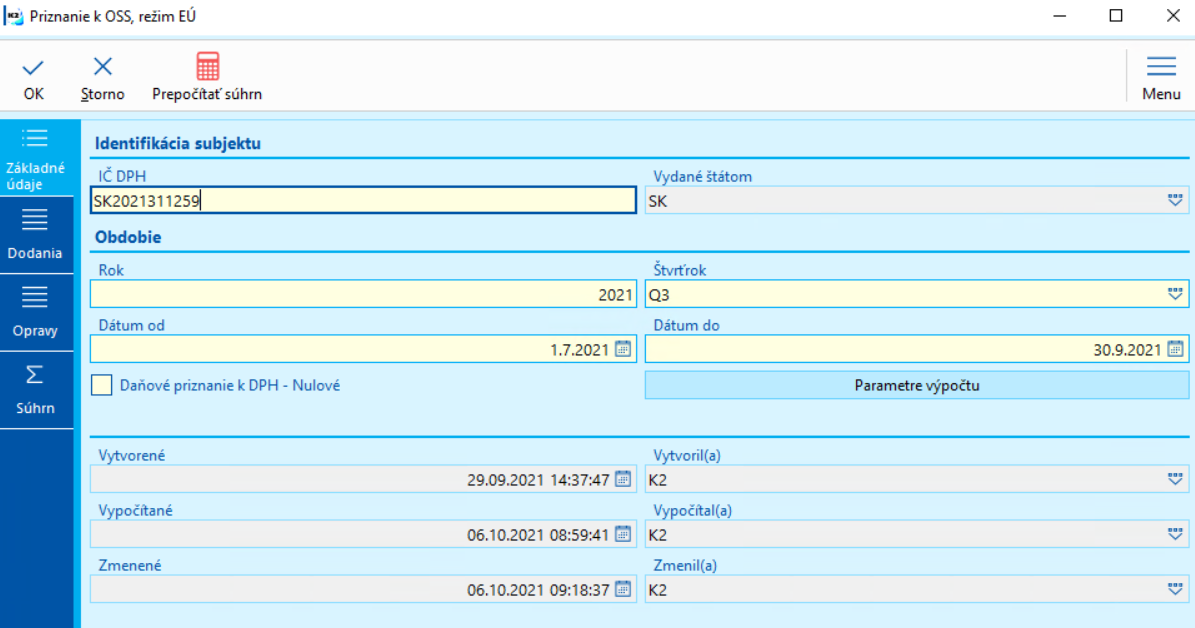

Záložka Základné údaje slúžia k identifikácií dokladu.

Obr.: Doklady DPH - Základné údaje

Popis polí Základné údaje:

Doklad |

Číslo dokladu. |

Nadväzuje na |

Predchádzajúci doklad priznania. |

Stav |

Stav dokladu. |

Typ daňového priznania |

Typ priznania k DPH. |

Dátum UZP od |

Dátum UZP od zvoleného obdobia. |

Dátum UZP do |

Dátum UZP do zvoleného obdobia. |

Výsledok DPH |

Čiastka DPH v mene podľa legislatívy. |

Názov |

Názov dokladu. Pokiaľ ho nevyplníme, doplní sa automaticky pri uložení dokladu. |

Popis |

Ľubovoľný popis dokladu. |

Popis tlačidiel Parametre dokladu:

Po stlačení tlačidla Parametre výpočtu DPH sa zobrazia parametre výpočtu, podľa ktorých sa do položiek dokladu DPH načítali prvotné doklady. Načítajú sa parametre výpočtu z aktuálne nastavenej Knihy DPH. Pokiaľ sú v parametroch výpočtu zadané Knihy dokladov (faktúr vydaných a ďalších typov dokladov), načítajú sa doklady z týchto kníh, inak sa načítajú doklady z kníh, ktoré majú rovnakú firmu a Legislatívu, ako je firma a Legislatíva v Knihe DPH. Čiastky sa vypočítajú v mene. Ktorá platí pre Legislatívu.

Pokiaľ je doklad DPH nepotvrdený, je možné editovať hodnoty.

Po stlačením tlačidla Vysporiadanie odpočtu je možné na nepotvrdenom doklade previesť vysporiadanie odpočtu.

Pokiaľ je doklad DPH nepotvrdený, je možné editovať hodnoty.

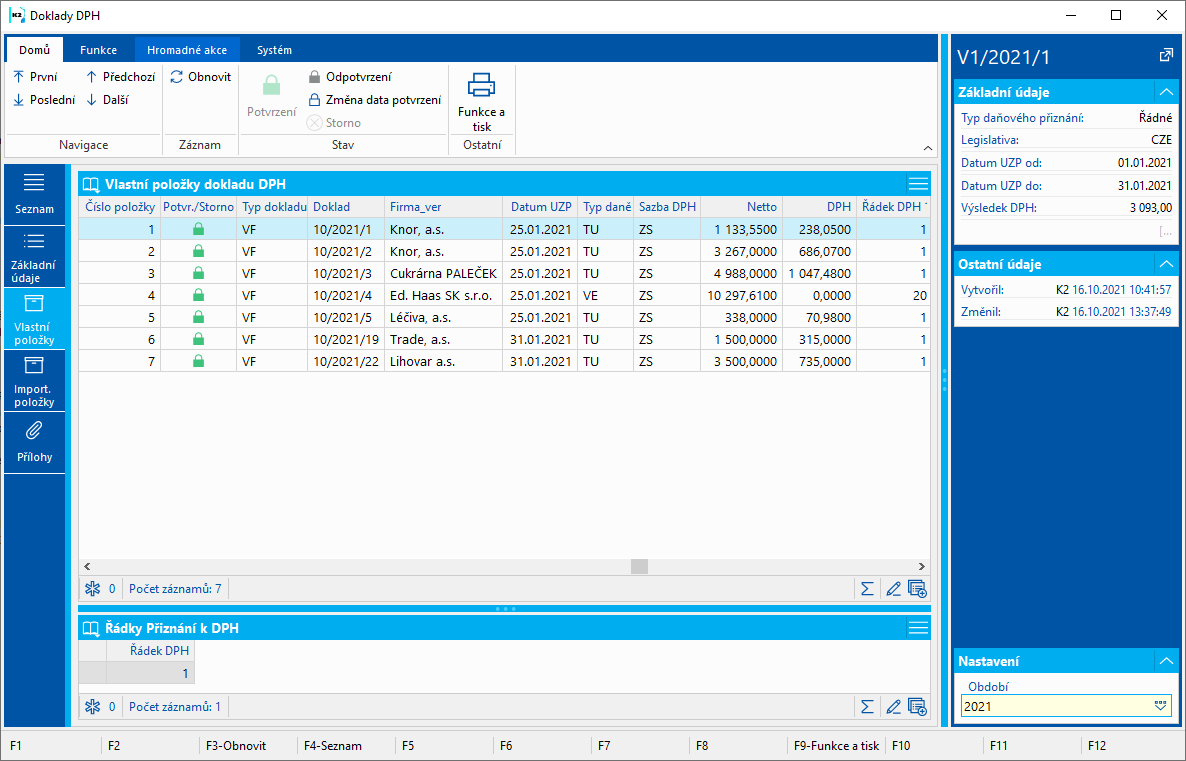

Na záložke Vlastné položky Dokladu DPH sú položky vlastného priznania, ktoré boli napočítané z prvotných dokladov. Pokiaľ je na prvotnom doklade viacero typov daní alebo viacero sadzieb DPH, rozpadá sa v Doklade DPH prvotný doklad do viacerých položiek.

Obr.: Doklady DPH - Vlastné položky.

Popis polí:

Číslo položky |

Číslo položky. |

Potvr./Storno |

Zobrazí sa ikona, pokiaľ je doklad potvrdený alebo stornovaný. |

Typ dokladu |

Typ a číslo prvotného dokladu. |

Doklad |

Kniha, obdobie a číslo dokladu. |

Firma |

Dodávateľ/Odberateľ. |

Dátum UZP |

Pri VF, PF, PZ, VZ, Dátum UZP z hlavičky, pri PO, IN a BV Dátum UZP z položky. |

Typ dane |

Typ dane. |

Sadzba DPH |

Sadzba DPH. |

Čiastka bez DPH |

Čiastka bez DPH v mene mandanta. |

DPH |

Čiastka DPH v mene mandanta. |

Riadok DPH 1 |

Riadok Priznania k DPH. |

Pokiaľ je na položke dokladu DPH uvedená tzv. „daňová“ faktúra (pozri kapitola Zdanenie obstaraného tovaru z EÚ), sú na položke tiež informácie o skutočnej faktúre – Číslo dokladu a Dátum UZP.

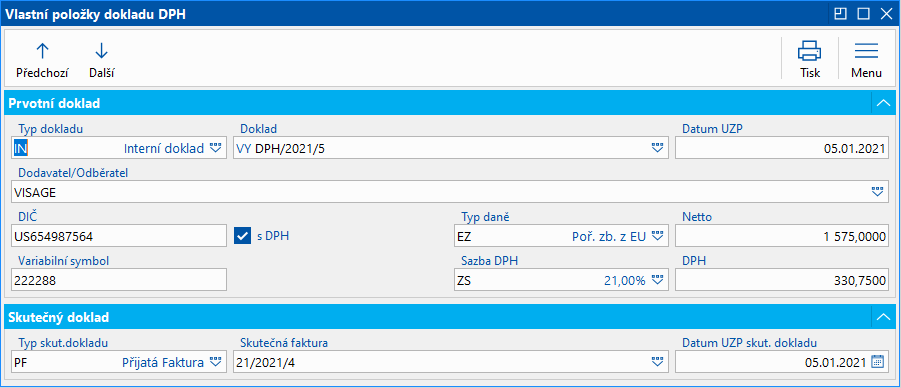

Obr.: Doklad DPH - položka vlastného priznania - daňová a skutočná faktúra

Na záložke Importované položky dokladu DPH sú položky importovaného priznania, ktoré boli do IS K2 importované pomocou funkcie Import dokladu. Tieto položky obsahujú rovnaké informácie ako položky vlastného priznania. Rozdiel je v tom, že číslo prvotného dokladu a Dod./Odb. nemajú väzbu na doklad / číselník v IS K2.

Obr.: Doklad DPH - Importované položky

Funkcie nad dokladmi DPH

Ctrl+F3 |

Stlačením klávesu spustíme funkciu pre výpočet riadneho Priznania k DPH. Bližší popis je v kapitole Riadne priznanie. |

Ctrl+F4 |

Stlačením klávesu spustíme funkciu pre výpočet opravného Priznania k DPH. Bližší popis je v kapitole Opravné priznanie. |

Ctrl+F5 |

Zmena dátumu potvrdenia. |

Ctrl+F6 |

Stlačením klávesu spustíme aktualizáciu Priznania k DPH. Bližší popis je v kapitole Aktualizácia priznania. |

Ctrl+F7 |

Bližší popis je v kapitole Kontrola výpočtu. |

Shift+F3 |

Stlačením klávesu spustíme funkciu pre výpočet dodatočného Priznania k DPH. Bližší popis je v kapitole Dodatočné priznanie. |

Shift+F4 |

Stlačením klávesu spustíme funkciu pre výpočet opravného dodatočného Priznania k DPH. Bližší popis je v kapitole Opravné priznanie. |

Shift+F9 |

Zapnúť knihu. |

F8 |

Storno dokladu. Stornovaný doklad nemožno odstornovať ručne. Bližší popis je v kapitole Potvrdenie a storno. |

Ctrl+Enter |

Po stlačení klávesu na 2. strane na položke dokladu sa zobrazí prvotný doklad. |

Všetky funkcie je možné spustiť akciou v ribbone.

Obr.: Funkcie nad dokladmi DPH

Číslo procesu: UCT005 |

Id. číslo skriptu: FUCT071 |

Súbor: VatD_CreateOtherRelation.PAS |

Popis skriptu: Skript slúži k vytvoreniu ostatného záväzku (odvod DPH) alebo pohľadávky (nadmerný odpočet) k dokladu DPH. |

||

Adresa v strome: [Účtovníctvo] [DPH] [DPH] |

||

Parametre skriptu:

Other_LR_ForGroup - Nie Áno - vytvorí sa ostatný záväzok / pohľadávka za skupinu. |

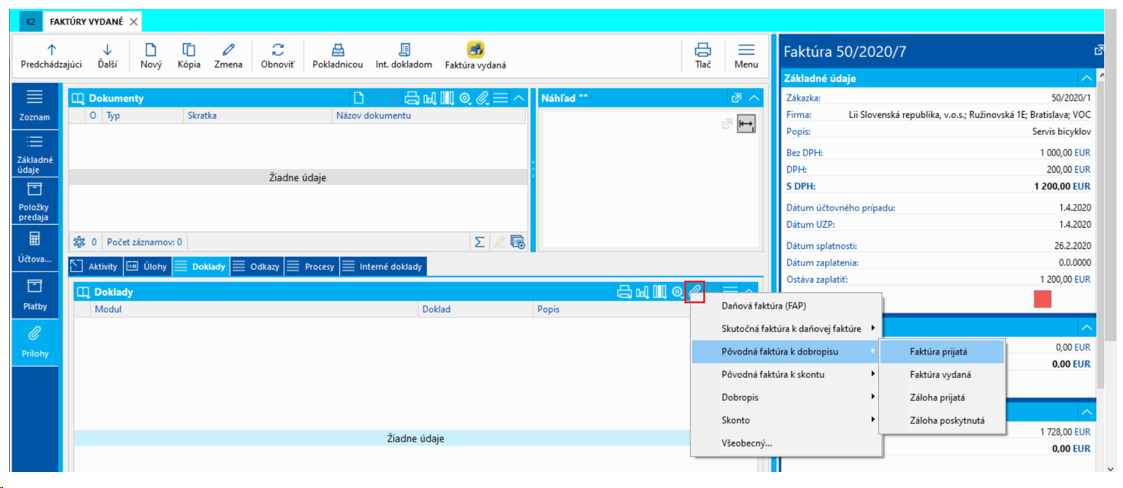

Väzba dokladov DPH na prvotné doklady

Na prvotných dokladoch je možné zobraziť, na ktorých dokladoch DPH je zaradený daný doklad:

- Na faktúre, zálohe - Základné údaje, Daňová rekapitulácia - Položky dokladov DPH

- Na ostatnej pohľadávke a ostatnom záväzku na záložke Základné údaje, tlačidlo Položky dokladov DPH,

- Na pokladničnom a internom doklade a na bankovom výpise po stlačení tlačidla Zobraziť položky dokladov DPH na 2. strane dokladu.

Na prvotných dokladoch je možné pomocou poľa Doklad DPH filtrovať záznamy, ktoré sú (alebo nie sú) zaradené na dokladoch DPH. Na záložke Zoznam dokladov DPH je možné tiež zobraziť stĺpce s bitmapou ![]() , ktorá znamená, že prvotný doklad je zaradený na doklade DPH.

, ktorá znamená, že prvotný doklad je zaradený na doklade DPH.

Priznanie k dani z pridanej hodnoty

V IS K2 je možné vystaviť riadne, opravné, dodatočné a Priznanie k dani z pridanej hodnoty. Zostavuje sa v Knihe DPH.

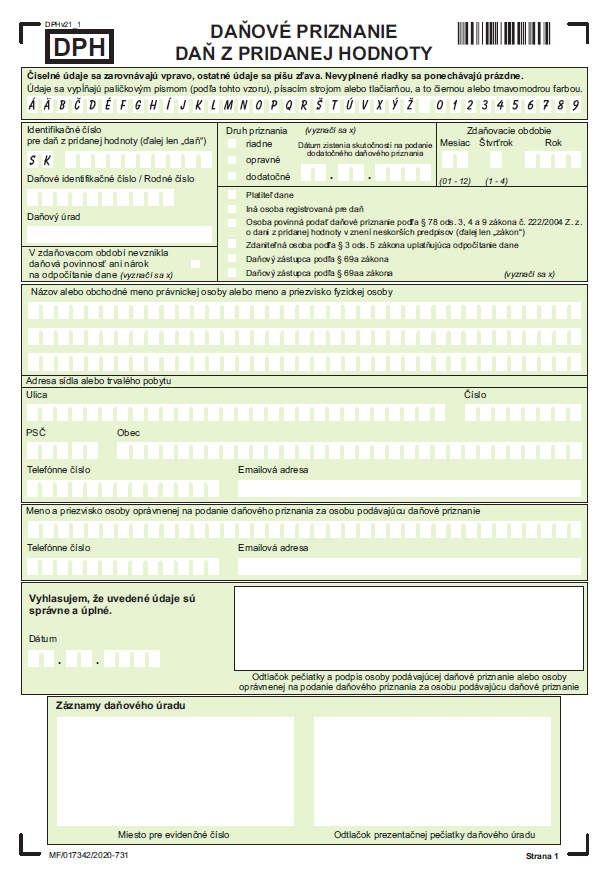

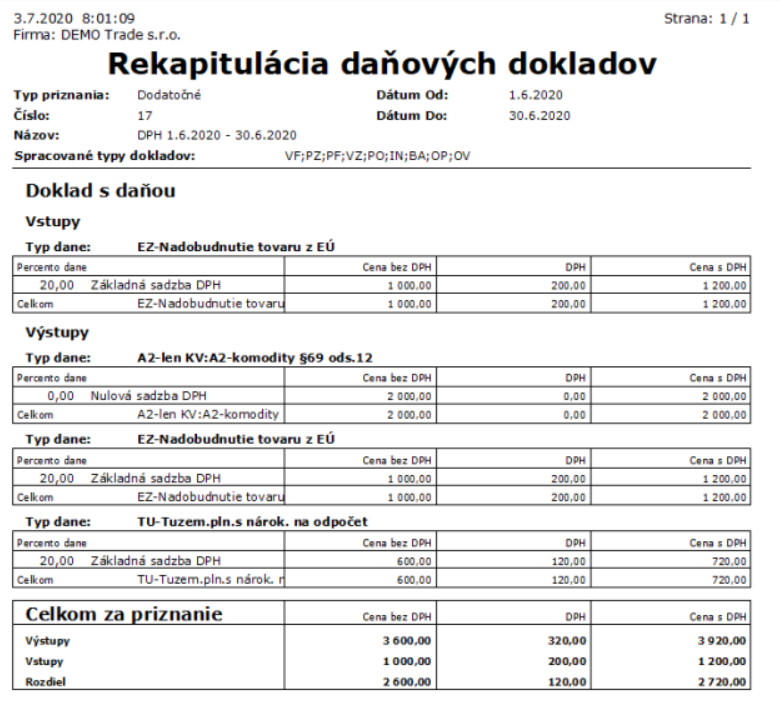

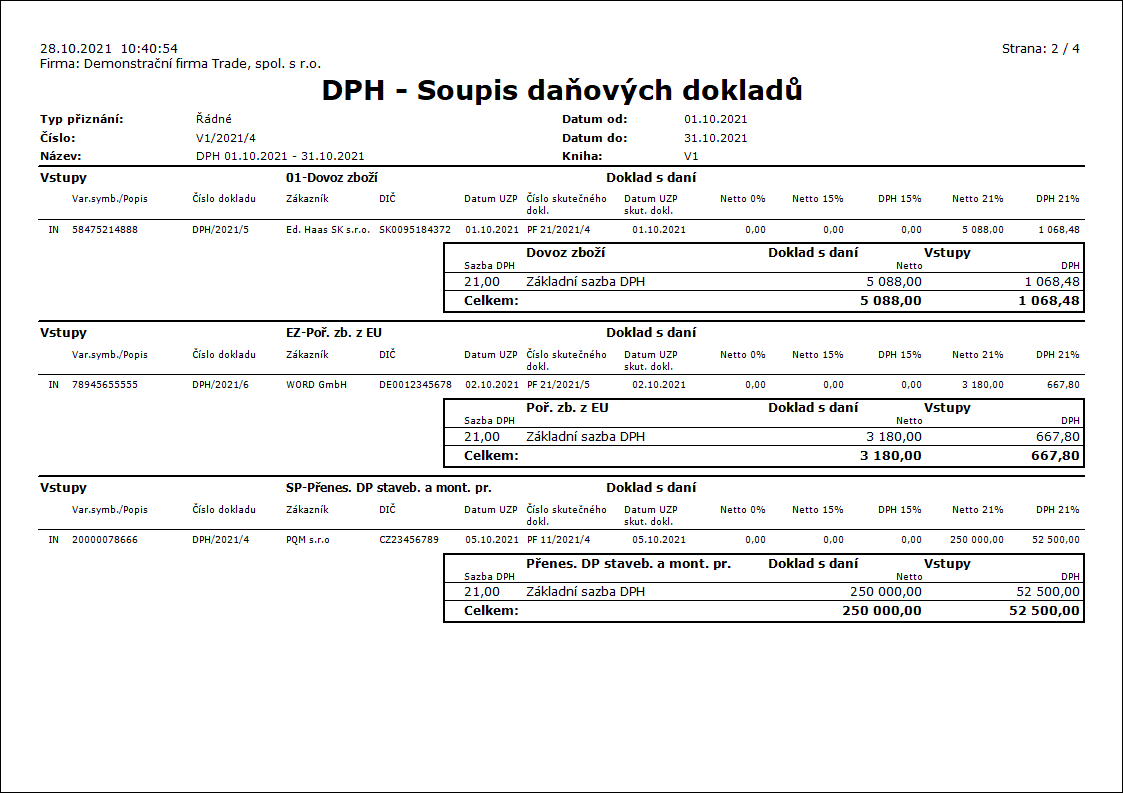

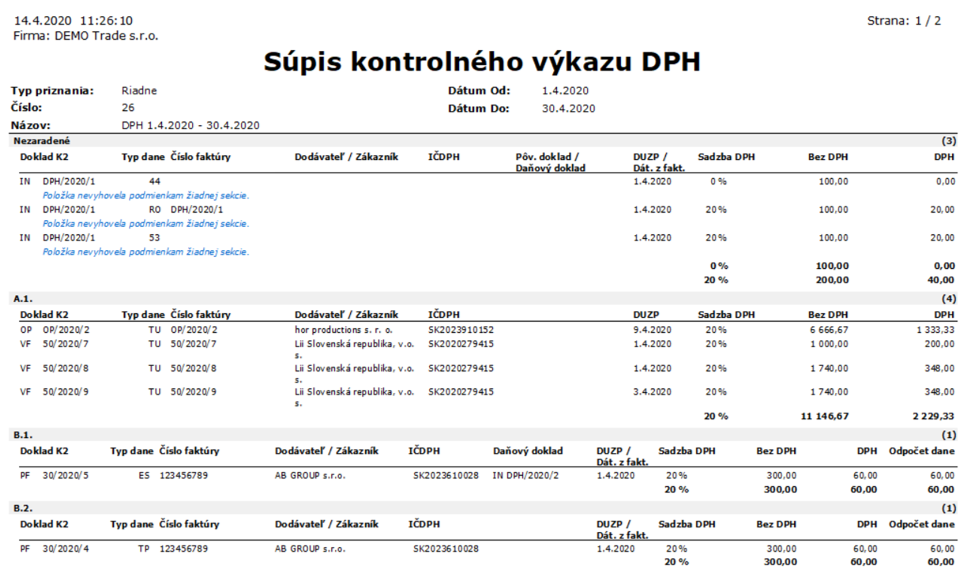

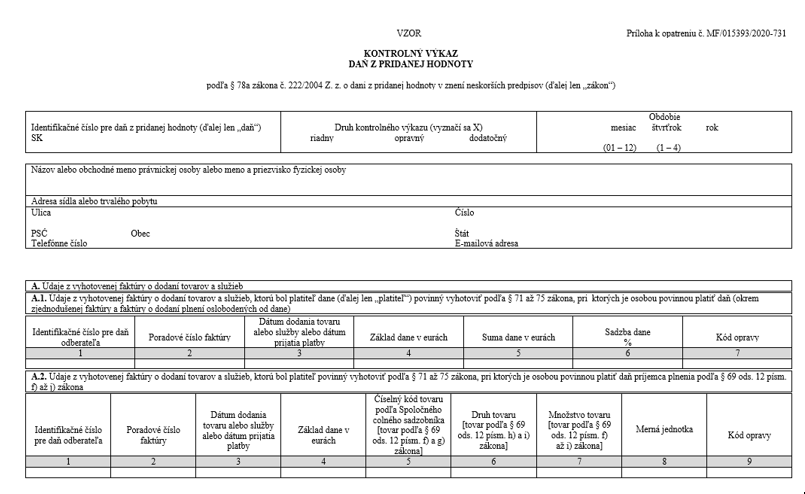

Pre odovzdanie Priznania k DPH finančnému úradu sa využije vyexportovaný súbor .xml, ktorý pripraví funkcia Priznanie k DPH - Export (VATD_ReturnValuesExport.PAS). Formulár priznania zobrazí tlačová zostava DPH - tlačivo AM (SK_VATD_FORM01.AM).

K Priznaniu k DPH je možné vytlačiť tiež zostavy Súpis daňových dokladov (VATD_SEZ01.AM) a Rekapituláciu daňových dokladov (VATD_RECAP01.AM).

Priznanie k DPH za skupinu sa vytvorí pomocou funkcie Priznanie k DPH za skupinu - Celkový výpočet (VATD_RetValGr.PAS).

Doklady členov skupiny je možné exportovať pomocou funkcie Export dokladov (VATD_ExpDoc.PAS) a importovať pomocou funkcie Import dokladov (VATD_ImpDoc.PAS). Importovaný doklad je možné aktualizovať pomocou funkcie Aktualizácia dokladu (VATD_ImpDocRew.PAS)

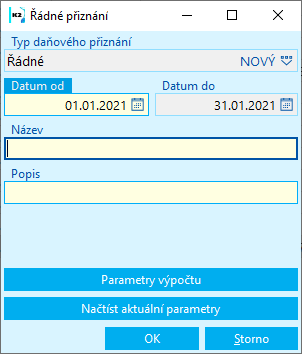

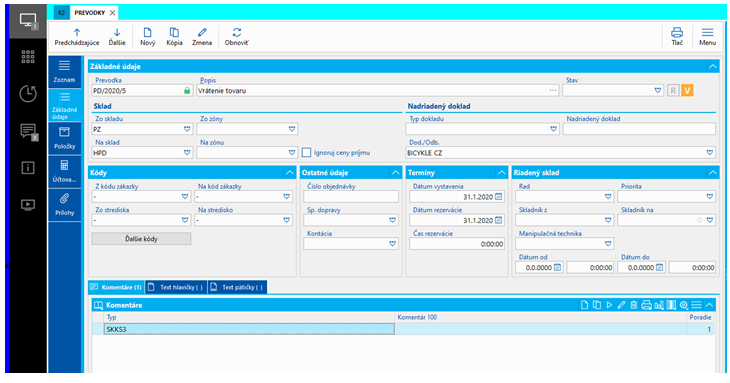

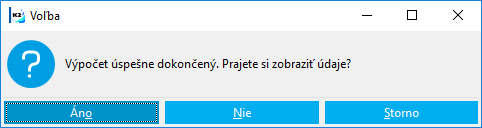

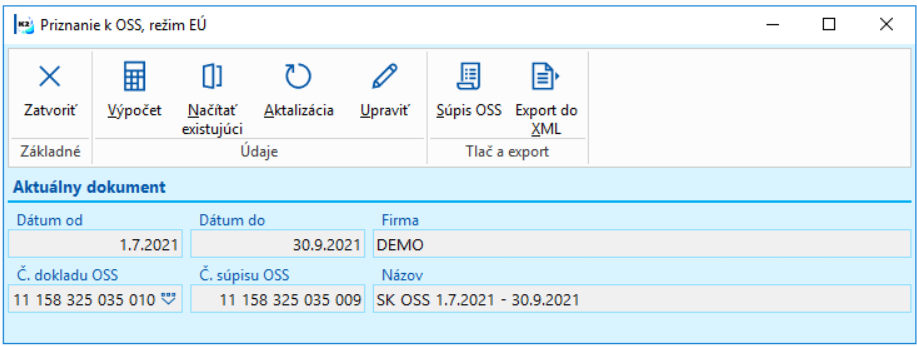

Riadne priznanie

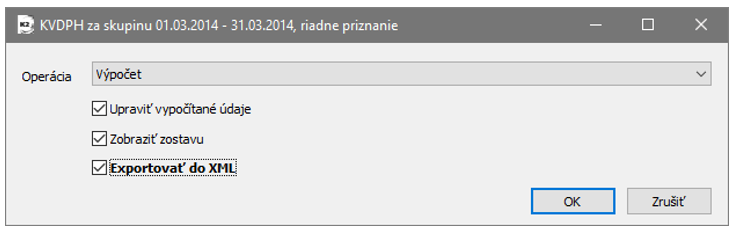

Výpočet riadneho priznania spustíme v Dokladoch DPH vo vybranej Knihe DPH spustením funkcie Riadne priznanie (Ctrl+F3). Zobrazí sa otázka: „Chcete vytvoriť riadne priznanie?“ Po odsúhlasení sa zobrazí vstupný formulár funkcie.

Obr.: Vstupný formulár funkcie Riadne priznanie

Popis polí:

Typ daňového priznania |

Typ priznania k DPH. Vyplní sa automaticky a nemožno ho editovať. |

Dátum od |

Začiatok obdobia pre spracovanie. Pokiaľ nezadáme 1. deň v mesiaci, zobrazí sa upozornenie, že zadaný dátum nie je prvým dňom mesiaca. |

Dátum do |

Koniec obdobia pre spracovanie. Doplní sa automaticky podľa Obdobia v Parametroch výpočtu. Dátum do je možné editovať iba v prípade, že parameter Obdobie je nastavený na hodnotu "Dátum od-do". |

Názov |

Ľubovoľný názov. Pokiaľ ho nevyplníme, doplní sa automaticky pri uložení dokladu. |

Popis |

Ľubovoľný popis. |

Pomocou tlačidla Parametre výpočtu DPH je možné upraviť parametre výpočtu.

Pomocou tlačidla Načítať aktuálne parametre sa prenačítajú z nastavenia parametrov Knihy DPH aktuálne hodnoty parametrov.

Po odsúhlasení vstupného formulára sa vytvorí nový Doklad DPH, na záložku Vlastné položky sa načítajú hodnoty z prvotných dokladov za dané obdobie s číslami riadkov priznania k DPH, do ktorých daná položka vstupuje.

Súčasne sa do dokladu uloží Nastavenie pre formulár priznania k DPH (skopíruje sa z Nastavenia Kníh DPH) a vypočítajú sa Hodnoty formulára Priznania k DPH.

Nad dokladom môžeme vytlačiť zostavy alebo spustiť export do xml.

Po potvrdení Dokladu DPH nemožno meniť prvotné doklady s Dátumom UZP, ktorý spadá do Dátumu od - Dátumu do dokladu DPH (v Blokácii periód sa automaticky aktualizuje blokácia Prvotné doklady - Dátum UZP).

Pri spustení výpočtu prebehne kontrola parametrov výpočtu a obdobia spracovania:

- V Parametroch výpočtu v Knihe DPH musia byť zadané typy dokladov, knihy dokladov a typy daní podľa číselníkov v IS K2.

- Pokiaľ má kniha prvotných dokladov zadaná v niektorom z parametrov inú firmu alebo Legislatívu, ako má kniha DPH, alebo kniha nebola nájdená, zobrazí sa chybové hlásenie.

- Pokiaľ sa Dátum od – do, zadaný vo vstupnom formulári, prekrýva s obdobím na inom doklade, nový doklad sa nevytvorí a užívateľovi sa zobrazí chybové hlásenie.

- Pokiaľ je Dátum od mimo rozsah nastaveného Obdobia, zobrazí sa „Dátum od je mimo rozsahu období“

- Dátum od nesmie byť v blokovaných periódach pre zmeny Účtovníctva.

Po ukončení výpočtu sa zobrazí protokol spracovania. Pri jednotlivých typoch dokladov môžu byť uvedené chyby, nájdené pri spracovaní. Napr.:

- pri kontrole DPH nie je zhoda DPH v hlavičke dokladu s položkami cenovej rekapitulácie,

- k prijatým faktúram, ku ktorým by mala byť vytvorená daňová faktúra, nebola nájdená takáto faktúra.

Pri vytvorení nového dokladu DPH sa do dokladu uloží Nastavenie pre formulár priznania k DPH (skopíruje sa z Nastavenia parametrov DPH) a vypočítajú sa Hodnoty formulára Priznanie k DPH.

Na nepotvrdenom doklade DPH je možné editovať nastavenie pre formulár aj hodnoty priznania.

Pokiaľ pre dané priznanie potrebujeme zmeniť napr. zodpovednú osobu, na 1. strane dokladu DPH stlačíme tlačidlo Nastavenie pre formulár Priznanie k DPH. Po editácii údajov stlačíme OK. Zobrazí sa otázka "Znovu napočítať hodnoty?", stlačíme Áno.

Pokiaľ potrebujeme ručne zmeniť hodnoty oddielu formulára Priznanie k DPH, stlačíme na 1. strane dokladu DPH tlačidlo Hodnoty formulára Priznanie k DPH. Po editácii hodnôt stlačíme OK.

Obr.: Hodnoty formulára Priznanie k DPH - záložka Základné údaje

Opravné priznanie

Po podaní riadneho Priznania k DPH za určité obdobie (doklad DPH s riadnym priznaním je v IS K2 potvrdený) nemožno vytvárať alebo meniť prvotné doklady s Dátumom UZP v tomto období. Pokiaľ potrebujeme doklady v tomto období zmeniť alebo pridať a následne vytvoriť opravné priznanie, musíme postupovať nasledujúcim spôsobom:

- Zo stromového menu Účtovníctvo - DPH - DPH spustíme funkciu Zrušenie blokácie - dátum UZP (funkcie pre rušenie blokovania sú popísané v module Správca, kap. Blokácia periód). Vo vstupnom formulári funkcie nastavíme Dočasnú blokáciu do určitej periódy (podľa potreby).

- V prvotných dokladoch vykonávame potrebné zmeny.

- Vytvoríme opravné riadne priznanie.

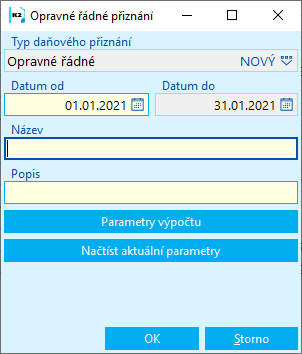

Postup pre vytvorenie opravného riadneho priznania:

V Dokladoch DPH vo vybranej Knihe DPH nastavíme pravítko na doklad s riadnym alebo opravným riadnym priznaním, ku ktorému chceme vytvoriť opravné riadne priznanie. Doklad musí byť potvrdený.

Opravné riadne priznanie vytvoríme pomocou funkcie Opravné riadne priznanie (Ctrl+F4). Zobrazí sa vstupný formulár funkcie.

Typ priznania = "Opravné riadne", ostatné polia sa predvyplnia podľa dokladu s pôvodným priznaním.

Obr.: Vstupný formulár funkcie Opravné riadne priznanie

Môžeme editovať pole Dátum od - do, Názov, Popis.

Pomocou tlačidla Parametre výpočtu DPH je možné upraviť parametre výpočtu.

Pomocou tlačidla Načítať aktuálne parametre sa prenačítajú z nastavenia parametrov Knihy DPH aktuálne hodnoty parametrov.

Po odsúhlasení vstupného formulára sa vytvorí nový doklad DPH, do Vlastných položiek sa načítajú hodnoty z prvotných dokladov za dané obdobie. Do poľa Nadväzuje na na Základných údajoch dokladu sa uloží väzba na pôvodný doklad. Súčasne sa do dokladu uloží Nastavenie pre formulár priznania k DPH (skopíruje sa z Nastavenia parametrov DPH) a vypočítajú sa Hodnoty formulára Priznania k DPH. Pôvodný doklad je stornovaný.

Pri spustení výpočtu prebehne kontrola parametrov výpočtu a obdobie spracovania. Bližší popis je v kapitole Kontroly pri výpočte.

Na nepotvrdenom doklade DPH je možné editovať nastavenie pre formulár aj hodnoty priznania. Bližší popis je v kapitole Editácia hodnôt Priznania k DPH.

Nad dokladom môžeme vytlačiť zostavy alebo spustiť export do xml.

Dodatočné priznanie

Po podaní riadneho Priznania k DPH za určité obdobie (doklad DPH s riadnym priznaním je v IS K2 potvrdený) nemožno vytvárať alebo meniť prvotné doklady s Dátumom UZP v tomto období. Pokiaľ potrebujeme doklady v tomto období zmeniť alebo pridať a následne vytvoriť dodatočné priznanie, musíme postupovať nasledujúcim spôsobom:

- Zo stromového menu Účtovníctvo - DPH - DPH spustíme funkciu Zrušenie blokácie - dátum UZP (funkcie pre rušenie blokovania sú popísané v module Správca, kap. Blokácia periód). Vo vstupnom formulári funkcie nastavíme Dočasnú blokáciu do určitej periódy (podľa potreby).

- V prvotných dokladoch vykonávame potrebné zmeny.

- Vytvoríme dodatočné priznanie.

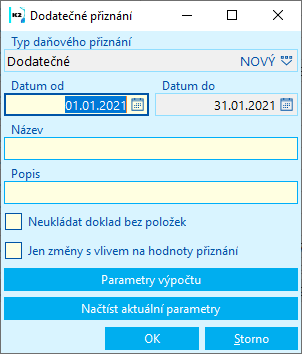

Postup pre vytvorenie dodatočného priznania:

V Dokladoch DPH vo vybranej Knihe DPH nastavíme pravítko na doklad s priznaním, ku ktorému chceme vytvoriť dodatočné priznanie. Doklad musí byť potvrdený.

Dodatočné priznanie vytvoríme pomocou funkcie Dodatočné priznanie (Shift+F3). Zobrazí sa vstupný formulár funkcie.

Typ priznania = "Dodatočné", ostatné polia sa predvyplnia podľa dokladu s pôvodným priznaním.

Obr.: Vstupný formulár funkcie Dodatočné priznanie

Popis vybraných polí:

Neukladať doklad bez položiek |

Pokiaľ je začiarknuté pole a do dodatočného priznania nie je načítaný žiadny prvotný doklad, doklad DPH sa neuloží. Neplatí pre Slovensko. |

Iba zmeny s vplyvom na hodnoty priznania |

Pokiaľ je pole začiarknuté, nespracujú sa doklady, pri ktorých došlo len k zmene IČ DPH alebo Dátumu UZP prvotného dokladu v rámci zdaňovacieho obdobia dokladu DPH. |

Ďalej môžeme editovať pole Dátum od - do, Názov, Popis. Pomocou tlačidla Parametre výpočtu DPH je možné upraviť parametre výpočtu.

Pomocou tlačidla Načítať aktuálne parametre sa prenačítajú z nastavenia parametrov Knihy DPH aktuálne hodnoty parametrov.

Po odsúhlasení vstupného formulára sa vytvorí nový doklad DPH, do Vlastných položiek sa načítajú hodnoty z prvotných dokladov za dané obdobie načítajú sa len rozdiely oproti dokladom s priznaním k DPH za rovnaké obdobie:

- pribudnú položky z nových dokladov,

- odpočítajú sa položky zo zrušených dokladov,

- pri zmenených dokladoch sa do priznania zahrnú len rozdielové čiastky oproti pôvodnému stavu dokladu.

Pri výpočte dodatočného priznania sa na prvotných dokladoch kontrolujú zmeny polí:

- IČDPH

- Doklad s DPH

- Dátum UZP

- Typ dane

- Sadzba dane

- Čiastka bez DPH

- Čiastka DPH

- Číslo skutočného dokladu

- Dátum UZP skutočného dokladu

Pokiaľ je vo vstupnom formulári začiarknuté pole Len zmeny s vplyvom na hodnoty priznania, neskontroluje sa zmena IČDPH a Dátumu UZP prvotného dokladu v rámci zdaňovacieho obdobia dokladu DPH.

Do novo vytvoreného dokladu s dodatočným priznaním sa do poľa Nadväzuje na uloží väzba na pôvodný doklad. Súčasne sa do dokladu uloží Nastavenie pre formulár priznania k DPH (skopíruje sa z Nastavenia parametrov DPH) a vypočítajú sa Hodnoty formulára Priznania k DPH.

Pri spustení výpočtu prebehne kontrola parametrov výpočtu a obdobie spracovania. Bližší popis je v kapitole Kontroly pri výpočte.

Na nepotvrdenom doklade DPH je možné editovať nastavenie pre formulár aj hodnoty priznania. Bližší popis je v kapitole Editácia hodnôt Priznania k DPH. Na záložke Základné údaje po stlačení tlačidla Hodnoty formulára Priznanie k DPH v základných údajoch doplníme Dátum zistenia dôvodov pre čné priznanie a Dôvody pre podanie dodatočného priznania.

Nad dokladom môžeme vytlačiť zostavy alebo spustiť export do xml.

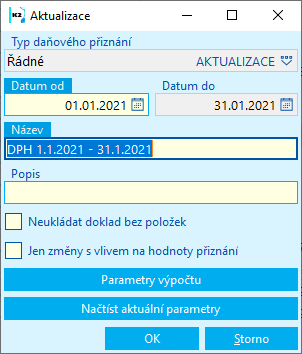

Aktualizácia priznania

V Dokladoch DPH vo vybranej Knihe DPH nastavíme pravítko na doklad s priznaním, ktoré chceme aktualizovať. Doklad nesmie byť potvrdený. Aktualizáciu spustíme pomocou funkcie Aktualizácia (Ctrl+F6). Zobrazí sa vstupný formulár funkcie.

Obr.: Vstupný formulár funkcie Aktualizácia

Popis vybraných polí:

Neukladať doklad bez položiek |

Pokiaľ je začiarknuté pole a do dodatočného priznania nie je načítaný žiadny prvotný doklad, doklad DPH sa neuloží. Neplatí pre Slovensko. |

Iba zmeny s vplyvom na hodnoty priznania |

Pokiaľ je pole začiarknuté, nespracujú sa doklady, pri ktorých došlo len k zmene IČ DPH alebo Dátumu UZP prvotného dokladu v rámci zdaňovacieho obdobia dokladu DPH. |

Ďalej môžeme editovať pole Dátum od, Názov, Popis. Pomocou tlačidla Parametre výpočtu DPH je možné upraviť parametre výpočtu.

Pomocou tlačidla Načítať aktuálne parametre sa prenačítajú z nastavenia parametrov Knihy DPH aktuálne hodnoty parametrov.

Po odsúhlasení vstupného formulára sa aktualizuje Doklad DPH, do Vlastných položiek sa načítajú hodnoty z prvotných dokladov za dané obdobie. Aktualizujú sa tiež položky s číslami riadkov priznania k DPH, do ktorých daná položka vstupuje. Súčasne sa vypočítajú Hodnoty formulára Priznanie k DPH.

Pri aktualizácii prebehne kontrola parametrov výpočtu a obdobie spracovania. Bližší popis je v kapitole Kontroly pri výpočte.

Potvrdenie a storno

Doklad DPH je možné potvrdiť, odpotvrdiť a stornovať štandardnými funkciami IS K2.

Pri potvrdení dokladu sa zobrazí otázka "Prajete si vytvoriť ostatný záväzok (odvod DPH) / pohľadávku (nadmerný odpočet) k dokladu DPH?". Po odsúhlasení sa vytvorí ostatný záväzok / pohľadávka podľa nastavení v Knihe DPH.

Odpotvrdiť a stornovať je možné iba doklad, na ktorý nie je naviazaný ďalší (nestornovaný) doklad. Napr. pokiaľ je v IS K2 doklad DPH s riadnym a k nemu doklad s dodatočným priznaním, nemožno doklad s riadnym priznaním odpotvrdiť ani stornovať.

Pri storne dokladu DPH s opravným priznaním dôjde automaticky k odstornu dokladu s priznaním, ktoré predchádzalo danému opravnému priznaniu.

Pokiaľ na Doklad DPH nenaväzuje iný doklad DPH (napr. k riadnemu priznaniu, nie je vytvorené opravné ani dodatočné priznanie), potom je možné doklad odstornovať.

Kontrola výpočtu

Funkcia Kontrola výpočtu umožní porovnať rozdiely medzi Dokladom DPH a prvotnými dokladmi (aj tými, ktoré boli vytvorené po vzniku kontrolovaného dokladu DPH). Spúšťa sa akciou v ribbone alebo pomocou kláves Ctrl+F7.

Kontrolujú sa zmeny polí:

- IČDPH

- Doklad s DPH

- Dátum UZP

- Typ dane

- Sadzba dane

- Čiastka bez DPH

- Čiastka DPH

- Číslo skutočného dokladu

- Dátum UZP skutočného dokladu

Pokiaľ je vo vstupnom formulári funkcie zvolené Len zmeny s vplyvom na hodnoty priznania, nekontroluje sa zmena IČ DPH a Dátum UZP v rámci zdaňovacieho obdobia dokladu DPH.

Doklady, pri ktorých došlo k zmene, sa zapíšu do chybového hlásenia.

Protokoly výpočtu DPH

Protokoly vytvorených hlásení DPH je možné zobraziť spustením funkcie Protokoly výpočtu DPH dostupné zo stromového menu v záložke Účtovníctvo - DPH - DPH. Bližší popis chybových protokolov pozri kapitola Správa/Prepočty/Chybové protokoly.

Vysporiadanie odpočtu dane

Platiteľ v priebehu bežného kalendárneho roku používa pre krátenie odpočtu dane tzv. zálohový koeficient, ktorý je vypočítaný z údajov za zdaňovacie obdobie predchádzajúceho kalendárneho roku pri vysporiadaní odpočtu dane. Takto výpočet ročnej „vyrovnávací“ koeficient slúži ako zálohový koeficient pre krátenie odpočtu dane v priebehu celého nasledujúceho kalendárneho roku.

Krátenie odpočtu dane v priebehu roku sa uvádza na riadku č. 52. V stĺpci Koeficient sa uvádza hodnota zálohového koeficientu, ktorým sa vynásobí riadok č. 46 - Krátený odpočet, a výsledná časť nároku na odpočet dane na vstupe za príslušné zdaňovacie obdobie sa uvedie na riadok č. 52 v stĺpci Odpočet.

Riadok č. 46 Krátený odpočet x Riadok č. 52 Koeficient = Riadok č. 52 Odpočet

Po skončení kalendárneho roku je platiteľ povinný vykonať vysporiadanie nároku na odpočet dane u krátených plnení za všetky zdaňovacie obdobie príslušného kalendárneho roku - vykonáva vysporiadanie odpočtu dane, ktoré uvádza do Priznanie k DPH za posledné zdaňovacie obdobie kalendárneho roku.

R.53 - Vyrovnávací koeficient

skutočný „vyrovnávací koeficient“ vypočítaný z údajov o skutočných plnení za celý kalendárny rok

R.53 - Zmena odpočtu

čiastka vysporiadania = rozdiel medzi vypočítaným nárokom na odpočet dane pri krátených plnení z údajov za celé vyrovnávacie obdobie a súčtom uplatnených nárokov na odpočet dane pri krátených plnení v jednotlivých zdaňovacích obdobiach.

- kladná hodnota zvyšuje pomernú časť nároku na odpočet dane (platca zvyšuje daň na vstupe),

- záporná hodnota znižuje pomernú časť nároku na odpočet dane (platca znižuje daň na vstupe),

Na záložke Základné údaje nepotvrdeného Dokladu DPH za posledné zdaňovacie obdobie kalendárneho roka stlačíme tlačidlo Vysporiadanie odpočtu.

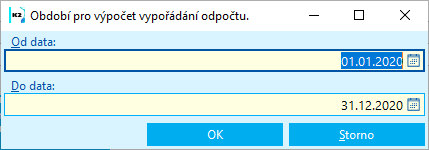

Zadáme obdobie pre výpočet vysporiadania odpočtu (1.1. - 31.12. daného roka).

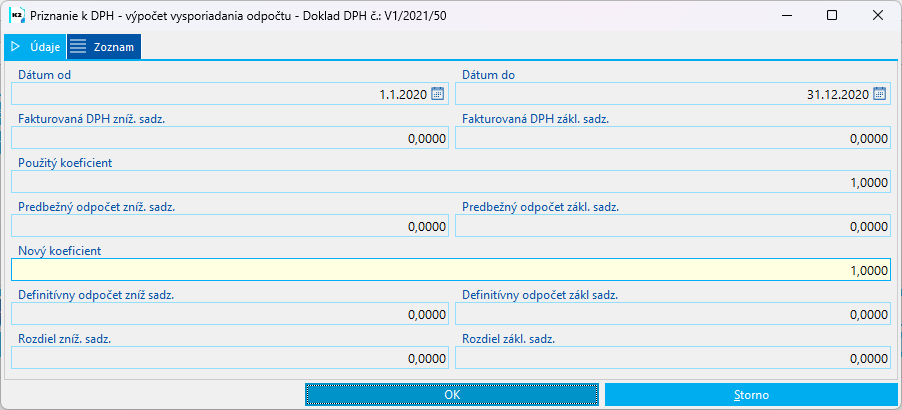

Zobrazí sa formulár pre vysporiadanie odpočtu, do ktorého sa z dokladov DPH za dané obdobie napočítajú hodnoty príslušných riadkov Priznanie k DPH.

Obr.: 1. strana formulára Vysporiadanie odpočtu

Popis polí:

Dátum od |

Počiatok obdobia pre vysporiadanie odpočtu. |

Dátum do |

Koniec obdobia pre vysporiadanie odpočtu. |

Fakturovaná DPH zníž. sadz. |

Súčet čiastok DPH typu TK so zníženou sadzbou 10% bez krátenia koeficientom |

Fakturovaná DPH zákl. sadz. |

Súčet čiastok DPH typu TK so základnou sadzbou 20% bez krátenia koeficientom |

Použitý koeficient |

Koeficient použitý počas spracovávaného roka. |

Predbežný odpočet zníž. sadz. |

Súčet čiastok DPH typu TK so zníženou sadzbou 10% krátených použitým koeficientom |

Predbežný odpočet zákl. sadz. |

Súčet čiastok DPH typu TK so základnou sadzbou 20% krátených použitým koeficientom |

Nový koeficient |

Nový koeficient - zadáva užívateľ ručne na základe výpočtu určeného zákonom |

Definitívny odpočet zníž sadz. |

Súčet čiastok DPH typu TK so zníženou sadzbou 10% krátených novým koeficientom |

Definitívny odpočet zákl sadz. |

Súčet čiastok DPH typu TK so základnou sadzbou 20% krátených novým koeficientom |

Rozdiel zníž. sadz. |

Rozdiel medzi Predbežným odpočtom zníž. sadz. a Definitívnym odpočtom zníž. sadzieb. |

Rozdiel zákl. sadz. |

Rozdiel medzi Predbežným odpočtom zákl. sadz. a Definitívnym odpočtom zákl. sadzieb. |

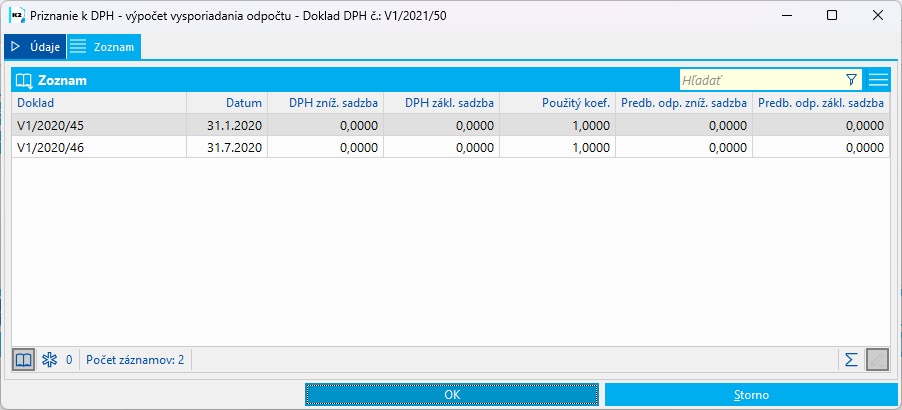

Na 2. strane formulára sa zobrazujú napočítané hodnoty podľa jednotlivých dokladov DPH. Tieto hodnoty je možné editovať.

Obr. 2. strana formulára Vysporiadanie odpočtu

Výpočet ročného koeficienta podľa §50 ods.4 zákona č.222/2004 Z.z.:

čitateľ = výnosy, pri ktorých je nárok na odpočítanie dane

menovateľ = okrem výnosov z čitateľa aj tie výnosy, pri ktorých nie je nárok na odpočítanie dane (okrem príležitostných)

Koeficient sa zaokrúhli na 2 desat. miesta nahor.

O rozdiel medzi definitívnym a predbežným odpočítaním sa upraví odpočítanie dane v poslednom období roka.

Po odsúhlasení formulára Vysporiadanie odpočtu sa hodnoty vysporiadania odpočtu uložia do Hodnôt formulára priznania k DPH na doklade DPH.

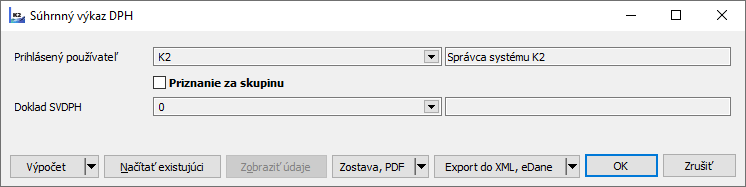

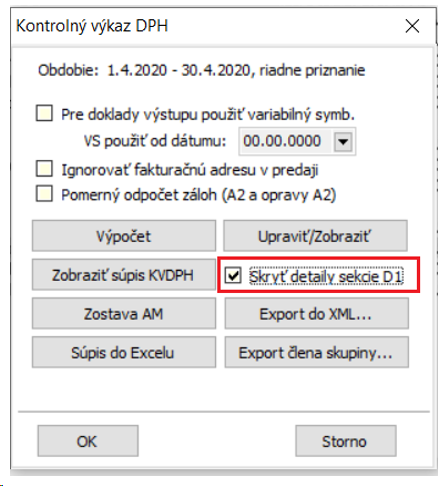

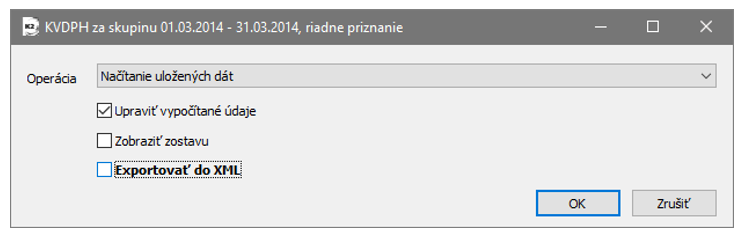

Priznanie za skupinu

Pri spracovaní Priznania k DPH za skupinu vytvorí zastupujúci člen skupiny priznanie za všetkých členov skupiny.

Priznanie k DPH ostatných členov skupiny je možné do K2 importovať (bližší popis je v kap. Export a import dokladu DPH a Import priznania k DPH).

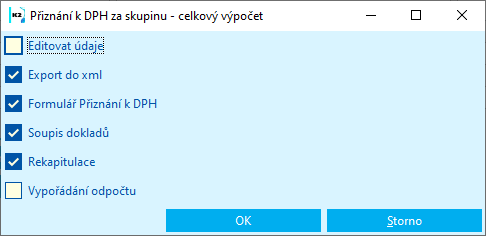

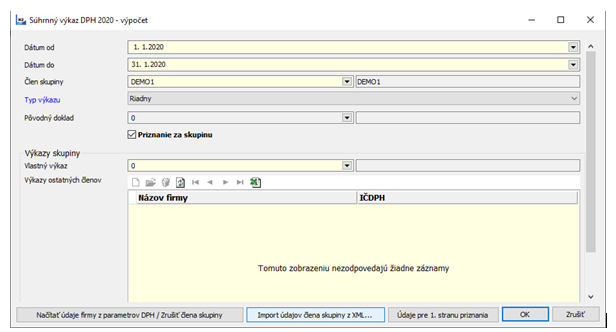

Postup vytvorenia Priznania k DPH za skupinu:

- V Knihe DPH na záložke Zoznam označíme hviezdičkou (pomocou kláves Shift+Enter) Doklady DPH všetkých členov skupiny za dané obdobie. Označené priznania vložíme do kontajnera (Ctrl+Alt+Shift+F9).

- Pravítko nastavíme na Doklad DPH zastupujúceho člena skupiny (z tohto dokladu sa do Priznania k DPH načítajú základné údaje a údaje o platcovi) a spustíme funkciu Priznanie k DPH za skupinu - Celkový výpočet.

- Vo vstupnom formulári funkcie začiarkneme požadované výstupy.

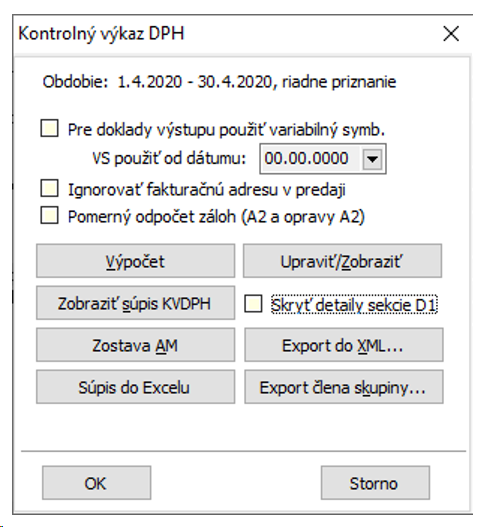

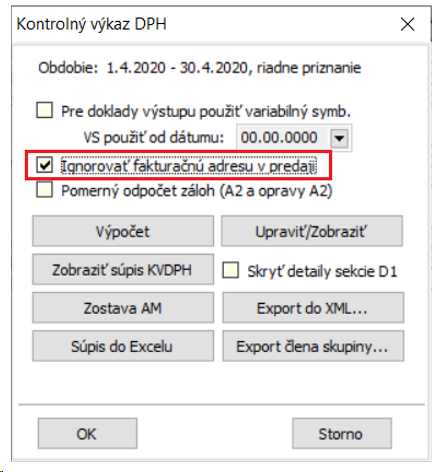

Obr.: Vstupný formulár funkcie Priznanie k DPH za skupinu - Celkový výpočet

Na tlačových zostavách a v .xml súbore sú hodnoty sčítané za všetkých členov skupiny.

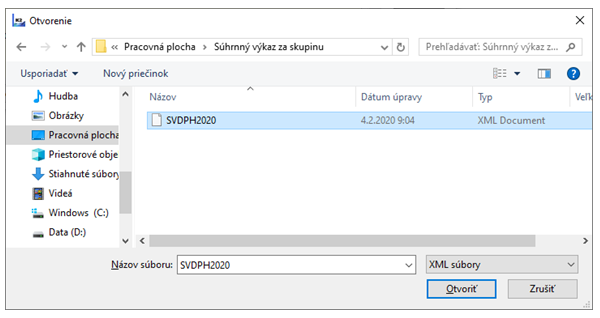

Pokiaľ členovia skupiny používajú IS K2 a majú dáta v rôznych mandantoch, je možné Doklady DPH vyexportovať a potom naimportovať do mandanta zastupujúceho člena skupiny. Je možné spustiť zo stromu: DPH - DPH - DPH pre skupinu - Export/Import dokladov.

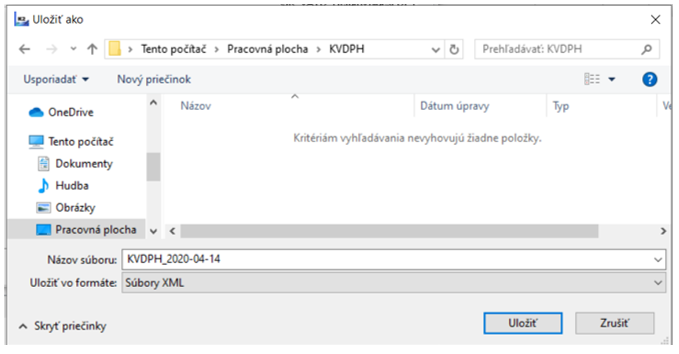

Nad Dokladom DPH spustíme Export dokladov. Do adresára, zadaného v parametri PathForExportDoc, sa uloží .xml súbor. Pokiaľ nie je zadaný parameter, uloží sa súbor do užívateľského adresára K2.

V Knihe DPH člena skupiny spustíme Import dokladov. Otvorí sa adresár, zadaný v parametri PathForExportDoc (pokiaľ nie je parameter zadaný, otvorí sa užívateľský adresár K2). Vyberieme .xml súbor. Vytvorí sa Doklad DPH, v ktorom budú na záložke Import. položky importovanej položky.

Pokiaľ chceme aktualizovať takto importovaný doklad, v Knihe DPH nastavíme pravítko na nepotvrdený doklad, ktorý chceme znovu naimportovať a spustíme zo stromového menu v DPH pre skupinu Aktualizácia dokladu. Otvorí sa adresár, zadaný v parametri PathForExportDoc. Vyberieme .xml súbor.

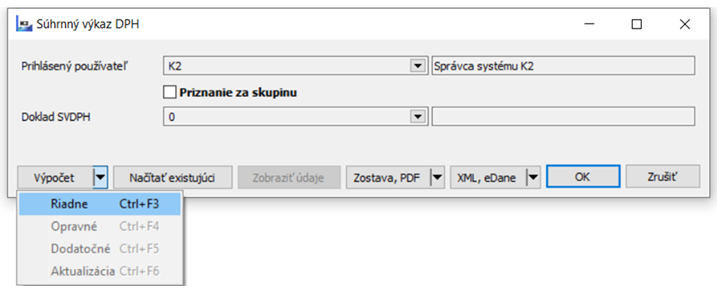

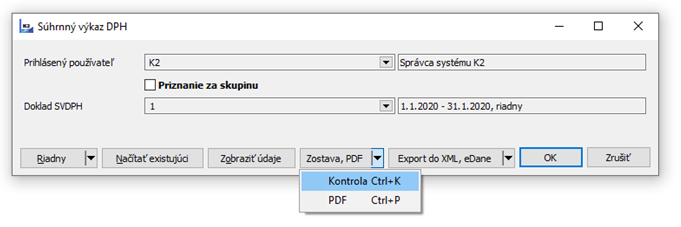

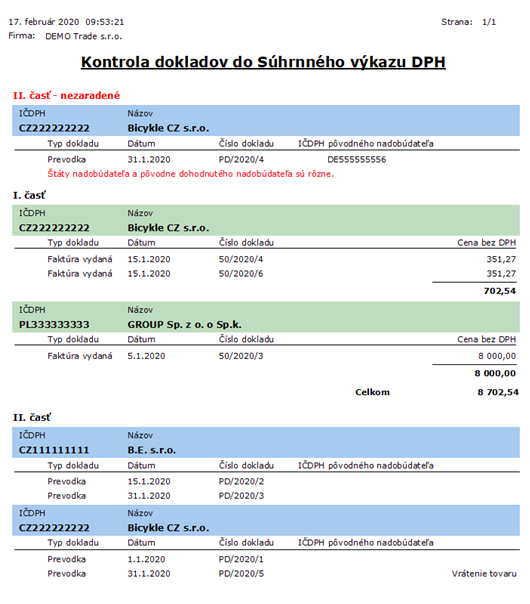

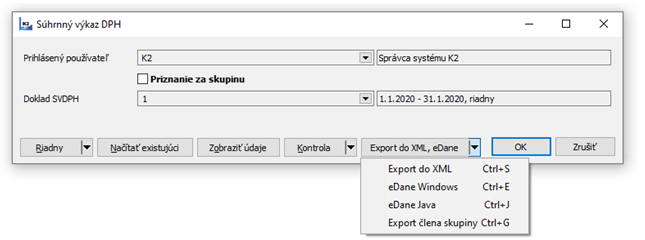

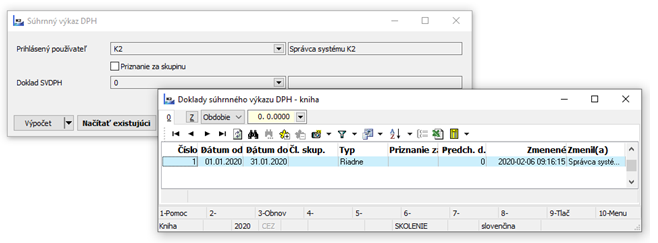

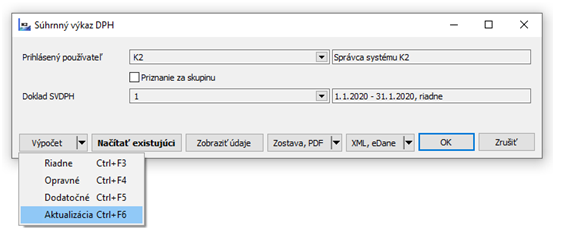

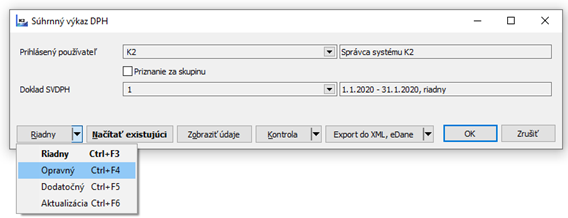

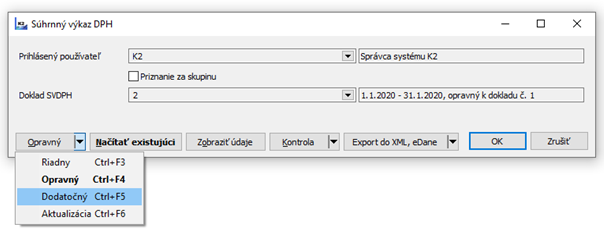

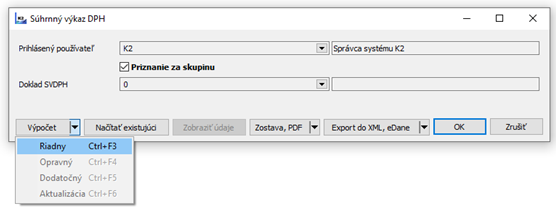

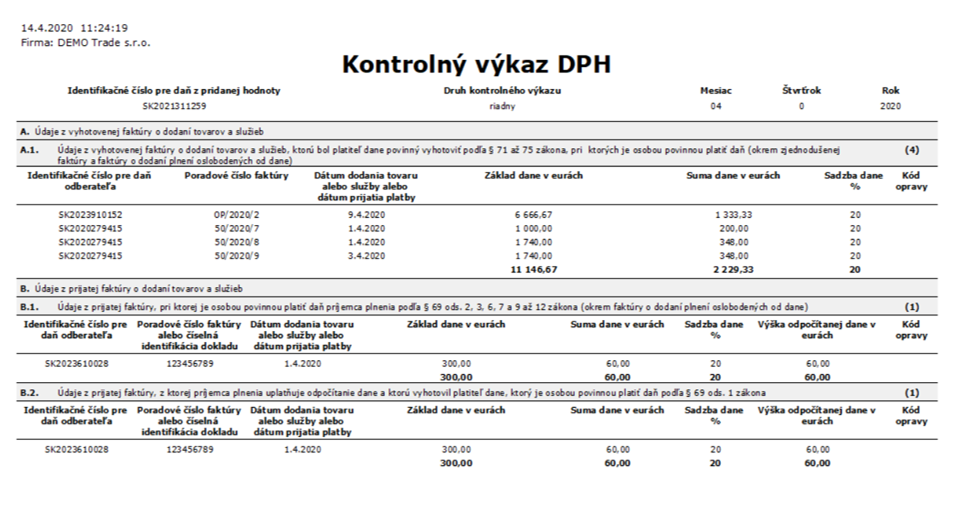

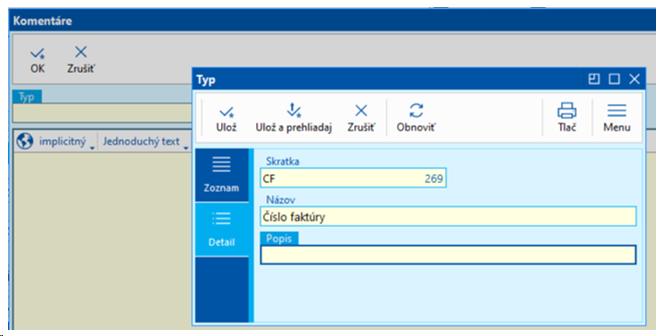

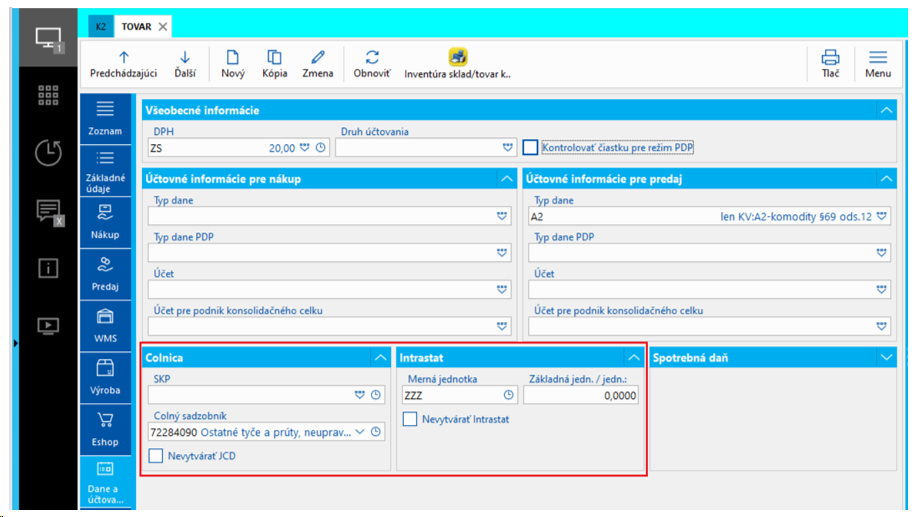

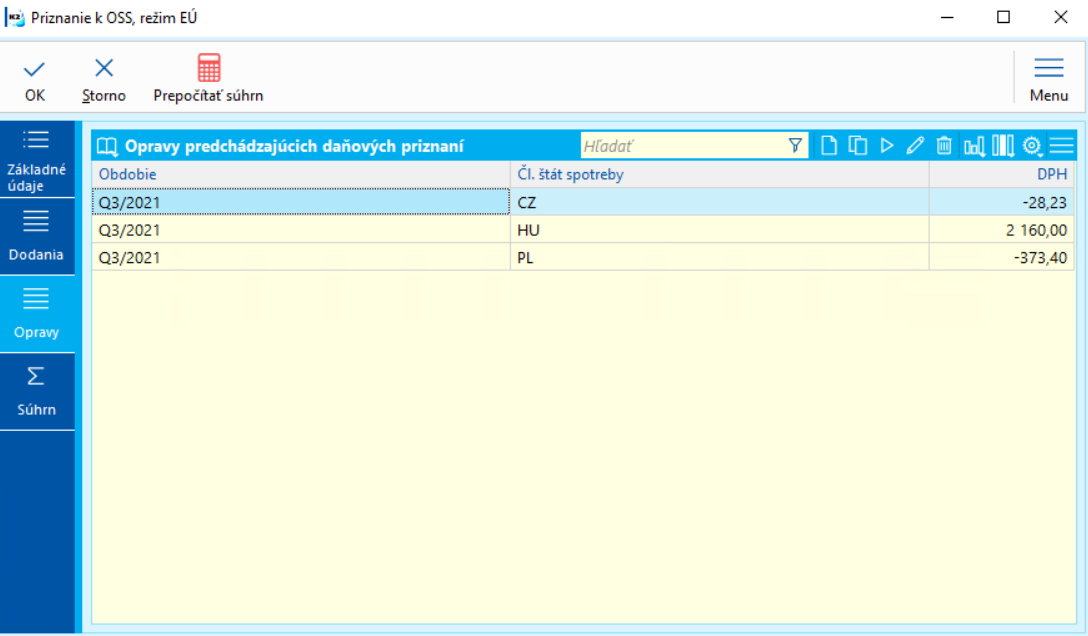

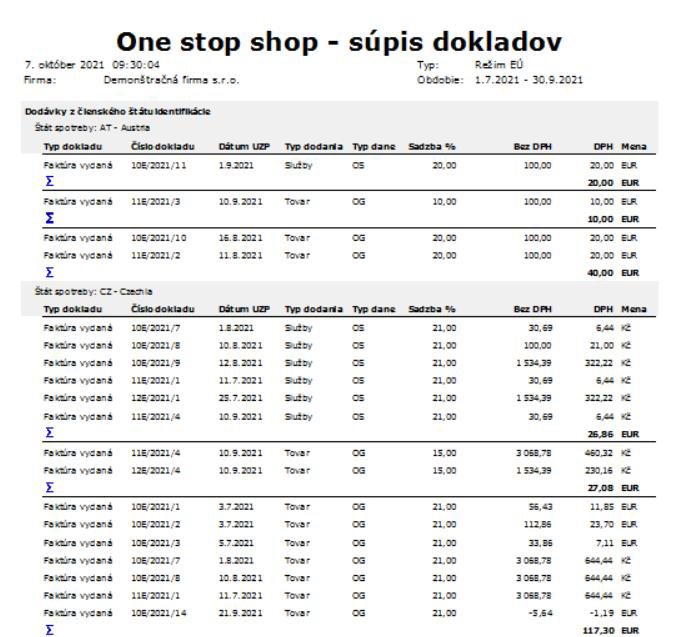

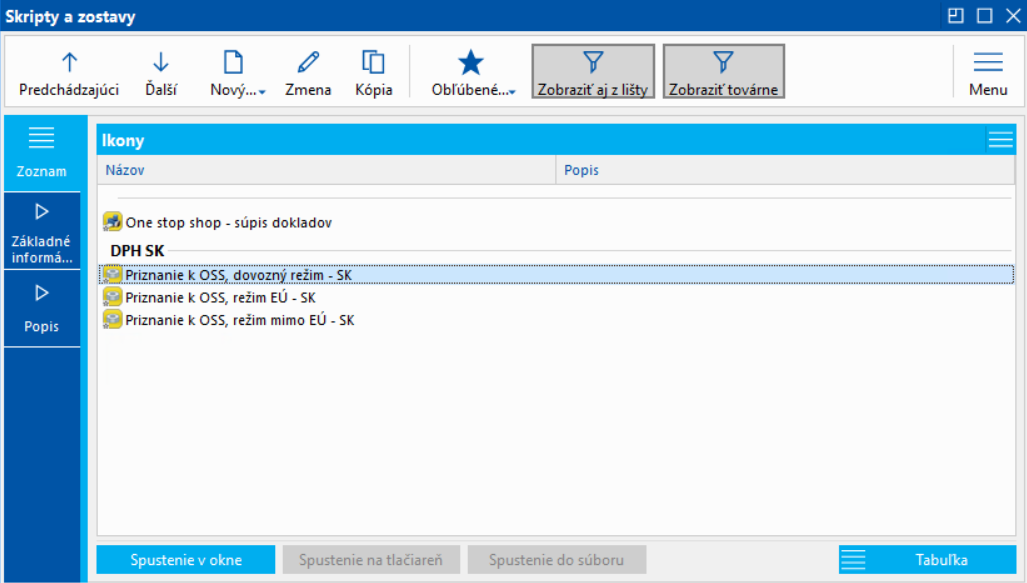

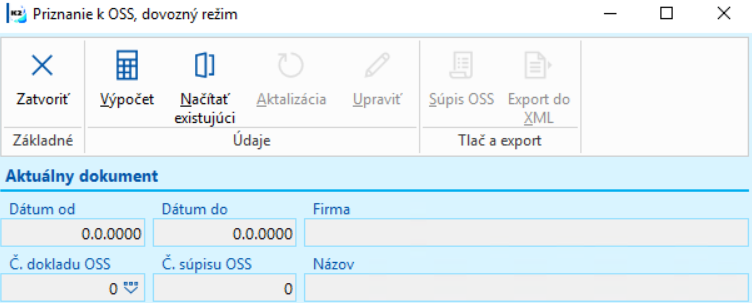

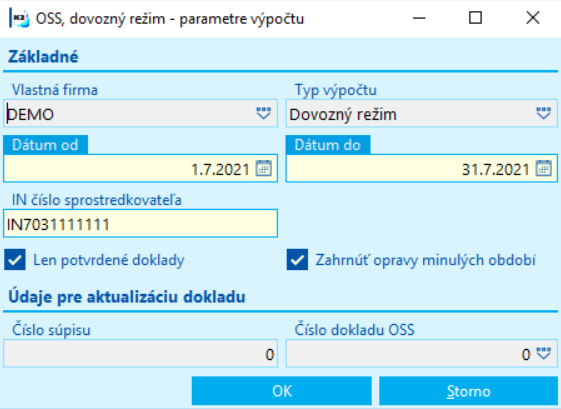

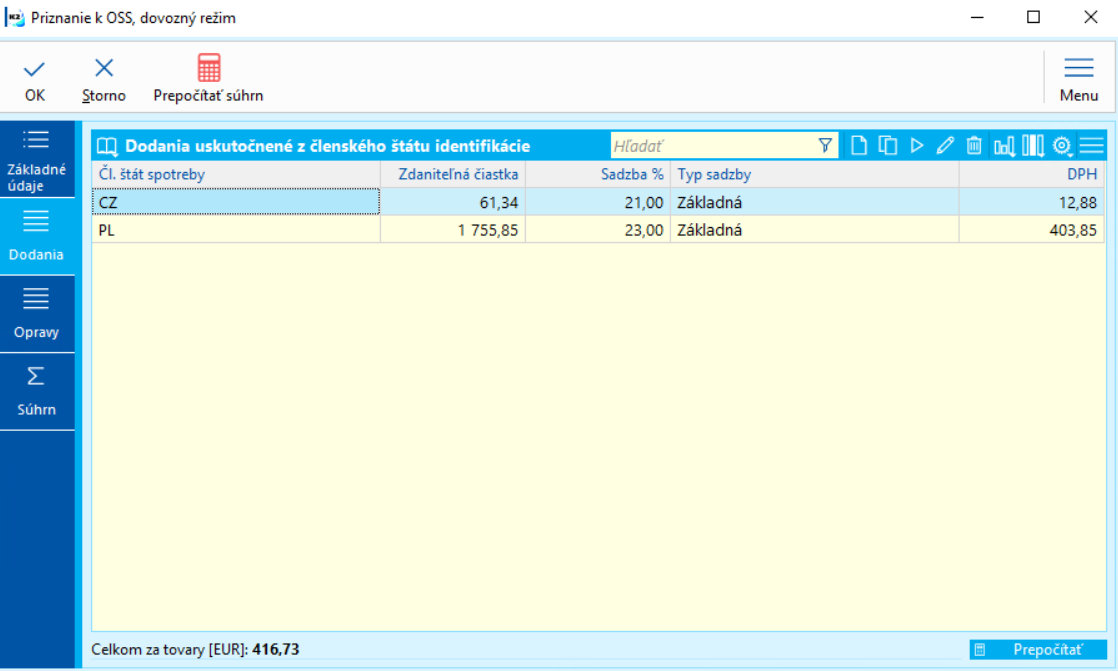

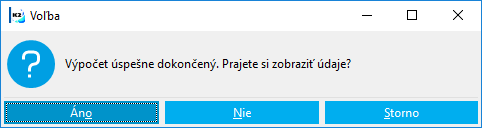

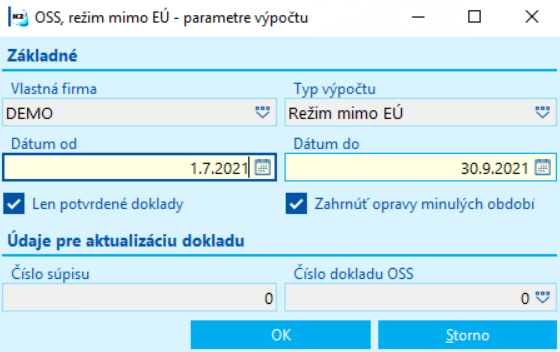

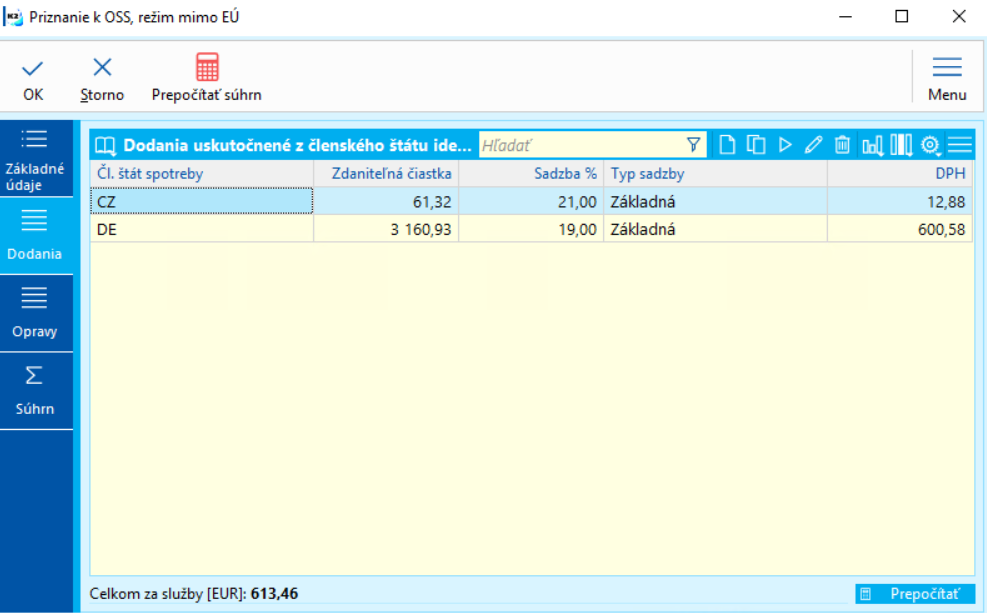

Pokiaľ členovia skupiny nepoužívajú IS K2, je možné do K2 naimportovať xml s priznaním k DPH.