DPH

Úvod

Modul DPH je určen pro výpočet řádného, opravného řádného, dodatečného a opravného dodatečného přiznání k DPH za zdaňovací období pro kontinuálního plátce DPH, tvorbu soupisů a rekapitulaci dokladů a tisk těchto dokumentů. V modulu DPH se také vytváří Souhrnné hlášení.

Pro docílení korektních výstupů má zásadní význam správné nastavení číselníků a navedení údajů do prvotních dokladů (faktury vydané - VF, přijaté zálohy – PZ, ostatní pohledávky - OP, faktury přijaté - PF, poskytnuté zálohy – VZ, ostatní závazky - OV, pokladní doklady - PO, interní doklady - IN, bankovní výpisy - BV).

V této části dokumentace je kromě samotného modulu DPH popsáno správné nastavení číselníků, které se používají v prvotních dokladech a mají vliv na Přiznání k DPH, a metodiky pro dovoz a vývoz, ve kterých jsou uvedeny postupy, jak vystavovat doklady v IS K2 v souvislosti s DPH.

Navedení údajů do prvotních dokladů

Popis číselníků

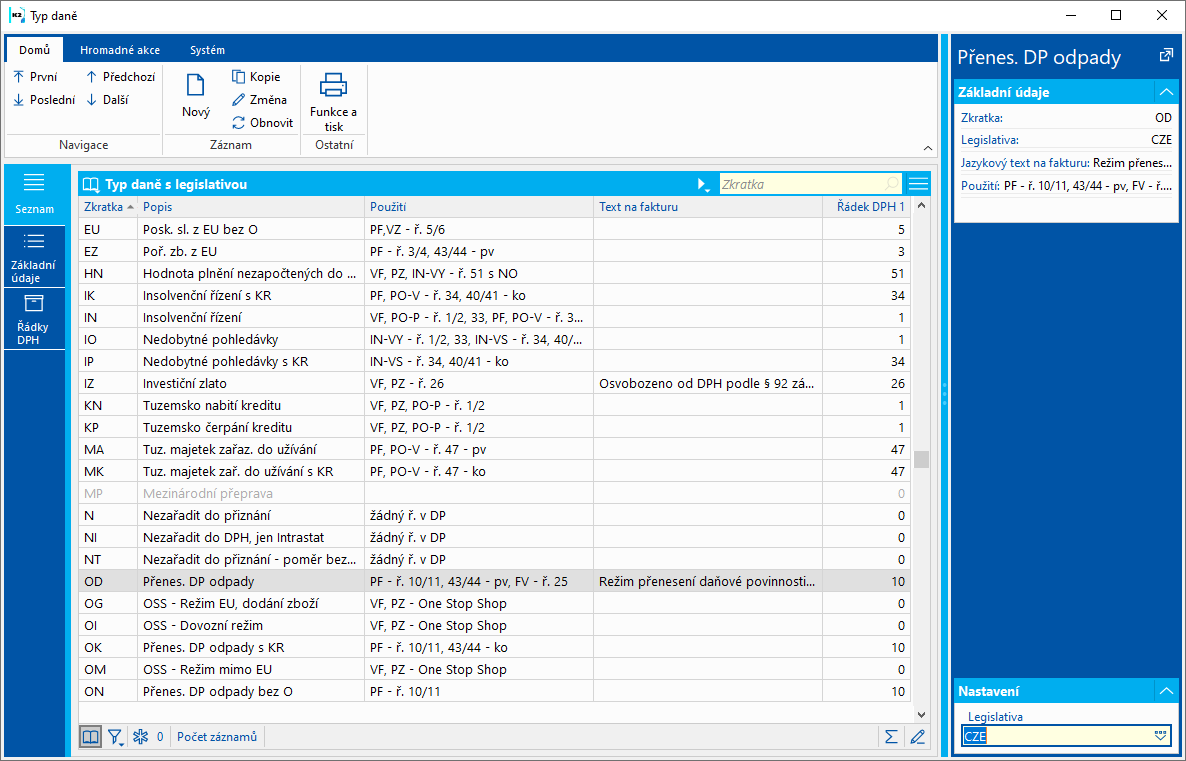

Číselník obsahuje typy DPH s ohledem na vybranou legislativu, které charakterizují jednotlivé daňové případy bez ohledu na konkrétní výše sazby DPH způsobem vhodným pro zatřídění/vyloučení daného případu do/z jednotlivých oblasti oddílu C formuláře pro Přiznání daně z přidané hodnoty. Číselník lze aktualizovat skriptem Import typů daní. V náhledu záznamu napravo je možné zvolit legislativu - zobrazí se záznamy pro příslušnou legislativu.

Obr.: Číselník Typ daně

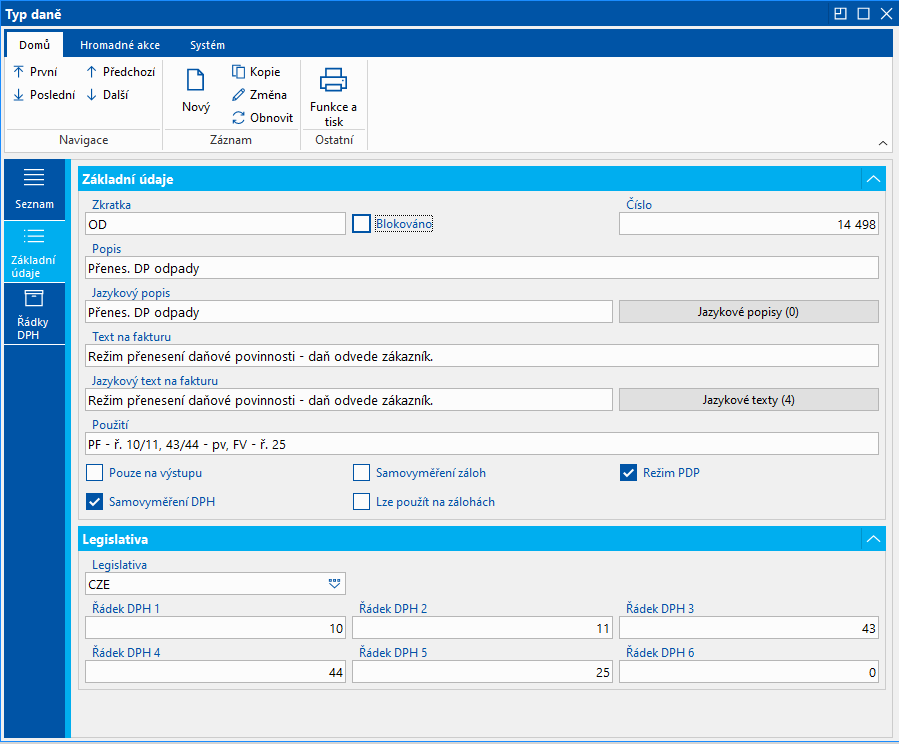

Význam zatržítek na záložce Základní údaje:

- U typů daní, u kterých se k faktuře přijaté vytváří samovyměření DPH, musí být na záložce Základní údaje typu daně zatržen příznak Samovyměření DPH.

- Pokud se typ daně v přiznání k DPH uvádí jen na výstupu, musí být zatržen také příznak Pouze na výstupu (např. "EN" - Pořízení zboží z EU bez nároku na odpočet).

- U typů daní, u kterých se provádí samovyměření DPH na poskytnutých zálohách, musí být zatržen příznak Samovyměření záloh.

- U typu daní, které se používají pro tuzemské plnění v režimu přenesení daňové povinnosti, musí být zatržen příznak Režim PDP.

Obr.: Číselník Typ daně - Základní údaje

Pokud má typ daně zatržen příznak Samovyměření DPH, pak pokud je zatržen příznak DPH v daňové rekapitulaci VF, PF a v položkách PZ, VZ, pak se při potvrzení těchto dokladů zobrazí hlášení o nalezení typu daně, který se nemá používat na dokladech s DPH.

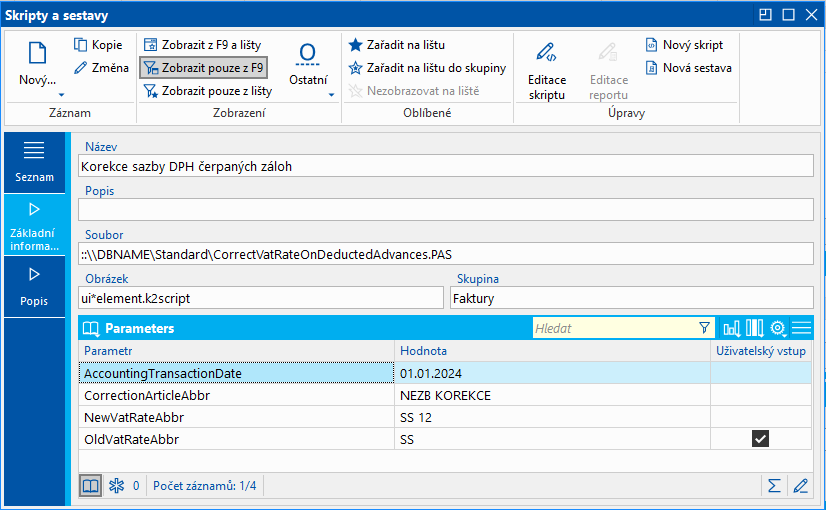

Číslo procesu: UCT005 |

Id. číslo skriptu: FUCT050 |

Soubor: ImportTaxType.PAS

|

Popis skriptu: Skript pro přidání nových typů daní (v případě legislativních změn DPH). Po spuštění uživatel vybere legislativu, pro kterou se mají typy daní importovat. (Nové typy daní se načítají ze souboru TaxType.csv, texty na fakturu ze souboru TaxType_InvText.csv, čísla řádků DPH z TaxType_VatRow.csv. Soubory jsou umístěny v adresáři K2/SupportFiles/Legislation v podadresáři pro příslušnou legislativu.) Po výběru legislativy se zobrazí dotaz "Přejete si naimportovat nové typy daní a aktualizovat popis všech typů daní?" Po kladné odpovědi dojde k importu a k aktualizaci typů daní. |

||

Adresa ve stromu: [Účetnictví] [DPH] [Základní nastavení] |

||

Parametry skriptu:

ImportInvoiceText - Ano Ano - typy daní se aktualizují včetně pole Text na fakturu; Ne - Text na fakturu se doplní pouze u nově naimportovaných typů daní. |

Interactive - Ano Ano - zobrazí se vstupní formulář a dotaz. |

Legislation - "CZE" Legislativa, pro kterou se naimportují typy daní. |

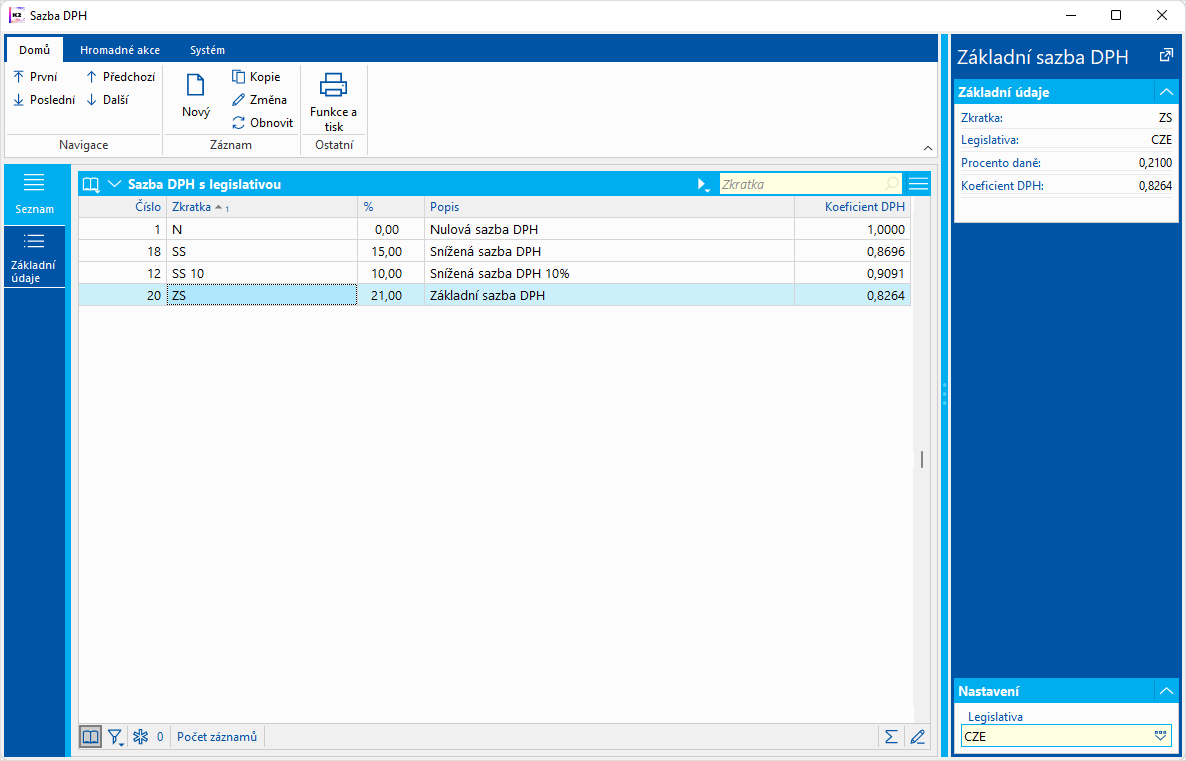

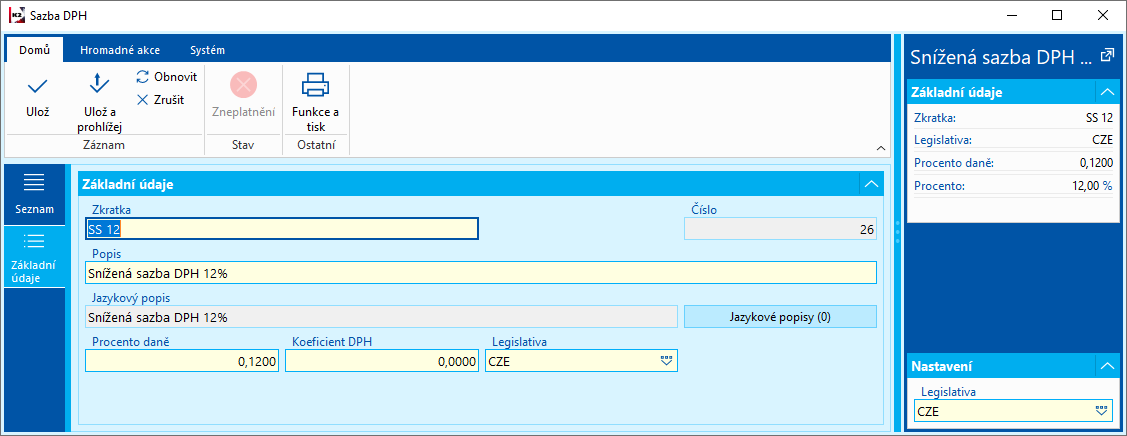

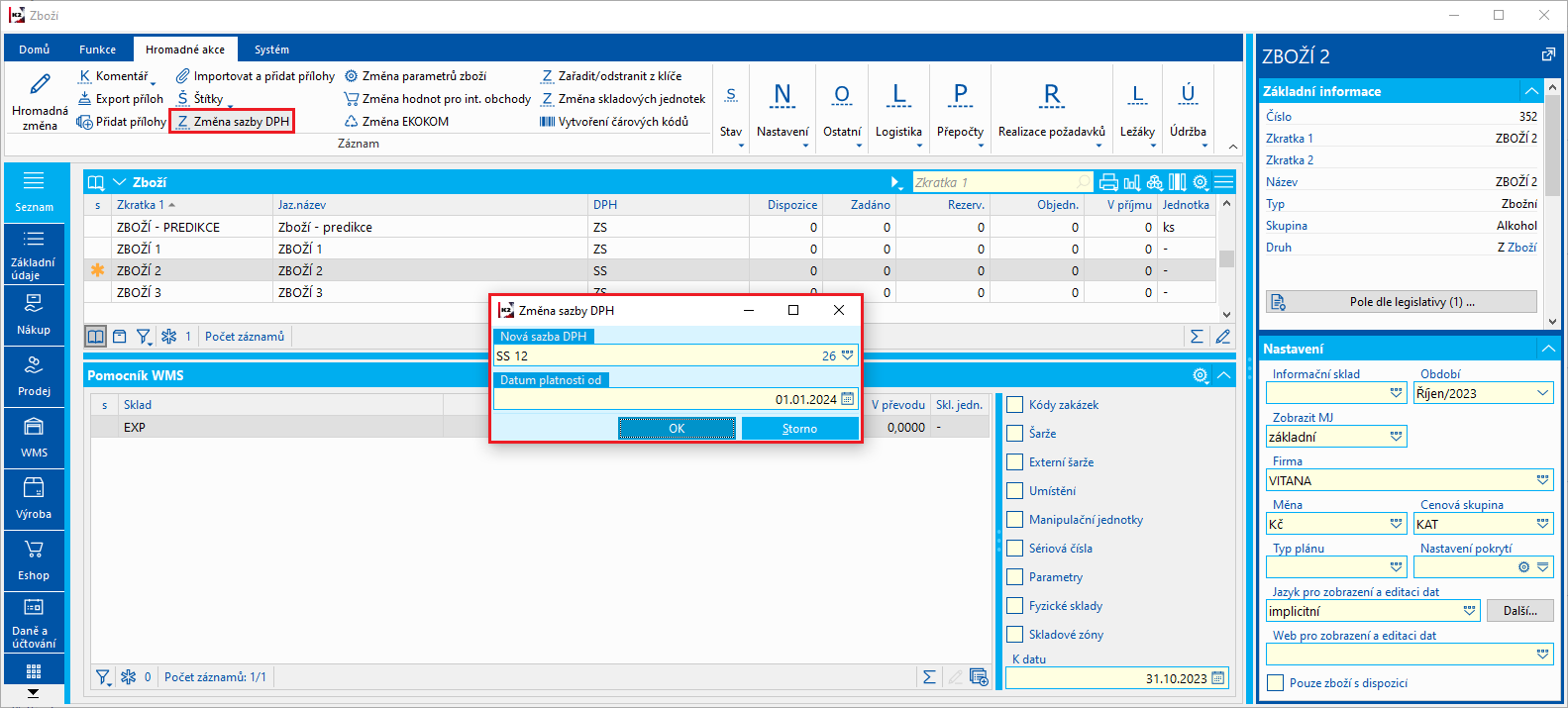

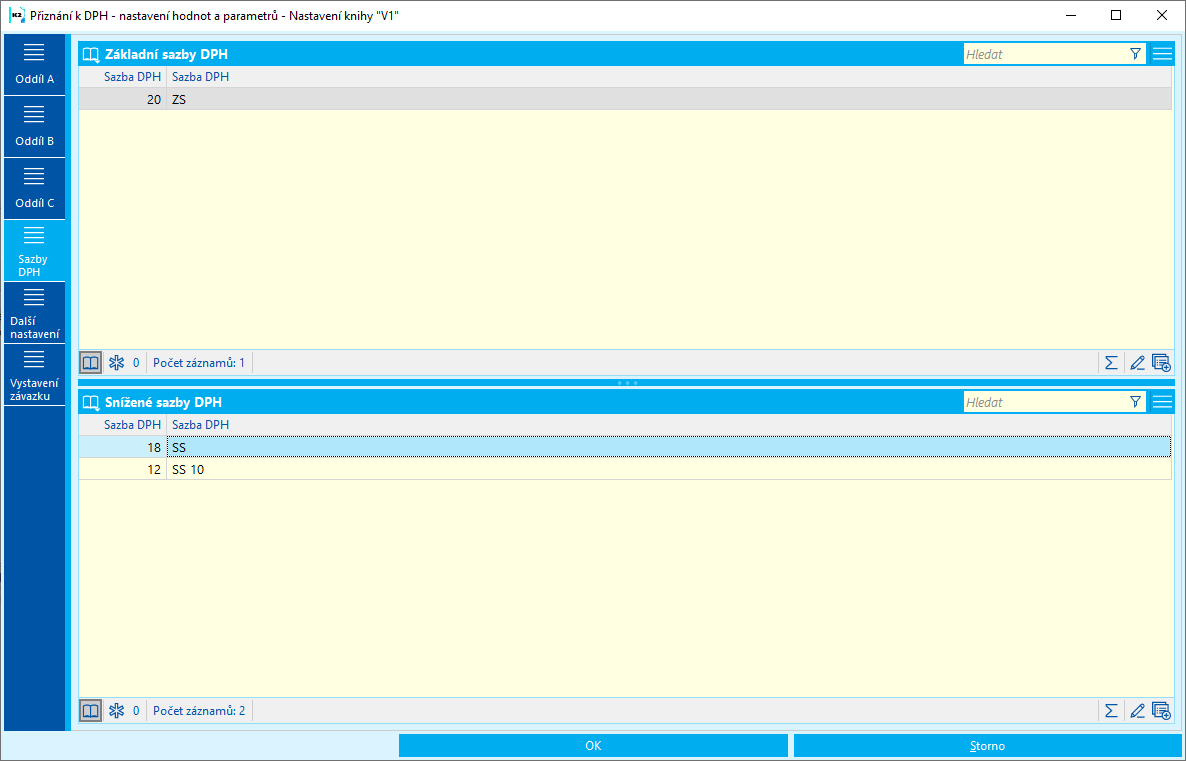

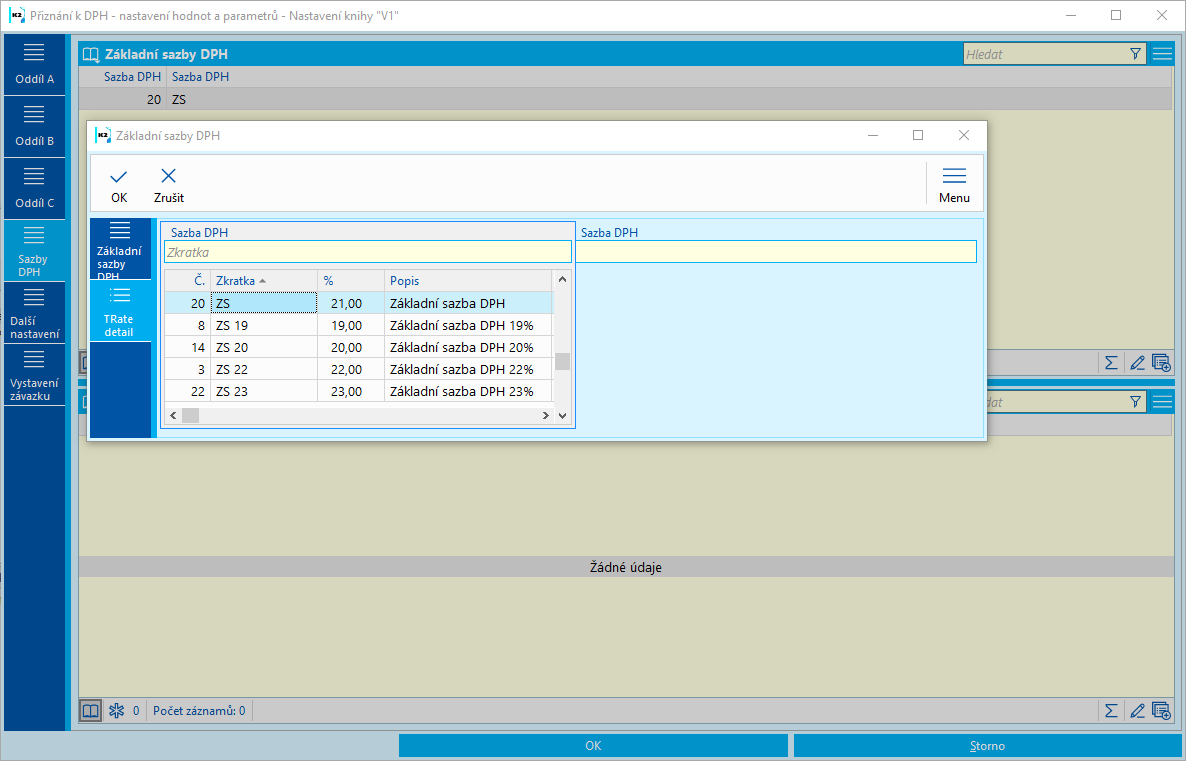

Tento číselník obsahuje jednotlivé sazby daně (např. 21 %, 15 %). V náhledu záznamu napravo je možné zvolit legislativu - zobrazí se záznamy pro příslušnou legislativu.

Obr.: Číselník Sazba DPH s legislativou

Typy daní a sazby daně na dokladech

Na přijatých a poskytnutých zálohách, ostatních pohledávkách a závazcích, pokladních a interních dokladech platí pro Přiznání k DPH vždy Typ daně a Sazba DPH z položky dokladu. Na doklady se dosazuje Typ daně, Sazba DPH a Celní sazebník podle legislativy platné pro knihu. Nelze kopírovat doklady mezi knihami z různých legislativ.

U bankovních výpisů (vytvořených v knihách, ve kterých je zatrženo Doklady s DPH) lze do položky dokladu zadat typ daně (pole Typ daně) a sazbu daně (pole Daň).

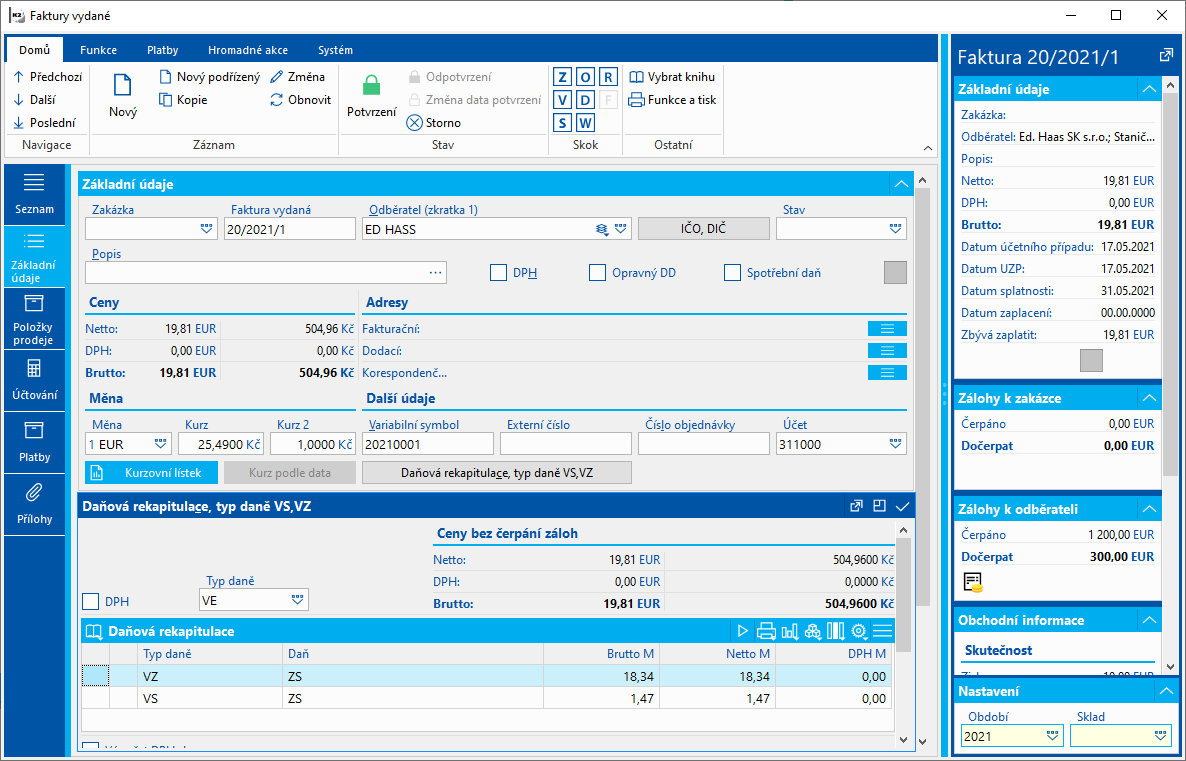

Pro určení toho, do kterého typu daně patří každá položka vydaných a přijatých faktur, platí následující pravidla:

- Pokud položka dokladu nemá zadán Typ daně, pak pro tuto položku dokladu platí typ daně, který je zadán v hlavičce faktury (pole Typ).

- Pokud položka dokladu má zadán Typ daně, typ daně z hlavičky dokladu se tímto pro danou položku ignoruje.

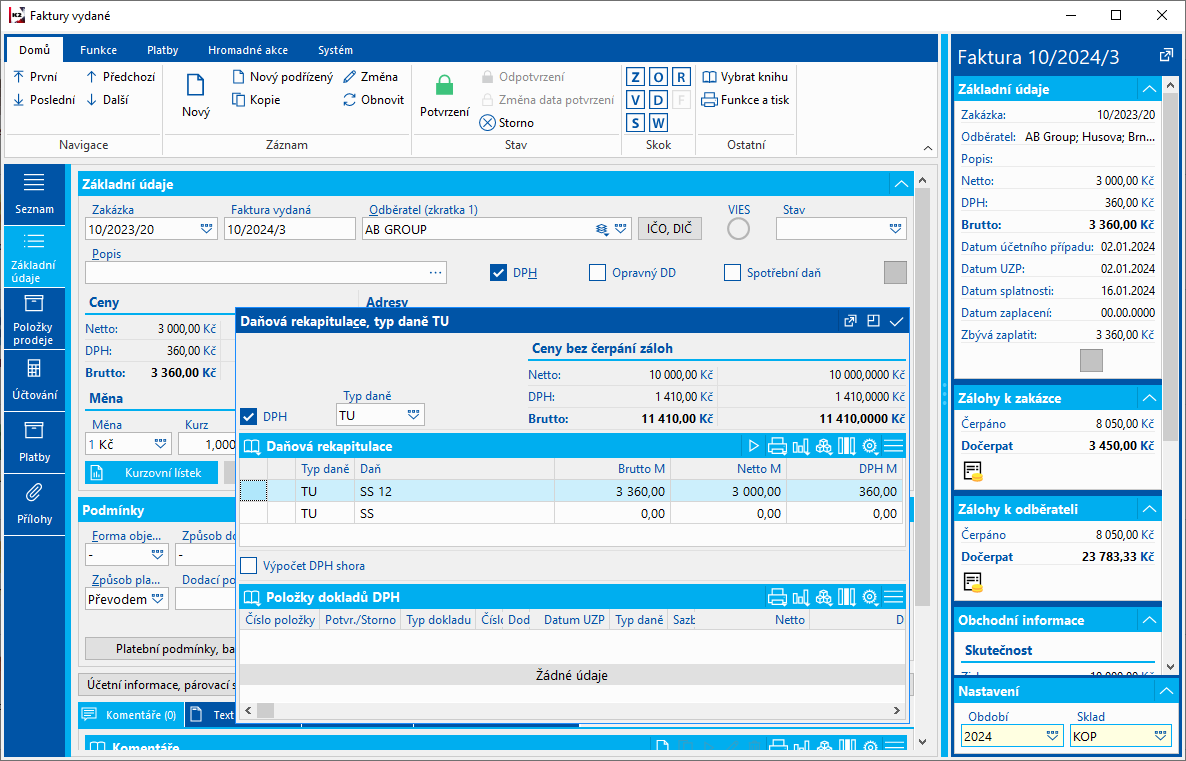

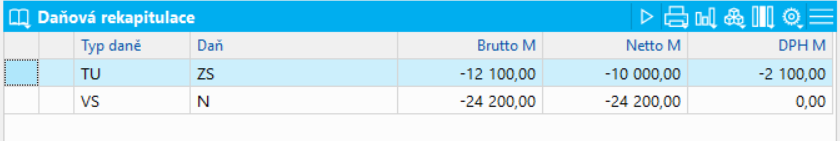

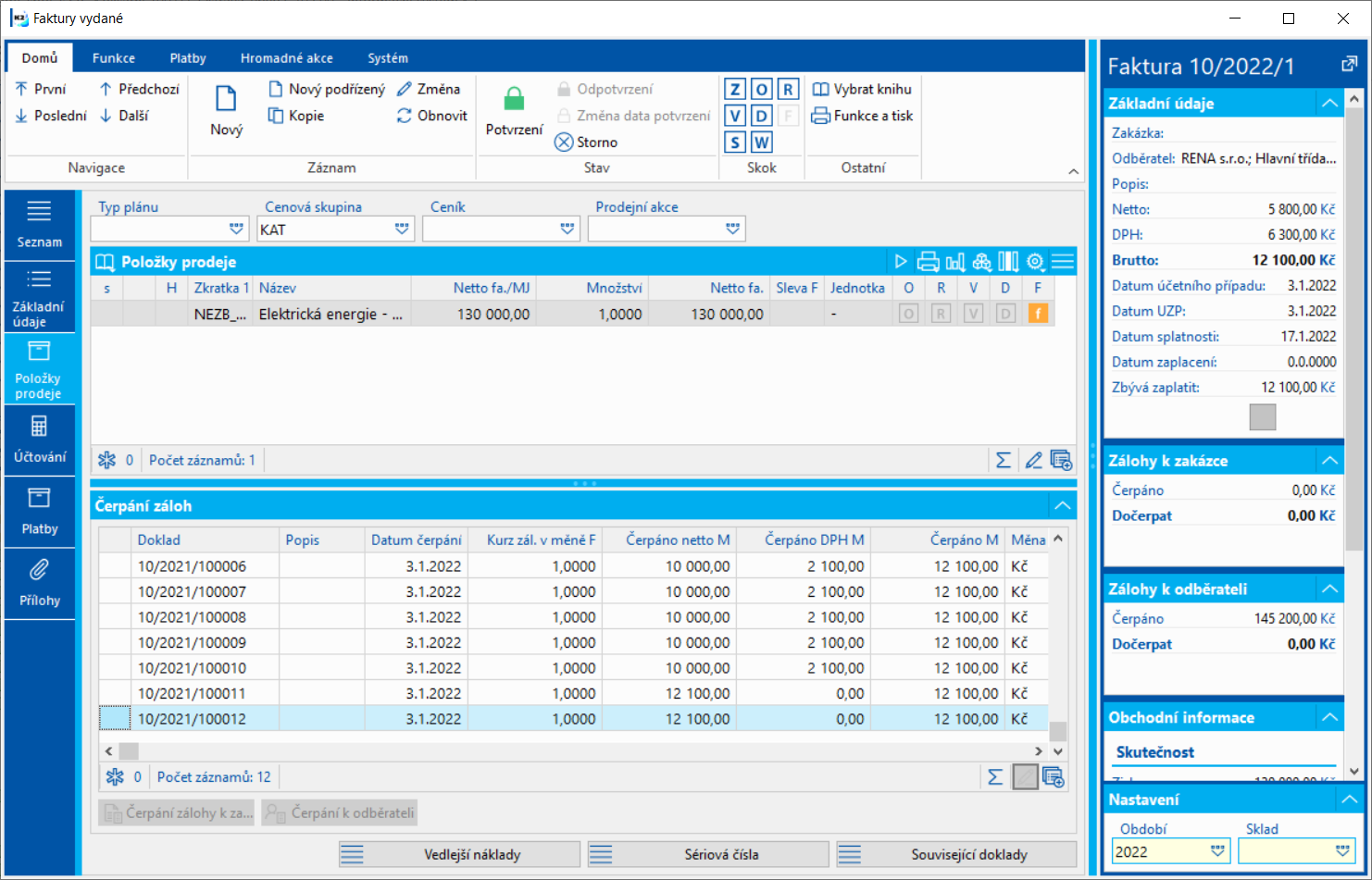

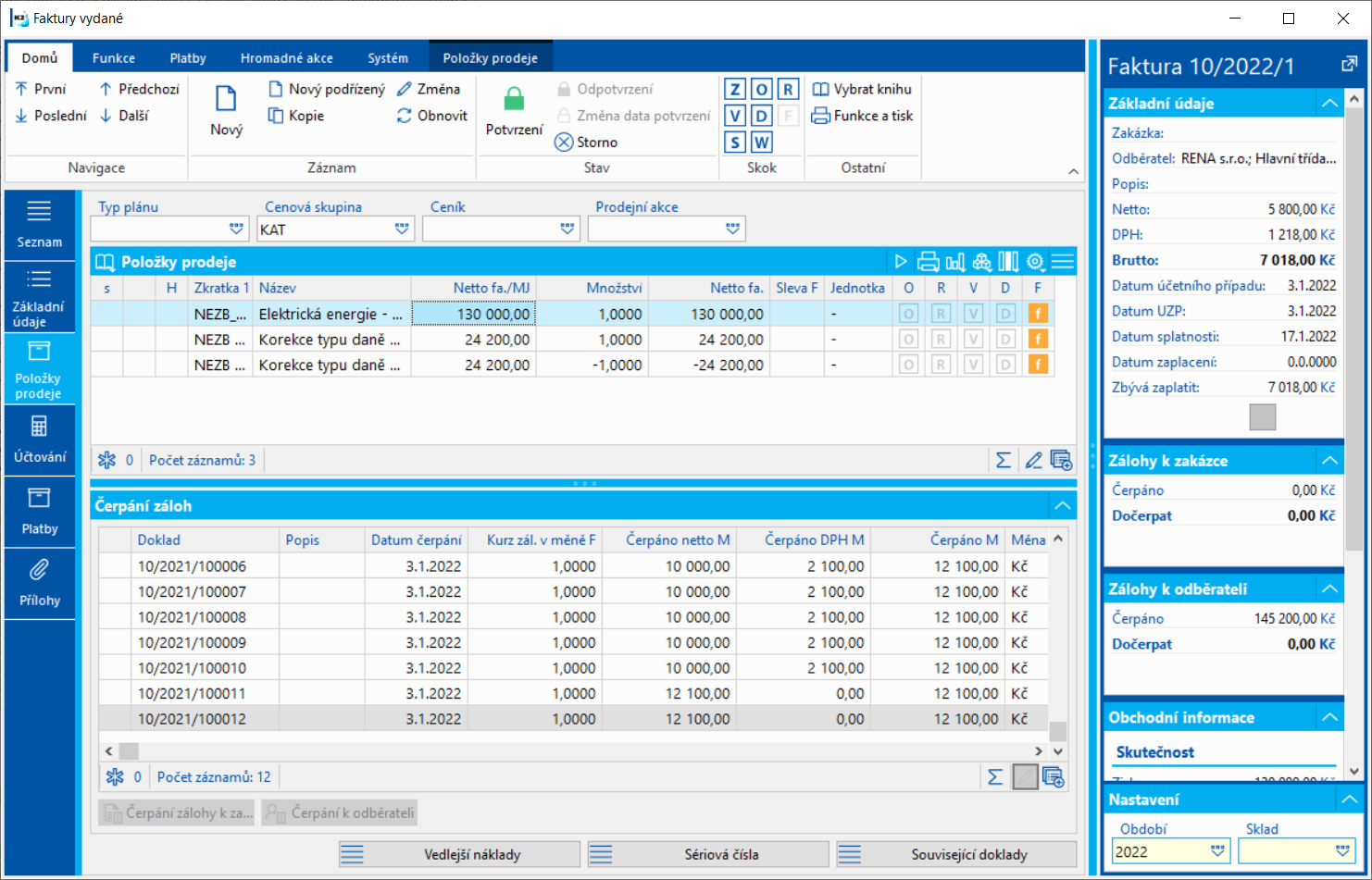

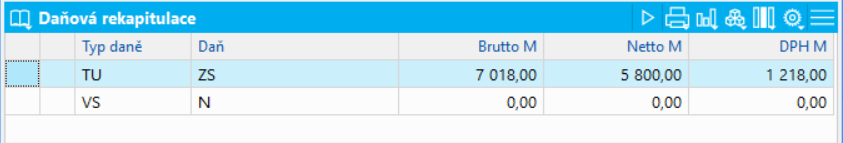

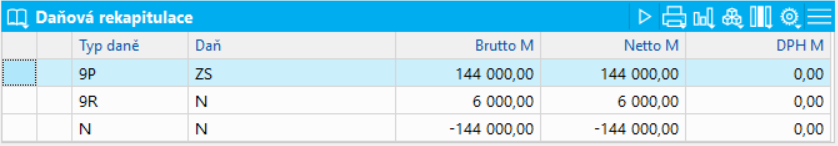

Výše uvedeným mechanismem se zajistí, aby každá položka faktury měla jednoznačně určený typ daně a sazbu daně, což umožňuje i její zatřídění vzhledem k jednotlivým řádkům oddílu C přiznání k dani z přidané hodnoty. Stisknutím tlačítka Daňová rekapitulace na záložce Základní údaje lze zjistit, jaké jsou cenové relace faktury z hlediska typu daně a sazby daně.

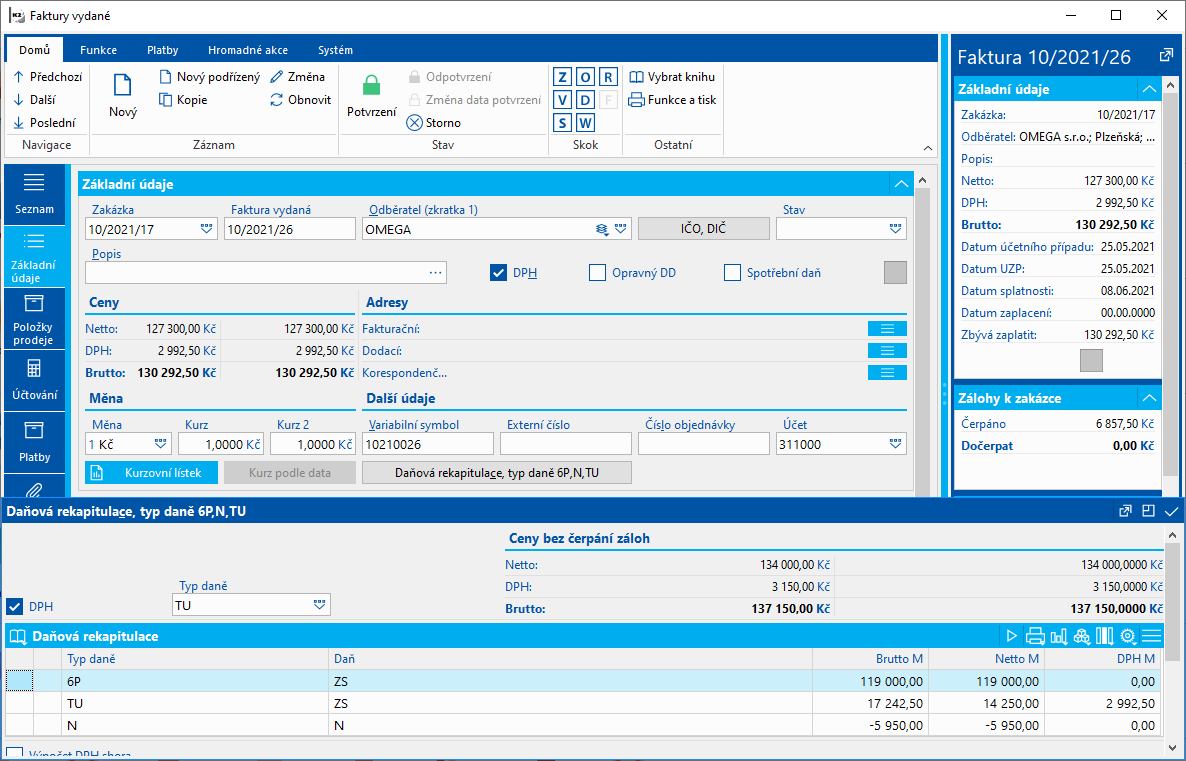

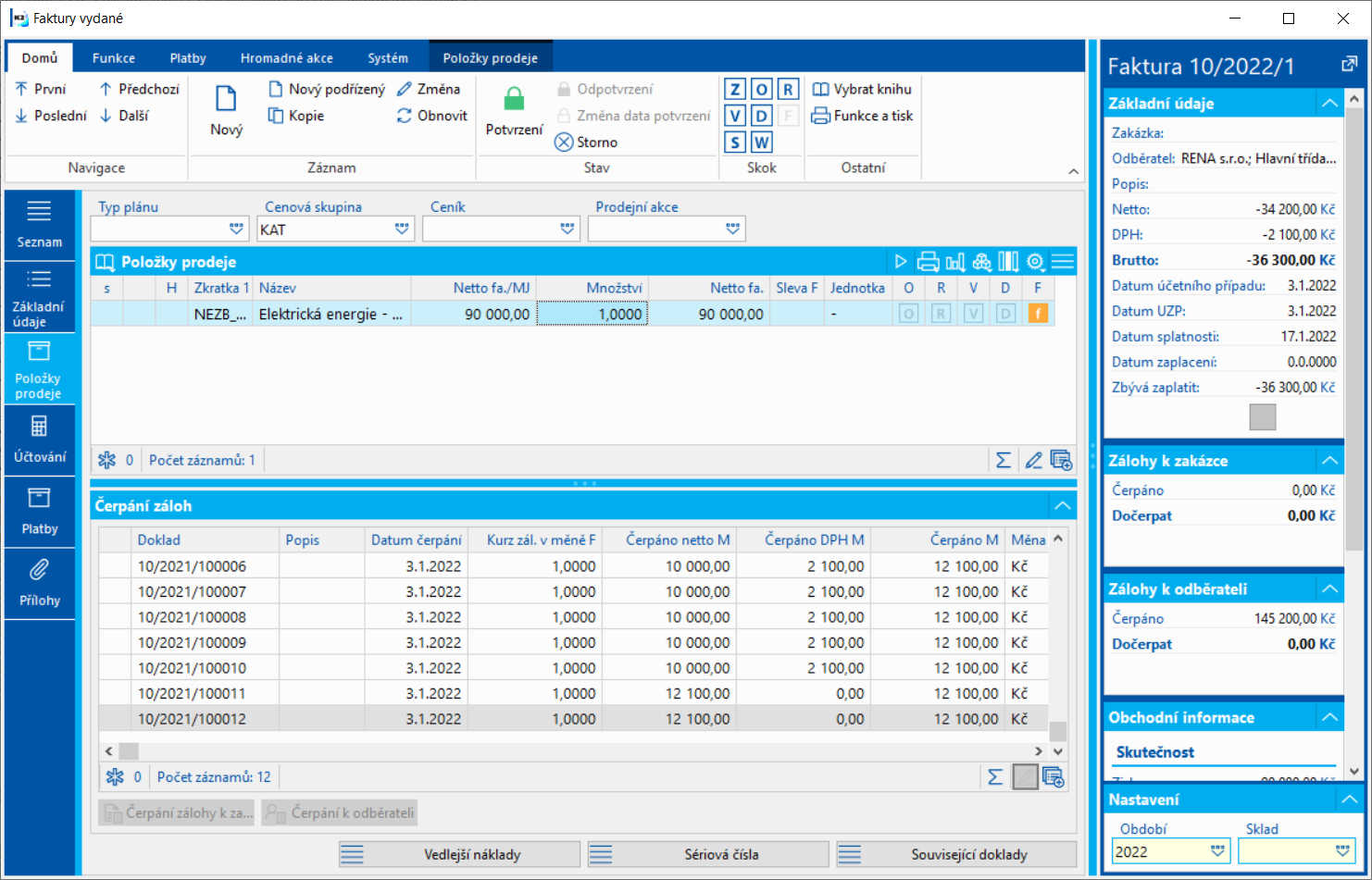

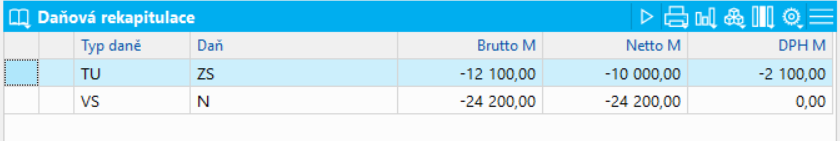

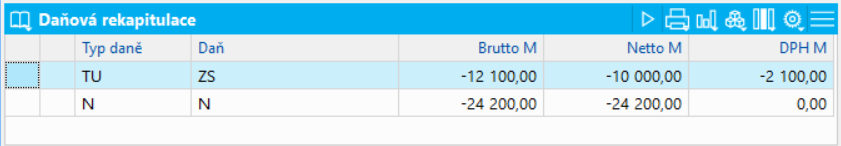

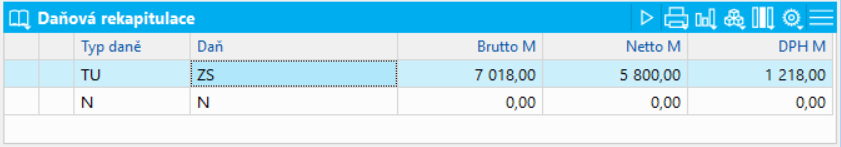

Obr.: Seskupení cen faktury dle typu daně a sazby daně

Přehled typů daní a jejich použití v Přiznání k DPH od 1. 11. 2021

Vysvětlivky:

„Musí existovat doklad samovyměření“ znamená, že bude vytvořen interní doklad s vyčíslením DPH v patřičném kurzu. Bližší popis dokladů samovyměření je v kapitole Zdanění pořízeného zboží z EU.

Zkratka |

Popis v K2 |

Bližší popis |

|

|||

01 |

Dovoz zboží |

Dovoz zboží bez celnice |

musí existovat doklad samovyměření |

|||

|

Použití: |

Uvede se na ř. 7/8 a 43/44 DP. |

||||

02 |

Dovoz zboží s KR |

Dovoz zboží bez celnice s krácením |

musí existovat doklad samovyměření |

|

Použití: |

Uvede se na ř. 7/8 a 43/44 DP při povinnosti krátit nárok na odpočet daně. |

|

03 |

Přij. plnění - nárok na odp. - pv |

Odpočet daně z dovozu zboží |

|

|

Použití: |

Uvede se na ř. 43/44 DP. |

|

04 |

Přij. plnění - nárok na odp. - ko |

Odpočet daně z dovozu zboží s krácením |

|

|

Použití: |

Uvede se na ř. 43/44 DP při povinnosti krátit nárok na odpočet daně. |

|

05 |

Zasíl. zb.do jin.čl.st. |

Zasílání zboží do EU |

|

|

Použití: |

Zasílání zboží do EU v případech, kdy plátce překročil limit pro zasílání zboží. Předmět daně je v EU. Uvede se na řádku 24 DP. |

|

0P |

Přenes. DP nemovité věci |

Režim přenesení daňové povinnosti - nemovité věci s plným nárokem na odpočet |

musí existovat doklad samovyměření DPH (pro nákup) |

|

Použití: |

Použije se při nákupu nemovitých věcí v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 a 43/44 s plným nárokem na odpočet. Použije se při prodeji nemovitých věcí v režimu přenesení daňové povinnosti, uvede se n ř. 25 DP. |

|

0K |

Přenes. DP nemovité věci s KR |

Režim přenesení daňové povinnosti - nemovité věci s kráceným nárokem na odpočet |

musí existovat doklad samovyměření DPH |

|

Použití: |

Použije se při nákupu nemovitých věcí v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 a 43/44 s krácením. |

|

0N |

Přenes. DP nemovité věci bez O |

Režim přenesení daňové povinnosti - nemovité věci bez nároku na odpočet |

musí existovat doklad samovyměření DPH |

|

Použití: |

Použije se při nákupu nemovitých věcí v režimu přenesení daňové povinnosti, uvede se na ř. 10/11. |

|

0M |

Přenes. DP nemovité věci maj |

Režim přenesení daňové povinnosti - nemovité věci s plným nárokem na odpočet - majetek |

musí existovat doklad samovyměření DPH |

|

Použití: |

Použije se při nákupu nemovitých věcí v režimu přenesení daňové povinnosti, uvede se na ř. 10/11, 43/44 a 47 s plným nárokem na odpočet. |

|

0A |

Přenes. DP nemovité věci s KR maj. |

Režim přenesení daňové povinnosti - nemovité věci s kráceným nárokem na odpočet - majetek |

musí existovat doklad samovyměření DPH |

|

Použití: |

Použije se při nákupu nemovitých věcí v režimu přenesení daňové povinnosti, uvede se na ř. 10/11, 43/44 a 47 s kráceným nárokem na odpočet. |

|

0Q |

Přenes. DP nemovité věci NP |

Režim přenesení daňové povinnosti - nemovité věci nucený prodej s plným nárokem na odpočet |

musí existovat doklad samovyměření DPH (pro nákup) |

|

Použití: |

Použije se při nákupu nemovité věci prodávané dlužníkem z rozhodnutí soudu v řízení o nuceném prodeji, v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 a 43/44 s plným nárokem na odpočet. Použije se při prodeji nemovité věci prodávané dlužníkem z rozhodnutí soudu v řízení o nuceném prodeji, v režimu přenesení daňové povinnosti, uvede se n ř. 25 DP. |

|

0L |

Přenes. DP nemovité věci NP s KR |

Režim přenesení daňové povinnosti - nemovité věci nucený prodej s kráceným nárokem na odpočet |

musí existovat doklad samovyměření DPH |

|

Použití: |

Použije se při nákupu nemovité věci prodávané dlužníkem z rozhodnutí soudu v řízení o nuceném prodeji, v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 a 43/44 s krácením. |

|

0O |

Přenes. DP nemovité věci NP bez O |

Režim přenesení daňové povinnosti - nemovité věci nucený prodej bez nároku na odpočet |

musí existovat doklad samovyměření DPH |

|

Použití: |

Použije se při nákupu nemovité věci prodávané dlužníkem z rozhodnutí soudu v řízení o nuceném prodeji, v režimu přenesení daňové povinnosti, uvede se na ř. 10/11. |

|

0R |

Přenes. DP nemovité věci NP maj |

Režim přenesení daňové povinnosti - nemovité věci nucený prodej s plným nárokem na odpočet - majetek |

musí existovat doklad samovyměření DPH |

|

Použití: |

Použije se při nákupu nemovité věci prodávané dlužníkem z rozhodnutí soudu v řízení o nuceném prodeji, v režimu přenesení daňové povinnosti, uvede se na ř. 10/11, 43/44 a 47 s plným nárokem na odpočet. |

|

0B |

Přenes. DP nemovité věci NP s KR maj. |

Režim přenesení daňové povinnosti - nemovité věci nucený prodej s kráceným nárokem na odpočet - majetek |

musí existovat doklad samovyměření DPH |

|

Použití: |

Použije se při nákupu nemovité věci prodávané dlužníkem z rozhodnutí soudu v řízení o nuceném prodeji, v režimu přenesení daňové povinnosti, uvede se na ř. 10/11, 43/44 a 47 s kráceným nárokem na odpočet. |

|

21 |

Přenes. DP telekomun. služby |

Režim přenesení daňové povinnosti - velkoobchod telekomunikační služby s plným nárokem na odpočet |

musí existovat doklad samovyměření DPH (pro nákup) |

|

Použití: |

Použije se při nákupu telekomunikačních služeb (velkoobchod) v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 a 43/44 s plným nárokem na odpočet. Použije se při prodeji telekomunikačních služeb (velkoobchod) v režimu přenesení daňové povinnosti, uvede se n ř. 25 DP. |

|

22 |

Přenes. DP telekomun. služby s KR |

Režim přenesení daňové povinnosti - velkoobchod telekomunikační služby |

musí existovat doklad samovyměření DPH (pro nákup) |

|

Použití: |

Použije se při nákupu telekomunikačních služeb (velkoobchod) v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 a 43/44 s krácením. |

|

2P |

Přenes. DP obiloviny |

Režim přenesení daňové povinnosti - obiloviny a technické plodiny s plným nárokem na odpočet |

musí existovat doklad samovyměření DPH (pro nákup) |

|

Použití: |

Použije se při nákupu obilovin a technických plodin v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 a 43/44 s plným nárokem na odpočet. Použije se při prodeji obilovin a technických plodin v režimu přenesení daňové povinnosti, uvede se n ř. 25 DP. |

|

2K |

Přenes. DP obiloviny s KR |

Režim přenesení daňové povinnosti - obiloviny a technické plodiny s kráceným nárokem na odpočet |

musí existovat doklad samovyměření DPH |

|

Použití: |

Použije se při nákupu obilovin a technických plodin v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 a 43/44 s krácením. |

|

2N |

Přenes. DP obiloviny bez O |

Režim přenesení daňové povinnosti - obiloviny a technické plodiny bez nároku na odpočet |

musí existovat doklad samovyměření DPH |

|

Použití: |

Použije se při nákupu obilovin a technických plodin v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 DP. |

|

3P |

Přenes. DP kovy |

Režim přenesení daňové povinnosti - kovy s plným nárokem na odpočet |

musí existovat doklad samovyměření DPH (pro nákup) |

|

Použití: |

Použije se při nákupu kovů v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 a 43/44 s plným nárokem na odpočet. Použije se při prodeji kovů v režimu přenesení daňové povinnosti, uvede se n ř. 25 DP. |

|

3K |

Přenes. DP kovy s KR |

Režim přenesení daňové povinnosti - kovy s kráceným nárokem na odpočet |

musí existovat doklad samovyměření DPH |

|

Použití: |

Použije se při nákupu kovů v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 a 43/44 s krácením. |

|

3N |

Přenes. DP kovy bez O |

Režim přenesení daňové povinnosti - kovy bez nároku na odpočet |

musí existovat doklad samovyměření DPH |

|

Použití: |

Použije se při nákupu kovů v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 DP. |

|

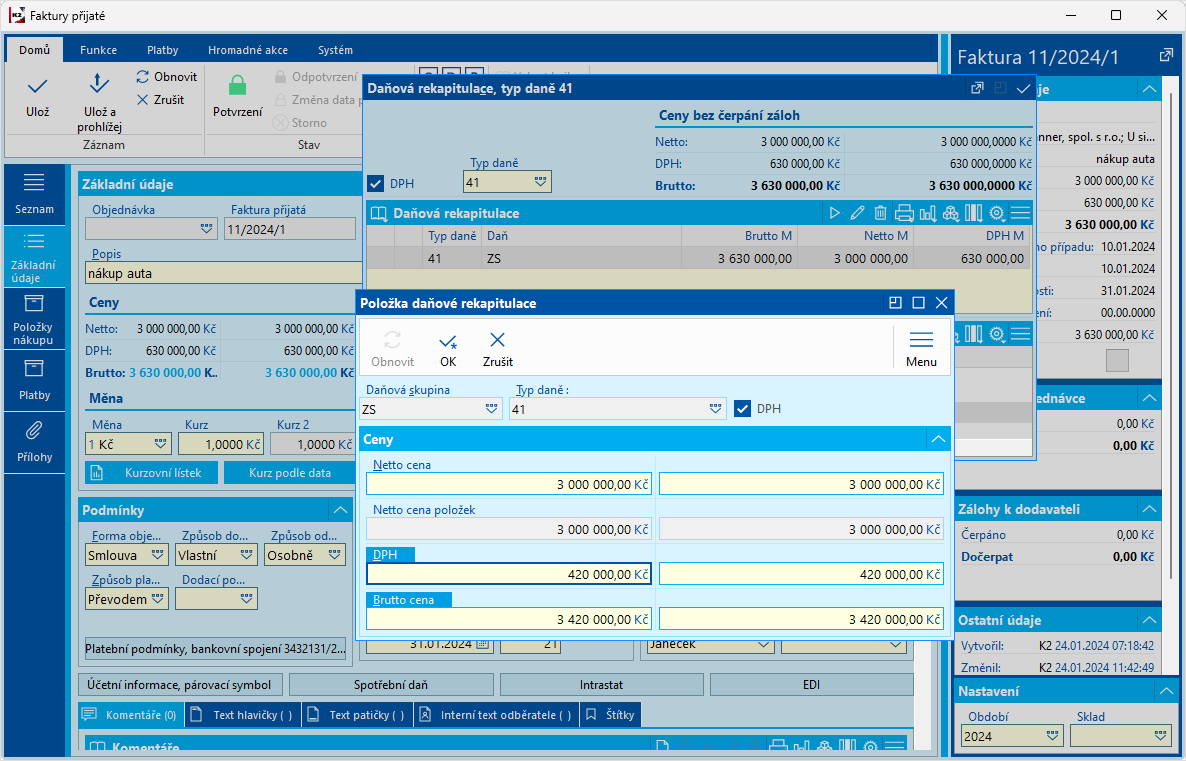

41 |

Tuzemsko - majetek |

Tuzemská plnění s nárokem na odpočet |

|

|

Použití: |

Tuzemská plnění s nárokem na odpočet vč. poskytnutých úplat uváděná na ř. 40/41 a také na ř. 47 DP. |

|

42 |

Tuzemská PP s KR - majetek |

Tuzemská PP s krácením |

|

|

Použití: |

Použije se u přijatých plnění v tuzemsku s povinností krátit nárok na odpočet daně a při poskytnutí úplaty na taková plnění. Uvede se na ř. 40/41 a 47 DP. |

|

43 |

Dovoz zb. spr. CÚ -maj |

Dovoz zboží, kdy je správce CÚ |

musí existovat doklad samovyměření |

|

Použití: |

Uvede se u plnění uváděných na ř. 7/8, 42 a současně na řádku 47 DP. |

|

44 |

Při dovozu zb. správa CÚ - maj. |

Dovoz zboží, kdy je správce celní úřad |

|

|

Použití: |

Uvede se na ř. 42 a současně na ř. 47 DP. |

|

45 |

Dovoz zb. spr. CÚ s KR - maj. |

Dovoz zboží, kdy je správce celní úřad s krácením |

musí existovat doklad samovyměření |

|

Použití: |

Uvede se u plnění uváděných na ř. 7/8, 42 a současně na řádku 47 DP. |

|

46 |

Při dov. zb. spr. CÚ - maj. s KR |

Dovoz zboží, kdy je správce celní úřad s krácením |

|

|

Použití: |

Uvede se na ř. 42 a současně na ř. 47 DP. |

|

47 |

Poskytnutí sl. k maj. z EU |

Přijetí služby od osoby reg. k dani v EU |

musí existovat doklad samovyměření |

|

Použití: |

Uvede se na ř. 5/6, 43/44 a současně na ř. 47 |

|

48 |

Posk. sl. k maj. z EU s KR |

Přijetí služby od osoby reg. k dani v EU s krácením |

musí existovat doklad samovyměření |

|

Použití: |

Uvede se na ř. 5/6, 43/44 a zároveň na ř. 47 DP. |

|

49 |

Dovoz zboží - majetek |

Dovoz zboží |

musí existovat doklad samovyměření |

|

Použití: |

Uvede se na ř. 7/8, 43/44 a zároveň na ř. 47 DP. |

|

4A |

Dovoz zboží KO - majetek |

Dovoz zboží s krácením |

musí existovat doklad samovyměření |

|

Použití: |

Uvede se na ř. 7/8 a 43/44 a současně také na ř. 47 DP. |

|

4B |

Poskytnutí sl. k maj. ZO |

Ostatní zdanitelná plnění |

musí existovat doklad samovyměření |

|

Použití: |

Uvede se na ř. 12/13, 43/44 a také na řádku 47 DP. |

|

4C |

Poskytnutí sl. k maj. ZO s KR |

Ostatní zdanitelná plnění s krácením |

musí existovat doklad samovyměření |

|

Použití: |

Uvede se na ř. 12/13, 43/44 a také na řádku 47 DP. |

|

4P |

Přenes. DP mob. telefony |

Režim přenesení daňové povinnosti - mobilní telefony s plným nárokem na odpočet |

musí existovat doklad samovyměření DPH (pro nákup) |

|

Použití: |

Použije se při nákupu mobilních telefonů v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 a 43/44 s plným nárokem na odpočet. Použije se při prodeji mobilních telefonů v režimu přenesení daňové povinnosti, uvede se n ř. 25 DP. |

|

4K |

Přenes. DP mob. telefony s KR |

Režim přenesení daňové povinnosti - mobilní telefony s kráceným nárokem na odpočet |

musí existovat doklad samovyměření DPH |

|

Použití: |

Použije se při nákupu mobilních telefonů v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 a 43/44 s krácením. |

|

4N |

Přenes. DP mob. telefony bez O |

Režim přenesení daňové povinnosti - mobilní telefony bez nároku na odpočet |

musí existovat doklad samovyměření DPH |

|

Použití: |

Použije se při nákupu mobilních telefonů v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 DP. |

|

4V |

Tuzemsko - majetek, KH B2 |

Tuzemská plnění s nárokem na odpočet, KH vždy B2 |

|

|

Použití: |

Tuzemská plnění s nárokem na odpočet uváděná na ř. 40/41 a také na ř. 47 DP. V Kontrolním hlášení se zobrazí vždy v sekci B2. |

|

4W |

Tuzemsko s KR - majetek, KH B2 |

Tuzemská PP s krácením, KH vždy B2 |

|

|

Použití: |

Použije se u přijatých plnění v tuzemsku s povinností krátit nárok na odpočet daně. Uvede se na ř. 40/41 a 47 DP. V Kontrolním hlášení se zobrazí vždy v sekci B2. |

|

50 |

Poskyt. sl. mimo tuzemsko |

Poskyt. služby mimo tuzemsko osobě registrované v EU - VF, PZ, PO |

|

|

Použití: |

Uvede se údaj o hodnotě plnění (nebo o hodnotě přijaté úplaty, která předchází plnění) v případě poskytnutí služeb mimo tuzemsko osobě registrované k dani v jiném členském státě. Uvede se na řádku 21 DP. |

|

51 |

Ostatní plnění s nár. na odp. |

Ostatní uskutečněná plnění s nárokem na odpočet daně |

|

|

Použití: |

Použije se pro ostatní osvobozená plnění s nárokem na odpočet a přijaté úplaty. Zahrne se na ř. 26. |

|

52 |

Plnění mimo TU NE do koef. |

Plnění mimo TU nezahrnovaná do koeficientu |

|

|

Použití: |

Použije se pro částky za uskutečněná plnění, která se nezahrnují do výpočtu koeficientu podle § 76 odst. 4 při přijetí úplaty na takováto plnění. Bude uváděno na ř. 51 s nárokem na odpočet a na ř. 1/2 DP. |

|

55 |

Plnění mimo TU NE do koef., KH vždy A4 |

Plnění mimo TU nezahrnovaná do koeficientu, KH vždy A4 |

|

|

Použití: |

Použije se pro částky za uskutečněná plnění, která se nezahrnují do výpočtu koeficientu podle § 76 odst. 4 při přijetí úplaty na takováto plnění. Bude uváděno na ř. 51 s nárokem na odpočet a na ř. 1/2 DP. V Kontrolním hlášení se zobrazí vždy v sekci A4. |

|

53 |

Osv. plnění bez nár. na odpoč |

Osvobozená plnění bez nároku na odpočet |

|

|

Použití: |

Použije se pro částky za uskutečněná plnění osvobozená od daně bez nároku na odpočet. Bude uvedeno na ř. 50 DP. |

|

54 |

Pln. bez nar. na odp. NE do koef |

Plnění příležitostná nezahrnovaná do koeficientu |

|

|

Použití: |

Použije se pro částky za uskutečněná plnění osvobozená bez nároku na odpočet, zahrnutá na ř. 50 DP a na ř. 51 DP bez nároku na odpočet. |

|

5P |

Přenes. DP int. obvody |

Režim přenesení daňové povinnosti - integrované obvody s plným nárokem na odpočet |

musí existovat doklad samovyměření DPH (pro nákup) |

|

Použití: |

Použije se při nákupu integrovaných obvodů v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 a 43/44 s plným nárokem na odpočet. Použije se při prodeji integrovaných obvodů v režimu přenesení daňové povinnosti, uvede se n ř. 25 DP. |

|

5K |

Přenes. DP int. obvody s KR |

Režim přenesení daňové povinnosti - integrované obvody s kráceným nárokem na odpočet |

musí existovat doklad samovyměření DPH |

|

Použití: |

Použije se při nákupu integrovaných obvodů v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 a 43/44 s krácením. |

|

5N |

Přenes. DP int. obvody bez O |

Režim přenesení daňové povinnosti - integrované obvody bez nároku na odpočet |

musí existovat doklad samovyměření DPH |

|

Použití: |

Použije se při nákupu integrovaných obvodů v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 DP. |

|

5I |

Poskyt. sl. mimo tuzemsko |

Dodání zboží vč. instalace nebo montáže do EU - VF, PZ, PO |

|

|

Použití: |

Uvede se údaj o hodnotě plnění (nebo o hodnotě přijaté úplaty, která předchází plnění) v případě poskytnutí služeb mimo tuzemsko osobě registrované k dani v jiném členském státě. Uvede se na řádku 21 DP. |

|

5Z |

Poskyt. sl. mimo tuzemsko |

Poskyt. služby mimo tuzemsko osobě registrované v EU - VF, PZ, PO |

|

|

Použití: |

Uvede se údaj o hodnotě plnění (nebo o hodnotě přijaté úplaty, která předchází plnění) v případě poskytnutí služeb mimo tuzemsko osobě registrované k dani v jiném členském státě. Uvede se na řádku 21 DP. |

|

6P |

Přenes. DP zaříz. pro AZD |

Režim přenesení daňové povinnosti - přenosná zařízení pro automatizované zpracování dat s plným nárokem na odpočet |

musí existovat doklad samovyměření DPH (pro nákup) |

|

Použití: |

Použije se při nákupu přenosných zařízení pro automatizované zpracování dat v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 a 43/44 s plným nárokem na odpočet. Použije se při prodeji přenosných zařízení pro automatizované zpracování dat v režimu přenesení daňové povinnosti, uvede se n ř. 25 DP. |

|

6K |

Přenes. DP zaříz. pro AZD s KR |

Režim přenesení daňové povinnosti - přenosná zařízení pro automatizované zpracování dat s kráceným nárokem na odpočet |

musí existovat doklad samovyměření DPH |

|

Použití: |

Použije se při nákupu přenosných zařízení pro automatizované zpracování dat v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 a 43/44 s krácením. |

|

6N |

Přenes. DP zaříz. pro AZD bez O |

Režim přenesení daňové povinnosti - přenosná zařízení pro automatizované zpracování dat bez nároku na odpočet |

musí existovat doklad samovyměření DPH |

|

Použití: |

Použije se při nákupu přenosných zařízení pro automatizované zpracování dat v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 DP. |

|

6M |

Přenes. DP zaříz. pro AZD maj. |

Režim přenesení daňové povinnosti - přenosná zařízení pro automatizované zpracování dat s plným nárokem na odpočet - majetek |

musí existovat doklad samovyměření DPH |

|

Použití: |

Použije se při nákupu přenosných zařízení pro automatizované zpracování dat v režimu přenesení daňové povinnosti, uvede se na ř. 10/11, 43/44 a 47 s plným nárokem na odpočet. |

|

6O |

Přenes. DP zaříz. pro AZDsKRma |

Režim přenesení daňové povinnosti - přenosná zařízení pro automatizované zpracování dat s kráceným nárokem na odpočet - majetek |

musí existovat doklad samovyměření DPH |

|

Použití: |

Použije se při nákupu přenosných zařízení pro automatizované zpracování dat v režimu přenesení daňové povinnosti, uvede se na ř. 10/11, 43/44 a 47 s kráceným nárokem na odpočet. |

|

7P |

Přenes. DP vid. konzole |

Režim přenesení daňové povinnosti - videoherní konzole s plným nárokem na odpočet |

musí existovat doklad samovyměření DPH (pro nákup) |

|

Použití: |

Použije se při nákupu videoherních konzolí v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 a 43/44 s plným nárokem na odpočet. Použije se při prodeji videoherních konzolí v režimu přenesení daňové povinnosti, uvede se n ř. 25 DP. |

|

7K |

Přenes. DP vid. konzole s KR |

Režim přenesení daňové povinnosti - videoherní konzole s kráceným nárokem na odpočet |

musí existovat doklad samovyměření DPH |

|

Použití: |

Použije se při nákupu videoherních konzolí v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 a 43/44 s krácením. |

|

7N |

Přenes. DP vid. konzole bez O |

Režim přenesení daňové povinnosti - videoherní konzole bez nároku na odpočet |

musí existovat doklad samovyměření DPH |

|

Použití: |

Použije se při nákupu videoherních konzolí v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 DP. |

|

8P |

Přenes. DP dodání certifikátů elektřiny |

Režim přenesení daňové povinnosti - dodání certifikátů elektřiny s plným nárokem na odpočet |

musí existovat doklad samovyměření DPH (pro nákup) |

|

Použití: |

Použije se při nákupu certifikátů elektřiny v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 a 43/44 s plným nárokem na odpočet. Použije se při prodeji certifikátů elektřiny v režimu přenesení daňové povinnosti, uvede se n ř. 25 DP. |

|

9P |

Přenes. DP dodání elektřiny obchodníkovi |

Režim přenesení daňové povinnosti - dodání elektřiny soustavami nebo sítěmi obchodníkovi s plným nárokem na odpočet |

musí existovat doklad samovyměření DPH (pro nákup) |

|

Použití: |

Použije se při nákupu v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 a 43/44 s plným nárokem na odpočet. Použije se při prodeji v režimu přenesení daňové povinnosti, uvede se n ř. 25 DP. |

|

9R |

Přenes. DP dodání elektřiny obchodníkovi |

Režim přenesení daňové povinnosti - dodání elektřiny soustavami nebo sítěmi obchodníkovi |

nevstupuje do Kontrolního hlášení |

|

Použití: |

Použije se při prodeji v režimu přenesení daňové povinnosti na vyúčtování doplatku s prominutím DPH, uvede se n ř. 25 DP, v Kontrolním hlášení se neuvádí. |

|

AK |

Přenes. DP zlato s KR |

Režim přenesení daňové povinnosti - zlato s kráceným nárokem na odpočet |

musí existovat doklad samovyměření |

|

Použití: |

Použije se při nákupu zlata v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 a 43/44 s krácením. |

|

AN |

Přenes. DP zlato bez O |

Režim přenesení daňové povinnosti - zlato bez nároku na odpočet |

musí existovat doklad samovyměření |

|

Použití: |

Použije se při nákupu zlata v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 DP. |

|

AU |

Přenes. DP zlato |

Režim přenesení daňové povinnosti - zlato s plným nárokem na odpočet |

musí existovat doklad samovyměření (pouze pro nákup) |

|

Použití: |

Použije se při nákupu zlata v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 a 43/44 v plné výši. Použije se při prodeji v režimu přenesení daňové povinnosti, uvede se na ř. 25 DP. |

|

AZ |

Přenes. DP zprostředkování IZ |

Režim přenesení daňové povinnosti - zprostředkování při dodání investičního zlata s plným nárokem na odpočet |

musí existovat doklad samovyměření DPH (pro nákup) |

|

Použití: |

Použije se při nákupu - poskytnutí zprostředkovatelské služby při dodání investičního zlata v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 a 43/44 s plným nárokem na odpočet. Použije se při prodeji - poskytnutí zprostředkovatelské služby při dodání investičního zlata v režimu přenesení daňové povinnosti, uvede se n ř. 25 DP. |

|

CK |

Posk. sl. ZO s KR |

Poskytnutí služby ZO s krácením |

musí existovat doklad samovyměření |

|

Použití: |

Použije se při poskytnutí služby zahraniční osobou povinnou k dani, pokud je nutno krátit nárok na odpočet. Zahrnuje se na ř. 12/13 a 43/44 DP. |

|

CN |

Posk. sl. ZO bez O |

Poskytnutí služby ZO - bez nároku na odpočet |

musí existovat doklad samovyměření |

|

Použití: |

Bude zahrnuto na ř. 12/13 DP. |

|

CS |

Posk. sl. ZO |

Poskytnutí služby ZO |

musí existovat doklad samovyměření |

|

Použití: |

Použije se při poskytnutí služby zahraniční osobou povinnou k dani. Zahrnuje se na ř. 12/13 a 43/44 DP. |

|

CZ |

Zasílání zb. z EU neplátcům |

Zasílání zboží z EU neplátcům |

|

|

Použití: |

Použijí osoby registrované k dani v jiném členském státě při zasílání zboží do ČR, které se registrují v ČR k dani (místo plnění je v tuzemsku). Zahrnuje se na ř. 1/2 DP. |

|

DB |

Dovoz zboží bez O |

Dovoz zboží bez nároku na odpočet |

musí existovat doklad samovyměření |

|

Použití: |

Použije se při dovozu zboží bez nároku na odpočet. Zahrne se na ř. 7/8 DP. |

|

DK |

Při dov. zb. spr. CÚ s KR |

Dovoz zboží s KR |

|

|

Použití: |

Zahrnuje se na ř. 42 s krácením. |

|

DO |

Dovoz zboží osvobozený |

Dovoz zboží osvobozený |

|

|

Použití: |

Uvede se na ř. 32 DP. |

|

DR |

Přenes. DP dod.zb. původně záruka |

Režim přenesení daňové povinnosti - dodání zboží původně záruka |

musí existovat doklad samovyměření DPH (pro nákup) |

|

Použití: |

Použije se při nákupu zboží poskytovaného jako záruka při realizaci této záruky, v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 a 43/44 s plným nárokem na odpočet. Použije se při prodeji zboží poskytovaného jako záruka při realizaci této záruky, v režimu přenesení daňové povinnosti, uvede se na ř. 25 DP. |

|

DV |

Přenes. DP dod.zb. postoup. výhr. vlastnictví |

Režim přenesení daňové povinnosti - dodání zboží po postoupení výhrady vlastnictví nabyvateli |

musí existovat doklad samovyměření DPH (pro nákup) |

|

Použití: |

Použije se při nákupu zboží po postoupení výhrady vlastnictví nabyvateli, v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 a 43/44 s plným nárokem na odpočet. Použije se při prodeji zboží po postoupení výhrady vlastnictví nabyvateli, v režimu přenesení daňové povinnosti, uvede se na ř. 25 DP. |

|

DX |

Dovoz zboží - CÚ |

Dovoz zboží |

musí existovat doklad samovyměření |

|

Použití: |

Použije se při dovozu zboží, kdy je správcem daně celní úřad na ř. 7/8 a 42 DP. |

|

DY |

Dovoz zboží s KR - CÚ |

Dovoz zboží s krácením |

musí existovat doklad samovyměření |

|

Použití: |

Použije se při dovozu zboží, kdy je správcem daně celní úřad na ř. 7/8 a 42 DP. |

|

DZ |

Při dovozu zboží správa CÚ |

Dovoz zboží |

|

|

Použití: |

Zahrnuje se na ř. 42 v plné výši. |

|

E1 |

Poř. maj. z EU s KR |

Pořízení majetku z EU s krácením |

musí existovat doklad samovyměření |

|

Použití: |

Použije se při pořízení majetku z jiného státu EU, kdy je nutno uplatnit krácení při nároku na odpočet. Zahrne se na ř. 3/4, 43/44 a ř. 47 DP. |

|

E2 |

Poř. NDP od neplátce z EU s KR |

Pořízení nového DP od neplátce z EU s krácením |

musí existovat doklad samovyměření |

|

Použití: |

Použije se při pořízení nového dopravního prostředku z jiného státu EU od osob neregistrovaných k dani, když je nutno uplatnit krácení při nároku na odpočet. Zahrne se na ř. 9 a 43/44 DP. |

|

E3 |

Poř. a dod. zb. prostř. osobou |

Pořízení a dodání zboží prostřední osobou |

|

|

Použití: |

Použije se pro dodání zboží uvnitř EU formou třístranného obchodu. Zahrnuje se na ř. 30 při pořízení zboží nebo ř. 31 při dodání zboží. |

|

EA |

Poř. maj. z EU |

Pořízení majetku z EU |

musí existovat doklad samovyměření |

|

Použití: |

Uvede se při pořízení majetku z jiného členského státu. Zahrnuje se na ř. 3/4, 43/44 a na ř. 47 DP. |

|

EB |

Poř. NDP od neplátce z EU |

Pořízení nového DP od neplátce z EU |

musí existovat doklad samovyměření |

|

Použití: |

Použije se při pořízení nového dopravního prostředku od osob neregistrovaných k dani v jiném členském státě. Zahrnuje se na ř. 9 a 43/44 DP. |

|

EK |

Poř. zb. z EU s KR |

Pořízení zboží z EU s krácením |

musí existovat doklad samovyměření |

|

Použití: |

Použije se při pořízení zboží z EU s kráceným nárokem na odpočet daně, zahrnuje se na ř. 3/4 a 43/44. |

|

EL |

Posk. sl. z EU s KR |

Poskytnutí služby z EU s krácením |

musí existovat doklad samovyměření |

|

Použití: |

Použije se při přijetí služby z EU s kráceným nárokem na odpočet daně, zahrnuje se na ř. 5/6 a 43/44. |

|

EM |

Poř. NDP od neplátce z EU bez O |

Pořízení nového DP od neplátce z EU bez nároku na odpočet |

musí existovat doklad samovyměření |

|

Použití: |

Použije se při pořízení nového dopravního prostředku od osob neregistrovaných k dani v jiném členském státě bez nároku na odpočet. Zahrnuje se na ř. 9. |

|

EN |

Poř. zb. z EU bez O |

Pořízení zboží z EU - bez nároku na odpočet |

musí existovat doklad samovyměření |

|

Použití: |

Zahrnuje se na ř. 3/4 DP. |

|

ES |

Posk. sl. z EU |

Poskytnutí služby z EU |

musí existovat doklad samovyměření |

|

Použití: |

Použije se při přijetí služby z jiného členského státu od registrovaného plátce. Zahrnuje se na ř. 5/6 a 43/44 DP. |

|

EU |

Posk. sl. z EU bez O |

Poskytnutí služby z EU - bez nároku na odpočet |

musí existovat doklad samovyměření |

|

Použití: |

Použije se při přijetí služby z EU bez nároku na odpočet. Zahrnuje se na ř. 5/6 DP. |

|

EZ |

Poř. zb. z EU |

Pořízení zboží z EU |

musí existovat doklad samovyměření |

|

Použití: |

Zavádí se při pořízení zboží z jiného členského státu od registrovaného plátce. Zahrnuje se na ř. 3/4 a 43/44 DP. |

|

HN |

Hodnota plnění ezapoč. do koef. s O |

Hodnota plnění nezapočtených do koeficientu s nárokem na odpočet |

|

|

Použití: |

Hodnota plnění nezapočtených do koeficientu s nárokem na odpočet. Zahrnuto na ř. 51 s nárokem na odpočet. |

|

IK |

Insolvenční řízení s KR |

Insolvenční řízení s krácením |

|

|

Použití: |

Dlužník - krácený nárok na odpočet, uvede se na ř. 40/41, 34 DP. |

|

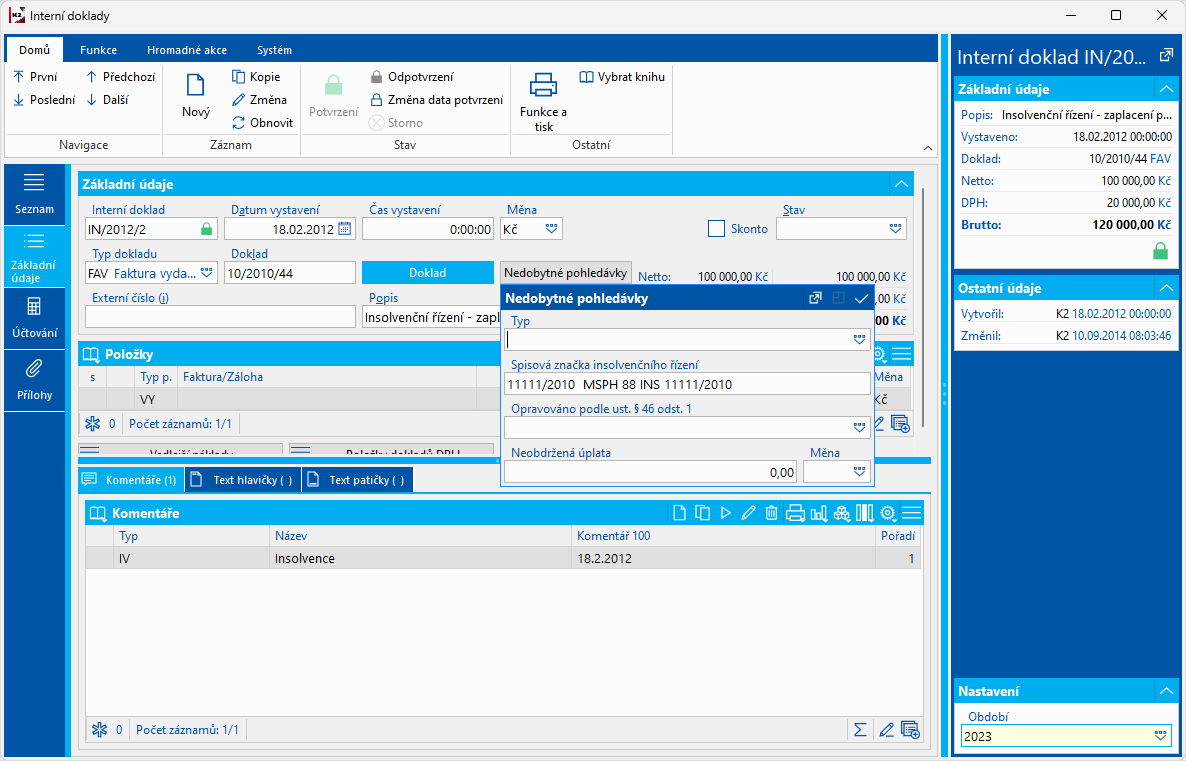

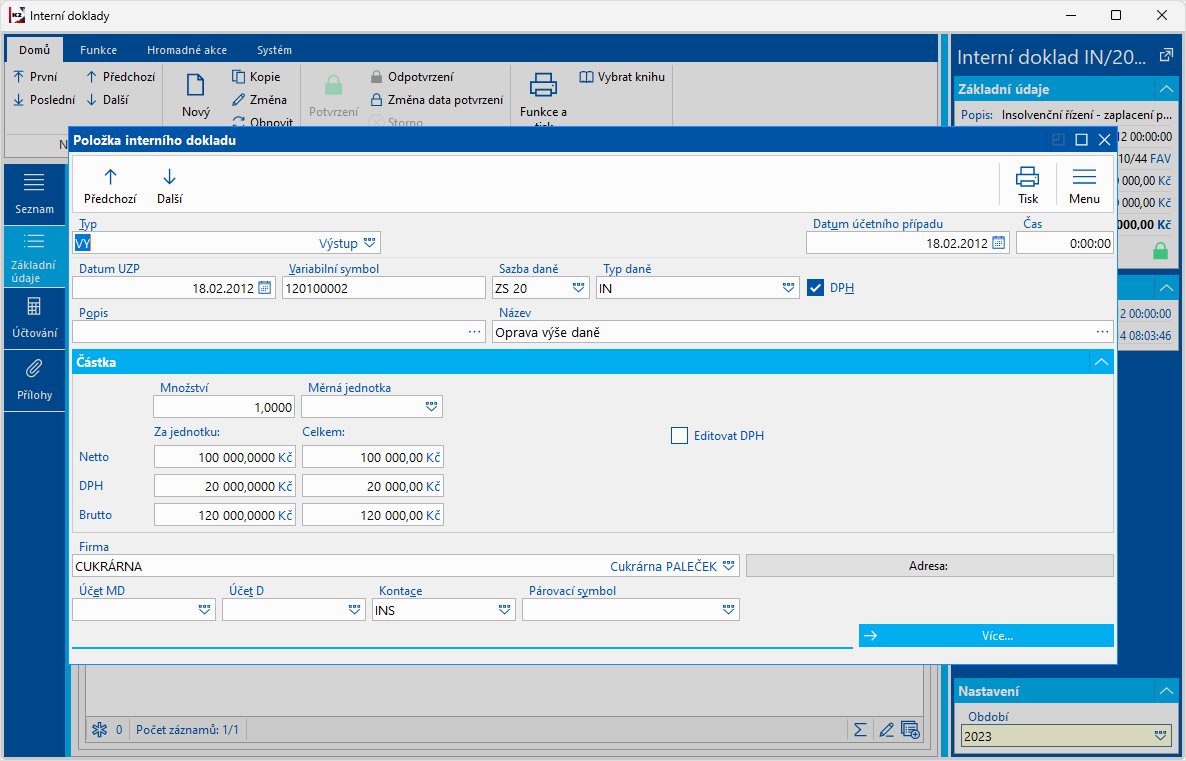

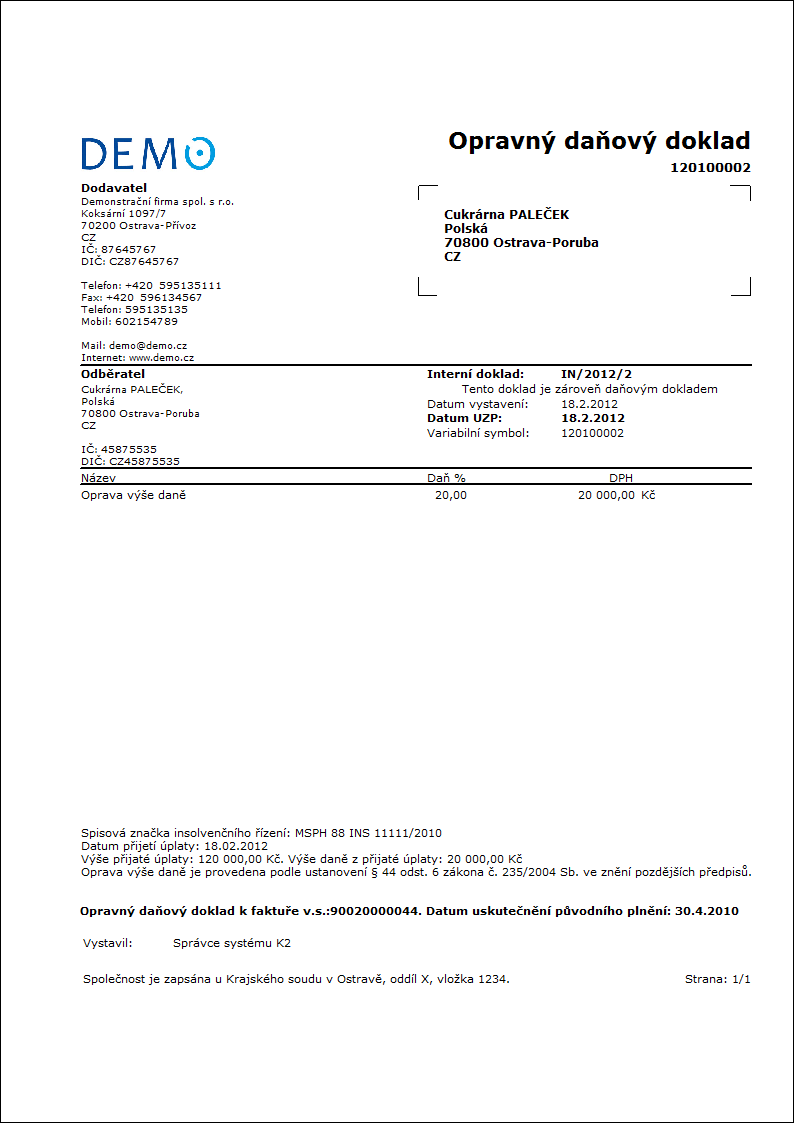

IN |

Insolvenční řízení |

Insolvenční řízení |

|

|

Použití: |

Věřitel - uvede se na ř. 1/2 a 33 DP. Dlužník - plný nárok na odpočet, uvede se na ř. 40/41, 34 DP. |

|

IO |

Nedobytné pohledávky |

Nedobytné pohledávky |

|

|

Použití: |

Věřitel - uvede se na ř. 1/2 a 33 DP. Dlužník - plný nárok na odpočet, uvede se na ř. 40/41, 34 DP. |

|

IP |

Nedobytné pohledávky s KR |

Nedobytné pohledávky s krácením |

|

|

Použití: |

Dlužník - krácený nárok na odpočet, uvede se na ř. 40/41, 34 DP. |

|

IZ |

Investiční zlato |

Investiční zlato |

|

|

Použití: |

Použije se pro dodání osvobozeného investičního zlata. Zahrne se na ř. 26. |

|

KN |

Tuzemsko nabití kreditu |

Tuzemská plnění - nabití kreditu |

|

|

Použití: |

Použije se u poskytnutých plnění v tuzemsku v případě, že se jedná o nabití el. peněženek, kupónů apod. Zahrnuje se na ř. 1/2 DP. |

|

KP |

Tuzemsko čerpání kreditu |

Tuzemská plnění - čerpání kreditu |

|

|

Použití: |

Použije se u poskytnutých plnění v tuzemsku v případě, že se jedná o čerpání el. peněženek, kupónů apod. Zahrnuje se na ř. 1/2 DP. |

|

MA |

Tuz. majetek zařaz. do užívání |

Tuzemský majetek zařazený do užívání |

|

|

Použití: |

Zařazení do užívání majetku - plný nárok na odpočet, uvede se na ř. 47 DP. |

|

MK |

Tuz. majetek zař. do už. s KR |

Tuzemský majetek zařazený do užívání s krácením |

|

|

Použití: |

Zařazení do užívání majetku - krácený nárok na odpočet, uvede se na ř. 47 DP. |

|

N |

Nezařadit do přiznání |

Nezahrnuje se do přiznání |

|

NI |

Nezařadit do DPH, jen Intrastat |

Nezahrnuje se do přiznání, zahrnuje se do Intrastatu |

|

|

Použití: |

Použije se při nákupu zboží od neplátce DPH z EU. Lze použít i na vydané faktuře. V přiznání k DPH se nevykazuje. |

|

NT |

Nezařadit do přiznání - poměr bez O |

Nezahrnuje se do přiznání - poměr, část bez nároku na odpočet |

|

|

Použití: |

Použije se pro poměrnou část, která se nevykazuje v přiznání (plátce nemá nárok na odpočet) a patří k plnění vykazovaném na ř. 40/41 DP. |

|

OD |

Přenes. DP odpady |

Režim přenesení daňové povinnosti - odpady |

musí existovat doklad samovyměření (pro nákup) |

|

Použití: |

Použije se při nákupu odpadů v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 a 43/44 v plné výši. Použije se při prodeji odpadů v režimu přenesení daňové povinnosti, uvede se na ř. 25 DP. |

|

OK |

Přenes. DP odpady s KR |

Režim přenesení daňové povinnosti - odpady s kráceným nárokem na odpočet |

musí existovat doklad samovyměření |

|

Použití: |

Použije se při nákupu odpadů v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 a 43/44 s krácením. |

|

ON |

Přenes. DP odpady bez O |

Režim přenesení daňové povinnosti - odpady bez nároku na odpočet |

musí existovat doklad samovyměření |

|

Použití: |

Použije se při nákupu zboží dle přílohy č. 5 k zákonu v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 DP. |

|

P2 |

Přenes. DP dodání plynu obchodníkovi |

Režim přenesení daňové povinnosti - dodání plynu soustavami nebo sítěmi obchodníkovi s plným nárokem na odpočet |

musí existovat doklad samovyměření DPH (pro nákup) |

|

Použití: |

Použije se při nákupu v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 a 43/44 s plným nárokem na odpočet. Použije se při prodeji v režimu přenesení daňové povinnosti, uvede se n ř. 25 DP. |

|

P3 |

Přenes. DP dodání plynu obchodníkovi |

Režim přenesení daňové povinnosti - dodání plynu soustavami nebo sítěmi obchodníkovi |

nevstupuje do Kontrolního hlášení |

|

Použití: |

Použije se při prodeji v režimu přenesení daňové povinnosti na vyúčtování doplatku s prominutím DPH, uvede se n ř. 25 DP, v Kontrolním hlášení se neuvádí. |

|

P8 |

Přirážka k cest. sl. ve zvl. režimu |

Přirážka k prodeji cestovních služeb ve zvláštním režimu |

|

|

Použití: |

Použije se pro přirážku k prodeji cestovních služeb ve zvláštním režimu. Zahrnuje se na ř. 1/2 DP. |

|

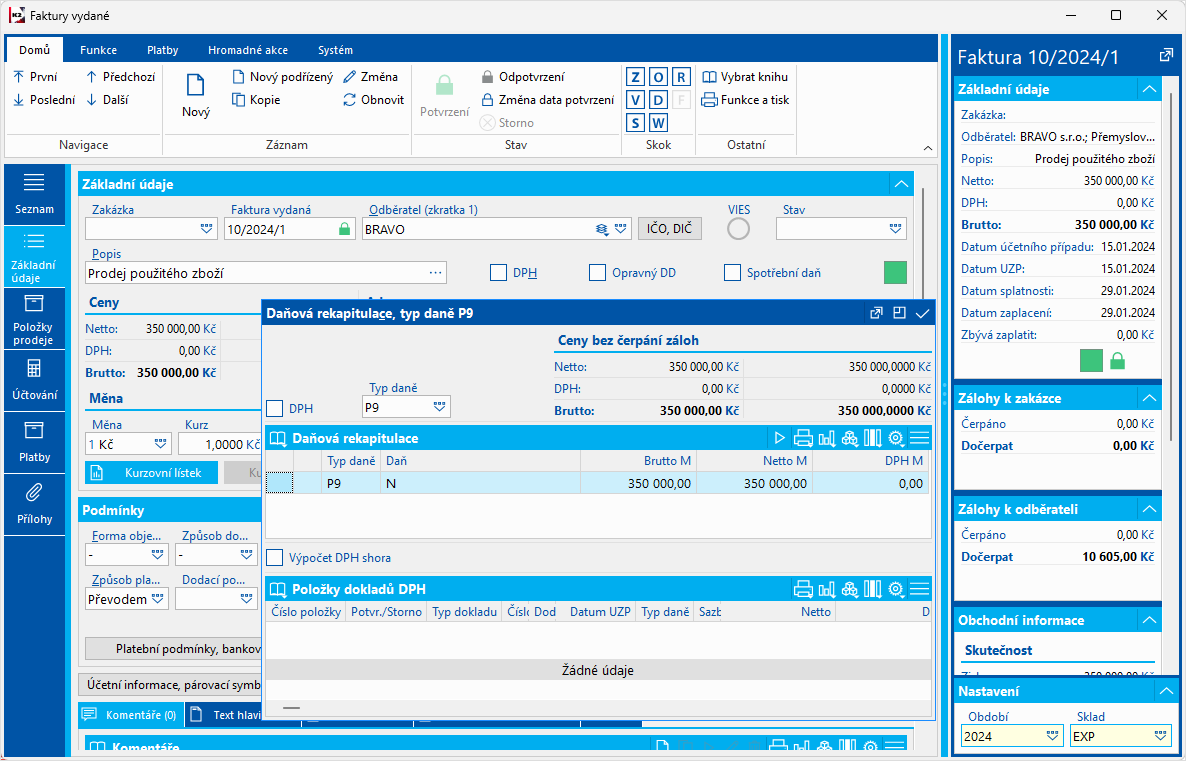

P9 |

Přirážka k použ. zb. ve zvl. režimu |

Přirážka k prodeji použitého zboží ve zvláštním režimu |

|

|

Použití: |

Použije se pro přirážku k prodeji použitého zboží ve zvláštnímu režimu. Zahrnuje se na ř. 1/2 DP. |

|

PE |

Přenes. DP povolenky |

Režim přenesení daňové povinnosti - emisní povolenky |

musí existovat doklad samovyměření (pro nákup) |

|

Použití: |

Použije se při nákupu emisních povolenek v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 a 43/44 v plné výši. Použije se při prodeji emisních povolenek v režimu přenesení daňové povinnosti, uvede se na ř. 25 DP. |

|

PK |

Přenes. DP povolenky s KR |

Režim přenesení daňové povinnosti - emisní povolenky s kráceným nárokem na odpočet |

musí existovat doklad samovyměření |

|

Použití: |

Použije se při nákupu emisních povolenek v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 a 43/44 s krácením. |

|

PM |

Přemístění OM do EU |

Přemístění obchodního majetku do EU |

|

|

Použití: |

Přemístění obchodního majetku do jiných členských států EU. Zahrnuto na ř. 20 DP. |

|

PN |

Přenes. DP povolenky bez O |

Režim přenesení daňové povinnosti - emisní povolenky bez nároku na odpočet |

musí existovat doklad samovyměření |

|

Použití: |

Použije se při nákupu emisních povolenek v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 DP. |

|

PO |

Přemístění OM do EU s O |

Přemístění obchodního majetku do EU s nárokem na odpočet |

|

|

Použití: |

Přemístění obchodního majetku do jiných členských států EU s nárokem na odpočet. Zahrnuto na ř. 20 a ř. 51 s nárokem na odpočet. |

|

SC |

Přenes. DP stavebn. a mont. práce v ceně majetku |

Režim přenesení daňové povinnosti - stavebnictví a montážní práce zahrnuté v ceně majetku |

musí existovat doklad samovyměření |

|

Použití: |

Použije se při nákupu služeb ve stavebnictví nebo u montážních prací v režimu přenesení daňové povinnosti zahrnutých do ceny majetku, uvede se na ř. 10/11 a 43/44 a řádek 47 v plné výši. |

|

SD |

Přenes. DP stavebn. a mont. práce v ceně majetku s KR |

Režim přenesení daňové povinnosti - stavebnictví a montážní práce zahrnuté v ceně majetku s kráceným nárokem na odpočet |

musí existovat doklad samovyměření |

|

Použití: |

Použije se při nákupu služeb ve stavebnictví nebo u montážních prací v režimu přenesení daňové povinnosti zahrnutých do ceny majetku, uvede se na ř. 10/11 a 43/44 a řádek 47 s krácením. |

|

SK |

Skupina |

Pro plnění v rámci skupiny |

|

|

Použití: |

Použijí člen skupiny nebo zastupující člen skupiny, daň se u takovýchto plnění neuplatňuje. Neuvede se na žádném řádku DP. |

|

SM |

Přenes. DP stavebn. a mont. práce bez O |

Režim přenesení daňové povinnosti - stavebnictví a montážní práce bez nároku na odpočet |

musí existovat doklad samovyměření |

|

Použití: |

Použije se při nákupu služeb ve stavebnictví nebo u montážních prací v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 DP. |

|

SP |

Přenes. DP stavebn. a mont. práce |

Režim přenesení daňové povinnosti - stavebnictví a montážní práce |

musí existovat doklad samovyměření (pro nákup) |

|

Použití: |

Použije se při nákupu služeb ve stavebnictví nebo u montážních prací v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 a 43/44 v plné výši. Použije se při poskytnutí stavebních nebo montážních prací v režimu přenesení daňové povinnosti, uvede se na ř. 25 DP. |

|

SQ |

Přenes. DP stavebn. a mont. práce - poskyt. prac. |

Režim přenesení daňové povinnosti - poskytnutí pracovníků pro stavební a montážní práce |

musí existovat doklad samovyměření DPH (pro nákup) |

|

Použití: |

Použije se při nákupu služeb poskytnutí pracovníků pro stavební nebo montážní práce v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 a 43/44 v plné výši. Použije se při prodeji služeb poskytnutí pracovníků pro stavební nebo montážní práce, v režimu přenesení daňové povinnosti, uvede se na ř. 25 DP. |

|

SR |

Přenes. DP stavebn. a mont. práce s KR |

Režim přenesení daňové povinnosti - stavebnictví a montážní práce s kráceným nárokem na odpočet |

musí existovat doklad samovyměření |

|

Použití: |

Použije se při nákupu služeb ve stavebnictví nebo u montážních prací v režimu přenesení daňové povinnosti, uvede se na ř. 10/11 a 43/44 s krácením. |

|

T2 |

Tuzemská PP s KR, KH vždy B2 |

Tuzemská PP s krácením, KH vždy B2 |

|

|

Použití: |

Použije se u přijatých plnění v tuzemsku s povinností krátit nárok na odpočet daně - splátkových kalendářů v případě, že částka splátky je do 10.000 Kč a suma všech splátek přesahuje 10.000 Kč. Zahrnuje se na ř. 40/41 DP. V Kontrolním hlášení se zobrazí vždy v sekci B2 bez ohledu na částku dílčí splátky. |

|

TK |

Tuzemská PP s KR |

Tuzemská PP s krácením |

|

|

Použití: |

Použije se u přijatých plnění v tuzemsku s povinností krátit nárok na odpočet daně a poskytnutých úplat na takováto plnění. Zahrnuje se na ř. 40/41 DP. |

|

TU |

Tuzemsko |

Tuzemská plnění s nárokem na odpočet |

|

|

Použití: |

Použije se i na plnění neplátcům členských států, kdy je zdaňováno českou DPH. Použije se také při přijetí úplaty. Zahrnuje se na ř. 1/2 DP. Použije se u přijatých plnění v tuzemsku s plným nárokem na odpočet daně a poskytnutých úplat na takováto plnění. Zahrnuje se na ř. 40/41 DP. |

|

TV |

Tuzemsko, KH vždy A4/B2 |

Tuzemská plnění s nárokem na odpočet, KH vždy A4/B2 |

|

|

Použití: |

Použije se u plnění v tuzemsku - splátkových kalendářů v případě, že částka splátky je do 10.000 Kč a suma všech splátek přesahuje 10.000 Kč. Zahrnuje se pro prodej na ř. 1/2, nákup na ř. 40/41 DP. V Kontrolním hlášení se zobrazí vždy v sekci A4, resp. v sekci B2 - bez ohledu na částku dílčí splátky. |

|

UO |

Úprava odpočtu daně |

Úprava odpočtu daně |

|

|

Použití: |

Uvádí se úprava odpočtu daně. Zahrnuje se na ř. 60 DP. |

|

VA |

Dod. NDP plátci do EU |

Dodání nového DP plátci do EU |

|

|

Použití: |

Uvádí se pro dodání nového dopravního prostředku do jiných členských států EU osobám registrovaným k dani. Zahrnuto na ř. 20 DP. |

|

VB |

Dod. NDP neplátci do EU |

Dodání nového DP neplátci do EU |

|

|

Použití: |

Uvádí se pro dodání nového dopravního prostředku do jiných členských států EU osobám neregistrovaným k dani. Zahrnuto na ř. 23 DP. |

|

VE |

Dod. zb. do EU |

Dodání zboží do EU |

|

|

Použití: |

Uvádí se pro dodání zboží do jiných členských států EU registrovaných plátcům daně jako osvobozené plnění. Zahrnuto na ř. 20 DP. |

|

VR |

Vrácená daň |

Vrácená daň |

|

|

Použití: |

Použije se při vracení daně fyzickým osobám ze třetích zemí. Zahrne se na ř. 61 DP. |

|

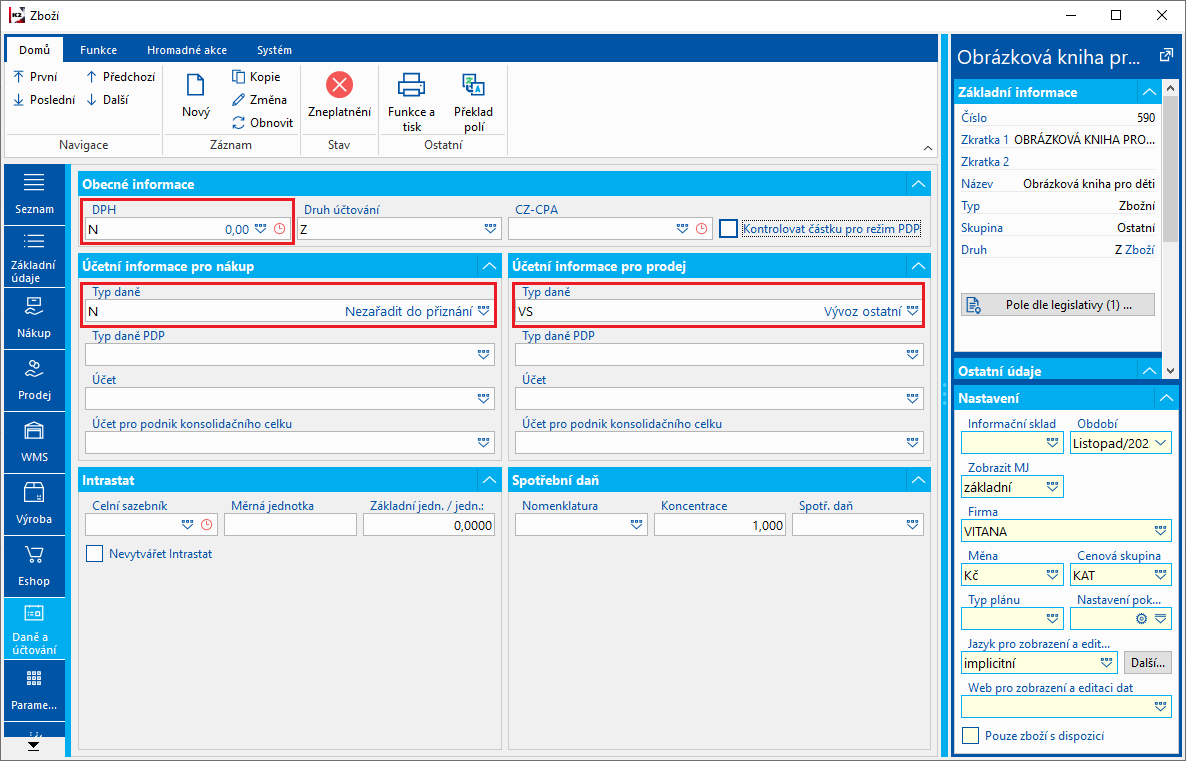

VS |

Vývoz ostatní |

Vývoz ostatní |

|

|

Použití: |

Použije se pro ostatní osvobozená plnění s nárokem na odpočet a přijaté úplaty. Zahrne se na ř. 26. |

|

VZ |

Vývoz zboží |

Vývoz zboží |

|

|

Použití: |

Použije se při vývozu do třetích zemí podle údajů JSD. Zahrnuje se na ř. 22. |

|

ZK |

Korekce odpočtů s KR |

Korekce odpočtů daně s krácením |

|

|

Použití: |

Uvádí se nárok na odpočet při změně režimu, opravě poměrného koeficientu, vyrovnání odpočtu daně s kráceným nárokem na odpočet na ř. 45 DP. |

|

ZR |

Korekce odpočtů |

Korekce odpočtů daně |

|

|

Použití: |

Uvádí se nárok na odpočet při změně režimu, opravě poměrného koeficientu, vyrovnání odpočtu daně s plným nárokem na odpočet na ř. 45 DP. |

|

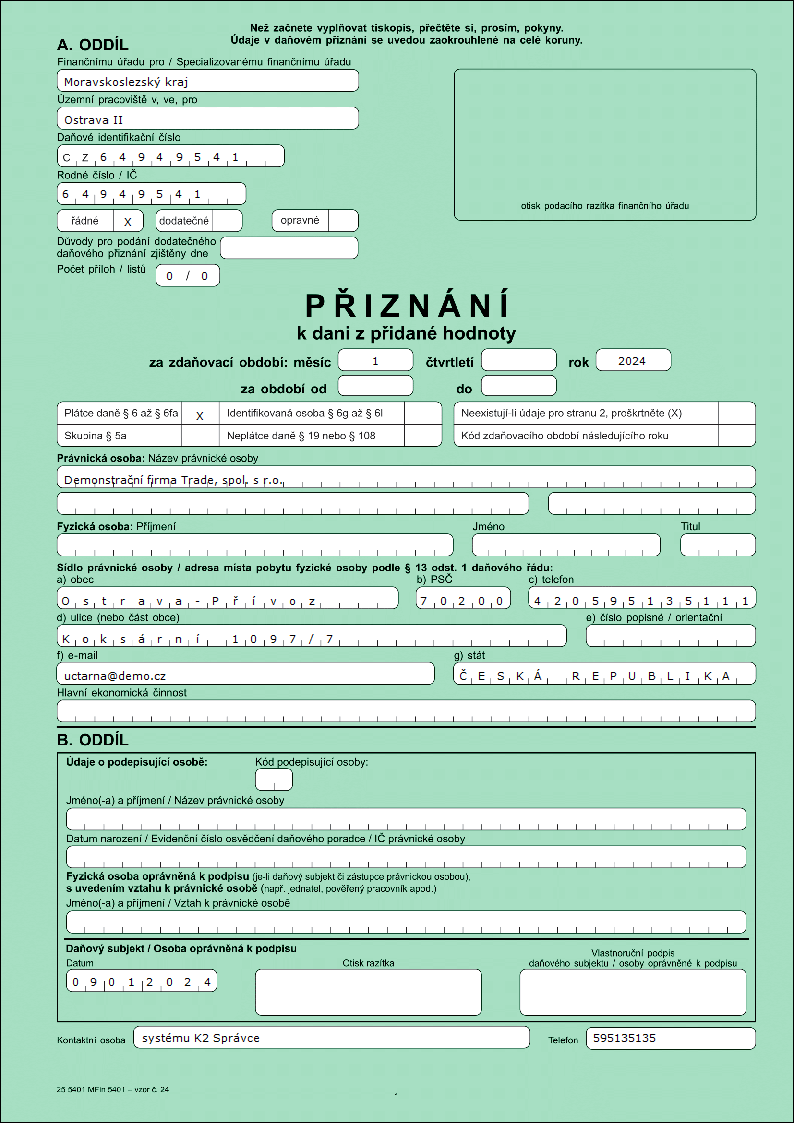

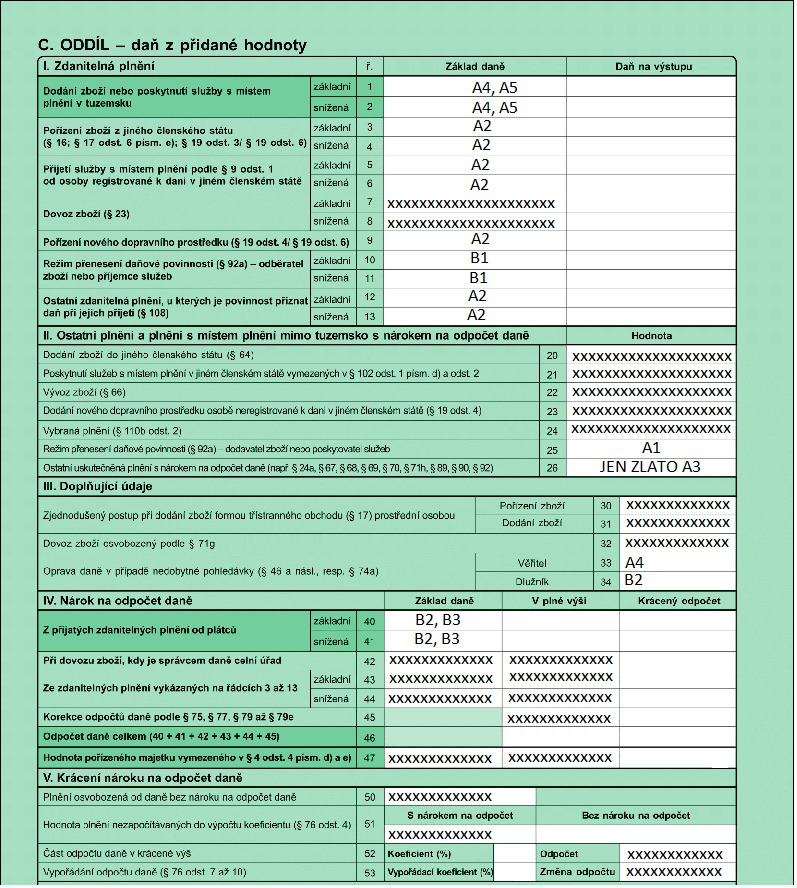

C. ODDÍL – daň z přidané hodnoty |

|||||||||||||

I. Zdanitelná plnění |

ř. |

Základ daně |

Daň na výstupu |

||||||||||

Dodání zboží nebo poskytnutí služby s místem plnění v tuzemsku (např. § 13, § 14), prodej zboží na dálku (§ 4 odst. 9), prodej dovezeného zboží na dálku (§ 4 odst. 10), dodání zboží usnadněné provozovatelem elektronického rozhraní (podle § 13a), pokud u těchto plnění je místo plnění v tuzemsku a nebyla přiznána daň přes zvláštní režim jednoho správního místa dle § 110a a násl. |

základní |

1 |

TU,TV,52,55,CZ,P8,P9,KN,KP,IO |

IN |

|||||||||

snížená |

2 |

TU,TV,52,55,CZ,P8,P9,KN,KP,IO |

IN |

||||||||||

Pořízení zboží z jiného členského státu (§ 16, § 17 odst. 6 písm. e), § 19 odst. 3) |

základní |

3 |

EZ,EK,EN,EA,E1 |

|

|||||||||

snížená |

4 |

EZ,EK,EN,EA,E1 |

|

||||||||||

Přijetí služby s místem plnění podle § 9 odst. 1 od osoby registrované k dani v jiném členském státě |

základní |

5 |

ES,EL,EU,47,48 |

|

|||||||||

snížená |

6 |

ES,EL,EU,47,48 |

|

||||||||||

Dovoz zboží (§ 23) |

základní |

7 |

DB,DX,DY,01,02,43,45,49,4A |

|

|||||||||

snížená |

8 |

DB,DX,DY,01,02,43,45,49,4A |

|

||||||||||

Pořízení nového dopravního prostředku (§ 19 odst. 4) |

9 |

EB,EM,E2 |

|

||||||||||

Režim přenesení daňové povinnosti (§ 92a) - odběratel zboží nebo příjemce služeb |

základní |

10 |

AU,AK,AN,AZ,DR,DV,OD,OK,ON,PE,PK,PN,SP,SQ,SR,SM,SC,SD,0P,0Q,0K,0L,0N,0O,0M,0R,0A,0B,21,2P,2K,2N,3P,3K,3N,4P,4K,4N,5P,5K,5N,6P,6K,6N,6M,6O,7P,7K,7N,8P,9P,P2 |

|

|||||||||

snížená |

11 |

AU,AK,AN,AZ,DR,DV,OD,OK,ON,PE,PK,PN,SP,SQ,SR,SM,SC,SD,0P,0Q,0K,0L,0N,0O,0M,0R,0A,0B,21,2P,2K,2N,3P,3K,3N,4P,4K,4N,5P,5K,5N,6P,6K,6N,6M,6O,7P,7K,7N,8P,9P,P2 |

|

||||||||||

Ostatní zdanitelná plnění, u kterých je povinen přiznat daň plátce při jejich přijetí (§ 108) |

základní |

12 |

CS,CK,CN,4B,4C |

|

|||||||||

snížená |

13 |

CS,CK,CN,4B,4C |

|

||||||||||

II. Ostatní plnění a plnění s místem plnění mimo tuzemsko s nárokem na odpočet daně |

Hodnota |

||||||||||||

Dodání zboží do jiného členského státu (§ 64) |

20 |

VE,PM,VA,PO |

|||||||||||

Poskyt. služeb s místem plnění v jčs vymezených v § 102 odst. 1 písm. d) a odst. 2 |

21 |

50,5I,5Z |

|||||||||||

Vývoz zboží (§ 66) |

22 |

VZ |

|||||||||||

Dodání nového dopravního prostředku osobě neregistr. k dani v jčs (§ 19 odst. 4) |

23 |

VB |

|||||||||||

Vybraná plnění (§ 110b odst. 2) |

24 |

05 |

|||||||||||

Režim přenesení daňové povinnosti (§ 92a) - dodavatel zboží nebo poskytovatel sl. |

25 |

AU,AZ,DR,DV,OD,PE,SP,SQ,0P,0Q,2P,3P,4P,5P,6P,7P,8P,9P,P2,21 |

|||||||||||

Ostatní uskutečněná plnění s nárokem na odpočet daně (např. § 24a, § 67, § 68, § 69, § 70, § 71h, § 89, § 90, § 92) |

26 |

IZ,VS,51 |

|||||||||||

III. Doplňující údaje |

|||||||||||||

Zjednodušený postup při dodání zboží formou třístranného obchodu (§ 17) prostřední osobou

|

Pořízení zboží |

30 |

E3 |

||||||||||

Dodání zboží |

31 |

E3 |

|||||||||||

Dovoz zboží osvobozený podle § 71g |

32 |

DO |

|||||||||||

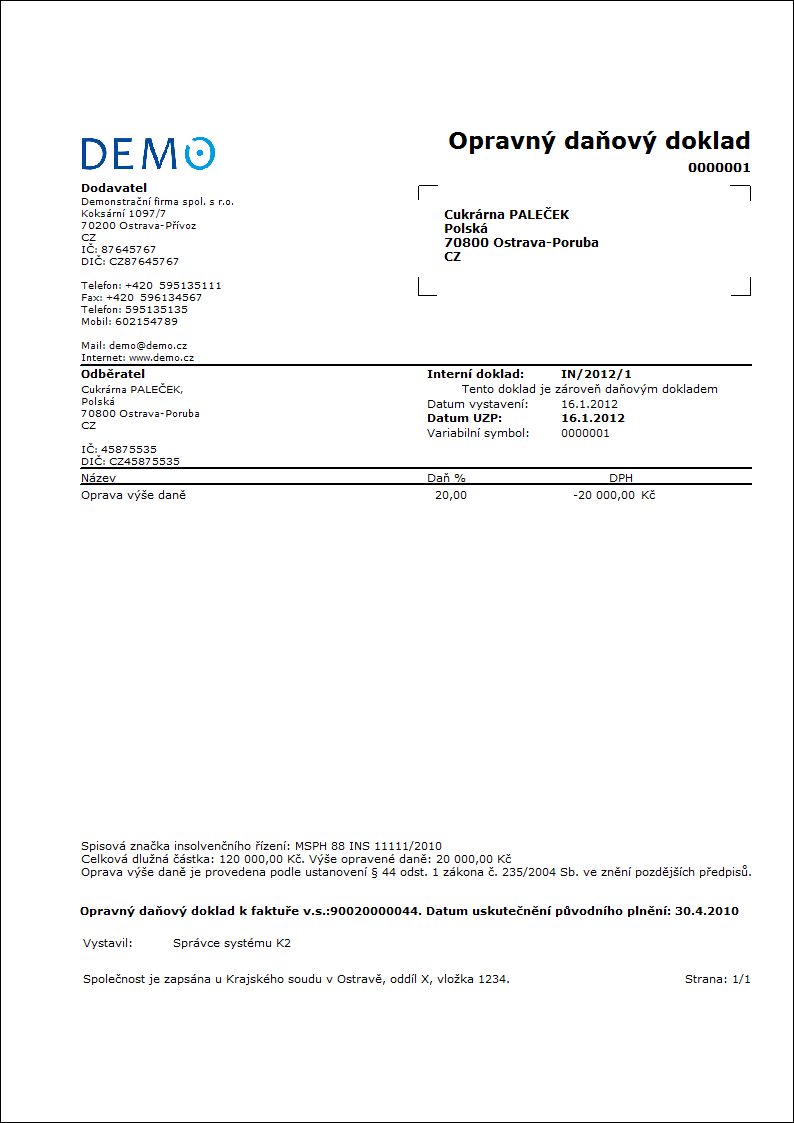

Oprava výše daně u pohledávek za dlužníky v insolvenčním řízení (§ 44) |

Věřitel |

33 |

IN,IO |

||||||||||

Dlužník |

34 |

IN,IK,IO,IP |

|||||||||||

IV. Nárok na odpočet daně |

Základ daně |

V plné výši |

Krácený odpočet |

||||||||||

Z přijatých zdanitelných plnění od plátců |

základní |

40 |

|

TU,41,TV,4V,IN,IO |

TK,42,T2,4W,IK,IP |

||||||||

snížená |

41 |

|

TU,41,TV,4V,IN,IO |

TK,42,T2,4W,IK,IP |

|||||||||

Při dovozu zboží, kdy je správcem daně celní úřad |

42 |

|

DX,DZ,43,44 |

DY,DK,45,46 |

|||||||||

Ze zdanitelných plnění vykázaných na řádcích 3 až 13 |

základní |

43 |

|

4B,49,47,ES,EZ,EB,01,03,EA,CS,AU,AZ,DR,DV,OD,PE,SP,SQ,SC,0P,0Q,0M,0R,21,2P,3P,4P,5P,6P,6M,7P,8P,9P,P2 |

EK,E2,02,04,E1, CK,EL,48,4A,4C, AK,OK,PK,SR,SD,0K,0L,0A,0B,2K,3K,4K,5K,6K,7K |

||||||||

snížená |

44 |

|

4B,49,47,ES,EZ,EB,01,03,EA,CS,AU,AZ,DR,DV,OD,PE,SP,SQ,SC,0P,0Q,0M,0R,21,2P,3P,4P,5P,6P,6M,7P,8P,9P,P2 |

EK,E2,02,04,E1, CK,EL,48,4A,4C, AK,OK,PK,SR,SD,0K,0L,0A,0B,2K,3K,4K,5K,6K,7K |

|||||||||

Korekce odpočtů daně podle § 75, § 77, § 79 až § 79e

|

45 |

|

ZR |

ZK |

|||||||||

Odpočet daně celkem (40+41+42+43+44+45) |

46 |

|

|

|

|||||||||

Hodnota pořízeného majetku vymezeného v § 4 odst. 3 písm. d) a e) |

47 |

|

41,4V,43,44,47,49, 4B,EA,MA,SC,0M,0R,6M |

42,4W,45,46,48,4A,4C,E1,MK,SD,0A,0B,6O |

|||||||||

V. Krácení nároku na odpočet daně |

|||||||||||||

Plnění osvobozená od daně bez nároku na odpočet daně |

50 |

53,54 |

|

||||||||||

Hodnota plnění nezapočítávaných do výpočtu koeficientu (§ 76 odst. 4)

|

51 |

S nárokem na odpočet |

Bez nároku na odpočet |

||||||||||

52,55,PO,HN |

54 |

||||||||||||

Část odpočtu daně v krácené výši |

52 |

Koeficient (%) |

|

Odpočet |

|

||||||||

Vypořádání odpočtu daně (§ 76 odst. 7 až 10) |

53 |

Vypořádací koeficient (%) |

|

Změna odpočtu |

|

||||||||

VI. Výpočet daňové povinnosti |

|||||||||||||

Úprava odpočtu daně (§ 78 až § 78d) |

60 |

UO |

|||||||||||

Vrácení daně (§ 84) |

61 |

VR |

|||||||||||

Daň na výstupu (součet 1 až 13 - 61 + daň podle § 108 jinde neuvedená) |

62 |

|

|||||||||||

Odpočet daně (46 V plné výši + 52 Odpočet + 53 Změna odpočtu + 60) |

63 |

|

|||||||||||

Vlastní daňová povinnost (62 – 63) |

64 |

|

|||||||||||

Nadměrný odpočet (63 – 62) |

65 |

|

|||||||||||

Rozdíl oproti poslední známé dani při podání dodatečného daň. přiznání (63 – 62) |

66 |

|

|||||||||||

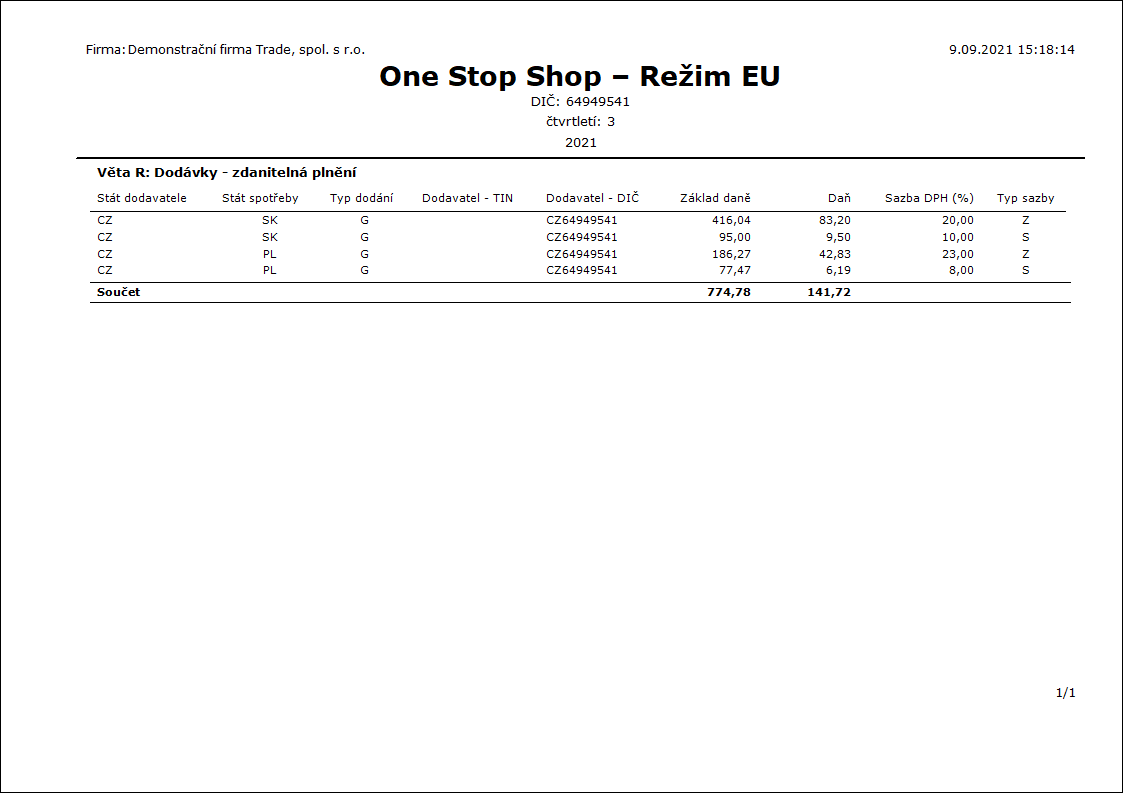

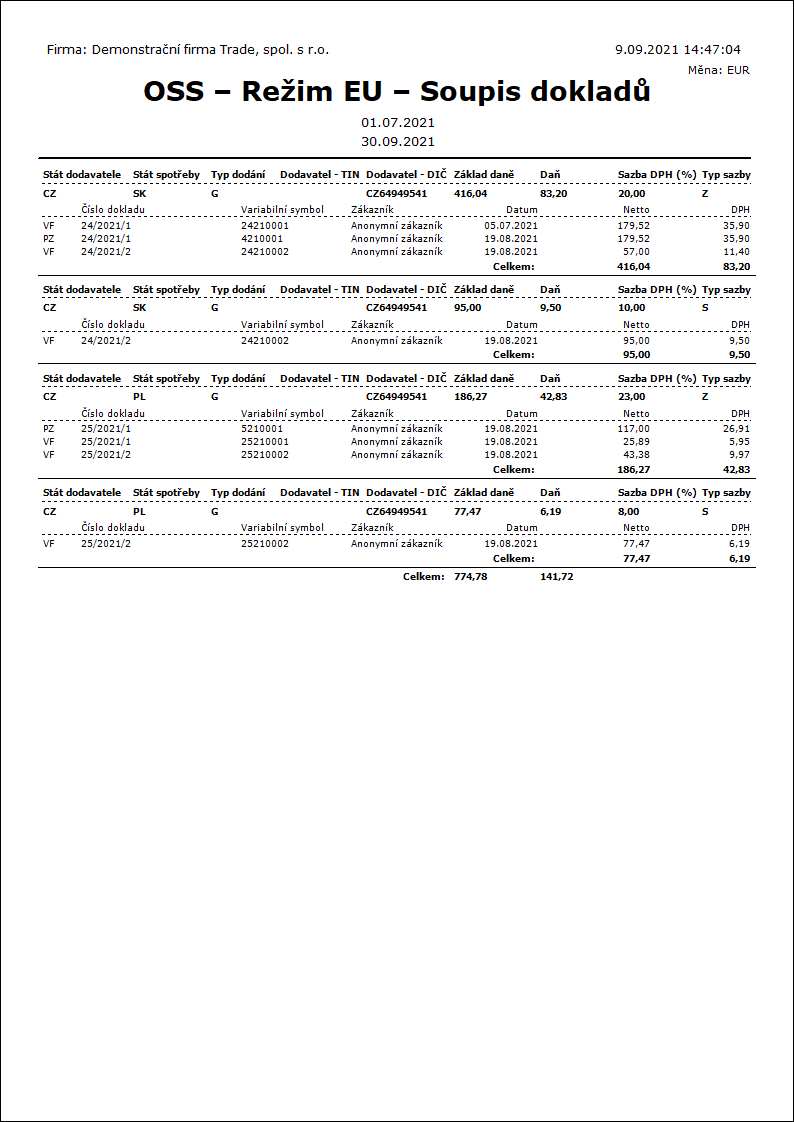

Přehled typů daní a jejich použití v přiznání One Stop Shop od 1.7.2021

Zkratka |

Popis v K2 |

Bližší popis |

||

OG |

OSS - Režim EU, dodání zboží |

Prodej zboží na dálku koncovému spotřebiteli do jiného státu EU. |

||

OS |

OSS - Režim EU, poskytnutí služby |

Poskytnutí služby koncovému spotřebiteli do jiného státu EU. |

OI |

OSS - Dovozní režim |

Prodeje dovezeného zboží na dálku, které není předmětem spotřební daně a jehož vlastní hodnota zásilky nepřesahuje 150 EUR. Jedná se o dodání zboží, které je dodavatelem nebo na jeho účet fyzicky odesláno nebo přepraveno z 3. země (např. USA, Čína) pořizovateli do členského státu EU. |

OM |

OSS - Režim mimo EU |

Poskytnutí služby koncovému spotřebiteli s místem plnění na území Evropské unie osobami, které nemají na území EU sídlo ani provozovnu a nepoužívají tento režim v jiném členském státě. |

Příslušný typ daně se použije také na zálohách, které předchází plnění (platí pro všechny 3 režimy).

Směrodatné datum pro DPH

Pod pojmem Směrodatné datum pro DPH budeme pro účely dalšího výkladu problematiky v této kapitole rozumět datum, podle kterého se rozhoduje, zda určitý doklad do zadaného období spadá nebo nespadá.

U VF, PF, PZ, VZ, OP a OV je směrodatným datem Datum UZP v hlavičce dokladu, které je datem uskutečnění zdanitelného plnění z hlediska DPH. Pokud je Datum UZP na dokladu nulové, doklad nevstupuje do Přiznání k DPH.

U IN, PO a BV je směrodatným datem Datum UZP na položce dokladu, které je datem uskutečnění zdanitelného plnění z hlediska DPH. Pokud je Datum UZP na položce těchto dokladů nulové, položka nevstupuje do Přiznání k DPH.

Datum účetního případu a směrodatné datum pro DPH v různých obdobích:

Někdy může nastat situace, kdy Datum účetního případu a Datum UZP na jednom dokladu spadají do jiného zdaňovacího období. V takovém případě je vhodné k poslednímu dni zdaňovacího období přeúčtovat obecným účetním dokladem částky z jednotlivých analytik DPH na pomocný analytický účet pro DPH. K prvnímu dni následujícího zdaňovacího období se částky přeúčtují zpět. Postup je popsán v kap. Kontrola zůstatků účtů DPH.

Doklady s DPH a doklady bez DPH

I kdyby měl doklad datum směrodatné pro DPH spadající do zvoleného období a byl by zařazen pro zpracování, nemusí vždy být zohledněn při výpočtu DPH. Zaleží také na tom, zda se jedná o „doklad s DPH“ nebo o „doklad bez DPH“.

- U VF a PF je na záložce Základní údaje v daňové rekapitulaci příznak DPH, který určuje, zda se daná položka dokladu považuje za „doklad s DPH“ (zatrženo) nebo za „doklad bez DPH“ (nezatrženo).

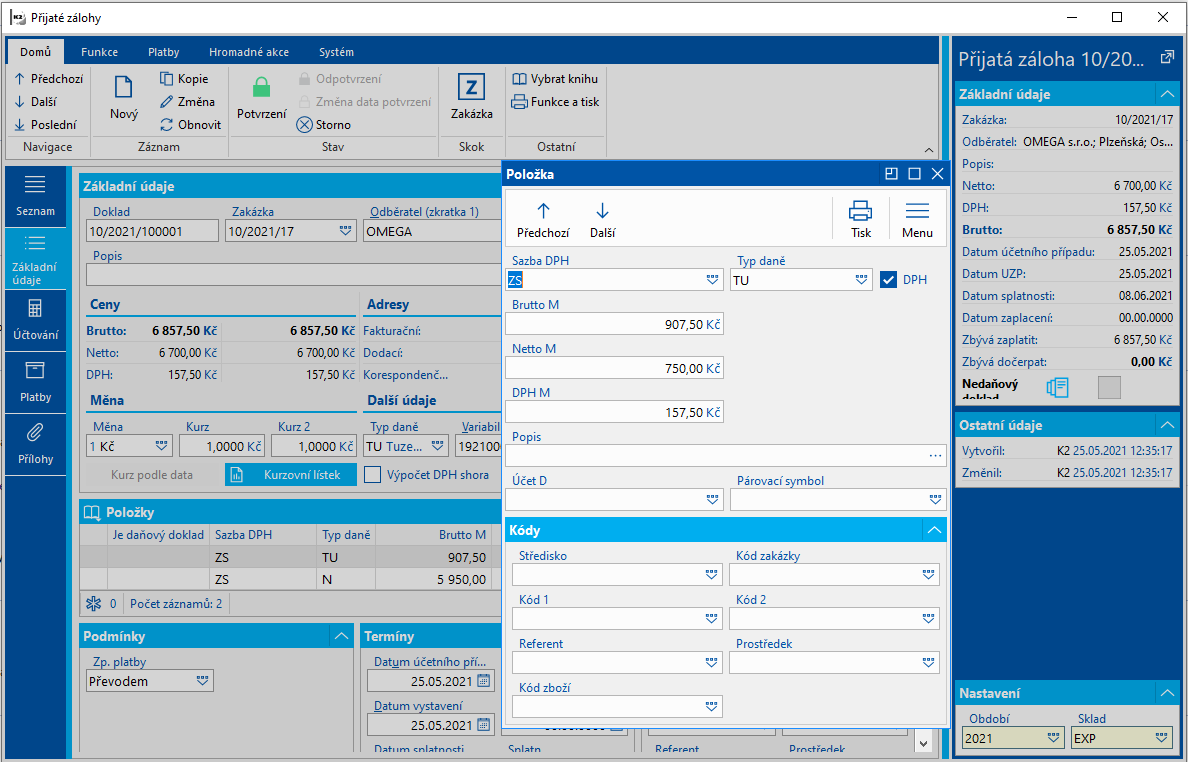

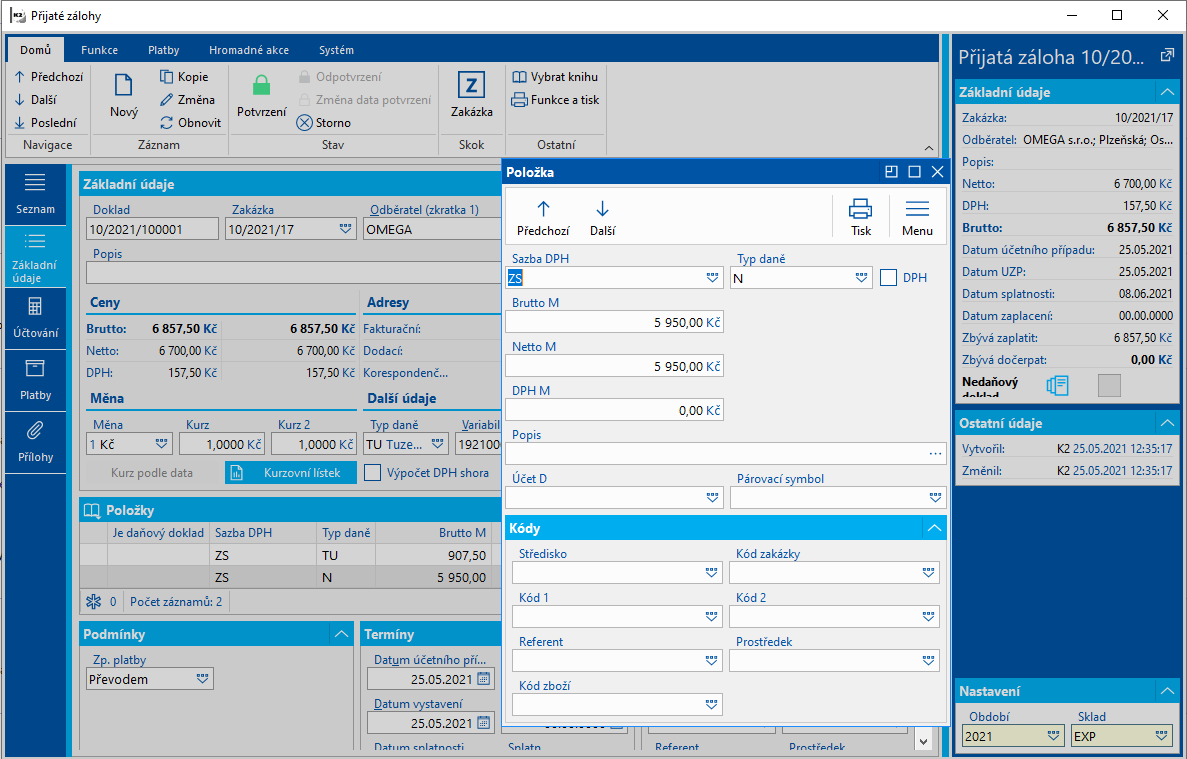

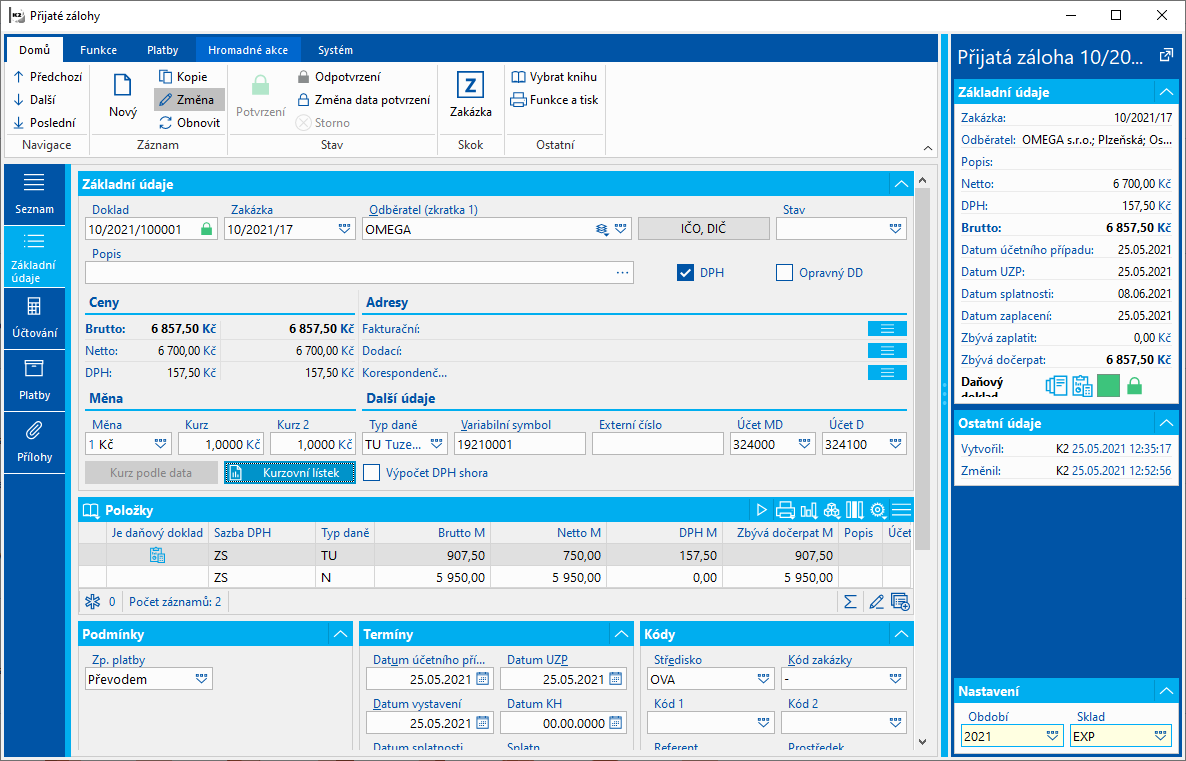

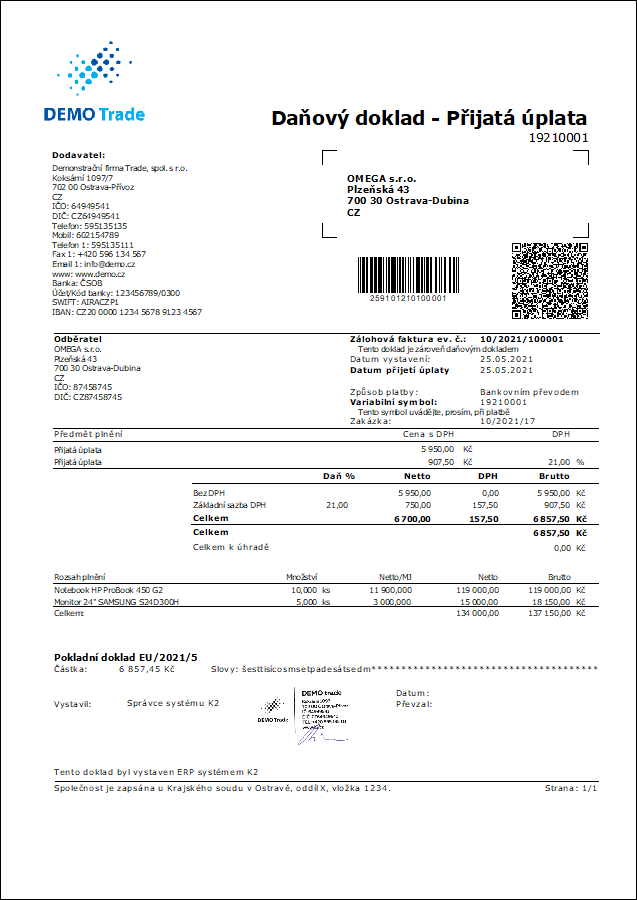

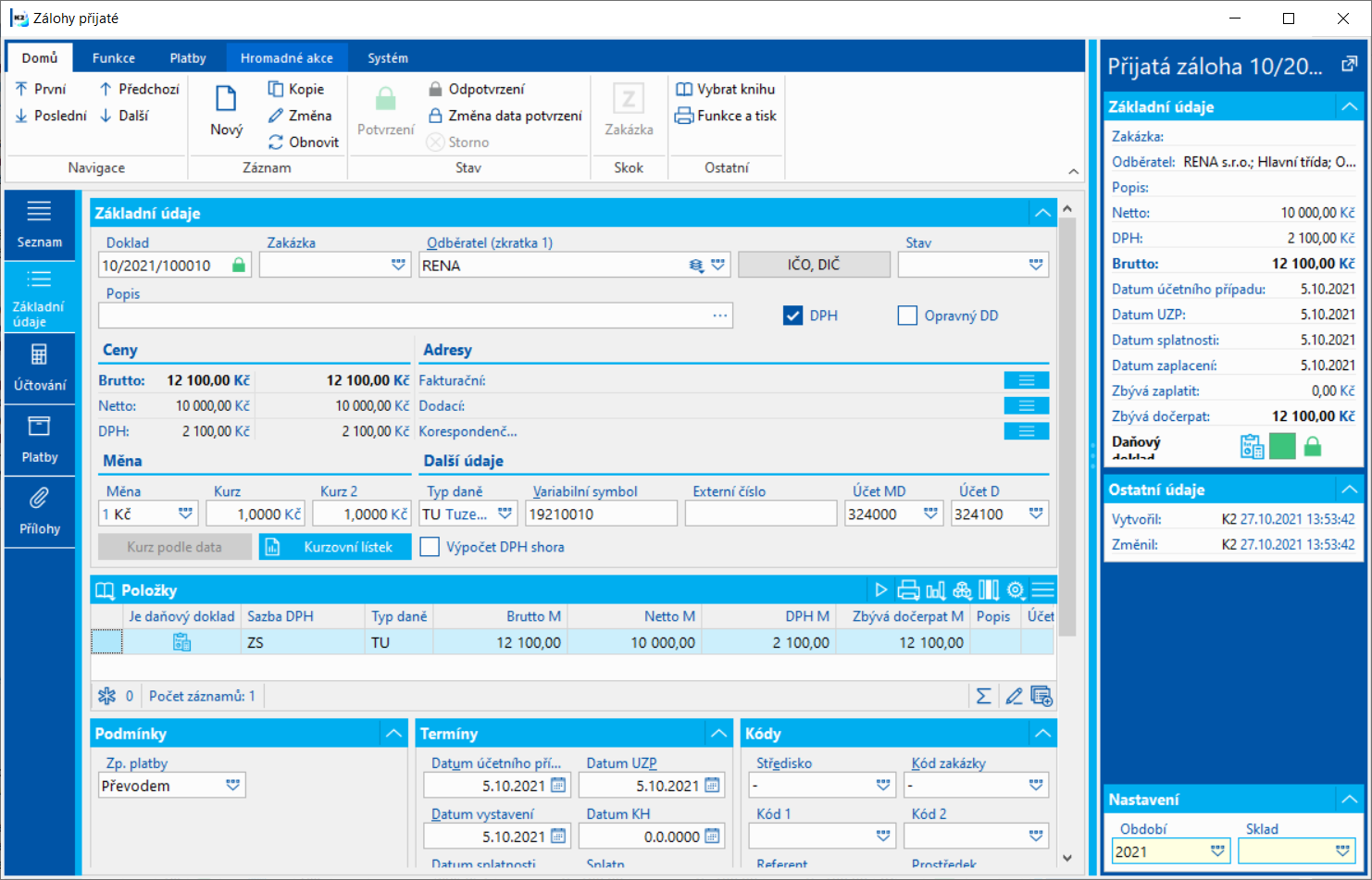

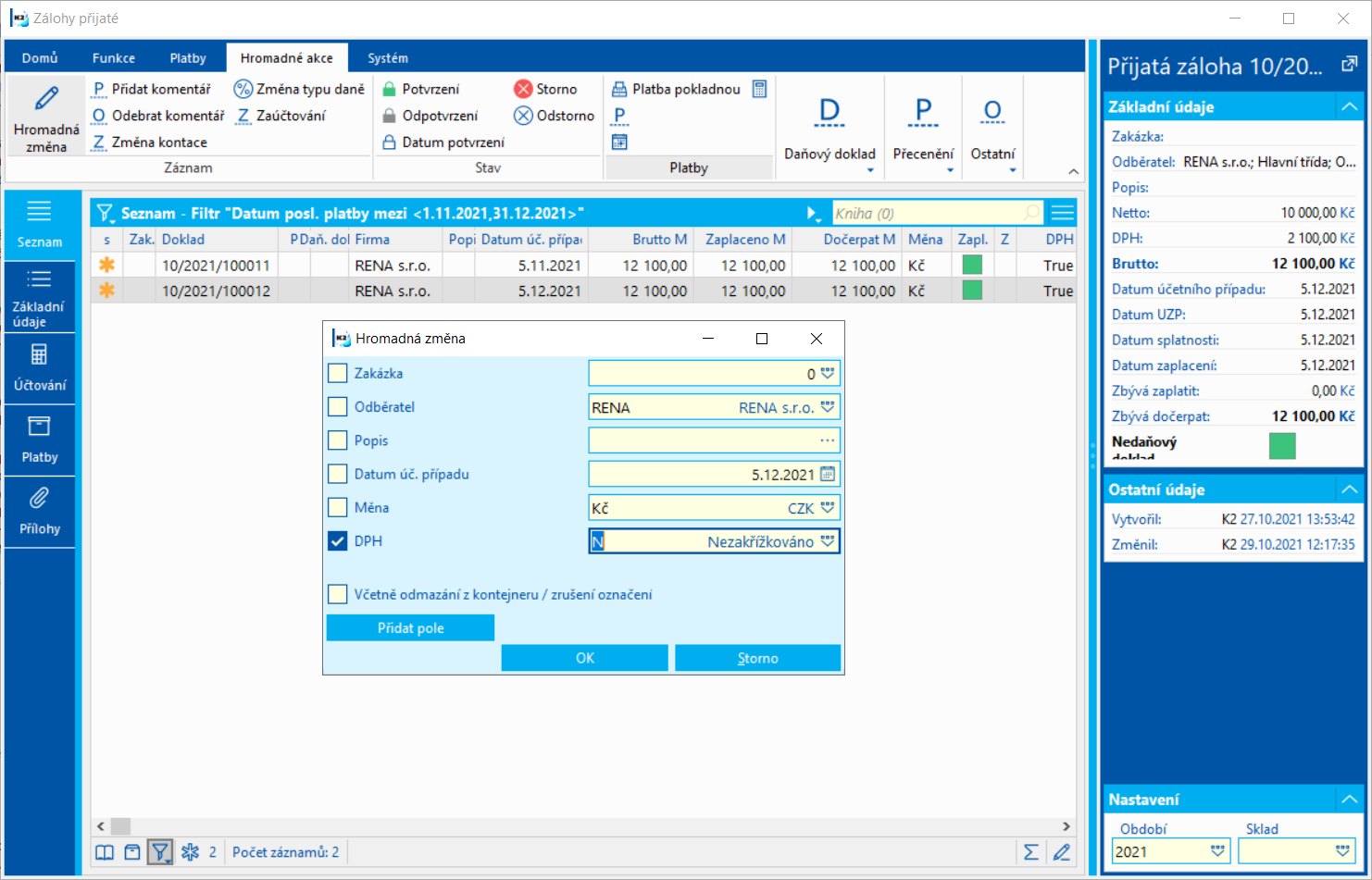

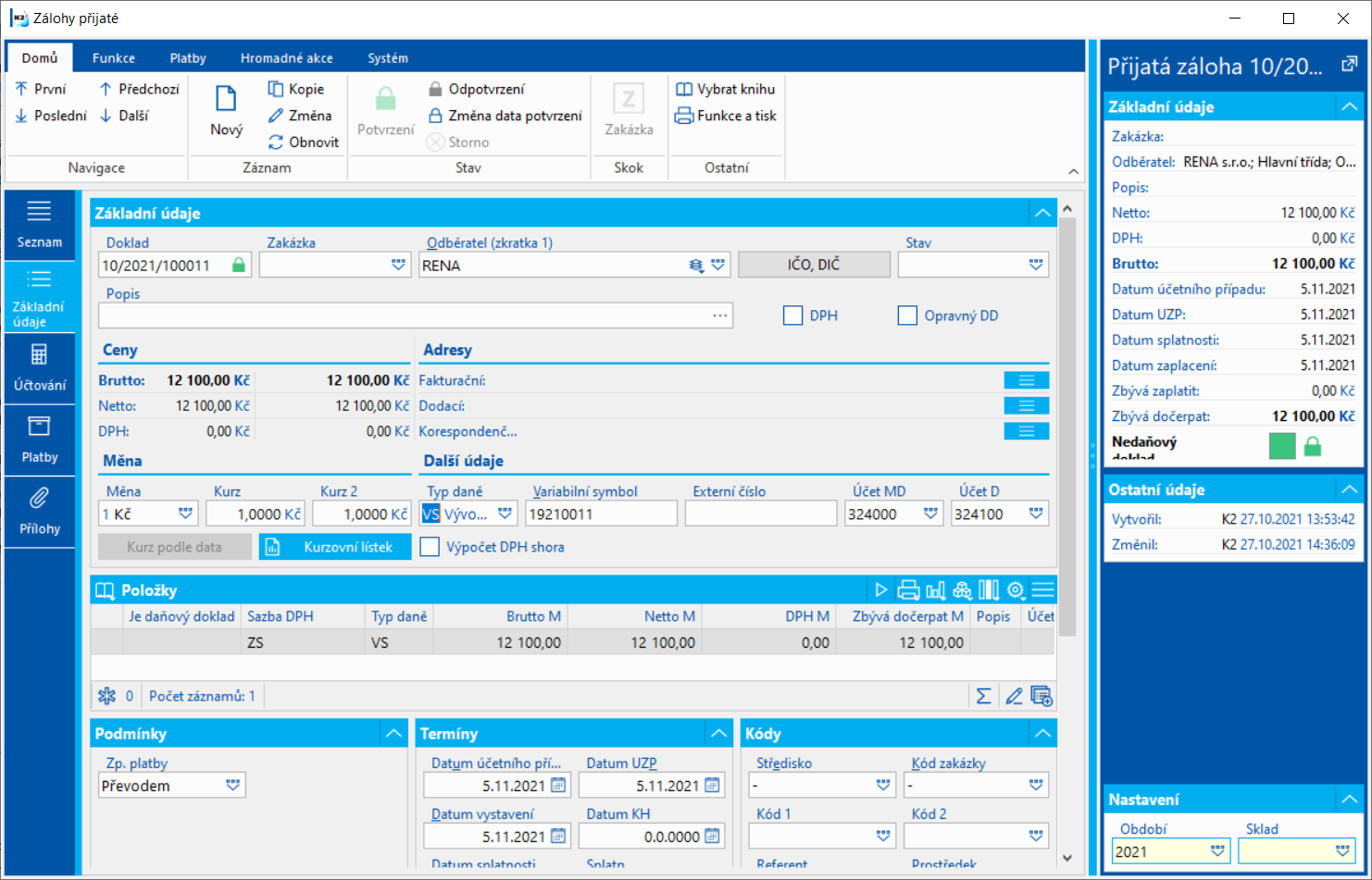

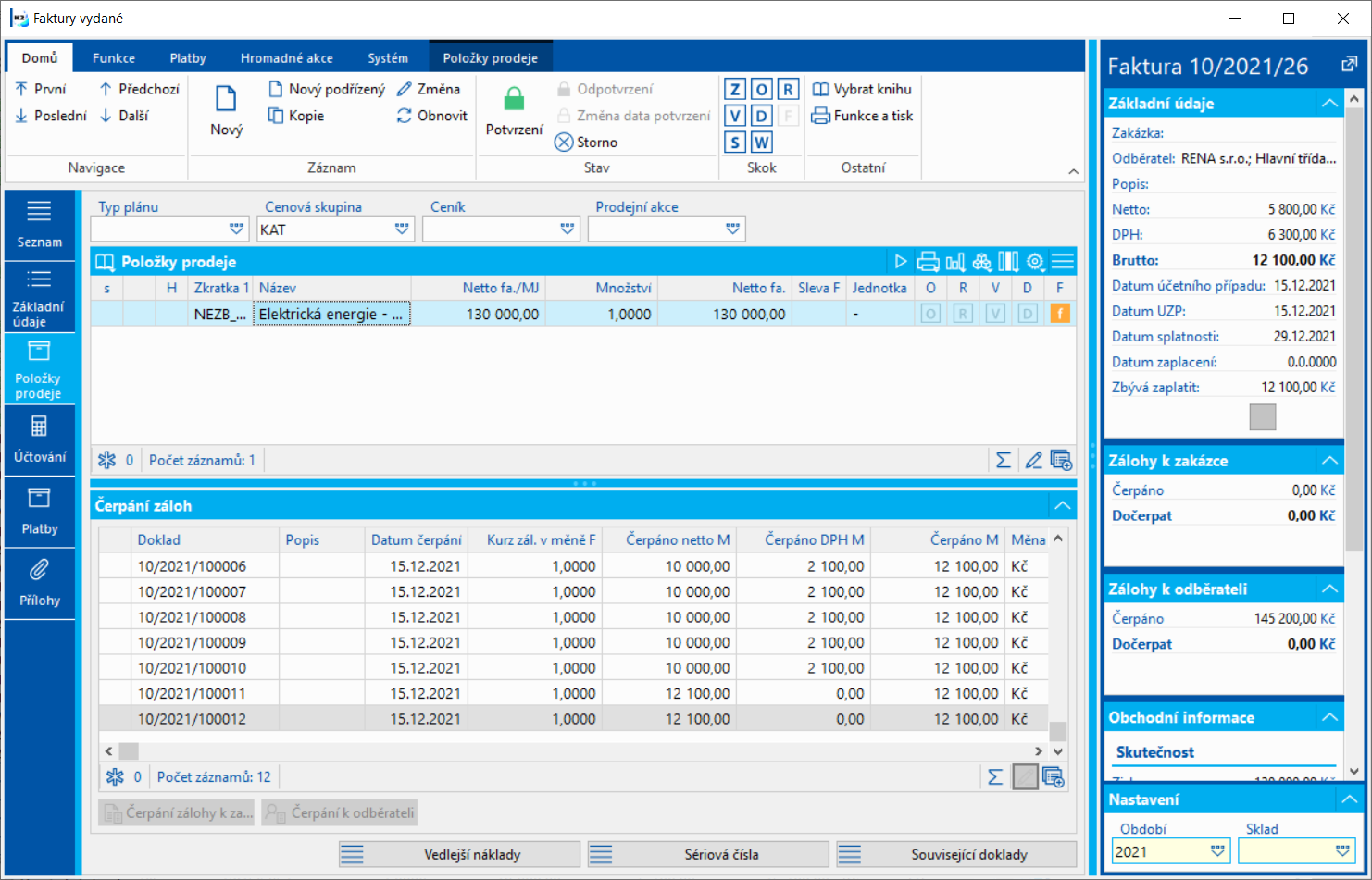

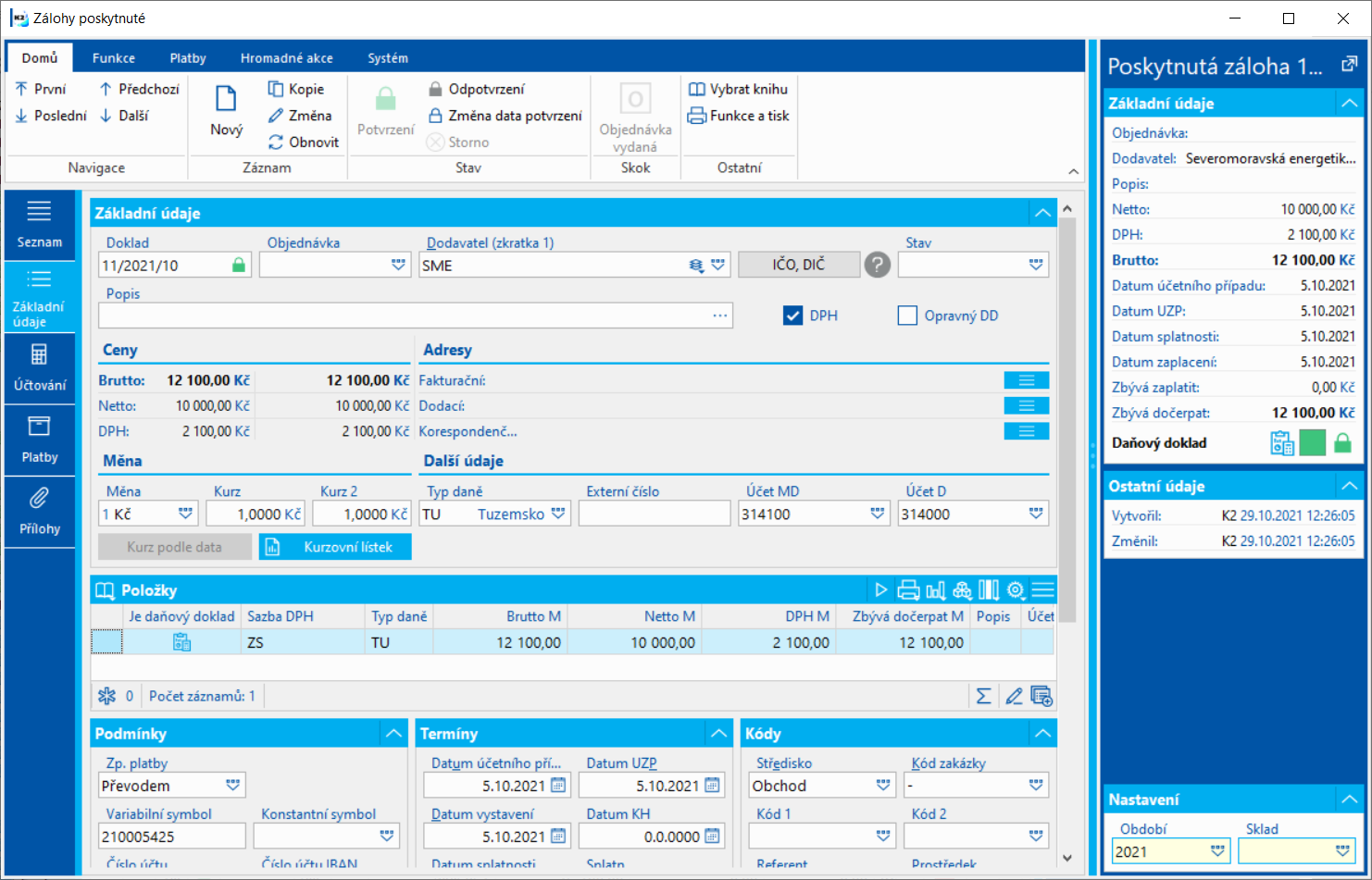

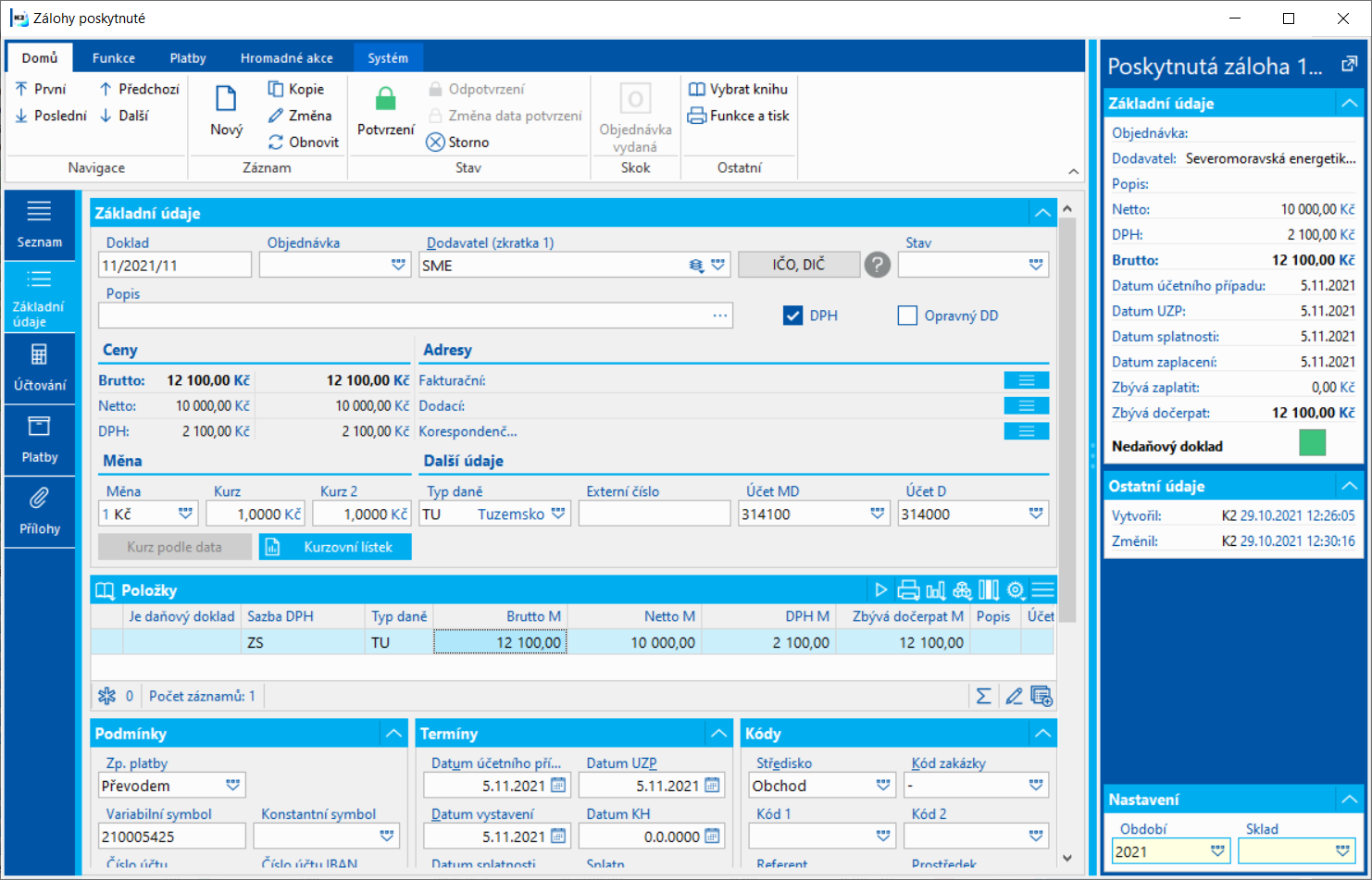

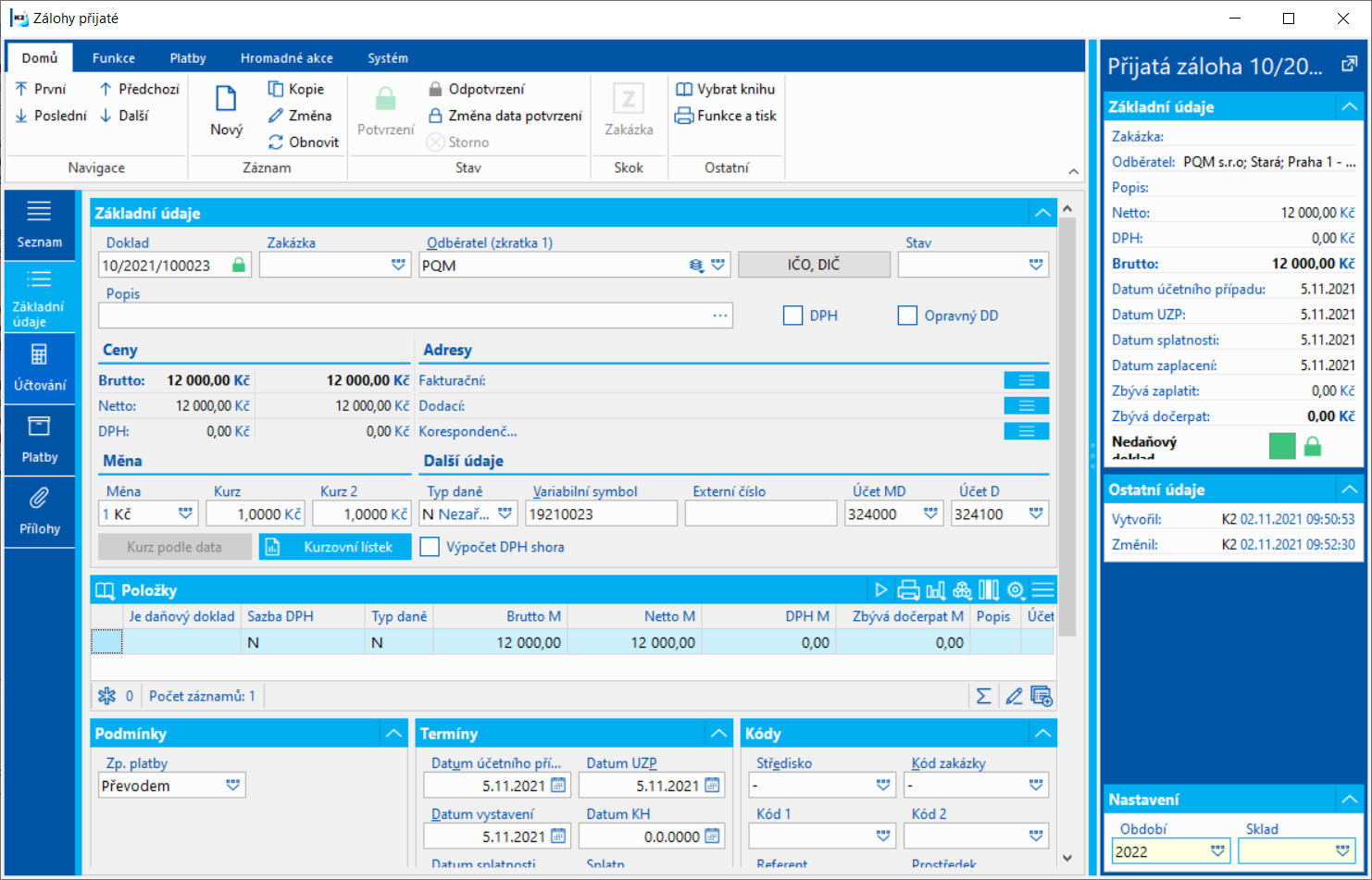

- U PZ a VZ je stav položky dokladu Daňový doklad, který určuje, zda se položka zálohy považuje za „doklad s DPH“ (položka zálohy je ve stavu Daňový doklad) nebo za „doklad bez DPH“ (položka není ve stavu Daňový doklad).

- U OP a OV je v hlavičce příznak DPH, který určuje, zda se položky dokladu považují za „doklad s DPH“ (zatrženo) nebo za „doklad bez DPH“ (nezatrženo)

- U IN, PO a BV je na položce příznak DPH, který určuje, zda se daná položka dokladu považuje za „doklad s DPH“ (zatrženo) nebo za „doklad bez DPH“ (nezatrženo).

Platí přitom následující pravidla:

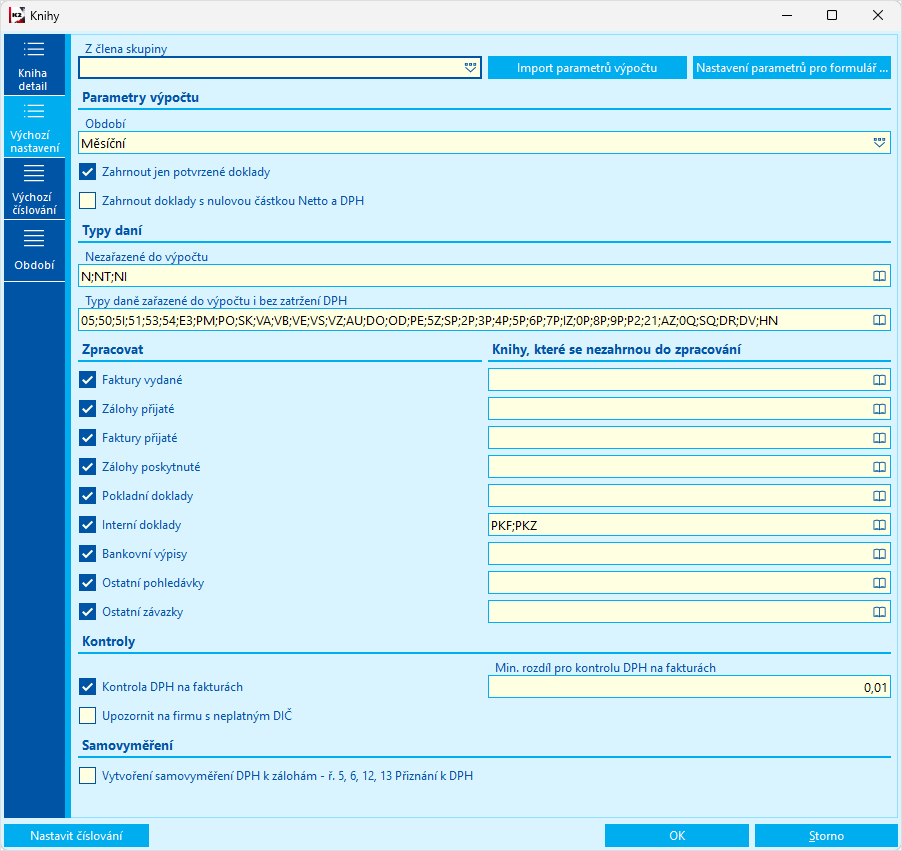

- Položky „dokladů s DPH“ se zohledňují při výpočtu DPH vždy. Výjimkou jsou typy daně, uvedené v parametru výpočtu Typy daně nezařazené do výpočtu (např. typ daně "N").

- „Doklady bez DPH“ se nezohledňují při výpočtu DPH. Výjimkou jsou typy daně, uvedené v parametru výpočtu Typy daně zařazené do výpočtu i bez zatržení DPH (např. typy daně VE, PM, 50, ...). V případě, že VF a PF mají vstupovat do Přiznání k DPH a poskytnutá (přijatá) záloha k těmto fakturám nemá vstupovat, musí mít daná záloha typ daně "N" - Nezařadit do přiznání, nulovou sazbu daně, není daňovým dokladem a nemá zatržen příznak DPH.

Metodiky pro DPH, dovoz a vývoz

Zdanění pořízeného zboží z EU

Zdanění pořízeného zboží (služeb, …) z jiného členského státu od osoby, která je registrována k DPH v jiném členském státu.

Vzhledem k tomu, že dodání zboží (služeb, …) mezi plátci DPH v rámci EU je považováno za osvobozené zdanitelné plnění s nárokem na odpočet DPH, pořizovatel zboží (český plátce DPH) bude nakupovat zboží za cenu bez daně. Je povinen pořízené zboží řádně přiznat a zdanit v ČR v rámci svého přiznání k DPH (uplatňuje přitom sazby ČR dle zákona o DPH) a v případě, že má řádný daňový doklad, uplatní si odpočet.

V tomto obchodním případě k jedné faktuře přijaté náleží dva kurzy – jeden ze dne, kdy je faktura odběratelem přijata (tento kurz je kurzem pro účetnictví), a druhý ze dne, kdy dodavatel vystavil doklad (tento kurz je kurzem pro DPH).

V souvislosti s touto problematikou byla v IS K2 vytvořena funkce, která po zavedení a potvrzení faktury přijaté v IS K2 automaticky vytvoří interní doklad (dále je tento doklad nazýván jako „doklad samovyměření“), na kterém je vyčísleno DPH. Tento doklad samovyměření slouží jednak k zaúčtování DPH, jednak vstupuje do výpočtu Přiznání k DPH.

Než začneme funkci používat, je třeba nastavit parametry pro vytváření dokladů samovyměření, viz kap. Nastavení pro vytváření dokladů samovyměření.

Do systému zavedeme přijatou fakturu obvyklým způsobem, v účetním kurzu, položky faktury navádíme se správnou sazbou DPH dle zákona o DPH, na záložce Základní údaje však nezatrhneme příznak DPH.

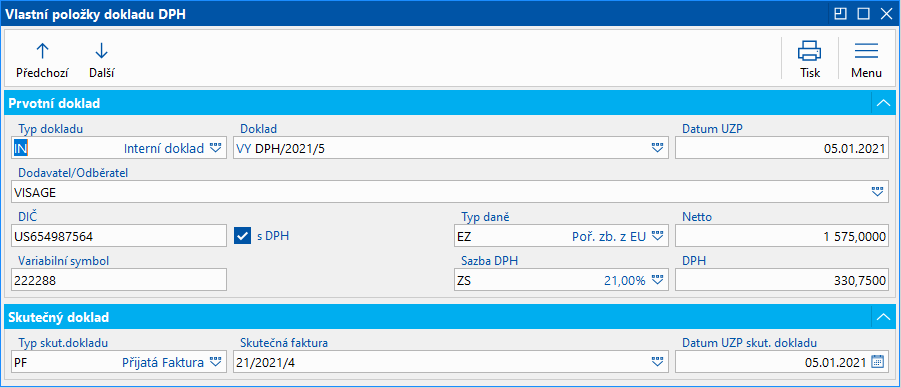

Na záložce Základní údaje dokladu dále volíme správný typ daně. Např. "EZ" pro přijatá plnění s nárokem na odpočet DPH podle§72, "EK" pro krácený nárok, "EN" pro přijatá plnění, u nichž plátce nemá nárok na odpočet daně podle §75 zák. o DPH, nebo jiný vhodný typ daně.

Doklad uložíme a potvrdíme. Při potvrzení faktury se objeví formulář s dotazem na datum UZP a kurz dokladu samovyměření. Po odsouhlasení těchto údajů se automaticky vytvoří interní doklad v knize určené pro doklady samovyměření.

Vytváření daňových faktur při potvrzení faktury přijaté se provádí tehdy, když má typ daně zatržen příznak Samovyměření DPH.

Faktura a interní doklad se automaticky propojí:

- v hlavičce interního dokladu je přijatá faktura uložena v poli Doklad,

- na záložce Přílohy v záložce Interní doklady zobrazuje odkaz na interní doklad.

Pokud dojde u faktury ke změně typu daně na typ daně, ke kterému se nevystavuje doklad samovyměření, pak při pokusu o potvrzení změněné faktury se zobrazí dotaz: "K této faktuře existuje nestornovaný doklad samovyměření. Přejete si jej stornovat?".

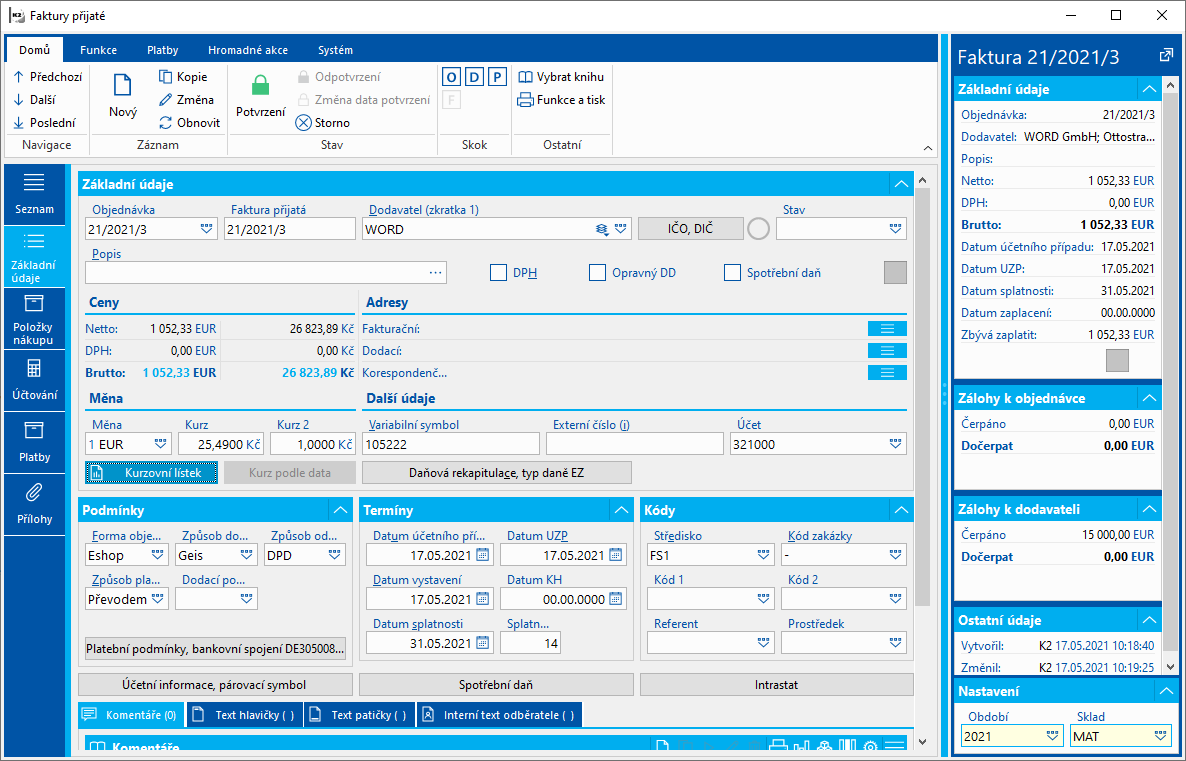

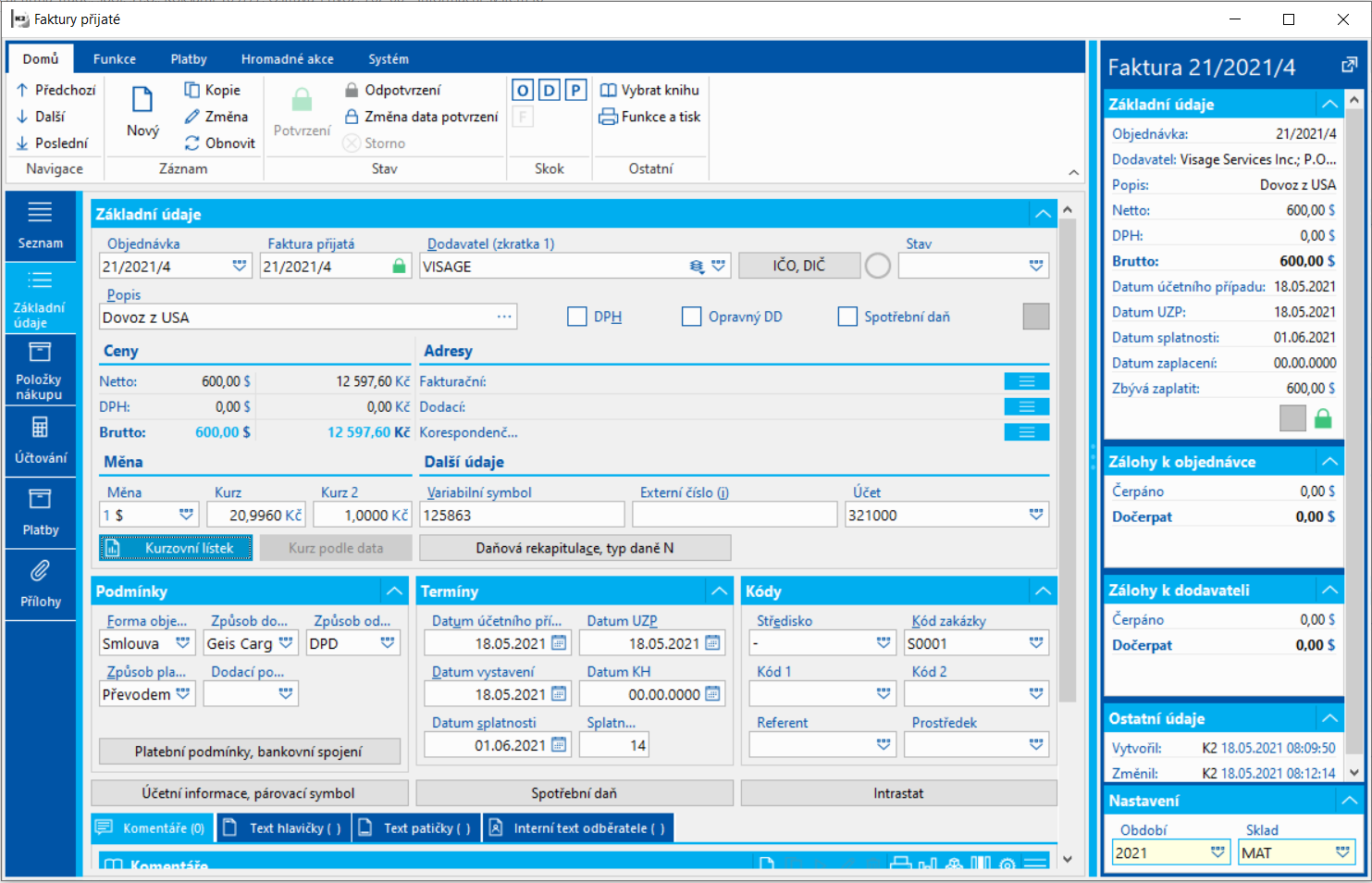

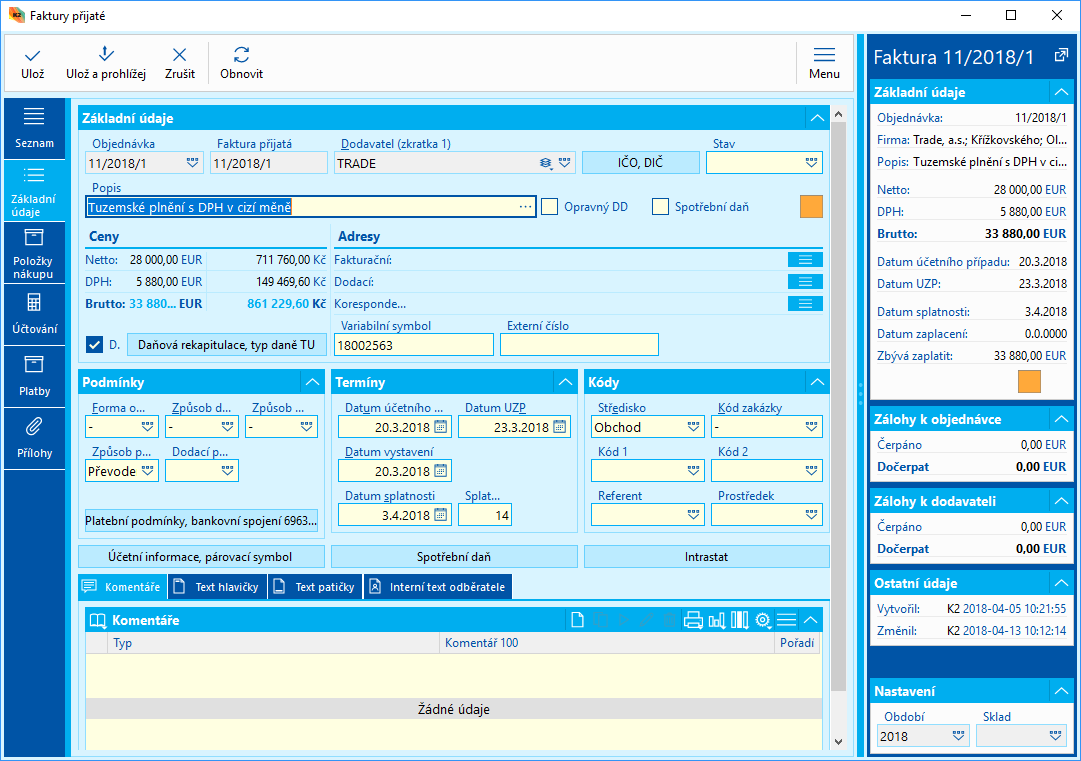

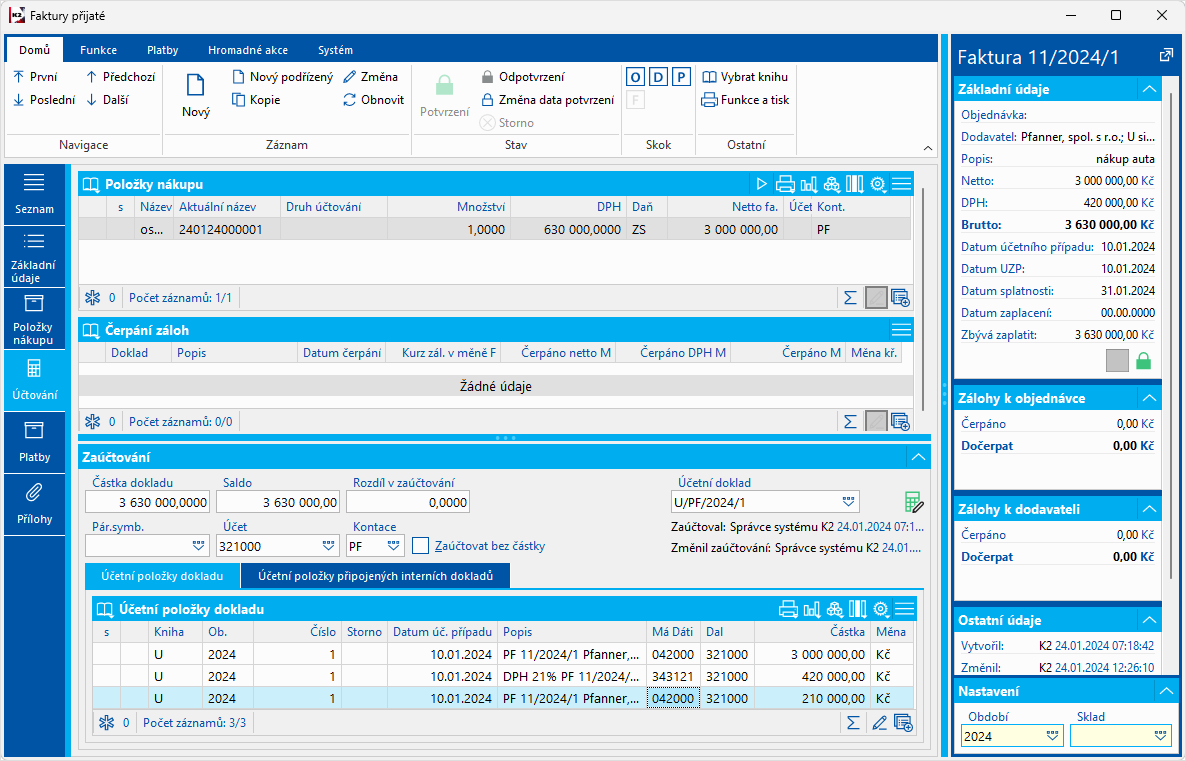

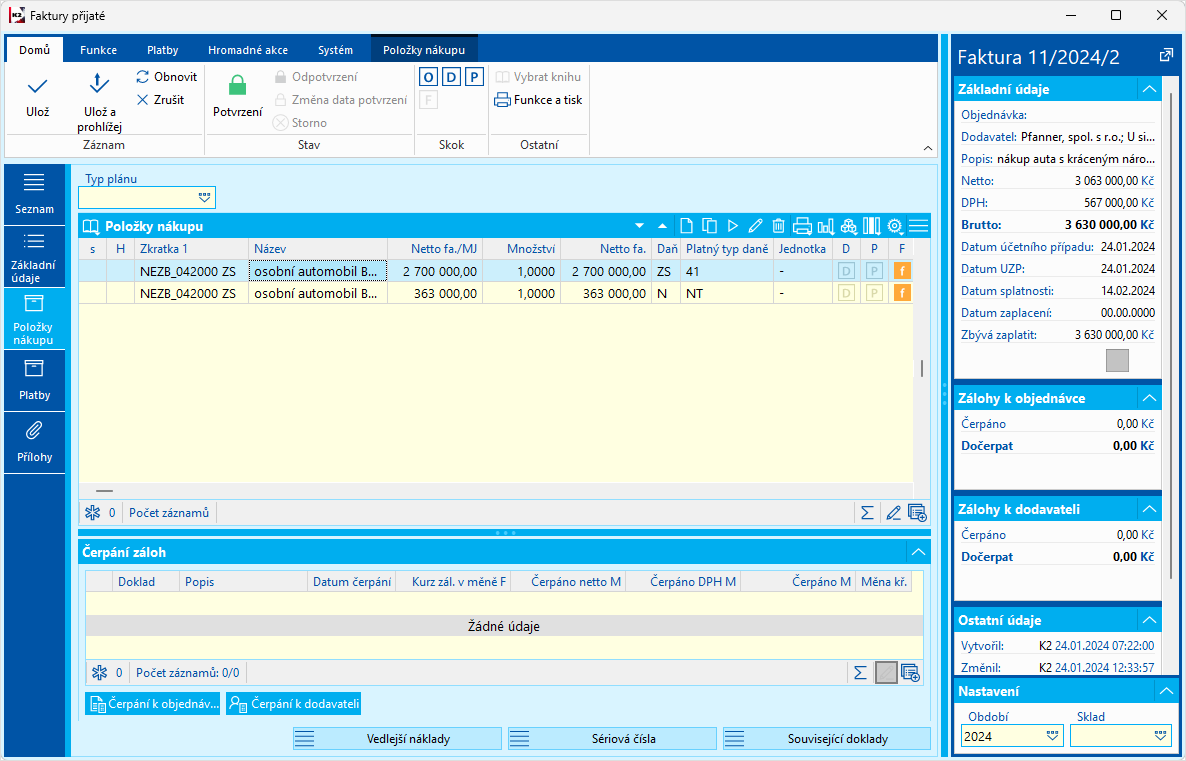

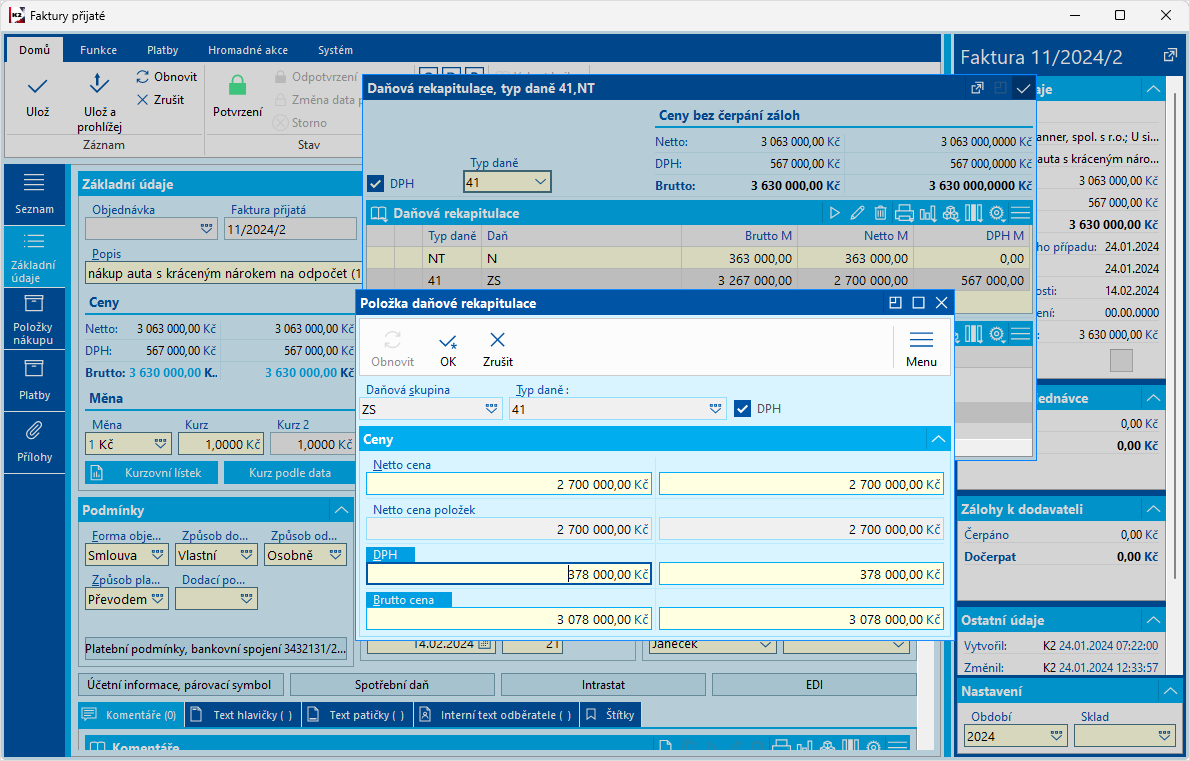

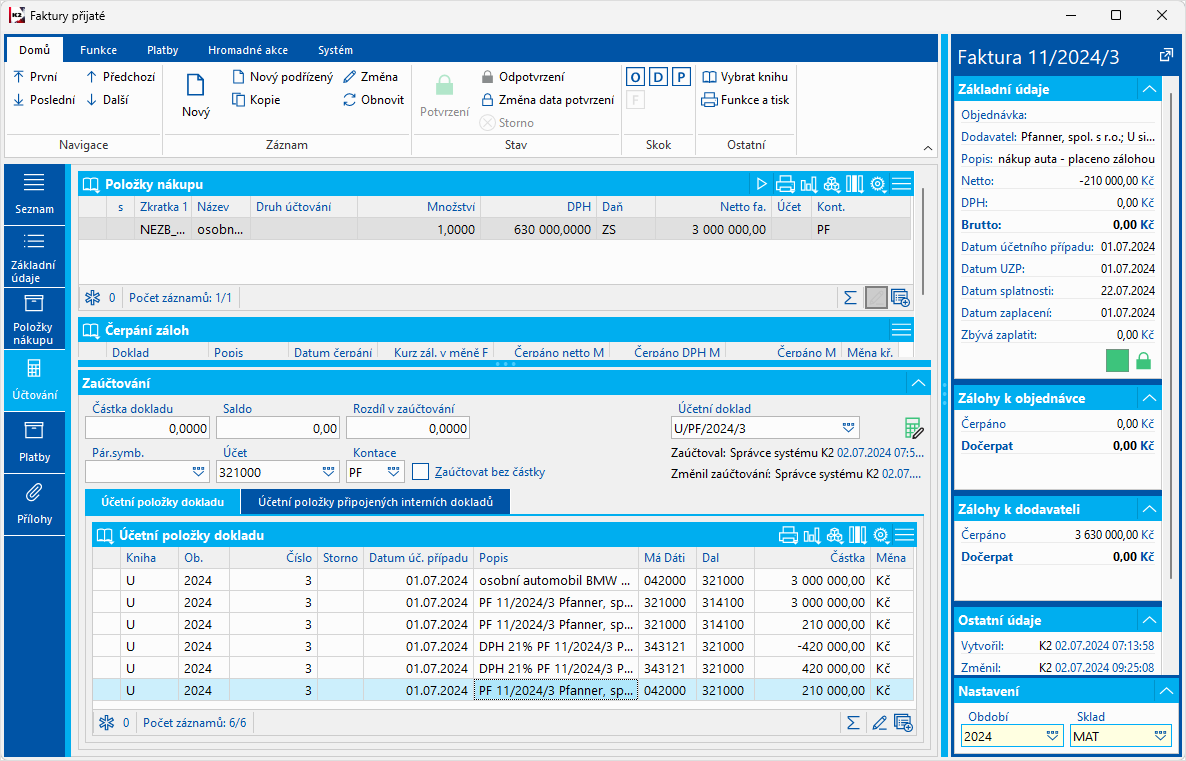

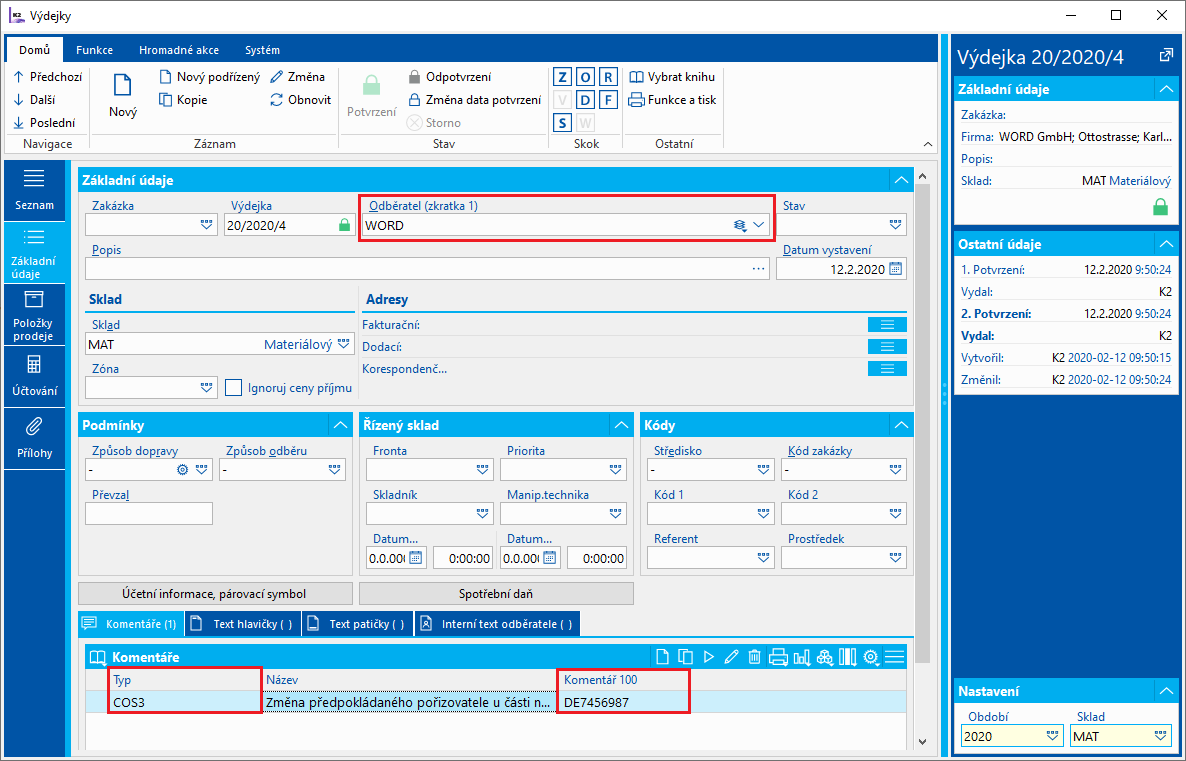

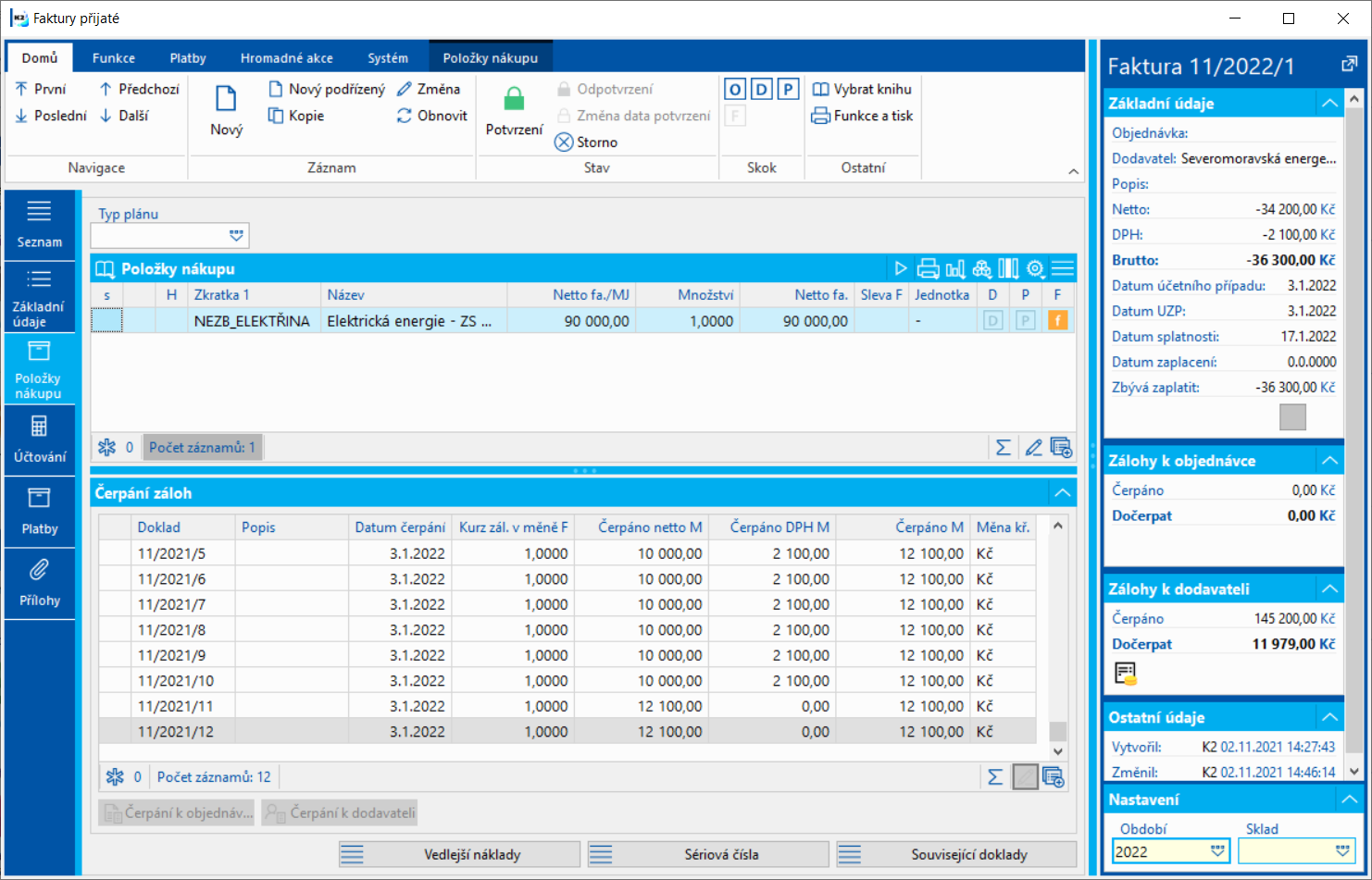

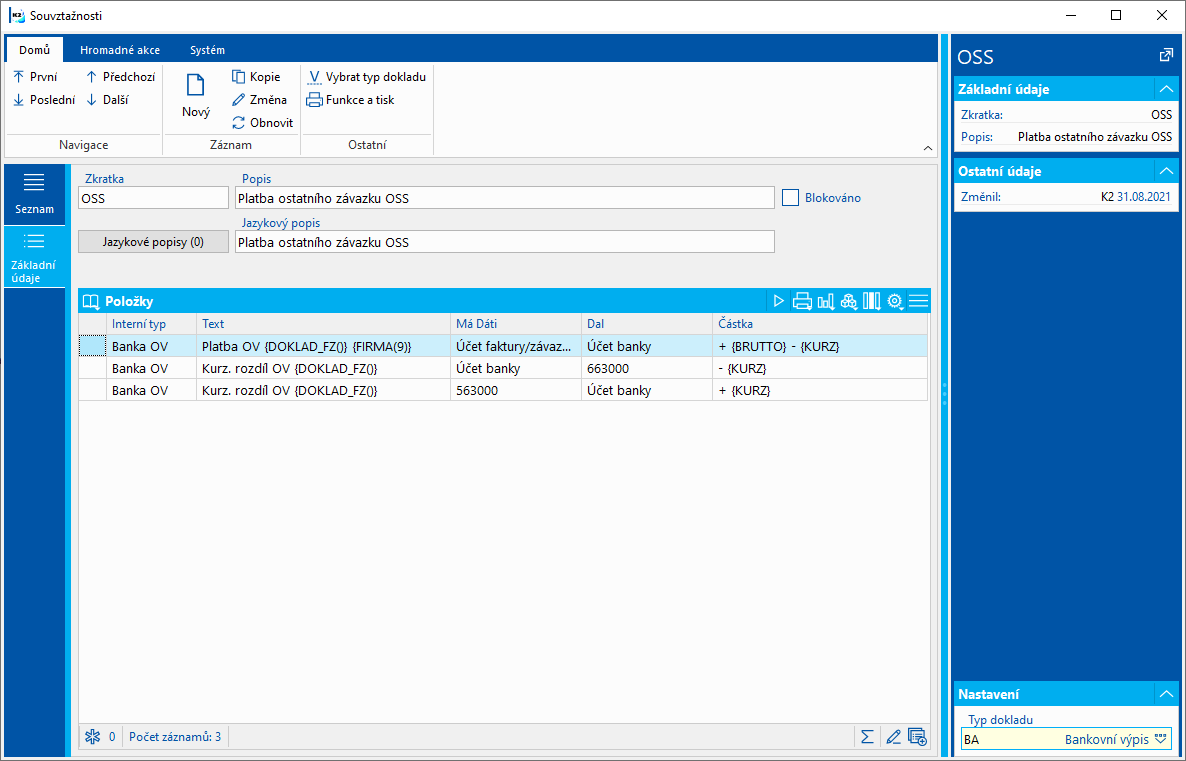

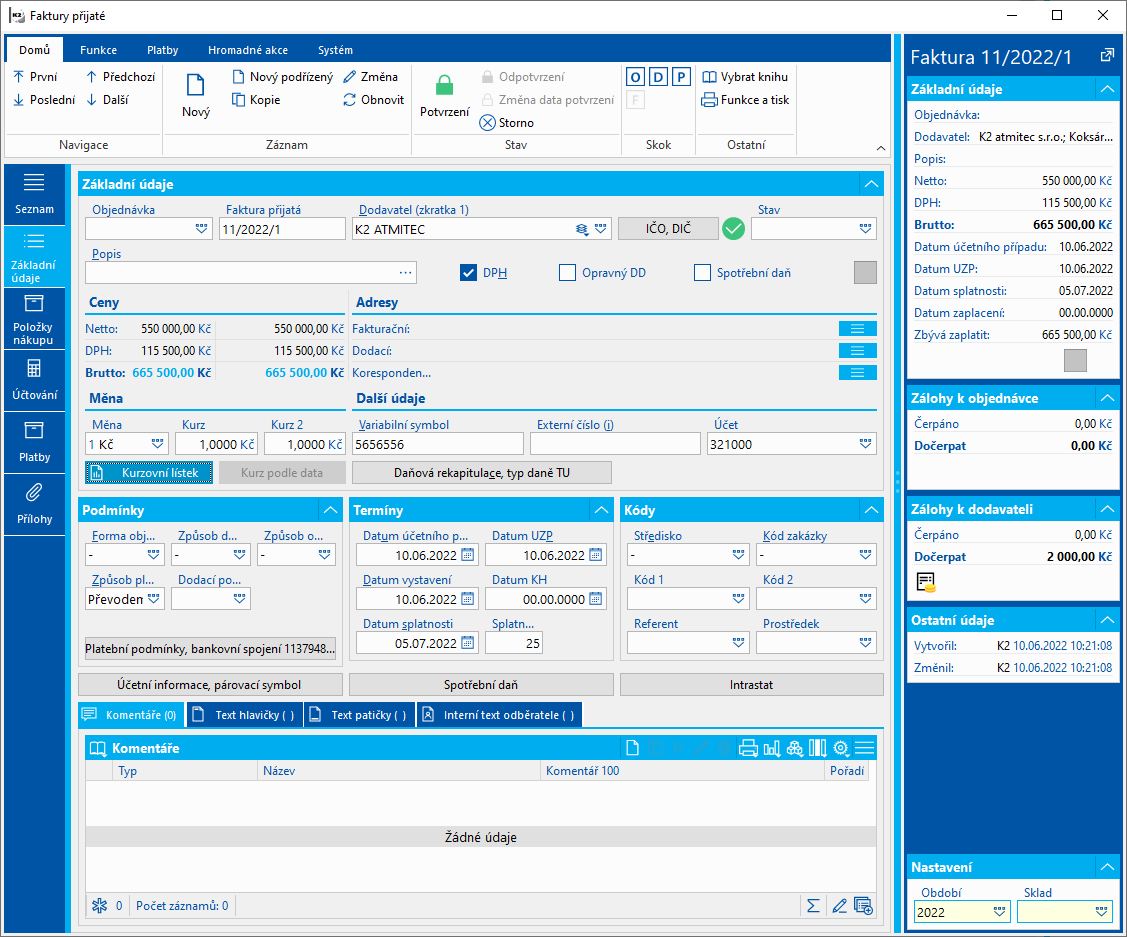

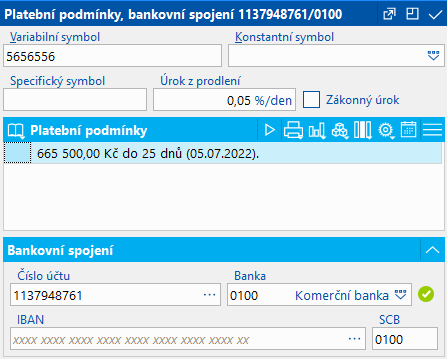

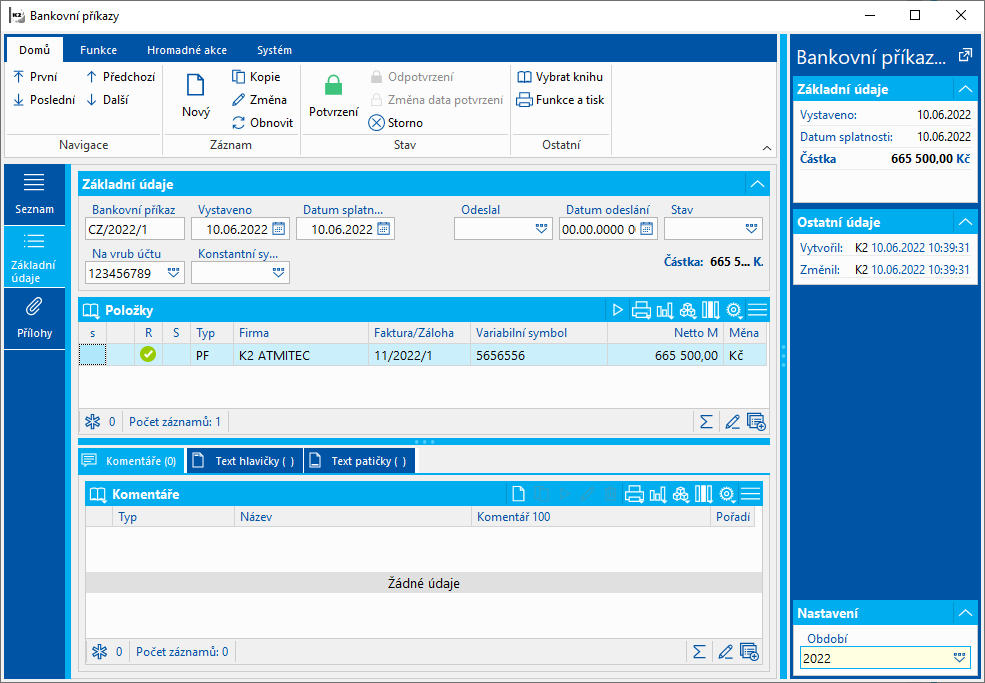

Obr.: Faktura přijatá – záložka Základní údaje

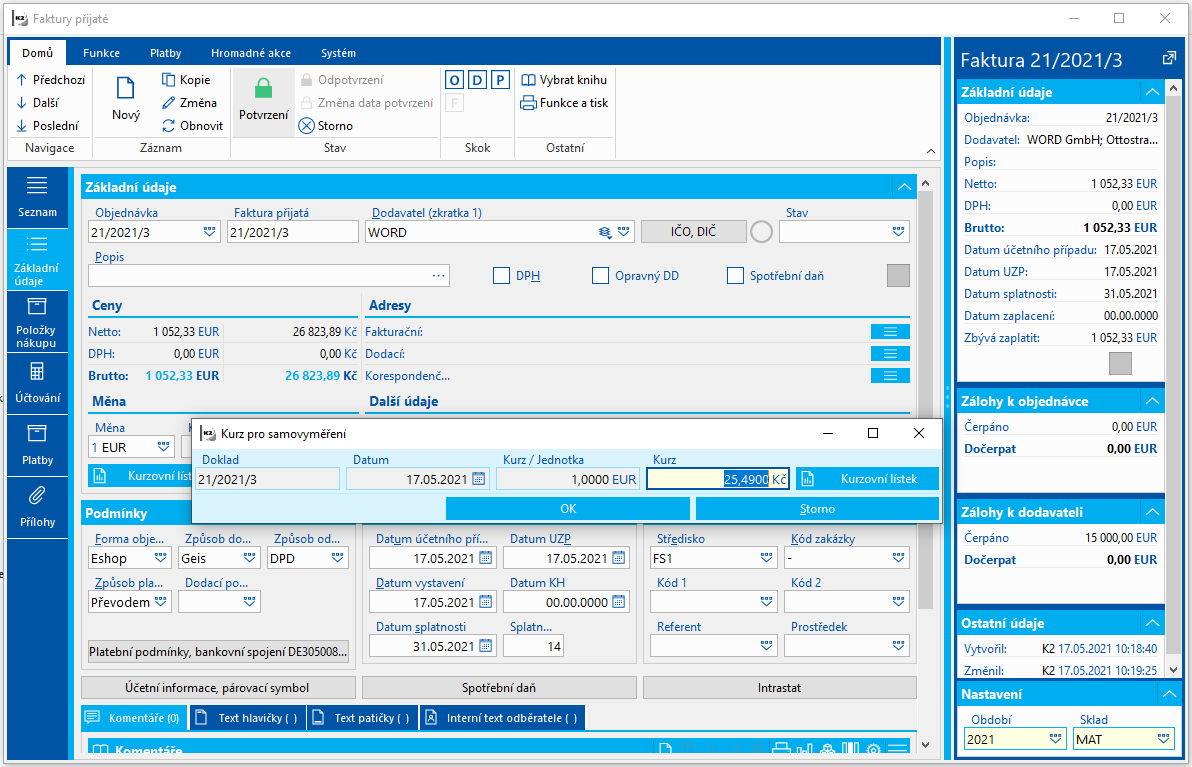

Obr.: Faktura přijatá – záložka Základní údaje - při potvrzení dokladu se objeví dotaz na datum UZP a kurz dokladu samovyměření

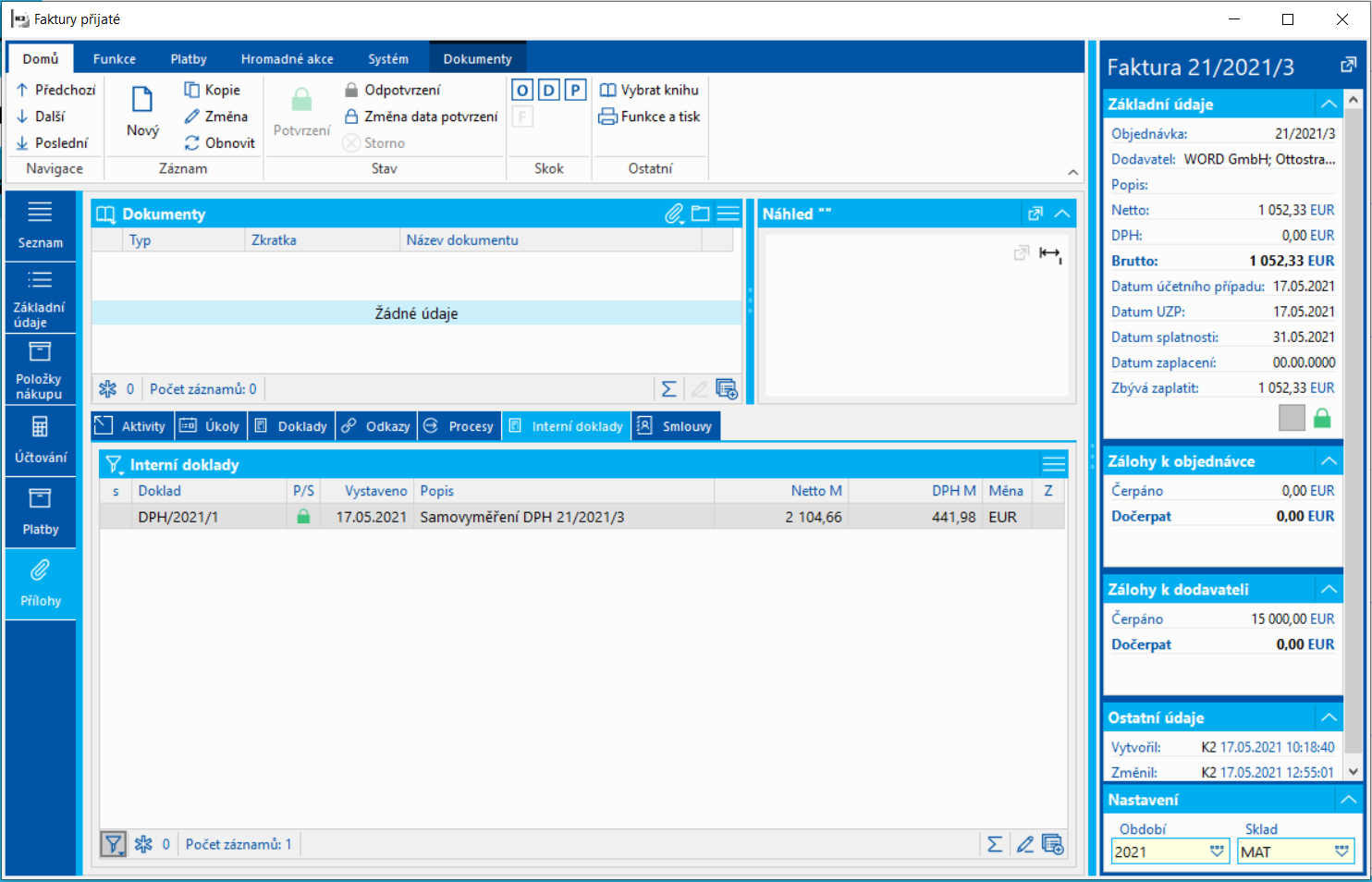

Obr.: Faktura přijatá – záložka Přílohy, Interní doklady

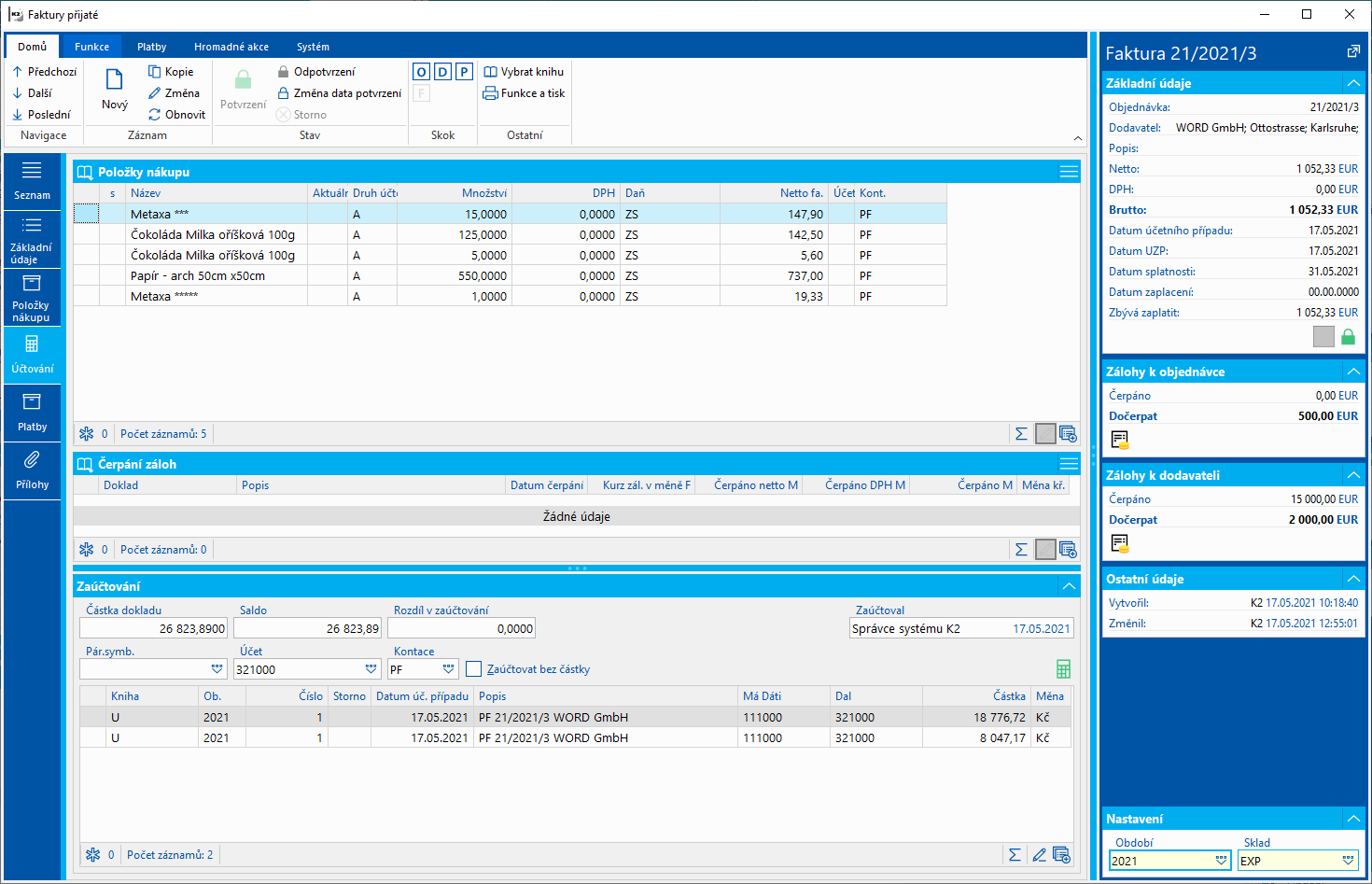

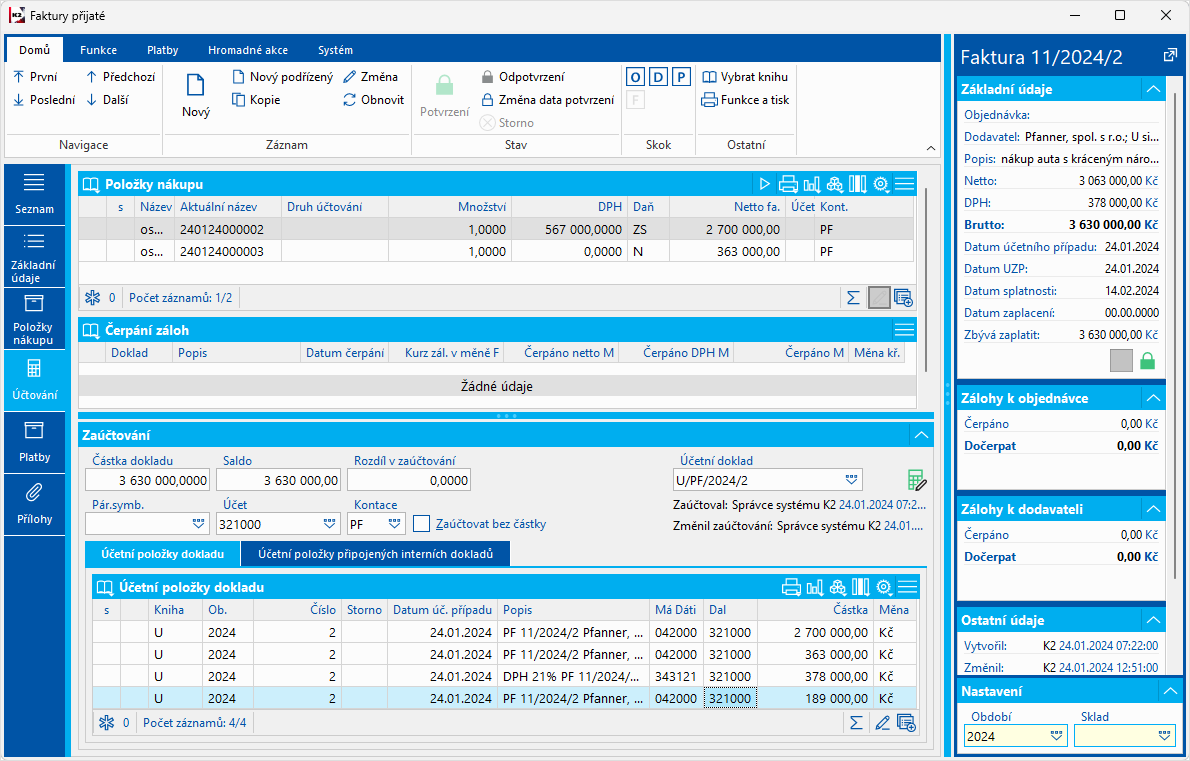

Faktury přijaté účtujeme obvyklým způsobem. Uvádíme příklad účtování v případě, že typ daně je např. "EZ", "EK" nebo "EN".

Má dáti |

Dal |

Částka |

111 |

321 |

Netto |

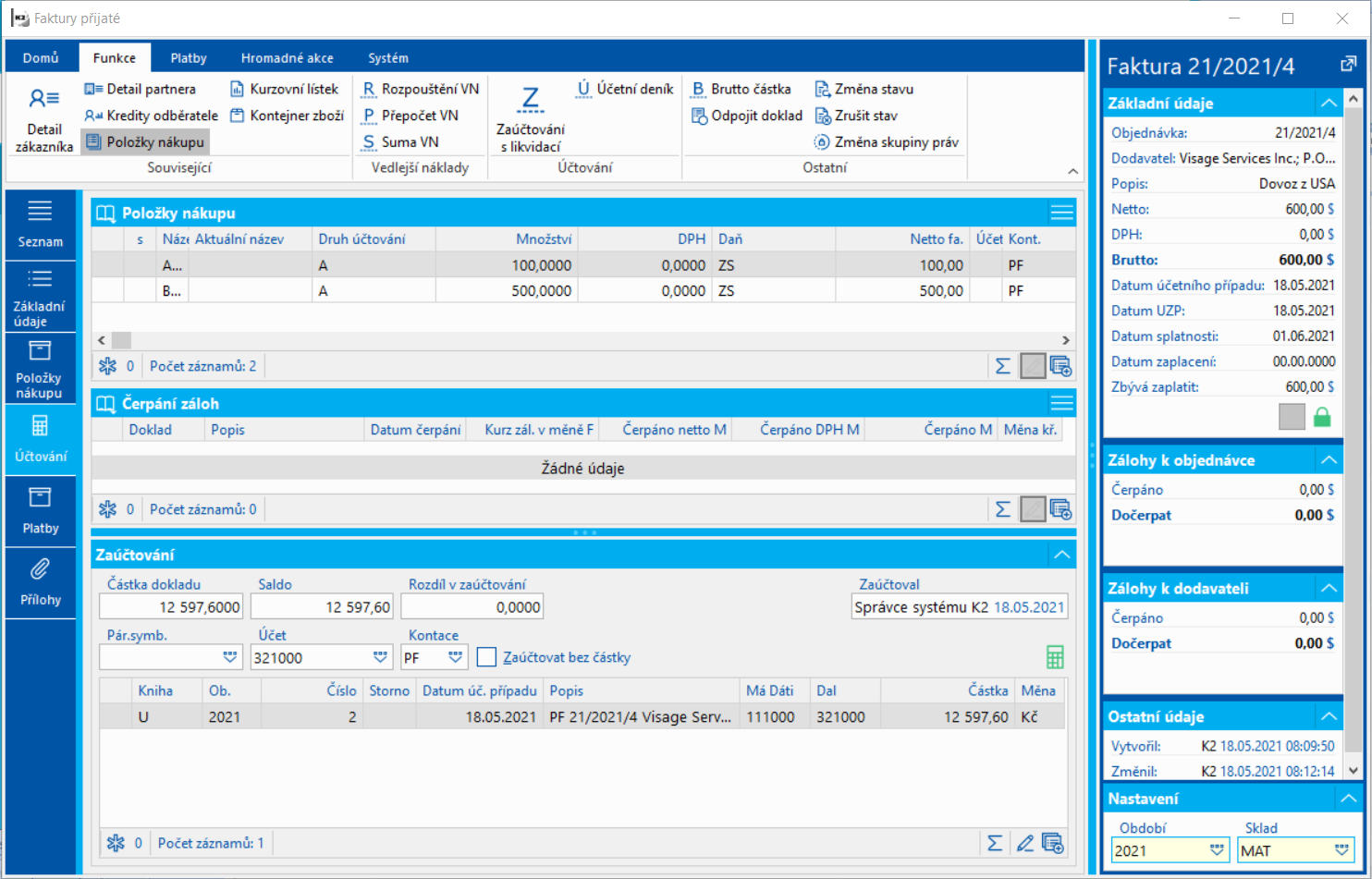

Obr.: Faktura přijatá – záložka Účtování

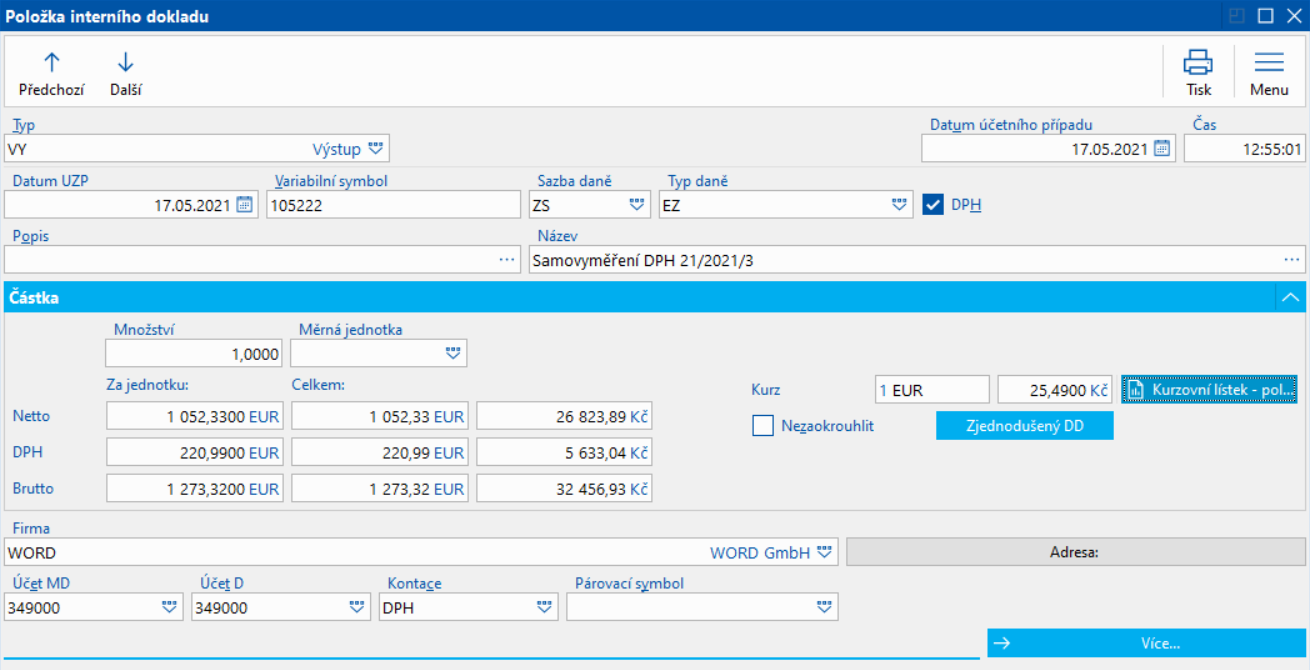

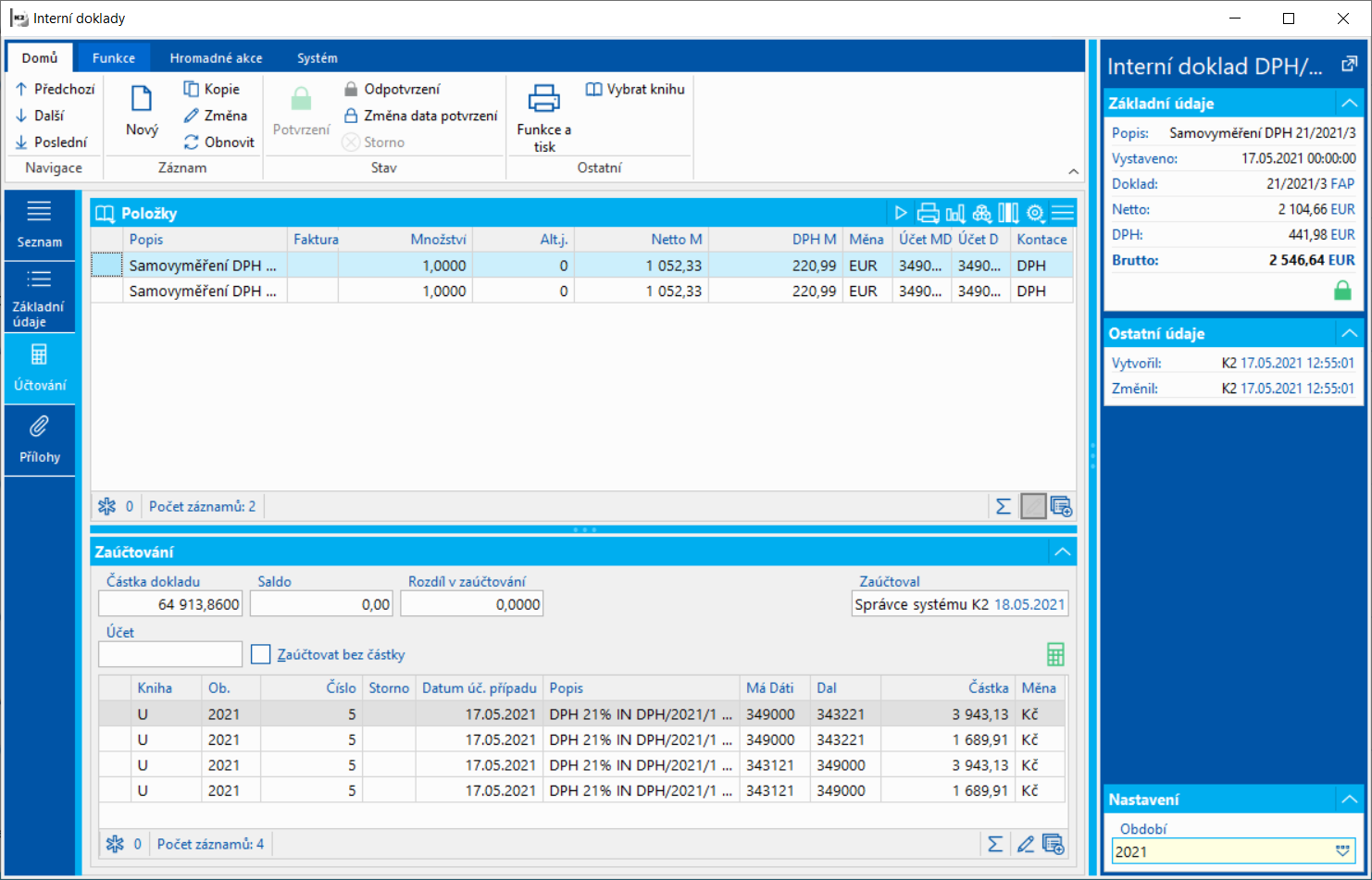

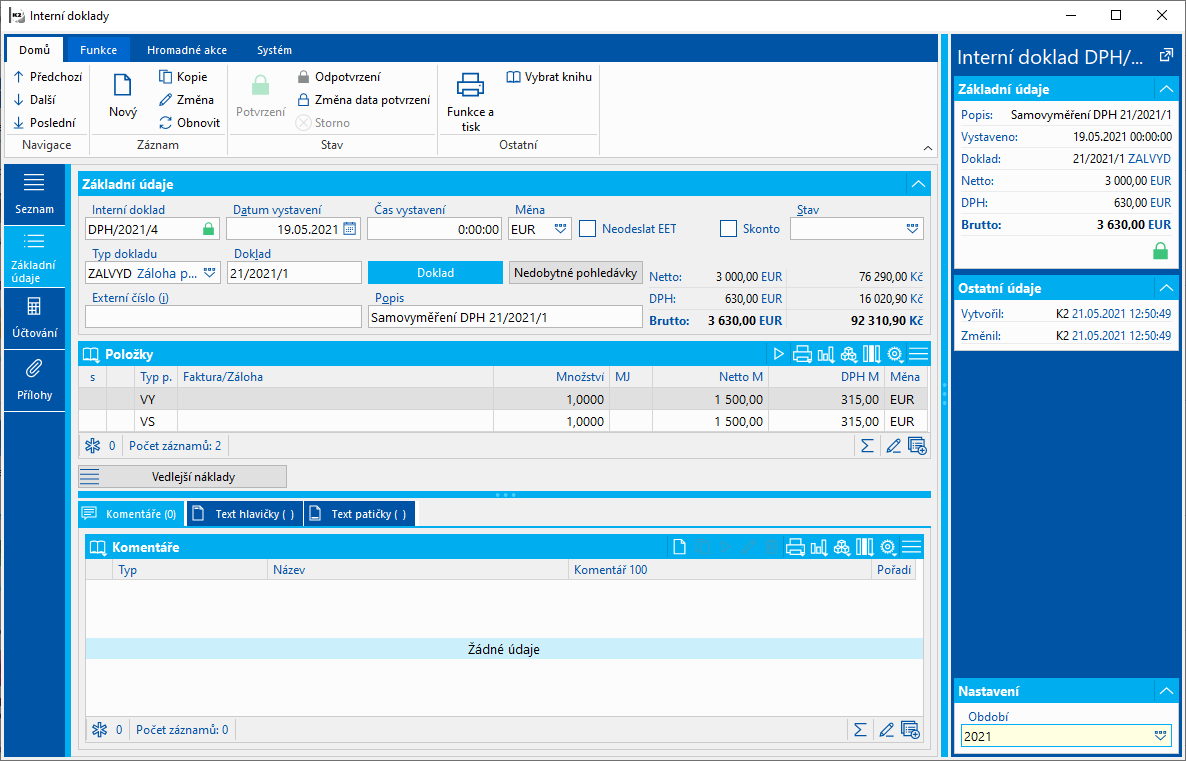

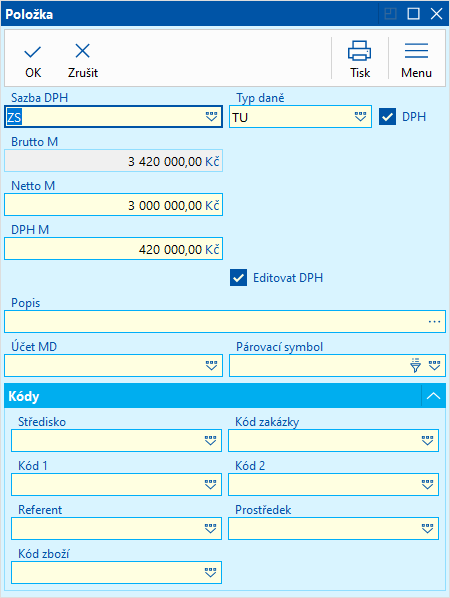

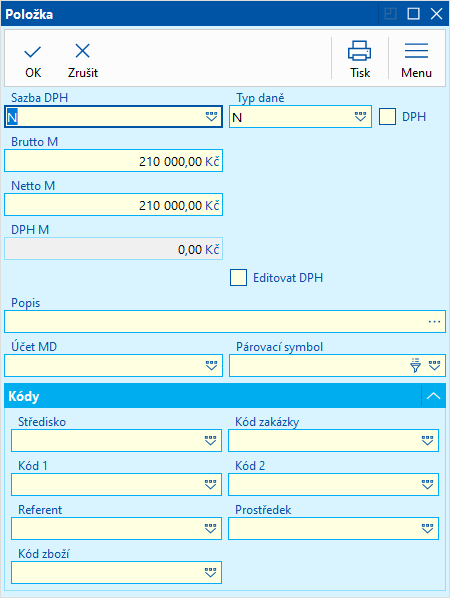

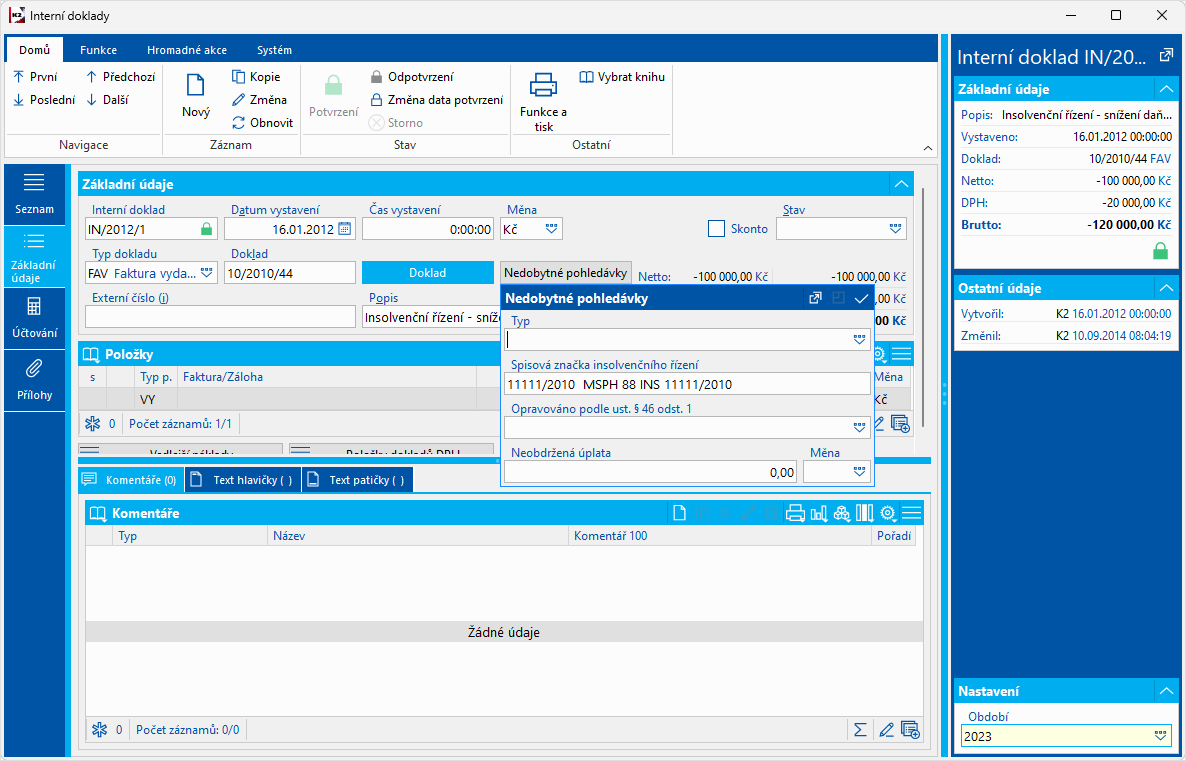

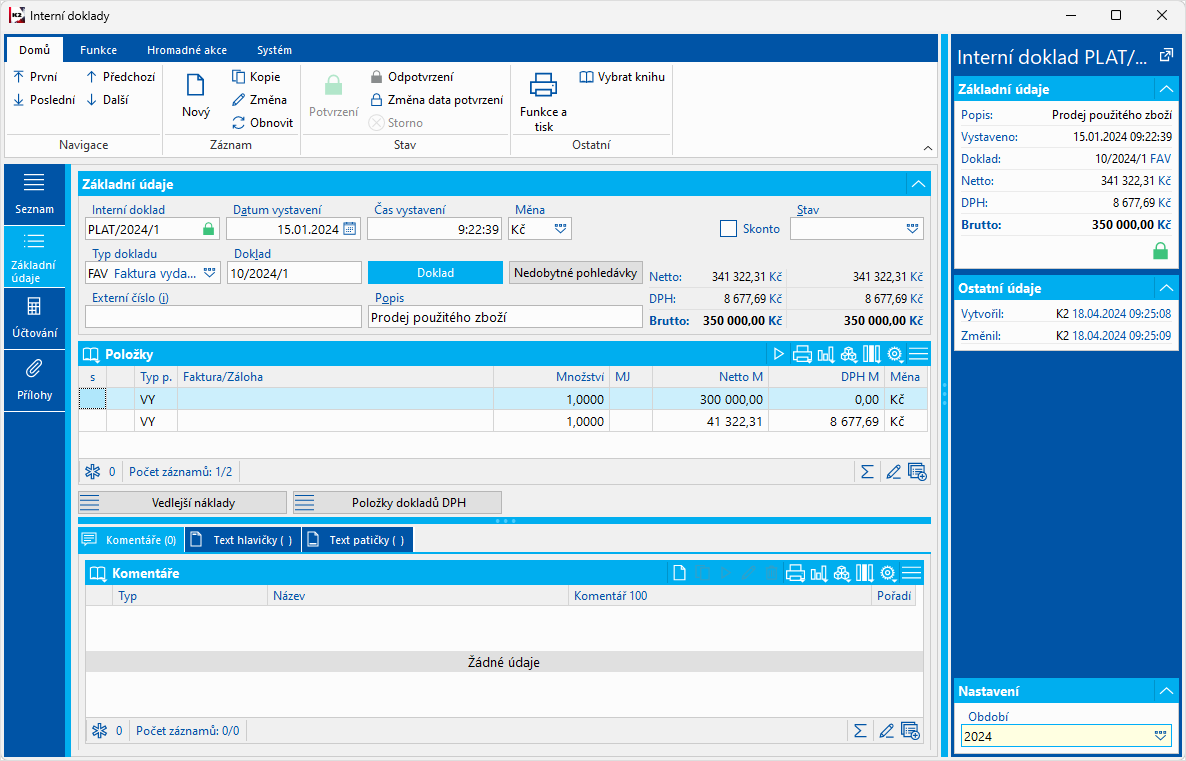

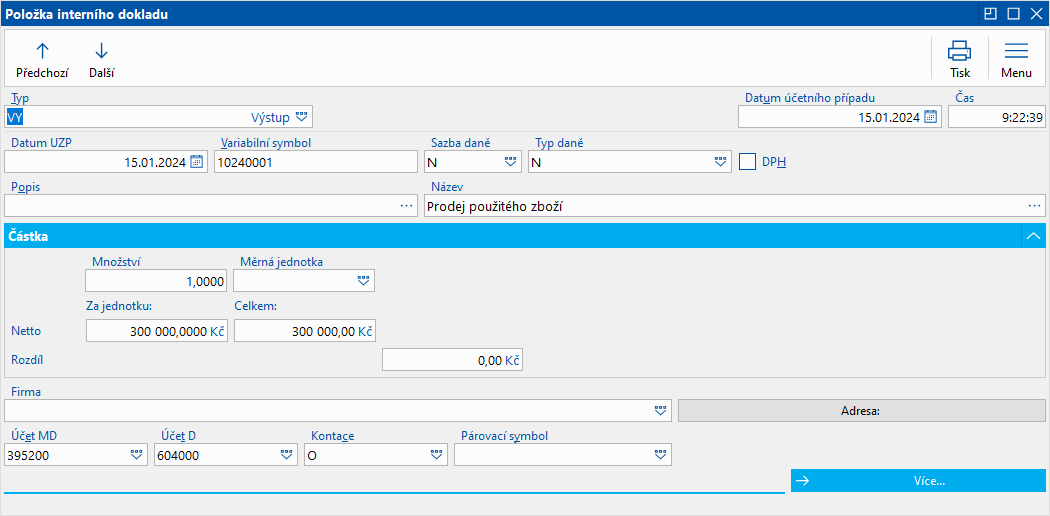

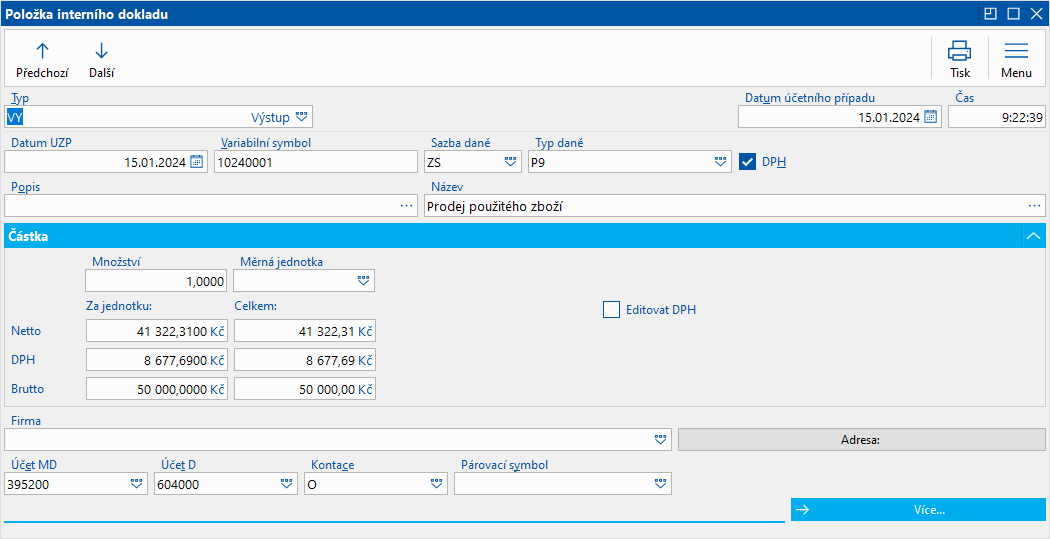

Při potvrzení faktury přijaté se automaticky vytvoří interní doklad. V hlavičce je v poli Doklad vazba na fakturu. Pokud se samovyměření DPH uplatňuje na vstupu i výstupu, jsou na interním dokladu 2 položky (položka pro uplatnění na vstupu a položka pro uplatnění na výstupu), na položkách je zatržen příznak DPH.

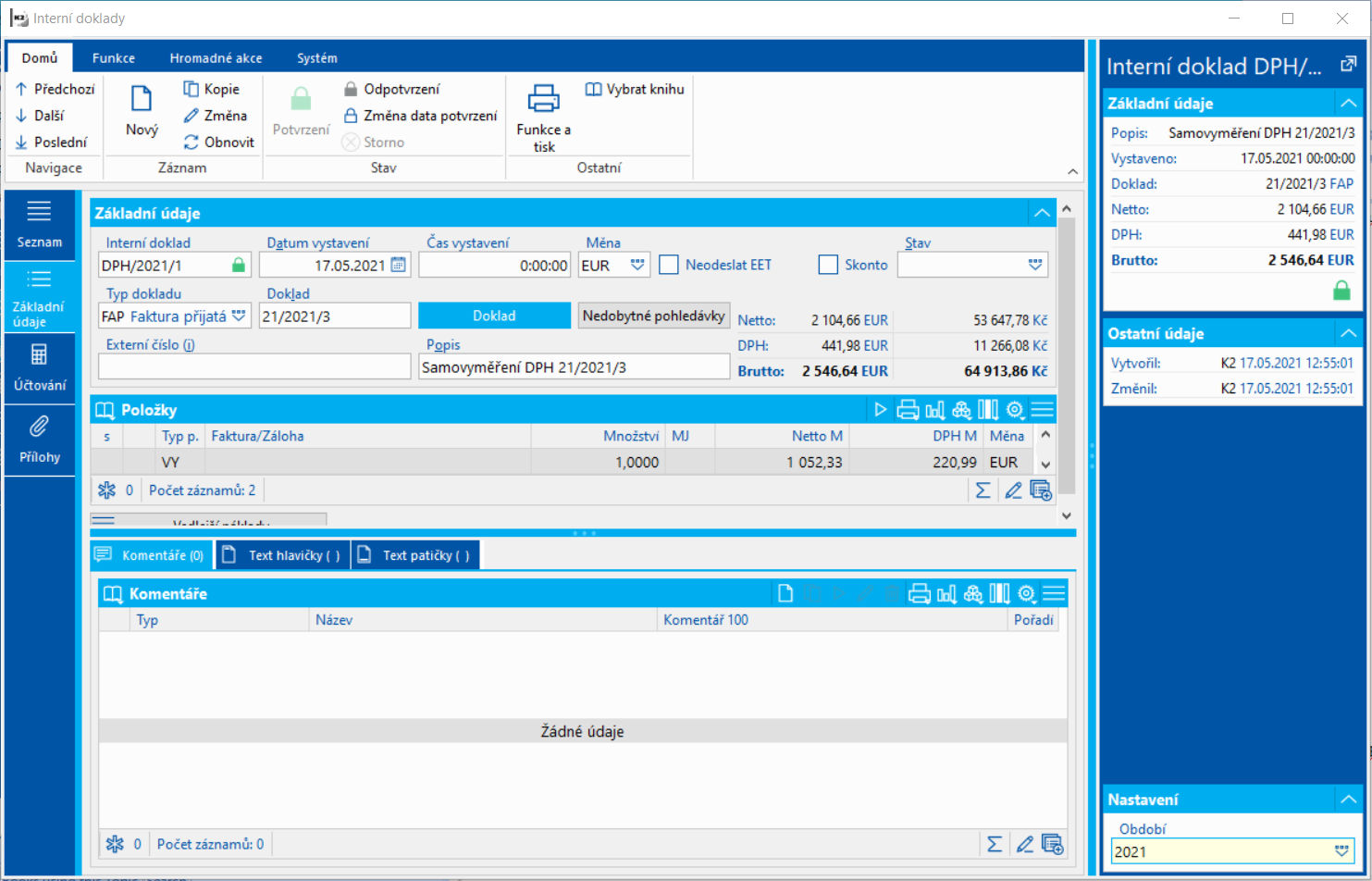

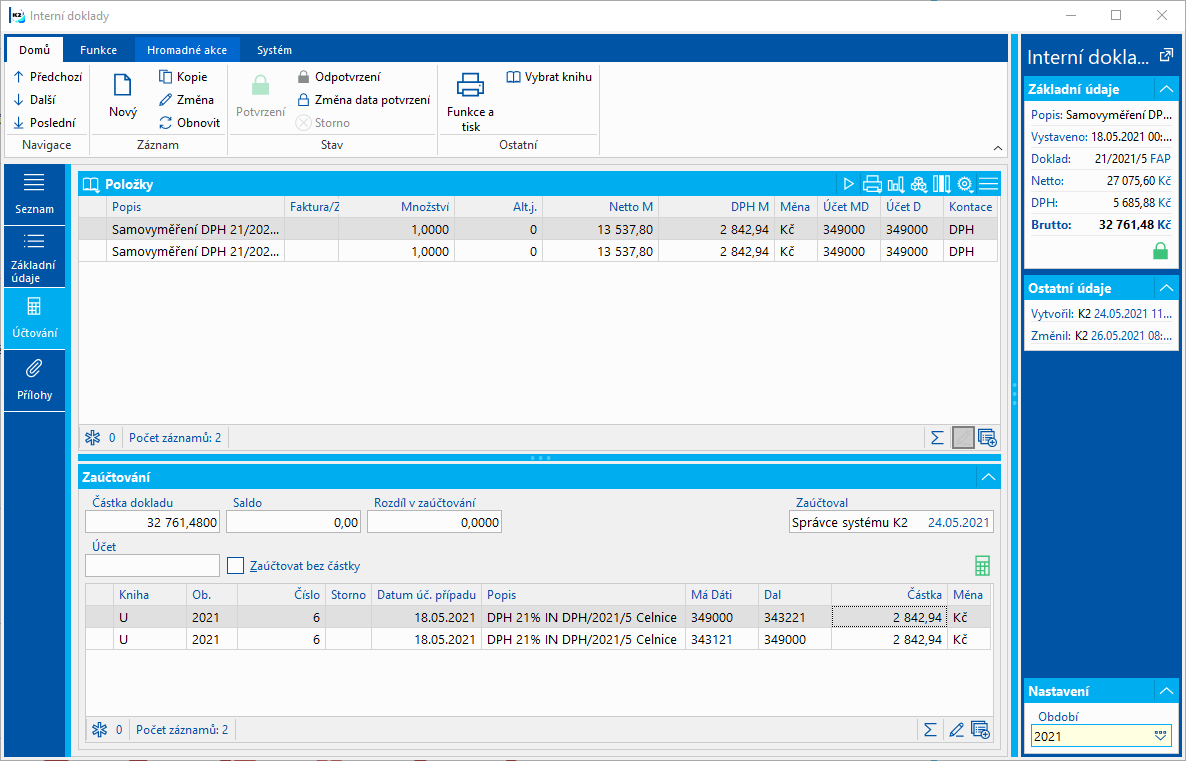

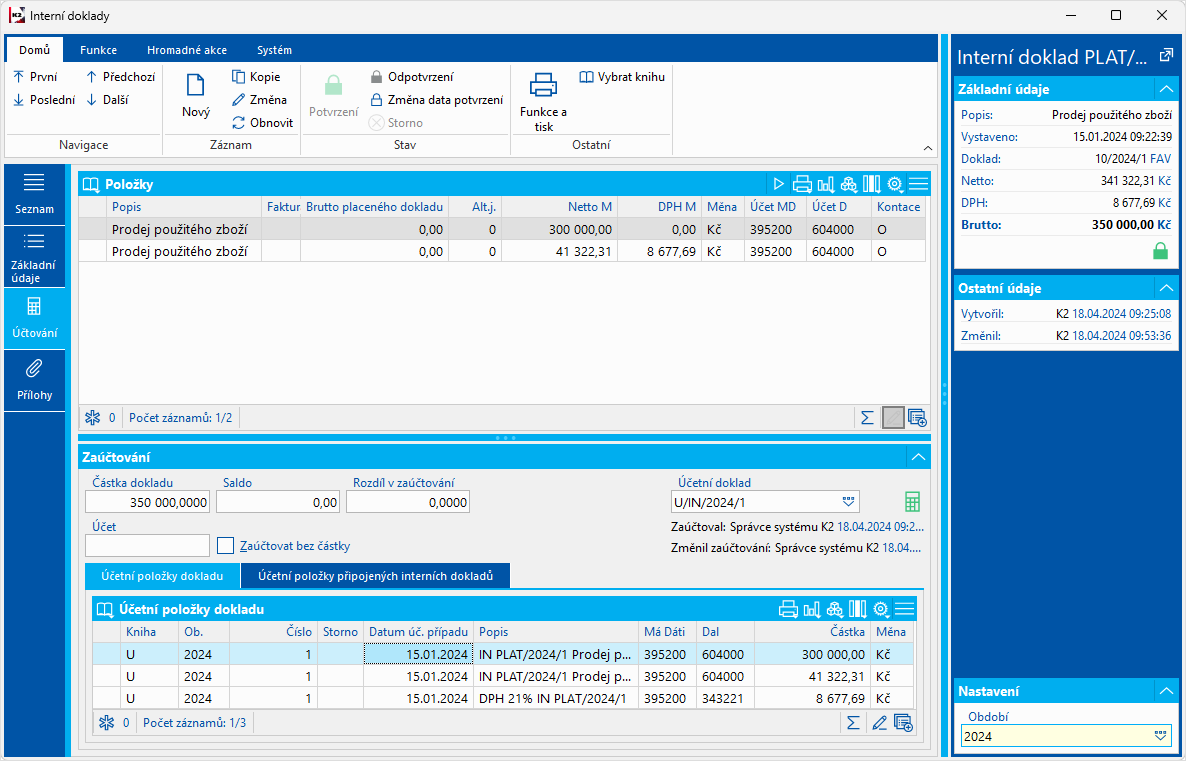

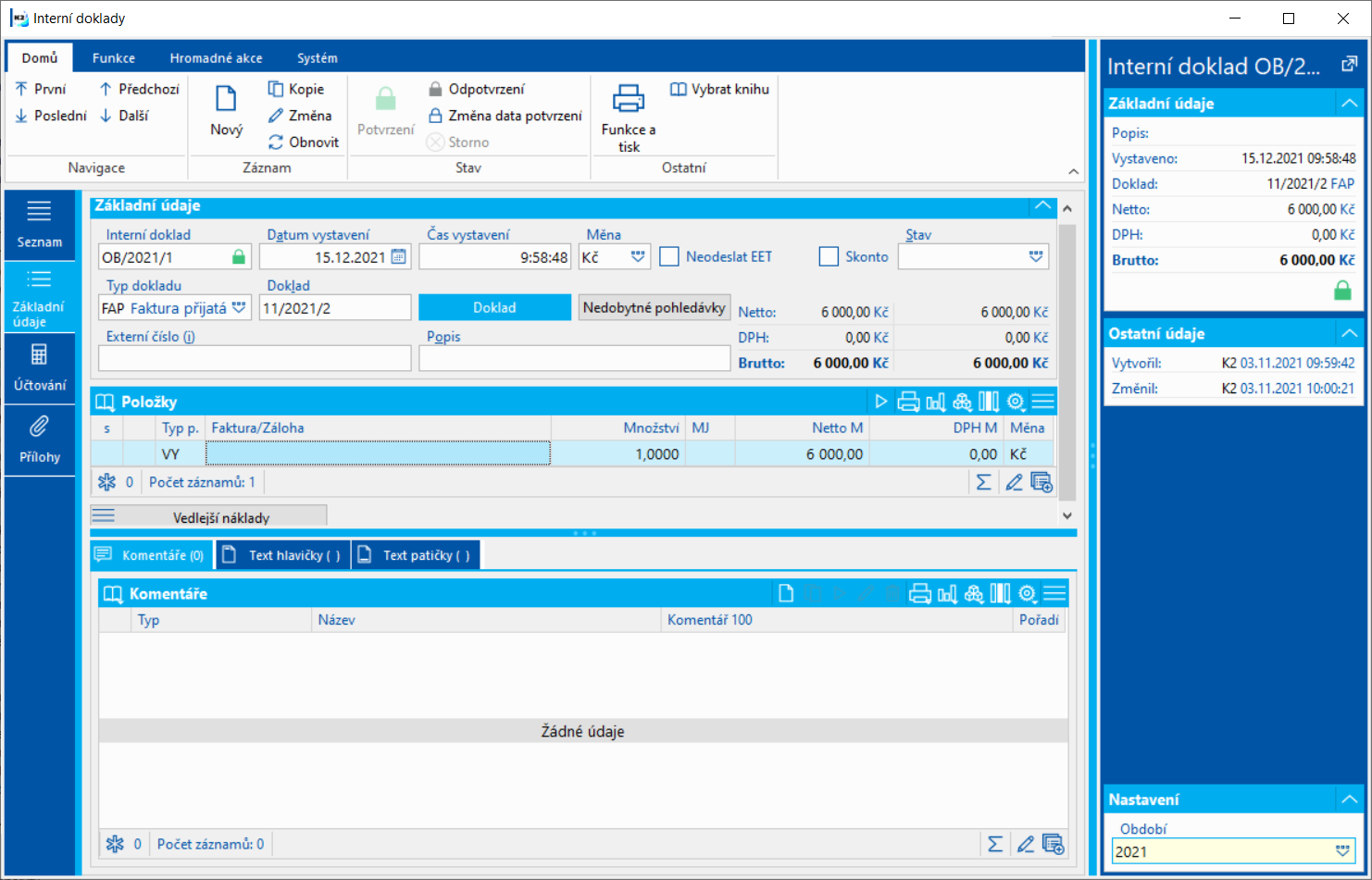

Obr.: Interní doklad – záložka Základní údaje - samovyměření DPH

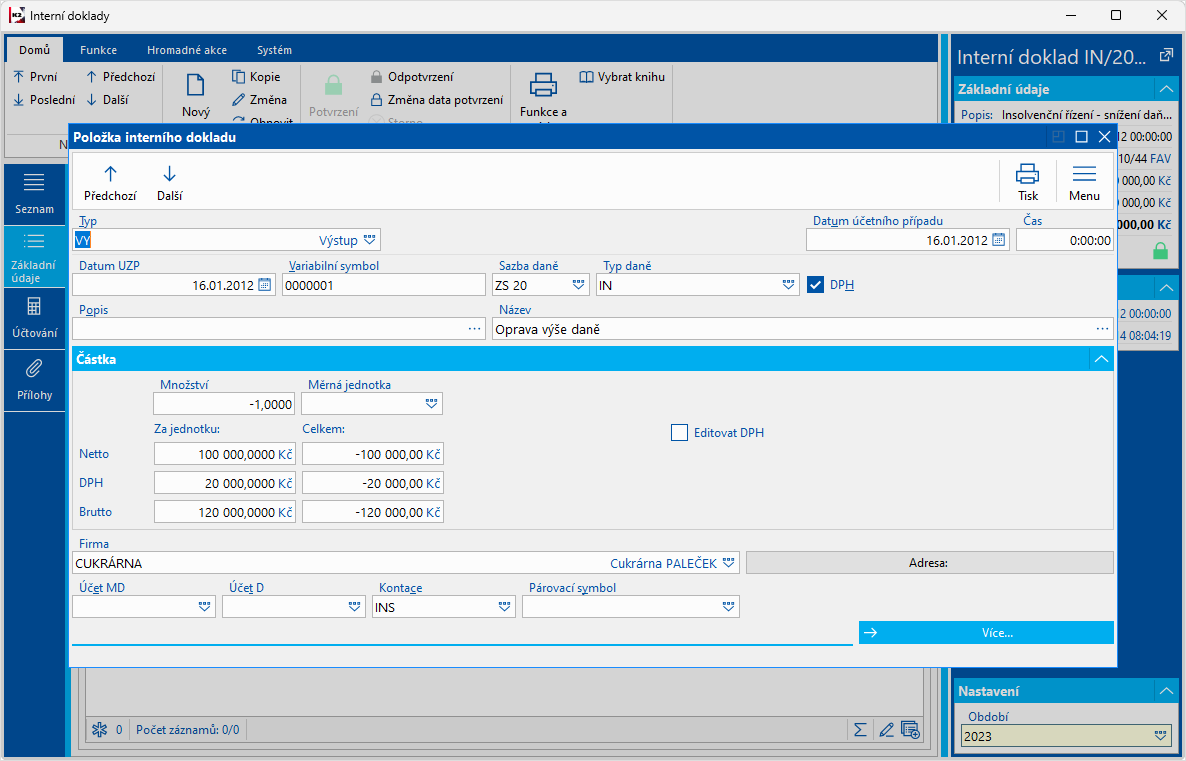

Položky interního dokladu kopírují položky daňové rekapitulace faktury – každá položka interního dokladu má stejnou hodnotu netto částky, sazbu DPH, typ daně.

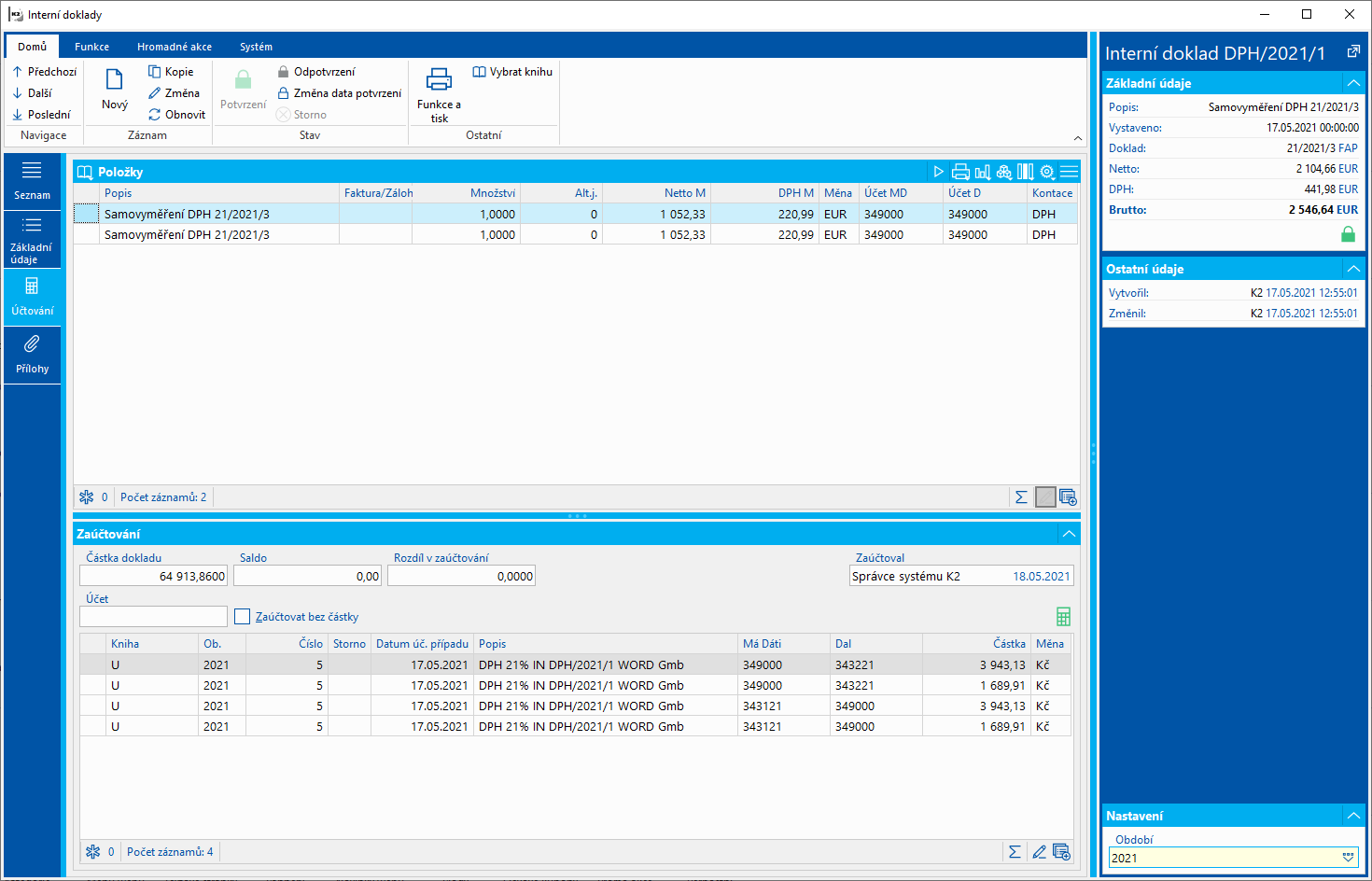

Obr.: Interní doklad – záložka Účtování – Položky - samovyměření DPH

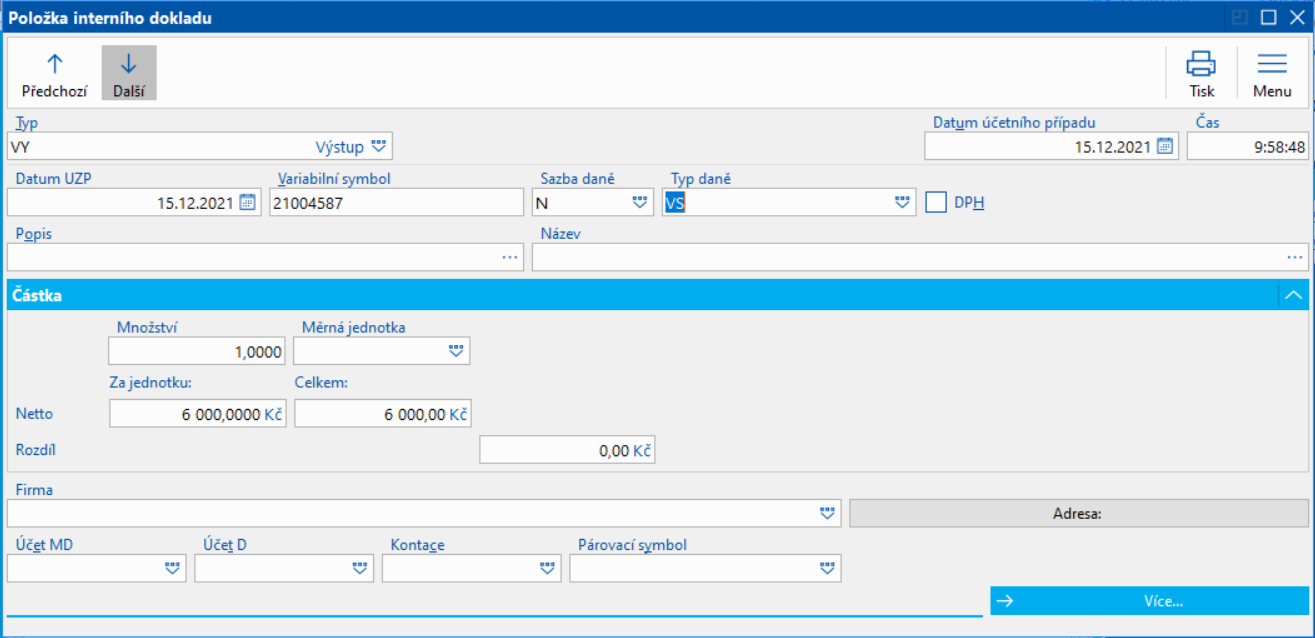

Obr.: Položka interního dokladu - samovyměření DPH

Interní doklady zaúčtujeme následujícím způsobem:

Typ daně "EZ" nebo "EK" (DPH se vykazuje na vstupu i výstupu):

Typ položky |

Má dáti |

Dal |

Částka |

Výstup |

349 - Vyrovnávací účet pro DPH |

343 – DPH na výstupu |

DPH |

Vstup |

343 – DPH na vstupu |

349 - Vyrovnávací účet pro DPH |

DPH |

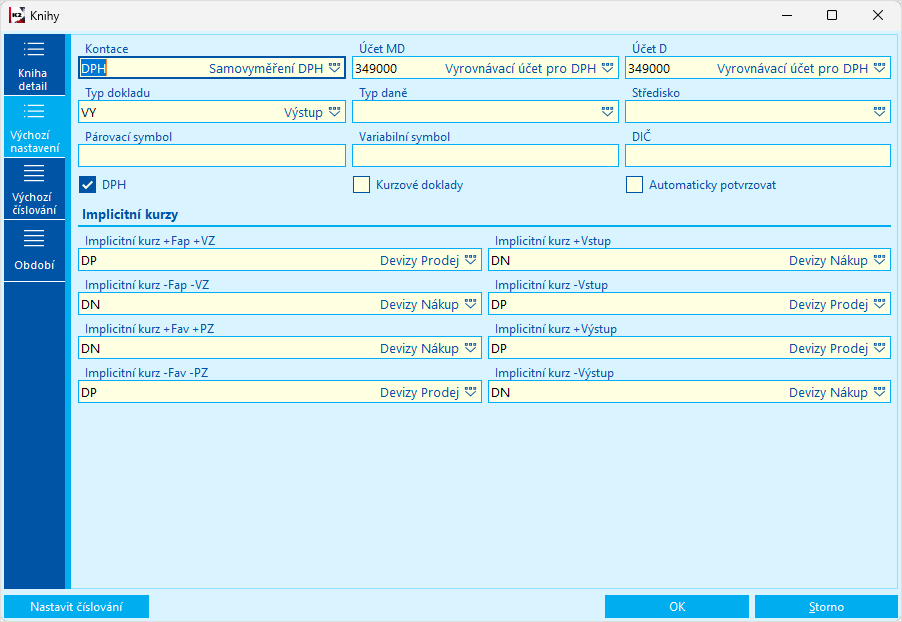

Vyrovnávací účet pro DPH se na položku interního dokladu dosadí z nastavení účtů MD a D v Knize interních dokladů.

Typ daně "EN" (DPH se vykazuje jen na výstupu):

Typ položky |

Má dáti |

Dal |

Částka |

Výstup |

111 - pořízení zboží |

343 – DPH na výstupu |

DPH |

Pokud se DPH vykazuje jen na výstupu, účet pořízení se na položku interního dokladu dosadí z Parametrů dokladů samovyměření - parametr Vyrovnávací účet samovyměření DPH jen na výstupu.

Účtování pro ostatní typy daní je obdobné.

Obr.: Interní doklad – záložka Účtování – zaúčtování samovyměření DPH

Vvzniká povinnost přiznat daň při poskytnutí úplaty při poskytování služeb od osoby registrované k dani v EU nebo ve třetí zemi. Povinnost přiznat daň vzniká ke dni poskytnutí úplaty.

V IS K2 je třeba k těmto poskytnutým úplatám (vstupují na ř. 5/6, 12/13 Přiznání k DPH) vytvářet samovyměření DPH.

Doklady samovyměření k poskytnutým zálohám lze vytvořit pomocí funkce Samovyměření záloh (FAP_DPH_ZAL.PAS). Funkci můžeme spustit nad poskytnutými zálohami.

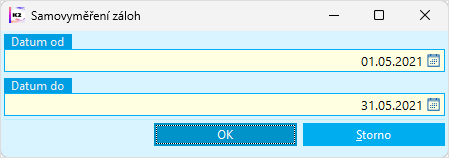

Ve vstupním formuláři funkce zadáme vstupní informace pro zpracování - Datum od, Datum do.

Obr.: Vstupní formulář funkce Samovyměření záloh

Popis polí:

Datum od |

Počátek období pro zpracování. |

Datum do |

Konec období pro zpracování |

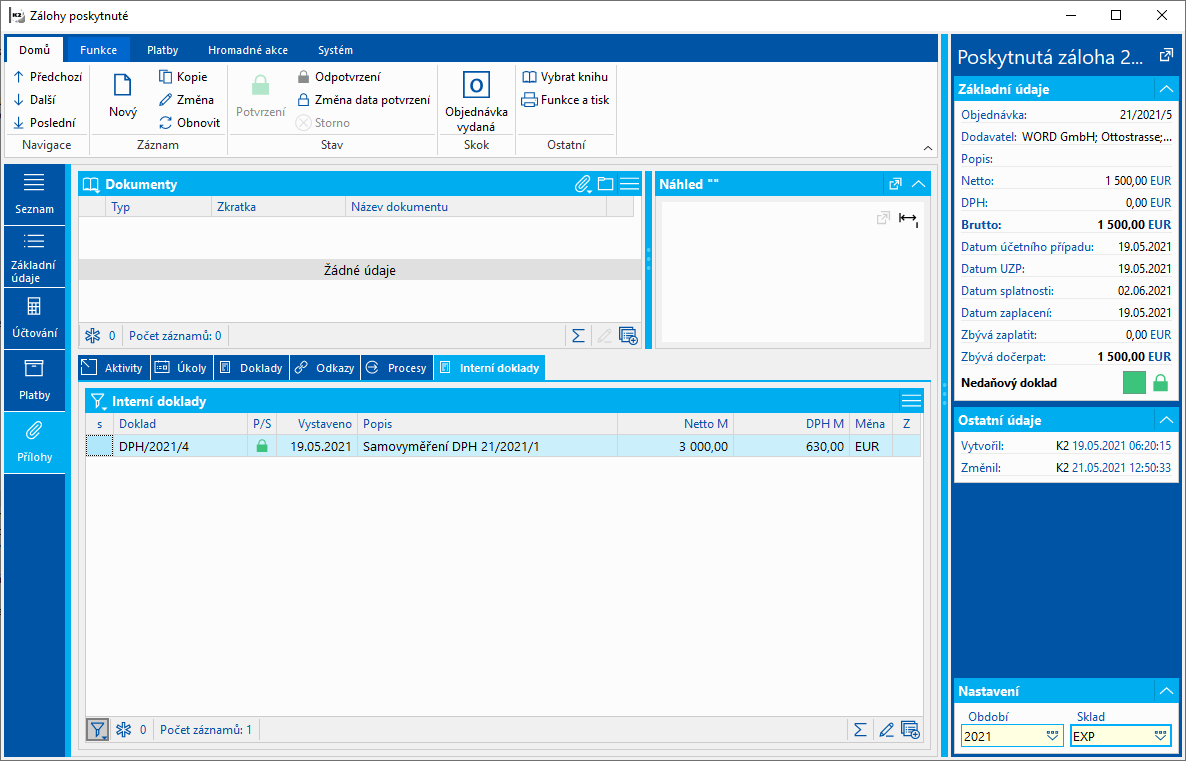

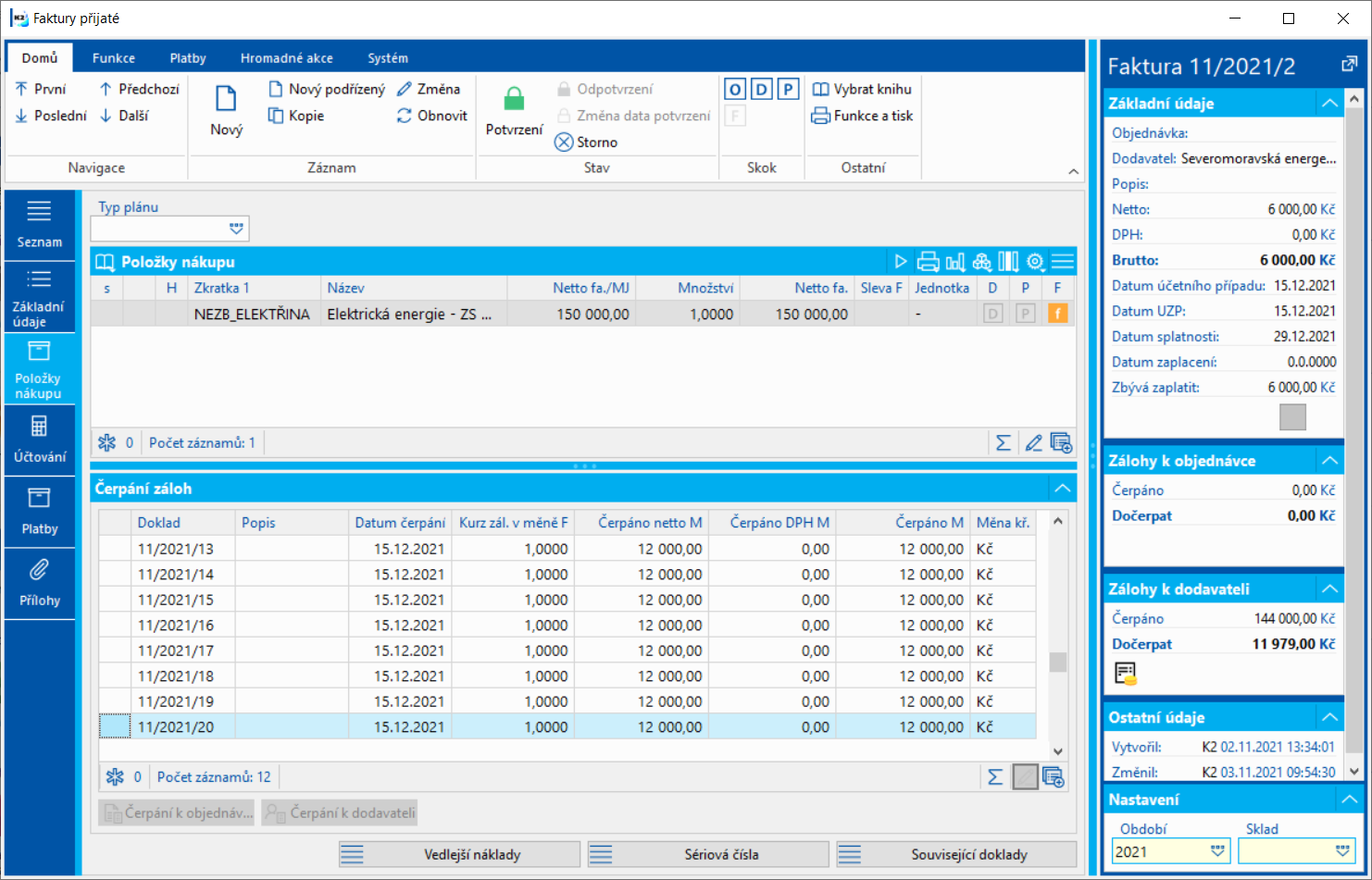

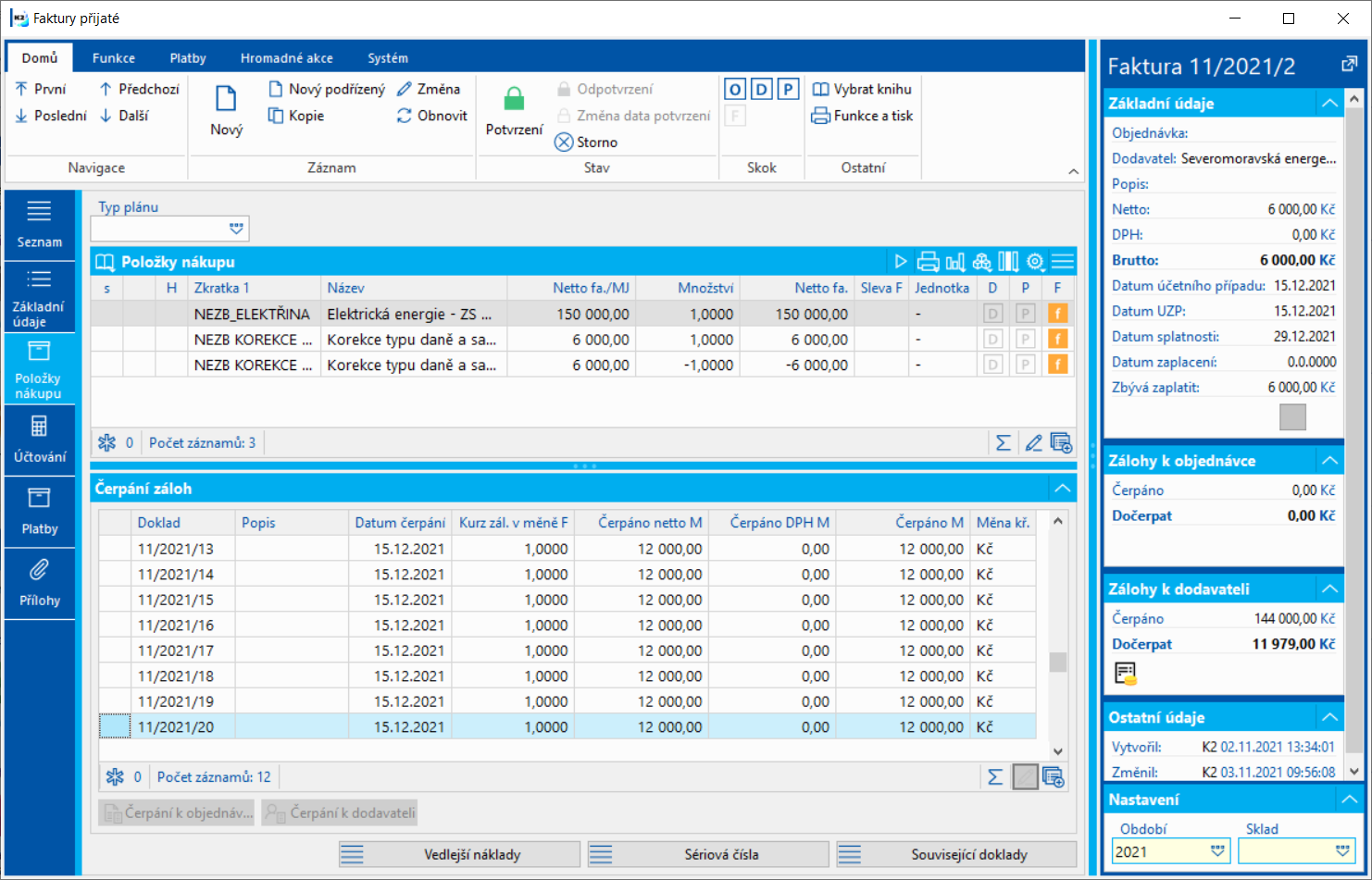

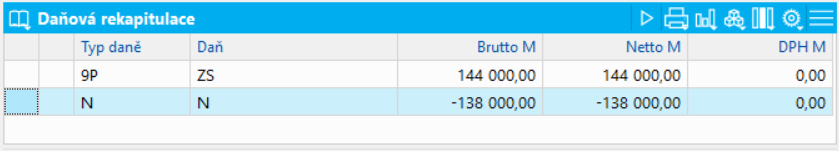

Po odsouhlasení formuláře se projdou zálohy za dané období a k potvrzeným zaplaceným zálohám se vytvoří interní doklady. Na 1. straně interního dokladu se do pole Doklad vloží odkaz na poskytnutou zálohu. Pokud k zálohám již interní doklady existují a nejsou potvrzené, dojde k jejich aktualizaci. Vytvořené interní doklady jsou stejné jako při pořízení zboží a služeb z EU.

Zpracované zálohy se zobrazí v textovém souboru. Pokud se některé zálohy nezpracují (např. nedoplacené), zobrazí se také textový soubor s chybami.

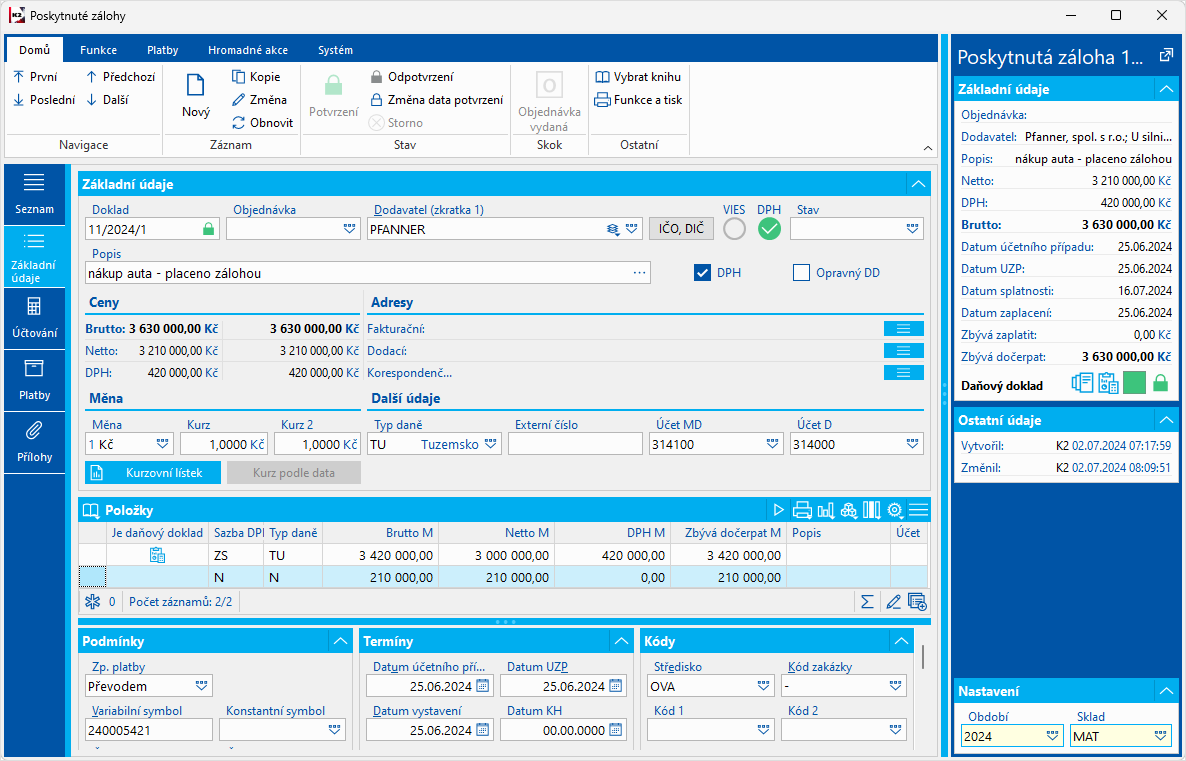

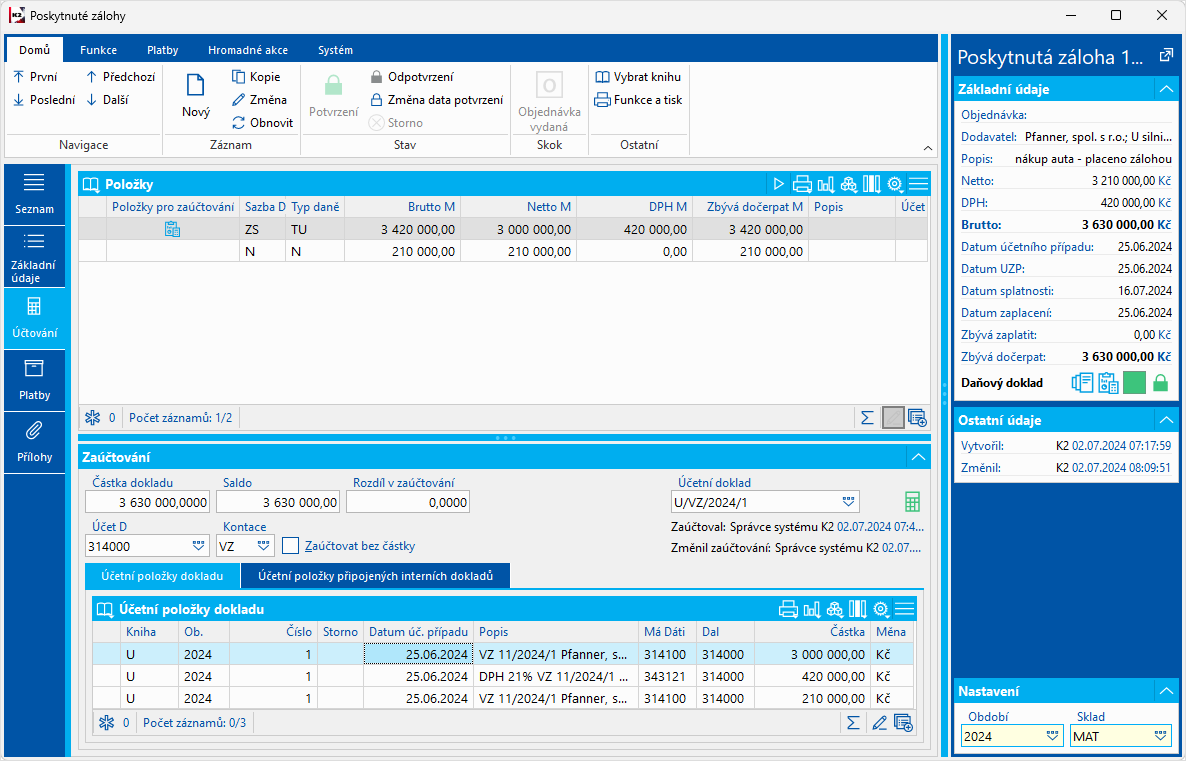

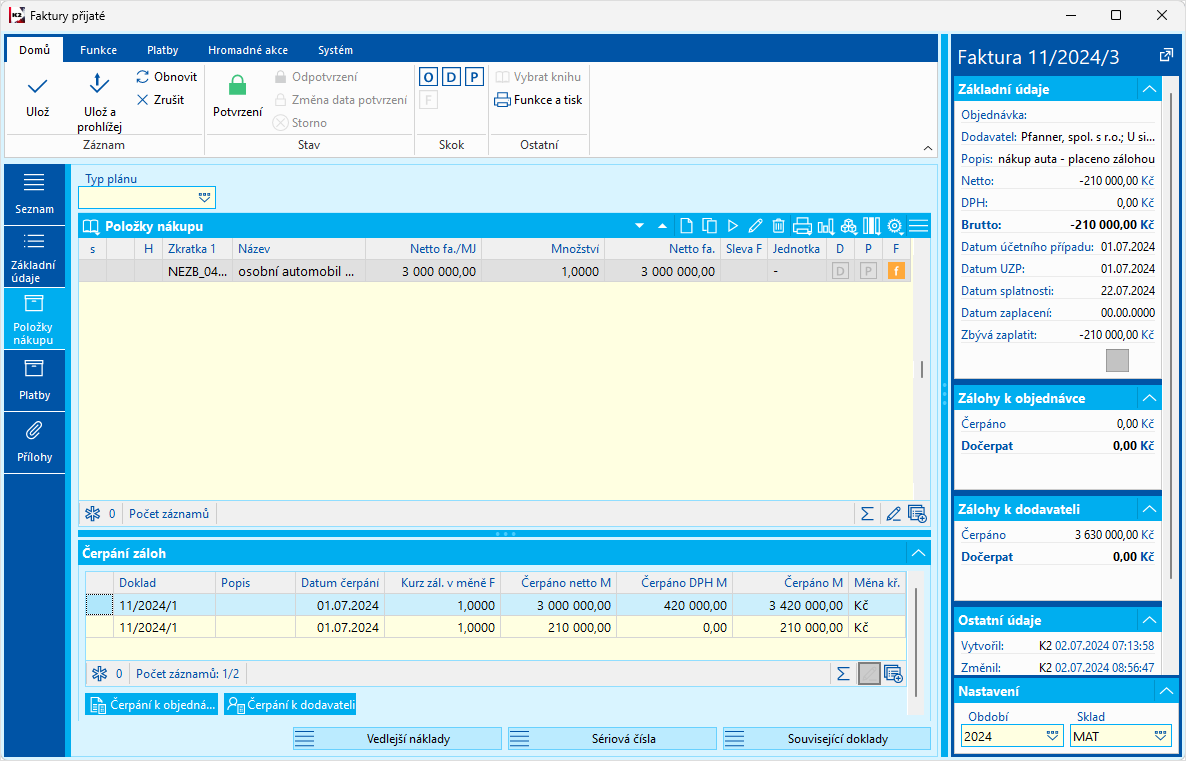

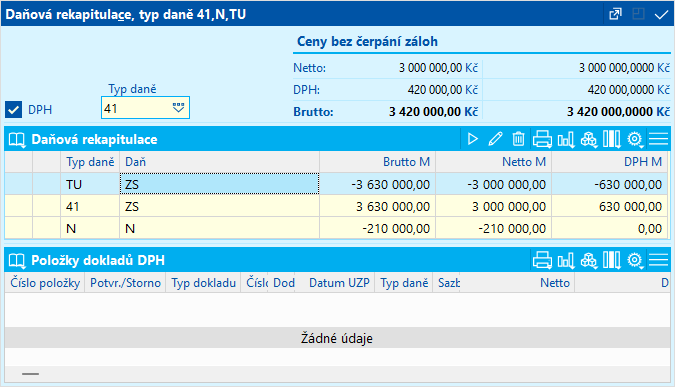

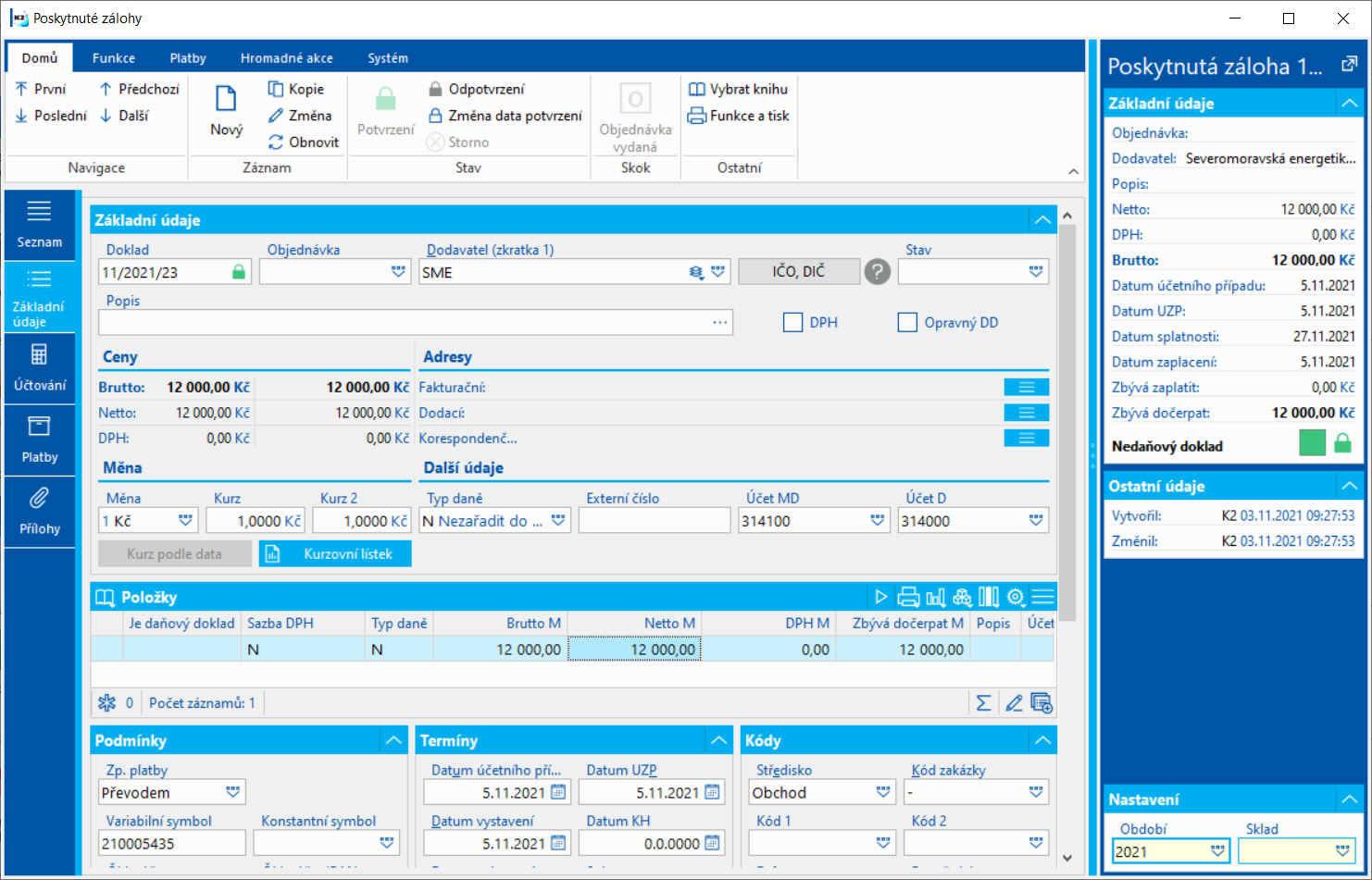

Obr.: Poskytnuté zálohy - Přílohy - Interní doklady

Obr.: Interní doklady - samovyměření DPH k poskytnuté záloze - Základní údaje

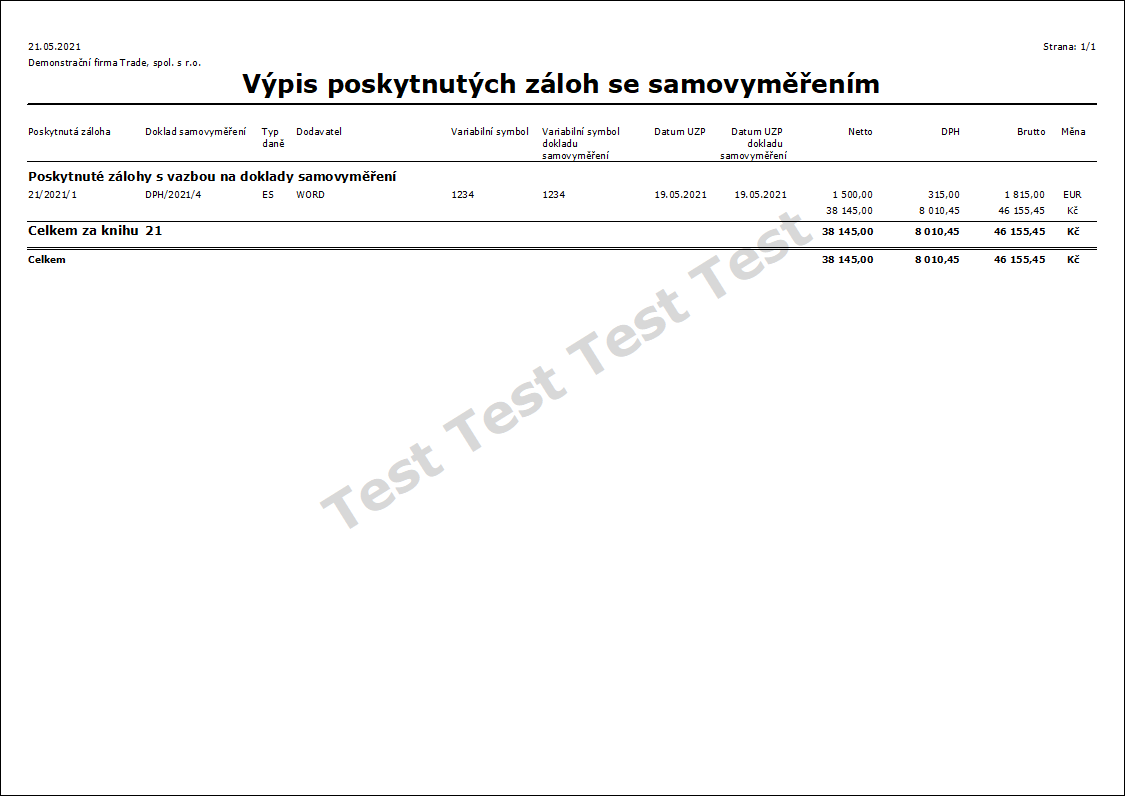

Nad zálohami lze vytisknout sestavu Výpis poskytnutých záloh se samovyměřením.

Obr.: Sestava Výpis poskytnutých záloh se samovyměřením

Funkci pro vytvoření dokladů samovyměření lze spustit jen nad vybranými zálohami - v takovém případě je třeba nastavit parametr UseSelection na "Ano".

Samovyměření DPH k zálohám lze vytvořit až při vytváření přiznání k DPH - v Parametrech výpočtu DPH zatrhneme parametr Vytvoření dokladů samovyměření k zálohám - ř. 5/6,12/13 Přiznání k DPH. V takovém případě se před zpracováním Přiznání k DPH vytvoří doklady samovyměření k zálohám automaticky.

Pokud dojde ke změně typu daně u zálohy na typ daně, pro který se nevytváří samovyměření DPH, pak při opakovaném spuštění funkce Samovyměření záloh dojde k zobrazení dotazu: "K některým dokladům existují nestornované doklady samovyměření. Přejete si je stornovat?"

Pro doklady s typem daně, který má zatrženo Samovyměření DPH (např. EZ, EK, EN, ...), se formulář Přiznání k DPH: C. ODDÍL – daň z přidané hodnoty vyplňuje dle následujících pravidel:

- Pro typy daní, kde se odvádí DPH pouze na výstupu, o zařazení rozhoduje pouze to, zda datum UZP interního dokladu je z vykazovaného období.

- Pro typy daní, kde je daň na vstupu i na výstupu, platí následující pravidla:

- V případě, kdy faktura i interní doklad mají datum UZP ve vykazovaném období, se objeví daň na vstupu i výstupu.

- V případě, kdy faktura má datum UZP z jiného období než interní doklad, pak pokud vykazujeme DPH za období, do kterého spadá interní doklad, objeví se daň na výstupu. Pokud vykazujeme daň za období, do kterého spadá faktura, objeví se daň na vstupu.

- V případě samostatného interního dokladu, který má datum UZP ve vykazovaném období, se objeví daň na výstupu.

- V případě samostatné faktury se nestane nic, k takové faktuře chybí doklad, na kterém je DPH vyčísleno. Toto je chybná varianta.

- V případě dvojice zálohy a interního dokladu se objeví daň na vstupu i výstupu vždy podle období interního dokladu.

Dovoz zboží, kdy je správcem daně celní úřad

Typy daní pro dovoz zboží, kdy je správcem daně celní úřad:

DX |

Dovoz zboží - CÚ |

Dovoz zboží |

musí existovat doklad samovyměření DPH |

|

Použití: |

Použije se při dovozu zboží, kdy je správcem daně celní úřad. Vykazuje se na ř. 7/8 a 42 DP. |

|

DY |

Dovoz zboží s KR - CÚ |

Dovoz zboží s krácením |

musí existovat doklad samovyměření DPH |

|

Použití: |

Použije se při dovozu zboží, kdy je správcem daně celní úřad a uplatňuje se krácený nárok na odpočet. Vykazuje na ř. 7/8 a 42 DP. |

|

DB |

Dovoz zboží bez O |

Dovoz zboží bez nároku na odpočet |

musí existovat doklad samovyměření DPH |

|

Použití: |

Použije se při dovozu zboží bez nároku na odpočet. Zahrne se na ř. 7/8 DP. |

|

V IS K2 bude zavedena:

- Faktura přijatá od dodavatele s účetním kurzem, tato bude s typem daně "N" - Nezařadit do přiznání.

- Faktura přijatá - JSD s typem daně "DX", "DY" nebo "DB". V případě nenulového cla bude na této faktuře zaúčtováno clo.

- Dále bude vytvořen interní doklad s typem daně "DX", "DY" nebo "DB", který bude sloužit k samovyměření DPH (interní doklad vzniká automaticky při potvrzení faktury).

K jednomu obchodnímu případu tedy v IS K2 existují tři doklady - 2 faktury přijaté a interní doklad.

V patřičné knize nákupu zavedeme do IS K2 fakturu, kterou jsme obdrželi od dodavatele. Tato faktura nemá zatrženo pole „DPH“ a má typ daně "N" (Nezařadit do přiznání). Tato faktura slouží k oceňování příjmů na svázaných dokladech příjmu, k účtování a k evidenci platby.

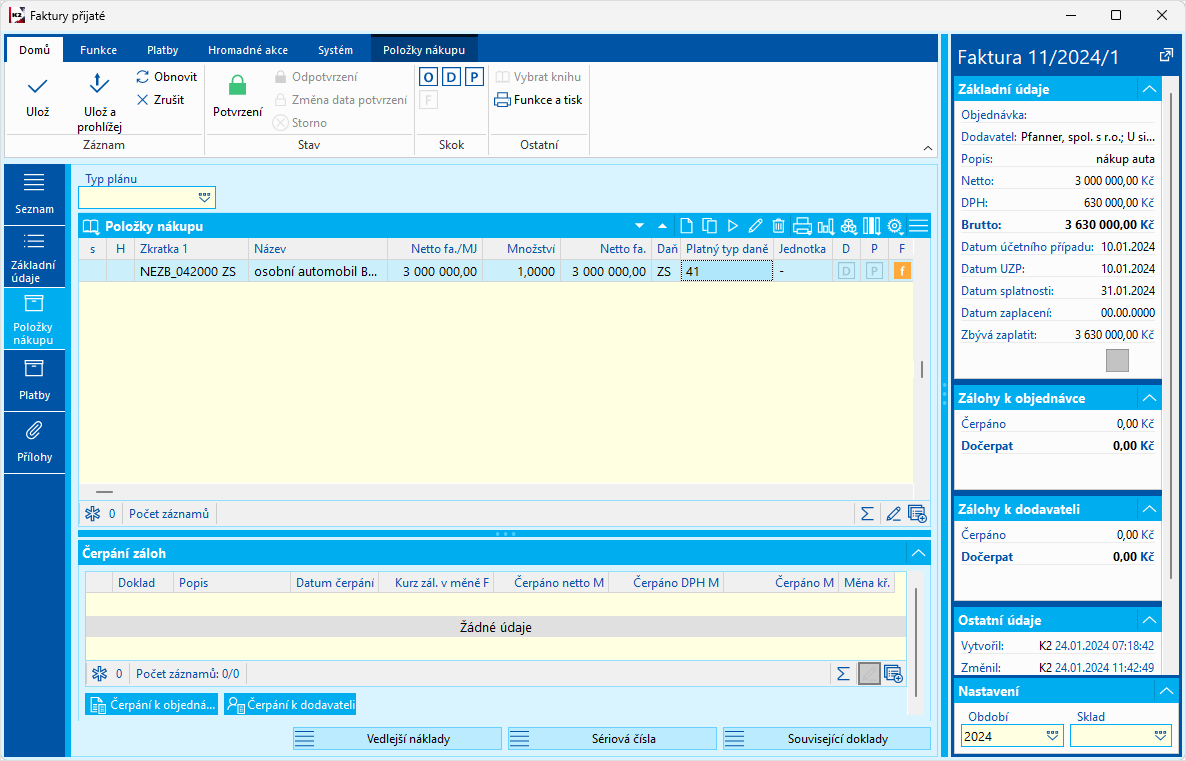

Obr.: Faktura od dodavatele – záložka Základní údaje

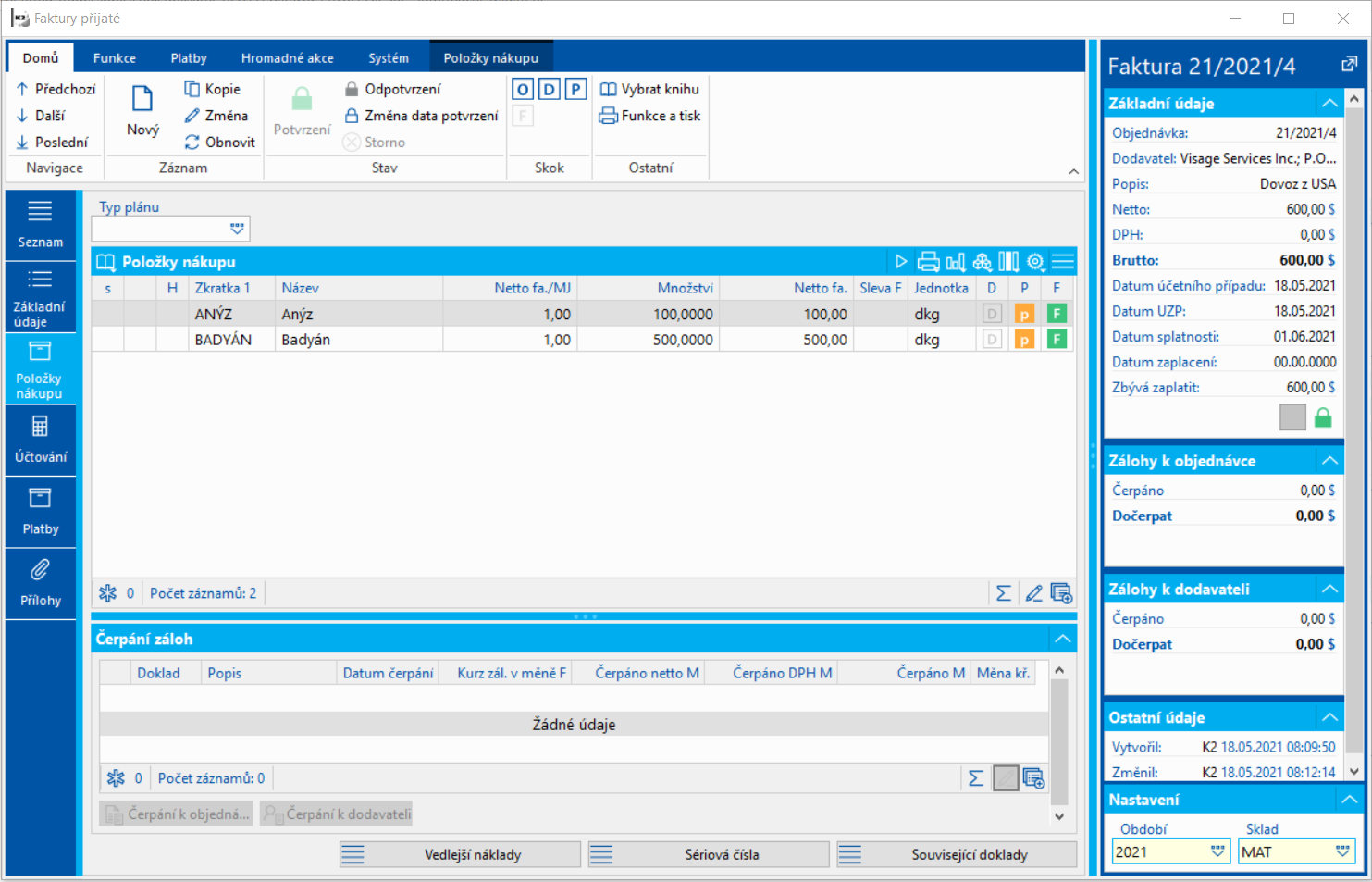

Obr.: Faktura od dodavatele – záložka Položky nákupu

Obr.: Faktura od dodavatele – záložka Účtování

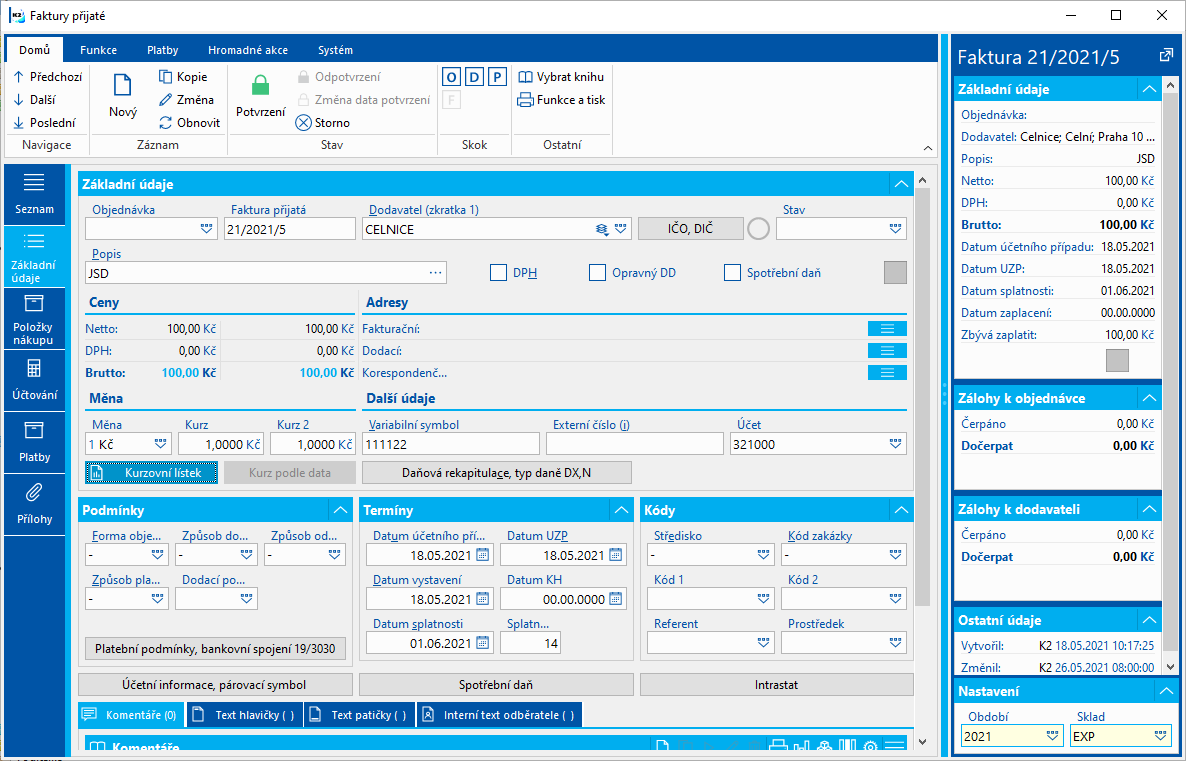

V patřičné knize nákupu zavedeme do IS K2 jako fakturu přijatou JSD, které jsme obdrželi z celnice. Tato faktura nemá zatrženo pole „DPH“ a má typ daně "DX", "DY" nebo "DB". Dále není zatrženo pole "Měna“, faktura je v Kč. V případě nenulového cla bude sloužit k evidenci cla, k účtování a k platbě tohoto cla a dále bude především sloužit k vyčíslení DPH z celní hodnoty zboží, cla, spotřební daně a vedlejších výdajů pomocí dokladu samovyměření, který vzniká automaticky při potvrzení této faktury.

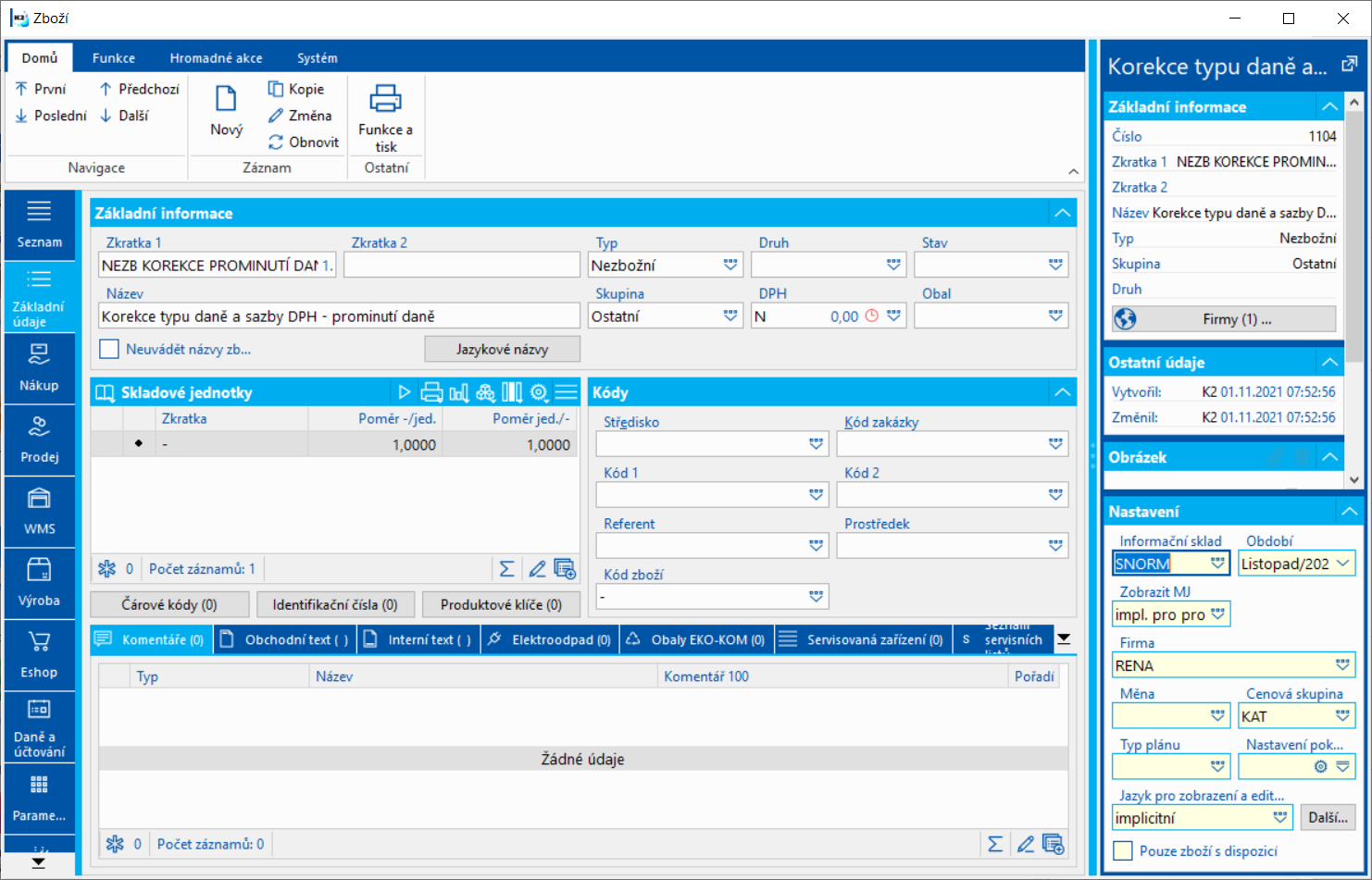

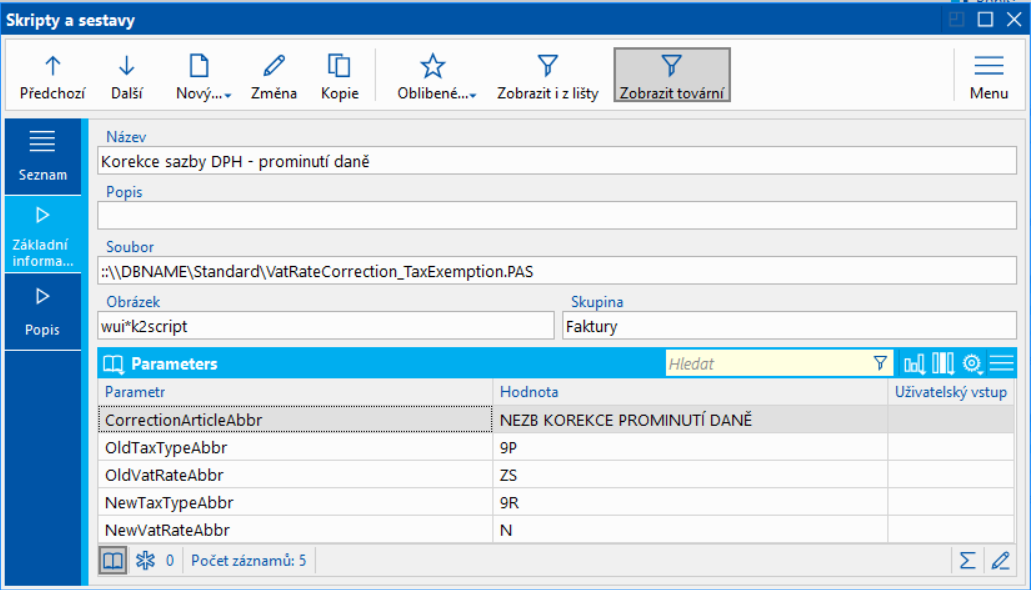

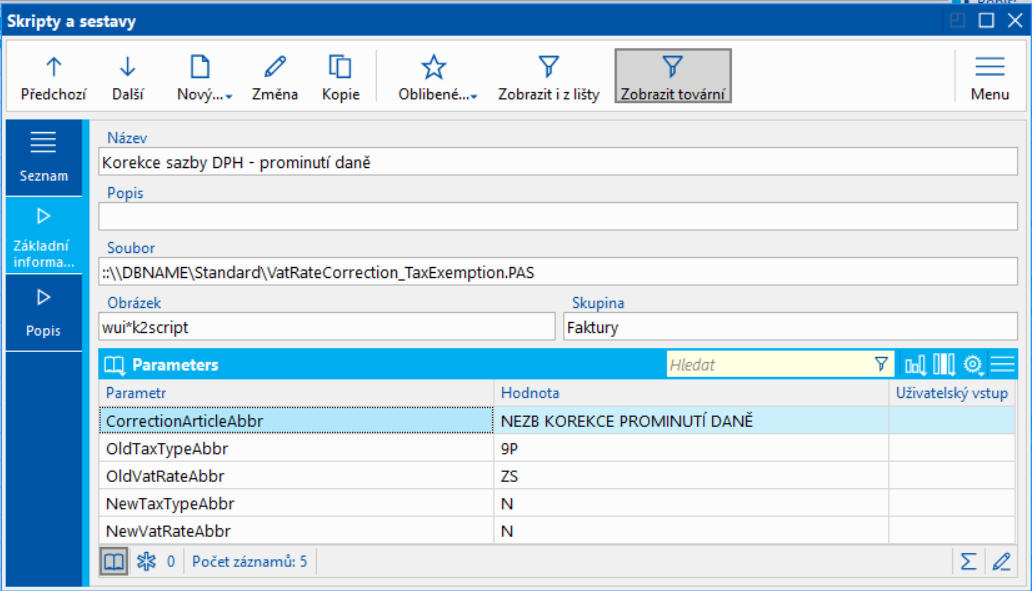

Do dokladu vkládáme nezbožní položku s celní hodnotou zboží, nezbožní položku s výší cla, nezbožní položku za dopravu, ... Tyto položky jsou zadávány s patřičnou sazbou daně. Dále je zde odečtová nezbožní položka, která má Typ daně "N" (nezařadit do přiznání) a nulovou sazbu daně.

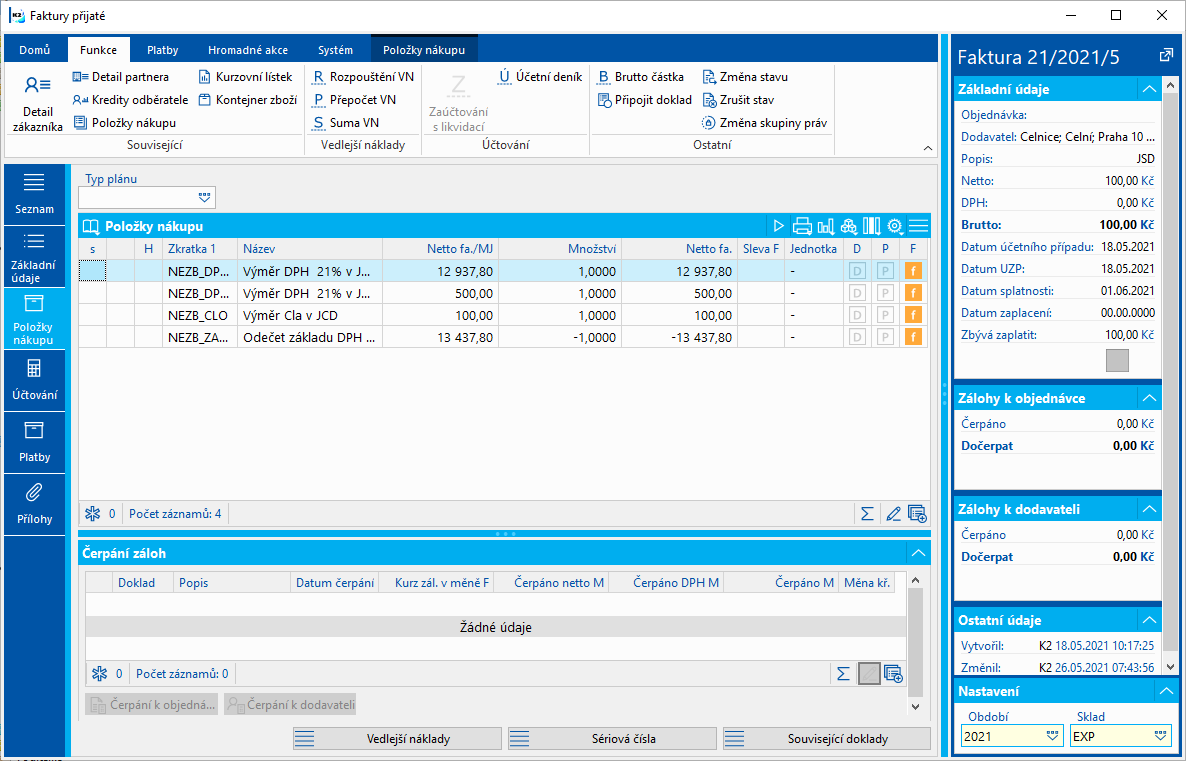

Obr.: JSD - faktura přijatá – základní údaje

Obr.: JSD - faktura přijatá - položky nákupu

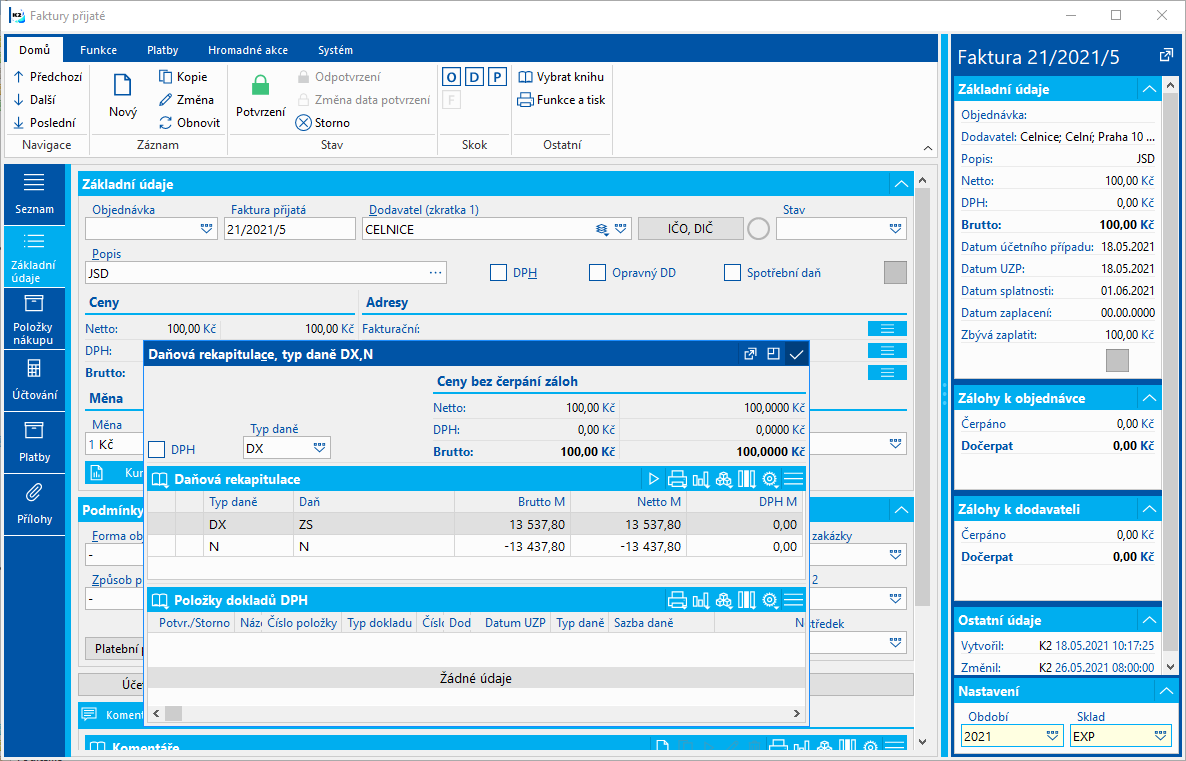

Obr.: JSD - faktura přijatá – základní údaje - daňová rekapitulace

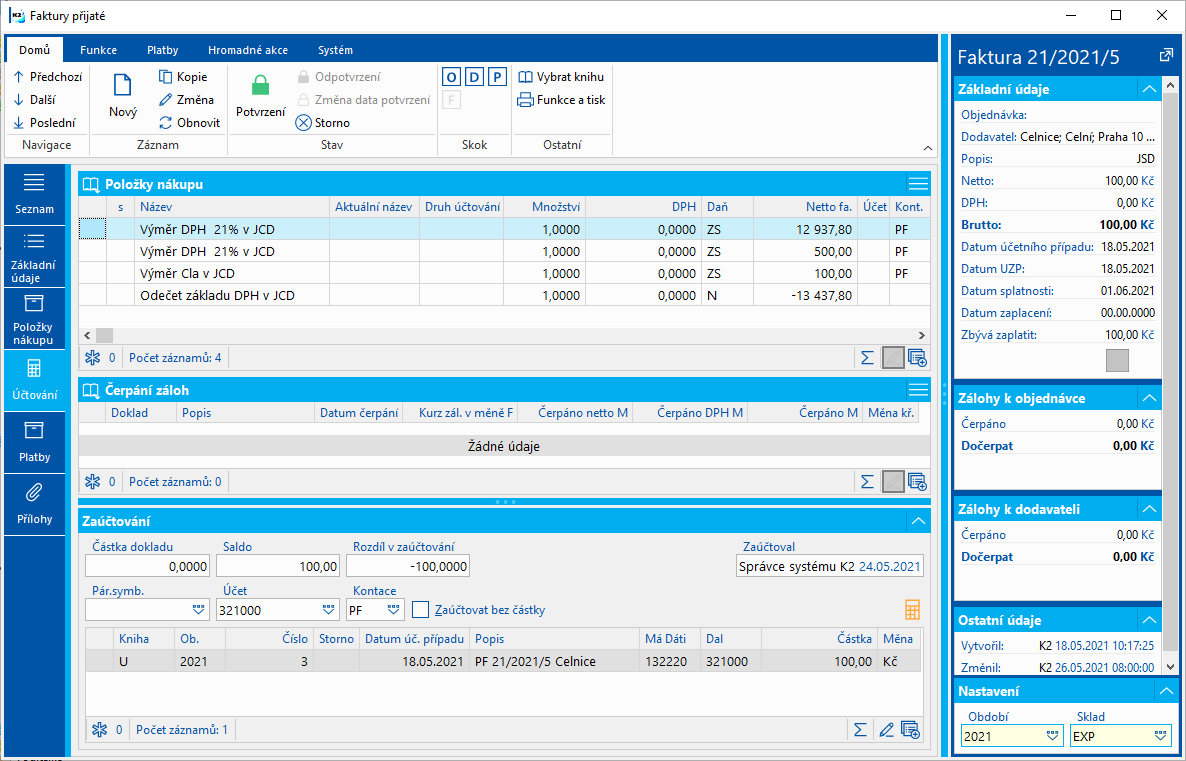

Obr.: JSD - faktura přijatá – účtování

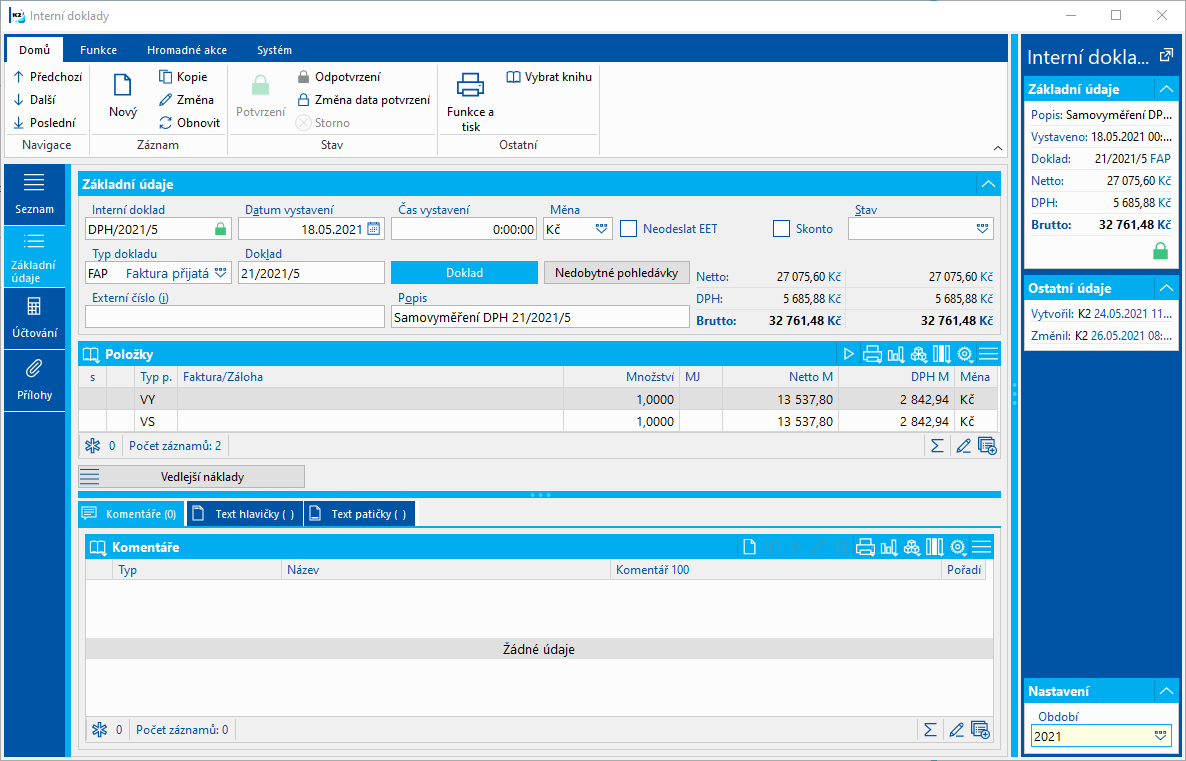

Při potvrzení faktury přijaté - JSD se automaticky vytváří interní doklad - samovyměření DPH (viz kapitola Zdanění pořízeného zboží z EU). Tento doklad slouží k evidenci a účtování DPH.

Obr.: Samovyměření DPH - Interní doklady – Základní údaje

Obr.: Samovyměření DPH - Interní doklady – Účtování

Účetní a celní kurzy při vývozu v cizí měně

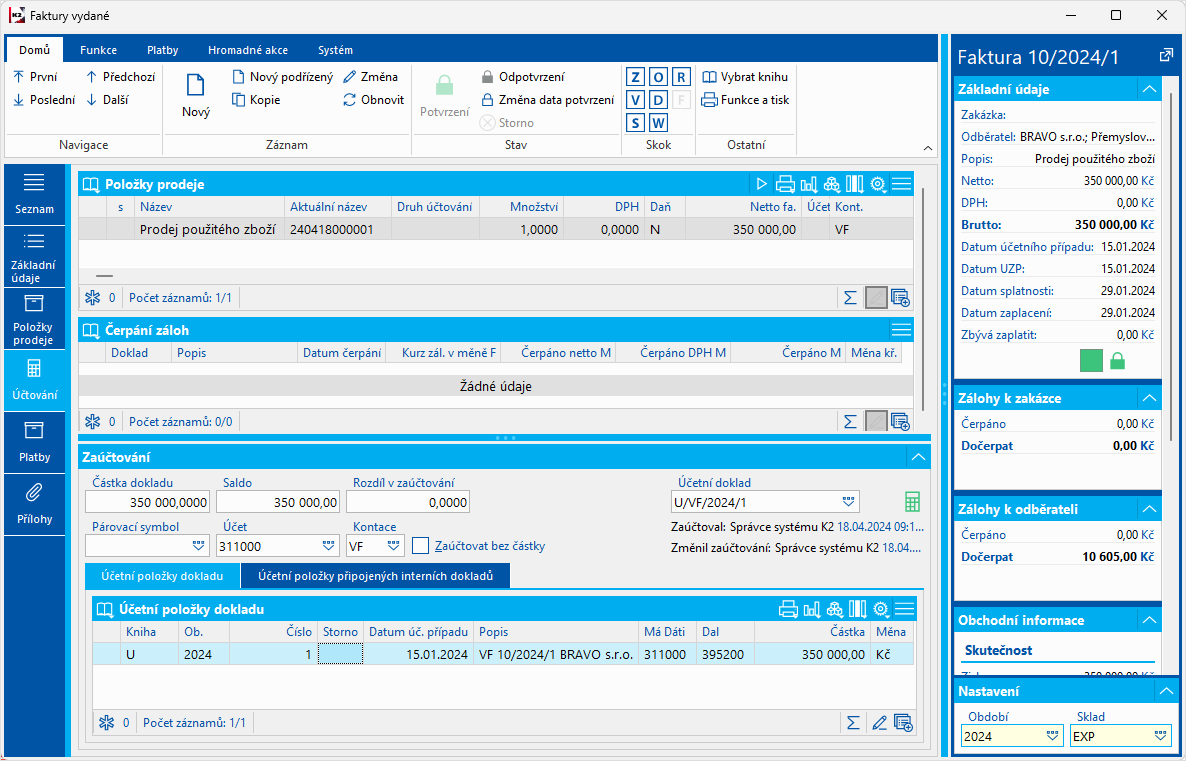

V praxi, v závislosti na podmínkách dodávky na export, interních pravidlech organizace, reálném oběhu dokladů v čase (např. pozdní obdržení předepsané části JCD), případně na dalších okolnostech, může vzniknout potřeba zohlednit částku vývozu pro účely účetnictví a pro účely související s přiznáním k DPH v různých kurzech měny vývozu k české koruně. V tomto případě lze vytvořit v IS K2 interní doklad k vývozní faktuře. V podmínkách, kdy je clo na vývoz nulové, lze tento postup ilustrovat na níže uvedeném příkladu:

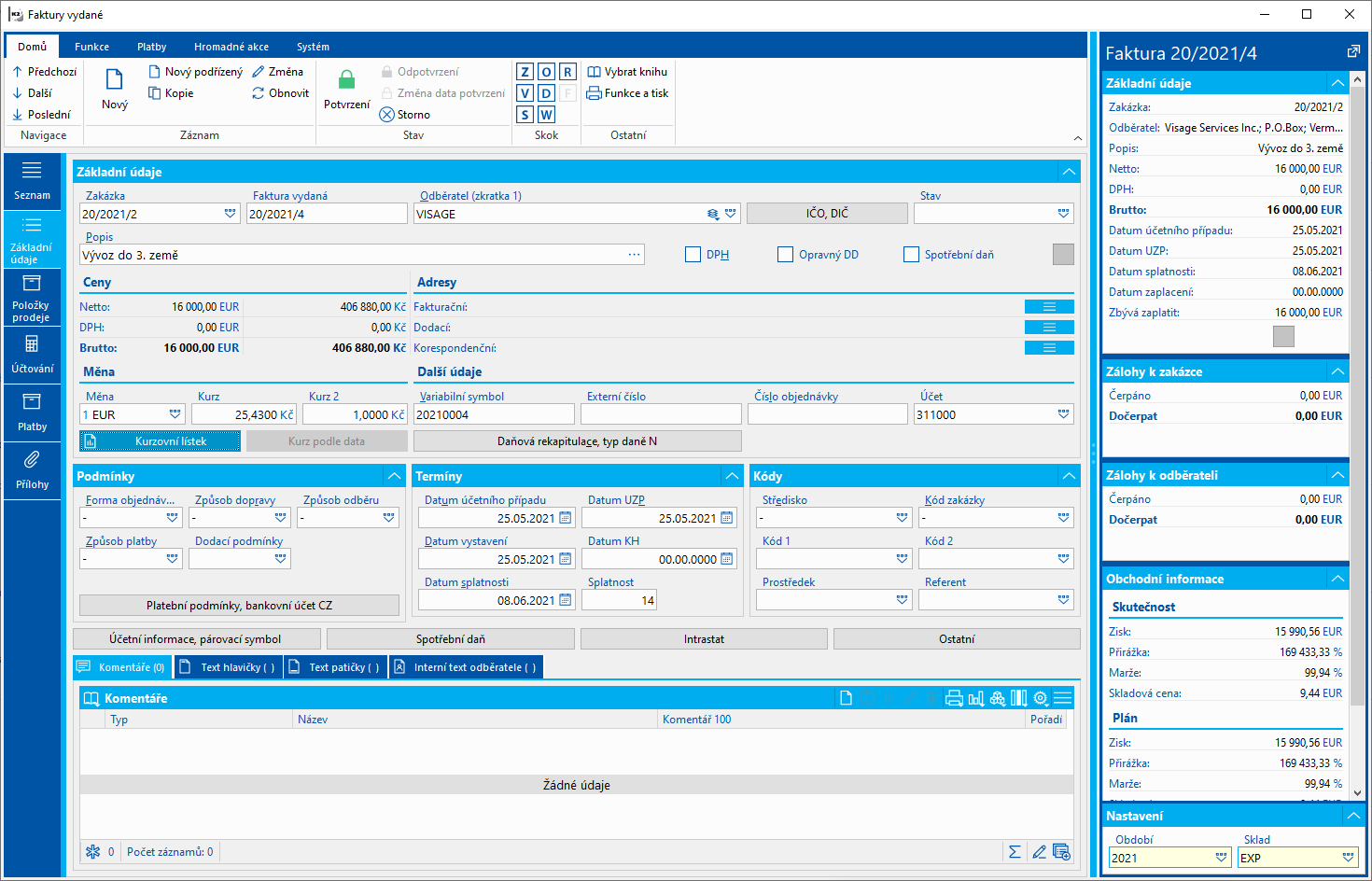

Příklad: Předpokládáme, že faktura 20/2021/4 ve výši 16.000 EUR je evidována v účetnictví při kurzu 25,43 Kč/EUR (= 406.880,- Kč) a na vývozním JCD je uvedena částka 414.240,- Kč (kurz 25,89 Kč/EUR). V tomto případě se daňové hledisko zohlední vytvořením interního dokladu.

- Vystavíme vývozní fakturu - na 1. straně zadáme Typ daně = "N" (Nezařadit do přiznání), příznak DPH nebude zatržen, bude zatržen příznak Měna, vybereme měnu "EUR", zadáme Kurz = 25,43 Kč/EUR. V záložce Položky prodeje vložíme fakturované položky.

Obr.: Faktura vydaná (vývozní) - Základní údaje

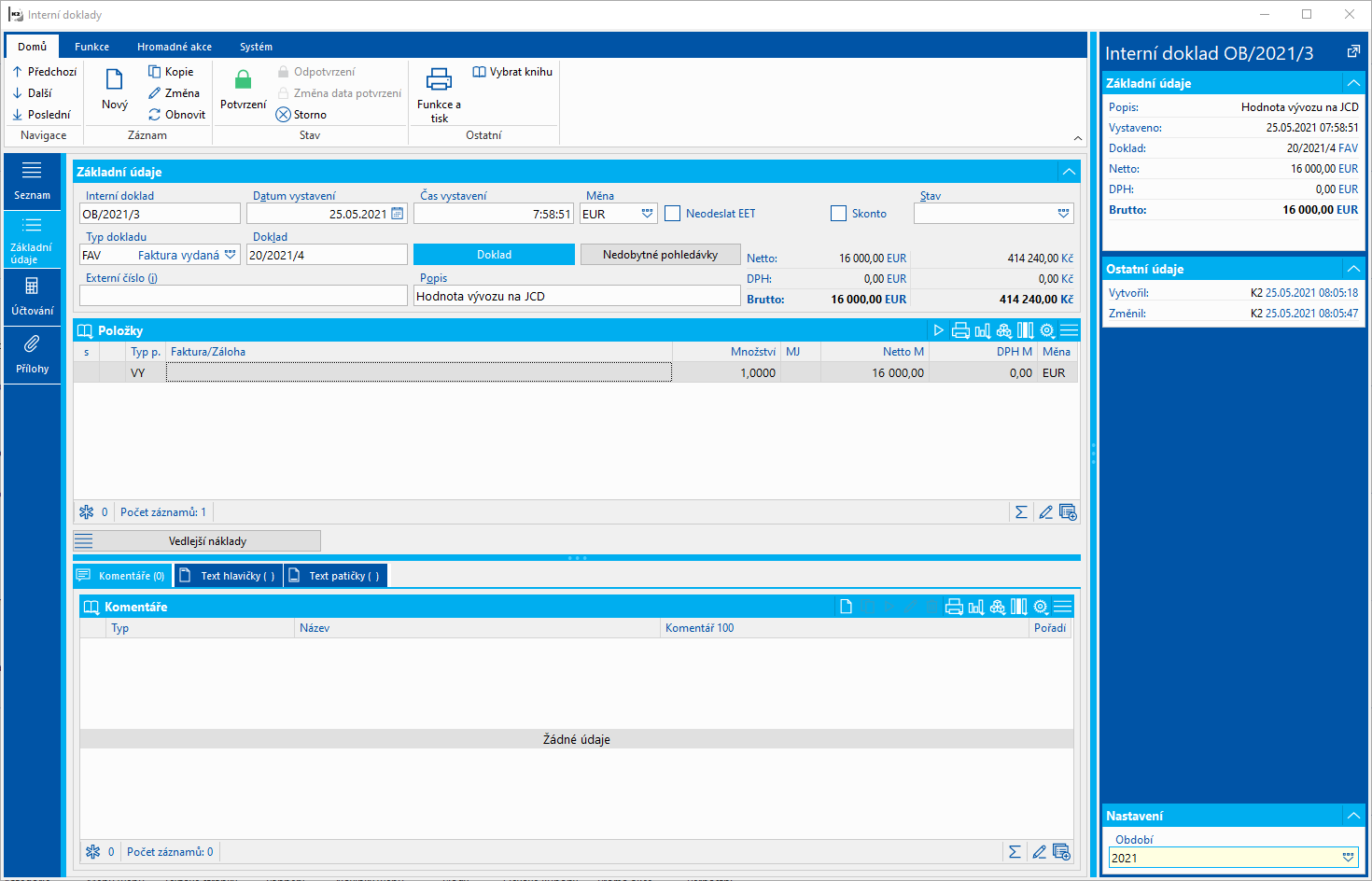

- Vytvoříme interní doklad k vývozní faktuře. Na dokladu bude zadáno:

- v záložce Základní údaje vybereme Měnu "EUR", v poli Doklad vybereme příslušnou fakturu vydanou,

Obr.: Interní doklad - Základní údaje

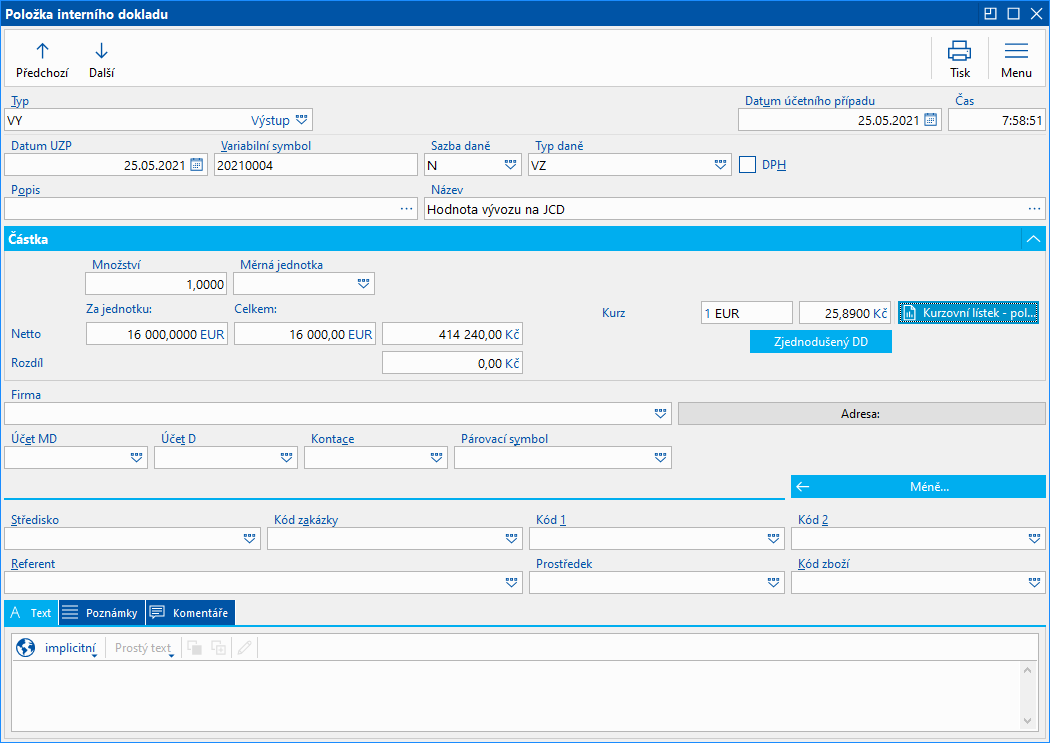

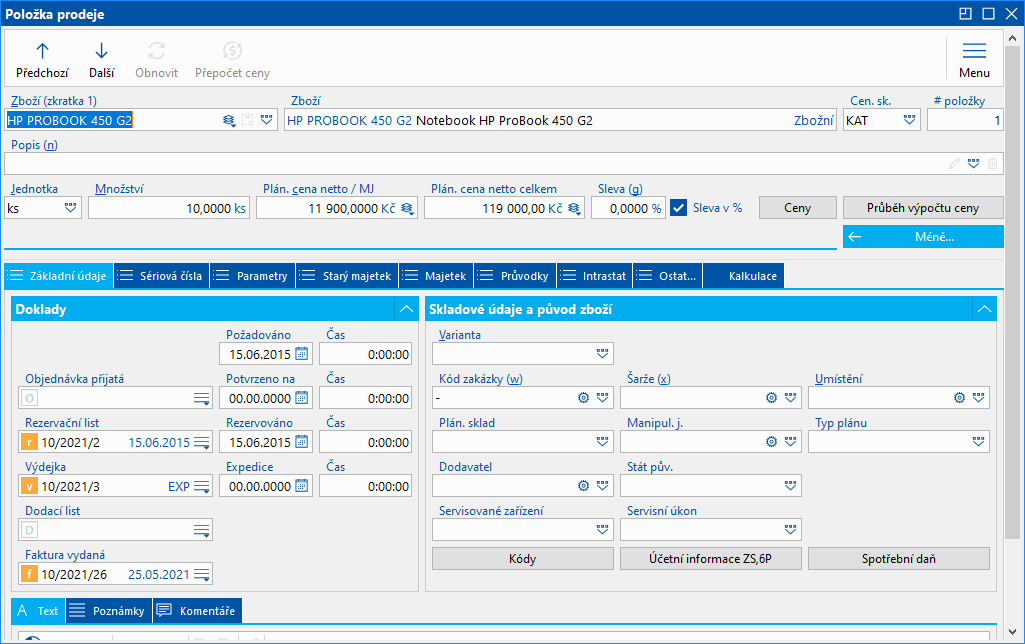

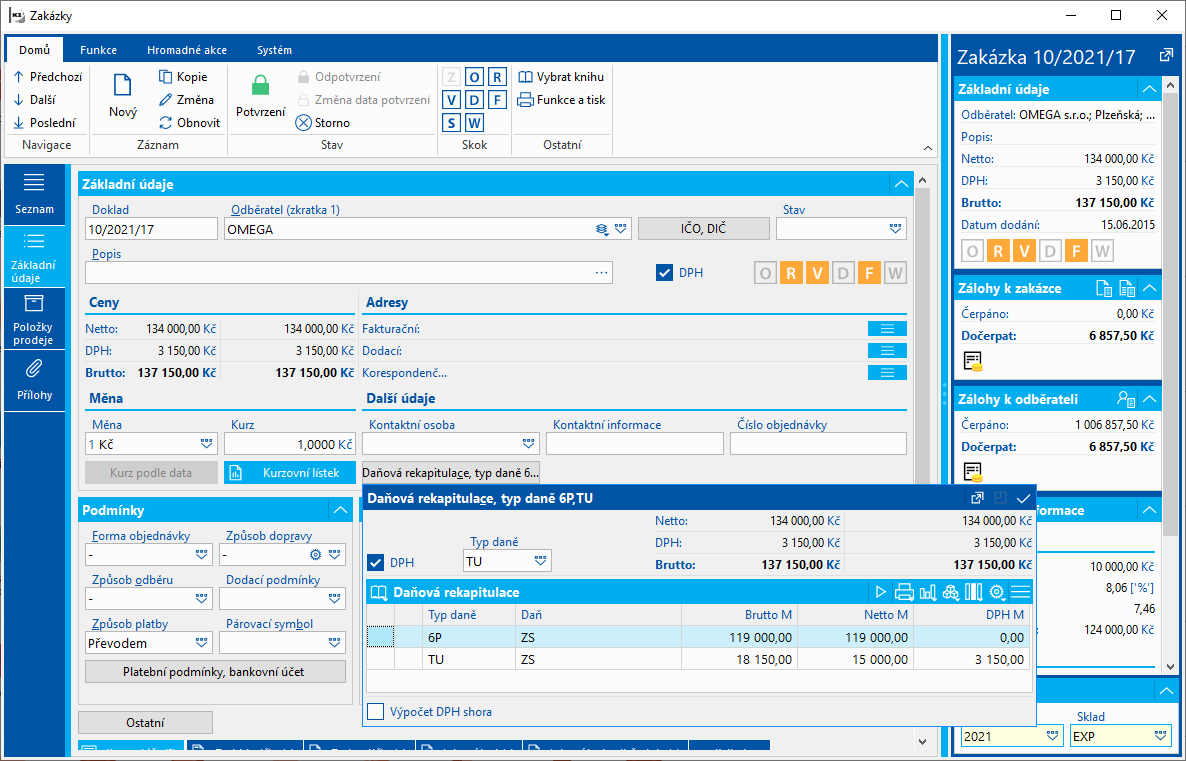

- do položek zadáme Typ = "Výstup", Datum UZP, Název = "Hodnota vývozu na JCD", příznak DPH nebude zatržen, Netto celkem = "16.000" EUR, Typ daně je "VZ" (Vývoz zboží), Daň = "N" (nulová sazba DPH), zadáme Kurz = 25,89 Kč/EUR, vybereme Firmu. Do pole Variabilní symbol zkopírujeme v. s. faktury.

Obr.: Položka interního dokladu

Do popisu interního dokladu je vhodné dát skutečné číslo vývozního JCD. Doklad potvrdíme.

Interní doklad vstoupí do přiznání k DPH na řádek "Vývoz zboží".

Přijaté faktury v cizí měně s DPH

Pokud účetní jednotka (plátce DPH) obdržela fakturu - daňový doklad za zdanitelné plnění v cizí měně od tuzemského plátce DPH, měla by použít při zaevidování příslušného dokladu (přijaté faktury) v IS K2 svůj účetní kurz. Do Přiznání k DPH musí faktura vstoupit s kurzem dodavatele, který je uveden na obdrženém dokladu.

Účetní jednotka může přijmout interní směrnici, že pro tyto případy bude v účetnictví používat kurz dodavatele. V takovém případě na fakturu v IS K2 zadá kurz dodavatele.

V případě, že se účetní jednotka rozhodne použít svůj účetní kurz, pak je třeba zajistit, aby doklady, vystavené v IS K2, řešily korektně jak účetní problematiku, tak i problematiku související s Přiznáním k DPH. V praxi to znamená, že zaevidujeme přijatou fakturu s účetním kurzem, ručně upravíme daňovou rekapitulaci podle kurzu, který je uveden na obdržené faktuře. Pak upravíme celkové Brutto v cizí měně tak, aby odpovídalo Brutto částce na obdrženém dokladu.

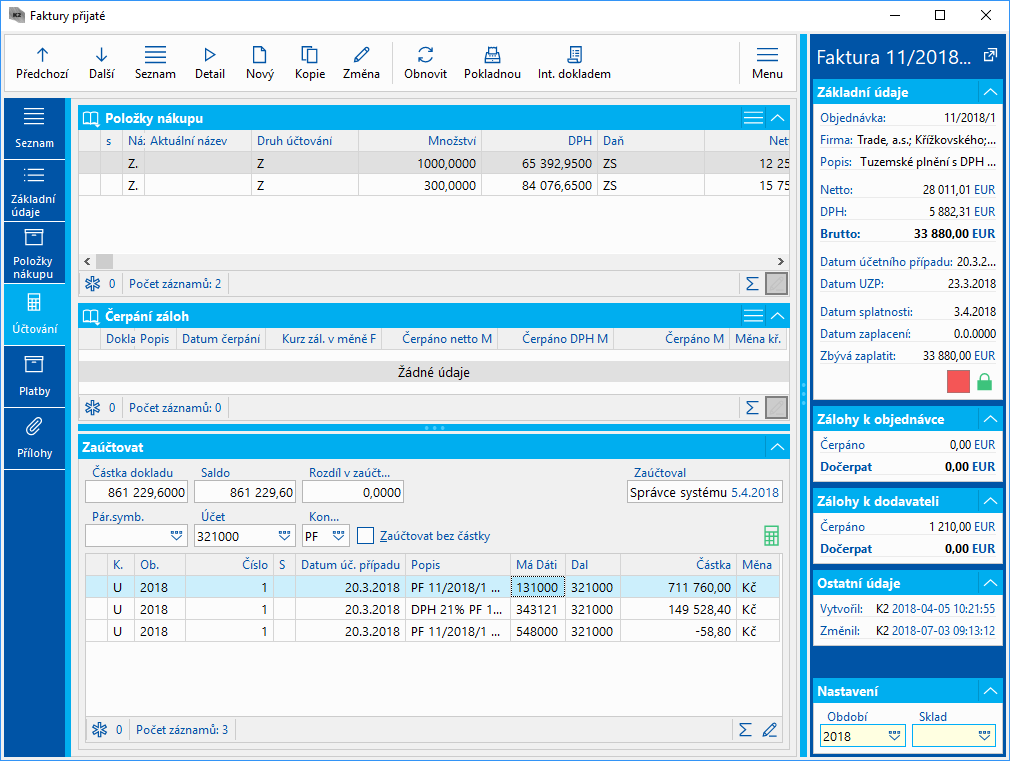

Příklad: Firma v březnu 2018 obdržela fakturu - daňový doklad za zdanitelné plnění ve výši 33.880 EUR, z toho základ daně 28.000 EUR a DPH (základní sazba 21 %) 5.880 EUR. Doklad je vystaven v kurzu 25,43 Kč/EUR a tento kurz spolu s příslušnými částkami v české měně jsou na dokladu vyznačeny (Netto = 712.040,- Kč; DPH = 149.528,40 Kč). Firma používá měsíční účetní kurz, který je 25,42 Kč/EUR.

Postup:

- Vytvoříme fakturu přijatou - tuzemské plnění s DPH, vybereme měnu "EUR", zadáme Kurz = 25,42 Kč/EUR. Vložíme fakturované položky.

Obr.: Faktura přijatá - Základní údaje

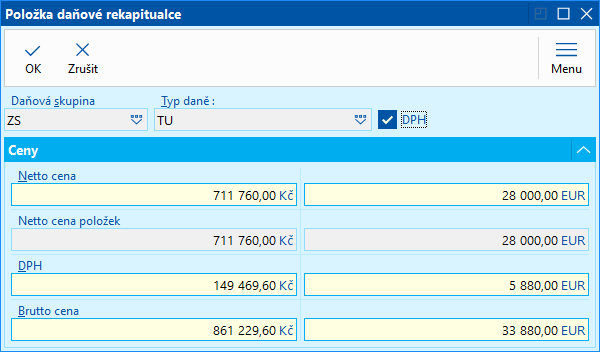

Obr.: Faktura přijatá - položka daňové rekapitulace před úpravou

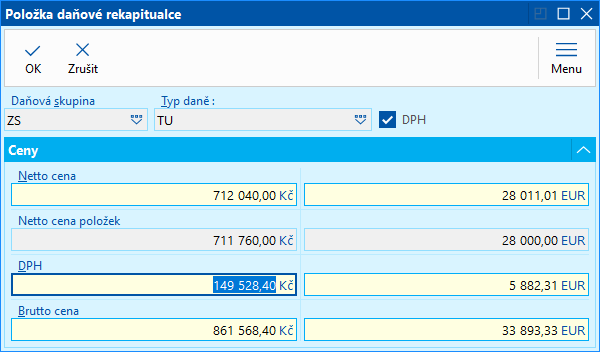

- V daňové rekapitulaci upravíme Netto cenu a DPH v Kč podle obdrženého dokladu. Tyto částky vstoupí do Přiznání k DPH.

Obr.: Faktura přijatá - položka daňové rekapitulace po úpravě

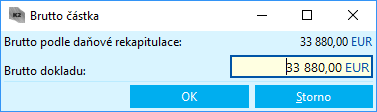

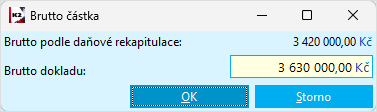

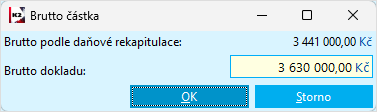

- Na faktuře se v důsledku úpravy daňové rekapitulace změní Brutto částka na 33.893,33 EUR. Na záložce Základní údaje v části Ceny klikneme myší na částku Brutto (v měně dokladu) a upravíme celkové Brutto na 33.880 EUR.

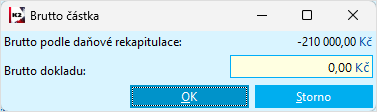

Obr.: Faktura přijatá - úprava Brutto částky faktury

- Fakturu potvrdíme a zaúčtujeme (při zaúčtování dokladu musí být vypnut Parametr uživatele Max. rozdíl pro parametr částky BR_UCH, jinak by se nezaúčtoval rozdíl). Zaúčtuje se:

- 131/321 - Netto částka položek (v účetním kurzu),

- 343/321 - částka DPH z daňové rekapitulace (v kurzu dle obdrženého dokladu),

- 548/321 - rozdíl, který zahrnuje rozdíl mezi Netto částkou hlavičky a položek dokladu a úpravu celkové částky dokladu.

Obr.: Faktura přijatá - Účtování

Poskytnuté zálohy v cizí měně s DPH

Pokud účetní jednotka (plátce DPH) obdržela zálohu - daňový doklad v cizí měně od tuzemského plátce DPH, měla by použít při zaevidování příslušného dokladu (poskytnuté zálohy) v IS K2 svůj účetní kurz. Do Přiznání k DPH musí záloha - daňový doklad vstoupit s kurzem dodavatele, který je uveden na obdrženém dokladu.

Účetní jednotka může přijmout interní směrnici, že pro tyto případy bude v účetnictví používat kurz dodavatele. V takovém případě na zálohu v IS K2 zadá kurz dodavatele.

V případě, že se účetní jednotka rozhodne použít svůj účetní kurz, pak je třeba zajistit, aby doklady, vystavené v IS K2, řešily korektně jak účetní problematiku, tak i problematiku související s Přiznáním k DPH. V praxi to znamená, že zaevidujeme zálohu poskytnutou s účetním kurzem a vytvoříme interní doklad ve výši rozdílu částek mezi kurzem účetním a kurzem dodavatele.

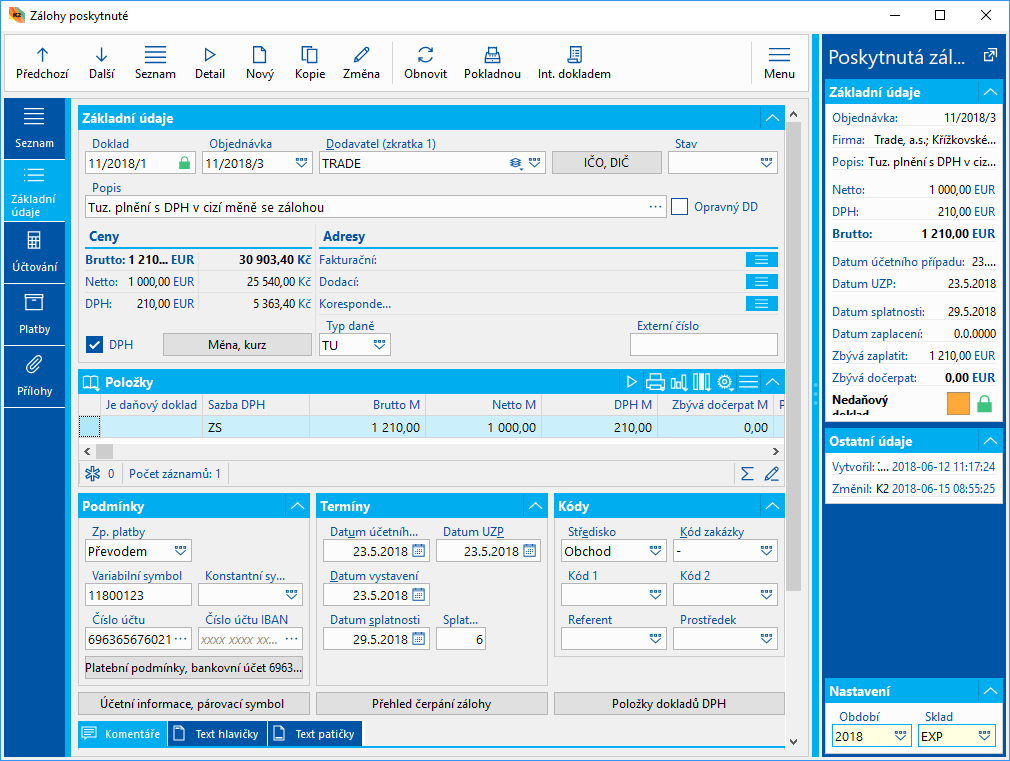

Příklad: Firma v květnu 2018 uhradila převodem zálohu na zboží ve výši 1.210 EUR, k záloze obdržela daňový doklad ve výši 1.210 EUR, z toho základ daně 1.000 EUR a DPH (základní sazba 21 %) 210 EUR. Doklad je vystaven v kurzu 25,81 Kč/EUR a tento kurz spolu s příslušnými částkami v české měně jsou na daňovém dokladu vyznačeny (Netto = 25.810,- Kč; DPH = 5.420,10 Kč). Firma používá měsíční účetní kurz, který je 25,54 Kč/EUR.

Postup:

- Vytvoříme zálohu poskytnutou - záloha má zapnut příznak DPH, Měna = "EUR", Kurz = 25,54 Kč/EUR, se základní sazbou DPH a částkou 1.210 EUR Brutto. Zálohu potvrdíme.

Obr.: Záloha poskytnutá - Základní údaje

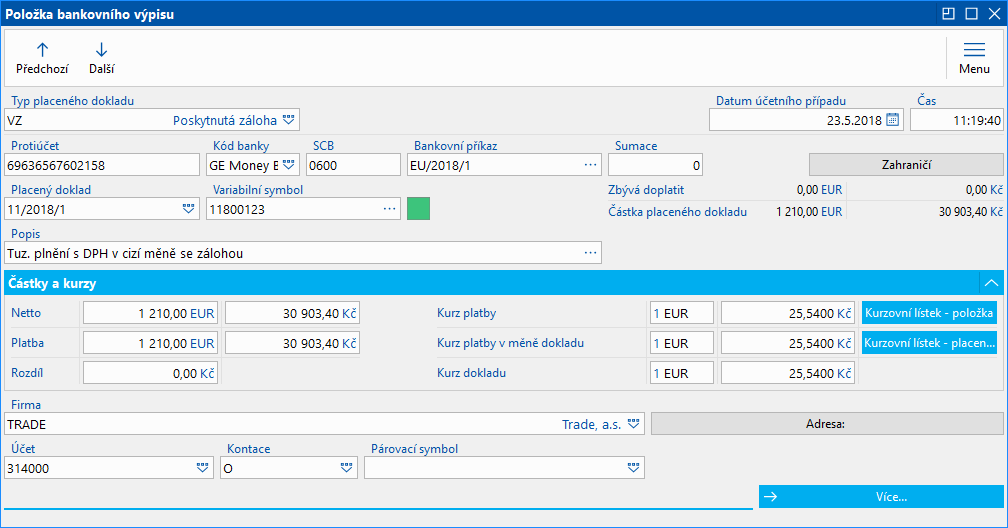

- Zálohu zaplatíme bankovním výpisem.

Obr.: Bankovní výpis - položka s platbou zálohy

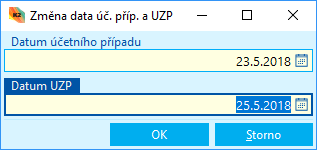

- Po obdržení daňového dokladu zadáme na poskytnutou zálohu do pole Datum UZP datum, kdy jsme daňový doklad obdrželi. Na záloze stiskneme klávesy Ctrl+F6 a ve formuláři funkce Změna data úč. případu a UZP zadáme Datum UZP.

Obr.: Formulář funkce Změna data úč. případu a UZP

- Zálohu přepneme do stavu daňový doklad (Alt+F3) a zaúčtujeme:

- 314_netto/314_brutto 25.540 Kč,

- 343/314_brutto 5.363,40 Kč.

- Vytvoříme interní doklad na rozdíl částek mezi kurzem účetním a kurzem dodavatele.

- V hlavičce zadáme:

- Měna = "Kč",

- interní doklad propojíme se zálohou: v poli Typ dokladu vybereme "Záloha poskytnutá", stiskneme tlačítko Doklad a vybereme příslušnou zálohu,

- v poli Externí číslo zadáme stejné evidenční číslo, jako je na záloze poskytnuté (tzn. buď Externí číslo nebo Variabilní symbol zálohy) - takto bude zajištěno, že v Kontrolním hlášení se záloha poskytnutá a interní doklad sloučí do jednoho dokladu.

- Na položce zadáme:

- Typ = "VS" (vstup),

- zapneme příznak DPH,

- Datum účetního případu, Datum UZP, Variabilní symbol, Sazba DPH, Firma budou stejné jako na záloze,

- pokud je celková částka daňového dokladu k záloze nad 10.000 Kč, Typ daně = "TV", jinak použijeme Typ daně stejný jako na poskytnuté záloze,

- Množství = 1,

- Netto = 270 Kč (t.j. rozdíl základu daně 1.000 EUR přepočteného kurzem dodavatele (25.810 Kč) a účetním kurzem (25.540 Kč)),

- DPH = 56,70 Kč,

- Kontace = "INS" ( v kontaci "INS" je nastaveno účtování DPH: účet DPH proti účtu provozních nákladů/výnosů).

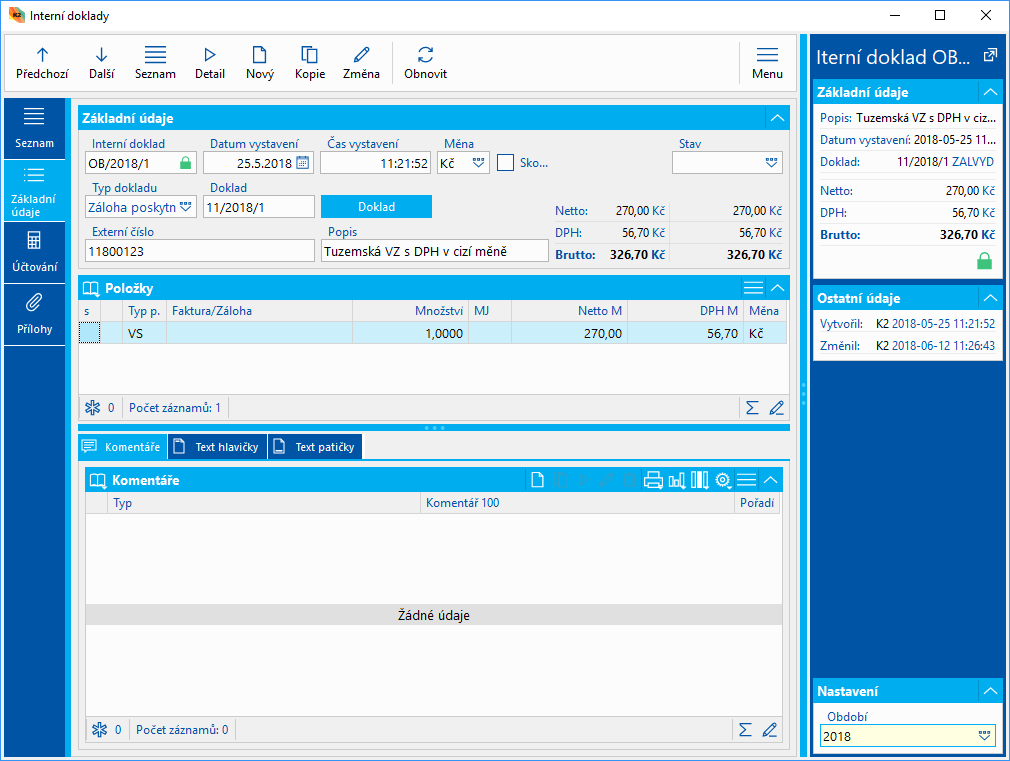

Obr.: Interní doklad - Základní údaje

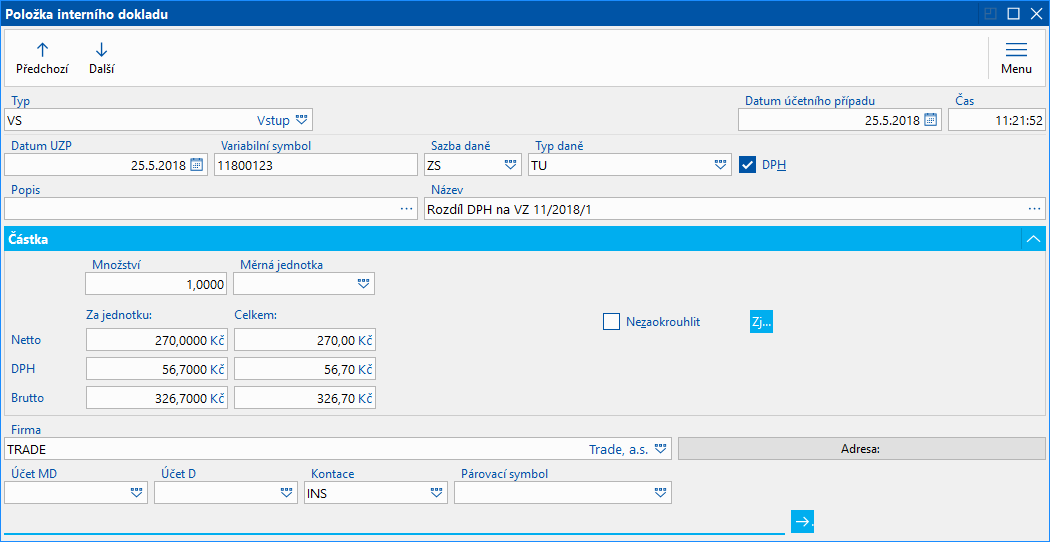

Obr.: Interní doklad - položka

- Interní doklad potvrdíme a zaúčtujeme.

- 343/648 56,70 Kč (pokud je kurz dodavatele nižší než účetní kurz, na interním dokladu je částka záporná a zaúčtuje se 548/343).

Pozn.: Při čerpání zálohy na faktuře se již další doklad nevytváří.

Režim přenesení daňové povinnosti

Režim přenesení daňové povinnosti na příjemce plnění se týká následujících tuzemských plnění (v závorce je uveden kód předmětu plnění):

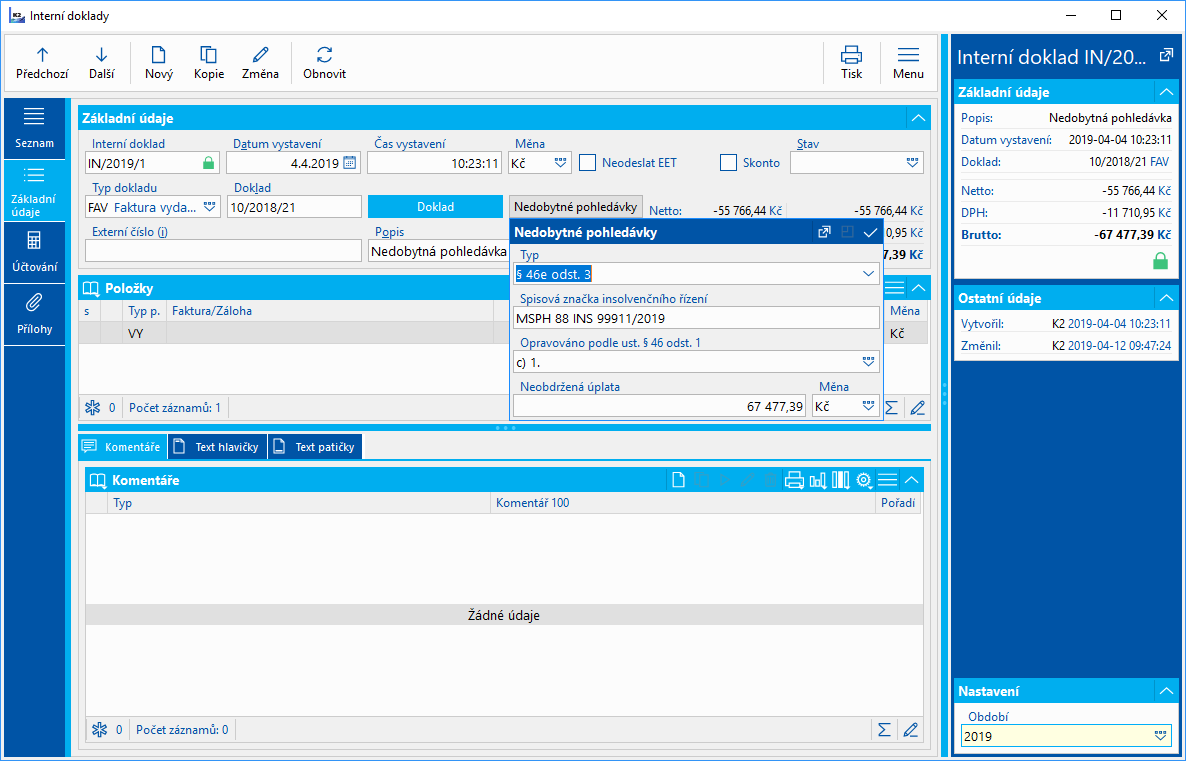

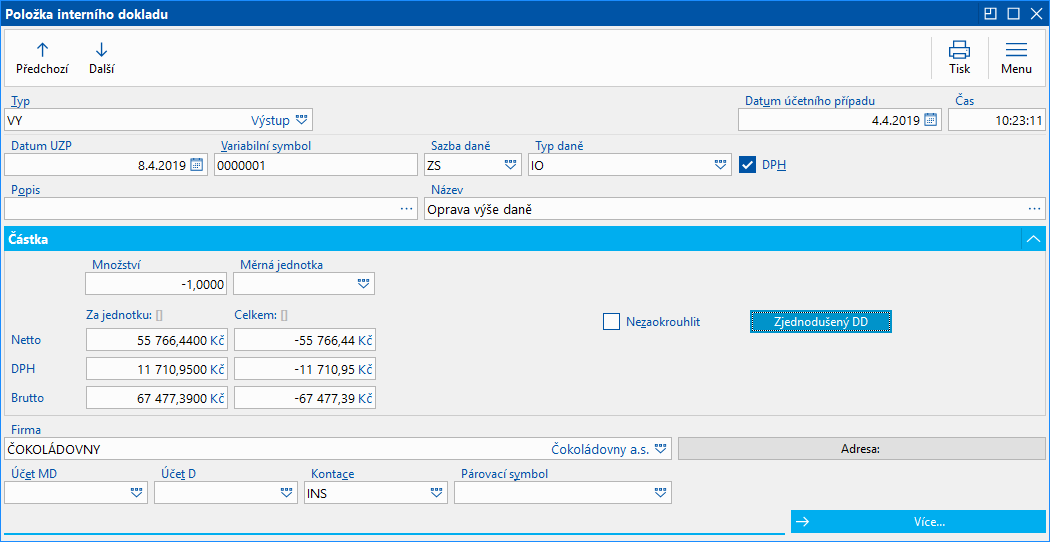

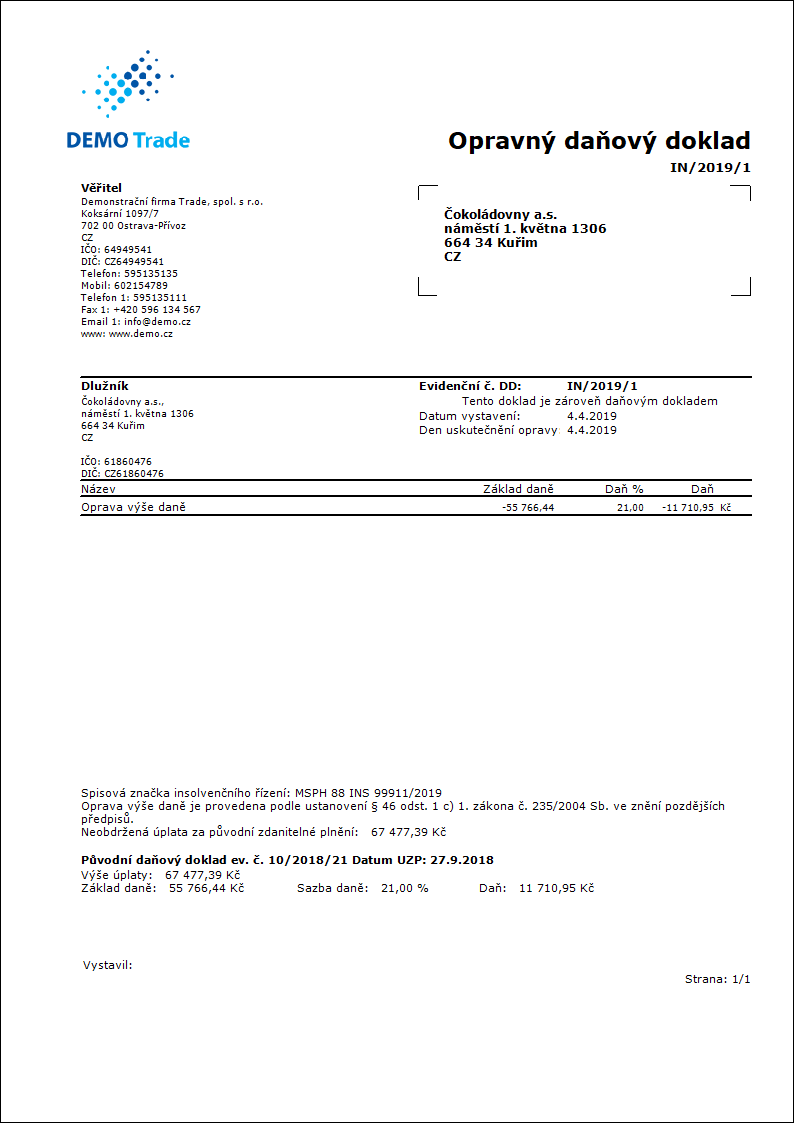

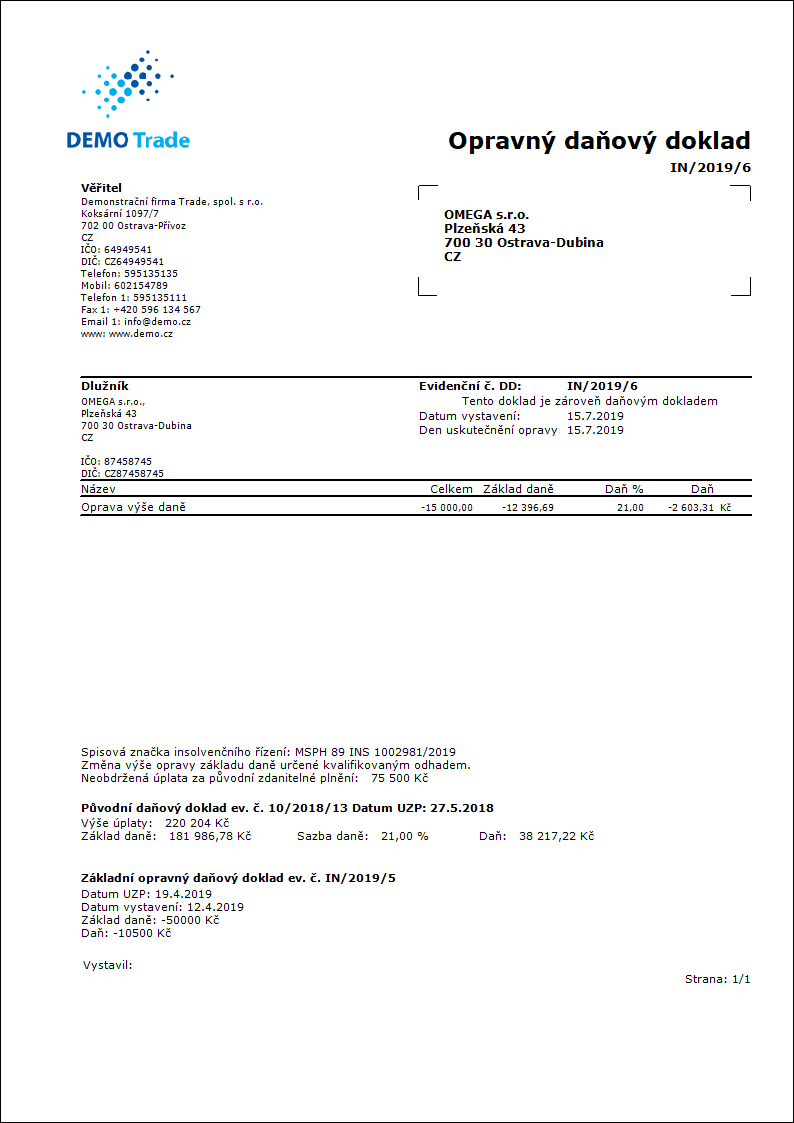

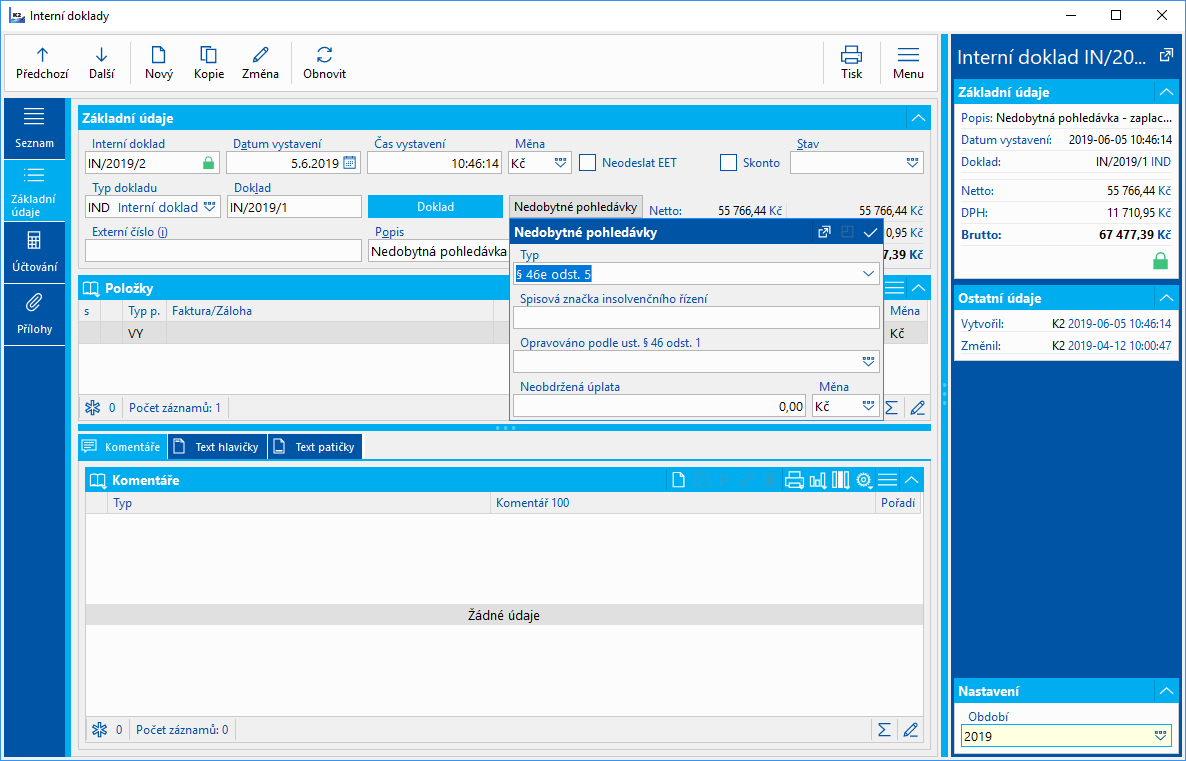

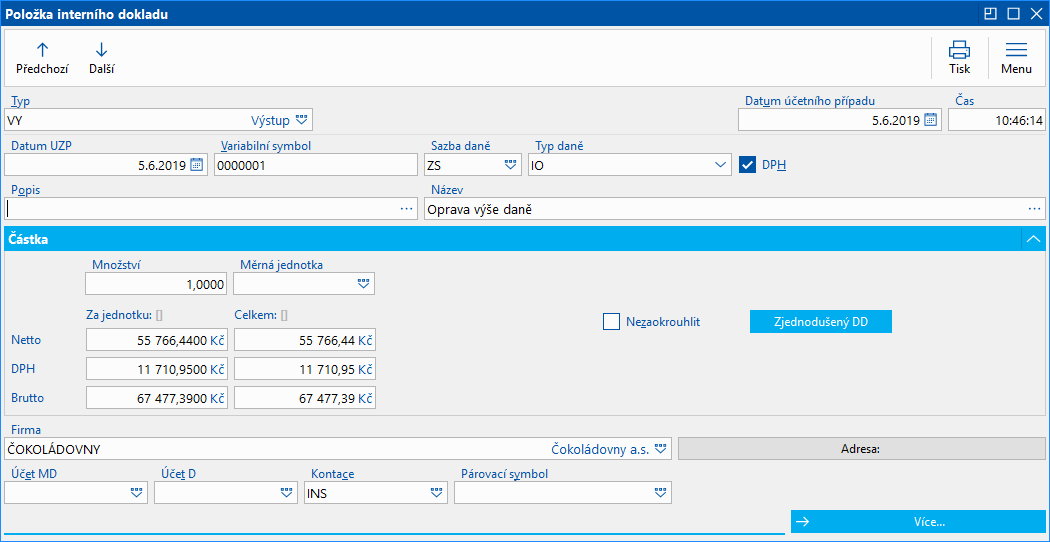

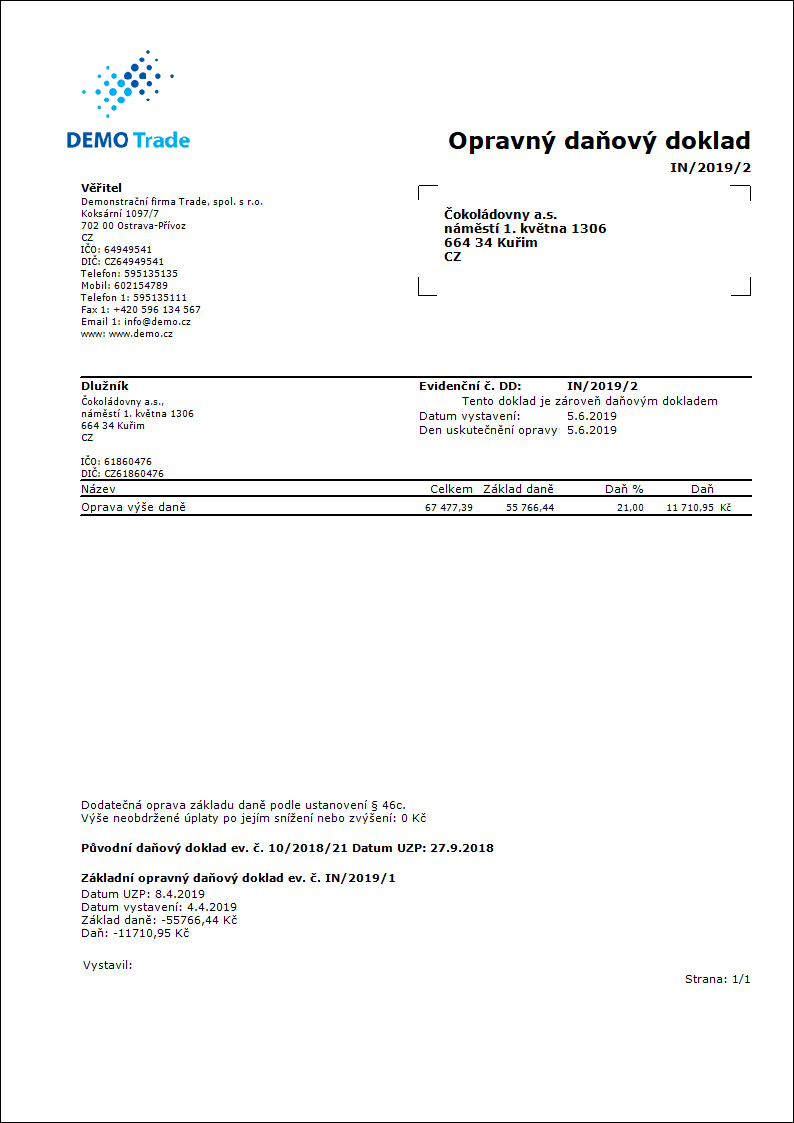

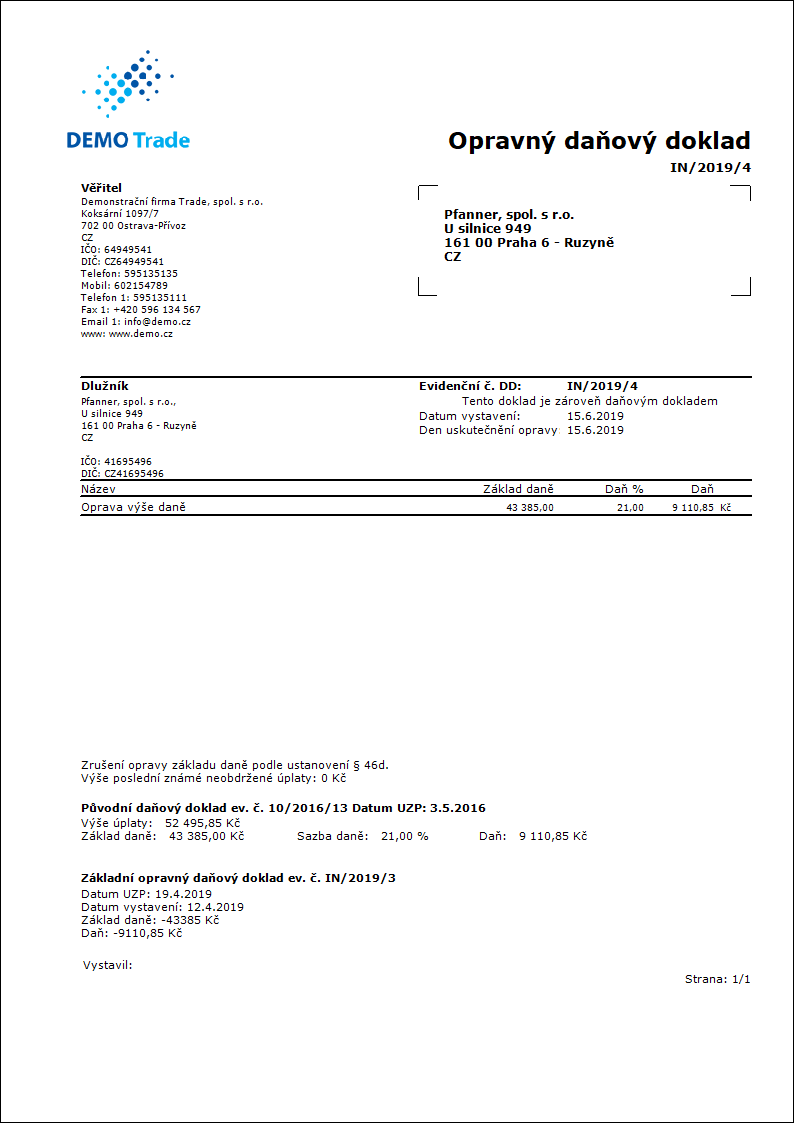

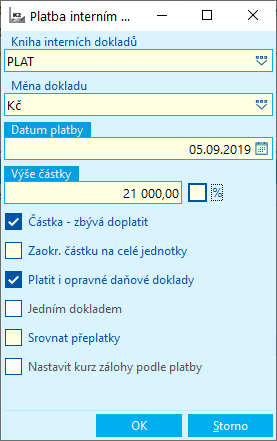

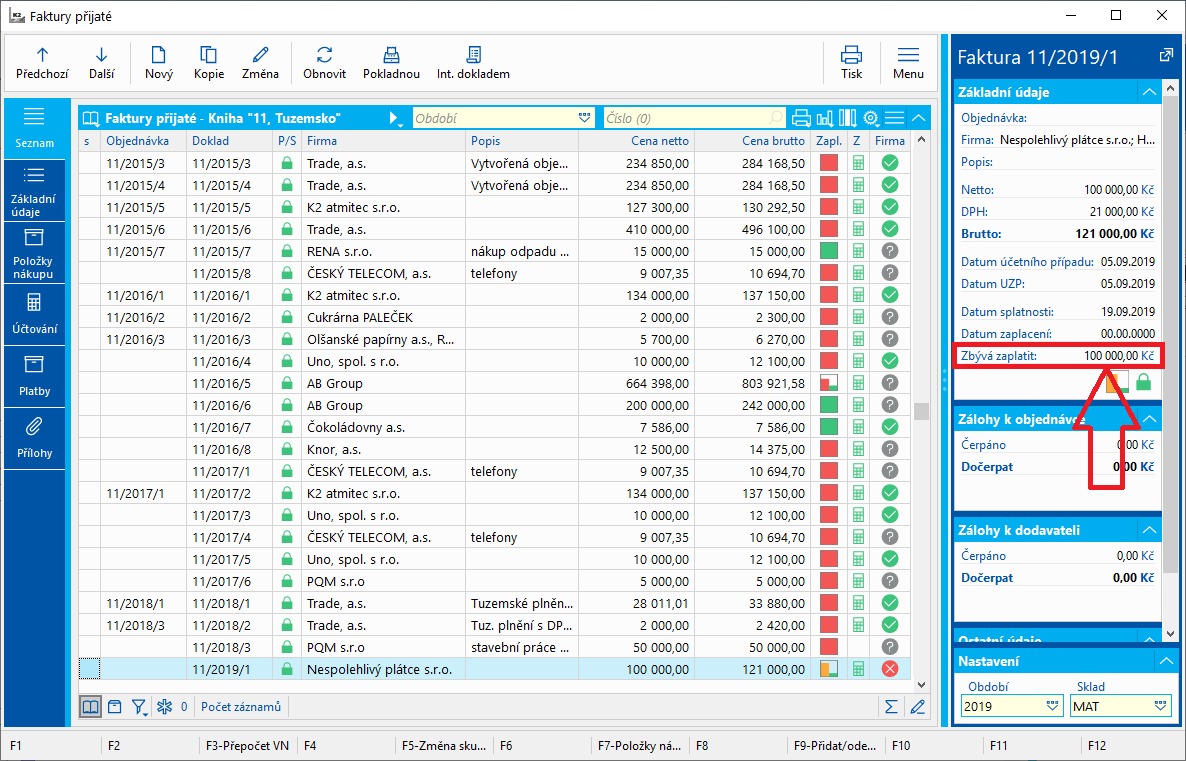

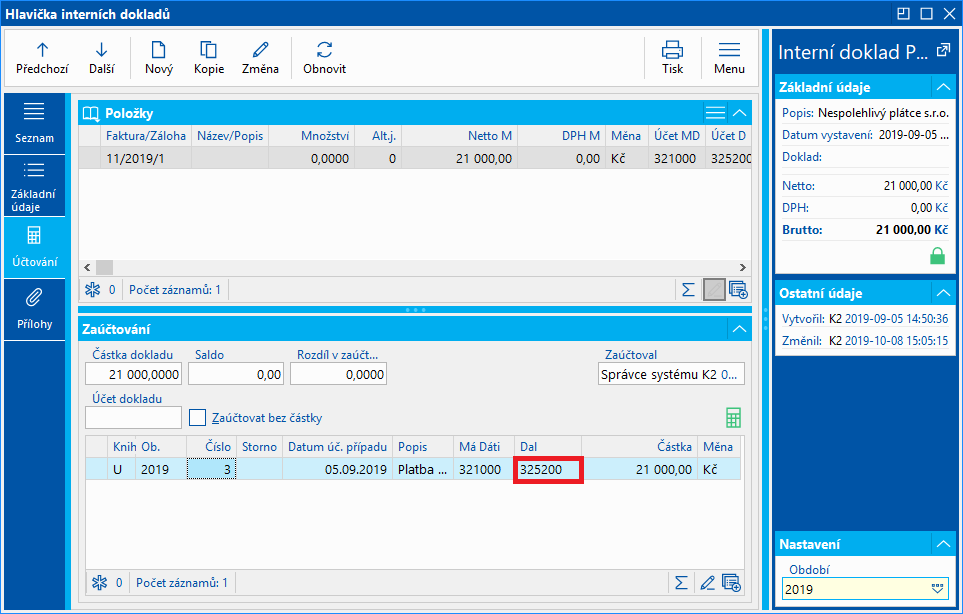

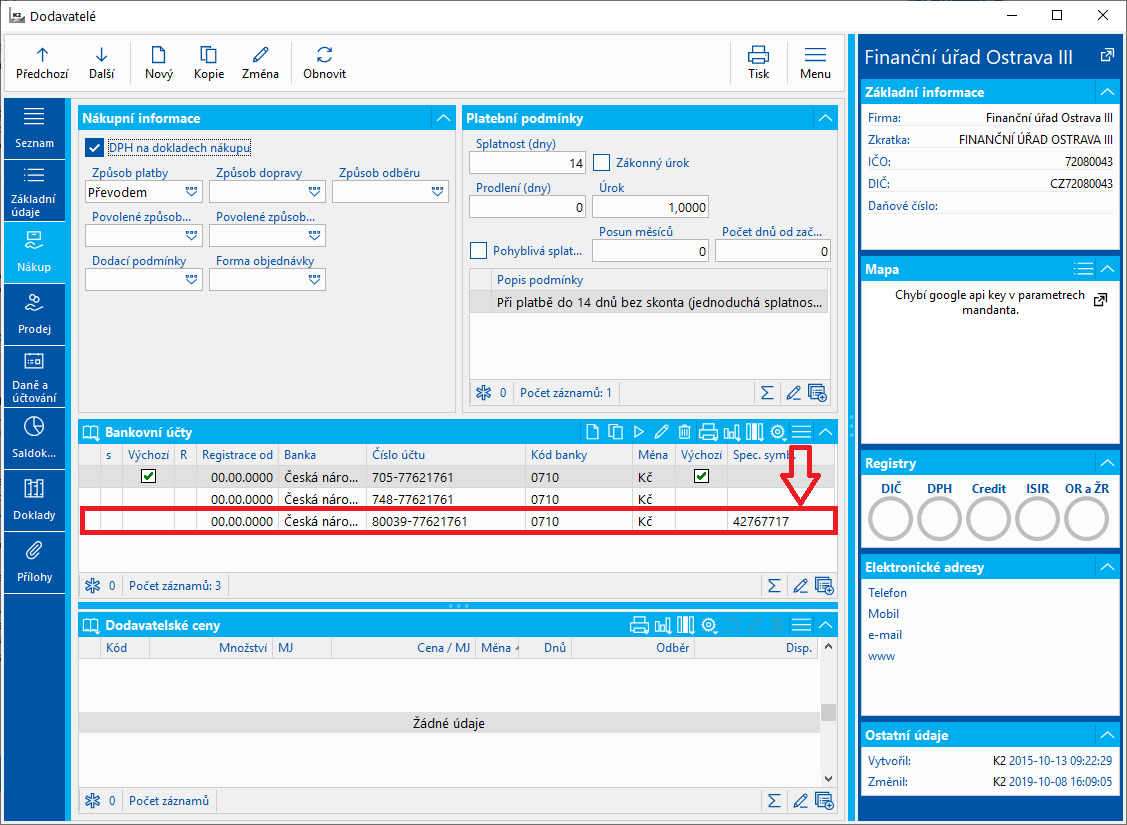

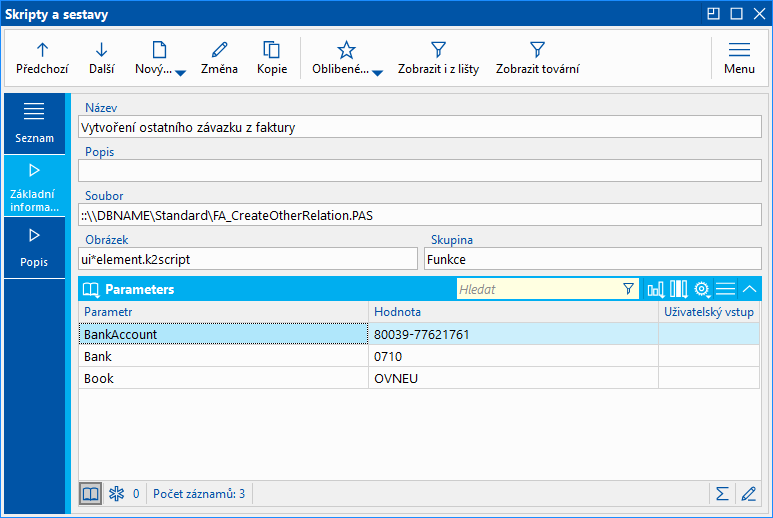

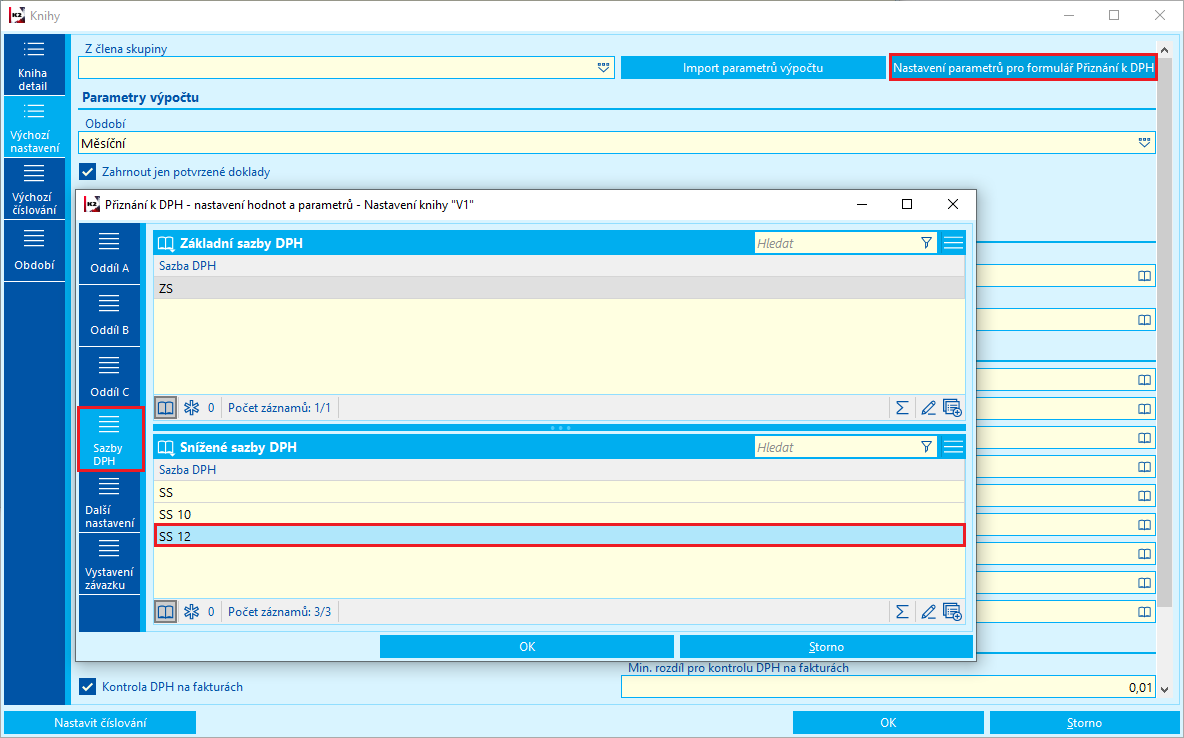

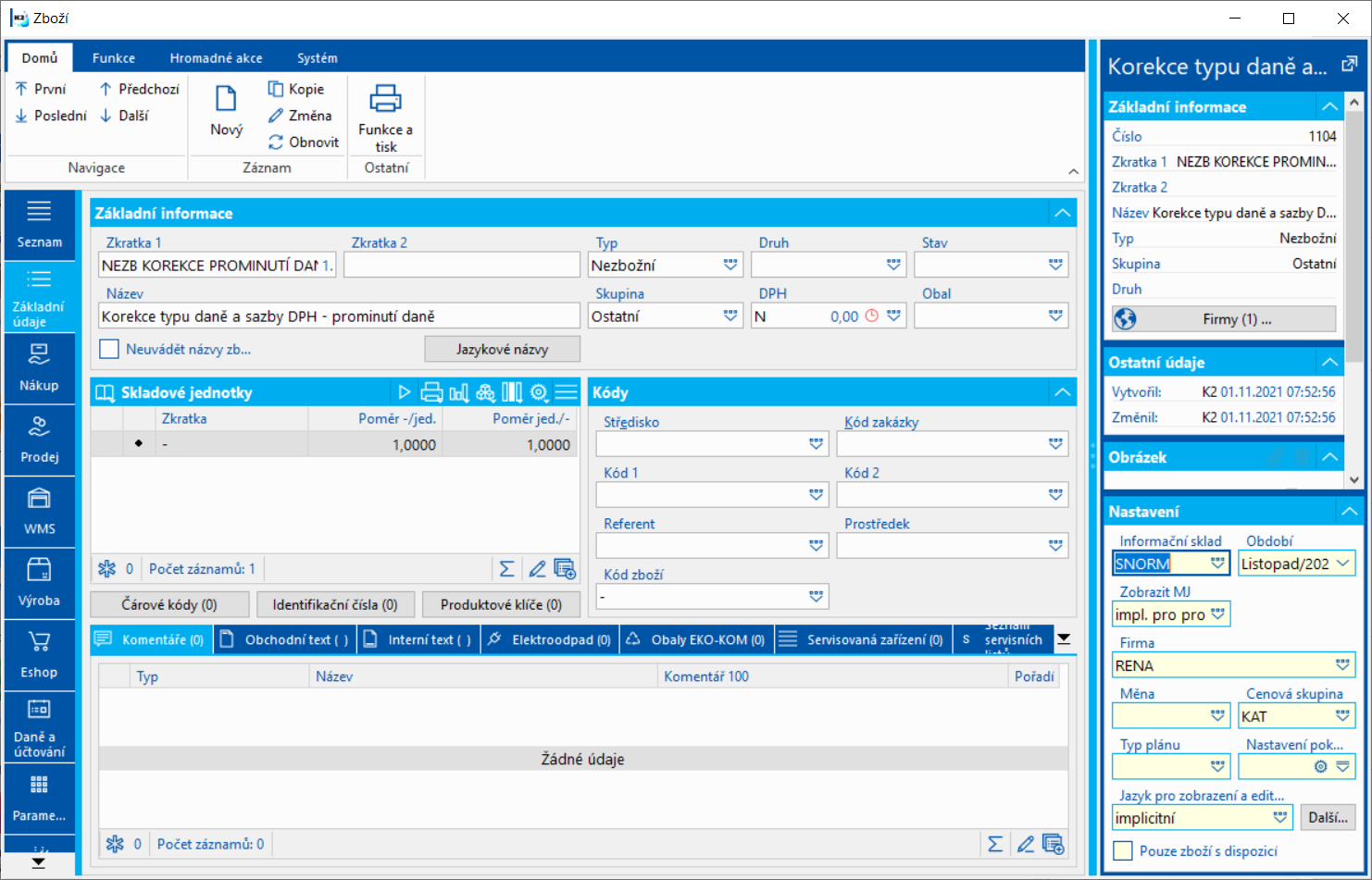

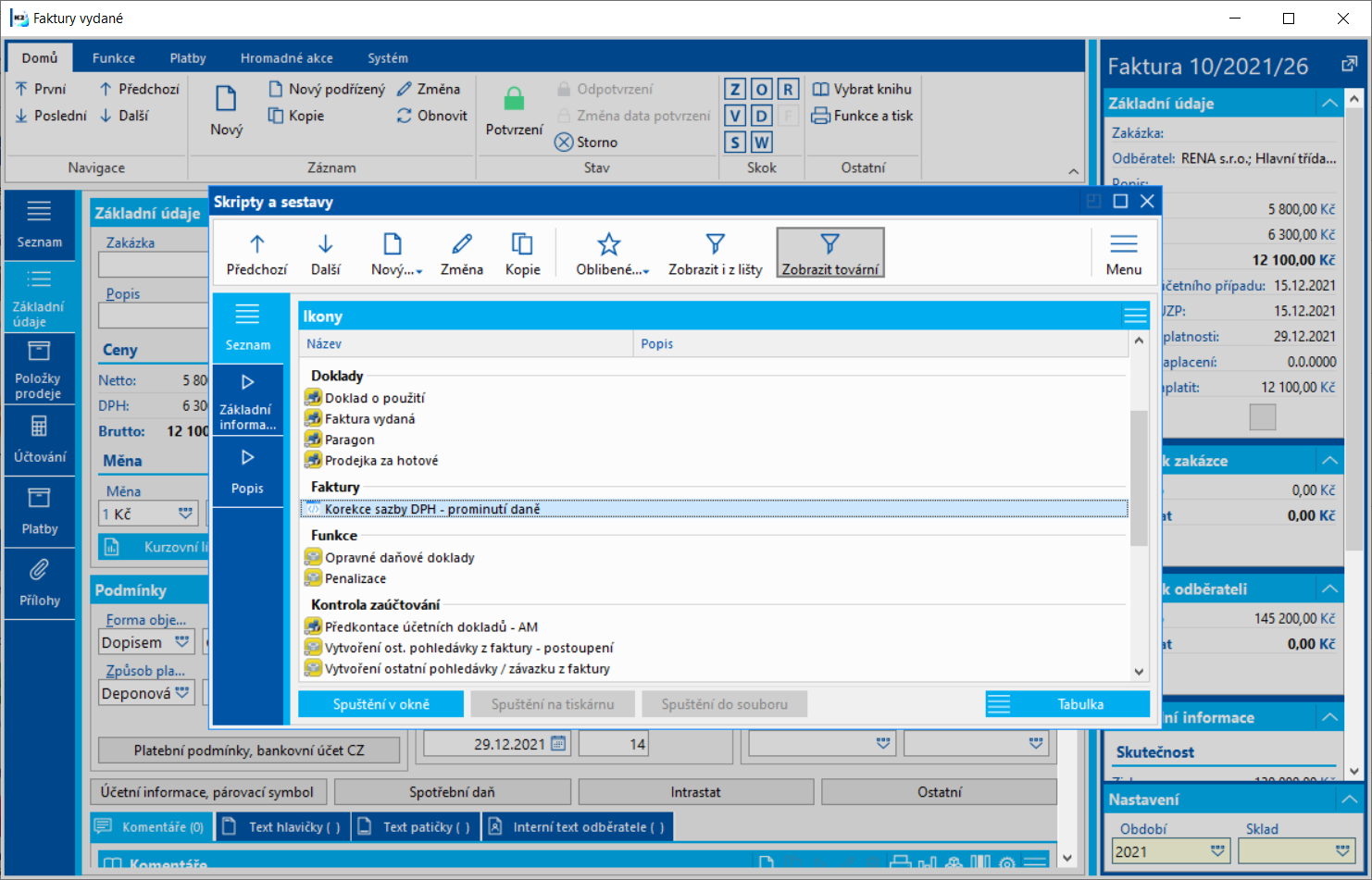

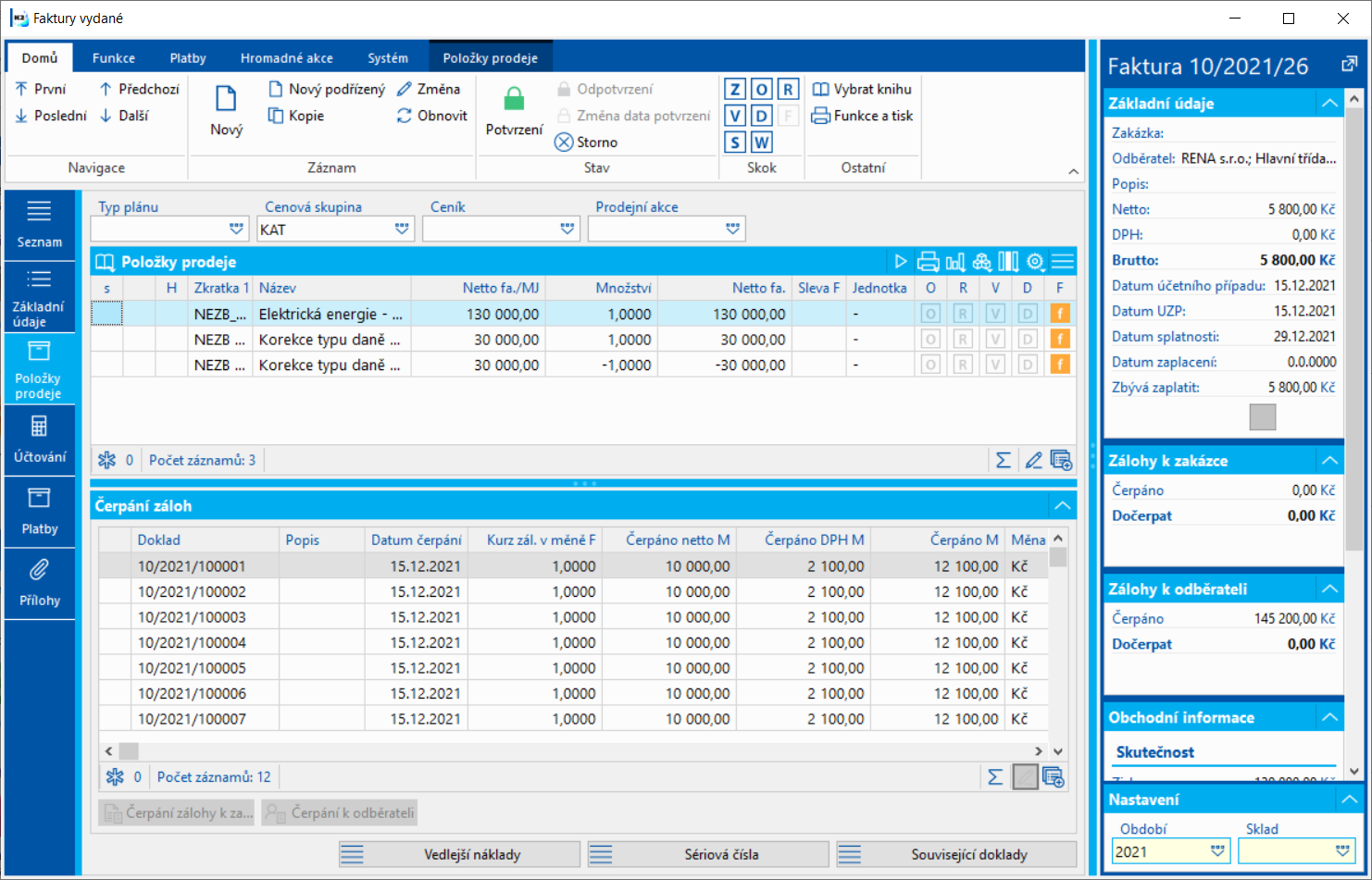

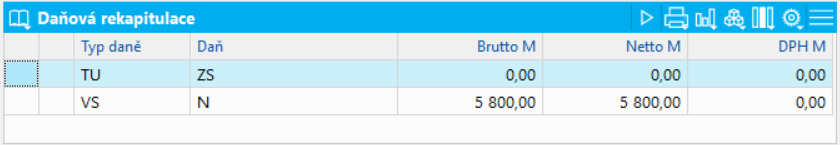

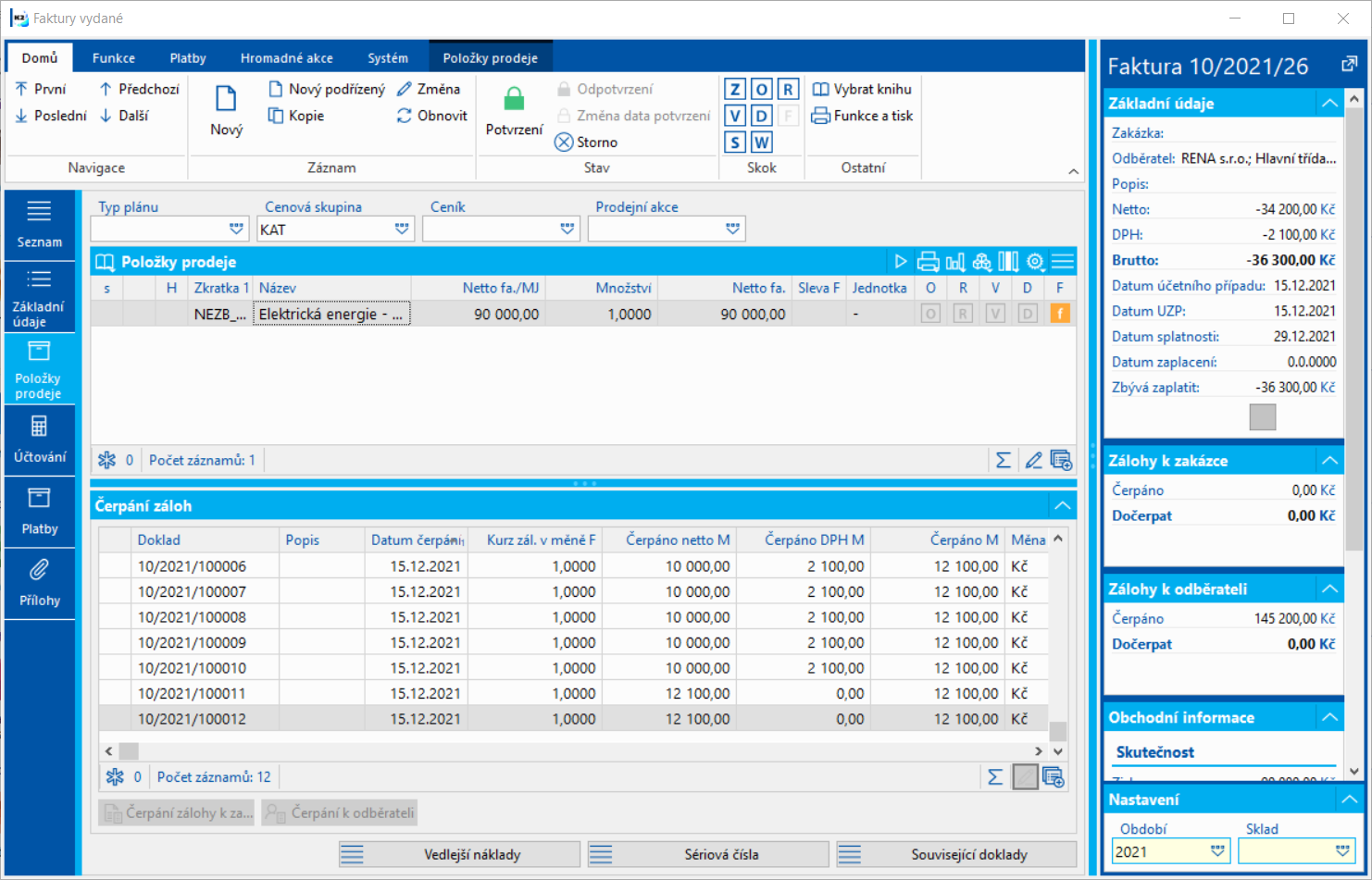

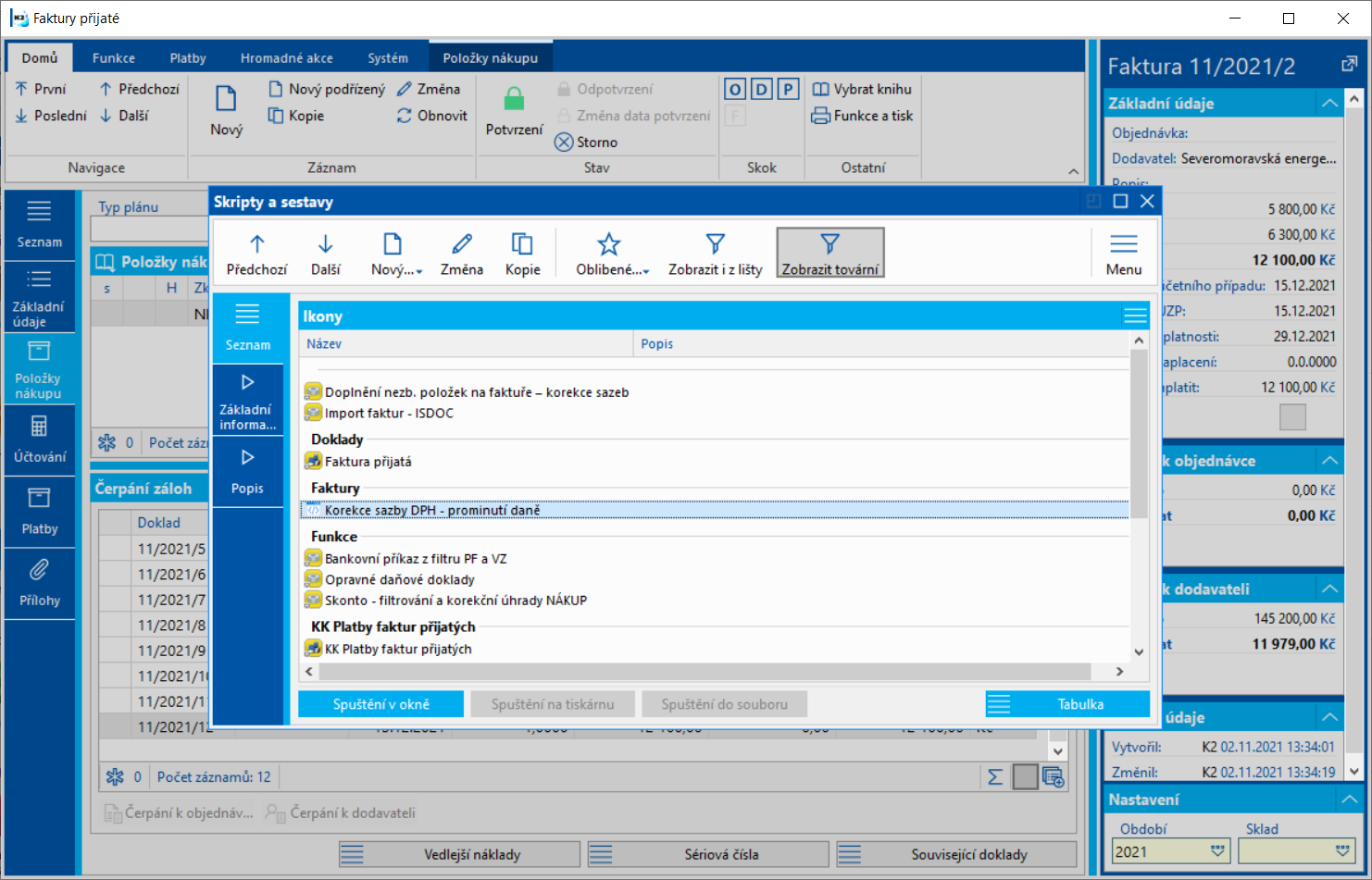

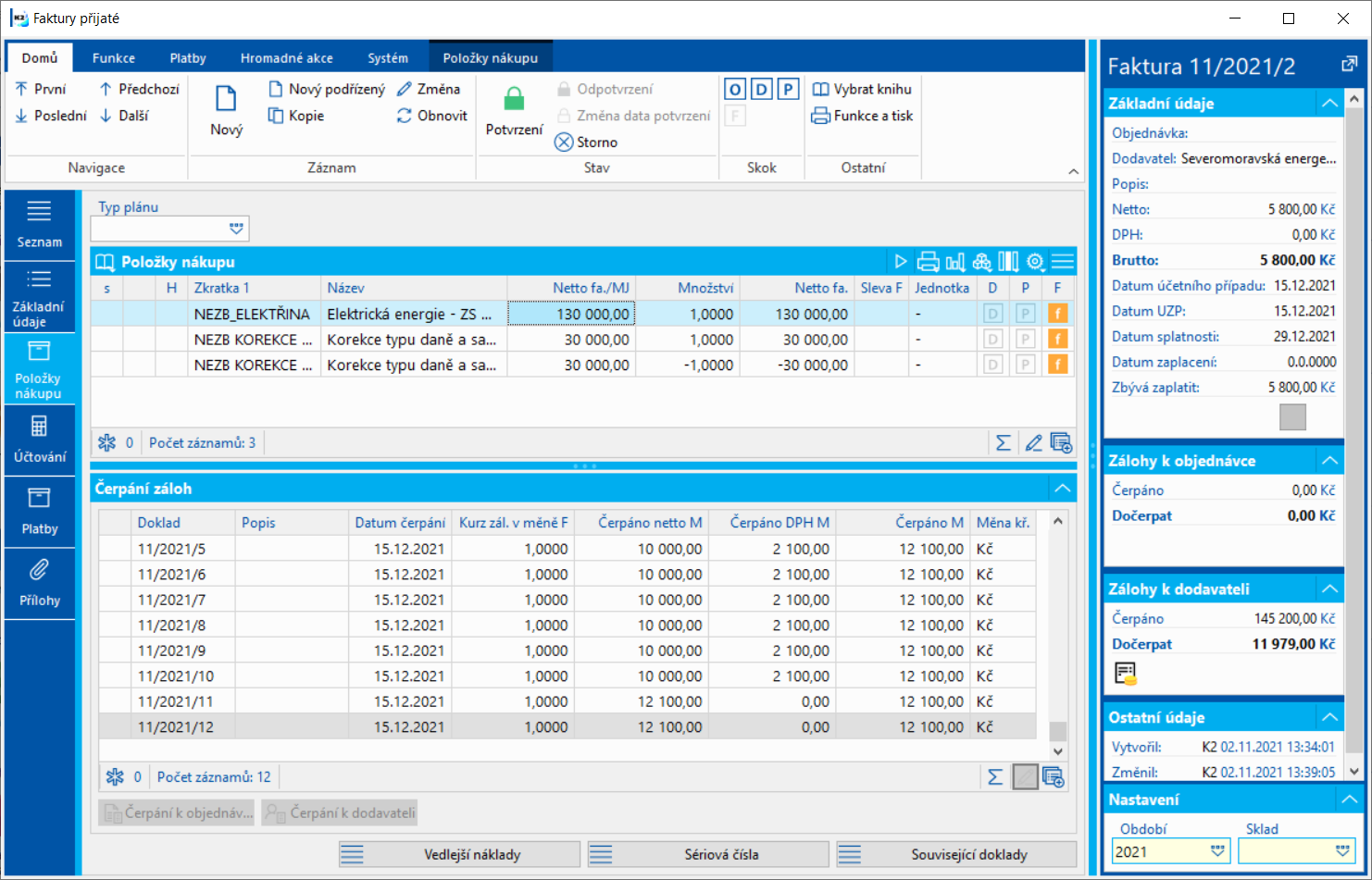

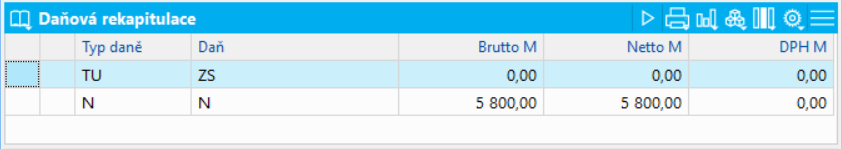

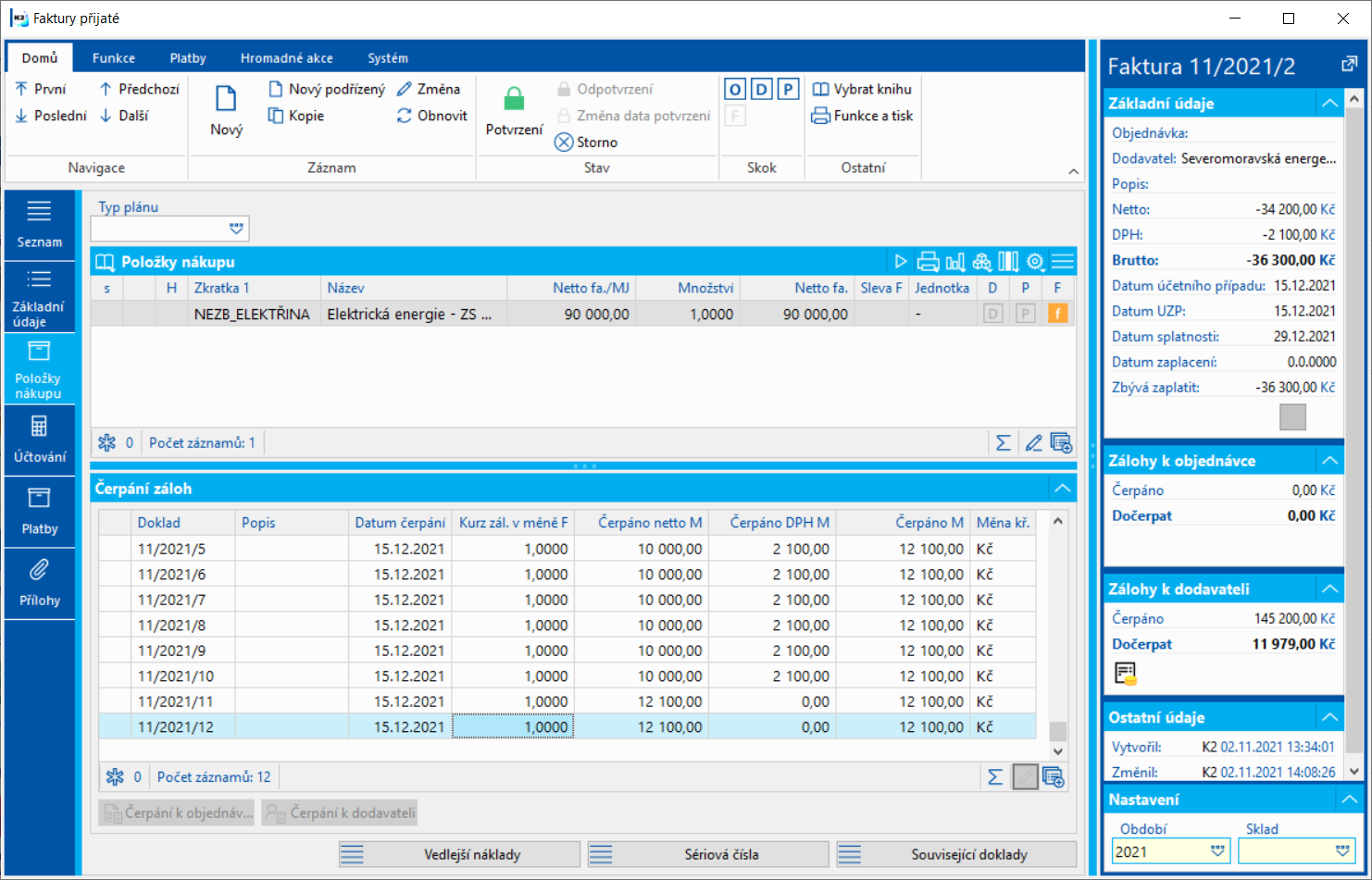

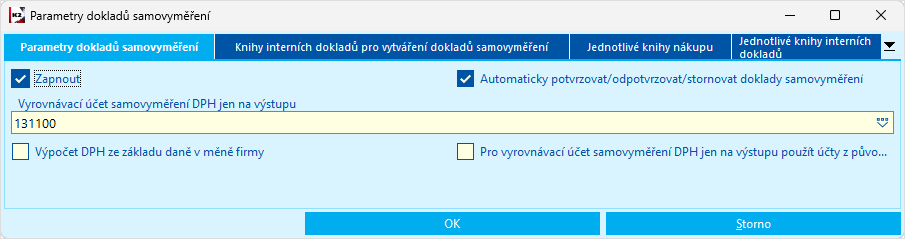

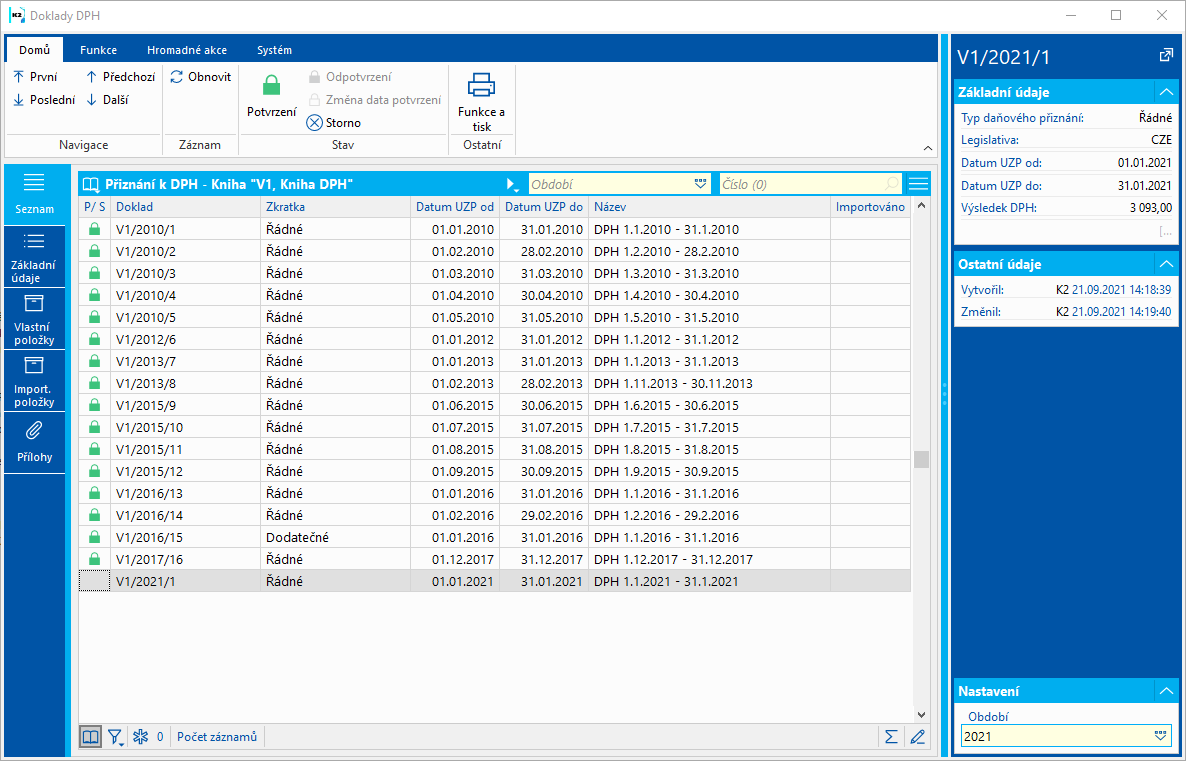

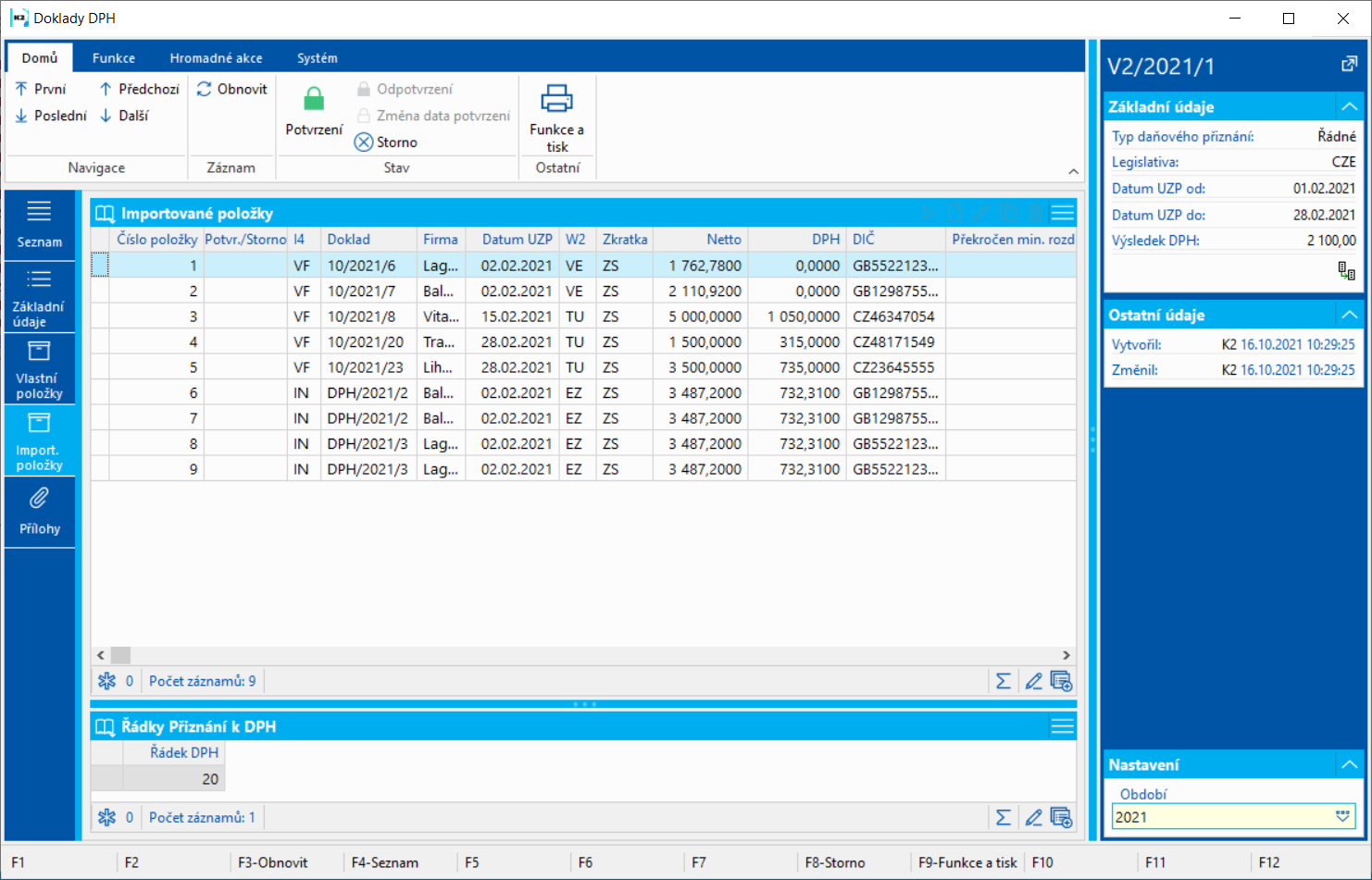

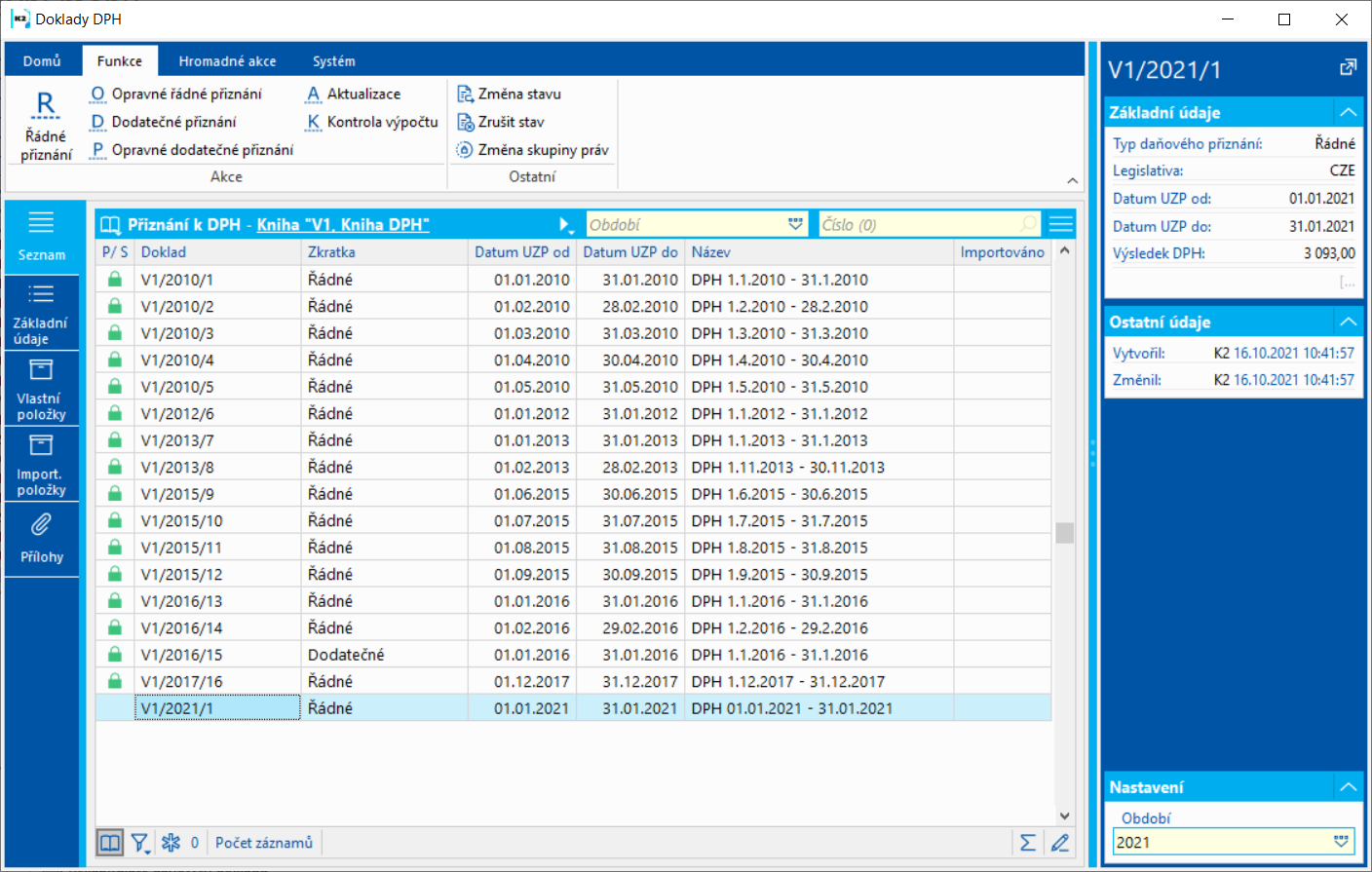

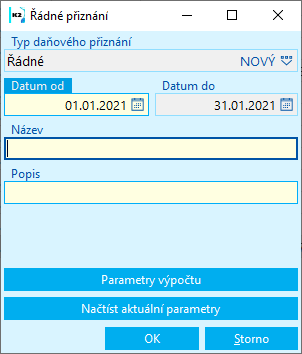

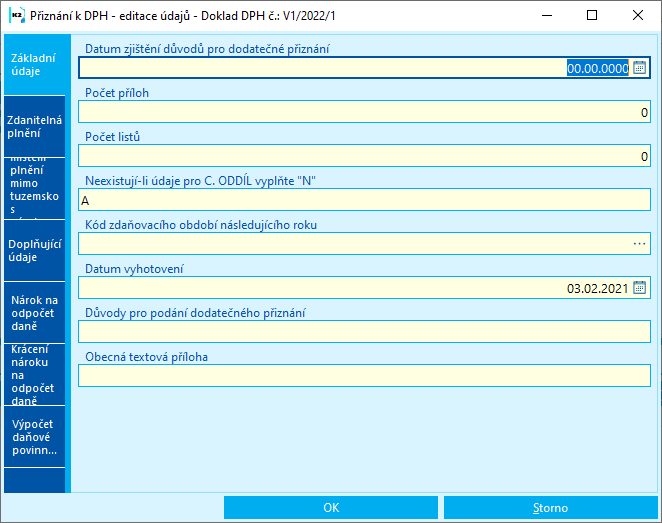

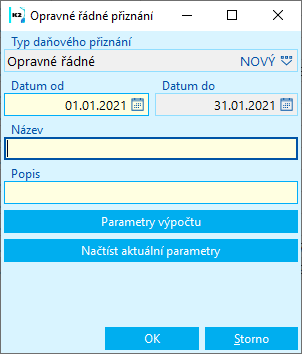

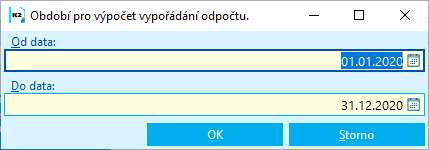

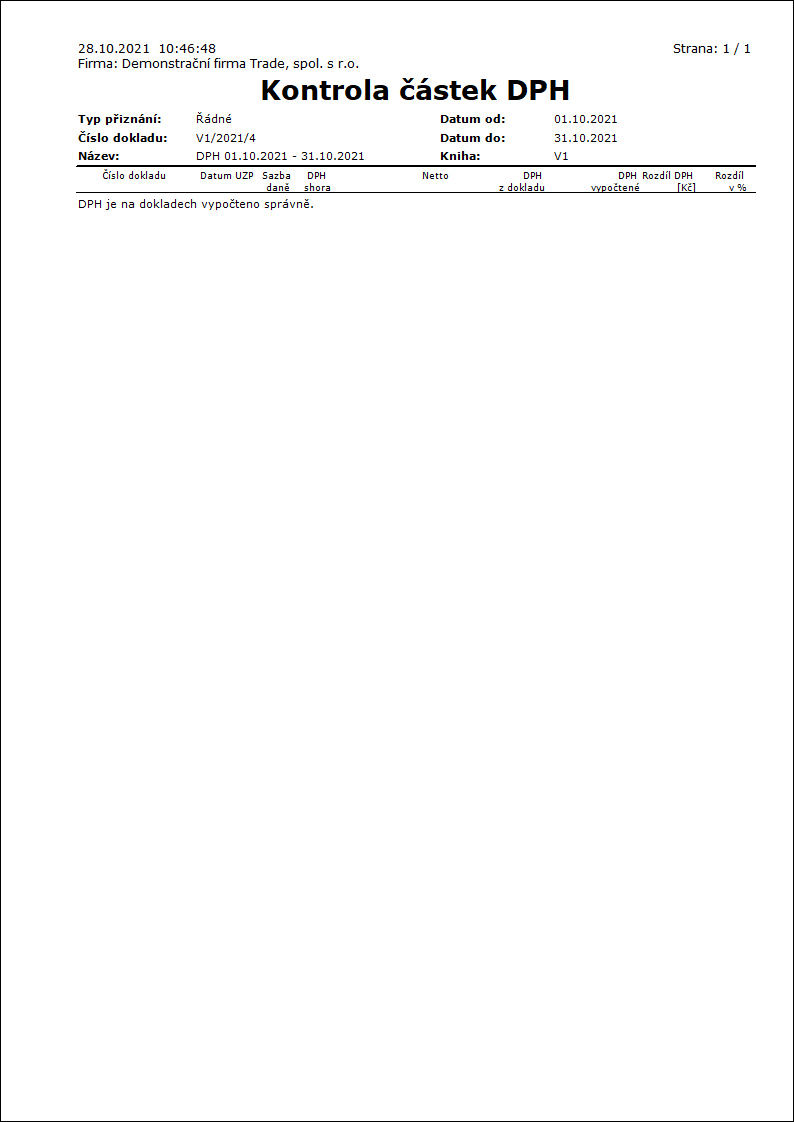

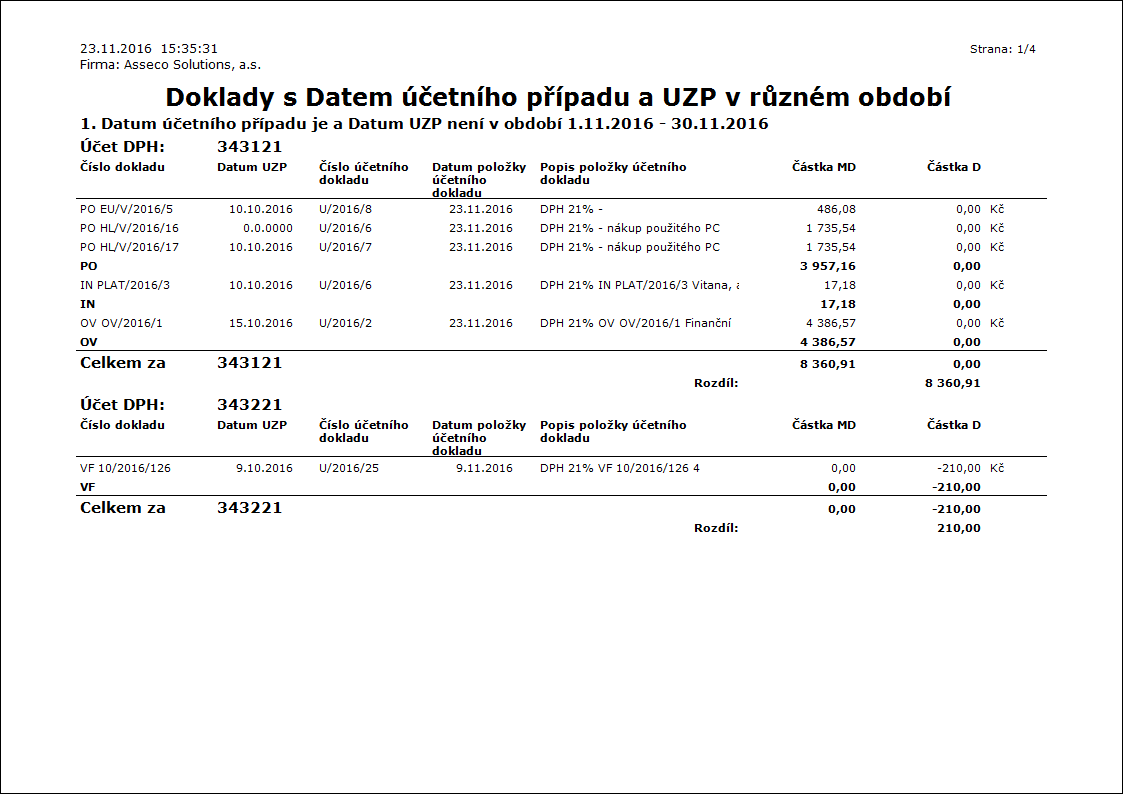

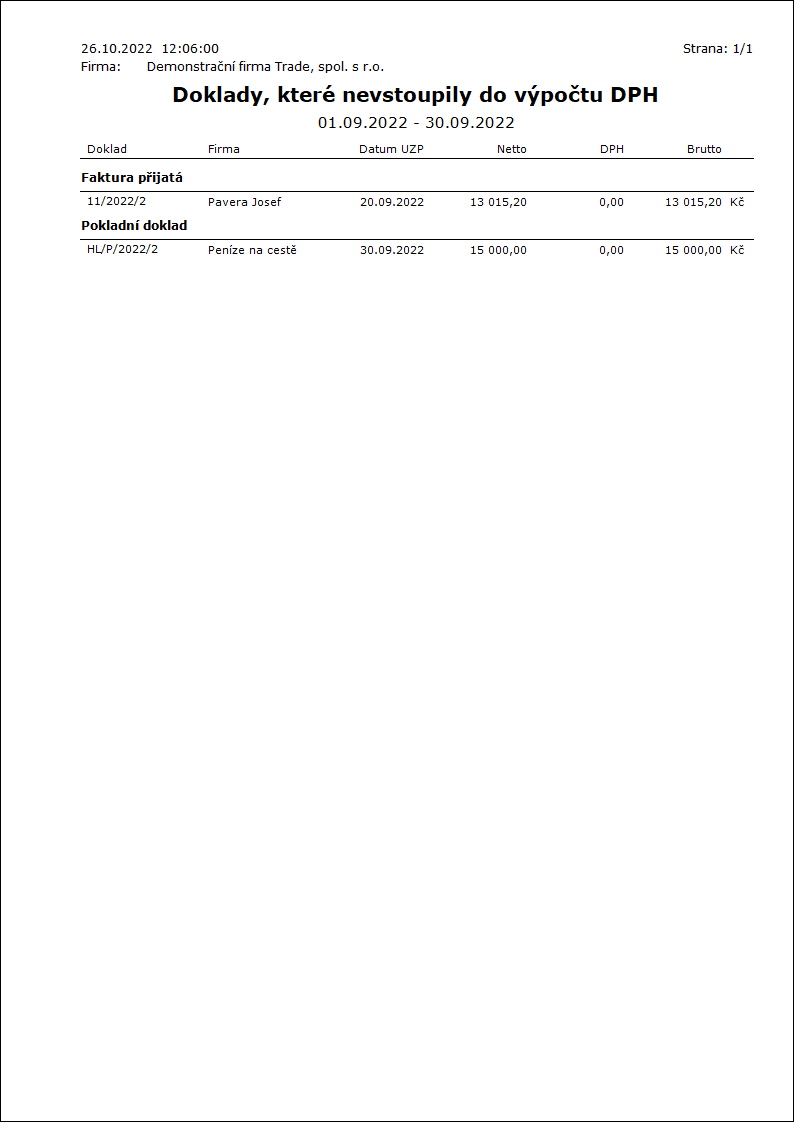

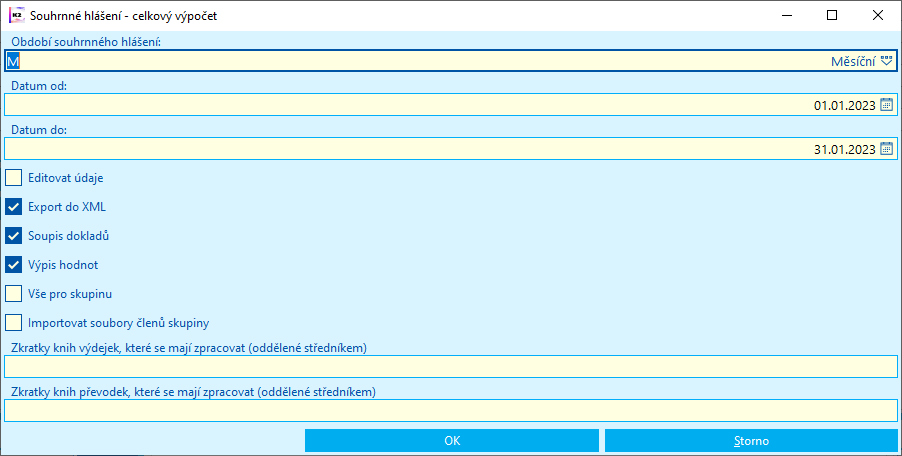

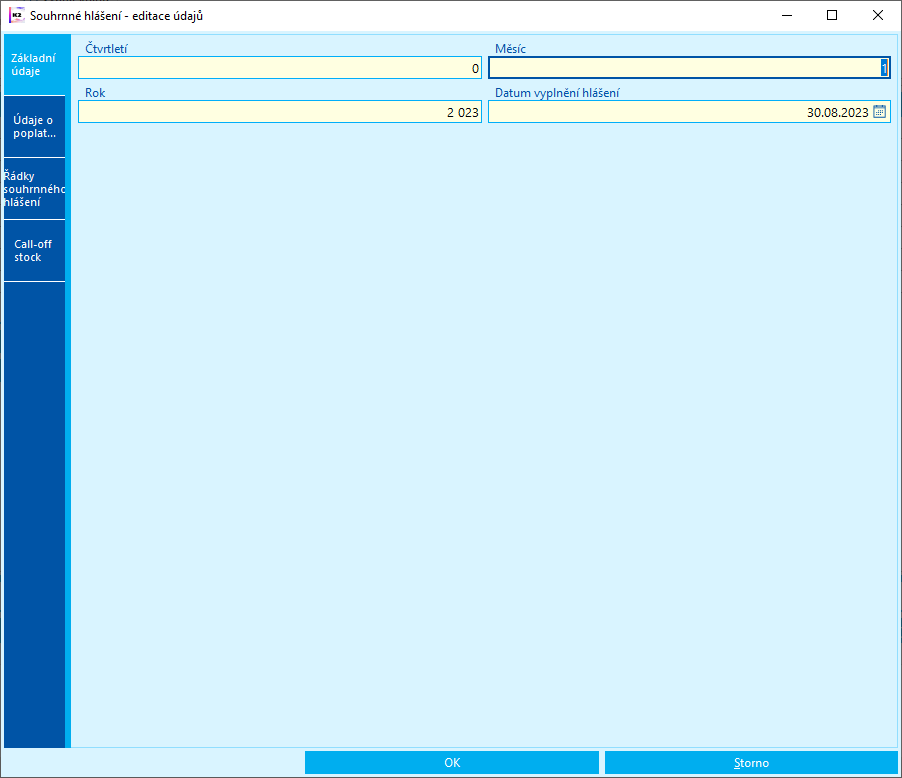

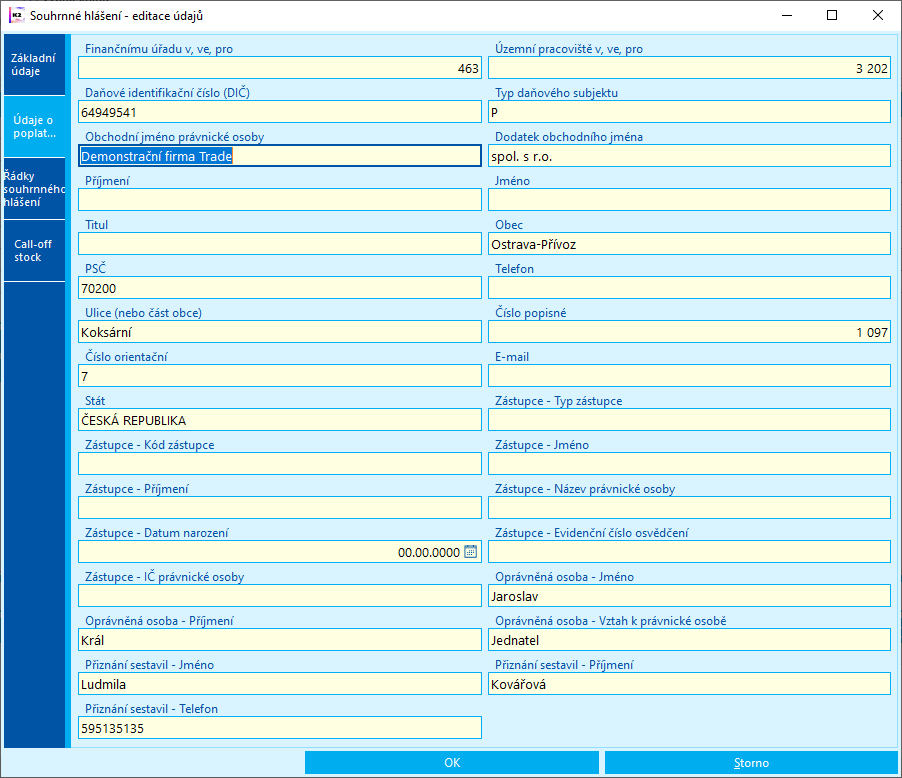

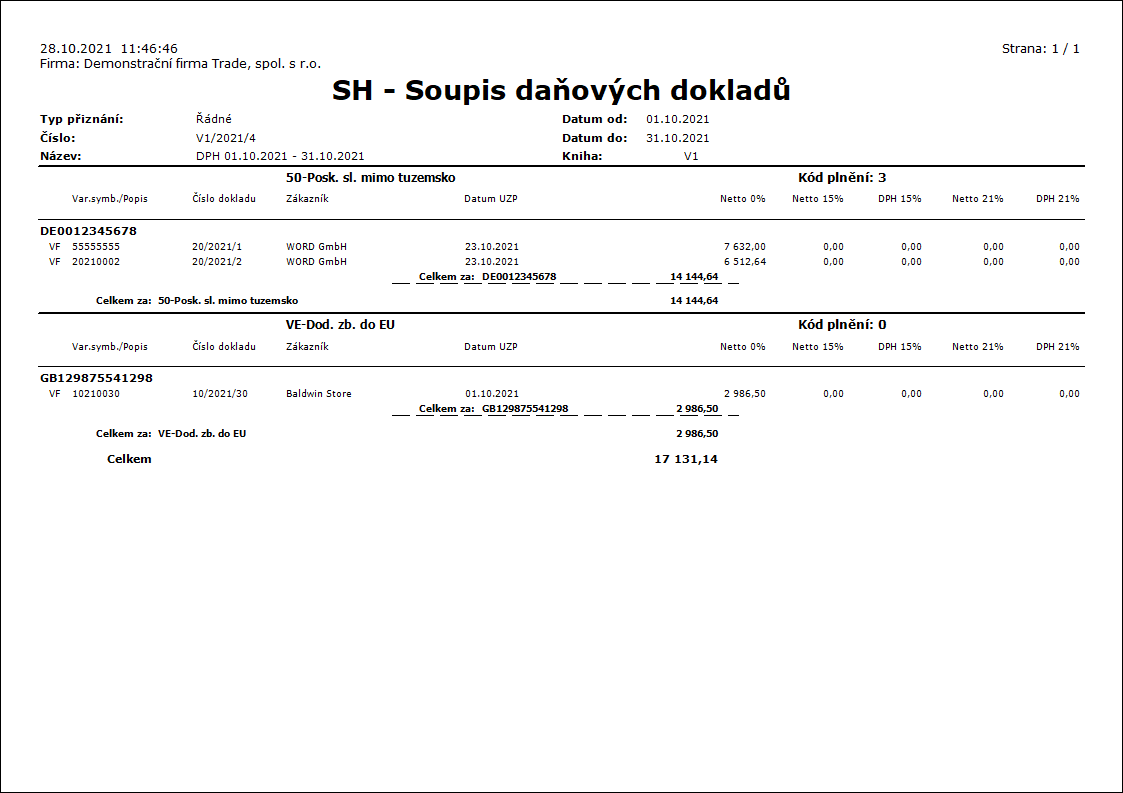

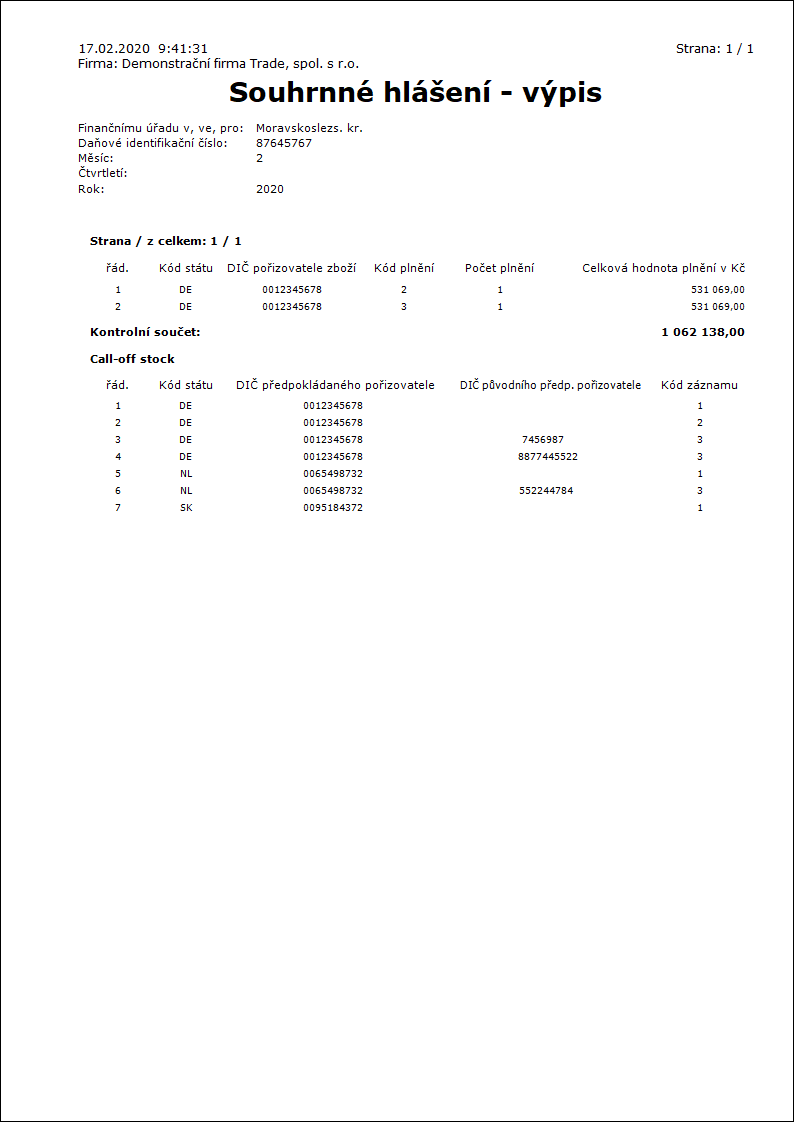

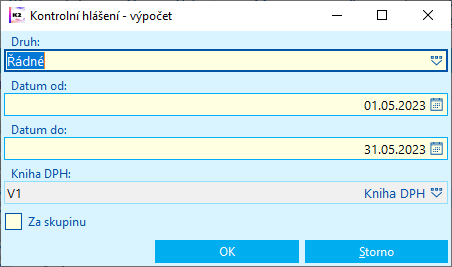

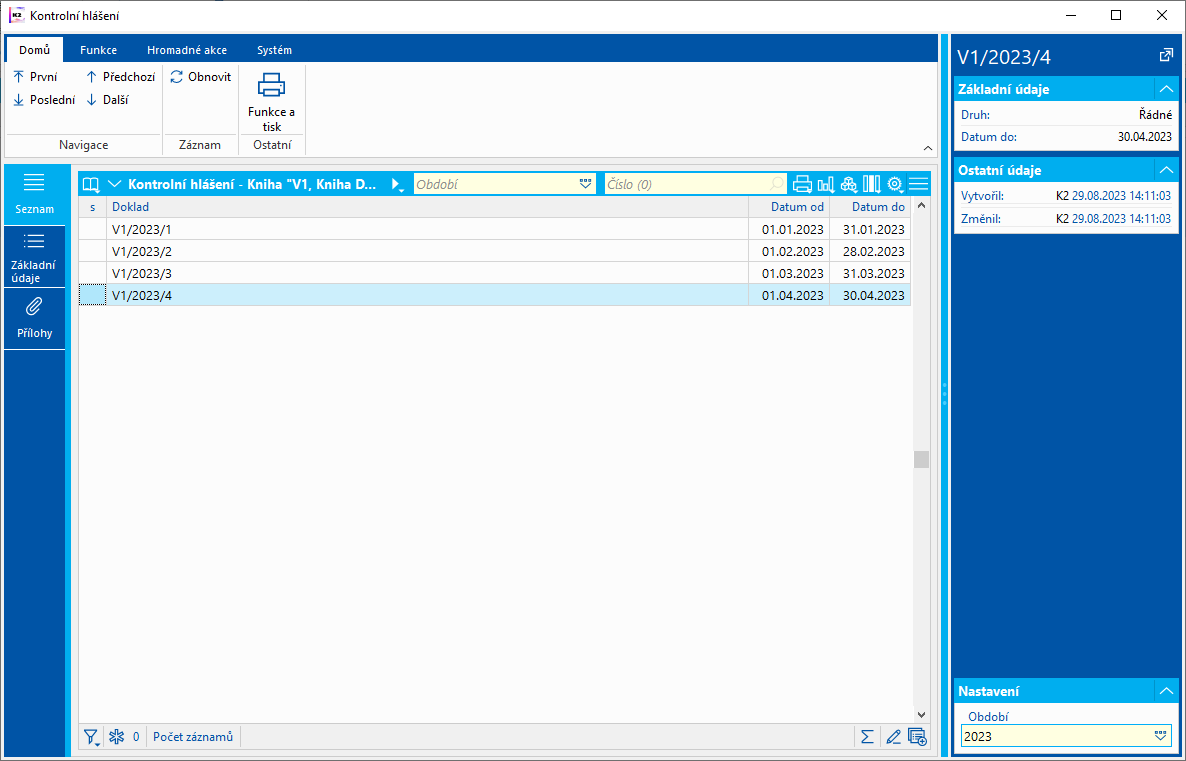

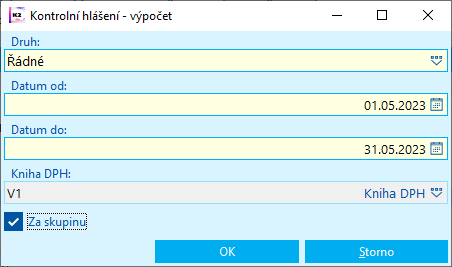

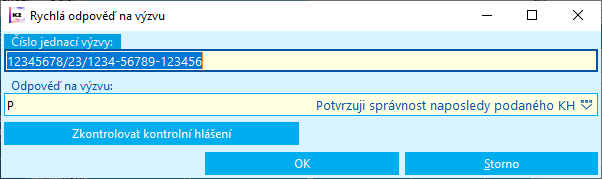

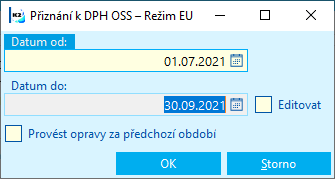

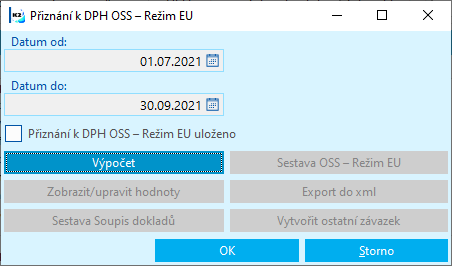

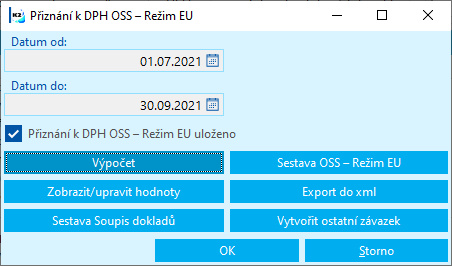

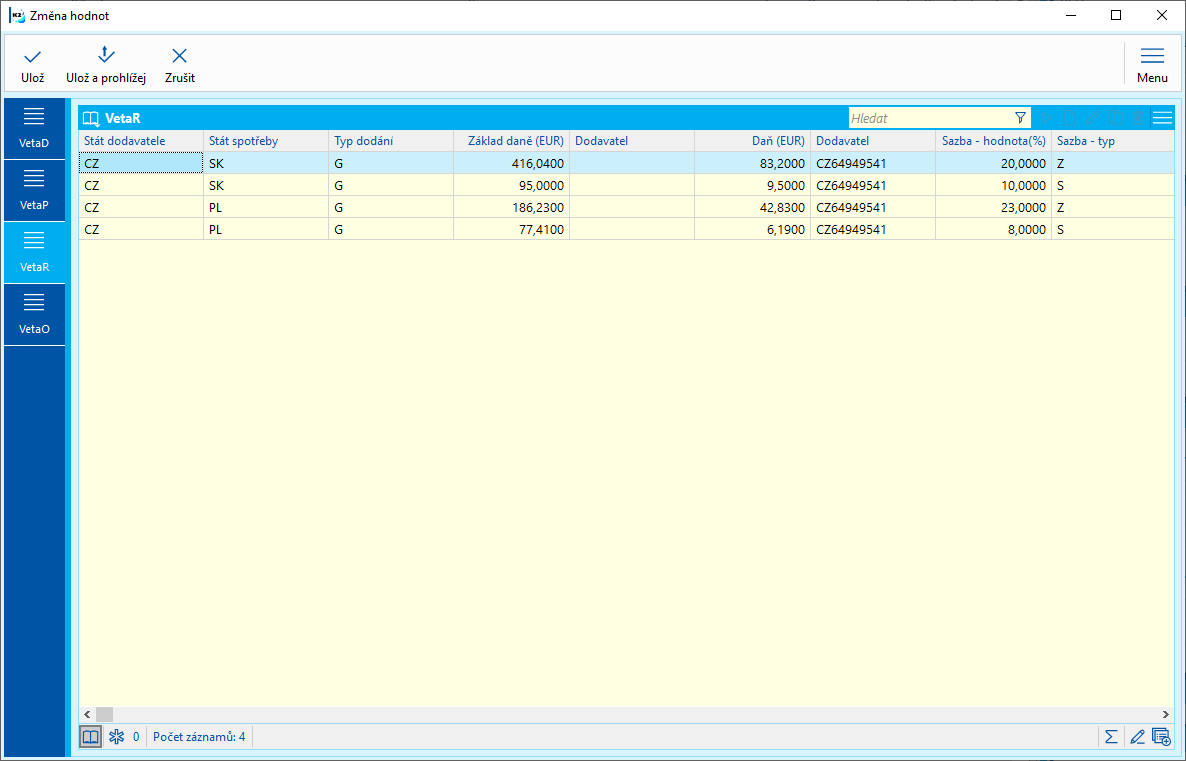

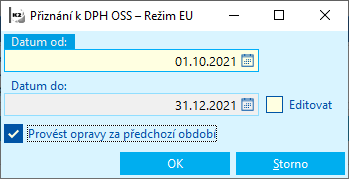

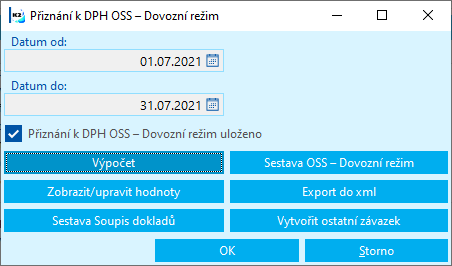

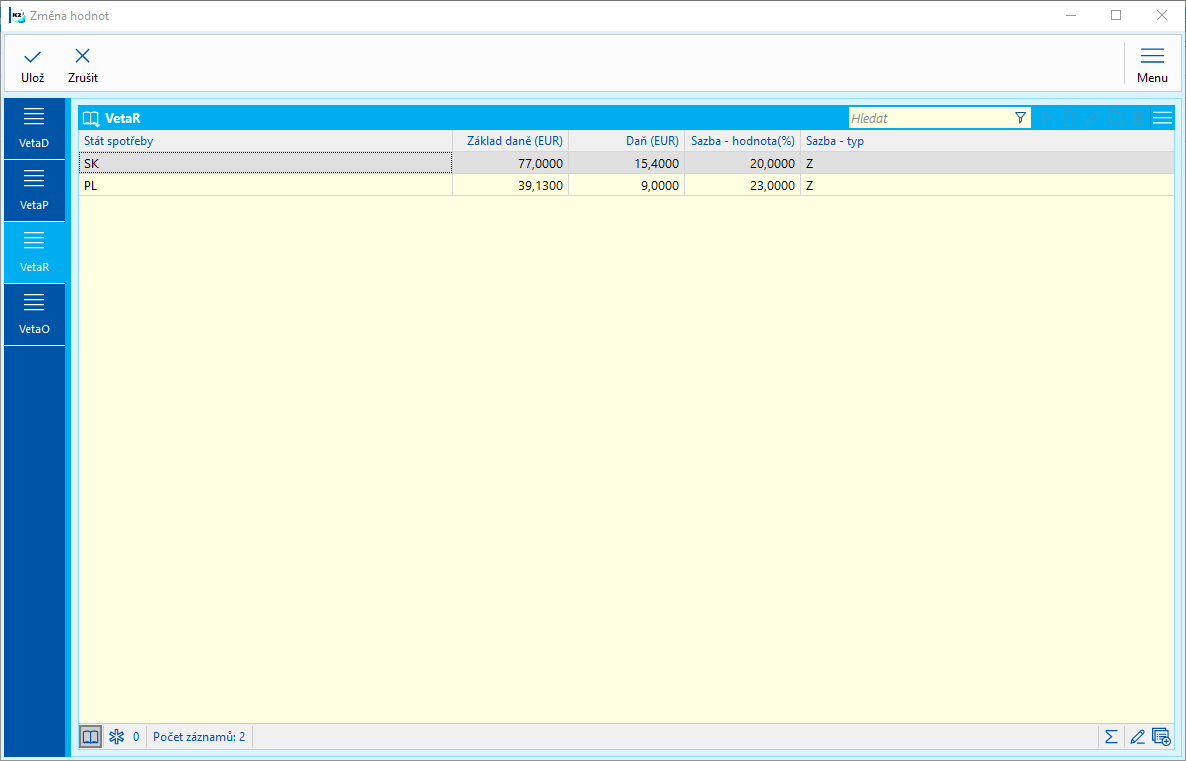

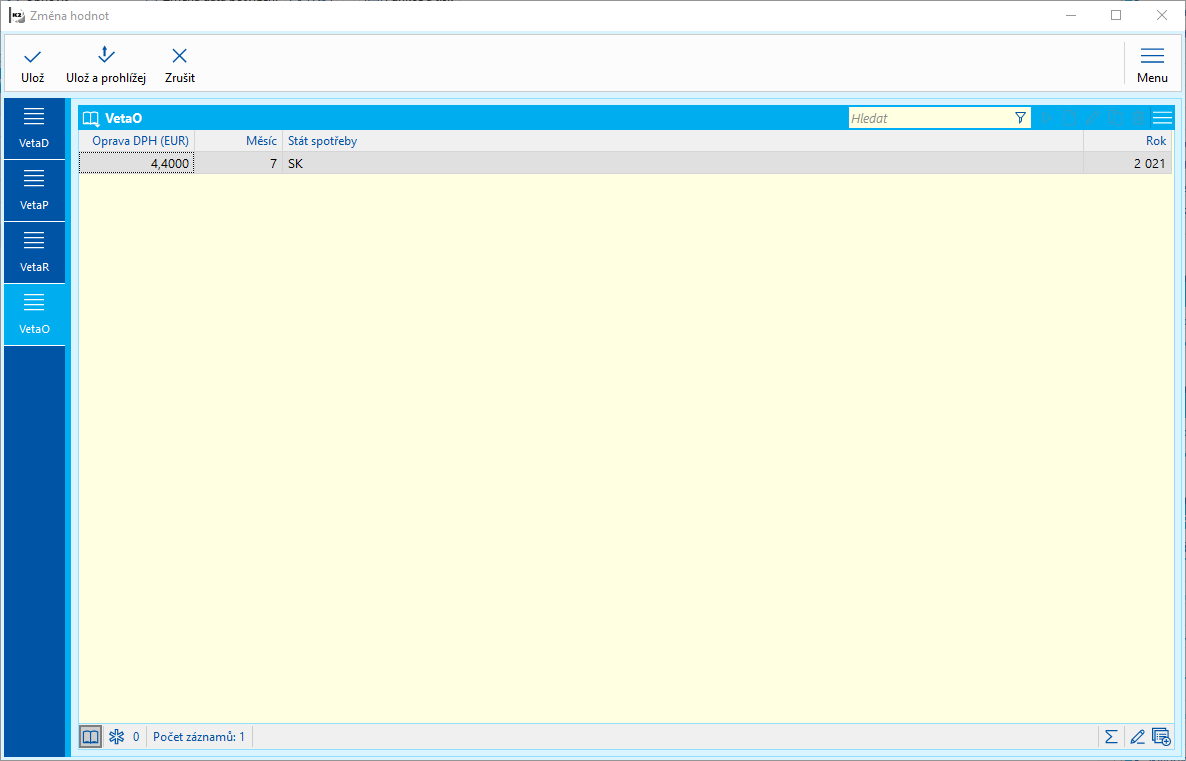

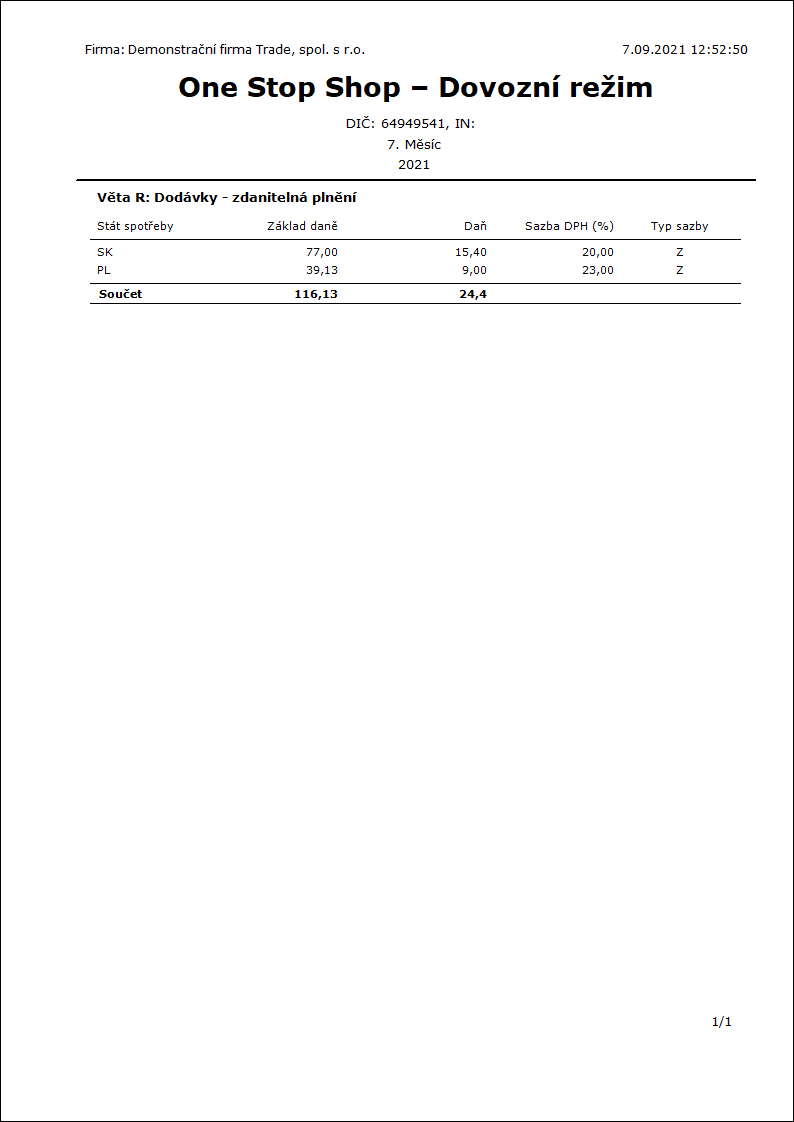

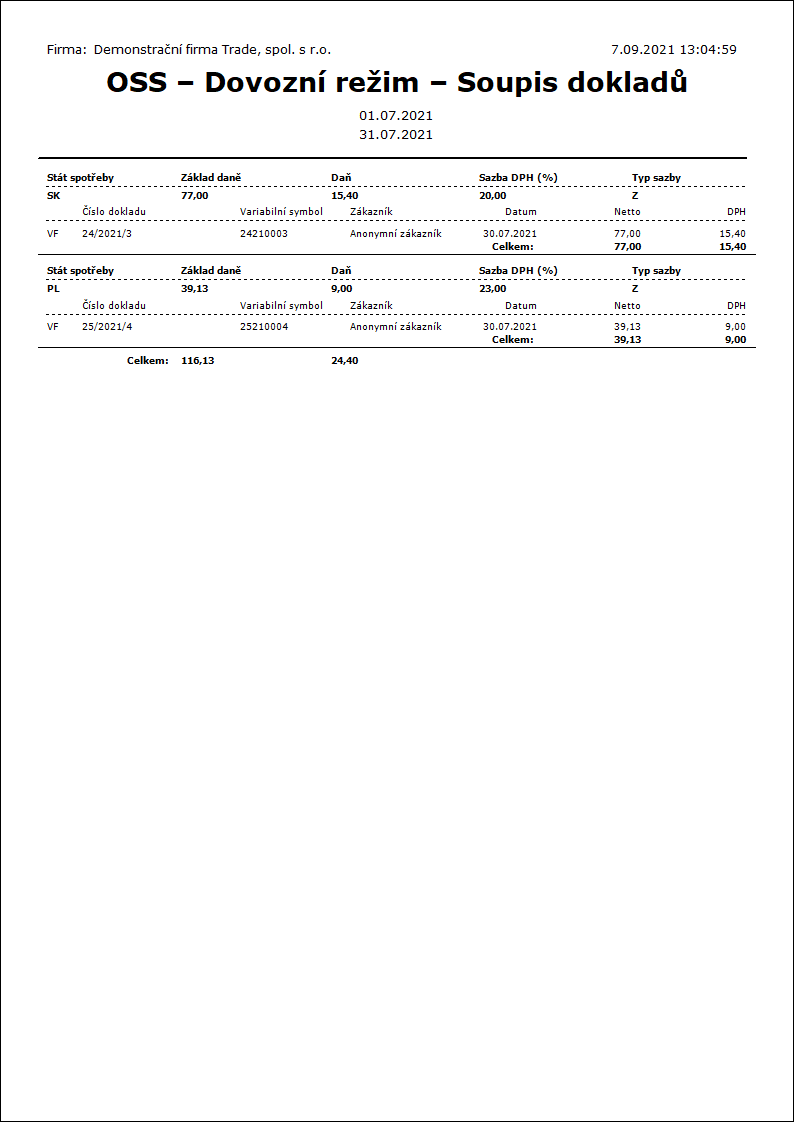

- dodání zlata (1),